Код в платежке для выдачи денег под отчет — «2», если это возмещение командировочных. В остальных случаях поле остается пустым. Это следует из смысла понятия «доход работника».

Нормативная база

В прошлые годы среди бухгалтеров и юристов шли споры о том, какое число ставить в соответствующем поле. ЦБ РФ (Центральный банк Российской Федерации) в середине 2020 года дополнил выпущенные ранее издания. Так, код дохода в платежном поручении при перечислении под авансовый отчет с 1 июня 2020 года указывать не нужно.

Нормативное регулирование

ЦБ направил письмо №45-1-2-ОЭ/10700 от 10.07.2020, в котором говорится, что код дохода при возмещении по авансовому отчету ставить не следует в том случае, если на эту выплату нельзя обратить взыскание. Но возмещение по расходам в командировке (предусмотрено подп. 8 п. 1 ст. 101 Федерального закона №229-ФЗ от 02.10.2007) отражается цифрой 2 в реквизите 20.

Этому соответствует распоряжение ЦБ №5286-У от 14.10.2019. В этом же указании отмечено, что работодатель обязан соблюдать правила и принципы, указанные в распоряжении №5286-У, вне зависимости от установленных отношений с сотрудником (трудовые или гражданско-правовые).

Как перевод денег с расчетного счета на карту и пополнение расчетного счета отразить в 1С

Если правильно заполнить документацию, поставив верный код дохода, у банка точно не возникнет никаких вопросов.

Также Центральный Банк указал, что код вида дохода, если перерасход по авансовому отчету, не указывается (поле остается пустым).

Как заполнять платежку при перечислении подотчетных

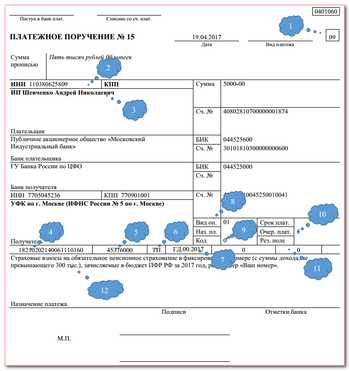

Теперь вы знаете, какой код дохода в платежном поручении для выплаты под отчет необходимо ставить. Но остается вопрос, как заполнить платежный документ при перечислении подотчетных. На самом деле в бланке все подписано, поэтому особых трудностей возникнуть не должно даже у неопытных бухгалтеров. Заполняйте платежку при перечислении подотчетных так:

- Укажите номер документа и дату постановления (важно соблюдать хронологию, чтобы не было проблем с банком).

- Напишите вид платежа (электронный, почтой или телеграфом).

- Укажите сумму перевода прописью и цифрами в соответствующих полях.

- В поле «Плательщик» впишите полное название организации.

- Рядом укажите расчетный лицевой счет плательщика.

- В полях ниже укажите наименование и лицевой счет банковской организации, в которой зарегистрирован плательщик.

- Укажите БИК (банковский идентификационный номер), узнайте его в специальном справочнике.

- Укажите ту же информацию о получателе в соответствующих полях ниже.

- В поле «Очередность платежа» укажите ту же информацию (более подробно см. в статье 855 ГК РФ).

- Графу «Код» оставьте пустой (это правило подробно описано в предыдущем блоке).

- Укажите назначение платежа в соответствующей графе.

- Укажите ИНН и КПП получателя и плательщика.

После заполнения платежки заверьте ее двумя печатями — руководителя и главного бухгалтера. Обязательно в нижней части документа поставьте печать учреждения, которое выполняет перечисление подотчетных сотруднику.

Только после этого отправляйте платежку в банк.

Образец

Что будет, если заполнить неправильно?

Если неправильно заполнить платежку для перечисления подотчетных и указать не тот код назначения платежа при выдаче под отчет, возможны два варианта:

- банк откажется принимать документ;

- банк не заметит ошибки и примет его.

Во втором случае при проверке контролирующие органы могут посчитать, что полученные деньги — это доход физического лица. При таком варианте развития событий налоговая может удержать НДФЛ и соцстрахование с дохода физлица.

Министерство финансов России в письме №03-04-06/3-65 от 08.04.2010 указывало, что такие действия со стороны налоговой службы неправомерны. Тем не менее следует внимательно заполнить платежку и несколько раз перепроверить, прежде чем отправить ее в банк. Тогда получится избежать любых неприятных ситуаций и недовольства со стороны начальства.

Резюмируя

Код дохода в платежном документе для перевода подотчетных денег с начала лета 2020 года не ставится, если на перечисление нельзя обратить взыскание. В остальных ситуациях необходимо в реквизите 20 этой платежки ставить цифру 2. Важно правильно заполнять любые документы, в том числе платежку для перечисления подотчетных, чтобы у контролирующих органов при проверке не возникало вопросов.

Источник: clubtk.ru

Заполняем поле код в платежном поручении в 2021 году

Изменения в обязанностях работодателей по закону № 12-ФЗ

На работодателя трудовым законодательством возложено много разнообразных обязанностей. Одна из них — своевременная выплата зарплаты.

Можно ли выплачивать зарплату раньше срока и накажут ли работодателя за частые зарплатные выплаты, узнайте из этой статьи.

Законом «О внесении изменений в федеральный закон “Об исполнительном производстве”» от 21.02.2019 № 12-ФЗ эту обязанность дополнили: предписали работодателям при оформлении платежных поручений на выплату зарплаты и (или) иных доходов указывать специальный код вида дохода. Введенная кодировка позволит банкам и приставам отличать доходы, с которых можно удерживать долги.

Заработало данное нововведение с 01.06.2020 (ст. 2 закона № 12-ФЗ).

Разработать коды и описать систему их отражения в зарплатных платежках законодатели обязали Банк России (п. 5.1 ст. 70 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ в редакции закона № 12-ФЗ). Что он и сделал, издав указание от 14.10.2019 № 5286-У.

Для каких доходов в платежках введены новые коды

У работодателей, которым приходится работать с новыми правилами, закономерно возник вопрос: по каким выплатам в платежках нужно указывать коды?

Закон № 12-ФЗ не уточняет конкретный перечень доходов, в отношении которых требуется проставление кодов в расчетных документах, хотя их группы в целом очерчены. К ним относятся заработная плата и иные доходы, в отношении которых ст. 99 закона № 229-ФЗ устанавливает ограничения, а также доходы, на которые не может быть обращено взыскание по ст. 101 закона № 229-ФЗ.

О максимально допустимых удержаниях из зарплаты граждан рассказывает этот материал.

Указанием Центробанка № 5286-У предусмотрены три кода:

- зарплата, включая все ее составляющие и разновидности (надбавки, доплаты)*;

- премии;

- отпускные, включая компенсации за неиспользованный отпуск;

- средний заработок на время командировки;

- больничные;

- доплаты к пособиям за счет работодателя;

- увольнительные выплаты (выходные пособия, средний заработок и пр.);

- матпомощь, которая установлена не законодательством, а ЛНА работодателя;

- вознаграждение по ГПД, в т. ч. самозанятым гражданам (кроме договоров купли-продажи);

- дивиденды;

- авторские вознаграждения и др.

- возмещение командировочных расходов (кроме среднего заработка);

- компенсации за использование личного имущества в служебных целях;

- компенсации, связанные с переводом сотрудника на работу в другую местность;

- алименты;

- декретные выплаты и пособия на детей и др.

*Что входит в зарплату для данных целей, можно посмотреть в п. 1 Перечня доходов, из которых удерживаются алименты на детей, утв. постановлением Правительства РФ от 18.07.1996 № 841.

Коды дохода в платежках по зарплате

Зачем нужны коды дохода

Центробанк ввел три кода доходов для платежных поручений, чтобы банк различал доходы физлица и понимал, с каких доходов можно удерживать долг по исполнительным листам, а с каких нет (Федеральный закон от 21.02.2019 № 12-ФЗ).

Применять коды нужно по всем выплатам для сотрудников и подрядчикам по договорам ГПХ. Так что теперь для этого выплату доходов придется оформлять двумя или тремя платежками.

С 1 июня за неверное указание кодов или их неуказание должностное лицо может получить штраф 15—20 тыс. рублей, а организация — 50—100 тыс. рублей.

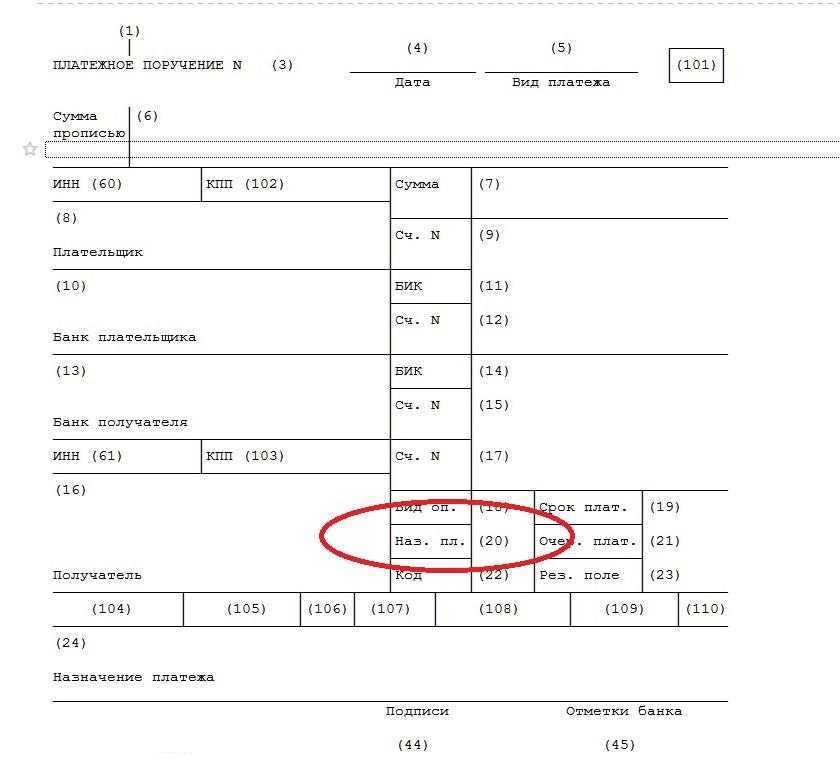

Где ставят коды дохода

Новое поле для кода дохода в печатную форму платежки добавлять не стали, а отвели для этого поле 20 “Назначение платежа кодовое”. Указывайте код, начиная с 1 июня 2021, до этого срока поле просто не заполняется.

Какие коды указывать в зарплатных платежках

Какие коды и когда вносить в поле 20, Центробанк разъясняет в указании № 5286-У.

- Код 1 вносите при выплате зарплаты и доходов, по которым применяются ограничения по сумме удержаний (по ст. 99 Закона от 02.10.2007 № 229-ФЗ). Это зарплата, премии, больничные пособие, отпускные.

- Код 2 вносите при выплате денег, с которых нельзя взыскать долги (по ст. 101 Закона от 02.10.2007 № 229-ФЗ). Это, например, пособия по беременности и родам, детские пособия.

- Код 3 вносите при выплате денег, которые указаны как исключения в части 2 ст. 101 Закона от 02.10.2007 № 229-ФЗ. В доходы с 3 кодом попадают только два вида выплат: возмещение вреда, причиненного здоровью и компенсационные выплаты за счет средств бюджетов лицам, пострадавшим от радиационных или техногенных катастроф. Выплаты по смерти кормильца (равно как и алименты) можно удерживать с доходов с 3 кодом, и это единственные удержания, которые можно с них делать.

Как указывать коды дохода в Бухгалтерии

В экранной форме платежки появилось поле для кодов дохода. Для части операций оно заполняется автоматически:

- Код 1 — выплаты зарплаты, аванса, дивидендов, отпускных, доходов по договорам ГПХ — создайте отдельную платежку с этим кодом;

- Код 2 — выплата социальных начислений (детские и декретные пособия, материальная помощь) и алиментов — создайте отдельную платежку с этим кодом и операцией «Выплата зарплаты» для пособий или «Выплата алиментов».

В остальных случаях при выплате дохода физическому лицу поле не заполняется, вам нужно указать код дохода самостоятельно. При выплате зарплаты сотруднику сервис подскажет, по каким кодам у вас были начисления в прошлом месяце.

Вы уже платили аванс, поэтому в поле «Сумма» сервис покажет сумму, которую нужно уплатить сотруднику: это зарплата за вычетом НДФЛ и аванса. В нашем примере это 6700 рублей.

Ниже поля «Сумма» сервис подскажет, по каким кодам были начисления в предыдущем месяце. В нашем примере мы видим начисление по коду 1 в размере 8700 рублей (оклад 10000 за вычетом НДФЛ 1300 рублей) и по коду 2 в размере 3000 рублей. Вся зарплата, которую сотрудник получит на карту, составляет 11700 рублей. В мае он уже получил аванс 5000 рублей, и сервис вычел его из суммы зарплаты.

Остаток к уплате видим в поле «Сумма» — это 6700 рублей. Его надо будет разделить на столько платежек, сколько кодов было задействовано в предыдущем месяце:

- по коду 2 уплачивайте сумму целиком: в нашем примере это 3000 рублей;

- по коду 1 вычтите из суммы начислений за май по этому коду размер аванса (его можно посмотреть в ОСВ): в нашем примере это 8700 — 5000 = 3700 рублей; другой вариант расчета: из суммы «Должны сотруднику», которая указана уже с учетом аванса, вычесть начисления с кодом 2: 6700 — 3000 = 3700 рублей.

Оформляем платежные документы по-новому

Введение рассматриваемой нами кодировки привело к тому, что теперь на разные виды доходов нужно оформлять отдельные платежки. Например, больше нельзя одним поручением перечислить человеку зарплату и командировочные.

То же касается и реестров, по которым выплаты производятся в рамках зарплатного проекта (к примеру, нужно формировать отдельные реестры на зарплату и детские пособия). На это указывает Центробанк на своем сайте.

В платежном поручении указывать соответствующий код нужно в поле 20 «Наз. пл.».

Помимо кода дохода в назначении платежа в платежке или реестре теперь нужно указывать сумму удержаний по исполнительным листам, произведенных из доходов работников.

Как указывать сумму взыскания, если для выплаты зарплаты вы формируете и направляете в банк реестр и общую платежку к нему, мы рассказали в этой публикации.

Образец заполненной платежки по новым правилам с 01.06.2020 смотрите и скачивайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный доступ к К+ бесплатно.

Сумма платежа

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Если в коде ошибка или он не указан

Если вы не укажете код дохода в платежке, есть вероятность, что банк ее не исполнит. В этом случае вы рискуете просрочить зарплату. А за это предусмотрена разнообразная ответственность. Однако, как поясняет Центробанк, обязанности контролировать правильность указания плательщиками кодов в платежных поручениях у банков нет, а платежки без кодов подлежат исполнению кредитной организацией при положительном результате других процедур приема к исполнению.

Если вы поставите код 1 вместо кода 2 или 3, а в банке на работника есть исполнительный документ, банк произведет взыскание из денег, на которые оно обращаться не может. А это, как минимум, претензии к вам от работника. Возможно и судебное разбирательство.

О том как исправить код вида дохода, рассказал ЦБ РФ.

В системе «КонсультантПлюс» есть ответы на вопросы о применении новых правил. Например, узнать каков порядок указания кода вида дохода в платежном поручении при выплате зарплаты или иных доходов, можно в этом материале. А если доступа к системе К+ у вас нет, получите пробный демо-доступ бесплатно.

Когда и как заполняется поле «Код»

Поле код в платежном поручении 2020-2021 годов заполняется по-разному, в зависимости от того, самостоятельно ли плательщик совершает перевод средств в бюджет или же исполняет требование фискального органа.

Обратите внимание! В 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Период с 01.01.2021 по 30.04.2021 переходный. Т.е. платежки пройдут как со старыми так и с новыми реквизитами.

Все подробности см. в нашем материале.

Проверьте, правильно ли вы заполняете платежки на уплату страховых взносов, с помощью разъяснений от КонсультантПлюс. Получите бесплатный пробный доступ и смотрите порядок заполнения поручения построчно.

В случае если плательщик действует самостоятельно, отправляя распоряжение на перевод, то в поле «Код» проставляется 0. Когда требование о внесении платежей в бюджет поступает от фискального органа, то в платежном поручении в этом поле код должен соответствовать УИН. Это правило прямо вытекает из п. 1.21.1 положения Банка России от 19.06.2012 № 383-П, где говорится, что УИН должен вноситься в платежку, когда он присваивается получателем средств.

Подробнее об этой позиции ФНС читайте в материале «Нужен ли УИН в платежке на штраф?».

ВАЖНО! В платежных поручениях в 2020-2021 годах коды полей, предназначенные для внесения УИН, нельзя оставлять пустыми. Если данные об УИН у вас отсутствуют или есть основания его не указывать, необходимо просто проставить 0. Оставив пустым поле 22, вы рискуете получить отказ в проведении платежа от банковского учреждения.

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Итоги

С 1 июня 2021 года работодателям нужно указывать специальные коды видов доходов в расчетных документах по выплатам работникам. С их помощью банки смогут различать суммы, с которых можно удерживать долги в порядке исполнительного производства.

- Федеральный закон от 02.10.2007 № 229-ФЗ

- Указание Банка России от 14.10.2019 № 5286-У

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Перечень кодов статуса налогоплательщика

Изменения коснулись и кодов статуса плательщика с 1 октября 2021 года.

Коды 09, 10, 11, 12 с 1 октября 2021 года утратят силу и все будут заменены кодом 13 (налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами, — физическое лицо, индивидуальный предприниматель, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава крестьянского (фермерского) хозяйства). Ранее код 13 соответствовал налогоплательщикам — физическим лицам.

Появились новые коды: Код 29 — политики, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой). Код 30 — иностранные лица, не состоящие на учете в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai

Платежное поручение, новые правила заполнения

Правила заполнения полей платежного поручения. Новая платежка для перечисления налогов и взносов. Новые реквизиты получателя налогов.

13 фев. 2023 2 2142749

С 2021 года снова введены изменения в оформление и подготовку платежных документов для перечисления налогов и страховых взносов. Ниже приведены правила заполнения полей нового платежного поручения. Платежки для перечисления налогов НДФЛ, УСН и страховых взносов в ФНС РФ и ФСС — соцстрах. А также применение ККТ в безналичных расчетах.

✅ Пишите нам , что вас интересует ? Мы быстро выложим актуальную и нужную вам информацию.

В статье рассмотрим очень важные вопросы:

Центробанк обновил правила заполнения платежек С 10 сентября 2021 г. вступят в силу новые правила перевода денежных средств (утв. положением Банка России от 29.06.21 № 762-П). Помимо прочего, в правилах закреплено, как в поле 24 «Назначение платежа» платежки отразить сумму, взысканную по исполнительному документу.

С 17 июля 2021 года (удержания из зарплаты работника) Начнет действовать четкое правило на случай, когда бухгалтерия вычитает из зарплаты работника деньги в счет погашения задолженности перед бюджетом. Далее удержанную сумму переводят в казну отдельным платежным документом. В такой платежке в поле «ИНН плательщика» с 17 июля 2021 года категорически запрещено указывать идентификационный номер компании-работодателя. Вместо этого нужно поставить ИНН самого работника. (Поправки, внесенные приказом № 199н).

НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ — ПЛАТЕЖКА в 2023

- плательщиков налогов, сборов и страховых взносов;

- налоговых агентов;

- плательщиков таможенных и других платежей в бюджет.

Арест банковского счета Действия организации зависят от причины, по которым инспекция заморозила счет. Например, если счета заблокировали из-за неподачи налоговой декларации, то ее нужно представить или подтвердить, что ее подали ранее.

Касса нужна при безналичных расчетах

- банковская карта;

Услуги оплачиваются по безналу: нужно ли применять ККТ? Организация получает оплату за услуги по безналичному расчету. Должна ли она выдавать кассовые чеки заказчикам услуг? На этот вопрос Минфин ответил в письме от 18.12.20 № 03-01-15/111195.

Кассовая техника применяется на территории России в обязательном порядке всеми организациями и ИП при осуществлении ими расчетов (за исключением ряда случаев). При этом под расчетами понимаются, в частности, прием и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы и услуги. Об этом сказано в статьях 1.1 и 1.2 Федерального закона от 22.05.03 № 54-ФЗ. На этом основании в Минфине полагают, что при получении оплаты за оказанные услуги в безналичном порядке, организация должна применять контрольно-кассовую технику .

ККТ при безналичных расчетах: что изменилось Было ККТ применяют при приеме или выплате денежных средств с использованием наличных и (или) электронных средств платежа за реализуемые товары, выполняемые работы, оказываемые услуги… Стало ККТ применяют при приеме (получении) и выплате денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги… С 3 июля 2018 года закон требует применять ККТ при любом способе безналичной оплаты. Например, при оплате по квитанции или платежкой через банк.

Но дополнительно пробивать чеки нужно будет только с 1 июля 2019 года. Безналичные платежи, кроме электронных средств, освободили от ККТ до 1 июля 2019 года (п. 4 ст. 4 Закона от 03.07.2018 № 192-ФЗ). Ответы на частые вопросы

Нужно ли сейчас применять ККТ при безналичных расчетах с физлицами? Да, нужно. С 1 июля 2018 года необходимо применять ККТ, но только при расчетах с помощью электронных средств платежа. Например, при оплате через электронные кошельки и онлайн-банк. По новым способам безналичной оплаты действует отсрочка до 1 июля 2019 года.

То есть при оплате квитанций и платежных поручений через операциониста в банке ККТ надо будет применять только с 1 июля 2019 года. Это следует из пункта 1 статьи 1.2, абзаца 21 статьи 1.1 Закона от 22.05.2003 № 54-ФЗ, пункта 4 статьи 4 Закона от 03.07.2018 № 192-ФЗ.

Требуется ли использовать ККТ при безналичных расчетах с организациями и ИП? Нет, при безналичных расчетах с организациями и ИП применять ККТ не надо в принципе. Исключение – расчеты с предъявлением электронного средства платежа. Например, при расчетах с использованием карты. Если расчеты проходят через систему «Клиент-Банк», то ККТ не требуется.

Это безналичная оплата без предъявления электронного средства платежа. Об этом сказано в пункте 9 статьи 2 Закона от 22.05.2003 № 54-ФЗ.

- «1» — при переводе заработной платы и иных доходов, в отношении которых установлены ограничения размеров удержания;

- «2» — при переводе денежных средств, на которые не может быть обращено взыскание;

- «3» — при переводе денежных средств, к которым ограничения не применяются.

✅ ЦБ в своем письме № 45-1-2-ОЭ/8224 от 08.06.2020 г. отмечает, что коды не указываются при перечислении денег, которые не являются доходами получателя. Подотчет как раз доходом и не является. А, значит, код указывать не нужно.

Код вида дохода не указывается при переводе денежных средств, не являющихся доходами, в отношении которых установлены ограничения и (или) на которые не может быть обращено взыскание.

Код указывается в реквизите 20 «Наз. пл.» платежного поручения.

Заполняем поля поручения

В новых платежных поручениях 2023 на уплату налогов и страховых взносов в бюджет нужно указывать: При перечислении страховых взносов в поле 101 указывать статус 01 для работодателей и 09 для ИП (ранее было 08).

В поле 104 указывается значение КБК.

✅ Если кбк неверно указан в платежке на уплату налогов, то нужно уточнить платеж.

В поле 105 пишется код ОКТМО. Размер кода имеет 8 знаков (для муниципальных образований и межнаселенных территорий) или 11 знаков (для населенных пунктов).

✅ С 2018 г. в Московской области нужно будет указывать в документах новые ОКТМО

Значения полей платежки 106-109 смотрите ПРАВИЛА ЗАПОЛНЕНИЯ полей 104-110, 22 (код), 24 (назначение платежа) ПРИКАЗ 107н. В поле 110 при перечислении налогов с 2015 года не нужно будет заполнять поле «110» указывать в нем тип платежа (пени, проценты, штраф, задолженность). Тип платежка налоговики и фонды могут идентифицировать по КБК.

Сумма платежа прописью поле 6 указывается только на бумажном носителе, в электронном варианте сумма прописью не проставляется. В поле 20 указывается кодовое назначение платежа платежного поручения. Например, коды для различных видов доходов работника, которые нужно указыватьс 1 июня 2020 г. В поле 21 » Очередность платежа» нужно писать цифру 5 , а раньше было 3.

⭐ Изменения внесены в статью 855 ГК РФ. Банк не должен отказывать в приеме бумажного платежного поручения, если в нем неверно заполнен реквизит «Очередность платежа». Eсли ваш обслуживающий банк отказался исполнить платежку по этой причине, об этом можно сообщить в Центробанк. (Письмо Минфина от 04.10.2017 № 05-09-06/64623)

В поле 22 реквизите » Код » распоряжения о переводе денежных средств указывается уникальный идентификатор начисления УИН .

Пишется вместо УИН значение 0, если платеж вы перечисляете самостоятельно, а не по требованию.

⭐ Письмо ФСС РФ от 21 февраля 2014 г. № 17-03-11/14–2337 , разъяснения ФНС России

Требование о необходимости заполнения реквизита «Код» распространяется на распоряжения о переводе денежных средств, формы которых установлены Положением Банка России № 383-П.

⭐ УИН в реквизите КОД платежки, поле 22. Разъяснено какое значение УИН ставить к реквизите КОД в поле 22 платежного поручения.

Уплата налогов за третьих лиц: как заполнить платежку

С 30.11.2016 года появилась возможность перечисления в бюджет налогов за другое лицо (как юридическое, так и физическое). ФНС рассказала, как заполнить платежку при уплате налога «за того парня».

Юридические лица могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств. Это справедливо и в отношении сборов, пеней, штрафов, страховых взносов и распространяется на плательщиков сборов, налоговых агентов и ответственного участника консолидированной группы налогоплательщиков.

В заполнении поля платежки 24 « Назначение платежа » указывается дополнительная информация, связанная с перечислением средств в бюджет и внебюджетные фонды. Например, при уплате страховых взносов в данном поле можно указать краткое наименование внебюджетного фонда (ФСС, ФФОМС или ПФР) и регистрационный номер организации. Если перечисляется налог, укажите наименование налога и за какой период производится уплата. Например: «Уплата НДС за I квартал 2017 года», «Уплата налога на прибыль за I квартал 2017 года». При этом общее количество знаков в поле «Назначение платежа» не должно превышать 210 символов (приложение 11 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П).

К сведению

При перечислении страховых взносов за текущие периоды в поле «Назначение платежа» обязательно указывайте месяц, за который взносы уплачиваются. Иначе, если у организации есть просроченная задолженность, налоговая направит поступившие средства на погашение этой недоимки. Если документ на перечисление страховых взносов не позволяет определить назначение платежа и период, за который производится уплата, то в первую очередь фонд зачислит взносы в счет погашения задолженности, сформировавшейся ранее. И только после этого оставшаяся часть суммы будет засчитана в счет текущих платежей.

Индивидуальные Предприниматели (ИП) при заполнении платежки, новых платежных поручениях 2023 должны также указывать адрес своей регистрации или места жительства, заключенный в символы «//». В поле 8 платежки предприниматель заполняет фамилию, имя, отчество и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак «//». Пример: Петров Иван Петрович (ИП) //г.Москва, Петровка 38, каб.35//

Ставьте КПП и ОКТМО того обособленного подразделения, за работников которого компания перечисляет НДФЛ

Письмом Федерального казначейства № 42-7.4-05/5.3-836 от 20.12.2013 года. Время с 01.01.2014 по 31.03.2014 назначено переходным периодом, в течение которого указывать УИН можно. Но не обязательно. С 1 апреля 2014 порядок указания идентификаторов будет обязательным. Количество символов в полях 8 и 16 : «плательщик» и «получатель» не должно быть больше 160.

⭐ См. письмо ПФР №АД-03-26/19355 от 05.12.13

Правила оформления всех других платежей, кроме налогов, взносов и оплаты муниципальных и государственных услуг, остаются прежними.

Налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении. Налог не отражен на лицевом счете. Должен совершить определенные действия. О них читайте тему «Что делать, если в платежке на уплату налогов была допущена ошибка».

✅ Открыт раздел с образцами платежных поручений для организаций и ИП по всем налогам и сборам. Заходите в любое время. Скачивайте заполненные примеры платежек 2023.

- Примеры ЗАПОЛНЕНИЯ ПЛАТЕЖЕК в НАЛОГОВУЮ

Правила заполнения платежных поручений при перечислении платежей в бюджет утверждены приказом Минфина России от 12-11-2013 г. № 107н. Они распространяются на всех, кто перечисляет платежи: плательщиков налогов, сборов и страховых взносов. - СТАТУС налогоплательщика. Поле 101 платежки

Даны правила указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему РФ. Код в поле 101 платежки. - Что делать, если в платежке на уплату налогов была допущена ошибка

налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении налог не отражен на лицевом счете, должен совершить следующие действия .

Как сделать и заполнить, а также распечатать платежное поручение в режиме онлайн на сайте налоговой ?

Источник: www.assessor.ru