- НДФЛ;

- страховым взносам;

- имущественным налогам (налогу на имущество организаций, транспортному и земельному налогов);

- налогов по УСН, ЕСХН.

Код формы по КНД — 1110355.

Структура уведомления и порядок его заполнения

- титульного листа;

- раздела «Данные».

В титульном листе нужно указывать ИНН, КПП. Эти данные должны соответствовать сведениям, указанным в свидетельстве о постановке на налоговый учет. Для иностранных организаций предусмотрен порядок заполнения этих данных в зависимости от того, осуществляет или нет организация деятельность на территории РФ через постоянное представительство.

Показатель КПП не заполняют ИП.

- по месту нахождения организации (месту нахождения отделения иностранной организации) либо

- по месту учета крупнейшего налогоплательщика, либо

- по месту жительства ИП.

Поле «Код по ОКТМО» нужно заполнять в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Этот показатель нужно заполнять с учетом особенностей исчисления и уплаты конкретных налогов и сборов, страховых взносов.

КАК ПО НОВОМУ УМЕНЬШАТЬ НАЛОГ (читайте описание)

Поле «Код бюджетной классификации» предназначено для указания КБК с кодом подвида вида дохода бюджета. На 2023 год (на 2023 год и на плановый период 2024 и 2025 годов) КБК утверждены приказом Минфина России от 17.05.2022 № 75н.

В поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» нужно отражать сумму (в рублях и копейках), подлежащую уплате (перечислению) по указанным сроку и коду бюджетной классификации.

- 21 — первый квартал;

- 31 — полугодие;

- 33 — девять месяцев;

- 34 — год.

При заполнении уведомления по ежемесячным платежам нужно указывать и порядковый номер квартального месяца (01 (январь), 02 (февраль), 03 (март) и т. д.).

При этом нужно учитывать, что с 2023 года установлен единый срок уплаты налогов и взносов — 28 число месяца. Квартальные платежи по УСН и налогу на имущество организаций нужно осуществлять до 28 числа первого месяца следующего квартала. В общем случае платежи по НДС и взносам — не позднее 28 числа каждого из трех месяцев квартала (п. 1 ст. 174 и п. 3 ст.

431 НК РФ).

НДФЛ и с аванса, и с зарплаты надо будет удерживать при их выплате. Удержанный с любых выплат налог с 23 числа предыдущего месяца по 22 число текущего надо будет заплатить 28 числа.

- по первому сроку (за период с 01.01.2023 по 22.01.2023) — не позднее 28.01.2023. Срок подачи расчета 6-НДФЛ — до 25.04.2023. Поскольку платеж по первому сроку (28.01) (равно как по второму и третьему срокам) приходится на более ранний срок по сравнению со сроком представления расчета (до 25.04), налоговый агент должен уведомить ИФНС об удержанной за период с 01.01.2023 по 22.01.2023 сумме НДФЛ. Срок представления уведомления — не позднее 25.01.2023. При этом в поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)» следует указать 21/01.

- по второму сроку (за период с 23.01-22.02) — не позднее 28.02.2023. В уведомлении код периода/месяца — 21/02.

- по третьему сроку (за период с 23.02 по 22.03) — не позднее 28.03.2023. В уведомлении код периода/месяца — 21/03.

В поле «Отчетный (календарный) год» нужно указывать код (год в формате ГГГГ), за налоговый период которого исчислен налог, авансовый платеж по налогу, сбор, страховой взнос в соответствии с порядком заполнения соответствующей налоговой декларации (расчета) по налогу, сбору, страховым взносам.

Страховые взносы ИП 2020

Достоверность и полноту сведений в уведомлении подтверждает руководитель (или ИП) (код 1). В случае подтверждения сведений представителем нужно указывать код 2.

Способы представления уведомления

Представить уведомление в ИФНС можно разными способами. Коды, определяющие способ представления уведомления, приведены в приложении 1 к порядку заполнения. Сведения о коде способа представления заполняет инспектор ИФНС.

- по ТКС, подписав УКЭП (код способа 04);

- через ЛК налогоплательщика, подписав УКЭП (код 13).

- выбрать налоги (взносы) (из перечня обязательств), которые нужно включить в уведомление;

- указать сумму и отчетный период;

- подписать уведомление КЭП и отправить.

Налогоплательщики — организации (со среднесписочной численностью работников за предшествующий календарный год не более 100 чел.) и ИП могут направить (лично или по почте) уведомление на бумаге (с использование штрих-кода и без него).

- без штрих-кода:

- с использованием штрих-кода:

Иной способ доставки имеет код 05.

При представлении уведомления на бумаге не допускается двусторонняя печать и скрепление листов таким способом, который может привести к их порче.

Если не подавать уведомление

Начало года для бухгалтеров всегда напряженная пора. А тут еще надо перестраивать работу под ЕНС и ЕНП. Многие задаются вопросом: а можно ли привычно ограничиться платежками по отдельным налогам и не представлять уведомление?

ФНС на этот вопрос отвечает так.

Возможность не подавать уведомление, а по-прежнему представлять в банк платежное поручение с заполненными реквизитами, в 2023 году у налогоплательщиков есть. Такой вариант исполнения обязанности по уплате ЕНП предусмотрен НК РФ (подп. 1 п. 6 ст. 45) и законом № 263-ФЗ (п. 12 ст. 4). Но воспользоваться таким правом могут налогоплательщики, не подававшие в ИФНС уведомления (п. 14 ст.

4 закона № 263-ФЗ). Те, кто хотя бы раз в течение года подаст уведомление, должны будут представлять его и далее. В противном случае налоговики могут расценить отсутствие уведомления как его несвоевременное представление и применить меры воздействия.

Еще в законе № 263-ФЗ сказано, что в течение 2023 года можно воспользоваться правом на представление уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему РФ. Для формирования таких распоряжений будут применяться особые правила. В платежке с указанным назначением платежа должны быть заполнены все реквизиты. Они позволят налоговикам идентифицировать как самого плательщика, так и вид налога (взноса), принадлежность денежных средств к источнику доходов (федеральный, региональный бюджет или бюджет муниципального образования) (КБК, ОКТМО), а также налоговый период, за который исполняется обязанность по уплате ЕНП.

Пока что эти правила обсуждаются.

В настоящее время перевод денежных средств осуществляется по правилам, утвержденным положением Банка России от 29.06.2021 № 762-П. В приложении 1 к этому документу приведен перечень и описание реквизитов платежного поручения. В этом перечне отмечено, что в реквизитах 101 — 109 платежного поручения указывается информация в соответствии с требованиями нормативных правовых актов, принятых на основании Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» Минфином по согласованию с Банком России.

Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ утверждены приказом Минфина России от 12.11.2013 № 107н (обновленная редакция этого документа начнет действовать 30.12.2022).

- 01 — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — юридическое лицо;

- 02 — налоговый агент;

- 13 — налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо, ИП, нотариус, занимающийся частной практикой, адвокат, учредивший адвокатский кабинет, глава КФХ.

Вероятнее всего с 2023 года правила еще изменятся. Минфин подготовил проект приказа (ID 01/02/11-22/00132827), которым будут скорректированы положения приказа № 107н в части указания реквизитов распоряжений о переводе денежных средств в уплату ЕНП, администрируемых налоговыми органами, в связи с внедрением института ЕНС.

В частности, проектом предусмотрено ранее упомянутые статусы плательщиков 01, 02 и 13 исключить и дополнить приложение 5 двумя новыми статусами плательщиков 33 и 34.

Планируется, что все, кто будут подавать уведомления в ИФНС, будут указывать в платежном поручении на перечисление ЕНП в реквизите 101 статус 33.

А статус 34 в том же реквизите будут указывать те, кто в 2023 году откажутся от уведомлений, а будут составлять распоряжения о переводе денежных средств при перечислении платежей, обязанность по уплате которых установлена НК РФ. Такой же статус по проекту нужно будет указывать при перечислении иных платежей, администрируемых налоговыми органами.

По проекту в реквизите 105 «ОКТМО» при перечислении ЕНП нужно будет указывать значение «0». Такой порядок заполнения налоговики привели в образце платежного поручения, размещенном на промостранице, посвященной ЕНП. Но это новшество ФНС предлагает ввести с 31.01.2023. А весь январь налогоплательщикам предложено платить налоги в разрезе ОКТМО.

Все новое таит в себе как сложности и пробелы, так и современные возможности.

Из сказанного можно сделать вывод: представлять уведомления будет проще, чем по всем авансовым платежам и обособленным подразделениям заполнять не одно поручение с более чем десятком реквизитов. И еще аргумент в пользу уведомления: только подав его можно исправить недочет в платежке.

Введенный более трех лет назад институт единого налогового платежа для физлиц, прошел проверку временем и охарактеризовал себя положительно. Будем надеяться, что и новый ЕНП для юрлиц и ИП принесет облегчение в работе и упростит взаимоотношения налогоплательщиков с ИФНС.

Источник: spark.ru

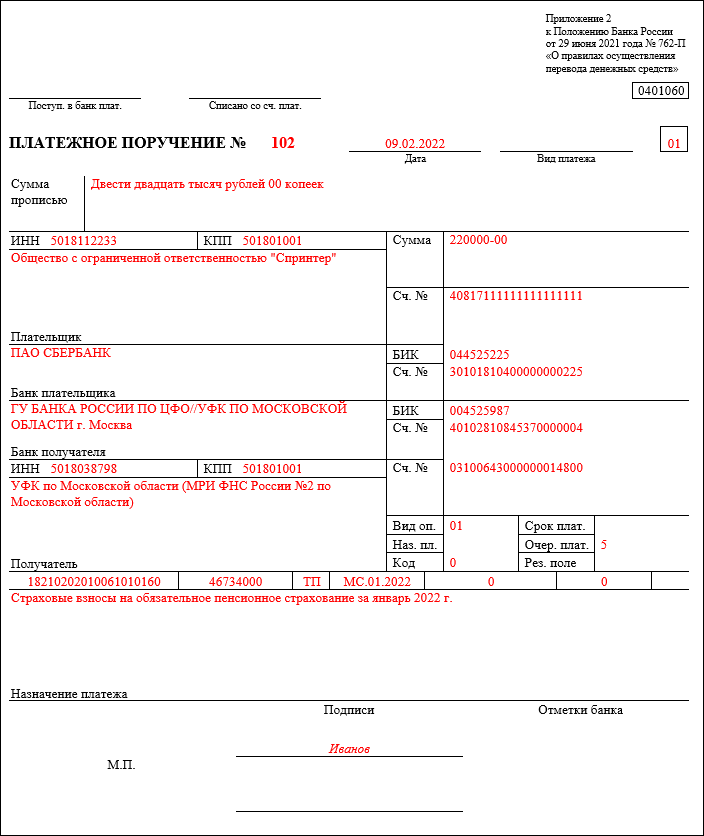

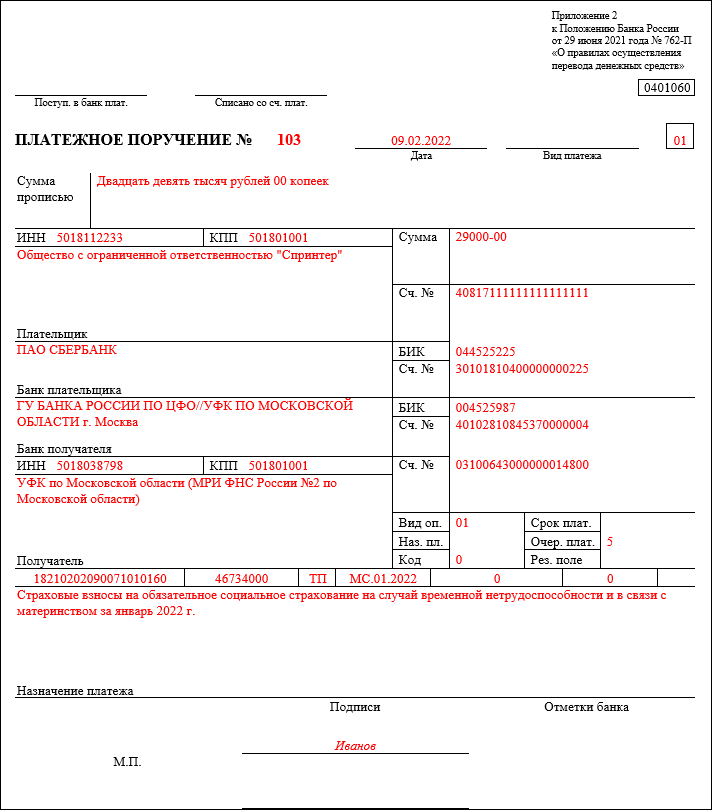

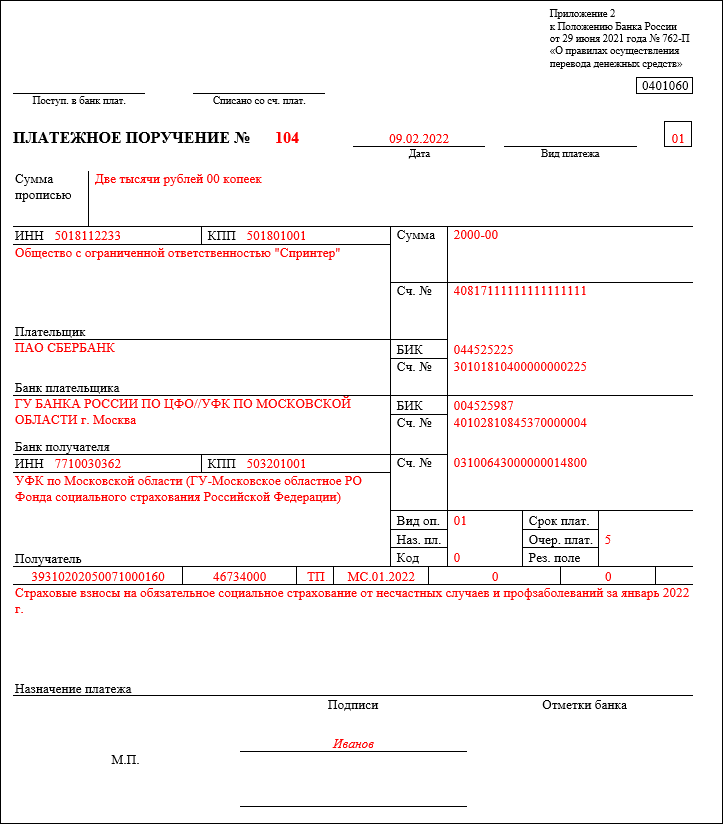

Платежное поручения по страховым взносам в 2022 году: образец заполнения

Корректность заполнения платежного поручения — залог своевременности зачисления денег на нужный счет, закрытия задолженности по тому или иному платежу. Мы подготовили образцы платежных поручений на уплату страховых взносов в 2022 году. С их помощью вы сможете безошибочно отправить деньги в бюджет.

Как заполнить платежное поручение по страховым взносам в 2022 году

- Москва;

- Московская область.

В территориальную ИФНС перечисляйте:

- обязательные и дополнительные взносы по пенсионному страхованию;

- обязательное социальное страхование по ВНиМ;

- обязательное медицинское страхование.

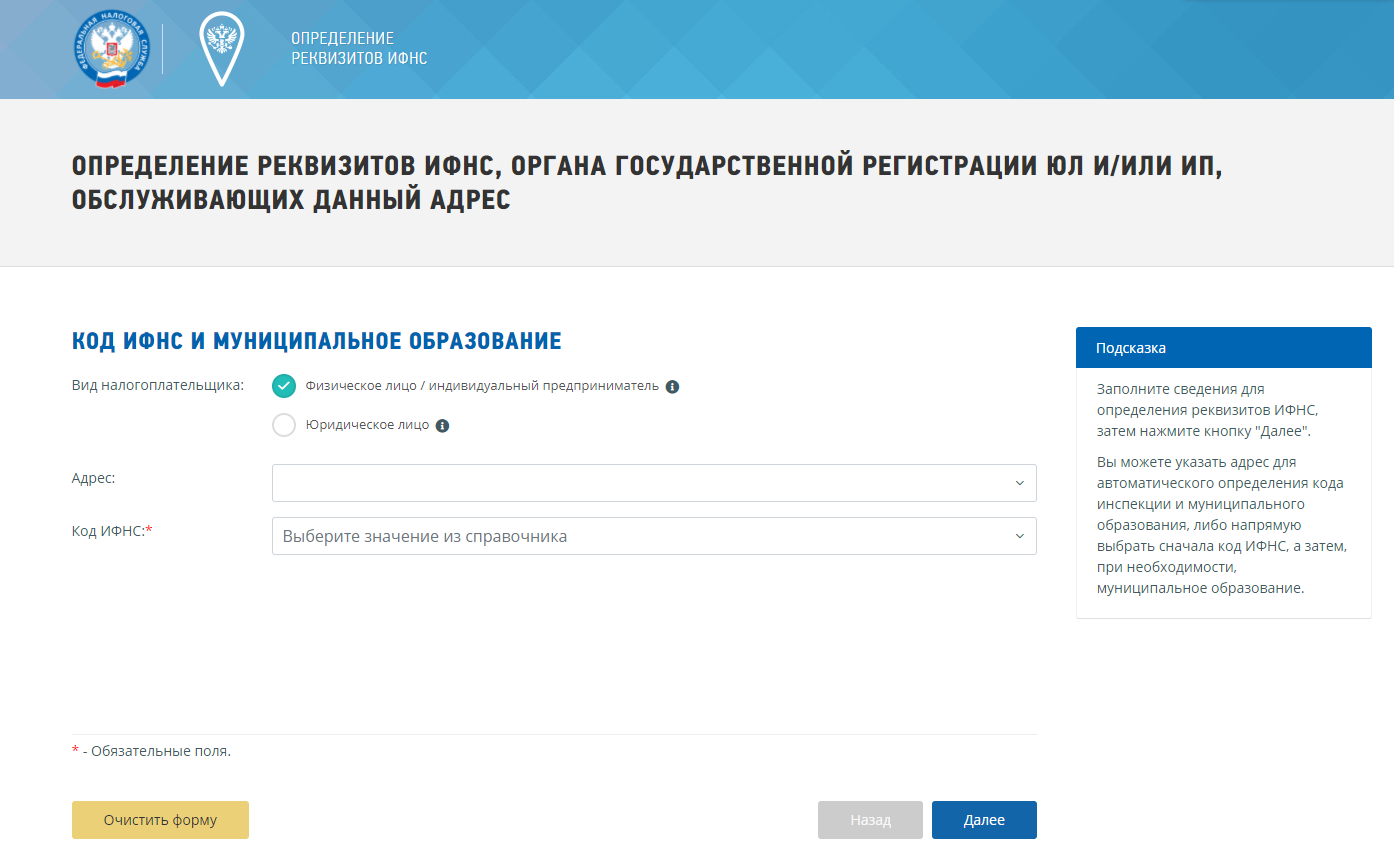

С помощью сервиса ФНС узнайте реквизиты налоговой инспекции. Для получения информации требуется ввести адрес нахождения компании или код налогового органа.

Кроме реквизитов ИФНС или отдела ФСС при заполнении платежного поручения по взносам заполняются:

- Поле 101 «Статус плательщика»: если взносы перечисляет юрлицо в ИФНС, укажите код «01», для остальных плательщиков с 01.10.2021 — код «13». В платежном поручении в адрес ФСС поле 101 заполняется иначе — используйте код «08» — «плательщик, осуществляющий уплату страховых взносов в бюджетную систему РФ».

- Поле 18 «Вид операции»: вбейте «01», что соответствует платежному поручению.

- Поле 21 «Очередность платежа» — используется код «5».

- В поле 22 «Код» проставьте «0».

- Основные коды для 106 поля «Основание платежа» в 2022 году:

- ТП — оплата по налогам за текущий год;

- ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное.

- ТР0000000000000 — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- ПР0000000000000 — номер решения о приостановлении взыскания;

- АП0000000000000 — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности;

- АР0000000000000 — номер исполнительного документа или исполнительного производства.

Заполняя платежное поручение по травматизму поля 107 и 108 оставьте пустыми.

- Поле 105 «ОКТМО» — территориальный код, соответствующий адресу организации, найдете вместе с реквизитами обслуживающей инспекции на официальном сайте ФНС.

- Уделите внимание и 104 полю «Код бюджетной классификации». Платежи в бюджет отличаются именно по КБК, остальные реквизиты неизменны. Верный КБК минимизирует попадание платежного поручения в число невыясненных платежей и необходим для зачисления по верному «адресу».

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

КБК по страховым взносам, пени и штрафам

Несмотря на то, что в 2021 действуют коды, утверждены Приказом Минфина от 08.06.2020 № 99н, а в 2022 году — утв. Приказом Минфина от 08.06.2021 № 75н, по части страховых взносов изменений не произошло. КБК по страхованию остались прежними:

КБК по взносам

КБК по пени

КБК по штрафу

Образцы платежных поручений по страховым взносам

Ниже представлены образцы платежный поручений по четырем основным видам страховых взносов.

Образец платежного поручения на уплату страховых взносов на ОМС Скачать

Образец платежного поручения на уплату страховых взносов на ОПС Скачать

Образец платежного поручения на уплату страховых взносов на ОСС ВНиМ Скачать

Образец платежного поручения на уплату страховых взносов на ОСС НСиПЗ Скачать

Если готовите поручение по дополнительным взносам, пени или штрафу — измените КБК и назначение платежа, а также при необходимости заполните 106-108 поля.

Отвечаем на основные вопросы

Куда платить страховые взносы в 2022 году?

Получатель взносов на ОПС, ОМС, ОСС в части ВНиМ — налоговая инспекция, взносов по травматизму — Соцстрах.

Какие КБК используются для перечисления взносов в 2022 году?

Страховые взносы в 2022 году платите по тем же КБК, что и в 2021. В новом приказе для взносов по страхованию сохранены прежние коды.

Источник: blogkadrovika.ru