Налоговая ставка в рамках нового режима для самозанятых составит 4%, в нее будет входить взнос по ОМС, при этом власти не планируют включать в этот режим и делать обязательными для самозанятых взносы в Пенсионный фонд. Об этом рассказал глава Федеральной налоговой службы Михаил Мишустин, выступая на сессии по налоговому администрированию на Восточном экономическом форуме (ВЭФ). «Налоговая служба выступает за низкую ставку, ниже чем по УСН (упрощенная система налогообложения для малого бизнеса)», — подчеркнул он, передает РИА Новости.

Глава ФНС добавил, что власти не намерены требовать от самозанятых обязательной уплаты взносов пенсионного страхования. «Если он хочет социальную пенсию на пять лет позже, он может не платить вообще никаких взносов в Пенсионный фонд. Что многие и делают», — уточнил Мишустин.

Ранее Минфин предложил ввести в России специальный налоговый режим для самозанятых граждан — без регистрации в налоговых органах и сдачи какой-либо отчетности в ФНС. Воспользоваться этим режимом можно будет, просто установив специальное приложение на смартфоне. Распространяться он будет на малый бизнес с оборотом не более 2,4 миллиона рублей в год. Главная цель законопроекта — легализация самозанятых.

Инициатива уже согласована со всеми министерствами внутри правительства, но пока не оформлена в виде законопроекта. Глава службы обещал представить его широкой публике в январе 2019 года. Прежде чем налоговый режим начнет применяться на всей территории России, власти протестируют его в четырех регионах: в Москве, Московской и Калужской областях и Татарстане.

Источник: www.bfm.ru

Нужно ли самозанятым платить в Пенсионный фонд

В январе 2019 года в некоторых городах нашей страны стартовал эксперимент, суть которого состоит во введении налога на профессиональный доход самозанятых лиц. Нововведение дает возможность получать официальную прибыль от различных подработок, оказания услуг, минуя риски вроде наложения штрафа или иного наказания за осуществление незаконной предпринимательской деятельности. Это означает, что согласно требованиям законодательства они должны просто платить НПД.

К октябрю 2020 года новыми правилами, предоставленными государством для самозанятых, воспользовались более 750 тысяч граждан. Но, платят ли самозанятые в Пенсионный фонд, обеспечивая себе достойную старость – такая обязанность для данной категории лиц нормативно не установлена.

- 1 Отчисления ПФР для самозанятых – нормативная база

- 2 Должны ли самозанятые самостоятельно платить ПФР

- 2.1 Сроки перечисления

- 2.2 Размеры взносов

Отчисления ПФР для самозанятых – нормативная база

Обязательные выплаты для самозанятых определены законом № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима». К пробным регионам, где он действует относятся:

- Москва;

- Московская область;

- Калужская область;

- Татарстан.

В январе 2020 этот перечень был расширен – добавились еще 19 субъектов (в их числе Ленинградская область, Башкортостан, Свердловская область). А уже к июлю оставшимся регионам была предложена самостоятельная возможность ввести данный налоговый режим.

Справка! Дополнительно снижен минимальный возраст самозанятого. Теперь таковыми могут стать лица, достигшие 16 лет.

Положения нормативного акта устанавливают специальный налоговый режим, который может применяться к физическим лицам:

- ведущим трудовую деятельность, основываясь на российском законодательстве, не производящим товар, облагаемый особым налогом (акцизом);

- не использующим труд наемного персонала;

- доход которых в течение года не превышаетлимит2,4 миллиона рублей;

- не имеющим работодателя.

Эти лица могут платить налог с доходов от собственной деятельности по льготным условиям – 4 % (при поступлениях от физических лиц) и 6 % (от юридических лиц).

Важно! По закону самозанятые отчисления в Пенсионный фонд не производят. Но для них актуальны нормы налогового законодательства России, касающиеся пенсий, и закона о страховых пенсиях. То есть они вправе делать взносы самостоятельно.

Действующая налоговая ставка учитывает только выплаты на обязательное медицинское страхование, а оставшаяся часть пойдет в бюджет региона.

Должны ли самозанятые самостоятельно платить ПФР

На числящихся в штате организации или предприятия сотрудников взносы ПФР обычно платят работодатели. Законом четко установлено, что самозанятым, перешедшим на специальный режим, не предусмотрена обязанность осуществлять такие платежи. Однако эти выплаты способствуют формирования страховой части пенсии человека. Период, когда они отсутствуют, не входит в указанный стаж.

Нужно помнить, что право получения страховой пенсии не наступает автоматически при достижении пенсионного возраста. Оно напрямую зависит от:

- стажа (должен быть не меньше 15 лет);

- имеющихся баллов (минимум 30), которые начисляются соразмерно уплаченным взносам.

Если самозанятый официально трудился раньше или уже стал пенсионером, то эта проблема для него не особенно актуальна. Если все обстоит не так, то просто необходимо пополнять свой личный счет, увеличивая число баллов и страхового стажа. То есть платить в Пенсионный фонд самозанятому лучше самостоятельно.

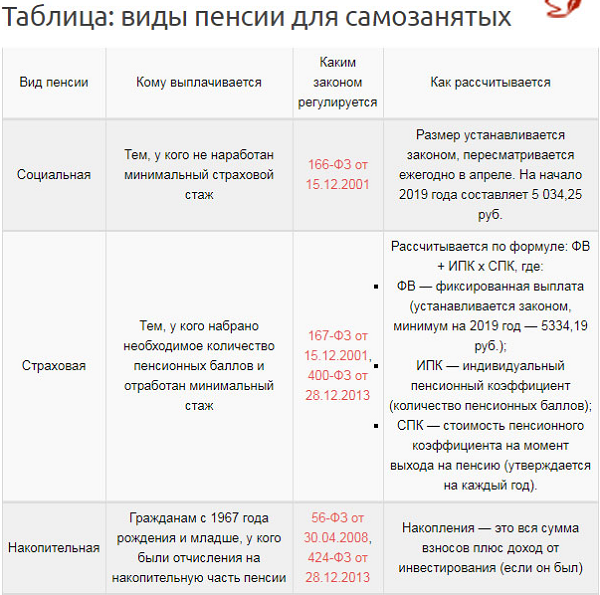

Если у гражданина отсутствует желание самому осуществлять страховые отчисления, тогда он сможет получить статус пенсионера на пять лет позднее, чем его ровесники. При этом он будет иметь лишь социальную пенсию.

Как самозанятому формировать своё право на страховую пенсию

Самозанятые граждане, вышедшие из теневого рынка труда и применяющие налог на профессиональный доход (НПД), могут не уплачивать страховых взносов на свою будущую пенсию, но им все же благоразумнее накапливать свои пенсионные права.

После вступления в указанные правоотношения самозанятый может определиться со страховыми взносами — в какие сроки их уплачивать и в какой сумме.

Размер добровольного страхового пенсионного взноса и сроки уплаты

Плательщик добровольных взносов самостоятельно определяет сумму своих страховых взносов в ПФР, но она не может быть менее минимального размера или более максимального размера — эти пределы установлены законодательно.

Минимальный обще-годовой платеж в ПФР определяется как произведение одного МРОТ на тариф взноса и на 12 месяцев.

Максимальный обще-годовой платеж в ПФР определяется как произведение 8МРОТ х тариф х 12 месяцев.

Для расчета берется тот минимальный размер оплаты труда, который был установлен на начало года.

Тариф страховых взносов — 22% (пп.1 п.2 ст.245 НК РФ).

Выбранную для себя сумму, в пределах от минимума до максимума, человек может уплачивать одним платежом или разбить её по своему усмотрению на несколько частей и уплачивать взносы в течение года до 31 декабря.

Если в течение одного календарного года (с 1 января по 31 декабря) общая сумма страховых взносов составит меньше минимального обще-годового платежа, тогда в страховой стаж самозанятого будет засчитан период, который определяется в пропорции к сумме уплаченных взносов. А на лицевой счет застрахованного лица будет засчитано пропорциональное количество пенсионного балла — менее одного, так как один пенсионный бал дается человеку за полную сумму минимального годового платежа.

При уплате максимального обще-годового платежа в страховой стаж засчитывается один год, а на лицевой счет — 10 пенсионных баллов.

Прекратить свои добровольные правоотношения с ПФР можно в любое время, подав соответствующее заявление.

Как уплачивает страховые взносы ИП, перешедший на НПД

Индивидуальные предприниматели, у которых нет наемных работников и перешедшие на уплату налога на профессиональный доход (НПД), могут не уплачивать страховых взносов в ПФР в период применения ими НДП. Но если деятельность ИП относится к нескольким категориям плательщиков страховых взносов (п.1 ст.419 НК РФ), тогда он должен продолжать уплачивать страховые взносы в ПФР по другим основаниям, по которым уплата взносов обязательна.

Источник: family-counselor.ru