Корм для обнальщиков. Серый сектор ждет клиентов из-за повышения НДС

Фото: Сергей Коньков Рынок обнала — дело опасное. Только за последний год произвело более 35 обысков в нескольких петербургских офисах и двух десятках квартир по подозрению в незаконном возмещении НДС и легализации доходов.

Но обнальщиков это, похоже, все равно не останавливает.

310 Крупные игроки рынка обнала в Петербурге и Москве говорят о том, что спрос на их услуги возрастет.

Скорее всего это произойдет перед Новым годом.

«Мы ждем повышения спроса на услуги. Люди не захотят платить такой большой процент НДС», — рассказал один из участников теневого рынка. Если верить сайтам компаний, которые занимаются обналом, стоимость услуг составляет примерно 12-13% от суммы. Например, при обналичивании 1 млн рублей придется отдать 13%, если речь идет о цифрах от 1 млн до 5 млн рублей, то тариф снизят до 12,5%.

Обнал через своё ИП налоги ипоследствия

Обналичка исчезнет в 2023 году: как директорам и главбухам не ответить за старые «грехи»

В 2023 году государство начало серьезную борьбу с незаконным обналичиванием, в 2023-м многие компании уже ощутили на себе изменения законодательства. И сейчас бизнесмены со всей страны ищут новые способы снижения налогов, ведь в 2023 работать по старинке не вариант.

— Государство почти добило незаконное обналичивание. Вероятно, в 2023 году оно исчезнет совсем.

И многие бизнесмены со всей страны ищут новые способы снижения налогов. Если они сейчас ничего не предпримут, то могут уйти с рынка. Либо визиты налоговиков с оперативниками могут спровоцировать банкротство, для этого есть все необходимые законы, — комментирует известный налоговый юрист Владимир Туров.

Вот лишь некоторые из мер, принимаемых государством по истреблению серых схем: проект Минфина «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2023 год и на плановый период 2023 и 2023 годов» —

Сколько берут за обналичку денег

Сначала у меня были один-два клиента, которые переводили через меня небольшие суммы около 100 000 рублей в месяц.

В то время мой процент был около 3,5% и если учесть, что 1% забирал банк, то со 100 000 рублей заработок был всего 2 500 рублей.

Но бизнес рос. Мои клиенты стали рекомендовать меня другим, их становилось все больше и больше. Я начал расширяться: организовывал новые ООО, привлекал сотрудников и обналичивал все в больших объемах. Потом на меня стали выходить крупные оптовые компании, которые обналичивают деньги для московских конечных клиентов.

Они заказывали огромные суммы. На сегодня в Москве стоимость «обнала» выросла до 8%.

Рекомендуем прочесть: Можно ли ли продать долю земли

Обналичивать стало труднее, столица уже давно ринулась в регионы. Региональные банки более «сонные» и «наличку» добывать у них легче.

Сейчас крупные московские компании покупают деньги в регионах по 5-6% и продают их конечным потребителям по 8%.

Обналичка денег процент 2023 в москве

/ / Эксперты единодушно выносят приговор: «обнал» умирает.

Когда я этим занимался, продавал деньги в Москву за 3,5%, а конечному покупателю их продавали за 5%.

Причем жесткий контроль сегодня присутствует также со стороны налоговых органов, чья задача — не пропустить ни одной фиктивной сделки.

Они тоже имеют право запросить исчерпывающую информацию о расходах предприятия, и на сегодняшний день говорить, что есть схемы получения наличных денег для неучтенных операций с гарантией 100%, не приходится. Бизнесам, которые держатся на «обнале», по словам экспертов, придется измениться или умереть.«Допустим, получил индивидуальный предприниматель 100 тыс.

рублей, оказав услуги некоему ООО.

Из этих 100 тыс. заплатил 6% налога, а себестоимость услуг составила 20 тыс., итого его расходы — 26%, а 74% ИП может спокойно снять и потратить на свои личные нужды.

Это все совершенно законно, и сумма, на которую будет снижена себестоимость оказанных услуг, зависит от таланта каждого конкретного предпринимателя, притом что они должны быть надлежащего качества.

Ответственность за обналичивание денег через ИП в 2023 году

В 2023 году государство максимально ужесточило наказание за нарушения со стороны предпринимателей. Ответственность за обналичку денег через ИП в 2023 году бывает не только в виде административных штрафов, но и как лишение свободы сроком до нескольких лет.

Черные деньги преследуются по закону, однако еще есть способы получить наличку без нарушения правил. В 2023 году нет необходимости иметь большое количество наличности для ведения предпринимательской деятельности.

Однако существует несколько ситуаций, когда предприниматели предпочитают иметь деятельность с наличкой:

- для займа.

- чтобы проводить сделки с поставщиками;

- для выплаты заработной платы сотрудникам;

- для передачи средств по пособиям, больничным листам и другим социальным программам;

- для подотчета сотрудникам на командировки и другие профессиональные события;

Существует также несколько ситуаций, которые запрещены законом и за которые будут последствия:

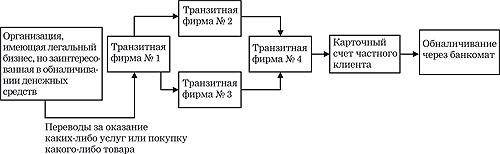

За какие новые схемы с обналичкой взялись в финмониторинге

Иллюстрация: Борис Мальцев / Клерк Интересной информацией поделились на . После того, как ЦБ ввёл антиотмывочные меры, существенно ограничившие добычу cash’а собственно в банках (хотя и сейчас остались рабочие схемы), большинство обнальщиков/оптимизаторов принялись искать, как говорят в финмоне,

«альтернативные инструменты получения наличных денежных средств»

. Другими словами, если раньше большинство «финансистов» просто снимали нужные суммы в банкоматах, то теперь наличку добывают на рынках (Садовод скорее всего, это коснется всей отрасли. 2. С 2023 года НДС составит 20%. 3. АСК НДС-2, которая точно вычисляет заказчиков обнальных услуг. 4. В тестовом режиме АСК НДС-3 показывает движение средств между счетами юридических и физических лиц.

5. 401-ФЗ, который разрешает отбирать личное имущество учредителей и директоров в счёт налоговых долгов компании. 6. 488-ФЗ позволит забирать личное имущество даже в течение трех лет после ликвидации фирмы.

7. 266-ФЗ — теперь за долги компании своим карманом будут отвечать учредитель вместе с главбухами и директорами.

Облава на обнал: «Это ненормально»

Еще недавно считалось, что побороть «обналичку» практически невозможно: предприятия всегда будут искать свободный нал и уходить с его помощью от налогов.

Но закручивание гаек на законодательном и налоговом уровнях в полной мере усложнило денежные операции, фактически превратив наличные в обычные средства.

«В Москве стоимость «обнала» доходит до 35% — легальную выручку твоего предприятия уже невыгодно отправлять на черную «обналичку», потому что «обнальщики» берут очень большой процент. А когда-то, в нулевых, этот рынок цвел и пах, потому что ты платил не 35, а 1,5–2% с любой суммы, — рассказал «К» на анонимных условиях глава одного предприятия. — «Обнальщики» обслуживали как мелкие фирмочки, так и гигантские, почти государственные корпорации.

Источник: tatzakon.ru

Обналичивание денег через ИП: основные схемы и последствия незаконных действий

Сейчас, как и 10, и 20,и более лет назад, широко применяются схемы по обналичиванию денег. В последние годы «аппетиты» руководителей организаций и исполнителей немного поумерились в силу принятия ряда мер по противодействию незаконному выводу средств со стороны государства.

Полностью искоренить данное явление навряд ли удастся. В ближайшее время так точно. Скорее всего, будут появляться все новые и новые схемы, сменяя те, которые для представителей исполнительной власти уже давно стали очевидными.

В данной статье мы расскажем конкретно про обналичивание денег через ИП, выступающее как средство снижения налоговой базы и один из методов «отмывания» средств, полученных незаконным путем.

- Краткая предыстория

- Основные причины обналички

- Простейшая схема вывода наличных

- А стоит ли? Рассуждаем о выгоде и последствиях

- Существуют ли законные способы вывода наличных через ИП

- Интересный случай из жизни

- Законодательные меры противодействия и контроля: основные документы

- Заключение

Краткая предыстория

История «обналички» берет свое начало еще в советское время. По мнению многих аналитиков еще в 70-е гг. по стране «ходило» немало наличных денег, выведенных незаконно.

Их процент от общего количество варьировался в пределах 4-5%, чего, согласитесь, достаточно для того, чтобы утверждать как минимум о присутствии в экономике страны теневой «обналички».

Дальнейшая история складывалась так:

- Пик пришелся на 90-е гг. Все дело в том, что сложившаяся годами в СССР система, предполагала в большинстве своем проведение расчетов между физическими и юридическими лицами в наличной форме. В начале 90-х гг произошло резкое падение ВВП, экономические показатели ушли в минус. Государство «накрыла» гиперинфляция, вызвавшая необходимость вывода денег из тени;

- Представители малого и среднего бизнеса были, в основном, предпринимателями, то есть физическими лицами. Они на тот момент были обязано уплачивать в казну прогрессивный подоходный налог, который был достаточно высок и мог достигать 40%. То же касается и служащих. Процент отчислений также был привязан к размеру заработной платы;

- В результате высокий подоходный налог и постоянные расчеты в наличной форме вынуждали бизнесменов и руководителей предприятий снижать налоговую базу и платить зарплату в конвертах прямо из кассы. Такой метод расчетов дожил и до нашего времени. Сейчас с ним безуспешно борются налоговая и иные компетентные органы;

- Примерно до 1995-начала 96 гг. исполнители, производящие обналичку, даже не скрывали своей деятельности. Они свободно давали объявления, содержащие предложения о выводе денег. На данном рынке стала формироваться конкуренция, и предложение постепенно стало превосходить спрос;

- Услугами по обналичиванию стали пользоваться даже руководители государственных предприятий. Делалось это по двум причинам: уход от налогов и получение «второй» зарплаты. Да, по сути деньги воровали. Но это для многих не новость;

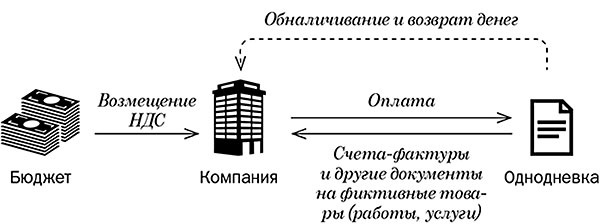

- Самой популярной схемой стал вывод средств через фирмы-однодневки, которые беспрепятственно создавались десятками. Исполнители стали брать по 15-20% за свои услуги, но длилось это недолго. В связи с ростом вышеуказанной конкуренции «ценник» вскоре сильно упал, установившись на отметке в 1-2,5%. Однако после проведения ряда мероприятий, направленных на выявление незаконных действий в области обналичивания со стороны властей, процент исполнителей возрос до 4%.

Сегодня через фирмы-однодневки деньги по-прежнему выводят, но более популярным способом является все же обналичка через ИП. Во-первых, потому что это безопаснее, во-вторых, — быстрее.

Основные причины обналички

Наличные деньги выводят со счетов по двум основным причинам: снижение налогооблагаемой базы с целью избежания (снижения суммы) уплаты денег в казну либо стремление незаконно обогатиться.

Первое более свойственно для частных коммерческих организаций, а второе – для руководителей государственных предприятий и учреждений. Почему? Все предельно просто. Собственник компании заинтересован в максимальном доходе своей фирмы, ведь от этого зависит размер его дивидендов.

А вот руководитель государственного предприятия больше стремится к пополнению собственного кармана в то время как судьба организации его интересует куда меньше. Поэтому он в первую очередь будет озабочен именно выводом с целью пополнить свой личный бюджет.

Существуют и другие причины «обналички». К ним относятся текущая блокировка счета и риск ее образования, а также вывод денег, полученных преступным (нелегальным)путем.

На заметку! Когда счет уже заблокирован, вывести средства все равно можно. Для этого всего лишь создают мнимую задолженность перед кредитором, которым были оказаны услуги/поставлены товары либо долг по зарплате. В обоих случаях можно обратиться с заявлением в компетентные органы об «освобождение» из под ареста некоторой суммы в счет уплаты долга. Сделать это, порой, непросто, однако некоторые руководители все же умудряются проворачивать подобные аферы.

Если же счет по мнению директора (управляющего, владельца) может быть заблокирован в ближайшее время, то он будет стремиться к быстрому выводу денег. Тут-то и посещает многих мысль об обналичке через ИП.

С деньгами, полученными нелегально, все еще проще. Чтобы скрыть преступную схему, деньги нужно вывести. И если оффшоры в каком-то конкретном случае – не выход, то прибегают к помощи местных «дружественных» предпринимателей или транзитных коммерческих компаний.

Простейшая схема вывода наличных

Схема обналички денег через ИП стара и известна если не всем, то очень многим.

Простейший принцип выглядит так:

- Руководитель или другой представитель организации ищет предпринимателя, который, допустим, оказывает какие-то интеллектуальные услуги. Факт их оказания проверить как минимум трудно, а иногда и вовсе невозможно, а это именно то, что нужно и Заказчику, и Исполнителю;

- Альтернативный вариант – регистрация нового предпринимателя. П В качестве последнего может выступать знакомый (-ая) или вовсе лицо без определенного места жительства, имеющее паспорт. На родственников ИП предпочитают не регистрировать, что при планировании проведения мнимой сделки в будущем верно, так как это может стать «подсказкой» для компетентных органов в случае возникновения с их стороны подозрений. Да и сам факт родственных отношений между аффинированными или просто заинтересованными лицами иногда становится поводом для проверок;

- После успешного поиска подходящего предпринимателя между компанией и ИП заключается договор, в соответствии с которым за оказанные услуги/поставленные товары фирма перечисляет определенную суму;

- ИП в скором времени успешно уплачивает налоги с поступивших средств (6% по УСН или того меньше при патентной деятельности), перечисляет их на банковскую карту как личный доход либо получает прямо в кассе банка;

- Предприниматель отнимает свой процент за оказанную услугу по обналичке и отдает оставшиеся деньги Заказчику.

На заметку! Альтернативные варианты вывода существуют. Помимо ИП и однодневных ООО также используют оффшорные схемы.

Но низконалоговые юрисдикции, как инструмент для обналички, сейчас не так популярны в силу проведения активной политики деоффшоризации со стороны государства. Почти любые сделки контролируются, в том числе финансовые операции.

Более того, был значительно расширен круг лиц, способных контролировать и оказывать влияние на проведение банковских операций с оффшорными компаниями.

- Закон РФ «О таможенном тарифе

- Закон о валютном регулировании в РФ

- Закон от 09 июля 1999 года № 160-ФЗ Об иностранных инвестициях в Российской Федерации

- Закон РФ о противодействии отмыванию доходов

- Инструкция ЦБ РФ

- Классификация оффшоров ЕС и рекомендации

- Перечень оффшорных зон, РФ

- Приказ от 07 февраля 2001 года № 131 Государственного таможенного комитета Российской Федерации (ГТК РФ)

- Приказ ФНС 2012 г

- Закон от 29 апреля 2008 года № 57-ФЗ «О порядке осуществления иностранных инвестиций в хозяйственные общества»

- Закон от 25 февраля 1999 г № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»

- Закон от 10 декабря 2003 года № 173-ФЗ «О валютном регулировании и валютном контроле»

- Закон 08 декабря 2003 года № 165-ФЗ «О специальных защитных, антидемпинговых и компенсационных мерах при импорте товаров»

- Закон от 30 декабря 1995 года № 225-ФЗ «О соглашениях о разделе продукции»

- Закон от 21 июля 2005 года № 115-ФЗ «О концессионных соглашениях»

- Закон от 27 ноября 1992 года № 4015-1 «Об организации страхового дела в РФ»

- Закон от 02 декабря 1990 года № 395-1 «О банках и банковской деятельности»

- Закон от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах»

- ФЗ от 21 ноября 2003 г об основах государственного регулирования внешнеторговой деятельности

А стоит ли? Рассуждаем о выгоде и последствиях

Начнем с выгоды, которая напрямую зависит от суммы обналичиваемых средств и, как следствие процента Исполнителя. На данный момент при условии вывода свыше 1 млн. рублей предприниматели, занимающиеся «обналом» берут около 4%, И это не считая комиссии банка и налогов.

Предположим, что Заказчик хочет получить 1,5 млн. руб. Считаем:

- Если «чистая» прибыль составила эту же сумму, то придется заплатить в казну 20% от нее или 300 тыс. руб.;

- Если выводить эти деньги через обнальщика, то расстаться придется с 90 тыс. руб., которые уйдут на 6% налог по УСН, 15 тыс. руб. – это процент банка за снятие наличных (в лучшем случае), 60 тыс. руб – это вознаграждение предпринимателю. То есть всего руководитель организации заплатит 165 тыс. руб.;

- Разница составляет 135 тыс. руб., а это, согласитесь, не так мало.

Если же сумма будет небольшой, возьмем условно 150 тыс. руб., то обналичивать деньги через ИП будет уже не так выгодно. Ведь при меньшем « обороте» возрастает процент, который может достигать 30%.

А теперь расскажем о последствиях:

- Уголовным Кодексом предусмотрено несколько вариантов наказания;

- В первую очередь оно настигнет организацию, являющуюся Заказчиком махинации;

- Получить можно немалый штраф, но это в лучшем случае;

- Альтернатива – лишение свободы руководителя и всех участвовавших в преступной схеме лиц;

- Заключение может достигать 6 лет;

- При присуждении штрафа должностное лицо обычно лишают возможности занимать пост руководителя в течение двух и более лет;

- Предпринимателю могут заблокировать счет, причем еще до того, как он вывел «наличку». Это происходит в случаях, когда банковские работники, налоговая служба или другие компетентные органы заподозрили неладное.

Каким образом информация о незаконной обналичке может дойти до ФНС:

- Сотрудниками банка, посчитавшими проводимые операции подозрительными;

- Наемным работниками предпринимателя или организации, которые, зная о надвигающейся или проведенной афере, хотят избежать наступления ответственности;

- Представителями ОБЭП;

- Трудовой инспекцией. Нередки случаи, когда проверка начинается в результате поступления жалобы от работников, недополучающих зарплату.

После поступления в ФНС «тревожного звонка», служба начинает действовать самостоятельно:

- Могут опрашивать сотрудников. И даже если все как один будут скрывать присутствие «черной» бухгалтерии, то кто-то все равно допустит ошибку. Также показания работников могут заметно расходиться, что тоже только подтвердит лишний раз подозрения со стороны налоговой;

- Представители ФНС обязательно проверят документы и запросят выписку по всем счетам;

- Нередко используют принцип, именуемый «ловля на живца». Работник налоговой может предложить свои услуги обналички под видом ИП либо наоборот заказать под видом юридического лица у предпринимателя вывод средств в случае, если «поймать» на незаконных действиях хотят именно его.

Обратите внимание! При обналичке никто также не застрахован от финансовых потерь, связанных с хищением денег. Предприниматель-исполнитель вполне может попросту исчезнуть со снятой суммой, не отдав представителю компании ни копейки.

Существуют ли законные способы вывода наличных через ИП

Единственный законный вариант сотрудничества с предпринимателем – перевод средств за реально оказанные услуги или поставленные товары. Но при этом об «обналичке» уже речь не идет, ведь деньги останутся у Исполнителя/Поставщика.

В любом случае «обналичка» — это всегда незаконно, ведь подобные операции производятся с целью: скрыть доход, пополнить свой карман, «отмыть» средства либо избежать снятия денег в счет дебиторского долга.

Интересный случай из жизни

Нынешний руководитель коммерческой организации, ранее работавший в правоохранительных органах, а если точнее – в ОБЭП, после расформирования отдела обратил внимание на «обналичку», как способ получения дохода. Он показался ему весьма привлекательным, ведь деньги, по сути, приходили обнальщикам из воздуха.

Рассматривая в течение нескольких лет в период работы в ОБЭП замысловатые схемы, мысль о легких деньгах посещала не раз. А тут выпал шанс попробовать себя в роли Исполнителя.

Начиналось все с малого: 2-4% от 400-500 тысяч в месяц. Но со временем спрос стал расти, ведь сработало «сарафанное радио». Начали открываться многочисленные ООО, регистрироваться предприниматели, наниматься сотрудники. Из местного масштаба «бизнес» начал расширяться и затрагивать соседние, а позже и удаленные регионы. Обороты достигли десятки миллионов рублей.

С банками проблем не возникало, ведь их руководители и сотрудники получали вторую зарплату. Главный фигурант будущего уголовного дела предупреждался о грядущих проверках и о факте поступления запросов от Центробанка. Именно в такие моменты необходимо было временно поумерить аппетит.

Поэтому не стоит думать, что банкиры охотно докладывают о преступных махинациях в налоговую, потому что это не так! Все всё знают, в противном случае такой «бизнес» экс-сотрудника ОБЭП не принял бы такого масштаба и не достиг бы миллионных оборотов.

Но все когда-то заканчивается. И данный случай не исключение. В результате находчивым и, скажем прямо, далеко незаурядным обнальщиком заинтересовалась ФСБ.

После года, проведенного в СИЗО, приоритеты, разумеется, изменились, что не удивительно. От преступной деятельности, по крайней мере по официальной версии, обнальщик отказался.

Сейчас он является руководителем организации, оказывающей услуги по раскрытию незаконных схем, связанных с обналичкой денег (и аналогичных тоже).

Что касается наказания, то, с учетом признательных показаний, оно было не суровым. Фигуранту дела был зачтен уже отбытый в СИЗО срок и он был отпущен в зале суда.

Законодательные меры противодействия и контроля: основные документы

В Налоговом Кодексе существует понятие «необоснованная налоговая выгода» (ст. 54.1 НК РФ и Постановление Пленума ВАС). Оно применимо в случае, когда в результате проверки выявляется необходимость корректировки поданных сведений в силу того, что некоторые операции (-ия) характеризуются мнимостью. А главной их целью является частичная или полная неуплата налогов в казну.

- НК РФ Статья 54.1. Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов

- Постановлении Пленума ВАС РФ от 12.10.2006 №53

Помимо данных документов порядок контроля, способы наказания и противодействия незаконной «обналичке» диктуются следующими документами:

- Письмо ФНС РФ от 31.10.2013 посвящено практике рассмотрения «доносов» и жалоб плательщиков налогов, а также споров в отношении необоснованной выгоды;

- Статья 199 УК РФ содержит перечень наказаний за неуплату налогов;

- Ст. 327 вводит в понятие подделки документов и указывает возможные варианты привлечения к ответственности;

- Ст. 171 УК посвящена незаконному предпринимательству;

- Ст. 174 того же Кодекса говорит об ответственности за «отмывание» денег и их легализацию;

- Ст. 172 регулирует незаконную банковскую деятельность.

Заключение

Вывод напрашивается сам собой, и он напрямую связан с утверждением, известным каждому: «заплати налоги и живи спокойно». При обналичке, конечно, можно сэкономить баснословные суммы и даже обогатиться.

Но любая даже самая «мудреная» и запутанная схема рано или поздно будет раскрыта. А наказание не заставит себя долго ждать. И в результате можно не только остаться ни с чем, но и лишиться свободы на довольно продолжительное время.

Да и сама схема обналички с малознакомым предпринимателем рискованна. Никто точно не сможет сказать, отдаст он средства или уедет с ними куда-нибудь за рубеж.

Источник: upsidelab-global.com