При заполнении платежного поручения на уплату налога следует указывать статус плательщика. Полный перечень представлен в НК РФ и некоторых приказах Президента РФ. Рассмотрим детальнее, как определить статус налогоплательщика.

Обязанности

Налогоплательщиками признаются юридические и физические лица, которые уплачивают сборы. По закону на них возложены такие обязанности:

- встать на учет в ФНС;

- вести учет доходов (расходов) объектов налогообложения;

- представлять в ФНС декларации и бухгалтерскую отчетность;

- представлять документы, по которым осуществлялся расчет суммы налогов;

- выполнять требования по устранению выявленных нарушений, не препятствовать должностным лицам ФНС при исполнении служебных обязанностей;

- в течение 4 лет хранить бухгалтерские документы по расчету и уплате налогов, поступлению доходов и осуществлении произведенных расходов.

Самозанятость: стоит ли открывать? Плюсы и минусы самозанятости

Налогоплательщики также должны письменно уведомлять ФНС об:

- открытиизакрытии счета – в течение 10 дней;

- участии в организациях — в течение месяца;

- обособленных подразделениях в РФ — в течение месяца;

- объявлении банкротства, ликвидации или реорганизации — в течение 3 дней;

- изменении места нахождения (жительства) — в течение 10 дней.

Права

В свою очередь, налогоплательщик имеет право получать из ФНС:

- информацию о действующих налогах, разъяснения по вопросам применения законодательства;

- использовать в установленном порядке льготы;

- получать отсрочку и налоговый кредит;

- присутствовать при выездной проверке.

Поиск информации

Как уже было сказано выше, одной из обязанностей налогоплательщиков является уплата налогов. При этом указывается статус налогоплательщика в платежном поручении. Иначе есть вероятность, что средства не дойдут до адресата.

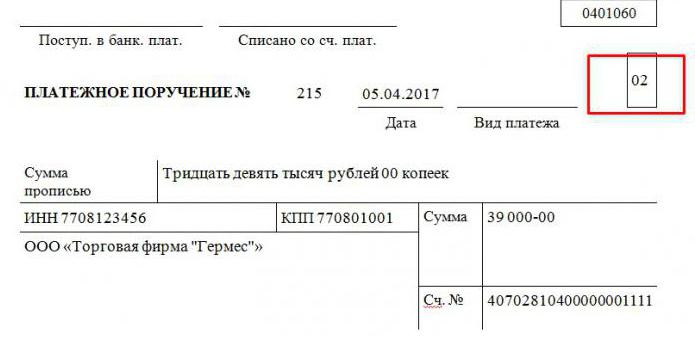

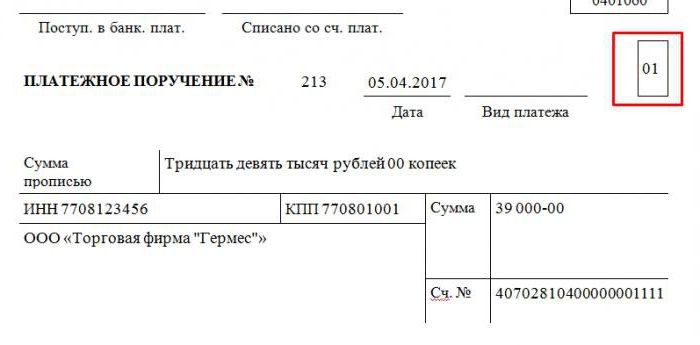

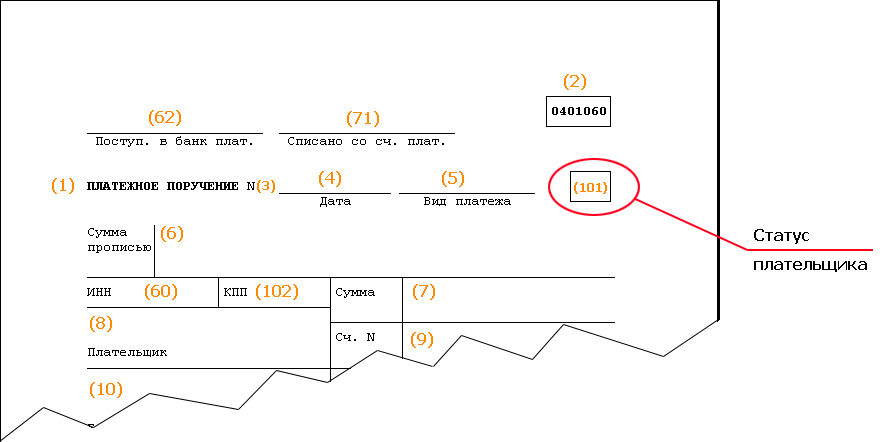

Статус налогоплательщика – это обязательная к заполнению информация. По этим данным идентифицируется организация. Статус налогоплательщика состоит из двухзначного числа и проставляется в платежке в поле 101. В таблице представлены все существующие статусы.

ИП, адвокат, нотариус, который перечисляет взносы в бюджет

Нотариус, занимающейся частной практикой

Адвокат, основавший свой кабинет

Глава фермерского хозяйства

Владелец банковского счета

Налогоплательщик, выплачивающий доходы физлицам

Участник ВЭД — физлицо

Участник ВЭД – ИП

Плательщик таможенных сборов, не декларант

Предприятия, перечисляющие средства, удержанные из зарплат

Участник (ответственный) консолидированной группы

Физлицо, перечисляющее страховые взносы

Деление по налогам

Статус действующего налогоплательщика зависит от вида уплачиваемого налога. Например, если предприятие перечисляет НДФЛ с зарплаты сотрудников, то в платежке нужно проставить «02». Если речь идет об уплате страховых взносов — «08». Детальные статусы по сборам перечислены в таблице далее.

Взносы в ПРФ, ФСС, ФФОМС

Налог на прибыль, на имущество, транспорт

Онлайн-проверка

Проверить статус налогоплательщика НДФЛ можно через сайт ФНС. Чтобы не тратить время на ручной ввод ИНН, КПП, разработчики 1С реализовали данную возможность в обновленной программе «1С:Бухгалтерия». Результаты проверки отражаются списком клиентов в карточке, в журнале учета фактур, книге покупок (продаж), первичных документах. Чтобы проверить весь список клиентов, нужно сформировать универсальный отчет по регистру «Состояние контрагентов» по периодам. Опции проверки регулируются регистром «Регламентные операции» подсистемы «Администрирование» в меню «Поддержка».

После обработки информации программа возвращает такие результаты:

- «Организация числится в базе» означает, что контрагент зарегистрирован и имеет статус действующего.

- «Прекращена деятельность» означает, что налогоплательщик зарегистрирован в ЕГРН, но не имел статус действующего. Здесь возможны два варианта: контрагент прекратил деятельность или КПП был изменен.

- «КПП не соответствует указанному в базе» означает, что введенной комбинации ИНН, КПП в реестре никогда не было.

- «Отсутствует контрагент в базе» означает, что налогоплательщик не имеет статус действующего; с указанным ИНН никто не был зарегистрирован.

- «Не подлежит проверке» — такое сообщение выдается, если введены данные иностранной организации.

Все отраженные результаты проверки действуют ±6 дней с момента отправки запроса.

1С

Сервис по поиску проблемных клиентов в 1С был внедрен в 2015 году. Обновления были вызваны изменениями в ФЗ№134, согласно которым в декларации НДС нужно было проставлять данные обо всех счетах-фактурах. Онлайн-проверки статусов прямо из 1С позволяют избежать ошибок при заполнении декларации. Если в ответ на запрос приходит уведомление о том, что налогоплательщик зарегистрирован, но не имел статус действующего, то строчка с контрагентом закрашивается серым, если клиент вообще не найден в реестре – красным. Точно так же отражаются эти клиенты в строке «Контрагент» при вводе первичных документов.

В книге покупок (продаж), журнале счетов-фактур результаты проверки выводятся на отдельной панели. Если в отчет попали недействующие документы, то они выделяются красным и в панели появляется кнопка для отбора таких строк. Во встроенной декларации по НДС проверки осуществляется исходя из информации из разделов 8-12 ФЗ, ее результаты выводятся на панели контрагентов.

По умолчанию проверка выполняется один раз в неделю в фоновом режиме и осуществляется по ИНН. Чтобы избежать ошибки при вводе данных в базу, нужно осуществлять контроль корректности по разряду. Если информация введена неверно, то в справочнике «Контрагентов» она будет выделена красным цветом. Точно так же будут отражаться все документы по таким клиентам. Только при проведении проверки можно будет избежать ситуации, когда налогоплательщик зарегистрирован в ЕГРН, но не имел статус действующего и попал в отчет.

НДФЛ

Статус налогоплательщика, но уже в другом виде, нужно проверять при исчислении НДФЛ. В зависимости от источника и того, является физлицо резидентом или нет, устанавливаются разные ставки налога. Россиянин может уплачивать НДФЛ по ставкам 9, 13 и 35%. Нерезидент должен перечислять в бюджет 15% от суммы полученных дивидендов и 30% по всем остальным доходам.

Кроме российского законодательства существуют также международные договора касательно избежания двойного налогообложения. Ставки по налогам для резидентов из стран-союзников определяются по этим актам.

Терминология

Согласно ст. 207 НК РФ, резидентом является физлицо, находящееся на территории РФ минимум 183 дня за 12 подряд месяцев. Отсчет начинается с момента прибытия человека на территорию РФ, который фиксируется в таможенных документах.

Статус фиксируется на дату выплаты дохода и уточняется:

- для нерезидентов без ПМЖ — на дату завершения пребывания на территории РФ;

- для россиян с ПМЖ — на дату выезда за пределы РФ.

Перерасчет базы осуществляется по завершении налогового периода. Рассмотрим пример расчета количества дней пребывания гражданина на территории РФ.

Пример

Россиянин за год получил доходы от российских и иностранных предприятий. За этот период он неоднократно выезжал за пределы РФ в деловые командировки:

- 01.03-20.04 – в Германию;

- 15.08.-14.09 – в США;

- 20.12-20.01 – в Турцию.

Статус плательщика НДФЛ определяется по данным расчета количества дней пребывания на территории РФ. Дни пересечения границы (01.03, 15.08 и 20.12) в эту калькуляцию не входят. То есть налогоплательщик за год находился за пределами страны 90 дней, а в РФ — 275 дней. Он признается налоговым резидентом и перечисляет в бюджет сборы по ставкам, прописанным в НК РФ.

Исключения

Для некоторых категорий плательщиков статус и количество дней пребывания в РФ значения не имеет. Военнослужащие, сотрудники органов госвласти и местного самоуправления, командированные за пределы РФ, всегда признаются налоговыми резидентами.

Документы

Период пребывания и отсутствия на территории РФ должен подтверждаться документами. Это может быть справка с места работы, выданная по данным из табелей учета времени, миграционная карта, загранпаспорт с отметками о пересечении границы и т.д.

Лица, которые официально не трудоустроены, пределы РФ не покидают, для подтверждения своего статуса налогового резидента могут предоставить документ, подтверждающий личность. В нем должны быть указаны данные о гражданстве и месте жительства. В крайнем случае можно предоставить справку из ЖКХ.

Источник: fb.ru

Макрос

Как заполнять поле 101 «Статус плательщика» в платежном поручении?

Вопрос:

Буду благодарна, если объясните заполнение в платёжном поручении реквизита — поле 101. Была в налоговой и платёжки по страховым взносам во внебюджетные фонды не пришли и объяснили, что возможно неправильно заполнено поле 101. Как правильно заполнить? Я ИП и имею работников.

Ответ:Согласно принятому 24 июля 2009 года Федеральному закону № 212-ФЗ с 1 января 2010 года в России упразднён единый социальный налог, а вместо него вводятся страховые взносы во внебюджетные фонды: Пенсионный фонд РФ, Фонды обязательного медицинского страхования, Фонд социального страхования.

И по каждому виду платежа в Пенсионный фонд Российской Федерации и в фонды обязательного медицинского страхования оформляются отдельные платёжные поручения.

Недопонимание правил заполнения платёжных поручений (документов) иногда действительно приводит налогоплательщика к ошибкам в заполнении поля 101 “Статус плательщика” при уплате страховых взносов во внебюджетные фонды. Ваша задача — правильно определить свой статус плательщика по перечислениям. Приведу пояснение и пример — которые, надеюсь, вам помогут определиться.

Статус плательщика с 2014 года расписан в Приложении № 5 Приказа Минфина России от 12 ноября 2013 г. № 107н. В поле 101 платёжного поручения указывается двузначный показатель статуса налогоплательщика и этот показатель теперь может принимать значения от 01 до 26.

Все плательщики страховых взносов уплачивают страховые взносы на коды бюджетной классификации, администратором которых является Пенсионный фонд Российской Федерации и в поле 101 платёжного поручения указывается статус лица, оформившего расчётный документ, так:

Так, например, Отделение ПФР по Курганской области предупреждает, что заполнение статуса лица, оформившего платежный документ, является обязательным для заполнения, идаётсвоим клиентам следующие пояснения по заполнению статуса плательщика:

В поле 101 указывается одно из следующих значений налогоплательщика (плательщика сборов) :

Пример: при уплате страховых взносов в поле 101 организация указывает статус 14. То же значение отражают в платёжке индивидуальные предприниматели, нотариусы, адвокаты, главы крестьянских/фермерских хозяйств при уплате страховых взносов за своих работников. А при уплате страховых взносов за себя — в поле 101 предприниматель должен указать статус 09, нотариус — 10, адвокат — 11, глава крестьянского/фермерского хозяйства при уплате за себя и членов — 12.

Для сведения:

При платежах в бюджетную систему РФ поле 101 заполняется: — в платёжных поручениях, инкассовых поручениях и платёжных ордерах. А ниже показано, где находится в платежном поручение 101 поле:

Поле 101

Весь перечень статусов лиц оформляющих платёжные документы, т.е. статусы плательщиков, которые действуют согласно Приказа Министерства финансов РФ от 12.11.2013 N 107н (в ред. Приказа Минфина России от 23.09.2015 N 148н) с 1 января 2014 года вы можете посмотреть ниже:

Дополнения к ответу внесены с учётом изменений нормативной базы — 15.01.2017 г.

Что указывать

Соответствующий статус составителя в платежном поручении по подоходному налогу и иным обязательным платежам в бюджетную систему в 2017 году и в дальнейшем проставляют согласно Приложению № 5 к приказу Минфина № 107н 2013 года.

Обращаем ваше внимание, что с конца апреля 2017 года этот нормативный документ действует в новой редакции. Изменения внёс приказ Минфина № 58н от 05 апреля 2017 года. Он действует с 25.04.2017 (и частично с 02.10.2017). Причина, по которой были обновлены трактовки кодов – поправки в налоговое законодательство, куда с 01.01.2017 перешло большинство норм о страховых взносах во внебюджетные фонды (кроме в ФСС на травматизм). По этой причине статус составителя надо указывать с учётом этих изменений.

| Код | Ситуация |

| 1 | Применяют исключительно организации (ЮЛ), на которых лежит обязанность по уплате: • налогов; • сборов; • страховых взносов; • иных платежей, которые курируют налоговики. |

| 2 | Применяют не только организации, но и индивидуальные предприниматели, когда выполняют свои обязанности как налоговые агенты: • по подоходному налогу с физических лиц (ст. 226 НК РФ и др.); • НДС (ст. 161 НК РФ); • налогу на прибыль (п. 3 ст. 275, п. 4 и 5 ст. 286 НК РФ). Это те фирмы и ИП, которые в силу прямого указания закона обязаны самостоятельно рассчитывать, удерживать с выплаченных своему персоналу/ иным физлицам доходов НДФЛ и перечислять его в казну. |

Как видно, проставление в платёжке статуса составителя – 01 или 02 – зависит от статуса – плательщик либо налоговый агент.

Также см. «Платёжки ИП: какой указывать статус составителя».

Неверный статус плательщика: порядок действий

При неправильном заполнении поля 101 в платежном поручении 2019 года у организации может возникнуть недоимка. Это связано с тем, что по разным статусам плательщика налоговики указывают сумму на разных лицевых счетах. Например, одна организации может быть как плательщиком НДС, так и налоговым агентом по этому налогу. В этой ситуации, если указать неправильный статус, может возникнуть недоимка по одному виду налога и переплата по другому.

Налоговики начислят пени и штраф, так как сумма налога фактически не была уплачена в срок. Для того, чтобы этого не произошло, подайте в налоговую заявление об уточнении платежа (письмо ФНС России от 10 октября 2016 г. № СА-4-7/19125). В заявлении укажите номер и дату платежки, а также прикрепите его копию. Налоговики при получении заявления проведут сверку расчетов и примут решение.

Если оно положительное, то пени аннулируются. О своем решении инспекция должна уведомить в течение 5 дней.

Возможен второй вариант для исправления ошибки:

- перечислить необходимую сумму по правильным реквизитам;

- возвратить лишнюю уплаченную сумму.

Во втором случае не будет грозить штраф, но пени налоговики не снимут. Так как датой оплаты будет более поздняя с правильными реквизитами.

Также вам может быть интересна статья о том, как зачесть переплату по налогу на прибыль.

Поле 101 в платежном поручении 2019 года

Согласно приложению 5 приказа Минфина России от 12.11.2013 № 107н, в поле 101 указывается информация, идентифицирующая плательщика денежных средств. Заполнение этой графы является обязательным, ведь если ее оставить пустой, то платеж не дойдет до получателя. Если же в нее внесен неверный статус плательщика, то платеж дойдет до адресата, но при условии, что в поручении правильно указан код бюджетной классификации.

В настоящее время законодательство предусматривает 25 кодов, предназначенных для заполнения данной графы. Рассмотрим существующие показатели статуса 101 в платежном поручении 2019 года в таблице, составленной на основании приказа Минфина России от 12.11.2013 № 107н.

Налогоплательщик, плательщик сборов и взносов, администрируемых налоговыми органами — юридическое лицо

Организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица

ФССП и ее территориальные органы

Участник внешнеэкономической деятельности — юридическое лицо

Организация или индивидуальный предприниматель, осуществляющие платежи в бюджетную систему Российской Федерации (за исключением налогов, сборов, страховых взносов и иных платежей, администрируемых налоговыми органами)

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — индивидуальный предприниматель

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — нотариус, занимающийся частной практикой

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — адвокат, учредивший адвокатский кабинет

Налогоплательщик (плательщик сборов и взносов, администрируемых налоговыми органами) — глава крестьянского (фермерского) хозяйства

Налогоплательщик (плательщик сборов, за совершение налоговыми органами юридически значимых действий, страховых взносов и иных платежей, администрируемых налоговыми органами) — физическое лицо

Кредитная организация или ее филиал, платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц

Участник внешнеэкономической деятельности — физическое лицо

Участник внешнеэкономической деятельности — ИП

Плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей

Организации, составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке

Кредитная организация или ее филиал, платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица

Ответственный участник консолидированной группы налогоплательщиков

Участник консолидированной группы налогоплательщиков

Фонд социального страхования Российской Федерации

Плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату сборов, страховых взносов, администрируемых Фондом социального страхования Российской Федерации, и иных платежей в бюджетную систему Российской Федерации (за исключением сборов за совершение налоговыми органами юридически значимых действий и иных платежей, администрируемых налоговыми и таможенными органами)

Банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции

Учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве

- код «01» — юридические лица, производящие выплаты физическим лицам;

- коды «09», «10», «11», «12» — индивидуальные предприниматели;

- код «13» — физические лица.

Отметим, что код «09» должны ставить индивидуальные предприниматели вне зависимости от того, перечисляют они взносы за себя или за сотрудников.

Что касается плательщиков, которые указывали код «14» или неправильно определили свой статус, в отношении их платежей Налоговая служба проведет оперативную работу по уточнению их статуса. Она будет произведена без внесения записи в Ведомость невыясненных поступлений и без требования уточняющих документов от плательщика. А карточки «Расчеты с бюджетом» будут автоматически перекодированы.

Платежное поручение: особенности составления документа

Надо отметить, что в сфере подготовки бухгалтерской и налоговой документации очень часто происходят какие-либо изменения. Однако наступление 2018 года не ознаменовалось внесением корректировок в структуру платежных поручений. При составлении банковских платежек используются те же самые бланки, что и раньше. Поэтому предпринимателям, руководителям юридических лиц, бухгалтерам и прочим специалистам не нужно привыкать к новым формам таких документов.

Общая структура платежки, нумерация и наименования её полей регламентируются нормативами, установленными Центробанком РФ еще в 2012 году.

Как и прежде, стандартная форма данного документа предусматривает необходимость указания в нем статуса плательщика.

Как уже упоминалось ранее, обозначение статуса плательщика производится заполнением поля 101 в бланке платежного поручения. Чтобы указать данный реквизит, необходимо прописать в этом поле особый код, состоящий из двух символов – цифр. Такая кодировка позволяет однозначно идентифицировать два существенных параметра банковской операции:

- тип субъекта, совершающего оплату;

- целевое назначение безналичного платежа, оформляемого поручением.

Необходимо прописывать статус плательщика для составления поручения банку, если погашаются обязательства по налогам, взносам на страхование, другим платежам, имеющим обязательный характер. Не требуется заполнять поле 101, когда субъект предпринимательства совершает безналичную оплату счетов, выставляемых его контрагентами.

Расположение поля 101 на квитанции

Как обозначить статус плательщика

Поручения банку для оплаты налоговых обязательств и взносов по страхованию заполняются согласно правилам, установленным Минфином РФ (2013 год). Действие данных регламентов продолжается и в наступившем 2018 году. Важное обстоятельство – налоги, взносы по страхованию с 2017 года могут уплачиваться третьими лицами вместо непосредственных плательщиков, имеющих обязательства перед бюджетом и соответствующими фондами. Это могут быть обычные граждане, индивидуальные предприниматели, организации. Сторонние субъекты при составлении платежных поручений должны руководствоваться теми же правилами, что и непосредственные плательщики.

Перечень стандартных кодов для обозначения статуса плательщика в отдельном поле 101 регламентирован специальным нормативным актом Минфина РФ (приказ, утвержденный 12.11.2013).

- индивидуальный предприниматель

- представитель нотариата, практикующий как частный нотариус

- адвокат, являющийся учредителем адвокатского кабинета

- субъект, возглавляющий фермерское (крестьянское) хозяйство

- клиент банка, имеющий собственный счет и отнесенный к категории других физических лиц

Индивидуальным предпринимателям и юридическим лицам: статусы

Вышеприведенная таблица свидетельствует о том, что индивидуальным предпринимателям, совершающим платежи по страховым взносам за наемных работников, следует указывать код 14. При уплате индивидуальным предпринимателем страховых взносов за самого себя указывается обозначение статуса под кодом 09. Если же индивидуальный предприниматель или юридическое лицо выполняет обязанности налогового агента, уплачивая, к примеру, подоходный налог за персонал, то надлежит указать код 02.

С 2017 года юридическому лицу, перечисляющему взносы на различные виды обязательного страхования, следует прописывать код 01. Это касается социального, медицинского, пенсионного страхования. Иначе говоря, для уплаты данных страховых взносов поручения банку составляются по тому же шаблону, что и при оплате налога. Кроме того, при заполнении платежных документов по вышеупомянутым страховым взносам необходимо указывать реквизиты налоговой службы, администрирующей соответствующие платежи.

Отдельный нюанс – уплата взносов на страхование от травматизма. Налоговая служба не администрирует такие платежи. Они по-прежнему находятся под контролем Фонда социального страхования. Таким образом, для этих взносов прописывается код 08.

Юридическим лицам и индивидуальным предпринимателям нужно особо внимательно отнестись к заполнению поля 101 в платежном поручении

Ошибка при обозначении поля 101 в платежке: что делать

Если плательщик допустил ошибку при составлении платежного документа, неверно указав свой статус, то перечисленные денежные средства могут не поступить получателю. Это особенно важно, так как получателем денег является в данной ситуации бюджетная система. Часто бывает так, что деньги плательщика списываются со счета (например, через Сбербанк Онлайн), но не зачисляются в бюджет. Налоговым законодательством РФ предусмотрено, что такое перечисление налога не будет считаться реализованным. Данное обстоятельство может привести к начислению штрафов налогоплательщику.

Чтобы избежать подобных недоразумений при общении с налоговой службой, плательщику налогов следует принять следующие меры:

- Тщательнейшим образом проверить составленную платежку на наличие неточностей.

- Если ошибка все же обнаружена при проверке, необходимо направить в налоговую службу письменное заявление с уточнением статуса плательщика. К данному заявлению следует прикрепить копию соответствующей платежки.

- Рекомендуется провести с налоговой службой специальную сверку по ранее уплаченным налогам. Результаты данной сверки оформляются актом.

Источник: macros-ht.ru

Какой статус плательщика указывать для ИП?

У нас есть 20 ответов на вопрос Какой статус плательщика указывать для ИП? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

- Какой статус плательщика ставить?

- Какой статус плательщика указывать для ИП? Ответы пользователей

- Какой статус плательщика указывать для ИП? Видео-ответы

Отвечает Борис Тарасов

Изменится статус плательщика для ИП, адвокатов, нотариусов и глав КФХ при перечислении в бюджет налогов, сборов, взносов и иных платежей, которые администрируют налоговики. Все эти плательщики должны указывать код «13» с 1 октября 2021 года (в 2022 году эти изменения продолжают действовать).May 18, 2022

Статус плательщика ИП указывается во всех платежных поручениях на оплату налогов и страховых взносов. Практически во всех случаях ставится номер «09», кроме оплаты взносов в ФСС. К заполнению платежек стоит относиться ответственно. Допущение ошибок может повлечь за собой штрафы.

Статус ИП в платежках с 2019 года единый — «09». Предприниматель может сам выбрать систему налогообложения, например, УСН или ЕНВД. В зависимости от характера осуществляемого платежа в поручении указываются определенные реквизиты. Далее подробнее для каждого отдельного случая.

Статус плательщика обозначается двузначным кодом в соответствии с приложением 5 к приказу Минфина России от 12 ноября 2013 № 107н. ПРАВИЛА УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ЛИЦО ИЛИ ОРГАН, СОСТАВИВШИЙ РАСПОРЯЖЕНИЕ О ПЕРЕВОДЕ ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ

Какой статус плательщика ставить?

Особенности статуса плательщика для ИП «13» — при уплате налогов (кроме НДФЛ с зарплаты работников) и сборов; «02» — при уплате НДФЛ с зарплаты работников; «13» — при уплате страховых взносов «за себя»; «13» — при уплате страховых взносов с зарплаты работников.

Какой статус плательщика указывать для ИП? Ответы пользователей

Отвечает Милена Ярусова

В поле 101 «Статус составителя поручения» для ИП, нотариусов, адвокатов и глав КФХ изменится статус плательщика. Вместо кодов «09», «10», .

Отвечает Альберт Ступин

Вместо ИНН плательщика-физлица нельзя будет указывать ИНН организации, удерживающей или перечисляющей платеж. С 1 октября вступит в силу ряд .

Отвечает Евгений Простой

Где указывать статус налогоплательщика в платежном поручении

Отвечает Андрей Широков

Иногда у ИП возникает вопрос, какой статус плательщика указывать при перечислении денег в уплату сборов, взносов, администрируемых ФСС – 08 или .

Отвечает Александр Вурдов

Статус плательщика — это обязательный реквизит, который нужно указывать в платежном поручении в 2022 году. В статье — все коды статусов с .

Отвечает Карина Морозова

Данные лица будут указывать единый код 13, который сейчас используют обычные «физики». Также с 01.10.2021 исключены следующие статусы: 18 — плательщик .

Отвечает Кирилл Дубровский

Арендатором является физ лицо, кому принадлежит ИП (на ком зарегистрировано ИП). Какой статус плательщика корректно указать? Заранее спасибо!

Отвечает Евгений Орлов

Так, в поле 101 «Статус составителя поручения» для индивидуальных предпринимателей . (фермерского) хозяйства изменится статус плательщика.

Отвечает Соня Сакаева

Расскажем, как указывать статус плательщика в платежных поручениях в . А вот если компания или ИП оплачивает с помощью платежки товары, .

Источник: querybase.ru