Как всегда, мы постараемся ответить на вопрос «Что Ставить В Форма Ликвидации Код В Декларации Усн». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Однако, по словам Минфина РФ, при завершении деятельности физлица в качестве ИП гражданин РФ должен предоставить в контролирующий орган подобный документ и заплатить налоги в казну РФ за тот период, в котором он занимался бизнес-деятельностью.

При закрытии ИП бизнесмен, который применяет обычную систему налогообложения (ОСН), подаёт в ФНС РФ декларацию по форме 3-НДФЛ. В ней он указывает сведения о доходах, которые были им получены в период между датой составления и подачи заявления о госрегистрации завершения бизнес-деятельности и датой исключения из ЕГРИП.

Применение ИП общей системы налогообложения (ОСН)

Кроме того ИП, который закрыл своё дело, сдаёт декларационный документ в контролирующий орган и платит налоги в казну РФ в обычные сроки, уже не являясь коммерсантом, — до 20 числа месяца, который идёт за отчётным.

ЗАПОЛНЕНИЕ ДЕКЛАРАЦИИ УСН ДОХОДЫ 2021 САМОСТОЯТЕЛЬНО ПОДРОБНАЯ ИНСТРУКЦИЯ

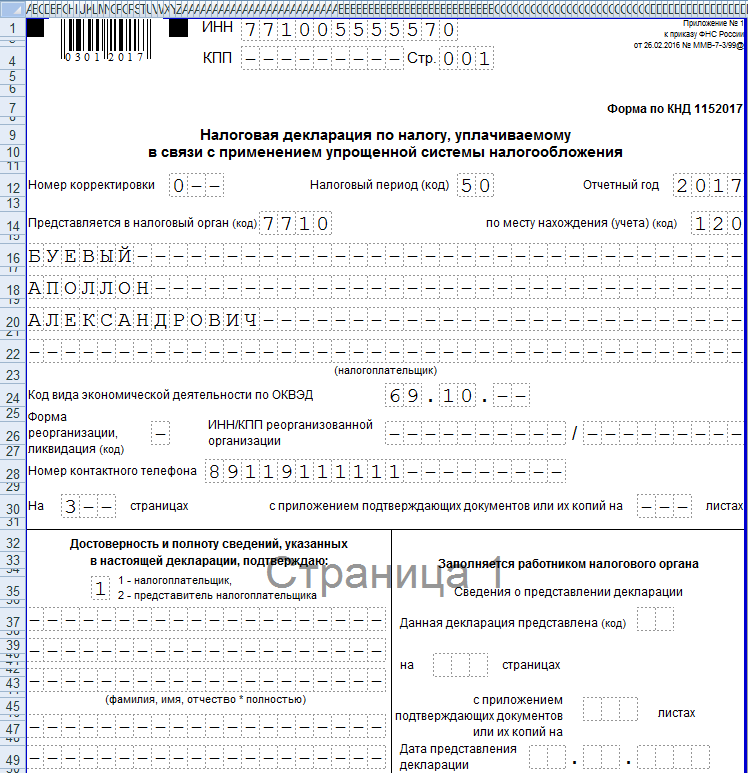

В порядке заполнения декларации сказано, что код периода нужно взять из Приложения № 1. В нем приводится таблица, из которой на первый взгляд следует, что при закрытии ИП нужно выбрать код 96. Но из разъяснений под таблицей становится понятно, что в этом случае подойдет код 50. Он предназначен для тех предпринимателей, которые полностью закрыли бизнес. А вот код 96 нужно указывать тем ИП, кто прекращает только ту деятельность, по которой применял упрощенку. При этом другие направления бизнеса остаются, то есть предприниматель с учета не снимается.

Когда платить пенсионные взносы

ИП на УСН без работников в 2022 году должен уплатить как минимум 36 238 рублей страховых взносов (с дохода до 300 тыс. рублей). Если он прекратил деятельность, то уплачивает сумму, пропорциональную отработанному времени. Точный расчет можно сделать на нашем калькуляторе. Всю уплаченную сумму ИП вправе вычесть из налога, так как работников нет.

Вам может понравиться => 228 ч 6 когда вступит в силу

На основании норм «пп. 4 п. 1 ст. 23» и «п. 3 ст. 80» Кодекса налогоплательщики обязаны представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (налоговые расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах.

Бланк расчета: коды на титульном листе

При проведении реорганизации декларация УСН может составляться правопреемниками. В этом случае особое внимание надо обратить на кодировки, вносимые в графы «По месту нахождения (учета)» и «Форма реорганизации». В стандартной ситуации место учета обозначается предпринимателями шифром 120, юридическими лицами – 210. Для правопреемников реорганизованных фирм выделен код 215.

Наличие такого цифрового обозначения требует указывать в верхней части страницы ИНН и КПП, присвоенные компании-правопреемнику. В поле, отведенное для наименования налогоплательщика, прописывается название реорганизованной компании. Такая норма закреплена п. 2.6 Порядка заполнения декларации УСН из Приказа ФНС от 26.02.2022 № ММВ-7-3/[email protected]

Похожие публикации

Широко распространено мнение, что успеть подать декларацию в ФНС при закрытии ИП нужно в срок до 25 числа месяца, следующего за месяцем снятия ИП с учета. Это не совсем так, хотя похожее требование и предусмотрено статьей 346.23 Налогового кодекса.

При завершении предпринимательской деятельности обязательно требуется отчитаться в ФНС, представив декларацию при закрытии ИП. Бизнес.ру разъясняет, как следует отчитаться при ликвидации, какие особенности есть у нулевой декларации при УСН при закрытии ИП и как выглядит актуальный образец документа.

Декларация ИП на УСН при закрытии ИП

Как заполнить декларацию УСН при закрытии ИП

Срок, когда нужно сдать декларацию по УСН при закрытии ИП, утвержден также статьей 346.23 НК – не позднее 25-го числа месяца, следующего за месяцем представления в ФНС уведомления о прекращении предпринимателем своей деятельности. Так, для примера декларации УСН при ликвидации ИП сроки следующие: в ЕГРИП прекращение деятельности отражено 11 марта 2022 г., значит, последний отчет сдается до 25 апреля 2022 г. и до этой же даты оплачивается сам налог. Представляется отчет в налоговую инспекцию по месту учета предпринимателя.

Если дата реорганизации наступила, а декларация подана не была, эта обязанность переходит к правопреемнику (код места учета 215). На Титульном листе необходимо обозначить, какая процедура стала причиной подачи документа правопреемником. Для этого используются такие коды в форме реорганизации (ликвидации) в декларации УСН:

Вам может понравиться => Налоги За Продажу Квартиру По Дарственной От Кровных Родственников С 2022

kody_likv >

Процедура реорганизации регулируется ст. 57 ГК РФ. Регламентация вопроса появления у субъектов хозяйствования статуса правопреемника относится к ст. 50 НК РФ. Очевидна зависимость от формы реорганизации (ликвидации) кода в декларации УСН:

Похожие публикации

При процедуре реорганизации декларация может быть подана реорганизованной структурой или ее правопреемником. В первом случае документ сдается с кодом места учета 210 до даты реорганизации. Этот день определяется по моменту внесения записи в ЕГРЮЛ, подтверждающей прекращение хозяйственной деятельности реорганизуемой компанией.

Если у предпринимателя в году закрытия не было операций, подается нулевая декларация, то есть отчет без показателей. Конечно, таких ситуаций лучше не допускать. Ведь отсутствие дохода не освобождает ИП от уплаты страховых взносов. Но обстоятельства бывают разные, поэтому «нулевки» у предпринимателей нельзя назвать редкостью.

Если деятельность не велась

*Строка 213 раздела 2.2 отчета по УСН при ликвидации ИП должна отражать суммарный доход за прошедшую часть года. Если деятельность прекращена в течение 1, 2 или 3 квартала, то в строку 213 вписывают сумму за последний период, когда ИП работал.

Если одно из полей расчетного документа по налогам и сборам заполнено неверно, существует риск неисполнения налогового обязательства. Даже если все банковские реквизиты заполнены верно, платеж не зачислится по назначению в установленный срок. Это влечет за собой начисление пени (не штрафов).

Налоговый период (107): как заполнять

Сумма произведенных расходов за налоговый период для стр. 001 = «2» (строка 220) – указывается сумма произведенных за налоговый период расходов в соответствии со ст. 346.16 НК РФ, при объекте налогообложения «доходы минус расходы».

УСН — что это такое?

После уточнения периода, за который отчитывается организация, ставится разделитель. За ним следует обозначение месяца, квартала, полугодия или года, за который осуществляется платеж по налогам. Стоит отметить, что в случае перечисления реструктуризируемой, просроченной или иной задолженности поле 107 в платежном поручении следует заполнять точным значением.

Отдельные сроки для сдачи ликвидационной декларации по ЕНВД законодательством РФ не предусмотрены. Декларация за последний налоговый период представляется в налоговый орган не позднее 20-го числа месяца, следующего за отчетным кварталом, в котором предприниматель снят с учета в качестве ИП (п. 3 ст. 346.32 НК РФ).

Вам может понравиться => Сколько стоит оформить землю и дом в собственность 2022 саратов

Декларация по ЕНВД при закрытии ИП

Напомним, что, поскольку в декларацию по налогу при УСН с 1 января 2022 года постановлением МНС от 06.12.2022 № 31 «О внесении изменений и дополнений в постановление Министерства по налогам и сборам Республики Беларусь от 24 декабря 2022 г. № 42» внесены изменения и дополнения, те организации, у которых отчетным периодом является квартал, должны заполнить декларацию за I квартал по новой форме. Организации, у которых отчетным периодом является месяц, уже с января заполняют декларации по-новому.

От структуры декларации — к нюансам заполнения разделов

б) в целях уплаты НДС заплатить налог не позднее 60 дней с момента оказания транспортной услуги (момент фактической реализации услуги выпадает на февраль) и учесть в декларации по НДС за I квартал 2022 года.

Раздел I: правильно формируем налоговую базу…

В строке 5 «Сумма подоходного налога с физических лиц, исчисленная с доходов, фактически выплаченных в отчетном периоде, руб.» отражается сумма подоходного налога, подлежащая перечислению в бюджет, вне зависимости от того, за какой год в отчетном периоде предприятие выплатило физлицам доходы (разъяснение МНС). Строка заполняется нарастающим итогом с начала календарного года и содержит в том числе сведения о суммах подоходного налога с физлиц, не удержанных и (или) не перечисленных по результатам проверок налоговых и иных контролирующих органов (часть вторая пункта 12 Инструкции № 42). Обратите внимание: в данной строке речь идет о подоходном налоге с доходов, которые фактически выплачены работникам.

В графе УНП – регистрационный номер плательцика, ОКЭД – это пятизначный код деятельности, которой занимается ИП, по общегосударственному классификатору. В нашем случае код будет 72220. Необходимо также указать ФИО, телефон и адрес ИП.

Подавать декларацию можно не только лично. Чтобы избежать очередей и ажиотажа в последние дни подачи, удобно воспользоваться электронным декларированием, т.е. отправить свою декларацию в ИМНС по интернету через специальную программу на компьютере. Чтобы установить необходимое ПО и стать абонентом, нужно вначале зарегистрироваться в ближайшем отделении Удостоверяющего центра РУП «Информационно-издательский центр по налогам и сборам».

Бланки налоговых деклараций 2022

Налоговая декларация – документ на бланке установленной формы, который содержит заявление налогоплательщика в письменном виде о полученных им доходах, их источниках, о понесенных расходах, об исчисленной сумме налога (пошлины, сбора), о налоговых льготах и др.

Источник: uristcons.ru

Как заполнить декларацию усн при ликвидации ооо

Как сказано в ч. 1 ст. 61 ГК РФ, ликвидация юридического лица – это его прекращение без перехода в порядке универсального правопреемства его прав и обязанностей к другим лицам.

Порядок ликвидации организаций установлен положениями ст. 63 ГК РФ. Суть его заключается в следующем. Ликвидационная комиссия опубликовывает в средствах массовой информации, в которых публикуются данные о государственной регистрации юридического лица, сообщение о его ликвидации и о порядке и сроке заявления требований его кредиторами.

Этот срок не может быть менее двух месяцев с момента опубликования сообщения о ликвидации. Комиссия принимает меры по выявлению кредиторов и получению дебиторской задолженности, а также уведомляет в письменной форме кредиторов о ликвидации юридического лица.

Документы, представляемые для государственной регистрации при ликвидации юридического лица, надо подать в регистрирующий орган уже после завершения процесса ликвидации (п. 3 ст. 22 Закона № 129‑ФЗ [1] ). Госрегистрация ликвидации осуществляется в срок не более пяти рабочих дней со дня представления документов (п. 1 ст. 8, п. 5 ст. 22 Закона № 129‑ФЗ).

Ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в ЕГРЮЛ (ч. 9 ст. 63 ГК РФ).

Отметим: процесс ликвидации не изменяет общие сроки подачи отчетов в налоговую инспекцию и во внебюджетные фонды. Поэтому до момента сдачи последних отчетов ликвидируемой компании следует соблюдать обычные сроки представления отчетности (месячные, квартальные, годовые).

Последняя налоговая отчетность компании на УСНО.

В случае ликвидации компания должна быть снята с учета в налоговом органе по всем основаниям, предусмотренным Налоговым кодексом. Снятие с учета осуществляется согласно сведениям, содержащимся в ЕГРЮЛ (п. 5 ст. 84 НК РФ).

В упомянутом ранее Письме от 05.03.2019 № 03‑11‑11/14121 чиновники Минфина рассуждают так.

Согласно п. 2 ст. 346.23 НК РФ при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась УСНО, он представляет налоговую декларацию не позднее 25‑го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с п. 8 ст. 346.13 НК РФ, прекращена указанная деятельность.

Соответственно, при государственной регистрации ликвидации компании в декабре 2018 года последняя налоговая декларации по УСНО, по мнению чиновников Минфина, должна быть представлена в налоговый орган не позднее 25 января 2019 года. Именно такой пример привели авторы Письма № 03‑11‑11/14121.

Из этого следует, что в случае с полной ликвидацией юридического лица (а не прекращением ее деятельности) правило, установленное п. 2 ст. 346.23 НК РФ, не может быть применено.

Минимальный налог исчисляется исходя из ставки 1 % (она является неизменной) (абз. 3 п. 6 ст. 346.18 НК РФ). Более того, этот налог подлежит уплате даже тогда, когда по итогам года получен убыток и сумма налога, исчисленного в общем порядке, равна нулю (Письмо Минфина России от 20.06.2011 № 03‑11‑11/157).

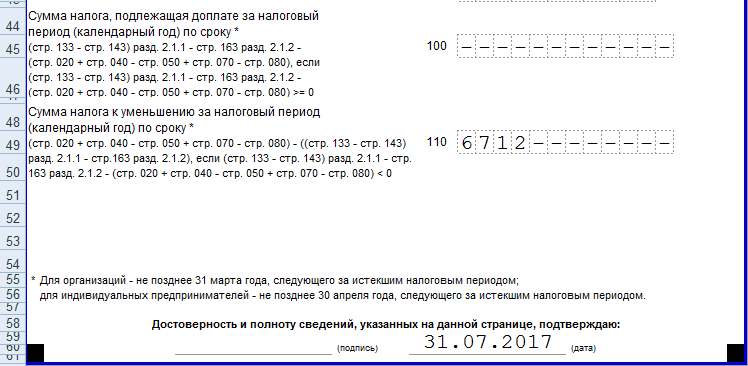

Сумма исчисленного минимального налога (произведение показателя строки 213 разд. 2.2 и ставки 1 %) отражается в строке 280 разд. 2.2 (данная строка заполняется вне зависимости от наличия обязанности уплачивать минимальный налог). Сумма минимального налога к уплате показывается по строке 120 разд. 1.2.

Что такое декларация по УСН при ликвидации ООО, и какую отчетность сдавать необходимо в случае добровольного выполнения указанной процедуры? Сегодня это достаточно актуальные вопросы, волнующие многих лиц, впервые столкнувшиеся с данной процедурой.

Отчетность при ликвидации ООО

Упразднение ООО по упрощенной схеме налогообложения практически не отличается от такого же процесса по предприятию, работающему на общих основаниях. Но когда сдавать декларацию по УСН? В соответствующем правительственном регламенте прописаны все сроки.

Узнайте стоимость ликвидации ООО

Что будет, если не сдавать отчетность?

Предоставить полный пакет документов сотрудникам ИФНС обязаны руководители любых форм хозяйственной собственности. Процедура упразднения предприятия состоит из следующих этапов:

Своевременная сдача декларации

89-я статья Налогового кодекса говорит о необходимости выездной проверки в случае закрытия предприятия. При определенных обстоятельствах налоговый орган вправе отменить проведение такой налоговой процедуры. Например, если собственником фирмы является один учредитель и предприятие не имеет за весь свой период деятельности проблем с подачей отчетности, кредиторской или дебиторской задолженности. Баланс с нулевыми показателями и отсутствие деятельности организации в течение трех лет также будут железобетонными аргументами против осуществления налоговой проверки.

В обязательном порядке оформляется промежуточный баланс по форме 101, выполняется сдача декларации о прекращении деятельности по УСН. Не позже 25 числа месяца, следующего за подачей уведомления о прекращении деятельности, в налоговую надо сдать декларацию по УСН.

Заполнение декларации

Сроки сдачи, когда надо завершить оформление ликвидационного баланса, зависят от окончания двухмесячного срока со дня начала процесса ликвидации, увольнения сотрудников, удовлетворения претензий кредиторов, оплаты всех налогов и сборов.

Декларация УСН подается руководством ООО за истекший год до 31 марта следующего отчетного периода. В случае ликвидации подается в месяце, следующим за месяцем завершения работы по УСН. Заполнение декларации о полученной прибыли каждым учредителем должно содержать данные о получении активов после аннуляции любого ООО.

Общий срок проведения ликвидации ООО по УСН занимает от трех до шести месяцев.

Наш выдуманный друг ИП Буевый Александр Аполлонович вдруг решил бросить бизнес. Все надоело.

Рассчитал и уплатил взносы, подготовил заявление и составил декларацию по УСН. Мы ему помогли, конечно.

А потом подумал-подумал, и передумал прекращать деятельность, так заявление и не подал. Слава Богу, а то куда ж мы без него!

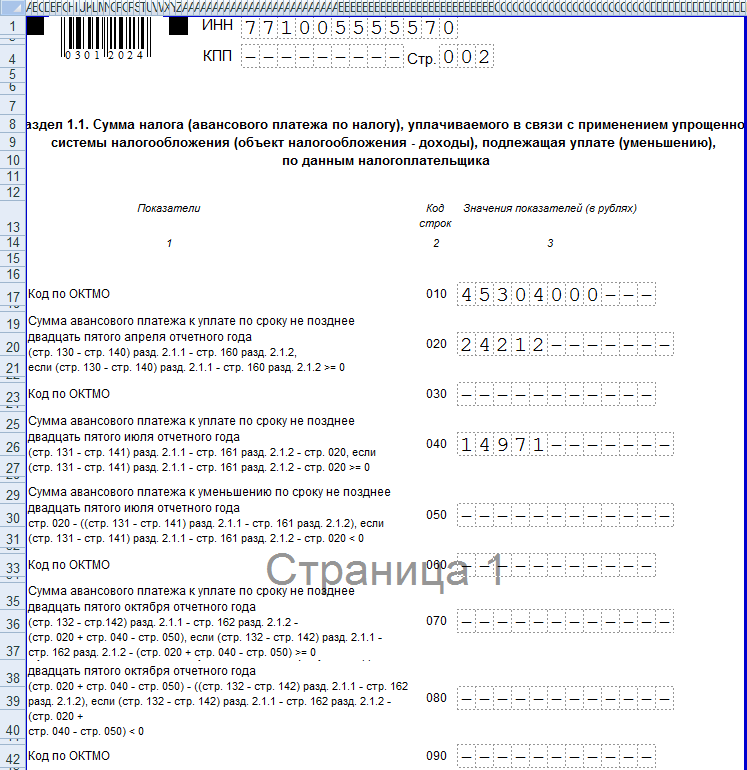

Раздел 1.1 декларации по УСН

Раздел 2.1.1 декларации по УСН

Дело в том, что при прекращении предпринимательской деятельности налоговым периодом является период с 1 января по дату закрытия ИП, поэтому отчетного периода 9 месяцев у нашего Буевого просто нет как такового.

Источник: nalog-plati.ru