Как всегда, мы постараемся ответить на вопрос «Кбк для ип на усн 6 в 2022 году». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Однако тот факт, что ошибка не повлечет санкций, расхолаживать вас не должен. В любом случае это лишняя трата времени и нервов. Поэтому изменения в КБК нужно отслеживать. Тем более, что плательщикам на УСН с объектом «доходы» делать это совсем не сложно: коды для них не менялись аж с 2022 года.

Коды КБК по УСН «доходы» 6% в 2022–2022 годах

Минимальный налог платят только налогоплательщики, применяющие УСН «доходы минус расходы», в тех случаях, когда расчетная сумма по налогу с фактической базы меньше установленного законодательством минимума — 1% от доходов.

КБК по минимальному налогу на упрощенной системе налогообложения

КБК по УСНО за 2022–2022 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2022–2022 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2022–2022 годы. Они приведены в таблице.

Расчет налога УСН доходы 6% для ИП пошаговая инструкция

Глушенкова Юлия Автор PPT.RU 18 марта 2022 — это код, указываемый в поле 104 платежного поручения при перечислении сумм налога при выборе объекта налогообложения «Доходы». КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Код бюджетной классификации представляет собой 20-значный шифр, предназначенный для идентификации платежей в бюджет. В нем заключена информация, на какие статьи и в счет чего (налог, пени и т.

Кбк усн

Если отправить общую сумму по одному коду, возможны недоразумения с ИФНС по определению назначения платежа. Применение системы налогообложения «доходы минус расходы» приводит к выбору иного КБК, чем используется при оплате налогов на доходы ИП по УСН 6%.

КБК для ИП и ООО на УСН 2022

УСН: Доходы Раскрыть список рубрик Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц. сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > 21 августа 2022 Все материалы сюжета КБК УСН доходы 2022–2022 годов – как на них отразились изменения в порядке определения КБК с 2022 года (приказ Минфина от 08.06.2022 № 132н), а также чем они отличаются от КБК, применяемых при УСН «доходы минус расходы», расскажем в данной статье.

ИП Марганцев торгует нижним бельем по упрощенке 15% без персонала. За квартал он выручил 56 000 р. и уплатил взносы на сумму 4 000. Расходы предприятия, которые разрешено вычитать из пошлины, составили 2 000.

Сроки уплаты УСН

При рассмотрении кодов начнем с нововведений этого года, а именно – отменяется КБК, применяемый ранее для перечислений минимального налога. Стоит напомнить, что этот налог вправе заплатить плательщик, если его объект деятельности оказался в убытке, составляет он 1% от суммы доходов, которые получил объект по факту.

Что такое КБК и где его нужно указывать

В каждом квартале предприниматель уплачивает авансовый (приблизительный) платеж, рассчитанный им собственноручно. Предоставлять в налоговую примеры и результаты расчета для подтверждения их целесообразности не надо. Они все проверят в конце года, после подачи декларации.

В программе “Упрощенка 24/7” платежки на уплату налогов формируются автоматически с верным КБК. Больше нет необходимости сверять и отслеживать изменения КБК, так как они всегда актуальны и обновляются экспертами. Рассчитать налог и сформировать платежку на уплату можно бесплатно, получив полноценный доступ к программе на 30 дней.

КБК УСН 6% для юридических лиц ООО и АО

Что касается фиксированных платежей ИП (ПФР и ФОМС), то здесь следует применять отдельные, предусмотренные именно для уплаты предпринимателями взносов «за себя», КБК. ИП фиксированный платеж 2022 по «пенсионным» взносам уплачивают на прежний код (182 1 02 02140 06 1110 160), но в новом приказе № 132н Минфин ошибочно изменил формулировку данного КБК: теперь в ней присутствует фраза о том, что код применяется для страхвзносов с дохода, не превышающего указанного в ст. 430 НК РФ (300 тыс.руб.), при этом отдельного кода для взносов с доходов свыше 300 тыс.руб. не введено. Это неточность, которую Минфин должен исправить внесением соответствующих изменений в приказ № 132н.

По какому КБК платить минимальный налог в 2022–2022 годах на УСН

Министерство Финансов Российской Федерации внесло изменения в порядок применения кодов бюджетной классификации (КБК) на 2022 год, соответствующий приказ опубликован на официальном портале правовой информации. Таким образом организациям стоит быть готовым к использованию в 2022 году новых КБК, необходимых для проведения соответствующих платежей, ведь ответственность за правильное указание кодов бюджетной классификации лежит на плательщике.

Какие КБК при УСН применять в 2022 году? Какие КБК с объектом «доходы» и «доходы минус расходы» (6% и 15%)? Изменились ли КБК по «упрощенке» в 2022 году для юридических лиц и ИП? Расскажем об этом и приведем таблицу с КБК по УСН на 2022 год (для разных объектов налогообложения).

Кбк по усн в 2022 году для ооо и ип

Код для организации, или КБК для ИП на УСН 6 в 2022 году (уплата налога) теперь мы знаем. Так где его указывать? Вписать двадцатизначный шифр придется только в один документ — это платежное поручение на перечисление платежа в бюджет.

Где указывать код

Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации. От правильности их написания в платежках зависит судьба ваших средств – дойдут они до пункта назначения или нет.

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

Заполняя платежное поручение, обратите внимание, что с 2022 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15%. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110. Коды объединили, чтобы облегчить работу ФНС. Теперь они могут автоматически учитывать авансовые платежи, перечисленные за год, в счет минимального налога.

КБК УСН 2022 для минимального налога

Каждый упрощенец платит налоги в бюджет, используя коды бюджетной классификации. КБК могут измениться в любой момент, поэтому существует вопрос: какие КБК сейчас актуальны. В статье расскажем, что такое КБК, как их применять и какие КБК для УСН использовать в 2022 году.

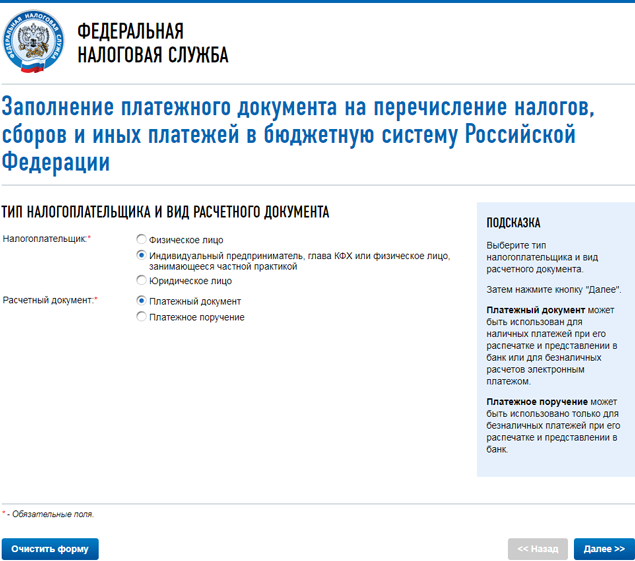

При внесении госпошлины предприниматели заполняют платежное поручение различными способами — вручную либо через сервис на официальном сайте ФНС. Каждому налоговому платежу соответствует код, который указывает тип оплаты. Для предпринимателей и юрлиц бюджетные шифры едины, но при использовании упрощенной СНО некоторые шифры меняются в зависимости от типа упрощенки. Так, существуют КБК УСН: Доходы 2022 и текущего периода, а также коды бюджетной классификации на другие виды упрощенки.

Если налогоплательщик выбирает объект налогообложения «доходы», то расчет единого налога производится по ставке 1-6 процентов. Для того, чтобы не ошибиться в КБК, обратите внимание на 7-11 разряды (должно быть «01011»). Если вы перечисляли налог, но в платежном поручении по ошибке указали КБК пеней платеж можно уточнить, подробнее в статье «Минфин разрешил уточнять КБК»

КБК по УСН в 2022 году для ООО и ИП

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2022 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Ваше имя обязательно. Ваш Email обязательно. Нажимая на кнопку «Post Comment», вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности. Также просьба соблюдать правила комментирования на блоге.

Или тренажер для новичков для того, чтобы понять как считаются налоги или взносы. К сожалению, пока никаких пояснений со стороны ФНС не было по этому вопросу. Но в любом случае, налоги и взносы платить нужно. Речь идет только о том, что для ИП, открывшихся в декабре го или в декабре го , перенесены сроки сдачи первой декларации по УСН.

КБК по УСН «доходы» на 2022-2022 годы

И могут заблокировать счет тем ИП, у которых платежи по налогам и взносам меньше, чем 0. Как правило, смотрят обороты за квартал. Если же счет у ИП в банке нет, то можно платить наличными. На сайте ФНС давно работает специальный сервис, при помощи которого можно заполнить в автоматическом режиме квитанцию на оплату аванса по УСН или платежное поручение:. Кстати, квитанции на оплату фиксированных взносов ИП тоже можно заполнить при помощи этого сервиса ФНС.

В каждом квартале предприниматель уплачивает авансовый (приблизительный) платеж, рассчитанный им собственноручно. Предоставлять в налоговую примеры и результаты расчета для подтверждения их целесообразности не надо.

Кбк усн 6 процентов за 2022 год для ип образец

Обратите внимание, чтобы перейти на УСН, придется соблюсти определенные требования. Это численность работников — не более 100 человек. Это остаточная стоимость имущества — не более 150 миллионов рублей. Это выручка (доход) за предшествующие 12 месяцев — не более 150 миллионов (и 112,5 миллионов рублей за 9 предшествующих месяцев).

КБК на 2022 год для УСН «Доходы» 6% для ООО

Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2022 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе. Публикуйте любой контент про вашу компанию.

Работник должен понимать, что он не обязан сообщать работодателю, с какой целью он запрашивает справку 2-НДФЛ, соответственно у нанимателя нет права требовать подобных разъяснений со стороны обратившегося к нему сотрудника. Если работодатель нарушит сроки предоставления справки, которые определены статьей 5.27 КоАП России, к нему могут быть применены штрафные санкции. В том случае, если работник обращается за справкой не в конце, а в середине календарного года, страхователь должен предоставить ее с учетом тех данных, которые имеются на момент выдачи документа. Статья 5.27.

Главный документ, регламентирующий применение кодов, – это Приказ Министерства финансов РФ №65-н от 1 июля 2022 года «Об утверждении Указаний о порядке применения бюджетной классификации РФ». В нем собраны все коды, в том числе КБК УСН.

КБК ИП УСН 2022: что важно знать

На медицинское страхование в 2022 году уплачиваются взносы только в фиксированном размере. Взносы с доходов свыше 300 000 рублей рассчитывать и уплачивать не нужно.

Все актуальные КБК по страховым взносам можно найти в Указаниях о порядке применения бюджетной классификации РФ, утв. Приказом Минфина России от 01.07.2022 г. № 65н, а также в представленных ниже таблицах.

Упрощенная система налогообложения – самый простой режим. Он заменяет несколько неприятных пошлин – НДФЛ, НДС, на имущество. И предполагает уплату всего одного платежа – единого. Это и просто, и экономно, и менее болезненно для ИП, которые не ладят с отчетностью. Декларацию сдают всего единожды, когда рассчитываются в конце года.

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

Новое: КБК для ИП на УСН 6 в 2022 году

Ежедневно в бюджет поступает огромное количество средств, внесенных плательщиками для уплаты всевозможных налогов, штрафов, взносов, пеней. И с каждым еще столько же платежных поручений. Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации. От правильности их написания в платежках зависит судьба ваших средств – дойдут они до пункта назначения или нет. Рассмотрим КБК по УСН 6 процентов в 2022 году для ИП и по объекту доходы с учетом расходов.

Источник: legcons.ru

КБК ИП УСН за 2018 г.

В этом году случилось чудо — налоговая не изменила КБК для оплаты страховых взносов и налогов.

Ежегодный квест — найди новые КБК — в этот раз не состоялся. Вернее ИП-шники традиционно бросились их искать, но оказалось, что их не поменяли.

Итак, вот коды бюджетной классификации для УСН без наёмников на 2018 г.

| Описание | КБК | сумма |

| Фиксированный взнос в фонд пенсионного страхования (за себя) | 182 1 02 02140 06 1110 160 | 26545 руб. |

| Фиксированный взнос в фонд медицинского страхования (за себя) | 182 1 02 02103 08 1013 160 | 5840 руб. |

| Взнос в ПФР с суммы превышающей 300000 в течении отчетного года | 182 1 02 02140 06 1110 160 (такой же как в ПФР) | 1% от суммы дохода свыше 300к |

| Авансовые налоговые платежи в течении года для ИП УСН «доходы» | 182 1 05 01011 01 1000 110 | обычно 6% |

| Авансовые налоговые платежи в течении года для ИП УСН «доходы — расходы» | 182 1 05 01021 01 1000 110 | обычно 15% |

Вторая часть квеста — куда платить.

Куда платить налоги

Когда у вас есть что платить, это хорошо, но это лишь половина дела. Вторая задача — понять куда платить.

На сайте nalog.ru, можно сформировать платежку. Здесь нам пригодятся КБК из таблицы выше. Для начала перейдите по ссылке на форму формирования платежки.

После выбора показанных на скриншоте опций и нажатия кнопки вы увидите другой набор полей — первый из которых КБК. Заполните его без пробелов между цифр, и нажмите ENTER, что заполнились остальные поля.

Далее нужно будет указать ваш адрес (чтобы выявить регистрировавшую вас налоговую) и сумму платежа.

Мне кажется, в этом году налоговую можно похвалить. 🙂

Данная запись опубликована в 22.01.2018 18:57 и размещена в рубрике бухгалтерия ИП. Вы можете перейти в конец страницы и оставить ваш комментарий.

Мало букафф? Читайте есчо !

Налоговая декларация УСН за 2014 г

Январь 5, 2015 г.

Налоговая придумала новую форму декларации (традиция у неё такая) для отчета за 2014 г. Для ориентировки : первая страница декларации имеет код 0301-0013. Как всегда, отличия малозаметны неискушенному взгляду, но они есть. 🙂 Ни один сайт пока не предлагает .

Порядок уплаты налогов с 2023 г

Апрель 5, 2023 г.

О боги, боги спустились на землю! Они сделали это! Они подарили нам огонь, или как они это называют — ЕНС. Наконец-то, они додумались сделать единый счет для всех налоговых отчислений. Это то, о чем я давно мечтал в отношениях с налоговой. Теперь .

Источник: shra.ru

Кбк Ип Усн 6 Процентов 2022

⭐ ⭐ ⭐ ⭐ ⭐ Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Кбк Ип Усн 6 Процентов 2022». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2022 году не произошло, поэтому в платежном поручении указывайте следующие коды:

Каждый упрощенец платит налоги в бюджет, используя коды бюджетной классификации. КБК могут измениться в любой момент, поэтому существует вопрос: какие КБК сейчас актуальны. В статье расскажем, что такое КБК, как их применять и какие КБК для УСН использовать в 2022 году.

КБК УСН для ИП

ИП на УСН задаются вопросом, какие КБК использовать им для уплаты единого налога. По ст. 346.21 НК РФ ИП уплачивают налог в общем порядке. Для индивидуальных предпринимателей на УСН не предусмотрено отдельных КБК, они едины для физических и юридических лиц. Единственное отличие — сроки уплаты налога, ИП могут заплатить итоговый платеж по налогу за год до 30 апреля, а не до 31 марта, как организации.

Вносить платежи по КБК по УСН «доходы» в 2022 году для юридических лиц должны фирмы, которые по правилам НК РФ признаются налогоплательщиками по «упрощенке», то есть соответствуют всем обязательным требованиям:

Заполняйте и сдавайте декларацию по УСН в программе БухСофт. Программа автоматически заполнит отчет на актуальном бланке с учетом всех последних изменений и корректировок. Перед отправкой в налоговую декларация будет протестирована проверочными программами ФНС.

Отчетность по УСН — онлайн

Компании и ИП, которые применяют упрощенку, в течение года перечисляют в бюджет авансовые платежи, а по итогам года – сам единый налог. При определенных обстоятельствах «упрощенцы» с объектом доходы минус расходы вместо единого платят минимальный налог. Узнайте, какие изменения учесть в расчете налога по УСН в 2022 году.

КБК по УСН в 2022 году: таблица для ООО и ИП

КБК минимального налога такое же, как для уплаты единого налога. Коды объединили для того, чтобы инспекции могли автоматически засчитывать в счет минимального налога авансовые платежи, перечисленные в бюджет в течение года (письмо Минфина от 19.08.2022 № 06-04-11/01/49770).

КБК для УСН «Доходы минус расходы» в 2022 году

Если допустить ошибку в коде бюджетной классификации, платеж можно уточнить. Если ошибку найдет инспекция, она направит компании или ИП информационное сообщение об уточнении реквизитов платежа. Если бухгалтер заметит ошибку самостоятельно, ждать такого сообщения не нужно. В любом случае, чтобы уточнить реквизиты платежа, подайте в налоговую инспекцию заявление в произвольной форме и документы, которые подтвердят перечисление платежа в бюджет.

Также к начислению пеней может привести ошибка при указании КБК в платежке. Платежное поручение с неверным кодом либо подлежит возврату, либо попадает в категорию «Невыясненные». Пени начисляются до тех пор, пока платеж числится в составе этой категории. Исправить ситуацию можно, подав заявление об уточнении платежа. После уточнения пени вам должны сторнировать.

Рекомендуем прочесть: Москвичу инвалиду 3 группы в 2022 году сколько платят ?

КБК по УСНО за 2022–2022 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2022–2022 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2022–2022 годы. Они приведены в таблице.

Пени по УСНО

Однако тот факт, что ошибка не повлечет санкций, расхолаживать вас не должен. В любом случае это лишняя трата времени и нервов. Поэтому изменения в КБК нужно отслеживать. Тем более, что плательщикам на УСН с объектом «доходы» делать это совсем не сложно: коды для них не менялись аж с 2022 года.

Ежедневно в бюджет поступает огромное количество средств, внесенных плательщиками для уплаты всевозможных налогов, штрафов, взносов, пеней. И с каждым еще столько же платежных поручений. Чтобы их было легче распределить между фондами и организациями, придуманы уникальные коды бюджетной классификации.

От правильности их написания в платежках зависит судьба ваших средств — дойдут они до пункта назначения или нет. Упрощенная система налогообложения — самый простой режим. И предполагает уплату всего одного платежа — единого.

Ведя свою хозяйствующую деятельность в виде индивидуального предпринимателя, субъект бизнеса должен осуществлять ряд обязанностей, в том числе исчисление и уплату фиксированных платежей. Они являются обязательными для ИП без наемных сотрудников и с ними.

Фиксированные страховые взносы в ПФР в году для ИП за себя представляют собой отчисления на обязательные виды страхования, которые предприниматель производит за самого себя. Необходимо учитывать, что исчисление фиксированных взносов не освобождает предпринимателей от обязанности производить отчисления на работников.

Однако, в некоторых случаях нормы закона разрешают приостанавливать уплату таких взносов, к таким случаям можно отнести согласно ст. С года будут внедрены еще одни серьезные изменения, как в их размер, порядок расчета, так и сроки оплаты. Все изменения будем вносить в статью по ходу их внедрений и проведем все разъяснения. Обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке, второй — при превышении доходов рублей.

УСН 6 процентов для ИП без работников в 2022 году

При этом они различаются в зависимости от объектов налогообложения и вида платежа налог, пени, штраф. Неверное указание КБК в платежном документе может привести к незачислению денег по назначению и потребует от налогоплательщика дополнительных действий по уточнению платежа. Подписывайтесь на новости. Подписаться ОК. Присоединяйтесь к нам в соц.

Подписывайтесь на наш бухгалтерский канал Яндекс. Добавить в закладки. Предыдущая статья Следующая статья.

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2022 году он вел деятельность без работников. Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Рекомендуем прочесть: Какие Надбавки К Пенсии Будут Пенсионеру После Увольнения

Пример расчета налога на УСН 15% ИП без работников

- Отчисления на обязательное пенсионное страхование (ОПС) – 32 448 рублей.

- Отчисления на обязательное медицинское страхование (ОМС) – 8 426 рублей

- Взнос с превышения дохода свыше 300 тыс. р. – 1% с разницы между доходом и 300 тыс. рублей.

Такой КБК пригодится далеко не всем организациям и индивидуальным предпринимателям. Итак, КБК единый налог УСН 2022 «Доходы» должны использовать только те налогоплательщики, которые официально перешли на упрощенный режим налогового обременения в ФНС и объектом обложения выбрали все полученные в отчетном периоде доходы. Остальным данный КБК не потребуется в работе.

КБК для ИП на УСН 6 в 2022 году: уплата налога и авансовых платежей для ООО и ИП

Налоговым периодом является календарный год (п. 1 ст. 346.19 НК РФ). При этом Кодексом установлены и отчетные периоды по налогу при УСН, по итогам которых плательщик перечисляет авансовые платежи (п. 3, 4 ст. 346.21 НК РФ). Отчетными периодами являются I квартал, полугодие и 9 месяцев (п.

2 ст. 346.19 НК РФ).

Кто применяет

Код для организации, или КБК для ИП на УСН 6 в 2022 году (уплата налога) теперь мы знаем. Так где его указывать? Вписать двадцатизначный шифр придется только в один документ — это платежное поручение на перечисление платежа в бюджет.

Минфин РФ своим письмом № 03-15-05/63068 от 04.09.2022 в очередной раз подтвердил эту норму, подчеркивая, что для изменения действующего подхода по определению величины страховых взносов для ИП на УСН необходимо внесение изменений в Налоговый кодекс.

Для уплаты фиксированных медицинских взносов ИП в 2022-2022 году, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2022 году он составляет 6 884 рублей; в 2022 году — 8 426 рублей.

ИП на ЕНВД и 1% от превышения в 2022-2022 году

Разница в цифрах небольшая, это иногда приводит к путанице при платежах. Именно поэтому для ведения бухгалтерского учета нужен компетентный специалист, а лучше аутсорсинговый сервис, который даст финансовые гарантии. Перевод с неверными реквизитами может приравниваться к неуплате, это чревато штрафными санкциями. Датой платежа считается дата, указанная в платежке. Если совершать оплату заблаговременно, а не в последний день, будет время исправить ошибку.

Действующие в 2022 году реквизиты КБК для уплаты налога для ИП по УСН одинаковы как для работающих организаций, так и для ликвидированных фирм. Но для последних применяется иной порядок отчетности. Закрытые компании отчитываются до 25 числа того месяца, который следует за периодом, указанным в качестве периода завершения деятельности.

Рекомендуем прочесть: Какие Организации Освобождены От Налога На Недвижимость В Калининградской Области 2022г

Различия классификаторов для упрощенки на 6 и 15%

При указании неверного классификатора поручение обычно не исполняется банком до исправления ошибки. Чтобы платеж прошел, придется выяснить, на какой КБК платить налог с дохода ИП УСН в 2022 году (на момент оплаты). Избежать просрочки получится лишь при заблаговременном авансе за предыдущий отчетный период. Порядок устанавливается ст. 397 Налогового Кодекса РФ.

В 2022 г. КБК определяются приказом Минфина № 132н от 08.06.2022, с 01.01.2022 следует применять приказ № 86н. При перечислении налогов, страховых взносов и иных платежей в бюджет двадцатизначный код бюджетной классификации указывается в поле платежки «104». Его назначение — определение точного вида производимого платежа и бюджета, в который он перечисляется. Если КБК указан неверно, налог считается уплаченным, но налогоплательщику потребуется уточнить платеж, подав в ИФНС соответствующее заявление.

КБК (коды бюджетной классификации) на 2022 год

Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2022 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (Список 2)

Страховые взносы ПФР

Выбор КБК по налогу на имущество организаций зависит от принадлежности объекта к Единой системе газоснабжения. КБК по имуществу, входящему в ЕСГ, отличны от кодов по имуществу, не входящему в данную систему.

День добрый.

Начал заполнять форму на сайте service.nalog.ru/ и застрял на КБК.

Сайт предлагает:

Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии

18210202220220000160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии

18210202250060000160

В своей статье Вы пишите, что КБК 18210202240061110160. Его на сайте service.nalog.ru не нашел. Как он называется и какой КБК, все же, выбрать правильно?

Благодарю

- В разрядах с 1 по 3 числится показатель «182», то есть администратор платежей – налоговая служба.

- В разрядах с 4 по 6 числится показатель «105». Значит, платежи вносятся с совокупного дохода.

- В разрядах с 18 по 20 числится показатель «110». То есть платеж фирмы или предпринимателя ведет к пополнению бюджета.

Так на какие КБК платить взносы ИП “за себя” за 2022 год?

Близится 2022 год и в налоговое законодательство вносятся некоторые изменения. Основными из них для упрощенцев являются: увеличение размера страховых взносов, обязательное применение онлайн-кассы, упрощение или полное освобождение от предоставления отчетности. В статье рассмотрим, какие нас ждут изменения по УСН в 2022 году.

КБК УСН «6» в 2022 году используется такой же, как и в прошлые годы. Хотя Приказ об утверждении кодов бюджетной классификации издается Минфином ежегодно, сами значения могут и не меняться с такой частотой. На 2022 год список показателей утвержден Приказом Минфина от 08.06.2022 № 132н.

КБК по единому налогу с доходов при упрощенке

КБК «Единый налог УСН 2022 «Доходы»» должны использовать те, кто выбрал в качестве объекта налогообложения доходы. Для них общая ставка сбора составляет 6 %, но региональные власти могут ее снизить до 1 % для некоторых категорий плательщиков. Отдельные коды установлены и для налогоплательщиков, избравших разновидность системы «Доходы минус расходы», когда сбор уплачивается с разницы заработанного и потраченного (ставка 15 %, но субъектами РФ она может быть снижена). Но для них установлены другие КБК, будьте внимательны.

Заполнение платежки

При заполнении платежки следует учитывать также, что КБК для всех регионов единый, а вот реквизиты ИФНС зависят от официального местонахождения плательщика, определяемого по юридическому адресу. То есть платить нужно в «свою» налоговую.

Источник: reg-jurist.ru