ИТ-компания имеет право на применение ставки по налогу на прибыль в размере 0 % и единого пониженного тарифа страховых взносов. В письме от 01.03.2023 г. № 03-03-06/1/17004 Минфин разъяснил, каким образом компания может подтвердить свое право на применение налоговых льгот.

Нулевая ставка по налогу на прибыль для ИТ-компаний

Для российских ИТ-компаний, начиная с налогового периода получения документа о госаккредитации, установлена налоговая ставка по налогу на прибыль в размере 0 % в 2022 — 2024 годах.

Указанная налоговая ставка применяется при условии, что по итогам отчетного (налогового) периода в сумме всех доходов организации, осуществляющей деятельность в области информационных технологий, учитываемых при определении налоговой базы по налогу на прибыль не менее 70 % составляют доходы от профильной ИТ-деятельности.

Минфин отмечает, что Налоговый кодекс не ограничивает ИТ-компанию в способах подтверждения отнесения тех или иных доходов к соответствующим видам деятельности.

При этом ИТ-компании должны представлять налоговые декларации по налогу на прибыль, порядок заполнения которой имеет свои особенности:

- по реквизиту «Признак налогоплательщика (код)» указывается код «17», если Лист 02 Декларации и приложения к нему составляются организациями, которые применяют налоговые ставки в соответствии с пунктом 1.15 статьи 284 Налогового кодекса и которые осуществляют деятельность в области ИТ, разрабатывают и реализуют разработанные ими программы для ЭВМ, базы данных на материальном носителе или в форме электронного документа по каналам связи независимо от вида договора и (или) оказывают услуги (выполняют работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), устанавливают, тестируют и сопровождают программы для ЭВМ, базы данных;

- в строках 140 — 160 листа 02 указываются льготные ставки по налогу на прибыль (в процентах), предусмотренные пунктом 1.15 статьи 284 Налогового кодекса – в строке 150 – «0», в строке 160 – «0»;

- по строке 061 Приложения № 5 к Листу 02 проставляются прочерки, поскольку льгота по налогу на прибыль установлена Налоговым кодексом, а не законом региона.

Пониженные тарифы страховых взносов для ИТ-компаний

ИТ-компании вправе рассчитывать взносы по пониженным тарифам в размере 7,6 %, условиями применения которого являются:

- получение в установленном порядке документа о госаккредитации в области ИТ;

- по итогам отчетного (расчетного) периода в сумме всех доходов организации, осуществляющей деятельность в области ИТ, учитываемых при определении налоговой базы по налогу на прибыль, не менее 70 % составляют доходы от профильной ИТ-деятельности.

Эти условия для применения единого пониженного тарифа страховых взносов должны выполняться ИТ-компанией одновременно.

ИТ-компания при этом должна заполнять приложение № 1 «Расчет соответствия условиям применения пониженных тарифов страховых взносов плательщиками, указанными в подпункте 3 или подпункте 18 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу I Расчета по страховым взносам.

В данном приложении № 1 к разделу 1 РСВ указываются:

- сумма всех доходов компании, осуществляющей деятельность ИТ-сфере, учитываемых при определении налоговой базы по налогу на прибыль в соответствии с главой 25 Налогового кодекса – по строке 010;

- сумма профильных доходов, перечисленных в пункте 5 статьи 427 Налогового кодекса – по строке 020;

- доля профильных доходов ИТ-компании – по строке 030.

По строке 040 указываются дата и номер записи в реестре аккредитованных организаций, осуществляющих деятельность в области ИТ.

Помимо этого, при заполнении РСВ ИТ-компании указывают код плательщика – «06».

В вашем бизнесе уже возникла проблема по теме статьи? Есть срочный вопрос?

Создайте ленту новостей

из тем, важных для вас

Источник: probusiness.news

Налоговые льготы по НДС

На общей системе налогообложения у организаций и предпринимателей есть право на льготы по НДС. Подробно расскажем, как получить и подтвердить полное или частичное освобождение от налога.

Кому положены налоговые льготы по НДС

Льготы по НДС условно делятся на 3 вида: полное освобождение от налога, частичное (не облагаются только конкретные операции) и пониженные ставки НДС — 10% и 0%.

Полное освобождение

Полным освобождением могут воспользоваться налогоплательщики с выручкой за предыдущие 3 календарных месяца до 2 млн руб. (п. 1 ст. 145 НК РФ). Льгота распространяется на всю деятельность организации или ИП. Исключение — реализация подакцизных и импортных товаров.

Чтобы получить такую льготу, в налоговую инспекцию подают уведомление до 20 числа месяца, с которого планируют не платить налог. Например, чтобы отказаться от НДС с 01.08.2023, нужно уведомить ИФНС не позднее 20.08.2023.

К уведомлению прикладывают документы, подтверждающие выручку за последние 3 месяца: выписки из книг продаж, учёта доходов и расходов и др. Бывшие упрощенцы подают выписку из КУДиР.

Уйти от уплаты НДС смогут и организации — участники проекта «Сколково». Льгота у них действует в течение 10 лет со дня получения такого статуса (ст. 145.1 НК РФ).

Освобождение по отдельным операциям

Список операций, при которых не нужно платить НДС, приведён в ст. 149 НК РФ. В этом случае льгота распространяется только на них, а не на всю деятельность предприятия. В частности, при реализации на территории России не облагаются НДС:

- медицинские товары отечественного и зарубежного производства из перечня, утверждённого правительством, — протезно-ортопедические изделия, очки и линзы для коррекции зрения, техсредства для реабилитации инвалидов и т. д.;

- услуги по уходу за больными, инвалидами и престарелыми;

- сдача в аренду домов, квартир и комнат в частном, государственном и муниципальном жилищном фонде;

- медицинские услуги, кроме косметических, ветеринарных и санитарно-эпидемиологических;

- обслуживание банковских карт и др.

Нет необходимости уведомлять налоговую инспекцию о начале применения льготы по НДС по отдельным операциям. Об этом она узнает сама, когда получит декларацию. Главное, соответствовать всем условиям ст. 149 НК РФ, дающим право на освобождение от налога.

Если у налогоплательщика есть и облагаемые, и льготные операции, нужно вести раздельный учёт НДС.

Пониженные ставки

Ещё один вид налоговых льгот по НДС — пониженные ставки 0 и 10 %. Они распространяются на отдельные товары, работы или услуги.

Размер льготной ставки НДС зависит от вида операций:

- 0% — экспорт товаров, реализация продукции в режиме свободной таможенной зоны, услуги по международным перевозкам и др. Полный список — в п. 1 ст. 164 НК РФ.

- 10% — реализация еды, товаров для детей, периодических печатных изданий, книг, медицинских товаров. Всё из конкретных перечней, утверждённых правительством.

В отличие от полного освобождения от НДС, при нулевой ставке сохраняются все права и обязанности налогоплательщика — принимать входной налог к вычету, сдавать декларации и т. д.

Условия освобождения от уплаты

Условия, при которых можно применять льготы по уплате НДС согласно ст. 145 НК РФ:

- С момента госрегистрации ИП или организации прошло не меньше трёх месяцев.

- Выручка за предыдущие 3 календарных месяца — не больше 2 млн руб. Её считают только по облагаемым НДС операциям, но без учёта самого налога.

Не получится избавиться от НДС, если налогоплательщик выступает налоговым агентом либо реализует импортные или подакцизные товары. Если есть и необлагаемые товары, и подакцизные, для применения льготы нужно вести раздельный налоговый учёт НДС.

Чтобы отказаться от налога на добавленную стоимость:

- Подайте в ИФНС уведомление по форме из приложения 1 к приказу Минфина № 286н от 26 декабря 2018 года. Срок — до 20 числа месяца, с которого начнётся применение льготы. В уведомлении укажите помесячную выручку без учёта НДС за 3 последних месяца. Например, если хотите льготу в августе, — нужны суммы за май, июнь, июль.

- Приложите документы, подтверждающие право на освобождение от НДС — выписки из бухгалтерского баланса или отчёта о финансовых результатах (для ООО), книги продаж, учёта доходов и расходов (для ИП). Если перешли на общий режим с упрощёнки — выписку из КУДиР.

Разрешение на льготу по НДС от налоговиков не понадобится, достаточно уведомления. Пакет документов можно отнести в инспекцию лично или отправить ценным письмом с описью вложения. Если отправляете почтой, учитывайте, что днём получения от вас уведомления считается шестой рабочий день с даты отправки. То есть, если собираетесь применять льготу с августа, отправляйте документы не позднее 14 августа.

До начала освобождения нужно восстановить принятый ранее к вычету НДС с остаточной стоимости основных средств, нематериальных активов и с запасов. Если льготный период начнётся с первого месяца квартала, восстановление делают в предыдущем квартале. Если со второго или третьего месяца — в текущем квартале. Восстановленный НДС можно учесть в прочих расходах при расчёте налога на прибыль.

Срок освобождения от уплаты налога — 12 календарных месяцев. Пока действует льгота, отказаться от неё нельзя. Но если за 3 подряд идущих месяца выручка выйдет за лимит 2 млн. руб., освобождение отменяется. Также льготу можно утратить, если заняться продажей подакцизных товаров. При любом из этих событий организация или ИП вновь становятся плательщиками НДС с 1 числа месяца, в котором было нарушение условий.

После окончания льготного года можно продлить освобождение или отказаться от него. Отказ пишут в произвольной форме. Для продления льготы оформляют тот же пакет документов, что и для её получения, но за новый период. Отправляют его в те же сроки — не позднее 20 числа следующего (13-го от начала льготы) месяца.

Когда и как подтверждать льготы по НДС

При проведении камеральной проверки налоговики запрашивают документы, подтверждающие право на льготы. С 1 июля 2021 года в качестве пояснения налогоплательщики отправляют электронный реестр по рекомендованной форме из письма ФНС № ЕА-4-15/8244 от 11 июня 2021 г. В нём же прописан порядок представления.

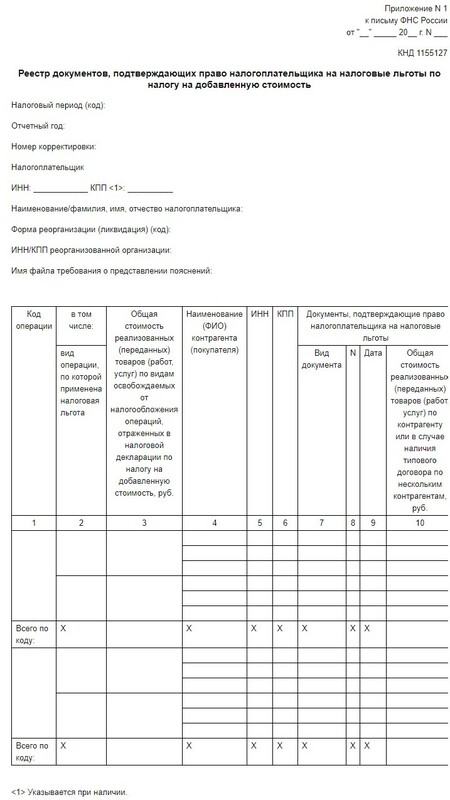

Реестр документов

Как заполнить реестр документов, подтверждающих обоснованность льгот по НДС:

- Строки «Налоговый период (код)», «Отчётный год» и «Номер корректировки» заполняют как в декларации по НДС, к которой проверяющие затребовали подтверждение льготы.

- Имя файла требования о представлении пояснений указывают без расширения.

- Графа 1 — семизначный код операции по НДС из приложения № 1 к Порядку заполнения декларации.

- Графа 2 — вид операции, по которой действует льгота. Так, если в первой графе реестра стоит код 1010245, здесь может быть указано — основное или допобразование, повышение квалификации и др.

- Графа 3 — общая стоимость в рублях по каждому виду льготных операций.

- Графы 4, 5, 6 — информация о покупателях: наименование организации или ФИО предпринимателя, ИНН и КПП.

- Графы 7, 8, 9 — вид, номер и дата подтверждающего документа.

- Графа 10 — суммарная стоимость реализованных товаров (работ, услуг) по контрагенту. При типовом договоре — по нескольким контрагентам.

- Строка «Всего по коду» — выручка по каждому коду льготных операций.

Часто задаваемые вопросы

Нужно ли выписывать счёт-фактуру, если освобождён от НДС по ст. 145 НК РФ?

Да, счета-фактуры по необлагаемым операциям оформляют, но налог в них не выделяют. В графах 7 и 8 делают пометку «Без налога (НДС)». Такие счета-фактуры тоже регистрируют в книге продаж. Выписку из неё придётся сдавать в налоговую. А вот на полученные авансы выписывать счета-фактуры не надо.

Нужно ли сдавать декларацию по НДС, если есть освобождение от налога?

Организации и ИП при освобождении от НДС не уплачивают его и не предъявляют к вычету, не ведут книгу покупок и не сдают по нему декларацию. Входные суммы налога включают в стоимость приобретённых товаров, работ или услуг. Если же в период действия льготы выписать счёт-фактуру с выделенным НДС, придётся уплатить налог и подать декларацию за квартал, в котором это произошло. Но право на налоговые вычеты всё равно не возникнет.

Можно ли отказаться от льготы по НДС, указанной в ст. 149 НК РФ?

Да, но только по операциям, перечень которых приведён в п. 3 ст. 149 НК РФ. Отказаться можно как минимум на год. Максимальный срок не установлен. Для отказа подают заявление в свободной форме не позднее 1 числа квартала, с которого решили не пользоваться льготой.

Бухгалтерское

обслуживание

Бухгалтерское, юридическое, налоговое и кадровое сопровождение в одной подписке.

от 5720 ₽ в мес.

Онлайн-бухгалтерия

Удобный сервис для ведения бухгалтерского, кадрового и налогового учёта в одном окне

от 920 ₽ в мес.

Налоговый календарь

- Напомнит о сроках сдачи

- Учёт переносы в выходные и праздники

- Настраивается по вашим параметрам

- Учитывает совмещение налоговых режимов

- ЕФС-1 подраздел 1.1 за август 2023

- Персонифицированные сведения о физических лицах за август 2023 года

- ЕФС-1 подраздел 1.1 за июль 2023

- Персонифицированные сведения о физических лицах за июль 2023 года

- План счетов бухгалтерского учёта 94н

- Код профессиональной деятельности для СЗВ-ТД

- Что лучше: патент или упрощёнка для ИП

- Как исправить ошибку 30 в СЗВ-ТД

- Как исправить код ошибки 50 в СЗВ-ТД

- Сроки уплаты УСН за 4 квартал 2021 года

Другие публикации по теме

22 октября’20 11734

29 октября’20 10512

29 октября’20 14316

10 ноября’20 22364

10 ноября’20 3522

10 ноября’20 7953

Подпишитесь на новостную рассылку

Заполните поля формы, чтобы получать новости законодательства, советы по снижению налогов и кейсы.

Эта статья и другие полезные ресурсы сервиса — после бесплатной регистрации

Вы получите доступ к функционалу платформы:

- Персональный налоговый календарь с напоминанием о сдачи отчётности

- Кадровый учёт, расчёт зарплат сотрудников и взносов в ПФР

- 5000 шаблонов документов с автозаполнением

- Бесплатная сверка с налоговой

Источник: www.moedelo.org

Для деклараций по УСН и ЕСХН обновят коды льгот

Декларации могут пополниться строкой для кода налоговой льготы. Это поле необходимо для отражения сведений об основаниях для применения льгот.

В отчёт по УСН нужно будет вносить код льготы и норму закона субъекта, устанавливающую пониженную или нулевую налоговую ставку. Среди кодов льгот, установленных субъектами, ФНС предложила следующие:

- 462010 — пониженная ставка в пределах 1–6 % для отдельных категорий налогоплательщиков с объектом налогообложения «доходы»;

- 3462020 — пониженная ставка в пределах 5–15 % для отдельных категорий доходно-расходных налогоплательщиков;

- 3462040 — нулевая ставка для ИП, впервые зарегистрированных после вступления в силу закона о льготе и работающих в сферах оказания бытовых услуг населению, услуг по предоставлению мест для временного проживания, а также производственной, социальной и научной сферах.

При указании нормы закона субъекта РФ, нужно будет внести сначала номер статьи, после неё пункт, подпункт и другие структурные единицы. Для каждой позиции отведут по четыре знако-места. В случае если в реквизите меньше знаков, нужно будет поставить нули.

В отчёте по ЕСХН это поле нужно будет заполнять аналогично, но с отражением только нормы закона субъекта РФ, устанавливающей пониженную ставку 0–6 %.

В отчёте по УСН новое поле включат в раздел 2.1.1 и 2.2, а в ЕСХН-декларации — в раздел 2.

Предполагается, что новшества нужно будет применять с отчётности за 2020 год.

Источник: bishelp.ru