- Какой период является отчетным по УСН

- Когда в декларации ставить коды 50, 95 или 96

Какой период является отчетным по УСН

В соответствии со ст. 346.19 НК РФ отчетными периодами по УСН являются квартал, полугодие и 9 месяцев. Налоговый период — календарный год.

Закон от 29.09.2019 № 325-ФЗ внес изменения в п. 4 ст. 55 НК РФ. Согласно внесенным поправкам с 01.01.2018 факт регистрации или ликвидации в отчетном году организации и ИП на УСН не имеет значения, налоговым периодом в любом случае признается календарный год (п. 13 ст. 1, п. 10 ст.

3 закона от 29.09.2019 № 325-ФЗ).

Ранее налоговый период определялся по следующим правилам:

Регистрация юрлица или ИП в период с 1 января по 30 ноября

С даты регистрации по 31 декабря отчетного года

Регистрация юрлица или ИП в период с 1 декабря по 31 декабря

С даты регистрации по 31 декабря следующего года

Ликвидация юрлица или ИП в отчетном году

С 1 января по дату исключения из ЕГРЮЛ (ЕГРИП)

Регистрация и ликвидация юрлица или ИП в отчетном году

С даты регистрации по дату исключения из ЕГРЮЛ (ЕГРИП)

По итогам отчетного периода декларацию по УСН сдавать не надо. В общем случае она подается упрощенцем по окончании календарного года не позднее 31 марта (юрлица) или 30 апреля (ИП).

Однако поле «Код налогового периода» может содержать и иные коды. Рассмотрим, какие именно.

Когда в декларации ставить коды 50, 95 или 96

Очень часто случается, что бизнесмен решает закрыть свое дело по разным причинам (например, деятельность не приносит ожидаемой прибыли). В подобных случаях налоговый период исчисляется с 1 января года до даты закрытия компании или ИП (п. 3 ст. 55 НК РФ) и ставится код налогового периода УСН 50.

В этом случае декларация должная быть представлена в общий срок — до 31 марта (организации) или до 30 апреля (ИП) года, следующего за годом ликвидации.

Такая позиция была неоднократно высказана ФНС (например, письмо ФНС от 08.04.2016 № СД-3-3/1530), с ней был согласен и Минфин. Однако в письме от 05.03.2019 № 03-11-11/14121 финансисты высказали мнение о необходимости представить декларацию до 25-го числа месяца, следующего за месяцем ликвидации.

Таким образом, однозначности в этом вопросе нет. Будем надеяться, что изменения, внесенные в п. 4 ст. 55 НК РФ, наконец поставят точку в этих дебатах. Но пока во избежание споров с контролерами рекомендуем уточнить этот момент в своей налоговой инспекции.

Налоговый код 95 в декларации по УСН фиксируется при переходе на иной режим налогообложения. Например, при потере права использовать упрощенку или добровольном переходе на другой, более выгодный налоговый режим. Срок подачи формы в данном случае зависит от ситуации:

- Если упрощенец переходит на другую систему налогообложения по собственной инициативе, то декларация подается в обычном режиме (до 31 марта предприятиями или 30 апреля предпринимателями), но уже не с кодом 34, а с кодом 95.

- Если налогоплательщик утратил право применять спецрежим, то форму с кодом 95 следует подать не позднее 25 числа месяца, следующего за кварталом, в котором данное право было утеряно.

Код 96 указывается в случаях совмещения разных налоговых режимов (например, УСН и ЕНВД) при прекращении подпадающей под УСН деятельности. При этом организация или ИП не ликвидируется, а продолжает работу, но деятельность, которая облагалась налогом по УСН, больше не осуществляет. Декларация с кодом 96 подается в инспекцию до 25-го числа месяца, следующего за месяцем прекращения вида деятельности по УСН.

Налоговым периодом в УСН в общем случае считается календарный год. Если ваш бизнес не был ликвидирован, реорганизован, вы не потеряли право на применение упрощенки или не отказались от нее по своей инициативе, в декларации нужно поставить код 34. В остальных случаях применяются коды 50, 95, 96. В каждом из перечисленных случаев важно не пропустить сроки подачи декларации.

Еще больше материалов по теме — в рубрике «УСН».

Источник: xn--h1apee0d.xn--p1ai

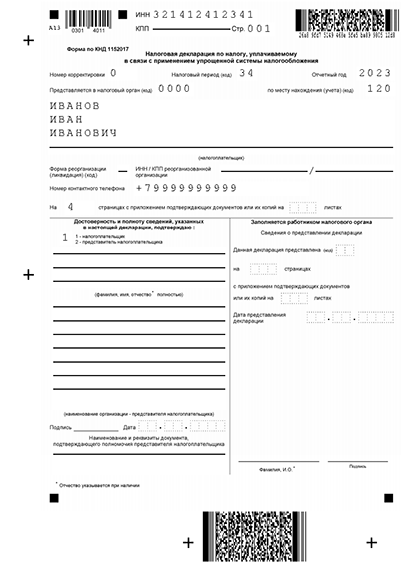

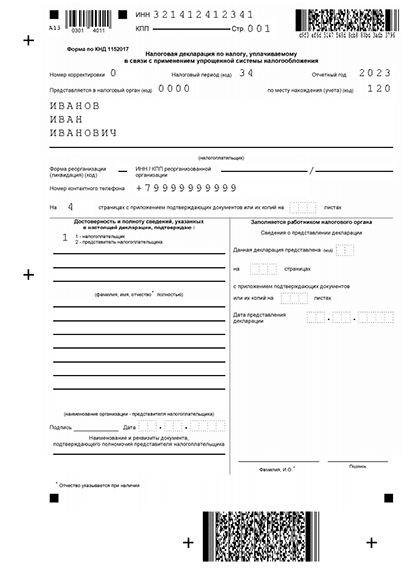

Инструкция по подготовке закрывающей декларации УСН для ИП в 2023 году

Форма закрывающей декларации такая же, как для ежегодной отчетности. Но, есть разница в заполнении полей. Поскольку налоговый период будет меньше года, используется код “50” вместо кода “34”. Разделы заполняются в зависимости от объекта налогообложения. ИП на УСН 6% — раздел 1.1 и 2.1.1, а ИП на УСН 15% — разделы 1.2 и 2.2.

Дополнительно указываются данные в разделе 2.1.2 по торговому сбору (если платите) и в разделе 3 о целевом финансировании (если получаете).

Сохранить бланк закрывающей декларации УСН

Скачать действующую форму для отчета по УСН

- Сформировать декларацию автоматически Укажите свое ИП и суммы, чтобы наша система автоматически распределила ваши данные в поля декларации. Так, вы подготовите отчетность за 15 минут. Создать декларацию онлайн

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

1. Что заполнять в закрывающей декларации ИП на УСН

Закрывающая декларация УСН заполняется на бланках от 2020 года. Новая форма к вам пока не относится — ей будут применять с 2024 года.

Первая страница оформляется так: ваш ИНН, код “0” в номере корректировки, код “50” в налоговом периоде и код 120 в строке для указания местонахождения. Далее вносятся ФИО плательщика налога без сокращения “ИП” и заполняются строки о достоверности данных.

Далее подробнее расскажем о заполнении разделов для разных объектов налогообложения.

Не забудьте указать информацию в разделе 2.1.2 о торговом сборе, если применяете УСН “Доходы” и являетесь плательщиком сбора. В случае использования целевого финансирования, заполните и раздел 3.

1.1. На “Доходах” 6%

Пример налоговой декларации для ИП на УСН 6%

- В разделе 1.1 по вашим расчетам пишется сумма налога. В строке 010 однократно вписывается ОКТМО, если вы не меняли его. При смене адреса, нужно дополнительно писать информация в строках 030, 060 и 090.

- В разделе 2.1.1 заполните данные о расчете налога. В этом помогут подсказки документа.

1.2. На “Доходах-расходах” 15%

Пример налоговой декларации для ИП на УСН 15%

- В разделе 1.2 внесите сумму налога, которую сами рассчитали. ОКТМО проставьте только в поле 010, если не меняли его в отчетном периоде. Если были изменения, нужно отразить их в строках 030, 060 и 090.

- В раздел 2.2 данные заносятся после подсчета всех сумм (считать нужно нарастающим итогом). Если не знаете, что можно отнести к расходам, опирайтесь на статью НК РФ №346.16. При отсутствии убытков поставьте в соответствующих полях прочерки. Если были отрицательные итоги, суммы отразите по нарастающей в кварталах.

Онлайн подготовка декларации УСН для ИП

Больше не нужно искать и изучать строгие правила налоговой по заполнению документов. Все требования учтены в нашей системе, которая поможет сгенерировать отчетность автоматически. Вы укажите только ФИО и суммы, а сервис сам подготовит документ.

Источник: reg-raiffeisen.ru

Порядок оформления декларации УСН, налогооблагаемая база «Доходы»

Ведение налогового учета при упрощенном режиме налогообложения, особенно если в качестве налогооблагаемой базы выбрана «Доходы» отличается простой и под силу любому бизнесмену для самостоятельного заполнения.

Срок сдачи отчетности для ООО и ИП неумолимо приближается (31 марта для ООО и 30 апреля для ИП) и чтобы не платить деньги за подготовку и сдачу налоговой декларации разберем пошагово весь процесс самостоятельного заполнения отчетности по УСН.

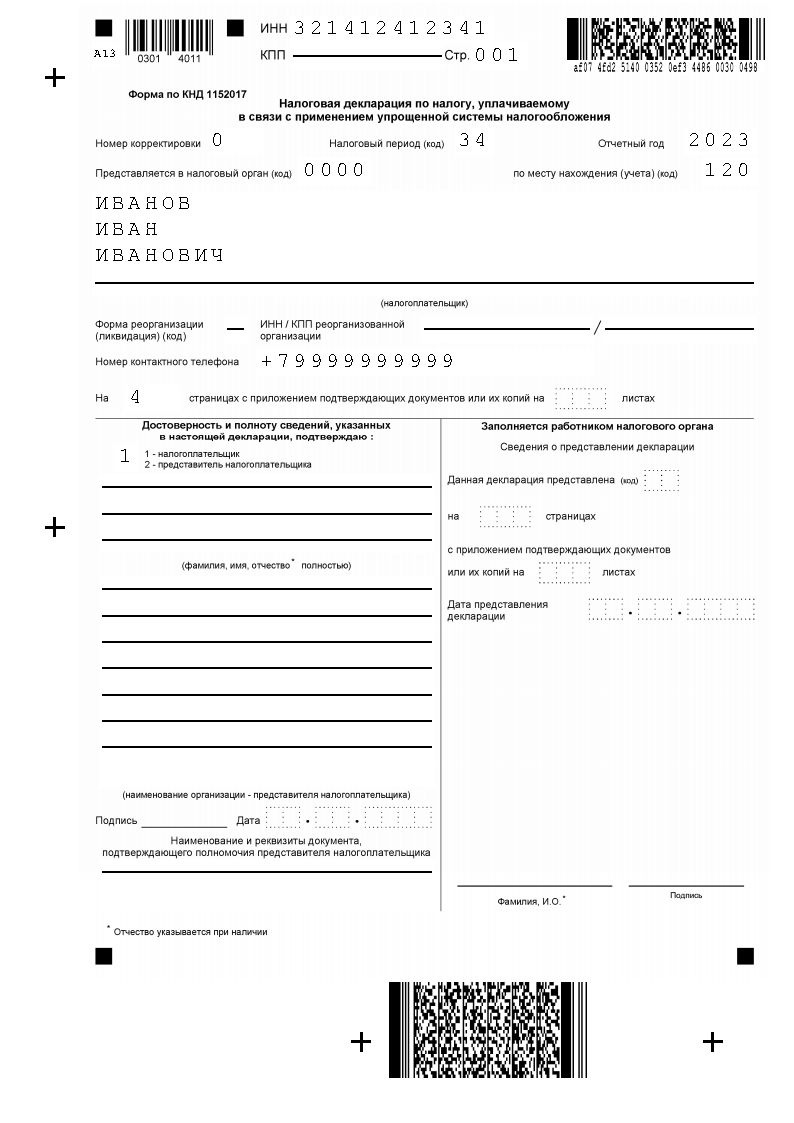

Общие правила

Начиная заполнение налоговой отчетности, следует помнить, что:

- стоимостные показатели вписываются в рублях, копейки округляются по известному математическому правилу – свыше 50 копеек до 1 рубля, меньше – отбрасываются;

- нумеруются только заполненные страницы, начиная с титульного листа в специальном поле «Стр.», находящемся верхней части листа;

- запрещены помарки и исправления ошибок, в т. ч. жидкостью-корректором;

- в бумажном варианте декларация печатается на одной стороне листа;

- одной ячейке поля соответствует только одна буква, цифра или знак;

- текстовые блоки вписываются заглавными буквами;

- в незаполненных клеточках проставляются прочерки;

- в форме, выполненной на компьютере, допускается отсутствие окантовки ячеек и прочерков. Печать осуществляется шрифтом Courier New № 16-18;

- декларация подается в срок до 31 марта для ООО, до 30 апреля для ИП.

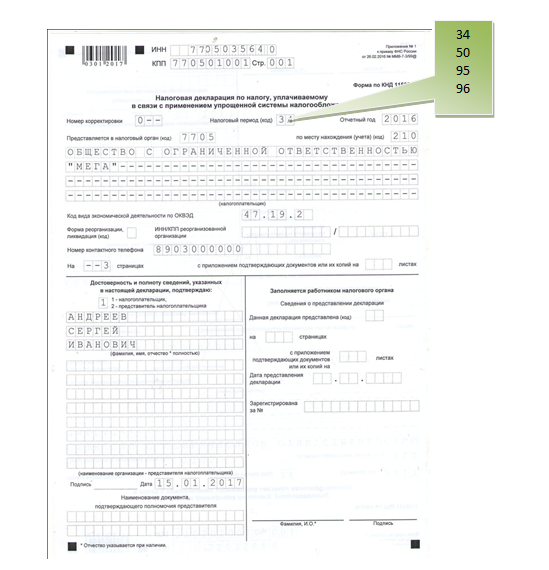

Как самостоятельно заполнить декларацию УСН, доходы: 1-я страница

Начнем с первой половины титульного листа. Здесь фиксируются все сведения о предприятии, его форме и основных отличительных признаках.

вписывают данные из Свидетельства, оформленного при открытии ИП или компании

0 – обозначает подачу декларации за год,

1 –исправленной формы,

2, 3 и т.д. –формы с последующими уточнениями

34 – предоставление итоговых данных за год,

50 – за незаконченный год, при смене спецрежима, ликвидации либо других изменений в статусе компании

Временной период, за который подаются сведения

Код налогового органа

Четыре первых цифры, указанные в свидетельстве о постановке на учет или в ИНН

По месту нахождения учета

210 – для компаний,

215 – для реорганизованного предприятия

Название компании или ФИО ИП полностью

Код вида деятельности по ОКВЭД

Основной вид из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП)

ИП данные поля не заполняют,только предприятиями, являющимися правопреемниками реорганизованных или ликвидированных компаний. Коды по ликвидированным компаниям – 0, преобразованным – 1, слившимся – 2, разделенным – 3, присоединенным – 5, разделенным с последующим присоединением – 6

Номер контактного телефона

№ телефона предприятия или ИП

Число страниц формы

С приложением подтверждающих документов

Число листов прилагаемых подтверждений. При их отсутствии — прочерки.

В левой нижней части титульного листа в блоке «Достоверность сведений, указанных в декларации» проставляется код 1, если всю декларируемую информацию подтверждает лично налогоплательщик, цифра 2 в этом поле свидетельствует о сдаче формы представителем плательщика. ИП в этом блоке больше ничего не заполняет, ставит подпись и печать при ее наличии. Руководитель ООО заполняет поле «ФИО полностью», датирует документ и подписывает.

Представителю плательщика, кроме вышеописанных действий, следует подтвердить собственные полномочия, вписав необходимую информацию в поле «Наименование документа, подтверждающего полномочия». Обычно это доверенность, заверенная нотариально (от ИП) или выписанная на рабочем бланке ООО.В примере интересы ООО «Фаворит» представляет руководитель, следовательно, это поле не заполняется.

Закончив оформление первой страницы, приступаем к следующим действиям. Для ИП и предприятий находящимся на упрощенной системе налогообложения, «Доходы» предусмотрены разделы 1.1 и 2.1. Учитывая, что во второй раздел декларации вносятся все сведения о доходах,подсчитываются налоги и фиксируются снижающие их величину, платежи, а в первом выведены окончательные суммы налога к уплате, то есть смысл сначала заполнить раздел 2.1.

Как рассчитывают налоги: раздел 2.1

Рассмотрим порядок декларации УСН, доходы на примере ООО «Фаворит».

Поле, определяющее признак компании: при использовании наемного труда – 1, без привлечения персонала — 2

Указывается величина дохода за каждый отчетный период.

Важно: Информация по выручке заполняется нарастающим итогом.

- за 1 кв. (стр. 110) – 320 000 руб.,

- за 1 п/г (стр. 111) – 850 000 руб. (320 000 (1 кв.) + 530 000 (2 кв.)),

- за 9 мес. (стр. 112) – 1 350 000 руб. (850 000 (за 1 п/г) + 500 000 руб. (3 кв.)),

- за год (стр. 113)1 780 000 руб. (1 350 000 (9 мес.) + 430 000 руб. (4 кв.))

Процент налога – 6%

Поквартально рассчитывается размер налога за каждый отчетный период по формуле:

Налог = Доход * 6%.

- за 1 кв. (стр. 130)– 320 000 * 6% = 19 200 руб.,

- за 1 п/г (стр. 131)– 850 000 * 6% = 51 000 руб.,

- за 9 мес. (стр. 132) – 1 350 000 * 6%= 81 000 руб.,

- за год (стр. 133) – 1 780 000 * 6% = 106 800 руб.

Итого за год налог составил 106 800 руб.

Величину налога можно снизить на такие расходы:

- социальные отчисления, оплаченные за наемный персонал и за ИП;

- пособия по больничному листу, выплаченные работодателем сотрудникам за три первых дня;

- взносы по ДМС.

Эти платежи проставляются в строках 140-143.

Поле, определяющее признак компании: при использовании наемного труда – 1, без привлечения персонала — 2

Указывается величина дохода за каждый отчетный период.

Важно: Информация по выручке заполняется нарастающим итогом.

- за 1 кв. (стр. 110) – 320 000 руб.,

- за 1 п/г (стр. 111) – 850 000 руб. (320 000 (1 кв.) + 530 000 (2 кв.)),

- за 9 мес. (стр. 112) – 1 350 000 руб. (850 000 (за 1 п/г) + 500 000 руб. (3 кв.)),

- за год (стр. 113)1 780 000 руб. (1 350 000 (9 мес.) + 430 000 руб. (4 кв.))

Процент налога – 6%

Поквартально рассчитывается размер налога за каждый отчетный период по формуле:

Налог = Доход * 6%.

- за 1 кв. (стр. 130)– 320 000 * 6% = 19 200 руб.,

- за 1 п/г (стр. 131)– 850 000 * 6% = 51 000 руб.,

- за 9 мес. (стр. 132) – 1 350 000 * 6%= 81 000 руб.,

- за год (стр. 133) – 1 780 000 * 6% = 106 800 руб.

Итого за год налог составил 106 800 руб.

Окончательная величина суммы налога фиксируется в первом разделе.

Как заполнить раздел 1.1

Начнем с кода по ОКТМО

010 (030, 060, 090)

Код по ОКТМО — это код, присвоенный муниципальному образованию, на территории которого предприятие состоит на учете в ИФНС. С 2014 года этот классификатор используется вместо ОКАТО. Найти этот код можно на сайте ФНС, заполнив в предложенном поле код ОКАТО. Код ОКТМО может записываться только в строке 010 без последующего указания в строках 030, 060, 090,если предприятие не изменяло место дислокации.

Рассчитывается авансовый платеж за 1 кв. на примере ООО «Фаворит» по формуле:

Сумма налога (стр. 130) – сумма уплаченных отчислений (стр. 140) = 19 200 – 8 300 = 10 900 руб. (стр. 020)

Суммы налога к уплате за следующие отчетные периоды рассчитываются с учетом уплаченных за предыдущие периоды авансов:

- за 1 п/г (стр. 040) = 51 000 (стр. 131) – 23 950 (стр. 141) – 10 900 (стр. 020 – авансовый платеж за 1 кв.) = 16 150 руб.

- за 9 мес. (стр. 070) = 81 000 (стр. 132) – 39 500 (стр. 142) – 10 900 (стр. 020) – 16 150 (стр. 040- авансовый платеж за 2 кв.) = 14 450 руб.

- за год (стр. 100) = 106 800 (стр. 133) – 53 000 (стр. 143) – 10 900 (стр. 020) – 16 150 (стр. 040) – 14 450 (стр. 070 — авансовый платеж за 3 кв.) = 12 300 руб.

На этом расчет налога закончен. Все записи в разделе 1.1 подтверждаются подписью предпринимателя, руководителя компании или лица, их замещающего. Заключительный этап – датирование документа. Следует помнить, что даты на титульном листе и второй странице должны быть идентичными.

В декларации предусмотрен 3-й раздел, в котором в справочном режиме указываются поступления в рамках благотворительных или целевых платежей. При отсутствии подобных финансовых вливаний этот раздел не заполняется и не сдается в ИФНС.

Важно: Поданные декларации не должны быть скреплены или сшиты.

Источник: moneymakerfactory.ru