Принимая на работу каких-либо сотрудников, работодатель должен правильно понимать, что на него накладывается не только ответственность по выплате заработной платы, но еще и по оплате всевозможных страховых взносов, а также составлению отчетности в государственные органы.

В частности, каждый работодатель должен сдавать ежеквартально расчет по выплаченным страховым взносам для того, чтобы государственные органы могли удостовериться, что компания ведет свою деятельность в полном соответствии с установленными нормами законодательства.

Именно поэтому в процессе оформления важно правильно указывать коды расчетного и отчетного периода в расчете по страховым взносам в 2021 году с учетом всех внесенных изменений.

Определение терминов

В 2021 году контроль над выплатой всевозможных страховых взносов осуществляется уже Налоговой службой, в связи с чем теперь отчетность подается именно в отделения этого контрольного органа. При этом многие не знают о том, что в соответствии с последними изменениями в действующем законодательстве была введена новая форма отчетности, которую нужно будет подавать уже по результатам первого квартала 2021 года.

Ошибка в РСВ при перерасчетах, если нарушена последовательность работы с документами в 1С 8.3

Начиная с 2021 года, выплата страховых взносов регулируется в соответствии с положениями действующего Налогового кодекса. В частности, статья 423 Налогового кодекса указывает на то, что в качестве расчетного периода по страховым взносам законодательством рассматривается календарный год, в то время как отчетность должна подаваться в первый квартал, полугодие, а также после девяти месяцев года.

Статья 423. Расчетный период. Отчетный период

РСВ надо сдавать даже при отсутствии начислений персоналу

Из-за непредставления в ИФНС расчета по страховым взносам налоговая на основании ст. 76 НК РФ заблокировала операции по банковским счетам налогоплательщика.

Общество посчитало решение незаконным, поскольку не производило выплаты работникам, в связи с чем обратилось в суд.

Суды трех инстанций, установив из материалов дела, что компания была зарегистрирована в качестве страхователя и этот факт не оспаривался, отказали заявителю в удовлетворении требований.

Суды указали (Постановление Арбитражного суда Волго-Вятского округа от 23.03.2020 № Ф01-9412/2020), что при наличии статуса страхователя сдача РСВ является обязанностью компании. Законодательство не освобождает от необходимости представления расчетов в связи с неосуществлением в каком-либо периоде выплат работникам.

Инструкция по заполнению документа

В новой форме расчета объединились существующие раньше документы 4-ФСС и РСВ-1, в связи с чем при подаче отчетности требуется указание следующей информации:

- рассчитанные взносы на социальное, пенсионное и медицинское страхование;

- полный перечень выплаченных пособий;

- персонифицированная информация о сотрудниках компании.

Стоит отметить тот факт, что в данном расчете не нужно указывать информацию о сделанных страховых взносах, и по ним нужно будет сдавать отчетность в Фонд социального страхования, заполняя сокращенную форму 4-ФСС.

Как быстро вычислить требуется ли корректировка РСВ при перерасчете в 1С ЗУП 8 3 за прошлый квартал?

В новой форме расчета нужно включать только рассчитанные выплаты и те страховые взносы, которые делаются с них по каждому сотруднику. Каких-либо строк, в которых пишутся перечисленные суммы, а также остатки, присутствующие на начало или же конец периода, в отчетности отсутствуют.

Порядок заполнения формы 4-ФСС

В связи с этим не нужно указывать в этой документации какую-то информацию, связанную с переплатой или же задолженностью по взносам, которая осталась по окончанию предыдущих периодов.

С 2021 года порядок уплаты фиксированных страховых взносов ИП регулируется главой 34 Налогового кодекса. Пример формы АДВ-1 в 2021 году можно посмотреть здесь.

Таким образом, в новом расчете присутствует достаточно большое количество информации, но при этом заполнение всего отчета полностью является необязательным.

Коды расчетного и отчетного периода в расчете по страховым взносам в 2021 году

Подача единого расчета по страховым взносам осуществляется каждый квартал, и делается это до 30-го числа того месяца, который идет за отчетным периодом. В данном случае нужно обязательно указать код того или иного периода, взяв его в приложении №3, которое опубликовано к принятому Порядку оформления таких документов.

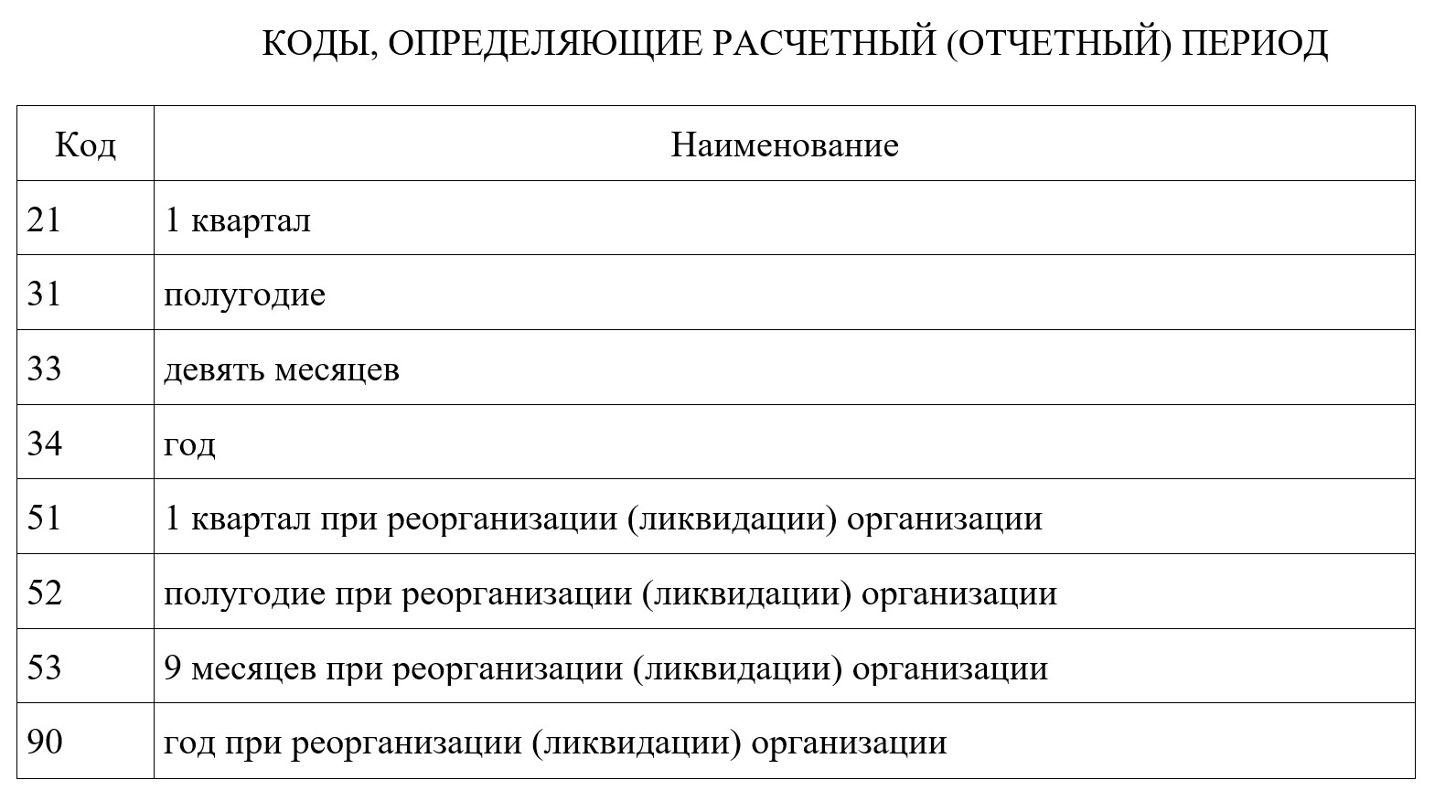

Сами же коды выглядят следующим образом:

| 1 квартал | 21 или 51 в случае ликвидации (реорганизации) компании. |

| Полугодие | 31 или 52 в случае ликвидации (реорганизации) компании. |

| Девять месяцев | 33 или 53 в случае ликвидации (реорганизации) компании. |

| Полный год | 34 или 90 в случае ликвидации (реорганизации) компании. |

При этом стоит отметить тот факт, что это далеко не все коды, которые нужно указывать в процессе оформления такой документации. Помимо этого, занимаясь оформлением единого расчета, придется также заниматься заполнением кодов категории застрахованного лица, кодов видов различных бумаг, а также еще целого ряда других номеров, присвоенных в соответствии с теми или иными нормативными актами.

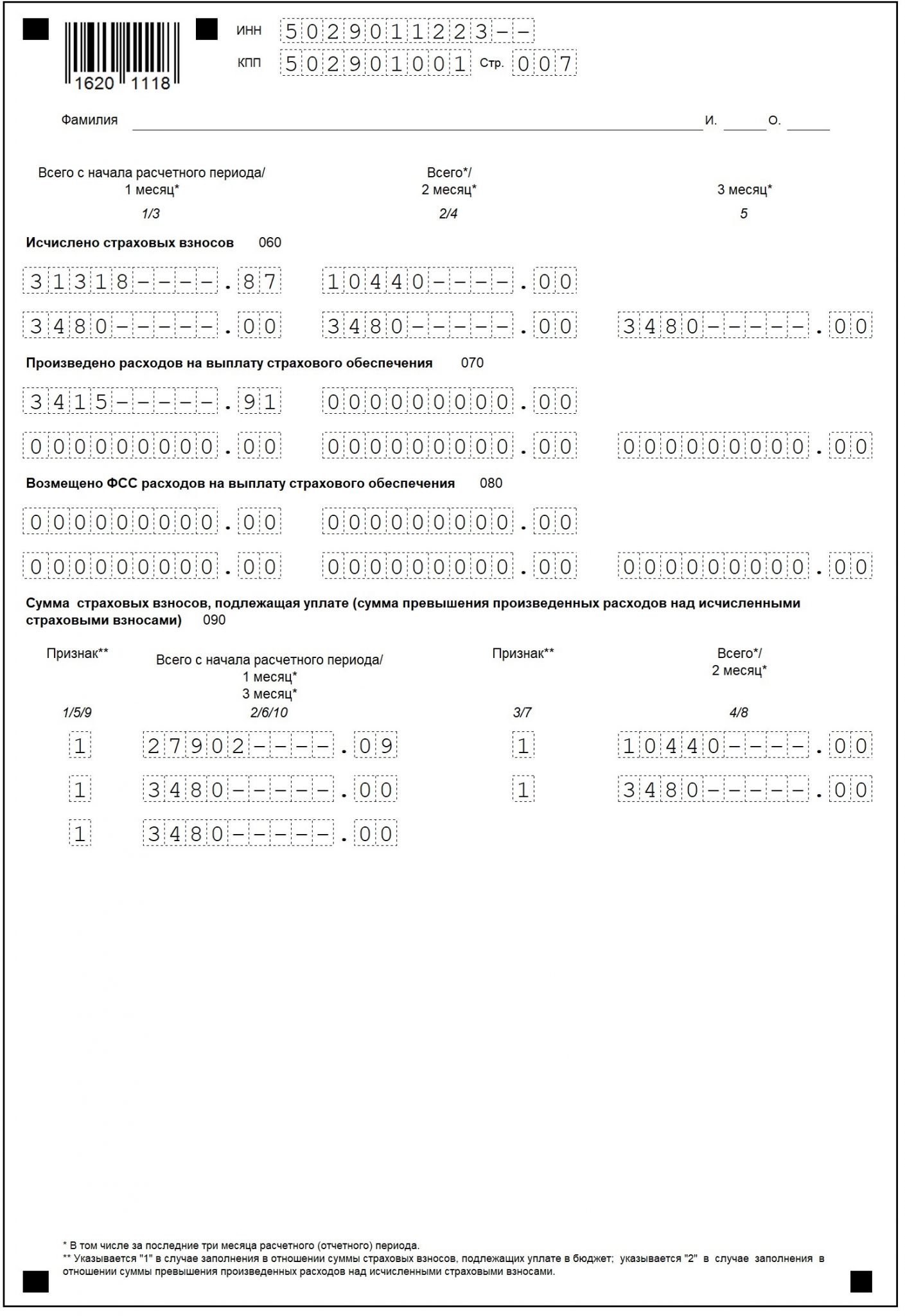

Расположение кодов расчетного периода на бланке Расчета по страховым взносам

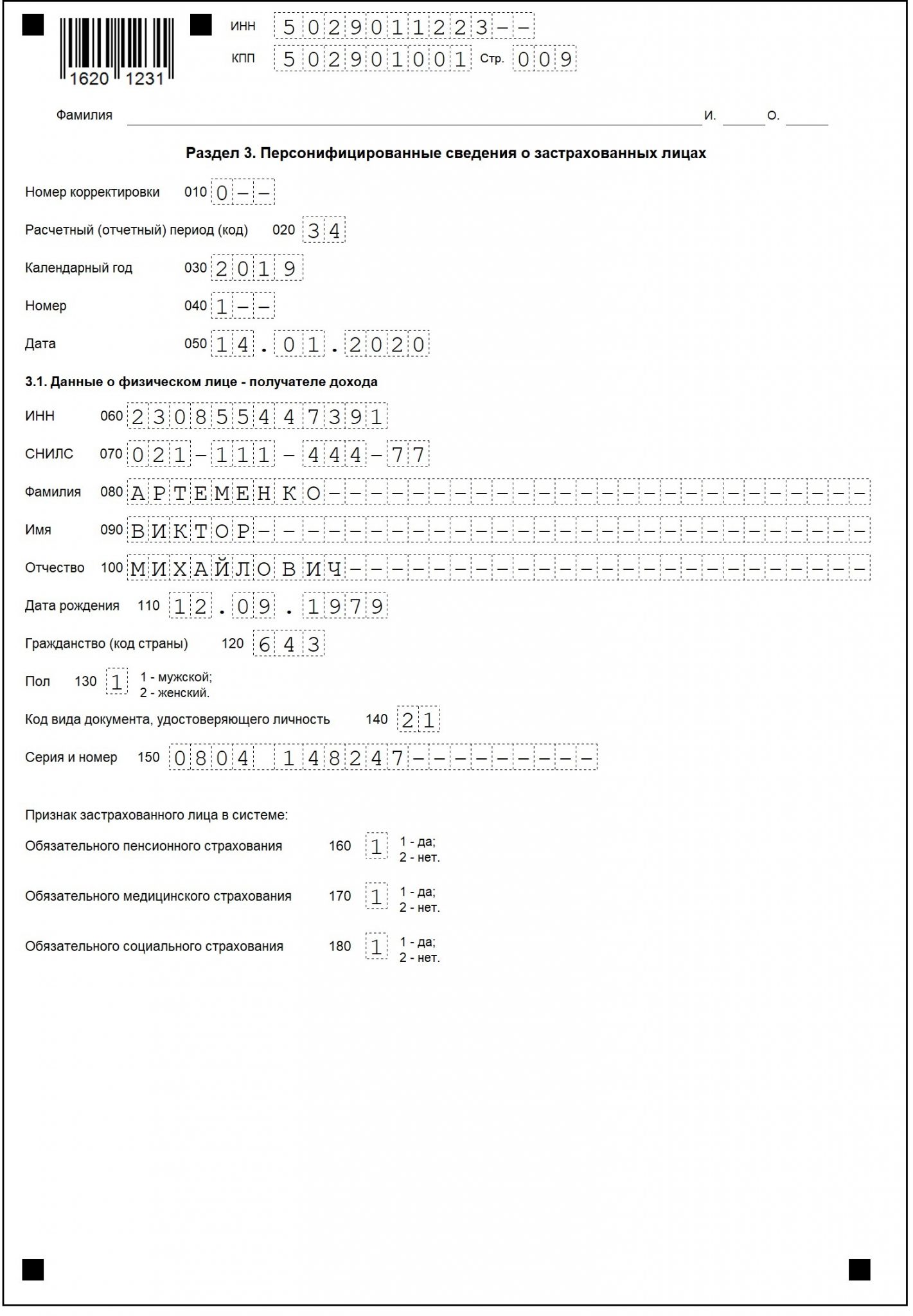

Как заполнить раздел 3 РСВ

При заполнении раздела 3 «Персонифицированные сведения о застрахованных лицах» расчета по страховым взносам необходимо учитывать следующее.

Поля «Фамилия» и «Имя», «Гражданство (код страны)» должны быть заполнены.

Если застрахованное лицо является гражданином РФ, то поле ФИО (отчество (при наличии)) должно заполняться так:

- поля заполнены прописными (большими) и строчными буквами (включая букву ё) русского алфавита (кириллицей), а также допускаются прописные (большие) буквы: I, V латинского алфавита;

- поля не должны содержать цифры и знаки препинания (кроме «.» (точка), «-» (дефис), «‘» (апостроф), » » (пробел);

Недопустимо в «Фамилии»:

- наличие символа «.» (точка), «-» (дефис), «‘» (апостроф), » » (пробел) в качестве первого, последнего символа или единственного символа;

Недопустимо в Имени, Отчестве:

- наличие символа «-» (дефис), «‘» (апостроф), » » (пробел) в качестве первого, последнего символа или единственного символа;

- расположение символа «.» (точка) после символа «-» (дефис);

- наличие символа «.» (точка) в качестве первого или единственного символа;

- расположение подряд двух и более символов: «.» (точка), «-» (дефис), «‘» (апостроф), » » (пробел);

- наличие подряд идущих символов: «.» (точка), «-» (дефис), «‘» (апостроф) или их сочетаний;

- наличие строчных букв латинского алфавита (I, V), а также использование этих букв в качестве первого или единственного символа.

Поле «ИНН в Российской Федерации»:

- проверка на разрядность и корректность контрольного числа ИНН (в том числе на заполнение данных произвольными техническими значениями, начинающимися с 0000000000, 1234567890 и т.п.).

- в показателе «ИНН» должны быть только числа;

- содержать 12 символов;

- значение, указанное в позициях с 1 по 4, соответствует коду налогового органа (по классификатору СОУН);

- проверка на отсутствие в поле «ИНН в Российской Федерации» значений из перечня «00», «90», «93», «94», «95», «96», «98» в двух первых разрядах.

Показатель «СНИЛС» должен состоять из 11 цифр по формату XXX-XXX-XXX-XX или XXX-XXX-XXX XX, где X принимает числовые значения от 0 до 9.

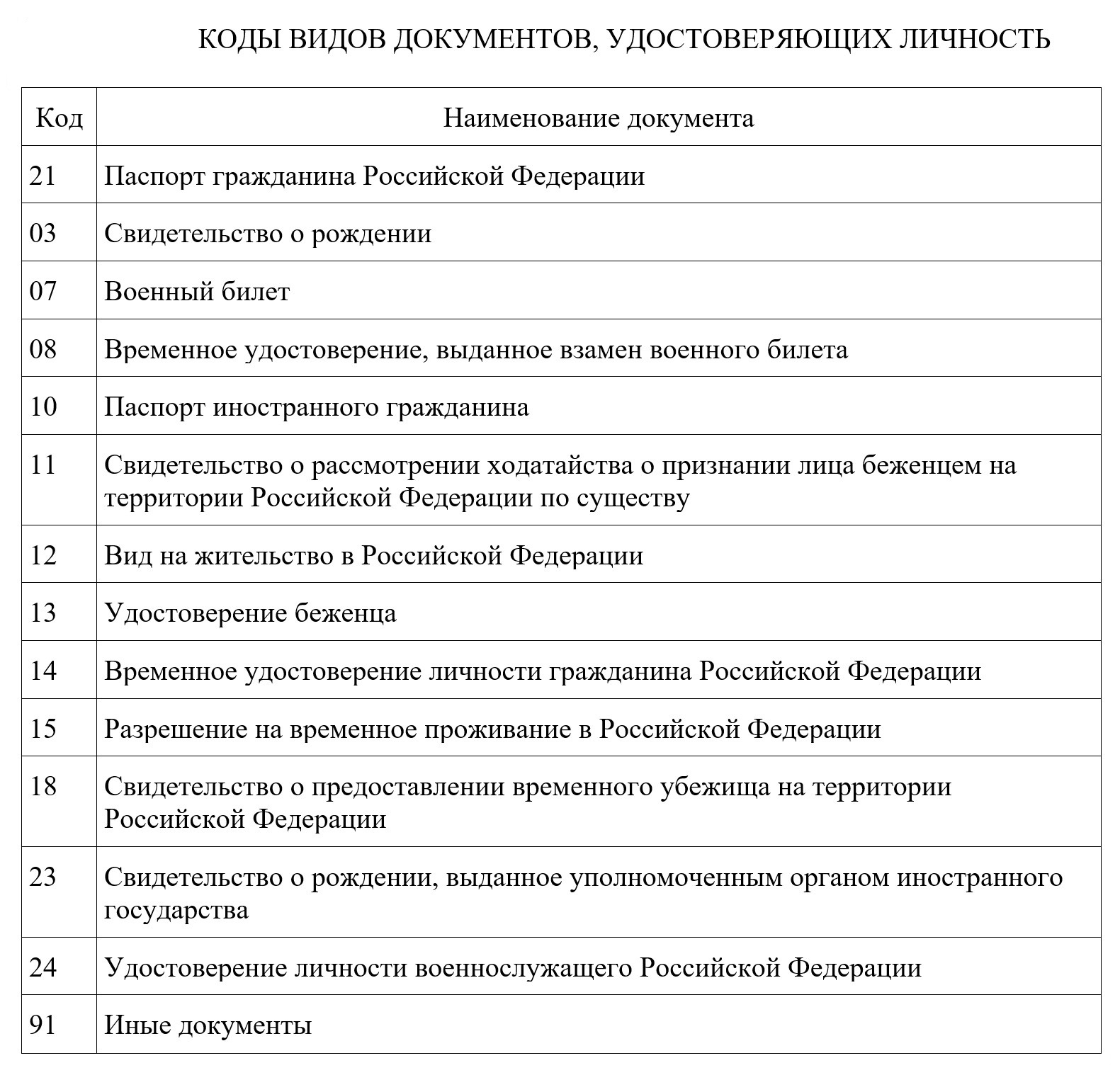

Поле «Серия и номер документа», если таковым является паспорт гражданина РФ (код 21):

- данная структура должна иметь вид «XX XX XXXXXX», где X принимает числовые значения от 0 до 9 (серия через пробел).

Поле «дата рождения»:

- дата не должна превышать текущую;

- год рождения не должен быть меньше или равен 1900.

Порядок и форма подачи

Расчет должен подаваться, как говорилось выше, до 30-го числа того месяца, который идет после первого, второго и третьего квартала. Эти сроки являются утвержденными действующим законодательством и прописаны в пункте 7 статьи 431 Налогового кодекса, который начал действовать в 2021 году.

Статья 431. Порядок исчисления и уплаты страховых взносов, уплачиваемых плательщиками, производящими выплаты

Таким образом, в связи с введением нового законодательства после первого квартала отчетность нужно подавать:

| После первого квартала | 2 мая |

| После второго квартала | 31 июля |

| После третьего квартала | 30 октября |

| После четвертого квартала | 30 января |

Все компании и предприниматели, деятельность которых характеризуется среднесписочной численностью сотрудников более 25 человек, должны отправлять документацию исключительно в электронной форме, используя телекоммуникационные каналы связи. Если же общая численность работников оставляет менее 25 человек, то в таком случае отчетность подается исключительно на бумажных носителях. Эта особенность подачи единого расчета прописана в пункте 10 статьи 431 Налогового кодекса.

Принимать расчет в соответствии с новой формой будет Налоговая служба, и сдавать ее нужно в то отделение, которое расположено по месту расположения компании или же по месту регистрации частного предпринимателя.

Если же компания имеет какие-либо обособленные подразделения, которые начисляют выплаты физическим лицам, то в таком случае они должны будут также подавать отчетность, но уже в те отделения налоговой, которые расположены на их территории. При этом в данной ситуации нет никакой разницы в том, есть ли у филиала собственный расчетный счет или отдельный баланс.

Первый раздел документа должны заполнять все лица, которые выплачивают средства в пользу физических лиц. В частности, нужно указать здесь сводную информацию по тем суммам, которые должны выплачиваться на протяжении расчетного периода по пенсионным, социальным и медицинским взносам.

Также именно в этом разделе нужно указать перечень сумм, которые отправляются в Пенсионный фонд в соответствии с дополнительным тарифом, а также те взносы, которые делаются в целях обеспечения сотрудников дополнительным социальным страхованием. Каждая такая величина изначально должна указываться целиком, и только потом ее уже указывают за последние три месяца, осуществляя разбивку по всем месяцам.

Помимо этого, для каждого отдельного типа взносов потребуется указание конкретного кода бюджетной классификации, и это является обязательным требованием, благодаря которому сотрудники Налоговой службы могут зафиксировать на лицевом счете плательщиков задолженность по тем или иным кодам.

Также обязательно нужно заполнить второй раздел с указанием персонифицированной информации по всем застрахованным лицам, в то время как заполнение второго является обязательным только для тех предпринимателей, которые ведут деятельность в области организации фермерских хозяйств.

Ответственность за несоблюдение сроков

В случае несоблюдения установленных сроков за первый квартал Налоговая служба имеет право привлечь компанию или частного предпринимателя к административной ответственности, возложив на нее соответствующую сумму штрафа. На сегодняшний день стандартная сумма штрафа составляет 5% от общей суммы страховых взносов, которые должны быть выплачены, но при этом стоит отметить тот факт, что при расчете данного штрафа налоговые органы уберут ту сумму, которая была перечислена в срок.

С течением времени 5% будет постоянно увеличиваться, возрастая за каждый месяц снова и снова, но в конечном итоге его сумма не может составлять в общей сумме более 30% от суммы, подлежащей уплате. С другой стороны, действующее законодательство также устанавливает и минимальный порог для таких штрафов, и составляет он 1000 рублей.

Если в установленные сроки предприниматель оплачивает только определенную часть взносов, то в таком случае сумма штрафа рассчитывается в виде разницы между общей суммой, прописанной в документации, и той, которая была фактически перечислена в бюджет.

Отдельное внимание стоит уделить тому, что при подаче отчетности в срок с наличием в ней каких-либо расхождений между общей суммой и суммой взносов по каждому отдельному сотруднику документация будет в принципе считаться неподаной, и на исправление отчетности предпринимателю будет предоставлено всего пять дней.

Что грозит за опоздание с отчетом и уплатой взносов

За просрочку с представлением расчета грозит штраф по ст. 119 НК РФ в размере 5 процентов не уплаченной в установленный срок суммы страховых взносов, подлежащей уплате (доплате) на основании этого расчета, за каждый полный или неполный месяц со дня, установленного для ее представления. Верхняя планка штрафа ограничена 30 процентами указанной суммы, нижняя — 1 тыс. рублей.

Поэтому если все взносы уплачены вовремя, то за опоздание с расчетом штраф составит 1 тыс. рублей.

Обратите внимание: нарушение сроков сдачи РСВ за отчетный период также грозит штрафом по ст. 119 НК РФ, переквалифицировать нарушение по ст. 126 в данном случае не получится. Читайте свежее решение ФНС.

Для должностных лиц за это правонарушение предусмотрено предупреждение или наложение административного штрафа в размере от 300 до 500 рублей (ст. 15.5 КоАП РФ).

В соответствии с действующими нормами НК РФ у налоговых органов нет оснований для блокировки счета при нарушении сроков сдачи отчетности по взносам (письмо ФНС РФ от 10.05.2017 № АС-4-15/8659).

Штрафные санкции по п. 1 ст. 122 НК РФ полагаются за неуплату страховых взносов из-за занижения базы по ним. Если компания правильно рассчитала страховые взносы, но не торопится с их уплатой, то за просрочку ей начислят только пени.

Штраф по ст. 120 НК РФ за грубое нарушение объектов налогообложения, доходов и расходов распространяется и на базу по взносам. Соответственно, за указанные грубые нарушения, повлекшие занижение базы по взносам, грозит штраф по ст. 120 НК РФ в размере 20 процентов неуплаченных взносов, но не менее 40 тыс. рублей

Источник: liga-lift.ru

РСВ за 2019 год: подробная инструкция, бланк и образец

Расчет по страховым взносам сдается всеми работодателями по итогам каждого квартала. Рассмотрим, в какой срок и по какой форме нужно сдать РСВ за 2019 год. Отдельно остановимся на порядке его заполнения.

Кто сдает РСВ за 2019 год

Расчет по страховым взносам (РСВ) — относительно новый вид отчетности, введенный с 2017 года. Он заменил собой сразу несколько отчетов, отмененных после передачи страховых взносов в ведение ФНС: РСВ-1, РСВ-2, РСВ-3 и частично 4-ФСС.

ИП, адвокаты, частные нотариусы, не имеющие наемных работников, расчет по страховым взносам не сдают.

Форма РСВ за 4 квартал 2019 года

Бланк РСВ за 2019 год Скачать

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.

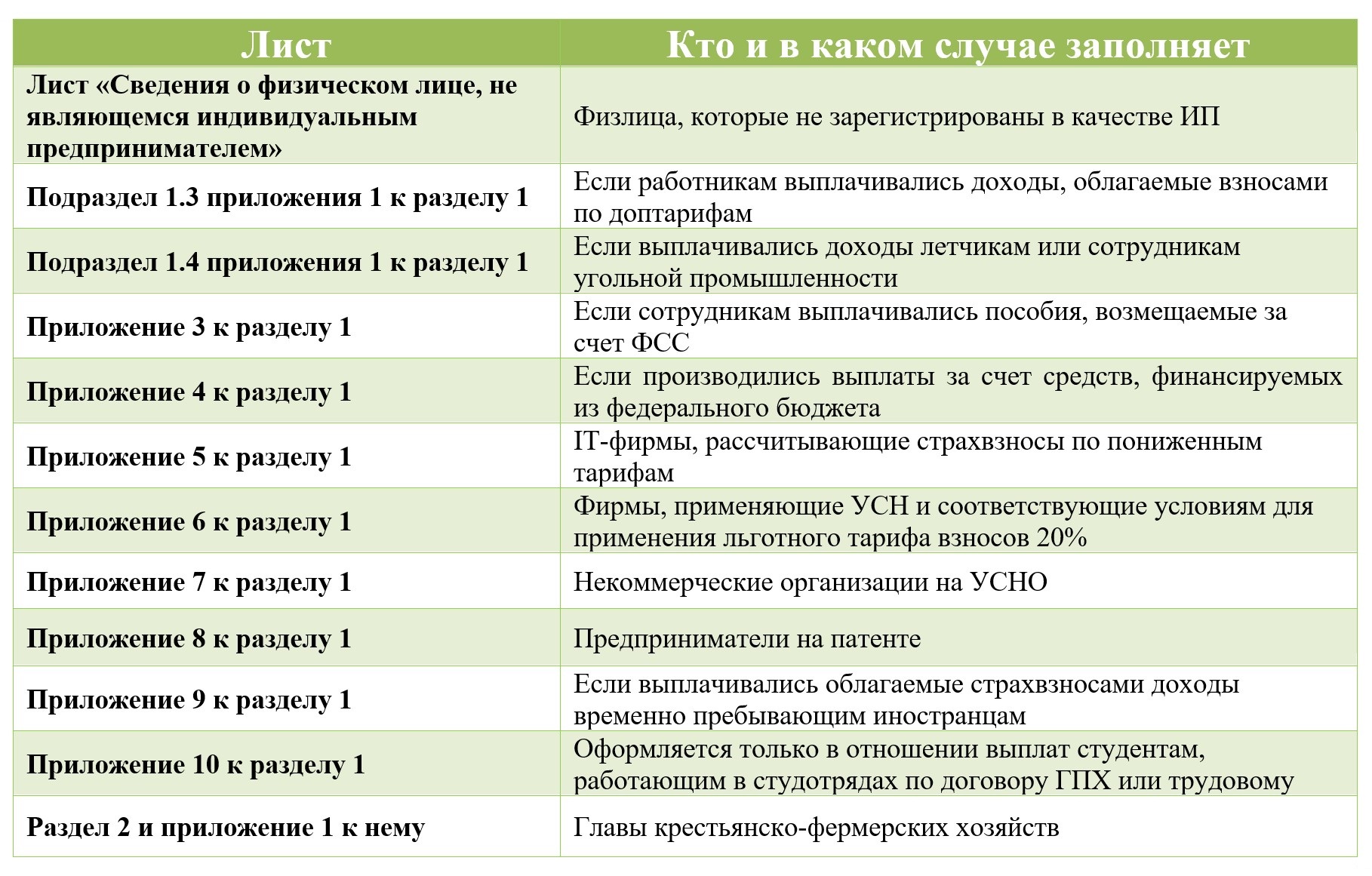

Остальные листы РСВ заполняются при необходимости:

Как сдавать РСВ за 2019 год — на бумаге или электронно?

- На бумаге — если численность сотрудников не превышает 10 человек.

- В электронной форме — если численность сотрудников 11 человек и больше.

Напомним, что в 2019 году расчет сдавался в электронной форме, если среднесписочная численность сотрудников, получивших доход за прошлый период, превысила 25 человек.

Срок сдачи РСВ за 2019 год

Расчет по страховым взносам сдается в ИФНС не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи РСВ за 2019 год на выходной не выпадает и поэтому не переносится.

РСВ за 2019 год нужно сдать в ИФНС до 30.01.2020.

Требования к заполнению РСВ за 2019 год

- Страницы расчета нумеруются в сквозном порядке, начиная с титульного листа.

- Сведения в РСВ вносите заглавными печатными буквами слева направо.

- При заполнении расчета от руки используйте чернила черного, фиолетового или синего цветов.

- При заполнении РСВ на компьютере используйте шрифт Courier New высотой 16-18.

- Исправлять ошибки с помощью замазки и прочих корректирующих средств нельзя.

- Если документ формируется на бумаге, распечатайте каждый лист на отдельной странице.

- Распечатанный отчет ничем не скрепляйте, даже скрепками. Передать его на проверку лучше всего в отдельном файле.

- В полях, в которых отсутствуют количественные или суммовые показатели, укажите «0», в остальных пустующих строках и ячейках поставьте прочерк. Но если отчет заполняется с использованием программного обеспечения, прочерки в пустых ячейках можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физлица, не являющие ИП, у которых нет ИНН.

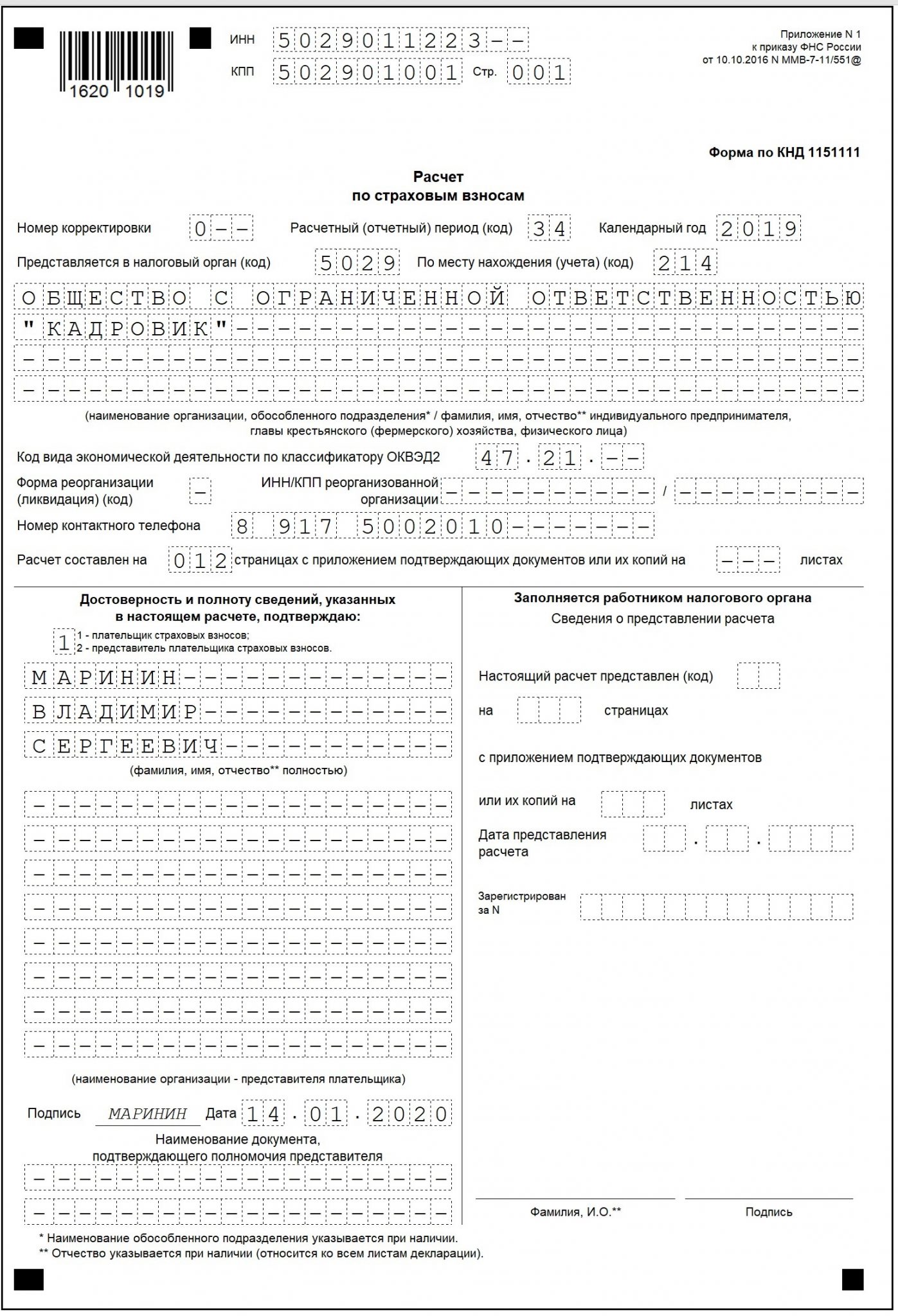

Заполняем титульный лист

Правила заполнения титульного листа РСВ

Строка

Примечание

- Организации указывают КПП по свидетельству о постановке на учет.

- ОП, выплачивающие доход своим сотрудникам самостоятельно, указывают КПП по месту своего нахождения;

- у ИП КПП нет, поэтому в этой строке они ставят прочерки

Расчетный (отчетный) период (код)

Если расчет сдается по итогам года, но в связи с прекращением деятельности (закрытием ИП или ликвидацией ООО), нужно указать код «90».

- ИП указывают код «120»;

- российские организации — «214»;

- ОП российских компаний — «222»;

- ОП иностранных компаний — «335»;

- главы КФХ — «124»;

- частнопрактикующие нотариусы — «122»;

- адвокаты, учредившие свой кабинет — «121»;

- физлица, не являющиеся ИП, — «112»;

- правопреемники российских компаний — «217»;

- международные организации — «350».

- Организации указывают наименование в соответствии с уставом;

- ОП российских компаний — название подразделения, а если его нет, — название головной организации;

- ОП иностранных компаний — наименование отделения;

- ИП, нотариусы, адвокаты и лица, не являющиеся ИП — полные ФИО по паспорту

- «1» — указываем, если РСВ сдает работодатель;

- «2» — если его представитель

- Организации указывают ФИО руководителя, его подпись и дату подписания;

- ИП, главы КФХ и лица, не являющиеся ИП, строку «ФИО полностью» не заполняют: они лишь подписывают расчет и ставят дату подписи;

- если РСВ сдается представителем-организацией, укажите ФИО руководителя, подпись и дату подписания;

- если расчет сдается представителем-физлицом, укажите ФИО представителя

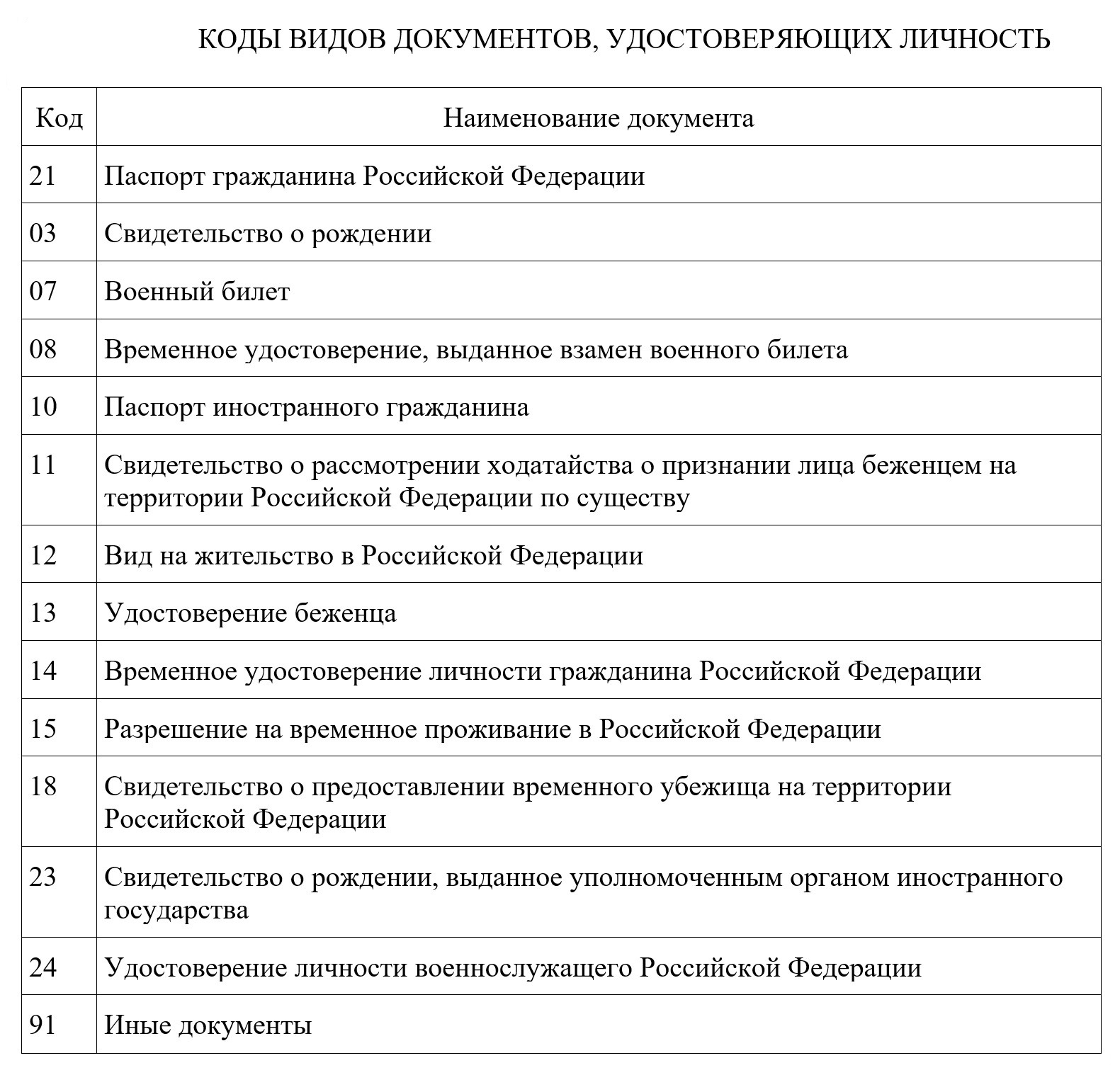

Коды для заполнения титульного листа

Заполняем Раздел 3

- «1» — если сотрудник женщина;

- «2» — если мужчина

- «21» — паспорт;

- «07» — военный билет;

- «10» — паспорт иностранного гражданина.

- 160 — ОПС;

- 170 — ОМС;

- 180 — ОСС.

«2» — если не застрахован.

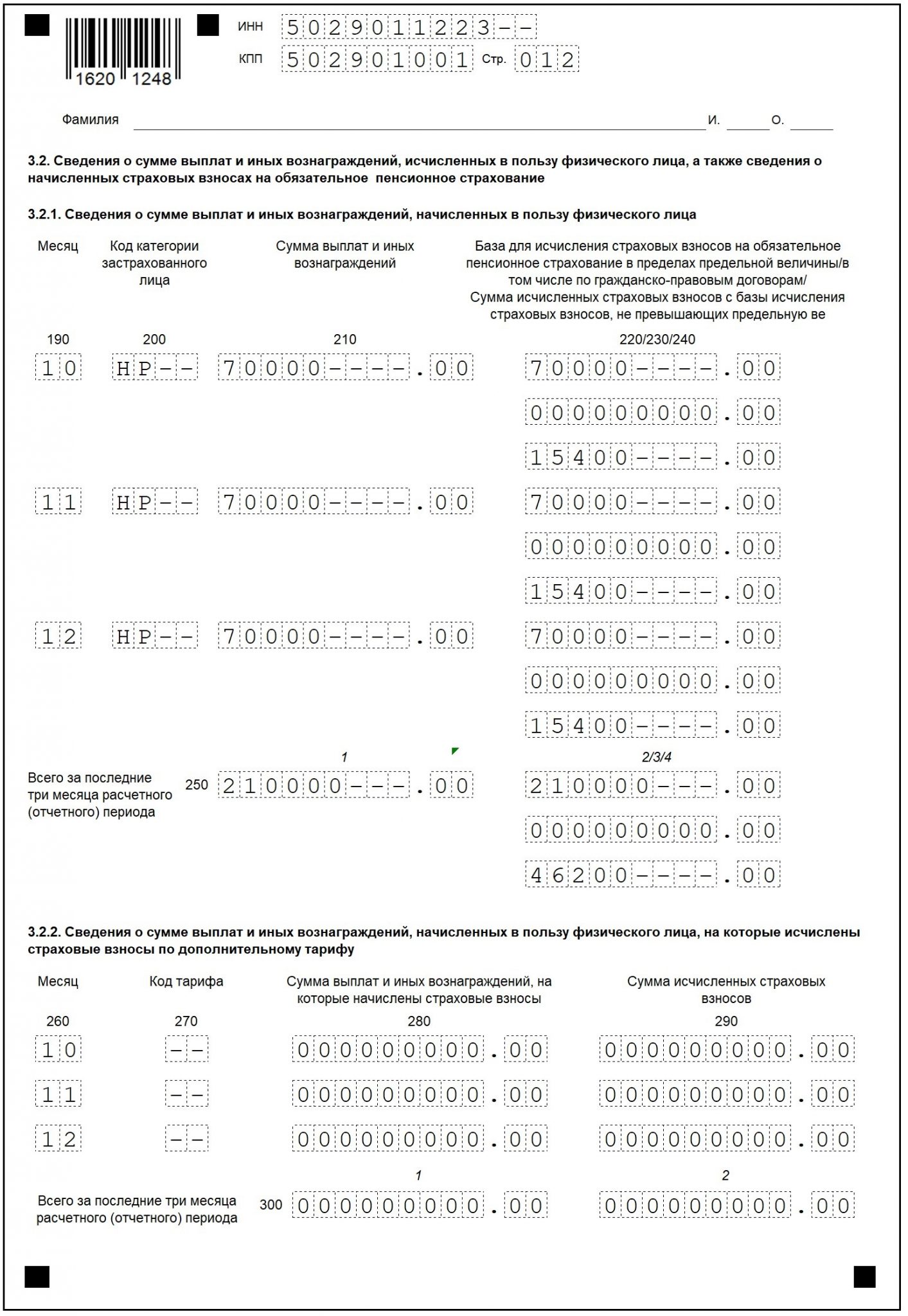

- размер базы по взносам за 3 месяца (сумма всех строк 220);

- общую сумму выплат по договорам ГПХ (сумма всех строк 230);

- сумму взносов, исчисленных с базы, не превышающей предельный лимит (сумма строк 240)

Коды для заполнения Раздела 3

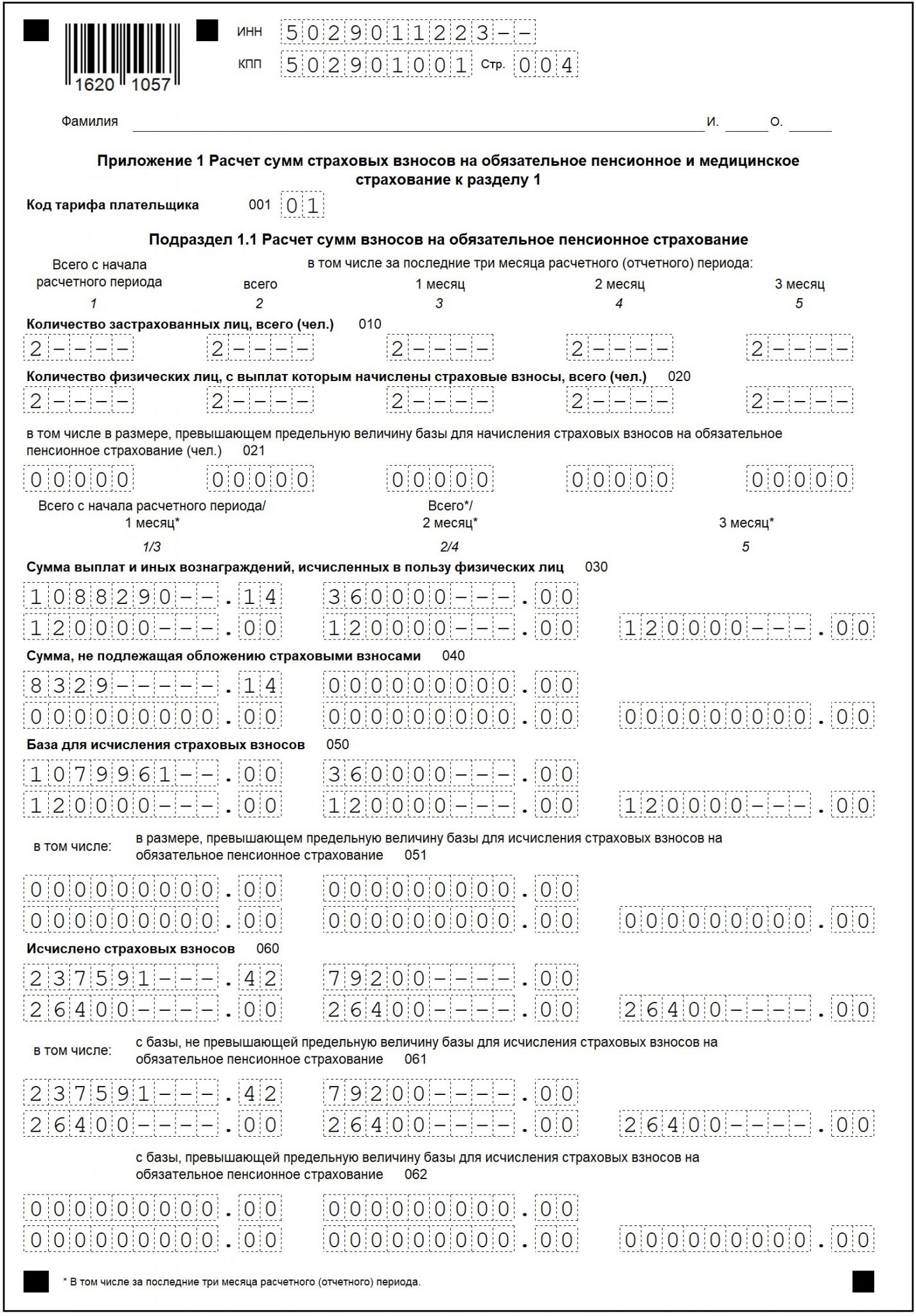

Заполняем приложение № 1 к Разделу 1

- 1.1 — в нем производится расчет суммы взносов на ОПС;

- 1.2 — в нем показывается расчет взносов на ОМС.

Заполняем подраздел 1.1 приложения № 1

Правила заполнения подраздела 1.1 приложения № 1 РСВ

Строка

Примечание

- за весь 2019 год;

- за 4 квартал;

- за каждый месяц 4 квартала отдельно (1-й месяц — октябрь, 2-й месяц — ноябрь, 3-й месяц — декабрь)

- верхняя левая графа — сумма выплат за год;

- верхняя правая графа — сумма выплат за 4 квартал 2019;

- нижняя левая графа — выплаты за октябрь;

- нижняя средняя графа — выплаты за ноябрь;

- нижняя правая графа — выплаты за декабрь.

Пример заполнения стр. 030:

Коды для заполнения подраздела 1.1 приложения № 1

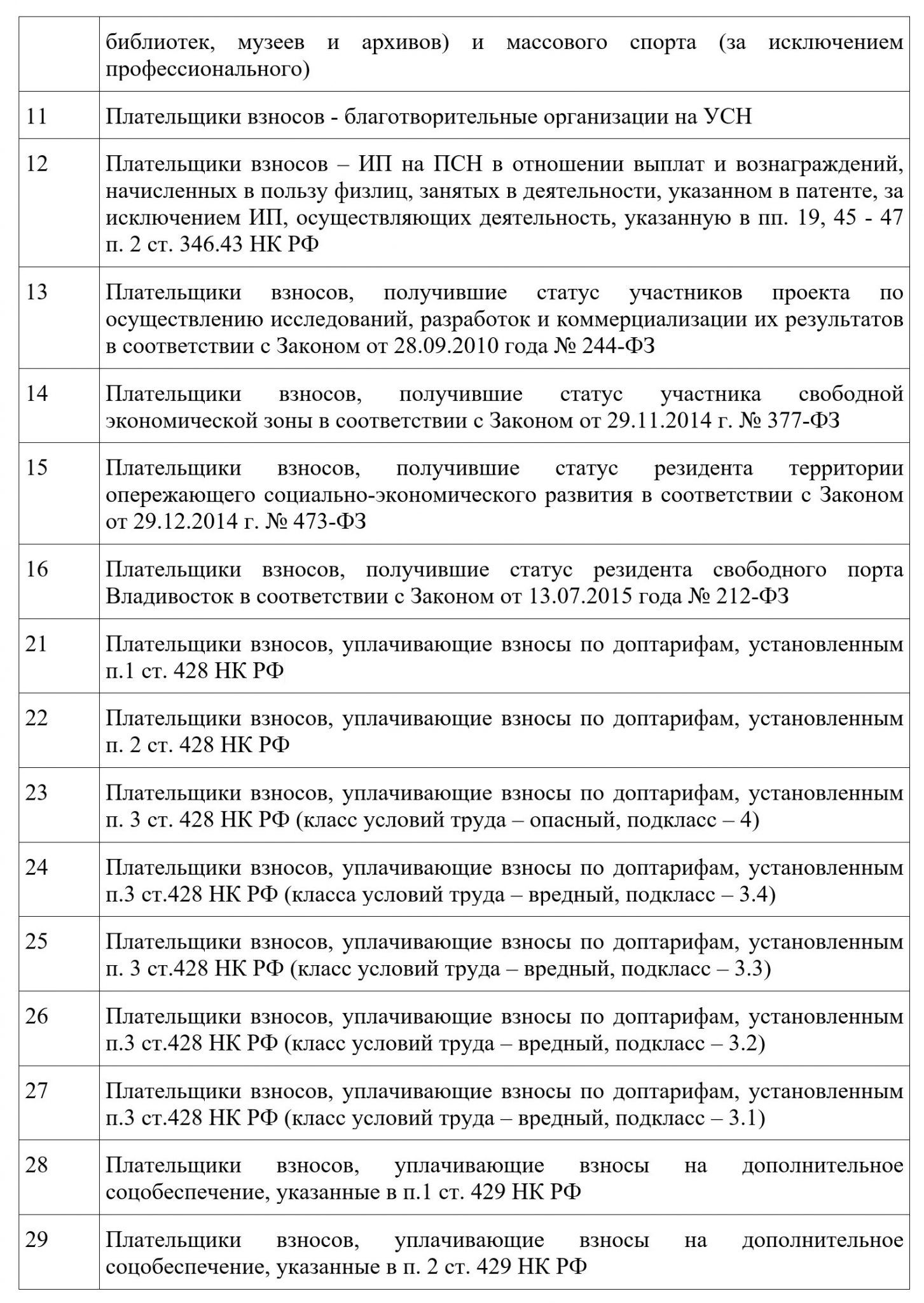

Заполняем подраздел 1.2 приложения № 1

Подраздел 1.2 содержит данные по взносам на ОМС. Заполняется он в том же порядке, что и подраздел 1.1. Так как предельной базы по взносам на медстрахование нет, то заполнить его будет проще, чем предыдущий.

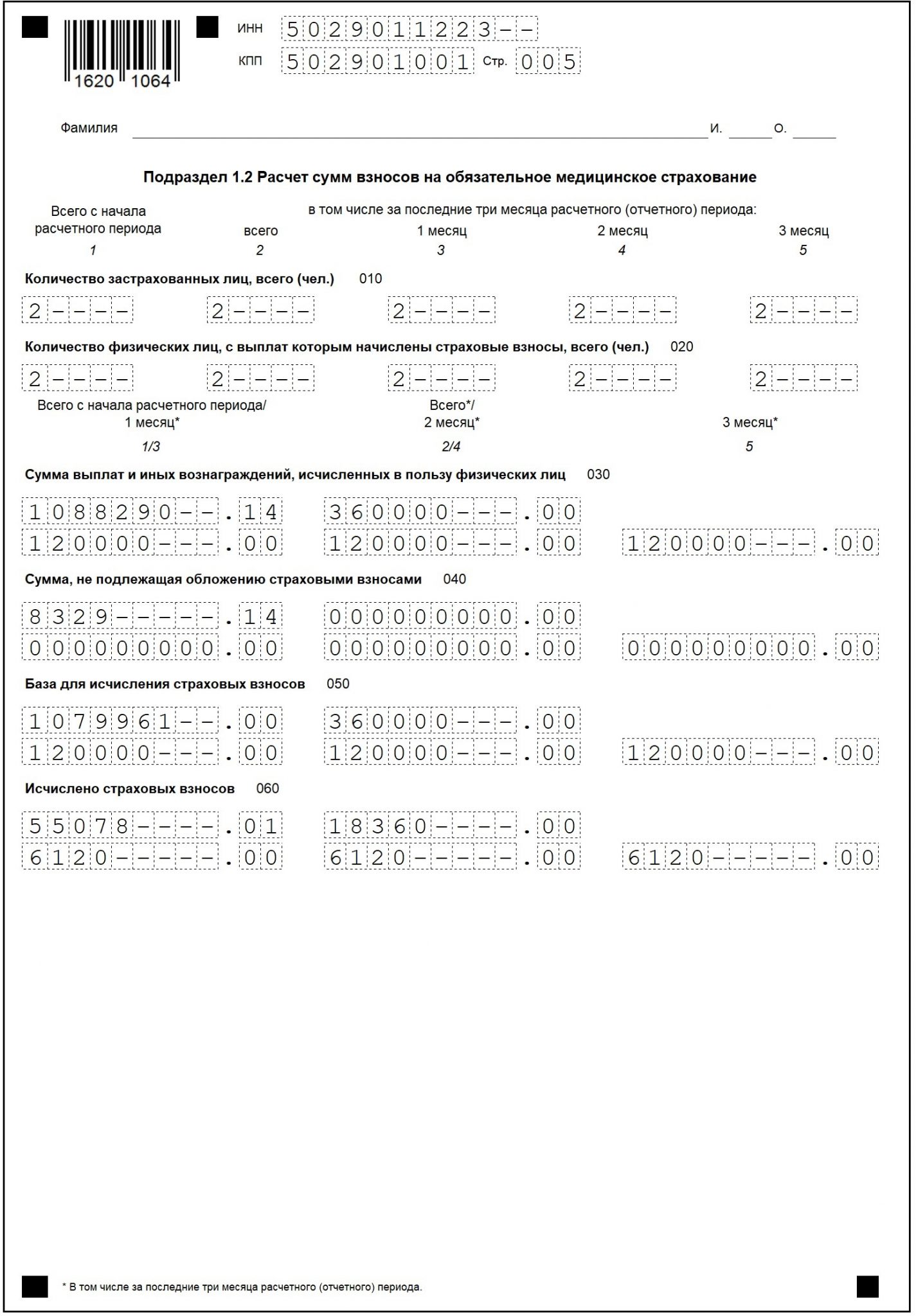

Заполняем приложение № 2 к Разделу 1

Строка

Примечание

Источник: blogkadrovika.livejournal.com

Расчетный и отчетный периоды в расчете по страховым взносам

Правильное ведение отчетности по уплачиваемым страховым взносам – важное требование, которое обязаны выполнять плательщики. При определении размера суммы, необходимой к уплате, важно знать, как исчисляют временные отрезки для вычисления объема платежей и предоставления соответствующих отчетов государственным контролирующим органам. В предлагаемом материале рассматривается расчетный период, код в расчете по страховым взносам, с анализом составления отчетной документации по указанным видам отчислений.

В каком виде представляется расчет

Только в электронном виде

Плательщики со среднесписочной численностью более 25 человек

(п.10 статьи 431 НК РФ)

.

Такие плательщики могут сдавать расчеты в налоговый орган в электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи

Возможность сдать отчетность на бумажном носителе

Плательщики со среднесписочной численностью не превышающей 25 человек

(п.4 статьи 431 НК РФ)

.

Таким плательщикам расчеты можно сдавать в электронной форме по телекоммуникационным каналам связи, лично или через представителя на бумажном носителе, либо в виде почтового отправления с описью вложения

Какие разделы нужно заполнять

Титульный лист заполняют все плательщики без исключений.

Раздел 1 («Сводные данные об обязательствах плательщика страховых взносов»)

Раздел содержит сводные данные:

- суммы подлежащие уплате за расчетный (отчетный) период по пенсионным взносам,

- медицинские взносы,

- взносы на обязательное страхование на случай временной нетрудоспособности и в связи с материнством,

- суммы взносов в ПФР по дополнительному тарифу,

- взносы на дополнительное социальное обеспечение. Данные показатели следует указать сначала целиком за отчетный период, а затем — с разбивкой по месяцам. Для каждого вида страховых взносов указывается КБК, на который зачисляются взносы.

- суммы превышения расходов по обязательному соц. страхованию над величиной взносов в ФСС (кроме взносов «на травматизм»).

- десять приложений. Они показывают, каким образом страхователь получил сводные данные о суммах взносов, подлежащих уплате, и о суммах превышения расходов над взносами в ФСС (кроме взносов «на травматизм»):

Подраздел 1.1 Приложения 1, Подраздел 1.2 Приложения 1 и Приложение 2

Заполняется плательщиками, производящими выплаты и иные вознаграждения физическим лицам.

Подразделы 1.1 и 1.2

Соответствуют Разделу 2.1 в форме «РСВ-1».

Приложение 2

Соответствует Таблице 3 в форме «4-ФСС» .

Подраздел 1.3.1 Приложения 1

Заполняется плательщиками, применяющими дополнительные тарифы без специальной оценки условий труда (СОУТ) в соответствии с пунктами 1 и 2 статьи 428 НК. Соответствует Подразделам 2.2 и 2.3 в форме «РСВ-1».

Подраздел 1.3.2 Приложения 1

Заполняется плательщиками, применяющими дополнительные тарифы по классам условий труда в соответствии с пунктом 3 статьи 428 НК. Соответствует Подразделу 2.4 в форме «РСВ-1».

Подраздел 1.4 Приложения 1

Заполняется плательщиками, уплачивающими взносы на дополнительное социальное обеспечение членов летных экипажей судов гражданской авиации и работников угольной промышленности. Соответствует форме «РВ-3».

Приложение 3 и Приложение 4

Включаются в состав расчета при произведении плательщиком расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Соответствует Таблицам 2 и 5 в форме «4-ФСС».

Приложение 5

Заполняется IT –компаниями, применяющими пониженный тариф в соответствии с подпунктом 3 пункта 1 статьи 427 НК. Соответствует Подразделу 3.1 в форме «РСВ-1».

Приложение 6

Заполняется плательщиками на УСН, основные виды экономической деятельности которых указаны в подпункте 5 пункта 1 статьи 427 НК. Соответствует Подразделу 3.2 в форме «РСВ-1».

Приложение 7

Заполняется некоммерческими организациями, применяющими пониженный тариф в соответствии с подпунктом 7 пункта 1 статьи 427 НК. Соответствует Подразделу 3.3 в форме «РСВ-1».

Приложение 8

Для индивидуальных предпринимателей, применяющих патентную систему налогообложения и пониженный тариф по подпункту 9 пункта 1 статьи 427 НК.

Приложение 9

Заполняется на временно пребывающих иностранцев, в отношении которых в ФСС платится взнос по ставке 1.8% в соответствии с абзацем 2 подпункта 2 пункта 2 статьи 425 НК.

Приложение 10

Заполняется организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в образовательных организациях, за деятельность, осуществляемую в студенческом отряде в для применения в соответствии с подпунктом 1 пункта 3 статьи 422 НК. Соответствует Разделу 5 в форме «РСВ-1».

Раздел 2

заполняется плательщиками-главами крестьянских (фермерских) хозяйств. Они должны указать сумму пенсионных и медицинских взносов, начисленную за расчетный период, то есть за год. В Приложении 1 Раздела 2 заполняется информация о главе и о каждом члене хозяйства. Заполняется за отчетный период — год.

Раздел 3

Персонифицированные сведения о застрахованных лицах. Данный раздел заполняется в отношении каждого застрахованного лица, работающего у плательщика страховых взносов по трудовому договору или договору ГПХ, в течение последних трех месяцев отчетного (расчетного) периода.

Если за три последние месяца застрахованному лицу ничего не начисляли, то ему не заполняется подраздел 3.2 «Сведения о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование». Соответствует Разделу 6 в форме «РСВ-1».

Коды расчетных/отчетных периодов в РСВ

Сведения, означающие позиции и размеры уплаченных страховых взносов, соответствующим образом кодируют в подаваемой форме. Одна из кодировок относится к способу предоставления. Этот вопрос не обязательно знать плательщику, поскольку проставление данных значений входит в обязанности сотрудника налогового ведомства.

Статья по теме: Особенности обложения страховыми взносами договоров ГПХ в 2021 году

К примеру, если работодателем предоставляется бумажная форма расчета, в процессе приема расчетной формы в ИФНС проставляется кодировка «02».

Титульный лист расчетного документа также включает указание шифров, относящихся к реорганизации или прекращении деятельности предприятия. Значения этой кодировки расчета представлены в таблице:

| Коды | Какому процессу соответствует |

| 1 | Преобразованию |

| 2 | Слиянию |

| 3 | Разделению |

| 4 | Выделению |

| 5 | Присоединению |

| 6 | Разделению, сопровождаемому присоединением |

| 7 | Выделению, проводимому одновременно с присоединением |

| Прекращению деятельности |

Если прекращение деятельности (ликвидация) или реорганизация структуры предприятия не имеет места, соответствующие графы в расчете отмечают прочерками.

Также при оформлении титульного листа и в поле 020 третьего раздела, указывают все отчетные периоды по страховым взносам с кодами, означающими период определения уплачиваемой суммы. Значения данной кодировки приведены в таблице:

| Коды | Какому значению соответствует |

| 21 | За 1 квартал |

| 31 | Полугодию |

| 33 | Девяти месяцам |

| 34 | Году |

| 51 | Первому кварталу, если предприятие реорганизовано или ликвидировано |

| 52 | Полугодию, если предполагается реорганизация или ликвидация |

| 53 | Девяти месяцам для реорганизованной или ликвидируемой компании |

| 90 | Году, с реорганизацией или ликвидацией |

Кроме приведенных обозначений, титульная страница расчета предполагает кодировку места и категории плательщика, подающего расчетный документ по страховым взносам. Эти коды приведены в следующей таблице:

| Коды | Расшифровка |

| 112 | Место проживания физического лица, не являющегося индивидуальным предпринимателем |

| 120 | Адрес проживания индивидуального предпринимателя |

| 121 | Место проживания адвоката, принимающего клиентов частным порядком |

| 122 | Адрес жительства частнопрактикующего нотариуса |

| 124 | Место жительства участника или председателя КФХ |

| 214 | Адрес расположения организации, зарегистрированной в РФ |

| 217 | Адрес постановки на учет компании, ставшей правопреемником организации |

| 222 | Место регистрации российской компании, соответствующей обособленному подразделению |

| 335 | Расположение ОП в России применительно к организации иностранной принадлежности |

| 350 | Адрес регистрации в России компании международной юрисдикции |

Статья по теме: Расчет по страховым взносам, какой признак выбрать 1 или 2

Необходимо учитывать, что в данном месте налоговой отчетности не предусмотрено внесение кодов с 21 по 29.

Если в течение периода расчета плательщиком применялись несколько налоговых систем, указывают соответствующие шифры, обозначающие каждую из задействованных позиций.

Также кодировку тарифов отмечают при заполнении граф 270 в третьем разделе. В этом месте расчета проставляют условные обозначения, указывающие на тариф, применяемый при исчислении доптарифов по страховым взносам.

Кроме перечисленных шифров, в третьем разделе расчетной формы предусмотрено указание следующих условных обозначений:

- видов документации – отражают в строке 140, в зависимости от разновидности удостоверения личности;

- категории лица, за которого уплачивают страховые взносы – по графам 200;

- признакам застрахованного работника – регистрацию в системах обязательной пенсионной, медицинской страховок и ОСС.

Также кодировке, отражаемой на титульной странице, подлежит обозначение налогового подразделения, ОКВЭД, гражданства и ОКТМО плательщика.

Какая дата считается датой сдачи отчета

- ФНС не обнаружит ошибок в отчете — датой сдачи будет считаться дата его представления. Отчет не содержит ошибок в случае, когда сведения о совокупной сумме страховых взносов совпадают с суммой исчисленных страховых взносов на обязательное пенсионное страхование по каждому застрахованному физическому лицу.

- В расчете будут обнаружены ошибки — плательщику направляется соответствующее уведомление. Плательщик обязан представить корректирующий расчет, в котором исправлены ошибки. Если страхователь все исправит вовремя, то датой сдачи расчета будет считаться день сдачи исходного, то есть неисправленного варианта. Ошибки возникают в том случае, когда сведения о совокупной сумме страховых взносов не совпадают с суммой исчисленных страховых взносов на обязательное пенсионное страхование по каждому застрахованному физическому лицу, либо есть ошибки в персональных данных сотрудников. Уведомление направляется плательщику не позднее дня, следующего за днем представления расчета (10 дней за днем получения расчета на бумажном носителе) в соответствии с пунктом 7 статьи 431 НК

. Плательщик обязан представить корректирующий расчет, в котором исправлены ошибки в течение пяти дней с даты направления уведомления в электронной форме (10 дней, если уведомление направлено на бумажном носителе).

Куда отчитываться филиалам

Расчет представляется по месту его нахождения, если обособленное подразделение (ОП) уполномочено начислять выплаты физическим лицам.

Факт наличия у филиала своего расчетного счета и отдельного баланса значения не имеет.

Расчет по месту его нахождения не представляется, если ОП выплаты не производит.

Часть 2 Глава 34 Статья 431 Пункт 11 Налогового кодекса Российской Федерации и Статья 11 Федерального закона от 15.12.2001 №167-ФЗ редакция от 14.12.2015.

Как заполнить корректировку

В уточненный расчет включаются только те разделы расчета и приложения к ним, которые ранее были представлены плательщиком в налоговый орган (за исключением Раздела 3).

Заполнять другие разделы и приложения нужно только в случае, если в них вносятся дополнения.

При заполнении поля «Номер корректировки» в уточненном расчете за соответствующий расчетный (отчетный) период указывается номер корректировки (например, «1—», «2—» и так далее).

Раздел 3 включается в корректирующую форму, если есть сотрудники, в отношении которых были сделаны уточнения (дополнения).

При заполнении строки 010 в уточненном расчете за соответствующий расчетный (отчетный) период указывается номер корректировки (например, «1—», «2—» и так далее). При этом заполнить нужно все поля формы, как корректируемые, так и не требующие корректировки.

Коды в разделе 3

Раздел 3 – это персонифицированные сведения по каждому физическому лицу. В этом разделе также нужно показать код расчетного (отчетного) периода:

- 21 – за I квартал;

- 31 – за полугодие;

- 33 – за девять месяцев;

- 34 – за год.

Если расчет формируется при реорганизации или ликвидации организации, коды будут такие:

- 51 – за I квартал;

- 52 – за полугодие;

- 53 – за девять месяцев;

- 90 – за год.

Значение поля 020 раздела 3 должно соответствовать значению поля «Расчетный (отчетный период (код)» титульного листа расчета.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Куда отправлять корректировки за периоды до 2021

Расчеты (уточненные расчеты) по страховым взносам за периоды, истекшие до 1 января 2021 года, представляются в соответствующие органы Пенсионного фонда РФ и Фонда социального страхования РФ в порядке, установленном законодательством Российской Федерации о страховых взносах, действовавшим до дня вступления в силу настоящего Федерального закона (статья 23 Федерального закона от 03.07.2016 N 250-ФЗ).

За периоды, относящиеся к более ранним годам, нужно отчитываться по «старым» формам и форматам. Например, взносы за декабрь 2016 года не нужно отражать в новом расчете, даже если они перечислены в январе 2021 года.

Категории

Новый расчет по взносам

С 2021 года расчет и уплату страховых взносов контролируют ИФНС (гл. 34 НК РФ). В связи с этим с 2021 года расчет по страховым взносам на обязательное пенсионное (социальное, медицинское) страхование нужно передавать в налоговые инспекции. При этом форма расчета совершено новая. Новый бланк утвердили приказом ФНС России от 10.10.2016 № ММВ-7-11/551.

Впервые отчитаться с применением новой формы требуется за первый квартал 2021 года. См. «Расчет по страховым взносам (РСВ) за 1 квартал 2021 года: пример заполнения».

Источник: regalos.ru