В большинстве случаев поручение на уплату денежных средств, оформленное от имени частного коммерсанта, должно отражать статус составителя – ИП. Рассказываем, какие кодовые значения выделены для этой категории плательщиков в 2019 году и что, согласно правилам, они обозначают.

Чем руководствоваться и где указывать

Предприниматели свой статус составителя ИП в 2019 году проставляют согласно Приложению № 5 к приказу Минфина № 107н 2013 года.

Кстати, обращаем ваше внимание, что с конца апреля 2017 года этот нормативный документ действует в новой редакции. Причина – поправки в налоговое законодательство, куда с 01.01.2017 перешло большинство норм о страховых взносах во внебюджетные фонды (кроме в ФСС на травматизм).

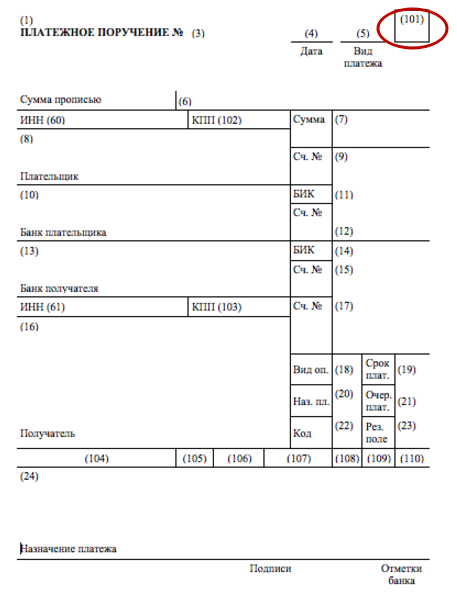

Интересующее нас поле 101 – статус составителя – ИП в платежном поручении 2019 года видит в правом верхнем углу. Если платёж адресован бюджетной системе России (в т. ч. внебюджетным фондам), то надо проставить двузначный числовой код. Когда же платеж происходит между частными лицами и не имеет отношения к госфинансам, поле 101 оставляют пустым.

Важные изменения для ИП: Блокировка счетов #налоги #евгенийсивков #налоговаябалалайка

Таким образом, статус составителя в платежках ИП указывают при перечислении:

Что указывать

Далее в таблице показаны все возможные значения статуса составителя для ИП в 2019 году.

ИП как третье лицо

Как видно из этой таблицы, самый востребованный статус составителя – ИП имеет показатель «09», поскольку именно он аккумулирует самые распространённые отчисления предпринимателей в государственную казну.

Статус составителя в платежном поручении 2018 года указывается в поле 101 после реквизита «5» (вид платежа). Положение Банка России от 19.06.2012 № 383-П не дает четких указаний про заполнение поля 101, поэтому необходимо дополнительно изучать и систематизировать информацию из различных нормативных актов. Это мы сейчас и сделаем, а кроме этого, разберем наиболее часто встречающиеся вопросы по заполнению платежек.

Общая информация о реквизите 101

Налоговый кодекс РФ в п. 7 ст. 45 обязывает налогоплательщиков заполнять платежные поручения в соответствии с правилами, которые установит Минфин РФ. Порядок заполнения реквизита 101 прописан в приказе Минфина России от 12.11.2013 № 107н и приложении 5 к нему. Последняя редакция этого приложения создана приказом Минфина России от 05.04.2017 № 58н.

Реквизит 101 нужно заполнять только при проведении определенных перечислений, связанных с уплатой обязательных платежей (налоги, сборы, взносы).

В поле 101, находящемся в правом верхнем углу платежки рядом с полем «Вид платежа», проставляется цифровой код из 2 цифр, который позволяет охарактеризовать плательщика с точки зрения организационно-правовой формы, вида деятельности и назначения платежа. Например, отдельно выделены организации, ИП и частные лица, банки, налоговые и таможенные органы, оплата налогов, сборов, страховых взносов. Таким образом, этот реквизит содержит информацию о том, кто платит и что оплачивает.

Изменят правила заполнения налоговых платёжек

При заполнении данного поля используются показатели, отражающие цифры от «1» до «28» включительно. Что они обозначают, прописано в приложении 5 к приказу № 107н.

Среди них есть коды, которые относятся к налоговым, таможенным органам, организациям федеральной почтовой связи, кредитным организациям. Такие коды в данном материале рассматриваться не будут. Остановимся на тех ситуациях, которые бывают у большинства организаций или ИП: перечисление страховых взносов и налогов.

Место расположения поля 101 можно увидеть на приведенном в настоящей статье бланке платежного поручения.

Об ошибках в платежном документе, приводящих к признанию налогового платежа неуплаченным, читайте в статье «Ошибки в платежном поручении на уплату налогов».

Статус составителя при перечислении страховых взносов индивидуальными предпринимателями

С 2017 года страховые взносы (кроме платежей на травматизм) оплачиваются в налоговый орган. ИП может перечислять страховые взносы как за себя, так и за своих сотрудников.

Однако при проведении оплаты ИП независимо от того, за кого платятся взносы, в реквизите 101 ему нужно ставить 09 (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами – индивидуальный предприниматель).

Если оплата производится в ФСС, куда продолжают перечисляться взносы на травматизм с доходов работников, то в этом поле нужно указать 08 (юрлицо или ИП, который переводит средства для оплаты страховых взносов, но не в налоговый орган).

О применяемых по взносам на травматизм КБК читайте в материале «КБК страховых взносов от несчастных случаев в 2017-2018 годах».

Статус составителя при оплате ИП налога с доходов

Налог может уплачиваться как с доходов ИП, так и с доходов наемных работников. Это тоже влияет на выбор значения для поля 101.

Если ИП оформляет платежное поручение для уплаты налога со своих доходов, то он должен выбрать значение 09 (налогоплательщик, плательщик сборов).

ВАЖНО! Для нотариусов, адвокатов, фермеров должны применяться свои коды — соответственно 10, 11, 12.

Если нужно уплатить НДФЛ с доходов сотрудников, то ИП в данном случае становится налоговым агентом. И при оформлении распоряжения в банк выбирает показатель статуса 02.

Статус составителя для организаций

У организаций в стандартных ситуациях все достаточно стабильно и прозрачно:

Пример заполнения платежного поручения со статусом 01 смотрите в материале «Как заполнять платежки по страховым взносам в 2017-2018 годах?».

Если организация выступает в качестве налогового агента по НДС, т. е. рассчитывает НДС и оплачивает его за другого налогоплательщика, то для платежного поручения выбираем статус 02. Если при оформлении будет использован статус 01, то налоговая может посчитать, что организация не исполнила обязанности налогового агента по перечислению НДС. Суды, конечно, встают на сторону налогоплательщика. Но зачем идти в суд, когда можно правильно заполнить платежку?

Подробнее о налоговых агентах читайте в статьях:

Выделен отдельный статус фирм (или их филиалов) для случаев, когда в организацию поступает исполнительный лист на работника, согласно которому нужно удержать из зарплаты задолженность по платежам в бюджет. Перечисление удержанной суммы происходит с кодом 19.

Об особенностях заполнения платежного документа при оплате за 3-е лицо, которая стала возможной с 30.11.2016, читайте в материале «ФНС разработала правила оформления платежек при уплате налогов за третьих лиц».

Консолидированная группа налогоплательщиков

К консолидированной группе налогоплательщиков в приложении 5 к приказу № 107н относятся 2 значения:

В соответствии с п. 4 правил указания информации в документах на оплату (приложение 1 к приказу № 107н) налоги от имени группы платит ответственный участник. Значит, в платежке организации — ответственного участника должен стоять показатель 21.

Если организации — участники КГН заполняют расчетные документы за ответственного участника, то они используют код 22.

Итоги

Показатели, характеризующие статус плательщика налога (сбора, страхового взноса), приведены в приложении 5 к приказу Минфина РФ от 12.11.2013 № 107н. Указывать статус составителя в платежном поручении в 2018 году нужно только для перечисления обязательных платежей (налогов, сборов, взносов), размещая его в правом верхнем углу платежки рядом с полем «Вид платежа». Показатель представляет собой двузначный код от 01 до 28.

ИП, осуществляющему платежи по страховым взносам в ИФНС, нужно указывать то значение кода, которое соответствует платежам за себя, и при перечислении взносов за сотрудников. Другие коды у него появляются при платежах в ФСС и при оплате налога с доходов сотрудников.

Юрлицам придется делать выбор из большего количества вариантов: платежи за свою организацию, за другую организацию (в роли налогового агента), за сотрудников, платежи, удержанные из заработной платы сотрудников. А если организация входит в КГН, то ей нужно различать платежи, которые она осуществляет как ответственный участник и как обычный участник.

Что такое бюджетный статус плательщика?

Окончила ФУпПРФ, финансово-экономический факультет. 3 года проработала в Финпромбанке на должности «специалист отдела взыскания».

Чтобы совершать безналичные платежи, клиент должен поручить банку осуществить перевод с его счета на счет получателя на основании платежного поручения, в котором необходимо указать статус плательщика: информацию о нем и его позицию в правовой системе. Для этого в бланке отведено поле «101». В графу нужно вписать установленный Министерством финансов двухзначный код: от 01 до 28.

Важно: статус плательщика обязателен к заполнению, только когда деньги переводятся в бюджетную систему Российской Федерации. Если сумма отправляется контрагенту, поле нужно оставить незаполненным.

Нужно внимательно заполнить данную позицию, так как, при неверном указании кода, денежные средства могут попасть в раздел невыясненных платежей, что приведет к задержке перевода и начислению штрафных санкций плательщику.

Как правильно заполнить поле 101?

Статус плательщика определяется в соответствии с его деятельностью. Для каждой категории лиц кодовое обозначение будет индивидуальным.

С 2017 года перечень комбинаций увеличился в связи с тем, что появилась возможность совершать переводы не лично, а через доверенных лиц. Помимо этого, оплата страховки теперь производится через налоговую службу, поэтому заполнение платежки на страховые взносы будет отличаться от расчетного документа на выплату налогов только назначением платежа и кодом бюджетной классификации.

В каком случае и что указывать?

Чтобы правильно определить статус плательщика, нужно ознакомиться с расшифровкой кодов для поля «101». В комбинации зашифровано не только положение того, кто вносит средства, но и назначение платежа.

Например, для отчисления налогов юридическим лицам нужно вписать код «01», а индивидуальным предпринимателям указать статус плательщика «09». Организации, перечисляющие за сотрудников подоходный налог, пишут код «02», а фирмы, которые удерживают часть зарплаты работника в счет погашения его долга по обязательным платежам – «19». Код «20» вписывают банки или платежные агенты, подготовившие документ о денежных переводах физических лиц по каждой выплате.

Статус «13», что это?

Ранее код «13» указывали физические лица, которые являлись владельцами открытых банковских счетов. В последних правках приказа Министерства финансов от 05.04.2017 положение было изменено. Теперь этот код указывают физ.лица, платящие налоги, страховые взносы и иные платежи.

Статус «24», что это?

В новой редакции значение комбинации «24» было дополнено. С 2017 года код вписывают физические лица, оплачивающие страховые взносы или иные платежи, за исключением налоговых и таможенных сборов.

Статус «08», что это?

Статуса «08» также коснулись изменения. Ранее его вписывали только юридические лица и ИП для осуществления неналоговых платежей. Теперь к числу плательщиков добавились:

Важно: в одном из изменений документа предлагалось использовать код 08 для взносов в ФСС на «травматизм» за сотрудников, но, так как из-за этого положения возникло много ошибок, решено было оставить код «08» для осуществления неналоговых переводов.

Заполнение платежки в Сбербанк Онлайн

Платежное поручение заполняется либо в офисе банка, либо через систему Сбербанк Бизнес онлайн. В документе указываются:

Для статуса плательщика отведено специальное поле в правом верхнем углу, рядом с «Видом платежа». Если деньги переводятся в казну РФ, то нужно указать соответствующий код. В случаях, когда операция осуществляется между частными лицами, графу следует оставить пустой.

Для дистанционного перевода, нужно:

Документ будет отправлен в банк на обработку. Если вы повторно перечисляете деньги на счет, то можно не вбивать еще раз реквизиты получателя, а выбрать из предложенных.

Важно: если счет отправителя открыт в Сбербанк, то, при оформлении документа онлайн, код отправителя определится автоматически.

Особенности статуса плательщика для ИП

Указывается при перечислении средств для уплаты:

Так как положение No5 к приказу Минфина несколько раз изменялось, в 2018 году с определением кода для предпринимателей возникли сложности. В изменение, которое было принято в начале 2017, говорилось о том, что предприниматели, перечисляя страховые взносы, должны оформлять два платежных документа: «за себя» с кодом «09» и за своих работников, с комбинацией «14». В последней редакции было принято решение, оставить один код «09» по любым страховым взносам для ИП.

Если предприниматель перечисляет НДФЛ за работников в качестве налогового агента, то он должен указать статус «02». Положение «08» пишется для неналоговых переводов, а код «18» — для таможенных платежей.

Что делать, если была допущена ошибка

Расчетные документы с разными статусами плательщика сотрудники налоговой службы разносят на разные лицевые счета. Если поле «101» будет заполнено неправильно, то деньги зачислятся в счет другого платежа, по которому у отправителя может и не быть долга, при этом «нужный» платеж останется непогашенным.

Например, если юридическое лицо при переводе налоговых отчислений за своих сотрудников укажет код «01», то у фирмы в качестве налогоплательщика возникнет переплата, а в роли налогового агента – недоимка, на которую будут начислены пени и штрафы.

Важно: неверное обозначение статуса плательщика при заполнении платежного поручения относится к некритическим ошибкам, за исключением перечислений НДС и НДФЛ. В остальных случаях главное верно указать код бюджетной классификации и назначение платежа.

Ошибка может быть замечена самим плательщиков или налоговой службой.

В первом случае нужно составить заявление в свободной форме указав:

Заявление отправляется в налоговую вместе с копией ошибочного документа. После получения заявки на уточнение статуса, будет проведена проверка всех налогов и взносов вашей компании. В течение 10 дней с момента получения заявления, вас уведомят о принятом решение.

Важно: если штраф уже был начислен, то после решения об уточнение платежа он аннулируется.

Чтобы избежать штрафов, можно повторно перевести деньги, правильно указав информацию о плательщике. А затем запросить возврат денежных средств за неверный платеж. Такой вариант оградит вас от штрафов, однако пени все равно будут начислены за каждый день просрочки в размере 1/300 ставки рефинансирования от задолженности.

Если ошибка была замечена налоговой инспекцией, то компании будет отправлено письмо с пометкой «ошибка 15». В таком случае нужно составить заявление об уточнении статуса, как в предыдущем варианте, и предоставить его в налоговую течение 10 дней.

Источник: obuchim24.ru

Статус составителя в платежном поручении 2023

Платежное поручение – это документ, с помощью которого осуществляется перевод денежных средств между разными юридическими лицами или физическими лицами. Одним из важных элементов этого документа является статус составителя.

В 2023 году изменится порядок и требования к составлению платежного поручения. Среди главных изменений – уточнение требований к статусу составителя. Будет введено новое требование: у составителя должно быть специальное разрешение на осуществление деятельности по составлению документа.

В данной статье мы расскажем, кто может выступать в роли составителя, какие документы нужно предоставлять для получения разрешения, а также как изменения в законодательстве влияют на бухгалтерский и налоговый учет при оформлении платежных поручений.

Статус составителя в платежном поручении 2023: общие сведения

Платежное поручение – это документ, который выписывается при переводе денежных средств со счета на счет. Текст составляется на основе предоставленной информации о причине перевода, получателе и отправителе, сумме перевода и др. Основное требование при заполнении такого документа – аккуратность и точность. Ведь любая ошибка может привести к задержке денежных средств на счету получателя, либо их возврату на счет отправителя.

Важное значение имеет статус составителя платежного поручения. Он указывает на то, кто является источником информации, на основе которой заполнен документ. Обычно, это бухгалтеры или финансовые специалисты организации, которые имеют полномочия на проведение финансовых операций в ее интересах. Однако, имеют право заполнять платежные поручения и юридические лица, которые не являются налоговыми агентами.

Таким образом, статус составителя в платежном поручении 2023 – это важный аспект правильного заполнения документа и перемещения денежных средств. Уточнение этого момента при оформлении перевода помогает организации избежать возможных ошибок и задержек в проведении операции.

Изменения в статусе составителя

Согласно изменениям, введенным в законодательство о платежных поручениях с 1 января 2023 года, статус составителя платежного поручения будет изменен.

Составитель будет считаться участником платежа, а не лицом, ответственным за его правильность и достоверность. Таким образом, ответственность за ошибки и заблуждения при составлении платежного поручения будет распределена между всеми участниками платежа.

Это изменение статуса составителя является важным шагом в развитии платежных систем и современных технологий в области банковского дела. Оно позволит ускорить и упростить процедуру переводов, снизить риски ошибок и облегчить бремя ответственности для всех участников платежа.

Однако, несмотря на изменение статуса составителя, необходимо помнить о важности проверки правильности заполнения платежного поручения перед его отправкой. В случае возникновения ошибок следует незамедлительно сообщить об этом своему банку.

Права и обязанности составителя

Составитель платежного поручения несет ответственность за достоверность и правильность заполнения документа. Он обязан убедиться, что все реквизиты указаны верно, и проверить подлинность подписи на поручении.

В то же время, составитель имеет право отказаться от выполнения поручения, если оно является незаконным или нарушает требования законодательства. Также составитель имеет право на оплату за свои услуги, но размер вознаграждения должен быть согласован с клиентом.

В случае обнаружения ошибок в платежном поручении, составитель обязан своевременно уведомить клиента и предложить исправить документ. Если это невозможно, составитель должен вернуть документ клиенту для перезаполнения.

Наконец, составитель обязан сохранять конфиденциальность информации, полученной от клиента при оказании услуг. Он не имеет права раскрывать эту информацию третьим лицам без согласия клиента.

Ответственность составителя в платежном поручении 2023

Одной из важных задач при составлении платежного поручения является правильность заполнения и проверка его данных. Ответственность за это возлагается на составителя поручения.

Составитель обязан проверить правильность заполнения реквизитов платежа, включая номер счета получателя, наименование организации, ИНН и КПП. Неправильные данные могут привести к задержке исполнения платежа или его невыполнению, а также к штрафным санкциям. Поэтому необходимо внимательно проверять и перепроверять все данные перед отправкой поручения.

В случае выявления ошибки в платежном поручении, составитель должен своевременно сообщить об этом получателю и продиктовать корректные данные. Если получатель уже получил неправильный платеж, составитель обязан связаться с банком, чтобы решить проблему с возвратом средств.

Помимо того, составитель должен также следить за сроками исполнения платежа и его проведения в банке. Если платеж не был исполнен в срок из-за ошибки составителя, он обязан понести все финансовые потери, связанные с задержкой.

Таким образом, ответственность составителя в платежном поручении 2023 является ключевым элементом правильного и своевременного исполнения платежа. Каждый составитель должен проявлять максимальную внимательность и ответственность при заполнении поручения, чтобы избежать нежелательных последствий.

Рекомендации по составлению платежных поручений

1. Проверьте свои данные и данные получателя

Перед заполнением платежного поручения убедитесь, что ваша информация и данные получателя верны. Неверные данные могут привести к задержке или отмене платежа.

2. Укажите правильный код банка получателя

Код банка получателя — это уникальный идентификатор, который необходим для того, чтобы деньги попали на нужный банковский счет. Найдите верный код банка в открытом доступе или обратитесь в банк получателя.

3. Указывайте полную сумму и валюту

Важно указывать точную сумму и валюту, которая должна быть переведена. Неправильно указанная сумма может привести к недостаче или переплате.

4. Убедитесь, что вы указали назначение платежа

Назначение платежа является обязательным требованием и помогает определить цель платежа. При заполнении убедитесь, что указали правильное назначение платежа.

5. Проверьте свою подпись

Окончательный шаг перед отправкой платежного поручения — это проверка вашей подписи. Проверьте, что подпись четкая и правильно расположена.

Источник: yasoldat.ru

Изменение правил заполнения платежек по налогам и взносам с 1 октября 2021 года

ФСС

Автор ФСС помощник На чтение 5 мин. Просмотров 346 Опубликовано 10.01.2022

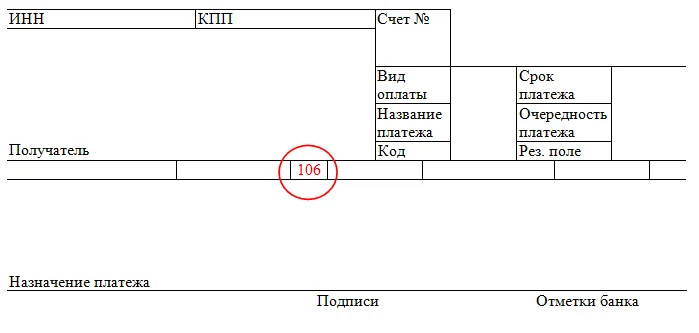

Поле 106 «основание платежа»

В платежках поля «106» служит для указания основания платежа (добровольное погашение долга, погашение долга по требованию налоговиков и так далее) или, иначе говоря, указывается код причины, по которой производится оплата.Место нахождения поля 106 в платежном поручении:

Консолидированная группа налогоплательщиков

К консолидированной группе налогоплательщиков в приложении 5 к приказу № 107н относятся 2 значения:

- 21 – ответственный участник консолидированной группы налогоплательщиков (КГН);

- 22 – участник КГН.

В соответствии с п. 4 правил указания информации в документах на оплату (приложение 1 к приказу № 107н) налоги от имени группы платит ответственный участник. Значит, в платежке организации — ответственного участника должен стоять показатель 21.

Если организации — участники КГН заполняют расчетные документы за ответственного участника, то они используют код 22.

Новые правила заполнения полей платёжного поручения.

С 1 октября 2021 года в платежных поручениях на перечисление в бюджет налогов, сборов, взносов и иных платежей, ряд полей необходимо заполнять по-новому. С 1 октября при заполнении платежек нужно будет применять новый перечень оснований платежа при погашении задолженности за истекшие периоды (поле 106).

Кроме этого, для ИП, нотариусов, адвокатов и глав крестьянского хозяйства изменятся правила заполнения поля 101 платежки, в котором указывается статус составителя поручения .Указанные изменения в порядок заполнения реквизитов платежных поручений на перечисление налоговых платежей внесены приказом Минфина от 14.09.2020 года № 199н. Ниже подробнее разберем нововведении.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами.

Поле 101 «статус налогоплательщика»

Поле 101 отведено для закодированного 2-значного обозначения статуса плательщика — отправителя денежных средств. Им может выступать организация, индивидуальный предприниматель, адвокат, глава крестьянского хозяйства, иное физическое лицо. Также заполненное поле призвано обозначать налогового агента, участника внешнеэкономических операций.

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2021 № 107н.

Заполняйте платежки в веб- сервисе для ИП бесплатно.

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и физлица, уплачивающие за наемных работников страховые взносы на травматизм, администрируемые ФСС (при уплате взносов на ОПС, ОМС и ВНиМ, которыми заведует налоговая, в платежке ставится статус 01). Также статус 08 используют при уплате в ПФР штрафов за нарушения с персонифицированным учетом.

- 09 — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 10 — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 11 — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 12 — глава КФХ, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами.

А с 1 октября 2021 года для ИП, нотариусов, адвокатов и глав крестьянского хозяйства вводятся новые правила заполнения поля 101 «Статус составителя поручения».

— 09 (ИП), 10 (нотариус, занимающийся частной практикой), 11 (адвокат, учредивший адвокатский кабинет), 12 (глава крестьянского (фермерского) хозяйства)Данные лица будут указывать единый код 13, который сейчас используют обычные физлица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг.

Запросить в ИФНС акт сверки по налогам через интернет.

Запросить бесплатно.

Статус составителя при оплате ип налога с доходов

Налог может уплачиваться как с доходов ИП, так и с доходов наемных работников. Это тоже влияет на выбор значения для поля 101.

Если ИП оформляет платежное поручение для уплаты налога со своих доходов, то он должен выбрать значение 09 (налогоплательщик, плательщик сборов).

ВАЖНО! Для нотариусов, адвокатов, фермеров до октября 2021 года должны применяться свои коды — соответственно 10, 11, 12.

Если нужно уплатить НДФЛ с доходов сотрудников, то ИП в данном случае становится налоговым агентом. И при оформлении распоряжения в банк выбирает показатель статуса 02.

Источник: fss-help.ru