В настоящее время правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации определены Приказом Минфина России от 12.11.2013 № 107н. Этот документ никаких особенностей, связанных с введением ЕНП, не устанавливает. Минфином подготовлен проект нового Приказа взамен Приказа № 107н.

В проекте указано, что новый документ должен начать действовать по истечение 9 месяцев с момента официального опубликования, а значит, вероятно, появится еще какой-то временный промежуточный порядок, которому суждено действовать с начала 2023 года.

Сейчас затронуть эту тему важно, поскольку многим налогоплательщикам необходимо подготовиться к новому порядку, как технически, так и психологически.

ЕНП не заменяет отдельные налоги, а является лишь способом их уплаты. С 01.01.2023 налоговые органы определяют принадлежность сумм денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, в порядке, установленном п. 8 ст.

Налоговая отчетность — статус отчетности «ошибка разноски»

после поступления средств происходит распределение суммы на покрытие обязанностей по уплате отдельных налогов, страховых взносов, недоимок, пеней и штрафов. Определить, куда и сколько причитается, помогают, в первую очередь, налоговая отчетность и так называемые уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборам, страховым взносам (п. 9 ст.

58 НК РФ). Последние подаются в налоговый орган по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов, если уплата происходит до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) по налогу вовсе не установлена НК РФ. Получается, что при сроке уплаты большинства налоговых платежей до 28 числа соответствующего месяца, налоговые органы предварительно получают либо декларацию (расчет), либо уведомление.

Именно в этих документах отражаются КБК налога, ОКТМО, КПП , сумма налога (авансового платежа), период, за который производится уплата. В самом платежном поручении на уплату ЕНП место большинства из этих реквизитов занимают нули. Таким образом, смысл перечисляемого платежа как бы предварительно расшифровывается.

Этим объясняются планируемые особенности заполнения платежных поручений на внесение ЕНп. В них (согласно вышеназванному проекту) отдельные реквизиты будут принимать следующие значения:

Альтернативный вариант заполнения налоговых платежек в 2023 г.

- в течение 2023 года уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов могут представляться в налоговые органы в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (прим. – т.е. платежных поручений), на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов бюджетной системы Российской Федерации, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности;

- налогоплательщики могут воспользоваться правом на представление в течение 2023 года уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации при условии, что ранее ими указанные уведомления в налоговые органы не представлялись;

- денежные средства, поступившие по распоряжениям на перевод денежных средств, учитываются в качестве единого налогового платежа и определяются по принадлежности в соответствии со статьей 45 НК РФ.

Получается, что при желании в 2023 г. вместо «классических» уведомлений, о которых речь шла в предыдущем разделе, можно направлять в налоговые органы «образы» платежных поручений в те же сроки, что и уведомления – до 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей, сборов, страховых взносов – и в тех же случаях, т.е. если уплата происходит до представления соответствующей налоговой декларации (расчета) либо если обязанность по представлению налоговой декларации (расчета) не установлена НК РФ.

«Статус налогоплательщика» по страховым взносам

Чтобы такая платежка дала налоговому органу все необходимые для распределения платежей сведения, в ней должны быть заполнены привычные нам реквизиты, идентифицирующие платеж.

Когда налогоплательщик, выбравший этот вариант коммуникации с налоговыми органами, собирается внести платежи в бюджет, он направляет в банк такие же платежки – по отдельности на каждый Налог , авансовый платеж, страховые взносы с учетом места их уплаты, включая, естественно, и те, которые декларируются до уплаты, т. е. не требуют подачи уведомлений в виде распоряжений на перевод денежных средств в налоговые органы.

Это объясняет особенности заполнения отдельных реквизитов платежных поручений, предусмотренные на такой случай вышеназванным проектом Приказа Минфина:

для юридических лиц – наименование юридического лица (его обособленного подразделения);

Обратите внимание: распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации, на основании которых налоговые органы не могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов бюджетной системы РФ, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности, не признаются представлением уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов, не подлежат отражению в совокупной обязанности налогоплательщика (п. 16 ст. 4 Федерального закона № 263-ФЗ).

В какую налоговую адресовать платеж

Место уплаты налогов, страховых взносов с введением в 2023 г. ЕНП не меняется:

в федеральный бюджет – по месту своего нахождения без распределения указанных сумм по обособленным подразделениям;

по объектам, облагаемым по кадастровой стоимости – по месту нахождения объекта недвижимого имущества;

по объектам, облагаемым по среднегодовой стоимости – по месту нахождения организации; по месту нахождения каждого из обособленных подразделений, выделенных на отдельный баланс (в отношении имущества, находящегося на отдельном балансе обособленного подразделения);

по месту нахождения объектов недвижимого имущества, находящихся вне адресов организации или ее обособленного подразделения, имеющего отдельный баланс

Нужно оформлять необходимое количество платежных поручений, адресуя платежи на соответствующие счета органов Федерального казначейства. Это касается как оформления платежного поручения на уплату единого налогового платежа, так и случаев альтернативного подхода к формированию платежек.

Оформление платежки на уплату старых долгов

Если налогоплательщик желает после 1 января 2023 года произвести платеж в счет погашения недоимки по налогам, сборам, страховым взносам, задолженности по пеням, штрафам, процентам, такой платеж все равно будет учитываться в качестве ЕНП и определяться по принадлежности в соответствии со ст. 45 НК РФ (п. 10 ст. 4 Федерального закона № 263-ФЗ).

Специфические особенности при заполнении соответствующих платежных поручений отсутствуют: включите вы эту сумму в платежку по ЕНП или сформируете отдельное платежное поручение с реквизитами, идентифицирующими конкретный платеж, судьба этих средств не изменится.

Если соответствующие суммы недоимок были предварительно задекларированы, подавать по ним уведомление не требуется.

Что делать, если в платежном поручении допущена ошибка

В новой редакции НК РФ от привычного нам порядка уточнения платежа не остается и следа. Это логично, ведь теперь практически что ни захочешь заплатить, а все выйдет ЕНП, который распределят уже сами налоговые органы. Уточнять в такой ситуации стоит декларации или уведомления, но не платежи.

С 01.01.2023 в новой редакции ст. 45 НК РФ пп. 4 п.

13 оговаривает, что обязанность по уплате налога не признается исполненной в случае неправильного указания в поручении на перечисление суммы налога номера счета Федерального казначейства и (или) наименования банка получателя, повлекшего неперечисление этой суммы в бюджетную систему Российской Федерации на счет Федерального казначейства.

В этом случае платеж придется произвести заново.

Сдавайте через «Такском» электронную отчётность в ФНС , ФСС, ПФР , Росстат и другие госорганы.

✔ Удалённое подключение.

✔ Простой и удобный интерфейс.

✔ Техподдержка 24/7.

✔ Управление «всё в одном» – контроль обмена со всеми госорганами в одном интерфейсе.

✔ Сверка с бюджетом и с контрагентами – бесплатно во всех тарифах.

✔ Социальный электронный документооборот с ФСС (СЭДО).

✔ Умный календарь бухгалтера и другие сервисы для комфортной работы.

Переходим на ЕНП

После Нового года все налогоплательщики (фирмы, ИП и физические лица) будут обязаны применять новый порядок платежей в бюджет — общую сумму взносов и налогов одним переводом. Такой перевод называется единым налоговым платежом (ЕНП) и описан в п.1 ст. 58 Налогового кодекса в редакции Федерального закона от 14.07.22 № 263-ФЗ.

Налоговики создадут для каждого плательщика единый налоговый счёт. Там будет учитываться ЕНП и совокупная обязанность, включающая все положенные к уплате в госбюджет суммы: налоги, взносы, штрафы, пени, авансовые платежи и проценты. ФНС сама распределит деньги, полученные как единый платёж, на погашение плательщиком совокупной обязанности.

Желательно, чтобы ЕНП был больше или равен совокупной обязанности.

Важно! Новый порядок не затронет взносы «на травматизм», которые платятся в ФСС и регламентируются не НК РФ, а Федеральным законом от 24.07.98 № 125-ФЗ. На травматизм платим по-старому.

Заполняем платёжку по-новому

Для внесения единого платежа достаточно единственного платёжного поручения.

Специальный проект Министерства финансов корректирует правила заполнения полей в платёжках при переводе средств государству (утв. прил. № 2 к приказу Минфина от 12.11.13 № 107н). Новые правила, если их утвердят, будут действовать с Нового 2023 года.

Какие поля предложили заполнять по-другому:

Контур.Фокус — быстрая проверка контрагента!

Поле 101 — статус составителя платёжки

На данный момент в нём можно указать одно из этих значений:

- «01» — налогоплательщик является юридическим лицом

- «02» — налоговый агент

- «13» — статус налогоплательщика — ИП или физическое лицо, например, адвокат, Нотариус или руководитель фермерского хозяйства

В следующем году, согласно проекту, вместо этих значений появятся 2 других:

- «04» — внесение ЕНП

- «0» — уплата налогов, сборов, взносов, авансовых платежей, штрафов, пеней и процентов, которые не включены в ЕНП.

Просим учесть! Новые числа, то есть «0» и «04», будут применяться всеми плательщиками: не только фирмами, но и физлицами, включая «частников».

Поле 104 — код бюджетной классификации

Будущий приказ говорит, что заполнять поле 104 потребуется по тому же принципу, что и сегодня. В нём проставляют 20-значный КБК. Недопустимо, чтобы код состоял из одних нулей.

Вопрос в другом: какой код подойдёт к перечислению ЕНП в бюджет. Список КБК на следующий год (утверждён приказом Минфина от 17.05.22 № 75н) содержит КБК перевода ЕНП от физических лиц. Однако, там нет аналогичного кода для ИП и предприятий.

Часть экспертов утверждает, что следует указывать КБК для операций по внутреннему финансированию бюджетных дефицитов из средств единого налогового платежа. Другие считают этот метод некорректным. Можно только надеяться, что Минфин успеет до Нового года ввести специальный код бюджетной классификации для уплаты ЕНП фирмами и ИП.

Внимание! Если в следующем году Вам потребуется платить налоги, взносы и другие обязательные платежи, не включённые в ЕНП, в том числе, деньги за прошлые периоды, то в платёжных поручениях нужно будет писать те же коды, что и в этом году.

Прочие поля в платёжке

Из текста проекта следует, что при уплате ЕНП с 2023 года часть полей платёжного поручения потребуется оставлять пустыми либо ставить в них 0. В таблице ниже показаны значения некоторых реквизитов, которые надо будет использовать с января, если проект всё-таки будет принят.

См. также:

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Центробанк в Письме от 10.07.2020 N 45-1-2-ОЭ/10700 разъяснил, когда не.Не секрет, что сейчас платежное поручение на уплату достаточно просто.У вас нет доступа на просмотр Чтобы получить доступ: Оформите.Все индивидуальные предприниматели, независимо от сферы деятельности и применяемой системы.

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Новые правила заполнения полей платёжного поручения.

С 1 октября 2021 года в платежных поручениях на перечисление в бюджет налогов, сборов, взносов и иных платежей, ряд полей необходимо заполнять по-новому. С 1 октября при заполнении платежек нужно будет применять новый перечень оснований платежа при погашении задолженности за истекшие периоды (поле 106). Кроме этого, для ИП, нотариусов, адвокатов и глав крестьянского хозяйства изменятся правила заполнения поля 101 платежки, в котором указывается статус составителя поручения .Указанные изменения в порядок заполнения реквизитов платежных поручений на перечисление налоговых платежей внесены приказом Минфина от 14.09.2020 года № 199н.

Ниже подробнее разберем нововведении.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами.

Поле 101 «Статус налогоплательщика»

Поле 101 отведено для закодированного 2-значного обозначения статуса плательщика — отправителя денежных средств. Им может выступать организация, индивидуальный предприниматель, адвокат, глава крестьянского хозяйства, иное физическое лицо. Также заполненное поле призвано обозначать налогового агента, участника внешнеэкономических операций.

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и физлица, уплачивающие за наемных работников страховые взносы на травматизм, администрируемые ФСС (при уплате взносов на ОПС , ОМС и ВНиМ, которыми заведует налоговая, в платежке ставится статус 01). Также статус 08 используют при уплате в ПФР штрафов за нарушения с персонифицированным учетом.

- 09 — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 10 — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 11 — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- 12 — глава КФХ, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами.

А с 1 октября 2021 года для ИП, нотариусов, адвокатов и глав крестьянского хозяйства вводятся новые правила заполнения поля 101 «Статус составителя поручения».

— 09 (ИП), 10 (нотариус, занимающийся частной практикой), 11 (адвокат, учредивший адвокатский кабинет), 12 (глава крестьянского (фермерского) хозяйства)Данные лица будут указывать единый код 13, который сейчас используют обычные физлица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг.

Запросить в ИФНС акт сверки по налогам через интернет.

Источник: msppnew.ru

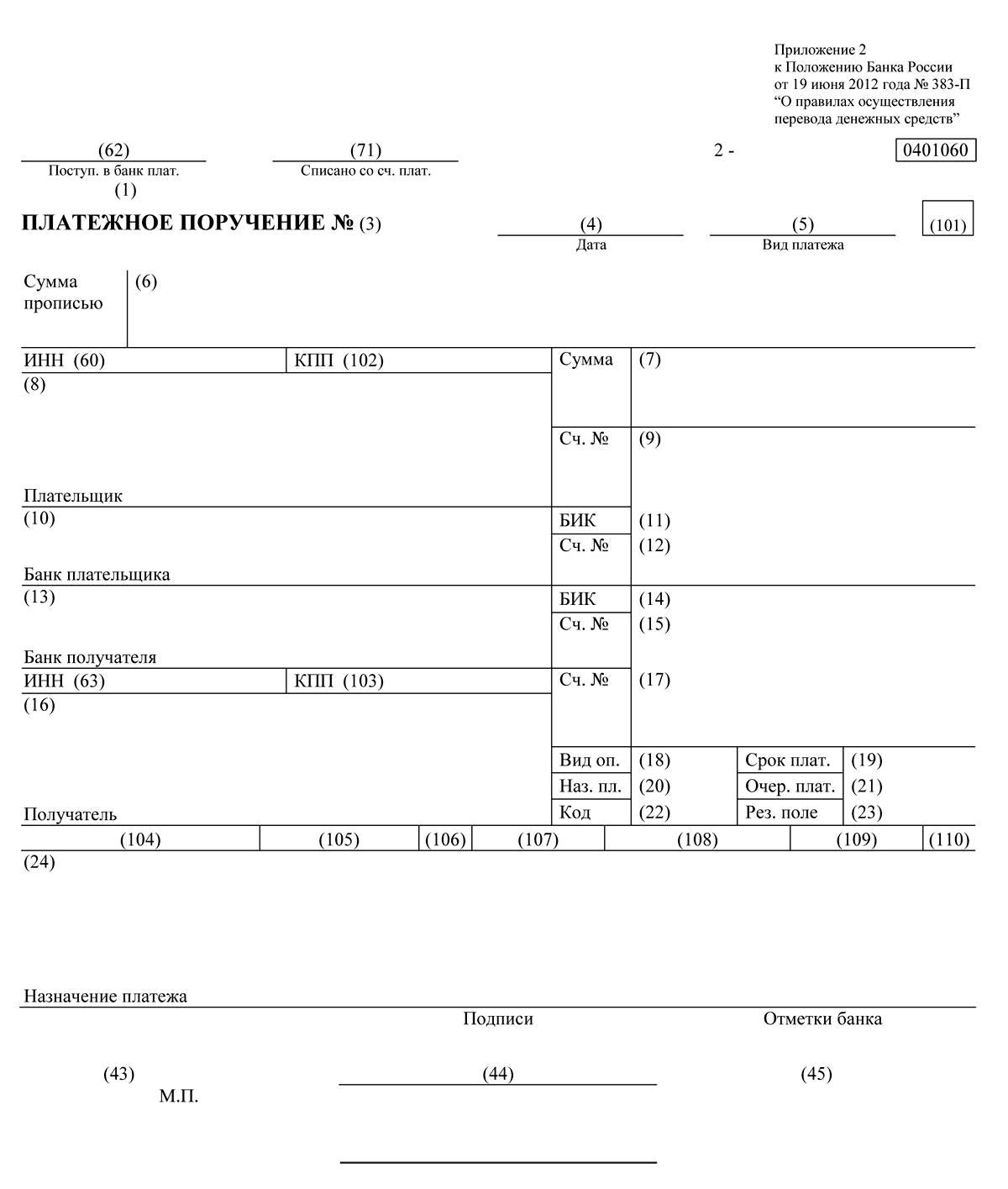

Образец заполнения платежного поручения по налогам: пошаговая инструкция и новые правила

Безналичные взаиморасчеты с контрагентами, осуществляемые на основании заключаемых сделок и контрактов; уплата налоговых сборов и страховых взносов, из которых формируются местные и региональные бюджеты; перечисления иного целевого назначения, осуществляемые ИП и организациями. Все это входит в число оснований для реализации процедуры, в соответствии с регламентом которой банк оформляет финансовые транзакции, переводя денежные средства со счета клиента на указанные им реквизиты. Стандартная практика предусматривает использование утвержденной Центробанком формы, а также строгое соблюдение правил оформления документов. Исходя из этого, знание нюансов заполнения платежного поручения — поля с номерами 15, 22 или 107, ОКТМО, образцов платежек по требованию ИФНС — остается столь же актуальным, как и прежде, и требует глубокого погружения в специфику вопроса.

Общее представление

- 13 — внесены уточнения по названию банка.

- 14 — скорректирован БИК.

- 15 — указывается номер, входящий в единый состав единого казначейского счета.

- 17 — добавлено соответствующее значение ЕКС.

Актуальная форма платежного поручения

С правовой точки зрения, отправка заполненной надлежаще установленным требованиям платежки в банк выступает юридическим основанием для перевода денежных средств со счета заявителя (клиента) на счет получателя, зарегистрированный в этой же, либо в другой кредитно-финансовой организации. Для подобного распоряжения используется бумажный или электронный формат. Оно сохраняет силу на протяжении десяти календарных дней с момента составления, и заполняется исходя из утвержденной Положением Центробанка № 383-П актуальной формы, перечень полевой нумерации, для которой закреплен в рамках приложения №3 к указанному документу.

Пример платежного поручения

Декодированный образец платежки выглядит следующим образом:

Порядок заполнения

Регламентирующим документом, которым следует руководствоваться в процессе внесения данных, выступает первое приложение к Положению № 383-П. В нем дается расшифровка и характеристика всех реквизитов.

Поля 3-7

Третий и четвертый сегменты шаблона — соответственно, номер и дата составления. Нумерация осуществляется в хронологической последовательности, и ограничивается шестизначным лимитом. Датировка предусматривает использование формата «ДД.ММ.ГГ».

Для пятого пункта предусматриваются значения «срочно», «почтой», или любые другие варианты, утвержденные банковской организации. Вид платежа в платежном поручении в 2021 году может и вовсе не указываться, а в случае с заполнением цифрового бланка используется код, установленный обслуживающим банком.

Шестое и седьмое поля — суммовое значение, выраженное в прописном и числовом виде соответственно. Пропись начинается с заглавной буквы, и не предусматривает сокращений валютного обозначения, за исключением количества копеек, указываемого цифрами, или опускаемого в случае их отсутствия. В п. 7 сумма вносится через тире, т. е. «255—30», а если значение выражено только в рублях — во второй половине записи проставляется «00».

Платежное поручение — реквизиты плательщика

Юридические лица, как и индивидуальные предприниматели, вносят в поле 60 — ИНН. Подвергнутые редактированию законодательные правила, действующие с января, определяют, что для субъектов, которые не состоят на учете в ФНС РФ, то есть иностранных компаний и граждан, возможно указание в этом разделе нулевого значения. Раздел 102 — КПП — заполняется исключительно организациями, тогда как ИП в данной графе оставляют «0».

Восьмой пункт предусматривает внесение полного или сокращенного наименования предприятия, либо расшифровки Ф.И.О — если речь идет о частных налогоплательщиках, занимающихся коммерческой деятельностью. В тех случаях, когда целью транзакции выступает уплата бюджетных и налоговых сборов, физические лица также указывают адрес проживания, отделяя его двойной косой чертой («//») с каждой стороны.

Поля 9-12 заполняются данными о банковском и корреспондентском счетах плательщика, названием обслуживающего финансового учреждения и его идентификационным кодом.

Платежное поручение — реквизиты получателя

В целом — раздел практически полностью повторяет четыре предшествующих пункта.

Раздел 16 — наименование получателя — оформляется аналогично такому же пункту для плательщиков. При уплате налогов указывается УФК, в скобках — администратор бюджетного дохода.

Поля 18-23

В соответствии со стандартными требованиями, в графу «Вид операции» вносится шифр платежного поручения — «01», а следующий за ней по порядку раздел — «Срок платежа» — остается незаполненным. 20 пункт, «Кодовое назначение», ранее также не подлежал заполнению, однако начиная с июня 2020 г., в соответствии с указанием Центробанка № 5286-У, в нем указывается один из трех кодов, обозначающих тип дохода физических лиц:

- «1» — в тех случаях, когда целью транзакции выступает перечисление заработной платы, компенсации отпуска или больничного, премиальных, материальной помощи, а также выплат по договорам подряда, либо платежей, взыскания в отношении которых ограничиваются пороговым значением не более 50-70%.

- «2» — переводы, не допускающие применения законодательных санкций, к числу которых относятся алименты, декретные, а также иные виды финансовых операций, перечисленные в положениях ст. 101 229-ФЗ.

- «3» — перечисления в рамках возмещения вреда, нанесенного здоровью, и господдержка лицам, пострадавшим от катастроф, в отношении которой допускается только взыскание алиментных удержаний или компенсаций, связанных с потерей кормильца.

Поле с кодом 21 в платежном поручении образца 2021 года выделено для того, чтобы указать статус очередности, варьирующегося в диапазоне от одного до пяти:

- «1» — наиболее приоритетные выплаты, то есть алименты или возмещение причиненного ущерба, поводом для которых выступает наличие исполнительного производства.

- «2» — выходные пособия, оплата труда, гонорары за авторские работы.

- «3» — заработная плата по трудовым соглашениям, бюджетные взносы.

- «4» — прочие необходимые платежи.

- «5» — добровольные взаиморасчеты.

Поле 22

В данном разделе указывается один из уникальных идентифицирующих кодов, представляющий собой комбинацию из 20-25 цифр:

- УИН — используется при совершении выплат в пользу ИФНС, штрафных начислений и пеней, а также других задолженностей. Присваивается на основании выставленного требования. Если подобный документ отсутствует — проставляется нулевое значение.

- УИП — применяется в остальных случаях, определяется получателем и передается плательщику заранее. Заменяется на «0» в ситуациях, когда идентификатор не присвоен.

Учитывая ограниченные размеры ячейки, стандартной практикой считается заполнение в несколько строк, с переносом по 7-8 чисел. При этом пункт не должен оставаться пустым, тогда как следующий за ним — 23, «Резервное поле» — не заполняется.

Налоговые разделы

Для оформления поручений обязательных взносов и штрафов необходимо заполнить ряд граф.

- 101 — указание статуса субъекта отправителя, определяемого в соответствии с положениями приказа Министерства финансов № 107н.

- 104 — КБК, то есть код бюджетной классификации, состоящий из 20 символов, и определяемый для каждой разновидности подобных платежей.

- 105 — ОКТМО, уточнить которое можно в ИФНС, либо на сайте ФИАС — по адресу территориальной регистрации.

- 106 — буквенное обозначение основания, в качестве которого могут выступать текущие платежи (ТП), погашение задолженностей без требования (ЗД) или с оным (ТР), выплата по приостановке (ПР), акту проверки (АП) или исполнительному документу (АР).

Стоит отметить, что начиная с октября 2021 г., принято решение о сокращении указанного перечня — в основном списке остаются только ЗД и ТР, тогда как остальные коды используются в качестве составных элементов идентификатора, подлежащего внесению в раздел 108.

Поле 107 используется для уточнения налогового периода, и заполняется в формате «xx.xx.xxxx». Первая пара знаков указывает периодичность (месячная — МС, квартальная — КВ, полугодичная — ПГ, годовая — ГД), вторая — номер месяца (либо «00» для годичных платежей), последние четыре — текущий год. Разделы 108 и 109 содержат соответственно номерное обозначение и дату документа, выступающего основанием для транзакции.

Назначение платежа

Пункт 24 — один из самых обширных во всей форме, и предназначен для расшифровки целей совершения транзакции. Если фигурирующим предметом выступают небюджетные перечисления, раздел заполняется товарно-номенклатурным наименованием, данными о контракте, накладных и выставленных счетах, с указанием суммы НДС (либо отметкой о ее отсутствии). Для обязательных взносов и штрафов приводится сокращенное пояснение, раскрывающее специфику совершаемой операции.

Поля 43-44

Актуальны только для бумажной версии платежек, и используются для проставления оттиска печати, который должен соответствовать оригиналу, а также подписи лица, уполномоченного на подачу документов.

ИНН

Графа 60 заполняется только отечественными налогоплательщиками, тогда как иностранные субъекты проставляют «0». Если речь идет об удержании части дохода физического лица, основанием для которого выступает имеющаяся задолженность, информация вносится в графу плательщика. При этом указывать реквизиты компании нельзя.

Статус налогоплательщика

Образец платежки с полями и номерами по налогам в бюджет с октября 2021 года лишился ряда ранее использовавшихся опций. Альтернативой идентификаторам 9-12 стал обобщающий «13», обозначающий физлиц, выступающих в качестве плательщика налогового сбора — ИП, нотариусов, руководителей фермерских хозяйств и юридических представителей. Кроме того, были внесены новые обозначения — теперь граждане, ведущие политическую деятельность, оформляют переводы с избирательных счетов с помощью кода «29», тогда как иностранные агенты, уплачивающие таможенные пошлины, но при этом не стоящие на учете в ФНС, указывают значение «30».

Основание платежа

Как уже упоминалось ранее, перечень применяемых обоснований подвергся сокращению и обобщению. Помимо исключения из реестра четырех сокращений (ТР, АП, ПР, АР), включенных в структуру ЗД, также был удален идентификатор по текущим переводам физических лиц, оформляемым с использованием собственного баланса (БФ). Это важно учитывать, поскольку ошибочное указание старых обозначений является поводом для отказа в принятии поручения, и, как следствием, нарушением сроков, установленных для исполнения контролирующими органами.

Поле 108

Неразрывно связанный с предыдущим 106 разделом пункт, где обозначается нумерация постановления, акта или иного документа, на основании которого производится платеж. Заполняется в буквенно-цифровом формате (в общей сложности пятнадцать символов), где первая пара элементов — удаленные из перечня обоснований коды, а числовая комбинация — номер соответствующего требования.

Дата основания

Еще один раздел, касающийся документации-основания, принцип заполнения которого меняется в тех случаях, когда речь идет об исполнении платежных обязательств относительно прошедших периодов. Внесение идентификатора ЗД означает, что в поле 109 должны быть указаны хронологические реквизиты соответствующего документа, в качестве которого может выступать:

- Официальное заявление ИФНС.

- Судебное решение о привлечении к законной ответственности должника, виновного в осуществлении правонарушения в сфере налогообложения.

- Постановление о приостановлении ранее наложенного взыскания.

- Исполнительный лист, сформированный на основании действующего производства.

Какие поля заполняются банком

Кредитно-финансовое учреждение, ответственное за принятие, обработку и исполнение заявленного поручения, самостоятельно заполняет три раздела — 62 (о поступлении), 71 (о списании) и 45 (для внесения отметок).

Назначение платежа в налоговой платежке

Стоит также отметить, что раздел шаблона 24 допускает указания любой информации, так или иначе касающейся совершаемой платежной операции. Так, к примеру, при оформлении квитанций, связанных с внесением очередных взносов по календарному графику, обязательной практикой является указание конкретного месяца, за который осуществляется оплата. В противном случае возможен некорректный зачет оплаты, и, как следствие, образование просроченной задолженности.

Итоги

Автоматизация и упрощение операций, с которыми организации и предприниматели сталкиваются практически ежедневно — важный фактор с точки зрения повышения эффективности бизнес-процессов. Найти образец заполнения платежного поручения по налогам на прибыль или на патент не представляет особой сложности, однако важно самостоятельно знать нюансы и особенности данной процедуры. Выделить свободное время на изучение специфики позволяют комплексные решения от компании «Клеверенс», упрощающие ведение учета в торговых точках и на складах, работу с маркированными товарами, а также решение других производственных и хозяйственных задач предприятия.

Источник: www.cleverence.ru

Статус налогоплательщика в 2 НДФЛ

Уплата налогов является одной из важнейших обязанностей как юридических, так и физических лиц. Все доходы, получаемые гражданами и компаниями, должны быть зафиксированы, и подвергнуты процедуре налогообложения. Практически у всех граждан основным источником дохода является получаемая заработная плата, за налогообложение которой отвечает компания или индивидуальный предприниматель, у которого работает данное физическое лицо. В таком случае они подают в налоговый орган по месту регистрации специальные документы после каждого отчетного периода, и обязательно по каждому физическому лицу указывают статус налогоплательщика в 2 НДФЛ.

Что такое статус налогоплательщика в 2 НДФЛ?

Каждое юридическое лицо является налоговым агентом, и берет на себя обязательство по уплате налогов как по своей деятельности и ее финансовым результатам, так и по заработной плате всех своих сотрудников. Фактически, каждая компания (в том числе индивидуальный предприниматель) является для своих работников посредником по уплате налогов.

Банкирос рекомендует!

Почта Банк, Лиц. № 650

Кредит «Наличными»

Получить кредит

Почта Банк, Лиц. № 650

Ключевым в налогообложении полученных доходов является правильное определение налоговой ставки (процента от дохода). Именно для того, чтобы правильно определить данную ставку и существует такое понятие, как статус налогоплательщика.

Каждый налогоплательщик может обладать своими особенностями, влияющими на его статус. Они могут касаться таких параметров, как:

- страна проживания/гражданство;

- род деятельности;

- особенности проживания на территории России и т.п.

На каждого своего сотрудника (физическое лицо) компания готовит специальную справку, и сдает ее в налоговый орган после прошедшего календарного года. Именно в данной справке прописывается статус налогоплательщика.

Налоговые органы, в свою очередь, проверяют указанный статус по каждому физическому лицу, и выносят решение, правильно ли была определена налоговая ставка.

Расшифровка кодов

В справке статус налогоплательщика прописывается не дословно, а зашифровывается в понятном всем числовом коде:

В 2 НДФЛ статус налогоплательщика «1» является самым распространенным, и означает, что данное физическое лицо (налогоплательщик) является гражданином России и ее налоговым субъектом.

Источник: bankiros.ru