В большинстве своем нам редко приходится сталкиваться с заполнением и подачей налоговых деклараций, ведь эта обязанность возложена на работодателя – именно он удерживает подоходный налог с заработных плат сотрудников. Однако отдельным категориям граждан все же приходится заполнять декларацию 3-НДФЛ и подавать ее в налоговый орган, например – код категории налогоплательщика 760. Сложности могут возникнуть уже на этапе заполнения титульного листа, где в пустующие формы требуется внести кодировки: код ИФСН, код страны налогоплательщика и код его категории. Со значением последнего мы попробуем разобраться в данной статье.

Что включает в себя бланк 3-НДФЛ?

Российское законодательство предусматривает, что рассчитывать и удерживать налоги с налогоплательщиков обязаны т.н. налоговые агенты, в число которых входят:

- Российские организации и иностранные компании, отдельные подразделения которых функционируют на территории России.

- Физлица, занимающиеся частной практикой. К ним, в соответствии с налоговым законодательством, относят нотариусов и адвокатов.

- Индивидуальные предприниматели.

Как правильно выбрать код органа в налоговой декларации. asistent.kz

Кредит на любые цели СберБанк, Лиц. № 1481

ставка в год

на срок до 5 лет

Подать заявку

Больше всего налоговых агентов приходится на организации, которые удерживают подоходный налог с заработных плат своих сотрудников. Остальные категории граждан, которые обязаны подать в налоговый орган декларации по форме 3-НДФЛ, – это ИП и физлица, занятые частной практикой, а также те, кто получил в истекшем году доходы сверх зарплаты. О каких финансовых поступлениях, помимо официального заработка, может идти речь?

- Доходы от продажи или получения в дар имущества – например, недвижимости, транспортных средств, акций компаний и проч.

- Вознаграждения от тех организаций и физлиц, которые не выплачивают НДФЛ на основе заключенных договоров (гражданского и гражданско-правового характера). В частности, это касается доходов от найма или аренды.

- Доходы от розыгрышей призов и лотерей.

- Доходы, которые поступают физлицу из источников вне Российской Федерации.

Кроме того, подавать налоговую декларацию должны люди, рассчитывающие на вычеты из НДФЛ. Речь идет о возврате части средств, потраченных на лечение, обучение, уплату налогов за приобретение недвижимости, взносы в негосударственные пенсионные фонды, благотворительные цели.

Быстрый кредит Банк Синара, Лиц. № 705

ставка в год

до 420 тыс

на срок до 5 лет

Подать заявку

Где заполняется код категории налогоплательщика в декларации 3-НДФЛ?

В структурном отношении справку 3-НДФЛ можно разделить на две части: к первой будут относиться разделы, обязательные к заполнению для каждого лица; ко второй – те листы, которые нужно оформлять в отдельных случаях. Так, каждое физлицо, которое подает налоговую декларацию в ФНС России, заполняет титульный лист и разделы I и II. Прочие листы (А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И) заполняются им опционально.

Какой код ОКВЭД нужно указывать при заполнении налоговой декларации? Сколько налогов платит ИП

Открывает справку 3-НДФЛ титульник, который включает в себя основные данные о налогоплательщике: фамилию, имя и отчество, адрес регистрации, данные документа, удостоверяющего личность – серию и номер паспорта. Важный момент – декларация снабжается подписью, которая заверяет полноту и достоверность представленных данных. Помимо этого, на титульном листе указываются:

- код ИФНС – местной инспекции налоговой службы, в которую сдается 3-НДФЛ;

- код страны налогоплательщика;

- код вида документа, удостоверяющего личность плательщика;

- код категории налогоплательщика.

Кредит на любые цели под залог недвижимости Норвик Банк (Вятка Банк), Лиц. № 902

ставка в год

на срок до 20 лет

Подать заявку

На основных кодах, указываемых в налоговой декларации, мы остановимся подробнее. Под кодом ИФНС скрывается конкретная инспекция налоговой службы, в которую физическое лицо подает документы по месту жительства или регистрации. Например, для инспекции № 25 по г. Москве используется код «7725». Код страны указывает на государство, гражданином которого является налогоплательщик. Республике Беларусь принадлежит комбинация чисел «112», Казахстану – «398»; россияне же вписывают в своей декларации код «643».

Виды кодов налогоплательщика

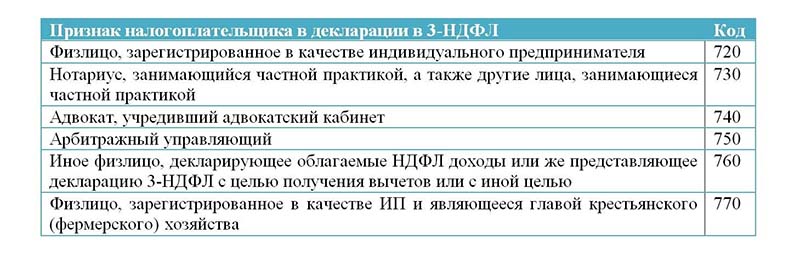

Еще одним кодом для заполнения в справке фиксируется категория физического лица, уплачивающего налог. Всего таких категорий насчитывается шесть, и каждый налогоплательщик, заполняющий 3-НДФЛ, может себя к ним отнести.

В таблице ниже даны признаки налогоплательщика c соответствующим им числовым кодом:

К примеру, репетитор – это лицо, дающее частные уроки и подлежащее регистрации в качестве индивидуального предпринимателя. При заполнении налоговой декларации по форме 3-НДФЛ репетитор вписывает код «720». А что касается уплаты налога за дополнительный доход, то в 3-НДФЛ код категории налогоплательщика – «760». Это же числовое значение указывают лица, претендующие на налоговые вычеты.

Источник: mainfin.ru

Новые коды для декларации НДС

“1С:Бухгалтерия 8 ПРОФ” – эта система, которая пользуется спросом у бухгалтеров. Она практична, функциональна и работает стабильно. Использовать ее можно для разных процессов, в том числе и для заполнения деклараций НДС. Кстати, не так давно стало известно, что появились новые коды для заполнения этого документа. Об этом и поговорим в этой публикации.

О чем стоит знать?

Ведомство напоминает, что с 1 января 2025 года вступит в силу новый подпункт 1.2 пункта 1 статьи 164 НК РФ, внесенный Федеральным законом от 28.04.2023 № 173-ФЗ. Новые нормы разрешают применять ставку НДС 0% при реализации российскими организациями или ИП физическим лицам товаров, ранее вывезенных в рамках экспорта за рубеж и отгружаемых со склада в другой стране. Такая ставка применяется при условии, что товар будет доставлен в страну, не входящую в ЕАЭС.

С 1 июля 2023 года вступил в силу новый подпункт 22 пункта 1 статьи 164 НК РФ, внесенный Федеральным законом от 24.06.2023 № 261-ФЗ. Новая норма разрешает применять ставку НДС 0% российским судоремонтным предприятиям в отношении услуг по ремонту морских судов, судов внутреннего плавания, судов смешанного плавания и судов рыбопромыслового флота при условии заключения с Минпромторгом и Минфином инвестиционного соглашения о развитии и модернизации собственных производственных мощностей.

Кроме того, с 1 октября 2023 года вступит в силу подпункт 6.2 пункта 1 статьи 164 НК РФ, внесенный Федеральным законом от 31.07.2023 № 389-ФЗ. Новая норма разрешает применять ставку НДС 0% при реализации драгоценных металлов в слитках физическим лицам налогоплательщиками, осуществляющими их добычу. Положения указанного подпункта применяются в отношении драгоценных металлов, аффинаж которых осуществлен на территории РФ и которые реализуются физическим лицам в счет выкупа цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права.

- 1011468 — реализация несырьевых товаров (не указанных в пункте 2 статьи 164 Кодекса) российскими организациями или индивидуальными предпринимателями физическим лицам товаров, ранее вывезенных в таможенной процедуре экспорта с территории РФ такими российскими организациями или индивидуальными предпринимателями на территорию иностранного государства, отгружаемых со склада (из помещения), находящегося на территории этого иностранного государства;

- 1011470 — реализация несырьевых товаров (указанных в пункте 2 статьи 164 Кодекса) российскими организациями или индивидуальными предпринимателями физическим лицам товаров, ранее вывезенных в таможенной процедуре экспорта с территории РФ такими российскими организациями или индивидуальными предпринимателями на территорию иностранного государства, отгружаемых со склада (из помещения), находящегося на территории этого иностранного государства;

- 1011473 — реализация работ (услуг) российскими судоремонтными предприятиями (организациями) по ремонту морских судов, судов внутреннего плавания, судов смешанного (река — море) плавания и судов рыбопромыслового флота при условии заключения инвестиционного соглашения о развитии и модернизации собственных производственных мощностей;

- 1011474 — реализация драгоценных металлов в слитках физическим лицам налогоплательщиками, осуществляющими их добычу.

Федеральный закон от 31.07.2023 № 389-ФЗ также внес изменения в статьи 146 и 149 НК РФ. Новые нормы отнесли к операциям, не облагаемыми НДС:

- передачу некоммерческой организацией, признаваемой личным фондом или международным личным фондом, в соответствии с утвержденными ее учредителем условиями управления имущества (имущественных прав) выгодоприобретателям — физическим лицам (подпункт 24 пункта 2 статьи 146 НК РФ начнет действовать с 1 октября 2023года);

- реализацию организацией, осуществляющей туроператорскую деятельность, туристского продукта в сфере внутреннего туризма и (или) въездного туризма (подпункт 39 пункта 3 статьи 149 НК РФ действует с 1 июля 2023 года).

Также с 1 октября 2023 года статья 161 НК РФ будет дополнена пунктом 5.3. Он устанавливает, что при реализации физлицами или банками цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, организациям (за исключением банков), если указанные цифровые права удостоверяют право на получение товаров, предусмотренных подпунктом 6.2 пункта 1 статьи 164 НК РФ, и при получении оплаты в связи с выпуском указанных цифровых прав налогоплательщиком, выпустившим указанные цифровые права, была применена ставка НДС 0%, такие суммы оплаты включаются в базу НДС налогового агента.

В связи с этим, до внесения изменений поправок в порядок заполнения декларации по НДС ФНС рекомендует применять следующие коды операций:

- 1010835 — передача некоммерческой организацией, признаваемой в соответствии с законодательством РФ личным фондом или международным личным фондом, в соответствии с утвержденными ее учредителем условиями управления имущества (имущественных прав) выгодоприобретателям — физическим лицам и (или) отдельным категориям лиц из неопределенного круга физических лиц;

- 1011225 — реализация организацией, осуществляющей туроператорскую деятельность, туристского продукта в сфере внутреннего туризма и (или) въездного туризма;

- 1011722 — реализация физическими лицами или банками цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, организациям (за исключением банков), если указанные цифровые права удостоверяют право на получение товаров, предусмотренных подпунктом 6.2 пункта 1 статьи 164 НК РФ, и при получении оплаты, частичной оплаты в связи с выпуском указанных цифровых прав налогоплательщиком, выпустившим указанные цифровые права, была применена налоговая ставка, предусмотренная пунктом 1 статьи 164 НК РФ.

В «1С:Предприятии» рекомендуемые ФНС коды операций для декларации по НДС будут поддержаны с выходом очередных версий.

Будьте готовы

Используйте эти коды для заполнения декларации НДС, в том числе и в программе “1С:Бухгалтерия 8 ПРОФ”. Компания “Компьютерные программы 1С” предлагает данный продукт в оригинальном формате. Стоимость указана на странице данного товара.

Вы всегда можете связаться с нашими менеджером для консультации. Он ответит на ваши вопросы.

Источник: it-lims.ru

ФНС ввела дополнительные коды для декларации по НДД

Ведомство поясняет, что Федеральный закон от 28.06.2022 № 234-ФЗ внес поправки в НК РФ, которые расширили количество участков недр, в отношении которых может применяться налог на дополнительный доход.

В связи с этим для корректного заполнения налогоплательщиками декларации по НДД налоговая служба привела в письме новые коды для участков недр, расположенных полностью или частично в границах Ханты-Мансийского автономного округа — Югры, Ямало-Ненецкого автономного округа, Республики Коми, Оренбургской, Самарской, Томской и Тюменской областей.

В программах системы «1С:Предприятие 8» новые коды для декларации по НДД в соответствии с разъяснениями налогового ведомства будут поддержаны с выходом очередных версий. О сроках см. в «Мониторинге законодательства».

Следить за новостями удобно в нашем новостном telegram-канале . Присоединяйтесь!

Источник: buh.ru