Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Почитайте в материале «Новая компания не может сменить объект по УСН среди года» о том, что даже допущенная при выборе объекта налогообложения ошибка не позволит изменить его во внеурочное время.

ООО «Гедеон» применяет УСН с 01.01.2021. Руководство компании задумалось о смене объекта налогообложения в марте 2021. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ).

Изменить его можно только с 1 января следующего года, то есть с 01.01.2022.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Как ИП отстоял свои интересы при смене объекта налогообложения по УСН. Бизнес и налоги

![]()

![]()

![]()

Как перейти с УСН 15% на УСН 6% (и наоборот)

Сроки подачи сведений об изменении объекта налогообложения

Подача сведений о смене объекта налогообложения по УСН производится до 31 декабря текущего года посредством уведомления налоговых органов по форме 26.2-6, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

Кроме того, осуществить подачу уведомления можно по телекоммуникационным каналам связи в электронном виде. Формат представления электронных данных утвержден приказом ФНС России от 16.11.2012 № ММВ-7-6/[email protected]

Построчный алгоритм заполнения уведомления и заполненный образец вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

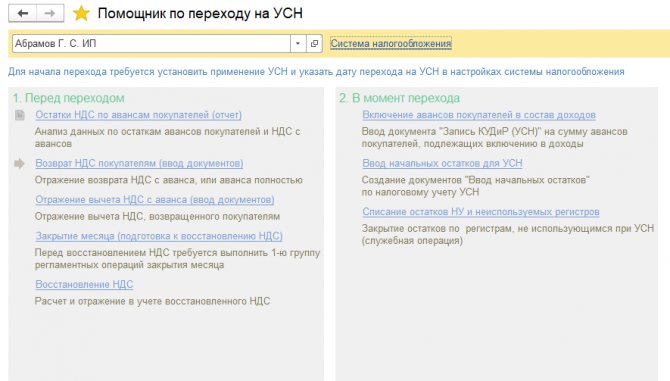

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Подсказки по учету доходов и расходов после смены объекта налогообложения вы найдете в КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Увеличение лимитов для применения УСН

Федеральный закон от 31 июля 2021 г. № 266-ФЗ ввёл возможность увеличить лимиты по сумме дохода и средней численности работников, не превышая которые можно использовать УСН. При этом увеличивается и ставка налога.

Как есть Изменения Сумма дохода До 150 млн руб. До 200 млн руб. Средняя численность работников До 100 человек До 130 человек Ставка УСН «доходы» 6% 8% Ставка УСН «доходы минус расходы» 15% 20%

Повышенная налоговая ставка будет применяться именно с того квартала, в котором произошло превышение по лимитам, и до конца года. Со следующего года вы вновь будете иметь возможность взять ставку 6% либо 15%.

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Что подлежит обложению налогом при УСН

Упрощенная система налогообложения имеет одну оригинальную особенность: налогоплательщик сам может выбрать, какой именно объект он будет облагать налогом. Всего есть два варианта:

Хозсубъект имеет определенную свободу в выборе уплаты налогов: применение УСН, как и определение объекта обложения, осуществляется по желанию налогоплательщика. Выбор носит заявительный порядок, разрешения контролирующих органов для этого не требуется. Однако для возможности применения УСН должны соблюдаться определенные условия:

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

ООО «Каммелия» и ООО «Импульс» 20.01.2021 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.03.2021 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2022, подав заявление до 31.12.2021.

Переход с УСН на ОСНО

Разновидностей смены режимов также две: добровольная и принудительная.

Правила добровольного изменения упрощенной системы на общую систему

- Осуществляется исключительно с первого дня нового календарного года;

- Переход должен быть совершен до 15 января нового периода использования измененного режима, для этого необходимо предоставить в налоговую уведомление об отказе от упрощенной системы;

- До 31 марта нового периода использования измененного режима (ОСНО) должны быть предприняты следующие действия:

- подача в налоговый орган декларации по упрощенной системе за год, предшествующий изменению режима;

- уплата налогов, исчисленных по упрощенной системе за год, предшествующий изменению режима.

Особенности принудительной смены режима

Принудительно компания переходит на общую систему с упрощенной в случае нарушения правил использования УСН. При этом, новый режим (ОСНО) начинает действовать с первого месяца того квартала, в котором произошла утрата организацией права на упрощенную систему.

В налоговый орган необходимо направить следующие документы:

- Уведомление, в котором сообщается, что организация утратила право на УСН (предоставляется до 15 числа следующего месяца после утраты права).

- Декларация по УСН (подается до 25 числа следующего месяца после утраты права).

При наличии основных средств, облагаемых налогом на имущество, который необходимо признать, в налоговый орган направляются:

- Расчет авансового платежа по налогу на имущество за этот квартал, если право на УСН утрачено в I, II или III квартале и субъектом РФ установлены отчетные периоды по налогу на имущество, — не позднее 30-го числа месяца, следующего за кварталом, в котором утрачено право на УСН.

- Декларация по налогам на имущество в срок до 30 марта следующего года, если утрата права произошла в IV квартале.

Отчетность после смены режима на ОСНО впервые сдается в следующие сроки:

- До 25 числа следующего за кварталом утраты права необходимо сдать декларацию по НДС (квартальную);

- Касательно декларации по налогу на прибыль установленные сроки сдачи отчетности зависят от того, в каком квартале право утрачено:

- утрата произошла с первого по III квартал – крайний срок сдачи отчетности за три, шесть или девять месяцев составляет 28-е число следующего за этим кварталом месяца;

- утрата прав произошла в IV квартале – крайний срок подачи декларации за год назначается на 28 марта последующего года.

Налоги по новому режиму уплачиваются в сроки:

- До 25-го числа последующего за кварталом (в котором произошла утрата право на УСН) месяца вносится сумма за налоговый период при упрощенной системе. При этом, расчет налоговой суммы производится на основании итогов отчета последнего периода действия «упрощенки». Если право утрачено в IV квартале, то налог надо рассчитать исходя из показателей за 9 месяцев.

- Расчет и уплата суммы налогов на общей системе налогообложения производится с начала квартала утраты права на «упрощенку» в соответствии с установленными законодательством сроками по уплате каждого вида налога.

Как рассчитывается НДС в переходном периоде смены режимов с УСН на ОСНО

Относительно НДС предпринимаются действия:

- Начисление НДС со стоимости отгруженной продукции (выполненных работ, оказанных услуг) с первого числа месяца действия ОСНО.

- Исчисление и принятие к вычету НДС с авансовых платежей, произведенных с первого числа первого месяца применения общей системы.

Формирование счет-фактур на отгрузку продукции либо аванс.

НДС может быть вычтен:

- Из стоимости сырья, инструмента, материала, приобретенных, но не введенных в эксплуатацию, не оплаченных во время действия УСН (вычет производится в I квартале с момента смены режима на ОСНО).

- Из суммарной стоимости товаров, полученных и реализованных, по которым оплаты поставщикам не произведены в период действия режима «упрощенки» (производится в I квартале действия режима ОСНО).

- Из суммарной стоимости продукции, оплаченной во время действия упрощенной системы, но полученных и принятых к учету уже после смены режима на ОСНО.

Расчет доходов и расходов при смене режима УСН на ОСНО

Формирование суммы выручки, с помощью которой исчисляется налог на прибыль, происходит по критериям:

- Полученный во время действия упрощенной системы аванс за товар, отгружаемый уже после задействования ОСНО, учитывается в составе доходов, с которых исчисляется налог по «упрощенке». Выручка, получаемая с продаж, оплаченных авансом, не учитывается при расчете налога на прибыль.

- Выручка с продаж продукции (услуг, работ), отгруженных в период действия УСН, но оплаченных позднее при ОСНО, при расчете налога на прибыль учитывается в сроки:

- на 1 января нового года использования общей системы при добровольной смене режимов;

- на первое число первого месяца квартала, в котором случилась утрата прав на «упрощенку» при принудительной смене.

Особенности режима ОСНО

- Суммарная стоимость сырьевых ресурсов, инвентаря, материала, оборудования (не оплаченных, не введенных в производство до момента смены режима на ОСНО), не выше 100 тыс. рублей, будет признана датой отпуска в эксплуатацию.

- Суммарная стоимость продукции, не реализованной до начала действия ОСНО, будет признана в составе расходов датой фактической продажи независимо от поступления оплаты.

- Начисленная, но не выплаченная до начала действия общей системы заработная плата, а также обязательные страховые платежи уплачиваются в зависимости от типа смены режимов в следующие сроки:

- До 1 января нового года, в котором действует ОСНО при добровольной смене;

- До первого числа первого месяца действия нового режима ОСНО при принудительной смене.

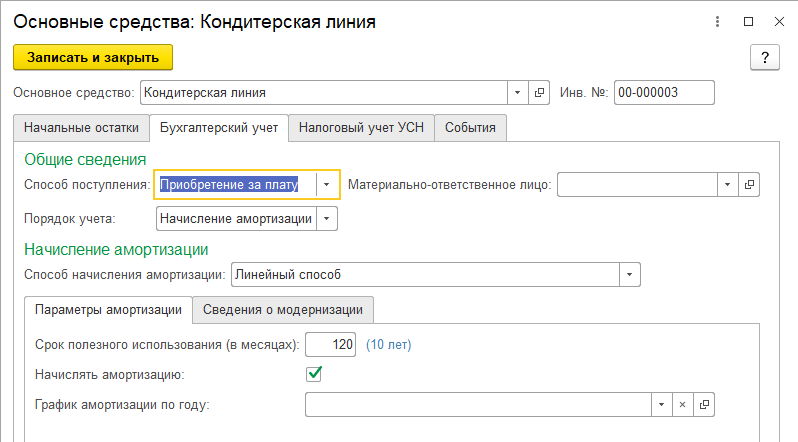

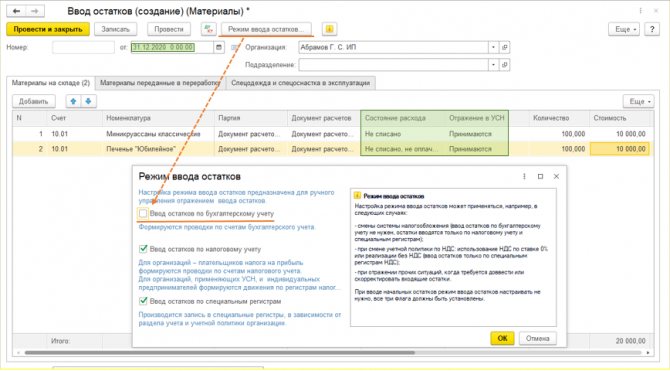

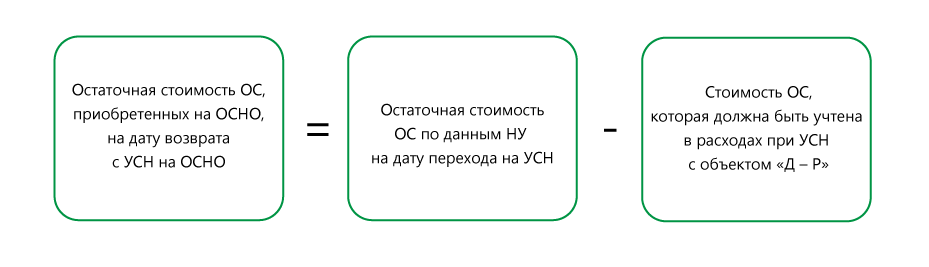

Что происходит с неучтенной при УСН стоимостью ОС при смене на ОСНО

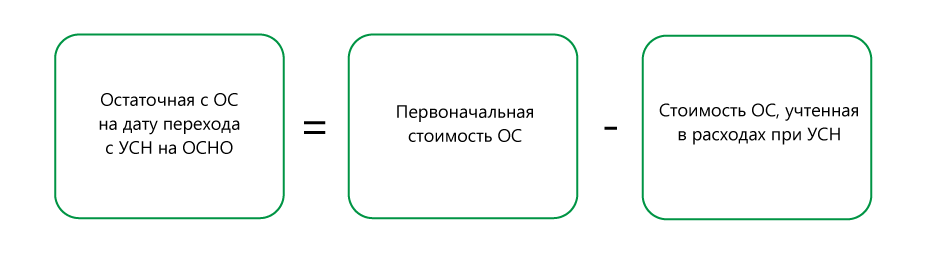

- ОС, полученные в период действия УСН, но неучтенные, подлежат амортизации. Остаточная стоимость основных средств определяется по формуле, представленной ниже, причем независимо от вида объекта на дату смены режима на ОСНО.

Начисление амортизации производится в соответствии с правилами, указанными в Главе 25 НК после смены УСН на ОСНО.

- Не учтенная в расходах стоимость ОС после утраты права на использование «упрощенки» со второго по IV квартал учитывается в зависимости от объекта ОСНО:

- действующий объект «доходы» не может быть учтен в составе расходов при исчислении налогов по общей системе налогообложения;

- объект «доходы минус расходы» может быть учтен в составе расходов при исчислении налогов по ОСНО посредством амортизации. Ее начисление на остаточную стоимость определяется по формуле:

Источник: mjjm.ru

СВ-Принт

Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Почитайте в материале «Новая компания не может сменить объект по УСН среди года» о том, что даже допущенная при выборе объекта налогообложения ошибка не позволит изменить его во внеурочное время.

ООО «Гедеон» применяет УСН с 01.01.2020. Руководство компании задумалось о смене объекта налогообложения в марте 2020. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ).

Изменить его можно только с 1 января следующего года, то есть с 01.01.2021.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Сроки подачи сведений об изменении объекта налогообложения

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

ООО «Каммелия» и ООО «Импульс» 20.01.2020 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.03.2020 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2021, подав заявление до 31.12.2020.

Итоги

Принять решение об изменении объекта налогообложения при УСН налогоплательщик может в любое время. Но перейти на другой объект вправе только с начала календарного года, предварительно уведомив налоговую инспекцию.

Объекты налогообложения УСН

Актуально на: 22 июня 2016 г.

Одним из основных элементов налогообложения, без которых налог не может считаться установленным, является объект налогообложения (п. 1 ст. 17 НК РФ). Объекты налогообложения различны для разных налогов. Ими могут быть, например, реализация товаров, имущество, прибыль, доход, расход и др. (п.

1 ст. 38 НК РФ). Что является объектом налогообложения на УСН, расскажем в нашей консультации.

Какие объекты налогообложения бывают на УСН

На УСН предусмотрено 2 объекта налогообложения (п. 1 ст. 346.14 НК РФ):

2) доходы, уменьшенную на величину расходов.

В первом случае упрощенец будет учитывать свои доходы от реализации и внереализационные доходы (п. 1 ст. 346.15 НК РФ), во втором – доходы сможет уменьшать на ограниченной перечень расходов (ст. 346.16 НК РФ).

По общему правилу налогоплательщик на УСН самостоятельно определяет, какой объект налогообложения выбрать. Однако для некоторых категорий плательщиков должен применяться исключительно объект «доходы минус расходы». К таким налогоплательщикам относятся (п. 3 ст. 346.14 НК РФ):

- участники договора простого товарищества (договора о совместной деятельности);

- участники договора доверительного управления имуществом.

Смена объекта налогообложения при УСН в 2016 году

Упрощенец может изменять свой объект налогообложения ежегодно с 1-го января. Для этого не позднее 30 декабря предшествующего года ему необходимо подать в свою налоговую инспекцию Уведомление об изменении объекта налогообложения (форма № 26.2-6) на бумажном носителе или в электронной форме. При этом никакого согласия от ИФНС в ответ дожидаться не надо.

Важно помнить также, что в течение года менять объект налогообложения на УСН упрощенец не вправе.

Источник: svprint34.ru

Изменение объекта налогообложения при переходе на УСН

Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Почитайте в материале «Новая компания не может сменить объект по УСН среди года» о том, что даже допущенная при выборе объекта налогообложения ошибка не позволит изменить его во внеурочное время.

ООО «Гедеон» применяет УСН с 01.01.2021. Руководство компании задумалось о смене объекта налогообложения в марте 2021. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ).

Изменить его можно только с 1 января следующего года, то есть с 01.01.2022.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Изменение объекта налогообложения при переходе на УСН

(Письмо Минфина РФ от 14.10.2015 г. № 03-11-11/38878)

В соответствии с п. 2 ст. 346.14

НК РФ

выбор объекта налогообложения осуществляется самим налогоплательщиком,

за исключением

случая, предусмотренного

п. 3

данной статьи НК РФ, согласно которому налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Объект налогообложения может изменяться

налогоплательщиком

ежегодно

.

Объект налогообложения может быть изменен с начала налогового периода

, если налогоплательщик

уведомит

об этом налоговый орган

до 31 декабря

года, предшествующего году, в котором налогоплательщик предполагает изменить объект налогообложения.

П. 2 ст. 346.14

НК РФ

установлено, что в течение налогового периода налогоплательщик

не может менять объект налогообложения

.

В то же время, отметил Минфин, в соответствии со ст. 346.11

НК РФ

переход на УСН осуществляется организациями и индивидуальными предпринимателями

добровольно

в порядке, предусмотренном главой 26.2 НК РФ.

Порядок и условия начала и прекращения применения УСН установлены положениями ст. 346.13

НК РФ

.

Так, в соответствии с п. 1 ст. 346.13

НК РФ

организации и индивидуальные предприниматели, изъявившие

желание перейти на УСН

со следующего календарного года,

уведомляют

об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя

не позднее 31 декабря

календарного года, предшествующего календарному году, начиная с которого они переходят на УСН.

В уведомлении указывается выбранный объект налогообложения

При этом положениями главы 26.2 НК РФ не установлено ограничений в части возможности изменения объекта налогообложения по УСН, указанного в соответствующем уведомлении

о переходе на данную систему налогообложения, направленном организацией или индивидуальным предпринимателем в налоговый орган в порядке, установленном

ст. 346.13НК РФ

.

Поэтому, считают чиновники, если уведомление

о переходе на УСН

подано в налоговый орган, но принято решение об изменении первоначально выбранного объекта налогообложения

, то

допустимо уточнение такого уведомления

, но

не позднее 31 декабря

календарного года, в котором было подано данное уведомление.

Таким образом, организация или индивидуальный предприниматель могут подать в налоговый орган новое уведомление о переходе на УСН по форме № 26.2-1

Сроки подачи сведений об изменении объекта налогообложения

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

Построчный алгоритм заполнения уведомления и заполненный образец вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Подсказки по учету доходов и расходов после смены объекта налогообложения вы найдете в КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Роль документа

Многие люди имеют в собственности несколько объектов недвижимости — квартиру, комнату, дачный дом, коттедж, гараж и т.п. За каждый из них они обязаны ежегодно оплачивать налог на имущество физических лиц, причем даже тогда, когда объект находится не в полной, а в долевой собственности. Таким образом, сумма для того, чтобы уплатить налоговый сбор за все помещения, здания и сооружения, может понадобиться немаленькая.

Чтобы решить эту проблему, законотворцы придумали льготу: разрешили налогоплательщикам выбирать один из объектов недвижимости, который будет освобожден от налогообложения. Правда, доступно это послабление не всем гражданам, а представителям только некоторых групп.

Оповестить налоговую службу о своем выборе потенциальный льготник может путем заполнения соответствующего уведомления.

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

ООО «Каммелия» и ООО «Импульс» 20.01.2021 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.03.2021 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2022, подав заявление до 31.12.2021.

Смена объекта налогообложения при УСН. Арбитражная практика

Президиум Высшего Арбитражного Суда РФ (далее – Президиум ВАС РФ) вынес два постановления от 20.04.2004 г. № 516/04 и № 196/04.

Указанные постановления особо интересны для налогоплательщиков, применяющих упрощенную систему налогообложения.

Высшим арбитражным судом были оставлены без удовлетворения заявления ИМНС России о пересмотре в порядке надзора решений и постановлений арбитражных судов, которые признали правомерной подачу заявления налогоплательщиков об изменении ранее выбранного объекта налогообложения

при применении упрощенной системы

за пределами срока, установленного ст. 346.13 НК РФ

.

Указанной статьей предусмотрено, что налогоплательщик в случае изменения ранее выбранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году применения упрощенной системы налогообложения впервые.

В ситуации, рассмотренной арбитражными судами, налогоплательщики — индивидуальные предприниматели были вынуждены нарушить указанный срок

подачи заявления об изменении выбранного объекта налогообложения

в связи с принятием Федерального закона РФ от 31.12.2002 г. № 191-ФЗ

.

Напомним, что данным законом были внесены изменения и дополнения в ст. 346.16 НК РФ

, согласно которым в расходы, уменьшающие размер налоговой базы по единому налогу, включаются суммы налогов и сборов, а также расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации.

Поскольку налогоплательщики занимаются торгово-закупочной деятельностью, и в составе их затрат затраты на приобретение товара составляют значительную долю, арбитражные суды пришли к выводу, что запрет налогового органа в уточнении объекта налогообложения в данном случае ставит заявителей в менее выгодные условия и тем самым устанавливает дискриминационные ограничения в осуществлении деятельности в сфере торговли по сравнению с вновь зарегистрированными налогоплательщиками, получившими право на применение объекта налогообложения в виде доходов за вычетом расходов в 2003 году с момента их регистрации.

Кроме того, поскольку законодательством не регламентируется процедура подачи заявлений об изменении объекта налогообложения налогоплательщиками

, подавшими заявление о переходе на упрощенную систему налогообложения

до 20 декабря 2002 года

, отказ налогового органа в изменении объекта налогообложения таким налогоплательщикам, по мнению судов, свидетельствует о нарушении принципа всеобщности и равенства налогообложения, предусмотренного п. 1 ст. 3 НК РФ.

Президиум ВАС РФ поддержал позицию арбитражных судов (в пользу налогоплательщика), указав, что из содержания статей 346.13 и 346.14 НК РФ следует право выбора налогоплательщиком объекта налогообложения

Первоначальный выбор налогоплательщиков (объект налогообложения – доходы) был сделан исходя из содержания действовавших в тот период правовых норм, при этом они не могли прогнозировать последовавшего затем изменения закона.

Отказ налогового органа в изменении объекта налогообложения

(на доходы минус расходы) со ссылкой на недопустимость такого изменения по существу

лишает налогоплательщиков возможности реального выбора объекта налогообложения

.

Таким образом, в данной конкретной ситуации усматриваются противоречия между положениями закона о праве выбора налогоплательщиком объекта налогообложения и другими положениями главы 26.2 НК РФ.

В условиях переходного периода

при наличии обстоятельств, препятствовавших налогоплательщику реально воспользоваться правом выбора объекта налогообложения, исходя из

п. 7 ст. 3 НК РФ

, согласно которому все сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, признание отказа налогового органа о переводе налогоплательщика на другой объект налогообложения неправомерным является обоснованным.

Данные Постановления ВАС РФ разъяснили правила применения норм налогового законодательства при переходе на упрощенную систему налогообложения в условиях отсутствия полной информации о предстоящем налоговом режиме.

Что, в свою очередь, обеспечит возможность налогоплательщикам, оказавшимся в менее выгодных «налоговых» условиях в связи с внесением изменений в главу 26.2 НК РФ Федеральным законом РФ от 31.12.2002 г. № 191-ФЗ, восстановить свои нарушенные права и законные интересы, а также осуществлять предпринимательскую деятельность в оптимальном налоговом режиме

Консультант ООО АГ «Капитал»

Источник: regalos.ru