Обратившись в канцелярию налогового органа, клиент получил ответ: «У вас нет права на применение УСН, так как вы не подали уведомление о переходе на УСН при регистрации ИП согласно (пп.19 п.3 ст. 346.12 нк)».

Как заполнить уведомление о переходе на УСН (форма 26.2-1)

В России существует две основные системы налогообложения: классическая и упрощенная. Выбирать систему обложения налогами можно в момент регистрации организации. Также можно изменить классическую систему на упрощенную и в организации, которая уже некоторое время ведет деятельность, если руководители сочтут, что такой вариант для них более выгоден. Как сменить систему налогообложения, какие для этого есть условия, как подать уведомление о переходе на УСН – узнайте из статьи.

Переход на упрощенную систему налогообложения (УСН), когда опоздали с уведомлением

УСН или КСНО?

Упрощенной такая система называется не просто так. При УСН нужно платить меньше разных налогов. Организация получает освобождение от уплаты налога на прибыль, на имущество и НДС. Эти три налога заменены на один. Это 6% с дохода либо 15% с доходов, которые уменьшены на сумму расходов.

На первый взгляд кажется, что такая система очевидно выгодней.

Однако по факту это не всегда так. На этапе создания организации не всегда можно точно спрогнозировать судьбу предприятия: какой будет выручка, с какими поставщиками будут заключены договора, сколько сотрудников будет работать на предприятии, сколько будет основных средств.

Поэтому предпринимателям оставили возможность сделать выбор системы обложения налогами не только в момент создания предприятия, но и спустя какое-то время, когда появятся уже данные и можно будет точно определить для себя, что выгодней. Однако для перехода нужно соблюсти ряд условий.

Условия смены КСНО на УСН

УСН была разработана для того, чтобы облегчить жизнь малому и среднему бизнесу, индивидуальным предпринимателям. Крупные предприятия не должны использовать меры поддержки, чтобы бюджет не подвергался риску. Поэтому не все имеют право использовать УСН. Какие существуют значимые критерии?

- Численность сотрудников.

- Сумма выручки за девять месяцев года.

- Остаточная стоимость имущества предприятия.

- Наличие филиалов.

- Наличие других организаций среди участников компании.

Итак, средняя численность персонала для организации на УСН не может превышать 100 человек. Сумма дохода за 9 месяцев не может быть выше 45 млн рублей, увеличенных на коэффициент-дефлятор 1,147 (для 2015 года). То есть для 2015 года допустима выручка чуть больше 51,5 млн рублей. Имущество предприятия по остаточной стоимости не может превышать величину 100 млн рублей.

Также у организации не может быть филиалов или представительств. Доля участия других организаций в той, что переходит на УСН, не может превышать 25%.

Есть еще ряд ограничений по виду деятельности и другие нюансы, но это уже можно отнести к частным случаям, которые мы не будем затрагивать в рамках этой статьи.

Уведомление о переходе на УСН

Задумались о том, чтобы сменить систему налогообложения? Проверьте свою организацию по перечисленным выше критериям. Если организация им соответствует, она имеет право подать уведомление о переходе на УСН.

Важный момент. Начать применять УСН с любого месяца года имеет право только вновь родившаяся организация. Действующая может начать применять УСН только с 1 января нового года. Уведомление должно быть подано до 15 января. Этот документ носит уведомительный характер, поэтому дожидаться от налоговой инспекции одобрения не нужно.

Достаточно поставить отметку на своем экземпляре документа. Главное, чтобы уведомление о переходе на УСН было подано вовремя.

Поменять объект налогообложения можно только один раз в году. Использование нового объекта налогообложения начинается с 1 января нового года.

Как и куда подается уведомление

Уведомлять контролирующие органы можно в свободной форме, но проще это будет сделать с использованием типового заявления. Это форма 26.2-1. Она несложная, содержит всего один лист. Подать заявление можно как лично, так и с помощью специальных средств связи, если в вашей организации такие установлены.

Куда подается заявление о переходе на УСН? Подавать документы нужно в федеральную налоговую службу по месту регистрации вашей организации.

Как заполнить уведомление о переходе на УСН

Заполнять документ можно вручную, синей ручкой, разборчивыми печатными буквами. Можно это сделать на компьютере, скачав предварительно форму из Интернета, или в специальной программе.

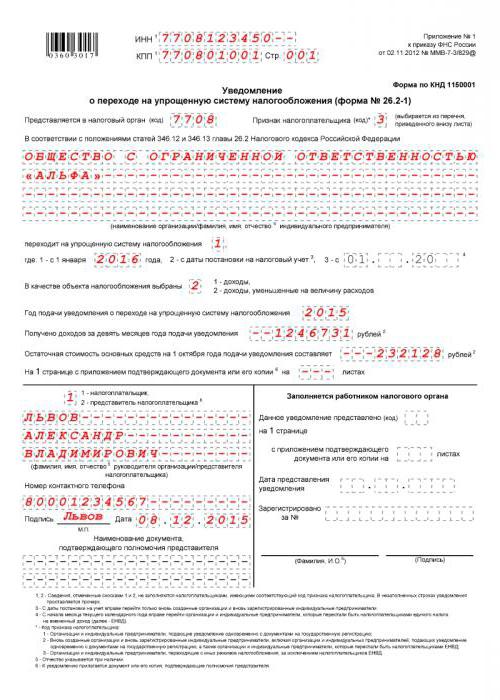

Давайте разберем, как заполнить уведомление на УСН. В первую строку нужно внести ИНН организации, во вторую — КПП. Эти сведения нужно взять из свидетельства о регистрации организации. Код налогового органа, как правило, совпадает в первыми четырьмя цифрами в ИНН организации. Исключение может быть только в том случае, если организация меняла юридический адрес на тот, который находится в ведении другой налоговой инспекции.

Графа «Признак налогоплательщика». Здесь три варианта: единичка у тех организаций, которые только сейчас регистрируются, двоечка у тех, кто переходит с ЕНВД, и троечка у тех, кто переходит с иных режимов. В примечании к документу есть все эти данные. Далее нужно вписать название организации в четком соответствии с учредительными документами.

Далее нужно проставить единицу или двойку в графе рядом с надписью «переходит на упрощенную систему налогообложения». Единичка, если переход на УСН происходит одномоментно с датой постановки на регистрационный учет, двоечка – если с нового календарного года.

Далее нужно отметить объект обложения налогами: 1- доходы, 2 – доходы за вычетом расходов. Затем пишется год подачи уведомления, заполняются строки с данными о доходах за 9 месяцев и остаточной стоимостью имущества.

Условия сохранения УСН

Существуют критерии как для того, чтобы подать уведомление о переходе на упрощенную систему налогообложения, так и для сохранения права применять эту систему налогообложения.

Критерии аналогичны тем, что нужно соблюсти для перехода. Однако, если приступить к применению УСН можно только с нового календарного года, то потерять право на УСН можно в любой месяц года. О потере права использовать УСН тоже нужно будет уведомить налоговую инспекцию. На это отводится 15 календарных дней с момента завершения налогового (отчетного) периода.

Пошаговый алгоритм перехода на УСН

Шаг 1. Нужно проверить свою организацию на предмет соответствия четырем критериям применения УСН.

Шаг 2. Определиться с объектом налогообложения.

Шаг 3. Чтобы определиться более точно, попробуйте рассчитать авансовые платежи на основании тех сведений, которые у вас уже есть за текущий календарный год. Учитывайте, что сумму налога можно сделать меньше на сумму платежей, которые были произведены в Пенсионный фонд. Также нужно помнить о том, что не платить налог вообще, даже если ваша организация отработала в убыток, не получится. Существует минимальный налог, который составляет 1% от доходов. Его придется заплатить в любом случае.

Шаг 4. Запишите даты внесения в бюджет авансовых платежей и налога по итогам года. Авансы платят не позднее 25 числа от даты, когда закончился налоговый период, а налог по итогам года нужно перечислить в бюджет до 31 марта.

Шаг 5. Подача заявления. Как заполнить уведомление о переходе на УСН — вы уже знаете.

Источник: businessman.ru

Налоговая не получила уведомление о переходе на упрощенку

Здравствуйте, одновременно с регистрацией ИП подал заявление о переходе на упрощенную систему налогообложения, о чем имеется расписка МФЦ. Получил в МФЦ после регистрации установленные законом документы. Отработал год. Сейчас подал декларацию и выяснилось что налоговая города Выборга не переслала в налоговую Ломоносовского района мое уведомление о переходе на упрощенку.

Все что у меня есть из доказательств что такое заявление мною подано — расписка МФЦ с описью принятых документов среди которых и обозначено, что заявление о переходе на упрощенку мною подавалось одновременно с заявлением о регистрации ИП. Налоговая заявляет устной форме, что я не имел право подавать заявление о переходе на упрощенку одновременно с регистрацией ИП.

Заявляют, что я сначала должен был зарегистрировать ИП в г. Выборг (общая налоговая там), а только потом подать заявление об упрощенке в налоговую по месту жительства т.е. в Ломоносове. Скажите пожалуйста как теперь в этой ситуации действовать? Какие претензии мне может предъявить налоговая в связи с утерей ими моего заявления о переходе на УСН, на ком лежит ответственность о сложившейся ситуации и какие варианты развития событий? Является ли опись МФЦ подтверждением. что мною отправлены все необходимые документы и на сколько законно требование налоговой разделить регистрацию ИП и заявление о выборе системы налогообложения? Спасибо

Показать полностью

16 января 2018, 06:39 , Александр Пелевин, г. Москва

Ответы юристов

Андрей Власов

Юрист, г. Апатиты

рейтинг 8.2

Общаться в чате

Все что у меня есть из доказательств что такое заявление мною подано — расписка МФЦ с описью принятых документов среди которых и обозначено, что заявление о переходе на упрощенку мною подавалось одновременно с заявлением о регистрации ИП. Налоговая заявляет устной форме, что я не имел право подавать заявление о переходе на упрощенку одновременно с регистрацией ИП

Александр Пелевин

Александр, добрый день! Согласно ст. 346.13 НК

2. Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на упрощенную систему налогообложения не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками, применяющими упрощенную систему налогообложения, с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

т.е. переход на УСН носит уведомительный а не разрешительный (как в случае с ПСН например) характер, скорее всего придется в установленном порядке оспаривать решение налоговой сначала вышестоящему должностному лицу а затем в судебном порядке. Судебная практика, учитывая уведомительный порядок перехода на УСН исходит из того, что даже если налоговая не получила или потеряла уведомление, но налогоплательщиком производились авансовые платежи и сдавались декларации, отказ в праве на применение УСН не правомерен. В данном случае у Вас даже факт получения уведомления ФНС не оспаривается как таковой

16 января 2018, 06:58

Сергей Нестеров

Адвокат, г. Череповец

Общаться в чате

Александр, добрый день.

и на сколько законно требование налоговой разделить регистрацию ИП и заявление о выборе системы налогообложения?

Считаю, что незаконно, поскольку ст.346.13 ч.2 НК РФ в части 2 указывает

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на упрощенную систему налогообложенияне позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками, применяющими упрощенную систему налогообложения, с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

о том, что дата постановки на учёт ИП и уведомление о переходе на УСН не могут совпадать — нет ни слова. Кроме того, о возможности регистрации вместе с подачей заявления об УСН говорится прямо на сайте ИФНС https://www.nalog.ru/rn77/taxa.

Является ли опись МФЦ подтверждением. что мною отправлены все необходимые документы

ФНС России от 20.02.2014 N СА-4-14/3111

20. При представлении документов в МФЦ работник МФЦ, ответственный за прием документов, устанавливает личность лица, представившего документы.

При представлении документов заявителем проверяется соответствие сведений о заявителе, указанных в последнем листе или иных листах заявления (уведомления, сообщения) о государственной регистрации, с данными документа, удостоверяющего личность заявителя: сверяется фамилия, имя, отчество (последнее при наличии), серия, номер документа, удостоверяющего личность, визуально определяется соответствие личности заявителя фотографии в документе, удостоверяющем его личность.

При представлении документов представителем заявителя, действующим на основании доверенности, проверяется наличие у указанного лица полномочий на представление документов, в частности: фамилия, имя, отчество (последнее при наличии) заявителя, серия, номер документа, удостоверяющего его личность, указанные в последнем листе или иных листах заявления (уведомления, сообщения) о государственной регистрации, сверяются с указанными в доверенности сведениями о лице, выдавшем доверенность; фамилия, имя, отчество (последнее при наличии) представителя, серия, номер документа, удостоверяющего его личность, сверяется со сведениями, указанными в доверенности, визуально определяет соответствие личности представителя фотографии в документе, удостоверяющем его личность.

21. При представлении документов заявителем — физическим лицом, регистрируемым или зарегистрированным в качестве индивидуального предпринимателя, в случае если подпись указанного лица на заявлении не засвидетельствована в нотариальном порядке, работник МФЦ, ответственный за прием документов, свидетельствует подпись указанного лица в следующем порядке.

Заявитель — физическое лицо, регистрируемое или зарегистрированное в качестве индивидуального предпринимателя, в присутствии работника МФЦ, ответственного за прием документов, заполняет раздел последнего листа заявления о регистрации, в котором проставляется подпись заявителя, и подписывает заявление в соответствующем поле указанного раздела заявления о регистрации. В случае если заявитель заполнил указанный раздел и проставил в нем свою подпись до представления документов работнику МФЦ, последний предлагает заявителю повторно проставить свою подпись в указанном разделе заявления о регистрации.

Работник МФЦ, принявший документы у заявителя, в разделе заявления о регистрации, следующем за разделом, в котором заявитель проставил свою подпись, удостоверяет подпись заявителя с указанием своей должности, фамилии, имени, отчества (при наличии). При этом в указанном разделе работником МФЦ, осуществившим прием документов у заявителя, слова «регистрирующий орган» заменяются на «МФЦ», слова «должностного лица регистрирующего органа» — на «работника МФЦ».

на ком лежит ответственность о сложившейся ситуации

На работниках МФЦ (если их вина в утрате и непоступлении документа в ИФНС) в соотв с п.26,27 того же письма

26. Работник МФЦ, ответственный за подготовку представленных в МФЦ документов к передаче в налоговый орган, осуществляет подготовку документов для передачи в налоговый орган с учетом соглашения о взаимодействии между МФЦ и управлением ФНС России по соответствующему субъекту Российской Федерации и передает документы работнику, ответственному за передачу поступивших в МФЦ документов в налоговый орган.

27.Работник МФЦ, ответственный за передачу поступивших в МФЦ документов в налоговый орган, осуществляет передачу документов в налоговый орган с учетом соглашения о взаимодействии между МФЦ и управлением ФНС России по соответствующему субъекту Российской Федерации.

С уважением, адвокат Сергей Нестеров.

Источник: pravoved.ru