Добрый вечер! Подскажите, пожалуйста, если ИП без сотрудников на 2-х системах налогооблажения: ЕНВД и УСН доходы-расходы, а деятельность идет только по ЕНВД. Какую отчетность должен сдавать?

Фиксированные взносы оплачены, декларация по ЕНВД сдана, декларация нулевая по УСН — все ли верно? Или нужно еще вести кассовую книгу, т.к. есть наличка и инкассация на расчетный счет. Также есть движение по расчетному счету:инкассация, поступления личных средств ИП, для осуществления расчетов с поставщиками. КУДиР по УСН нужно вести?

Или пока нет деятельности, касаящейся УСН — не надо? Нужно ли вести книгу доходов и расходов по ЕНВД, если бухгалтерский учет не ведется?

Как заполнить нулевую декларацию для ИП на УСН 6% без сотрудников за 2022 год

И, самое главное изменение по сравнению с предыдущей формой декларации. Нам необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 за квартал, полугодие, девять месяцев и налоговый период . Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

- в строке №113 прописываем ноль;

- в строках №140, №141, №142 ничего не меняем;

- в строке №143, тоже прописываем ноль, несмотря на то, что человек оплатил обязательные страховые взносы “за себя” за прошедший год. Ноль прописал потому, что страховые взносы “за себя” НЕ БУДУТ принимать участие в налоговом вычете из УСН; Иначе, у нас получится отрицательное значение по декларации (из нулевых доходов внезапно вычитаем взносы в ПФР =)

- В строке 102 прописываем код = 2 (ИП без работников);

Интересное: Как Быстро Начинает Работать Судебные Приставы По Долгам

Ликвидационная декларация при закрытии ИП

Механизм прекращения предпринимательства подробно описан в стат. 22.3 Закона № 129-ФЗ. В первую очередь, чтобы инициировать процедуру закрытия, следует подать пакет документов в территориальные налоговые органы по месту проживания гражданина (либо его временного пребывания). При этом заполняется заявление утвержденной формы Р26001, платится госпошлина в сумме 160 руб. Дополнительно прикладываются справки из ПФР о том, что все персонифицированные сведения за сотрудников были сданы в срок.

При ведении предпринимательской деятельности с использованием специального вмененного режима, основной формой отчетности для физлица становится декларация по единому налогу, ЕНВД. Снятие с учета плательщика вмененки в середине квартала дает бизнесменам законную возможность исчислить налог не за весь квартал, а за фактически отработанные календарные дни отчетных месяцев. Поскольку налоговым периодом при ЕНВД признается не год, а квартал, при закрытии ИП необходимо отчитаться перед ИФНС путем подачи декларации по вмененному режиму.

Налоговая декларация ИП при закрытии

Однако в данной статье речь идет не о внесении записи в ЕГРИП о снятии ИП с регистрационного учета, а о поданном уведомлении о прекращении предпринимательской деятельности, в отношении которой применялась УСН. Об этом документе в свою очередь говорится в статье 346.13 Кодекса: в случае прекращения налогоплательщиком деятельности на УСН, он в течение 15 дней обязан подать в ИФНС уведомление об этом с указанием даты прекращения деятельности. Как итог, отчитаться такой ИП обязан до 25 числа следующего месяца.

Помимо основных налогов, любой ИП обязан также производить отчисления по собственным страховым взносам. Взносы на обязательное пенсионное и медицинское страхование ИП уплачивает в фиксированном размере, определяемом на конкретный год. В 2022 году, напомним, отчисления на ОПС составляют 26 545 рублей, на ОМС — 5840 рублей. Для индивидуальных предпринимателей, зарегистрированных не с начала года, либо же наоборот, снятых с учета до донца года сумма взносов пропорционально сокращается. Но помимо основной суммы взносов, по ним предусмотрен также и дополнительный платеж — 1% от суммы доходов сверх 300 000 рублей.

Интересное: Формула Для Расчета Субсидии На Оплату Коммунальных Услуг 2022

Нулевая декларация по УСН для ИП и ООО — образец заполнения в 2022 году

- до 30 апреля года, следующего за отчетным – индивидуальными предпринимателями;

- до 31 марта года, следующего за отчетным – организациями;

- до 25 числа месяца, следующего за тем, когда была внесена запись в реестр о ликвидации компании или закрытии ИП;

- до 25 числа месяца, следующего за тем, когда было утрачено право на применение УСН.

Часть ИП и организаций полагает, что отсутствие деятельности и налогооблагаемой базы по УСН освобождает их от обязанности сдачи ежегодной отчетности. Это не так. За непредставление в срок «нулевой» декларации по УСН налогоплательщику грозит штраф в размере 1 000 руб.

Отчетность при закрытии ИП в 2022 году — налоги, взносы, декларации УСН, ЕНВД и др

В настоящий момент, существует неясность относительно того, какой код расчетного (отчетного) периода необходимо указать на Титульном листе РСВ. Дело в том, что порядок заполнения расчета устанавливает «ликвидационные» коды только для организаций. Так, в Приложении 3 к РСВ организации при ликвидации указывают коды: 51, 52, 53 и 90 (в зависимости от периода за который сдается документ).

Для предпринимателей на вмененке отдельных сроков сдачи декларации при снятии с учета, как, например, для упрощенцев, законодательство не предусматривает. Она сдается в общем порядке и в установленный п. 3 ст. 346.32 НК РФ срок – не позднее 20 числа месяца, следующего за отчетным кварталом.

Порядок заполнения нулевой декларации по УСН для ИП

По окончании налогового периода индивидуальные предприниматели, как правило, подают декларации в налоговую инспекцию. В частности, ИП на УСН заполняют декларацию вне зависимости от того, был ли получен доход, или нет. Заметно упростить ведение УСН способен данный сервис. Рекомендуем попробовать, чтобы свести к минимуму риски и сэкономить свое время.

Интересное: Образец заполнения заявления о регистрации ип 2022

РАЗДЕЛ 1.1 — «сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика», заполняют ИП, которые платят % от общего дохода. Максимальная ставка налога 6%.

Образец декларации по УСН при «закрытии» ИП

Добрый день.

Закрыла ИП 02.10.2022 года, была на Упрощенной системе налогообложения.

Когда я должна сдать декларацию?

На гор.линии налог.ру сказали, что до 30 апреля 2022года.

А в моей (31-я налоговой г.Москвы) сказали, что должна была сдать в течение 15 дней после закрытия.

Как быть? Сроки сдачи декларации?

При прекращении деятельности, облагаемой УСН, есть обязанность подавать уведомление о снятии с учета по УСН. Но мы так и не смогли придумать ни одной ситуации, когда такое могло бы быть. Поскольку УСН облагается не конкретная деятельности, а в целом налогоплательщик.

Заполнение декларации УСН при закрытии ИП

- через официальный сайт ФНС (при этом физическое лицо обязательно должно иметь цифровую электронную подпись);

- по почте заказным письмом с объявленной ценностью и описью вложенных бумаг;

- лично в отделение ФНС или с помощью представителя (если имеется нотариально заверенная доверенность на его имя).

При заполнении полей отчёта довольно много вопросов вызывает код декларации по УСН. Кодом при ликвидации ИП называется цифровое обозначение, использующееся при заполнении декларации при окончании коммерческой деятельности и независящее от рода деятельности предпринимателя.

Ликвидационная декларация при закрытии ИП

Прекращая деятельность, предприниматель должен выполнить ряд обязанностей: уплатить налоги и страховые взносы, отчитаться о своей деятельности перед налоговиками и по взносам за своих сотрудников. Почти на каждом налоговом режиме предпринимателем должна подаваться ликвидационная декларация при закрытии ИП. Каким образом она подается, расскажем в этой статье.

26 Июн 2018 glavurist 3284

Поделитесь записью

- Похожие записи

Источник: mainurist.ru

Инструкция по подготовке закрывающей декларации УСН для ИП в 2023 году

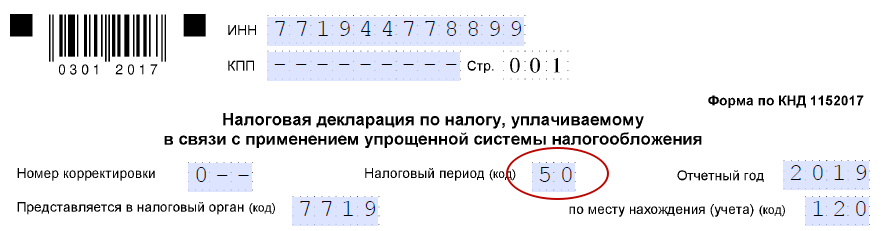

Форма закрывающей декларации такая же, как для ежегодной отчетности. Но, есть разница в заполнении полей. Поскольку налоговый период будет меньше года, используется код “50” вместо кода “34”. Разделы заполняются в зависимости от объекта налогообложения. ИП на УСН 6% — раздел 1.1 и 2.1.1, а ИП на УСН 15% — разделы 1.2 и 2.2.

Дополнительно указываются данные в разделе 2.1.2 по торговому сбору (если платите) и в разделе 3 о целевом финансировании (если получаете).

Сохранить бланк закрывающей декларации УСН

Скачать действующую форму для отчета по УСН

- Сформировать декларацию автоматически Укажите свое ИП и суммы, чтобы наша система автоматически распределила ваши данные в поля декларации. Так, вы подготовите отчетность за 15 минут. Создать декларацию онлайн

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

1. Что заполнять в закрывающей декларации ИП на УСН

Закрывающая декларация УСН заполняется на бланках от 2020 года. Новая форма к вам пока не относится — ей будут применять с 2024 года.

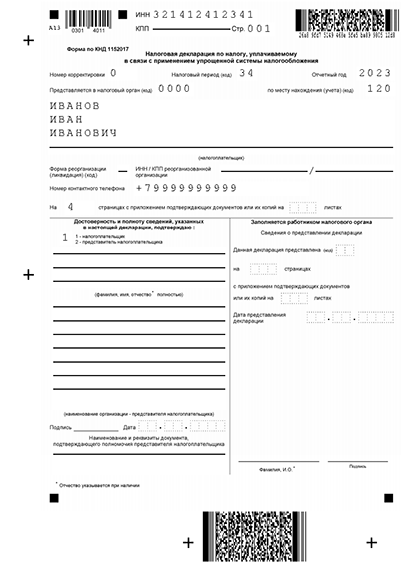

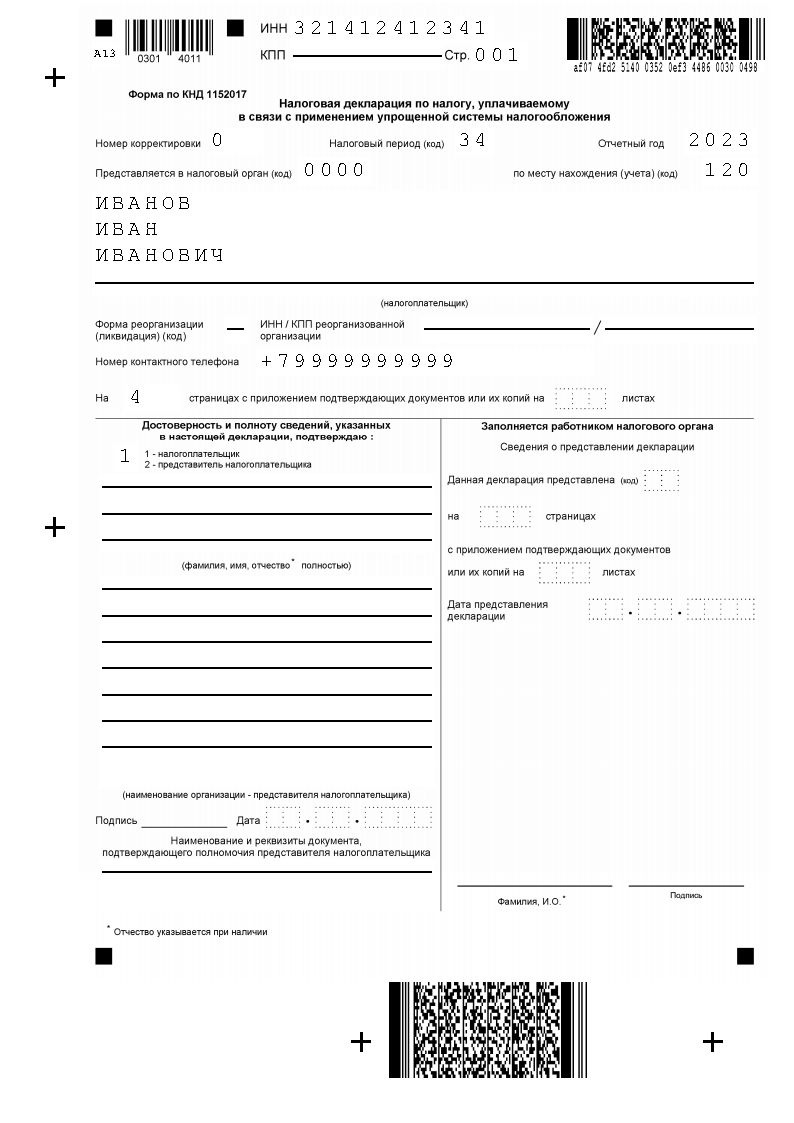

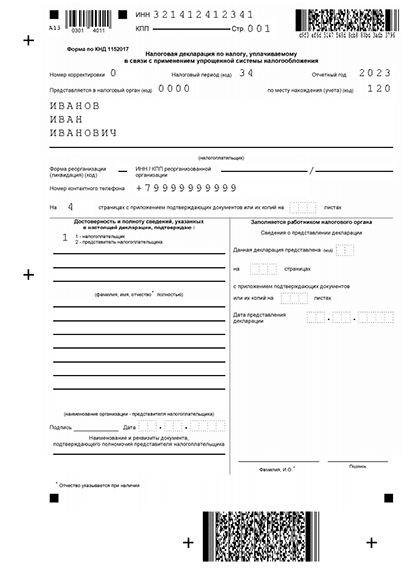

Первая страница оформляется так: ваш ИНН, код “0” в номере корректировки, код “50” в налоговом периоде и код 120 в строке для указания местонахождения. Далее вносятся ФИО плательщика налога без сокращения “ИП” и заполняются строки о достоверности данных.

Далее подробнее расскажем о заполнении разделов для разных объектов налогообложения.

Не забудьте указать информацию в разделе 2.1.2 о торговом сборе, если применяете УСН “Доходы” и являетесь плательщиком сбора. В случае использования целевого финансирования, заполните и раздел 3.

1.1. На “Доходах” 6%

Пример налоговой декларации для ИП на УСН 6%

- В разделе 1.1 по вашим расчетам пишется сумма налога. В строке 010 однократно вписывается ОКТМО, если вы не меняли его. При смене адреса, нужно дополнительно писать информация в строках 030, 060 и 090.

- В разделе 2.1.1 заполните данные о расчете налога. В этом помогут подсказки документа.

1.2. На “Доходах-расходах” 15%

Пример налоговой декларации для ИП на УСН 15%

- В разделе 1.2 внесите сумму налога, которую сами рассчитали. ОКТМО проставьте только в поле 010, если не меняли его в отчетном периоде. Если были изменения, нужно отразить их в строках 030, 060 и 090.

- В раздел 2.2 данные заносятся после подсчета всех сумм (считать нужно нарастающим итогом). Если не знаете, что можно отнести к расходам, опирайтесь на статью НК РФ №346.16. При отсутствии убытков поставьте в соответствующих полях прочерки. Если были отрицательные итоги, суммы отразите по нарастающей в кварталах.

Онлайн подготовка декларации УСН для ИП

Больше не нужно искать и изучать строгие правила налоговой по заполнению документов. Все требования учтены в нашей системе, которая поможет сгенерировать отчетность автоматически. Вы укажите только ФИО и суммы, а сервис сам подготовит документ.

Источник: reg-raiffeisen.ru

Как выглядит декларация УСН при закрытии ИП: пример заполнения

В этой консультации мы приводим очень востребованный коммерсантами в 2019 году образец заполнения декларации УСН при закрытии ИП. Он будет особенно полезен для тех, кто решил прекратить статус ИП, чтобы зарегистрироваться в качестве самозанятого.

Актуальный бланк

Чтобы заполнить декларацию по УСН при закрытии ИП, используют форму, утверждённую приказом ФНС от 26.02.2016 № ММВ-7-3/99 (далее – Приказ ФНС № ММВ-7-3/99, Порядок).

То есть – действует тот же бланк, что при сдаче обычной декларации УСН за год при ведении ИП деятельности.

По закону пример декларации УСН при закрытии ИП может быть оформлен как на бумаге от руки, так и на компьютере. В общем случае весь отчёт занимает 3 листа.

Код налогового периода

В подавляющем большинстве случаев заполняют декларацию УСН при закрытии ИП за неполный год. Поэтому в её шапке в поле с кодом налогового периода нужно проставить цифру «50»:

Она означает последний налоговый период при прекращении деятельности в качестве индивидуального предпринимателя (согласно Приложению № 1 к приказу ФНС № ММВ-7-3/99). Уточним, что на практике налоговики просят указать именно код “50”, а не “96”.

Заполнение разделов

Разделы 1.1 (объект по УСН «Доходы») и 1.2 («Доходы минус расходы») декларации не имеют принципиальных особенностей в заполнении при закрытии ИП. Здесь как обычно приводят:

- ОКТМО;

- налог (авансовые платежи по нему);

- на какую сумму вы уменьшаете налог либо должны доплатить в бюджет.

А вот Разделы 2.1.1 (объект «Доходы») и 2.2 («Доходы минус расходы») – где делают расчет налога – имеют общую особенность заполнения. При закрытии ИП значение каждого показателя декларации (доходы, расходы, суммы страховых взносов, торгового сбора, сумма налога по УСН) за последний отчетный период (квартал/полугодие/9 мес.) повторяют в строке за налоговый период соответствующего показателя.

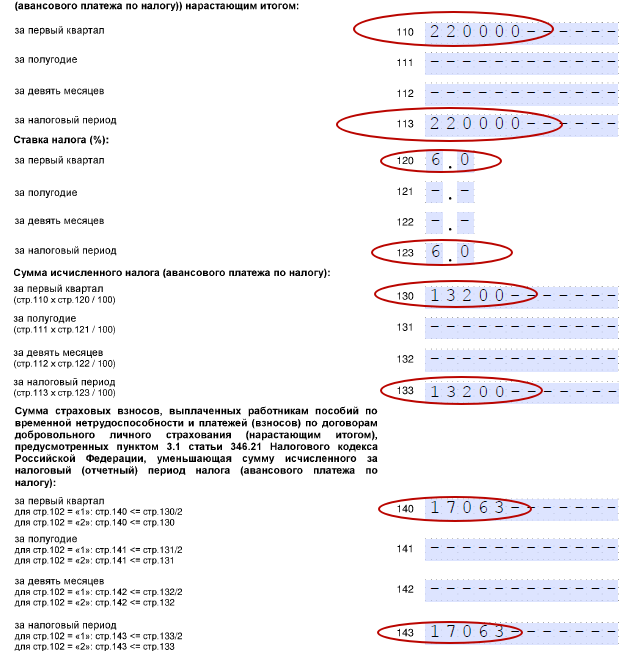

Например, так это выглядит для объекта «Доходы» (условимся, что доходы были только в I кв. 2019 года):

Пример заполнения

Условимся, что ИП Краснов Владимир Викторович, будучи на УСН «Доходы», 11 апреля был исключен из ЕГРИП по своей воле в связи с закрытием.

Доход за I квартал 2019 года в общей сумме составил 220 000 рублей. С него заплачен налог в сумме 13 200 руб. (220 000 руб. ×6%).

За I квартал 2019 года ИП Краснов уплатил страховых взносов на 17 063 руб. Это сумма превысила налог к уплате в бюджет, поскольку сложилась из:

- фиксированных страховых взносов в ПФР за I кв. (7338,50 руб.);

- фиксированных взносов на ОМС за I кв. (1721 руб.);

- 1% в ПФР от дохода свыше 300 000 руб. за весь 2018 год (8003,32 руб.).

Здесь по ссылке показан полностью ПРИМЕР ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ УСН ПРИ ЗАКРЫТИИ ИП , который также можно бесплатно скачать.

ИП с объектом «Доходы» могут уменьшить налог на сумму страховых взносов, уплаченных до даты прекращения (!) статуса ИП.

Страховые взносы, уплаченные после даты прекращения предпринимательской деятельности, при уменьшении налога учесть нельзя (письмо Минфина от 27.08.2015 № 03-11-11/49540).

Источник: buhguru.com