В 2023 году ИП на общей системе налогообложения должен отчитаться по НДФЛ не позднее 2 мая.

По общему правилу индивидуальные предприниматели, применяющие общую систему налогообложения, нотариусы, адвокаты, главы КФХ, а также иные лица, занимающиеся частной практикой, обязаны отчитываться о полученных доходах и перечислять в бюджет НДФЛ.

Срок представления декларации по форме 3-НДФЛ за 2022 год – не позднее 2 мая 2023 года.

В обязательном порядке декларация предоставляется, если ИП в течение 2022 года осуществлял деятельность с применением общей системы налогообложения, а также применял один из специальных режимов налогообложения (УСН, ПСН), но утратил такое право в течение года.

В случае, если ИП применял налоговый спецрежим, но получил доход от продажи имущества, используемого (коммерческая недвижимость) либо неиспользуемого в предпринимательской деятельности (земельного участка, дома), он также должен предоставить декларацию и указать полученный доход.

При этом, предприниматель не вел деятельность и не получал доходы в 2022 году, он должен предоставить «нулевую» декларацию.

Декларация 3 НДФЛ: инструкция по заполнению

Если ИП прекратил деятельность до конца года, то 3-НДФЛ необходимо представить в течение 5-ти рабочих дней со дня исключения предпринимателя из ЕГРИП. При этом, в отчете отражаются сведения за период с начала года до дня исключения из реестра.

В состав декларации по форме 3-НДФЛ предприниматели включают:

- титульный лист;

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по видам доходов»;

приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов».

ИП имеет право на профессиональный налоговый вычет по НДФЛ. Он учитывается, если соответствует следующим условиям:

- расходы фактически произведены;

- расходы связаны с деятельностью, которая направлена на получение дохода, то есть с предпринимательской деятельностью;

- расходы подтверждены документально;

Если расходы документально не подтверждены, вычет предоставляется в размере 20 % дохода ИП от его деятельности.

Остальные листы декларации заполняются при наличии соответствующих данных, влияющих на расчет НДФЛ.

Декларация по форме 3-НДФЛ представляется в ИФНС по местожительству предпринимателя.

Сдать ее можно либо на бумаге, либо по ТКС. Если численность сотрудников ИП более 100 человек, отчетность представляется только в электронном виде.

В вашем бизнесе уже возникла проблема по теме статьи? Есть срочный вопрос?

Создайте ленту новостей

из тем, важных для вас

Источник: probusiness.news

Заполнение 3-НДФЛ для ИП — как правильно, образец формы

Индивидуальные предприниматели — это физлица, прошедшие процедуру регистрации и получившие право заниматься выбранным видом деятельности. Такие граждане являются налогоплательщиками, но особенности налоговых выплат зависят от режима, по которому работает бизнесмен. Форма 3 НДФЛ для ИП представляет собой документ, в котором коммерсант декларирует полученные доходы, понесенные расходы, а также некоторые вычеты.

Порядок заполнения Декларации 3-НДФЛ

Должен ли ИП сдавать 3-НДФЛ

Декларация формата 3-НДФЛ подается для исчисления налога, который должен заплатить гражданин. Обычно налог с дохода удерживается в автоматическом режиме. Его высчитывают из заработной платы по месту работника. Но за ИП производить такие расчеты некому, поэтому предприниматели самостоятельно подают декларации.

Однако не для всех ИП сдача декларации актуальна. В России действует несколько спецрежимов налогообложения для этой категории плательщиков. Некоторые из них предусматривают освобождение от уплаты НДФЛ, а значит, и от подачи соответствующей декларации.

Подача декларации может потребоваться при желании предпринимателя вернуть часть уплаченных налогов в качестве вычета. Так, при желании частично вернуть проценты по ипотеке 3-НДФЛ будет обязательным документом, наряду с несколькими справками.

На УСН

Предприниматели, работающие по упрощенному режиму выплаты налогов, не являются плательщиками НДФЛ, подавать декларацию им не нужно. Но вопрос должен ли ИП сдавать 3 НДФЛ на УСН, не так однозначен, здесь есть несколько исключений:

- Декларация подается при получении бизнесменом беспроцентного займа от организации, но только если он не получает от этой же структуры денежных средств за какие-либо работы, услуги, товары. Заимодавец в такой ситуации не может являться налоговым агентом, а материальная выгода от процентов облагается НДФЛ. Именно поэтому обязанность сдачи декларации и выплаты налога возлагается на предпринимателя.

- ИП потерял право применять спецрежим из-за несоблюдения условий. В подобных обстоятельствах автоматически происходит переход на общую форму налогообложения, и по итогам отчетного года требуется подача декларации.

- Предприниматель продает собственное имущество как физлицо и декларирует полученный доход для получения вычета (налогового возврата).

Бизнесмены на упрощенке должны уплачивать НДФЛ при выплате налогооблагаемых доходов гражданам. Это касается зарплаты наемных сотрудников.

На ЕНВД

Законодательство РФ освобождает предпринимателей на ЕНВД от выплаты НДФЛ. Нужно ли сдавать 3 НДФЛ ИП на ЕНВД, если он совмещает данный режим с другим? Здесь есть два варианта. Если имеет место совмещение с УСН, декларация не подается и НДФЛ не уплачивает. При совмещении с ОСН придется отчитаться перед налоговиками о доходах, но только о тех, что получены от видов деятельности на общем режиме.

Перечисление в бюджет налога и заполнение декларации на ЕНВД требуются при:

- Получении бизнесменом дохода, который не может облагаться ЕНВД.

- Утрате права на пользование режимом ЕНВД. Так, если в течение отчетного периода у ИП численность наемных работников переходит за сотню, его автоматически переводят на ОСН. По итогам этого года придется предоставлять 3-НДФЛ и выплачивать налог.

- Продаже бизнесменом собственного имущества, доход от продажи которого попадает под обложение налогом.

- Необходимости получения вычета в виде возврата НДФЛ в соответствии с законодательством.

Во всех остальных случаях ИП на «вмененке» не подает декларацию и не платит НДФЛ.

Патентная система

На патентной системе ИП вправе работать самостоятельно либо привлекать сотрудников, но не более 15 человек, учитывая самого предпринимателя. Патент приобретается на необходимое количество месяцев в году. Декларацию налоговикам бизнесмены на этом режиме не подают, равно как и не сдают отчеты в ФСС и ПФР.

Важно! Предприниматели, работающие по патенту должны сдавать форму 2-НДФЛ за работников, с который удержан либо не удержан налог.

ОСНО

Предприниматели на ОСНО в обязательном порядке подают декларацию формата 3-НДФЛ для фиксации их доходов, полученных в результате коммерческой деятельности. По сути, документ заменяет декларацию по налогу на прибыль.

Где получить и куда сдавать

Форма декларации периодически изменяется, поэтому перед подачей нужно получить актуальный бланк. За документом можно обратиться к налоговикам либо скачать форму в сети. Декларация передается в налоговый орган по месту регистрации ИП в одном экземпляре.

Заполненную бумагу можно отнести налоговикам лично, отослать по почте заказной корреспонденцией с уведомлением о получении либо передать чрез своего представителя. Есть возможность подачи посредством персонального кабинета налогоплательщика при наличии регистрации на официальном веб-ресурсе ФНС.

Как заполнить декларацию

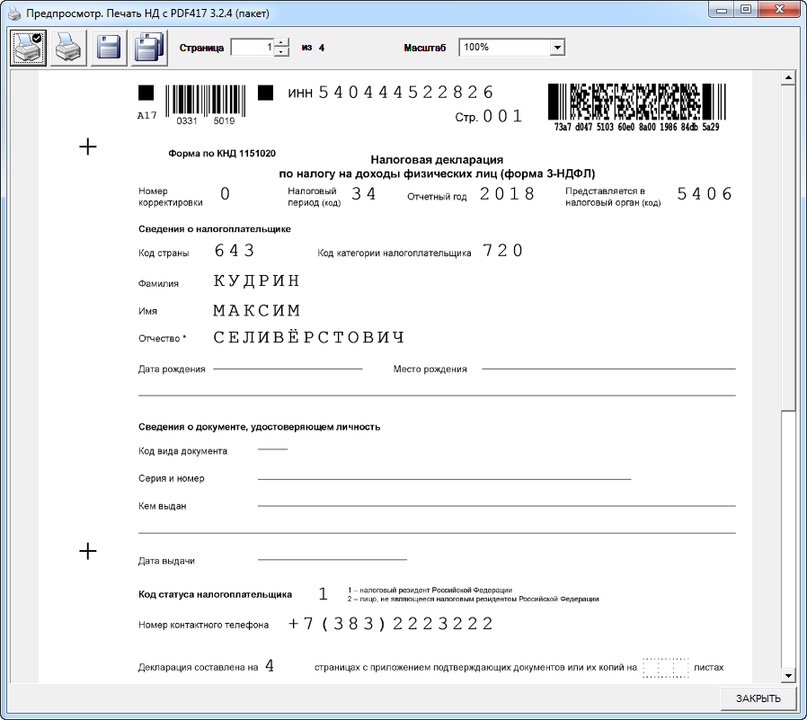

При подготовке 3 НДФЛ ИП вносят необходимые сведения на титульную страницу, в два предусмотренных раздела, а при необходимости — еще в приложения и расчеты к ним. Пошаговая инструкция заполнения 3 НДФЛ для ИП за 2023 год начинается с заполнения титульного листа. Здесь указываются:

- ИНН в верхней части (то же самое нужно сделать на каждой странице документа).

- Если подается уточненный вариант — номер корректировки.

- Код категории, в которую включен плательщик налога (для ИП — 720).

- Код налогового органа, относящегося к месту проживания предпринимателя.

- Код государства (для РФ — 643).

- ФИО, паспортные реквизиты, телефонный номер ИП.

Предприниматель либо его представитель должны подписать титульник.

Доходы, полученные предпринимателем от ведения деятельности, отражаются на листе В (во втором разделе).

В пункте 1 нужно выбрать код деятельности и указать ОКВЭД по классификатору. При наличии нескольких видом деятельности нужно заполнить лист В для каждого по отдельности. Общие итоги подсчитываются в разделе «Итого» на последнем таком листе.

В строках 030-090 пункта 2 прописываются сведения для подсчета налоговой базы. Здесь отображаются предпринимательские доходы и расходы, учитываемые при расчете профвычета. Перечень расходов состоит из материальных и амортизационных затрат, выплат физлицам и прочих расходов, но только подтвержденных документами.

Важно! При отсутствии документального подтверждения расходов в состав профвычета по налогу засчитают лишь 20% всей суммы дохода.

В строчках 110-140 пункта 3 суммируются доходы и расходы предпринимателя по всем листам В. Здесь же прописываются начисленные и уплаченные авансы по налогу.

Пункт 5 нужно заполнять в случае самостоятельной корректировки налога и базы. Так бывает, когда применяются отличные от рыночных цены при проведении сделок с взаимозависимыми лицами.

Результат, получившийся в пункте 3, указывается в разделе 2 для подсчета налоговой базы и самого НДФЛ. После расчета налога, подлежащего уплате, доплате или возврату, цифра отображается в строке 010 раздела 1. Сюда же надо вписать КБК для зачисления налога, территориальный код ОКТМО по месту учета предпринимателя, где выплачивается НДФЛ.

При НДФЛ работает кассовый метод, поэтому авансовые средства засчитываются в доходы. При возврате аванса в году, в котором он был получен, данная операция не влияет на базу по налогу и не отражается в декларации. Если же получение и возврат аванса пришлись на разные налоговые периоды, потребуются коррективы. Аванс исключается из доходов коммерсанта.

Важно! Налоговую сумму возможно зачесть, это отражается в строке 122 второго раздела документа. У москвичей есть возможность зачета торгового сбора, указав необходимые сведения в строке 091 второго раздела.

Образец

Предприниматели могут воспользоваться в качестве примера образцами заполненных деклараций, опубликованных на различных сайтах. Главное — обращать внимание на период публикации, поскольку в порядок заполнения регулярно вносятся изменения.

При заполнении документа на компьютере можно использовать единственный шрифт — Courier New с размером букв 16-18. В пустых ячейках не нужно проставлять прочерки. Все числовые данные следует выравнивать по правому краю.

Важно! Декларация заполняется в рублях и копейках, сумма налога указывается в рублях с округлением по арифметическим правилам.

Нужно ли сдавать нулевой отчет

Даже если предприниматель не вел деятельность в отчетном году и не получал доходов, ему необходимо предоставить нулевой отчет. Документ состоит из титульного листа и двух разделов. В соответствующих полях следует поставить прочерки.

Важно! При закрытии ИП нулевую декларацию нужно подать в течение 5 дней с момента регистрации прекращения деятельности.

В какой срок нужно сдать 3-НДФЛ

ИП обязан подать декларацию в установленный законом срок: с 1 января и до 30 апреля. Но срок оплаты 3 НДФЛ за 2023 год для ИП этой датой не ограничивается. Платеж за предшествующий год нужно внести до 15 июля в соответствии с суммой, прописанной в декларации.

Санкции за несвоевременную сдачу

Нарушение сроков подачи 3-НДФЛ считается нарушением законодательства, и за это предусмотрена ответственность, как налоговая, так и административная. Первая предполагает штрафные санкции в размере 5% от неуплаченного налога по декларации. За каждый месяц задержки подачи документа выплачивается штраф в этом размере, причем его минимальная сумма составляет 1000 рублей. Но ограничен и максимальный показатель — до 30% от суммы налога, указанной в декларации. Административная ответственность определяется ст.15.5 КоАП.

Подавать декларацию 3-НДФЛ и выплачивать соответствующий налог должны предприниматели, применяющие в своей деятельности режим ОСНО. Все бизнесмены, использующие спецрежим, освобождаются от таких обязанностей. Однако это касается только доходов, полученных от работы в качестве предпринимателя.

ИП на ОСНО декларируют свои доходы в отчете-декларации ежегодно и сдают бумагу налоговикам в определенный срок. На уплату налога отводится несколько больше времени. Задержка подачи декларации сверх установленных сроков влечет наказание в виде штрафных санкций.

Источник: onlinekassa.guru

Как заполнить 3-НДФЛ для Индивидуального предпринимателя на ОСНО в 1С:Бухгалтерия, ред. 3.0?

Как заполнить 3-НДФЛ для Индивидуального предпринимателя на ОСНО в 1С:Бухгалтерия, ред. 3.0?

Ответ специалиста линии консультаций:

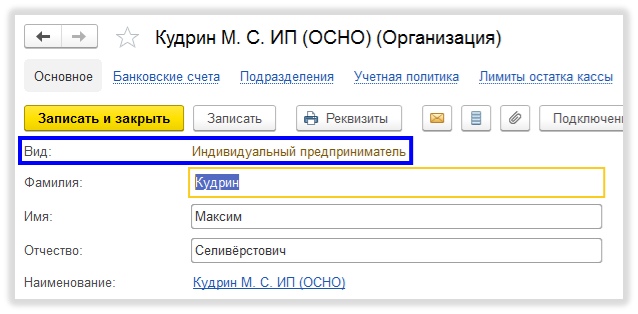

Для начала необходимо проверить вид организации. Должен быть «Индивидуальный предприниматель» (Главное/Настройки/Организации или Реквизиты предприятия) :

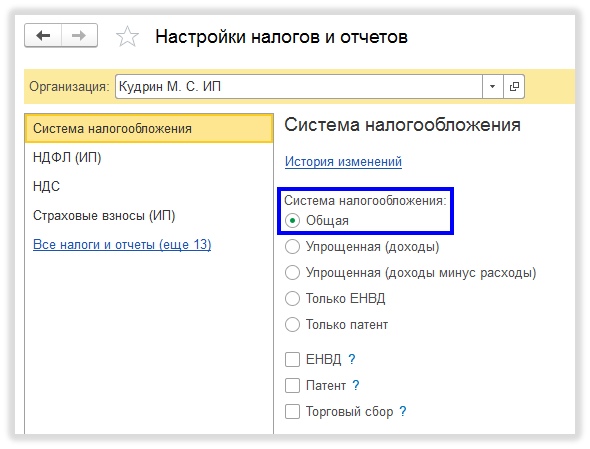

Посмотрим учетную политику по налоговому учету (Главное/Настройки/Налоги и отчеты)

Система налогообложения должна быть «Общая»

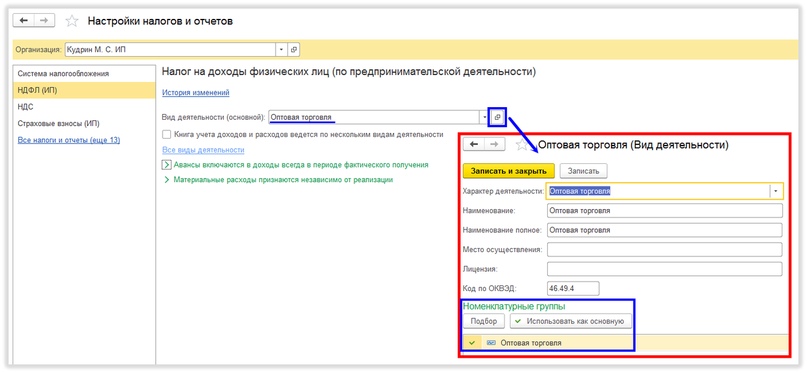

В настройках НДФЛ (ИП) должен быть заполнен вид деятельности основной, в котором указана номенклатурная группа, используемая при реализации товаров и услуг (смотрим ОСВ по счету 90 с группировкой по номенклатурным группам), заполнен код ОКВЭД.

Если необходимо, то можно установить флаг «Книга учета доходов и расходов ведется по нескольким видам деятельности» и по гиперссылке «Все виды деятельности» добавить виды деятельности.

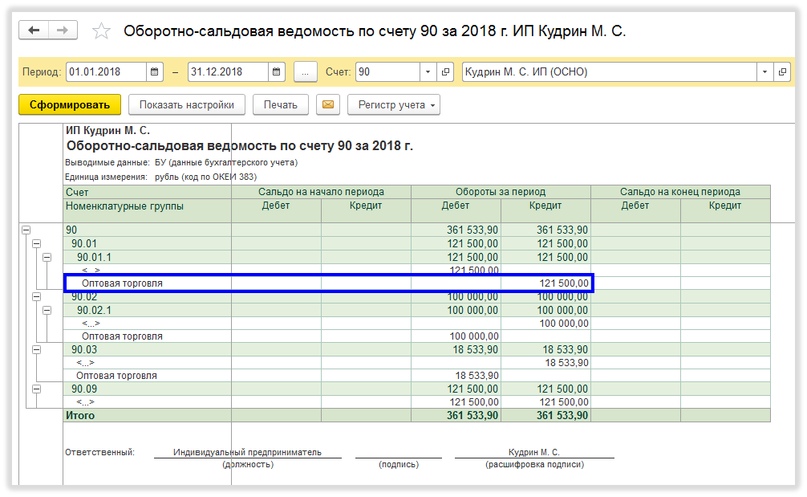

Убеждаемся, что доход был по выбранной нами номенклатурной группе:

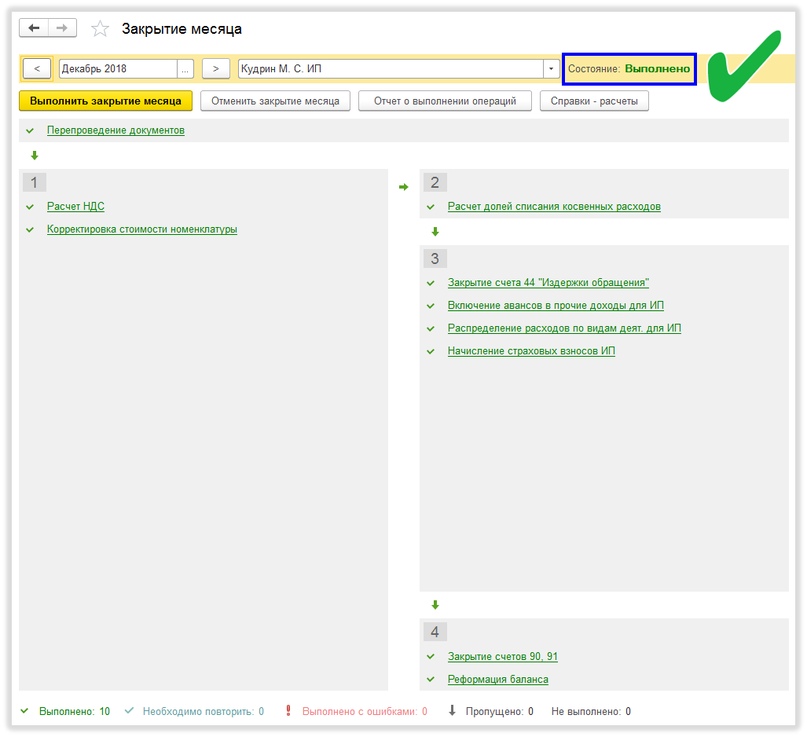

Закрываем 2018 год через Закрытие месяца (Операции/Закрытие периода/Закрытие месяца)

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Все операции должны быть ярко-зелёного цвета:

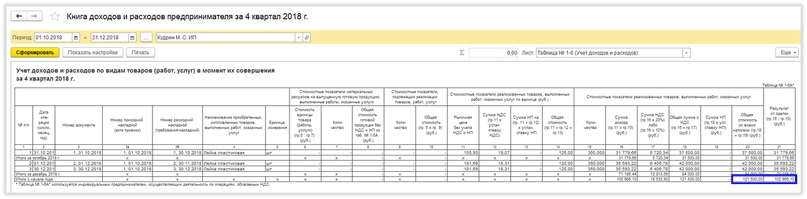

Посмотрим Книгу доходов и расходов предпринимателя (Отчеты/Отчеты для ИП/Книга доходов и расходов ИП):

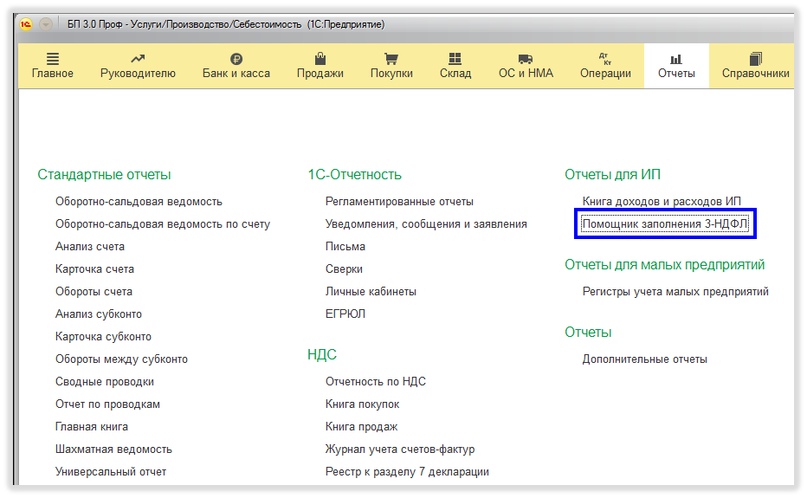

Приступаем в формированию декларации 3-НДФЛ через Помощника (Отчеты/Отчеты для ИП/Помощник заполнения 3-НДФЛ) :

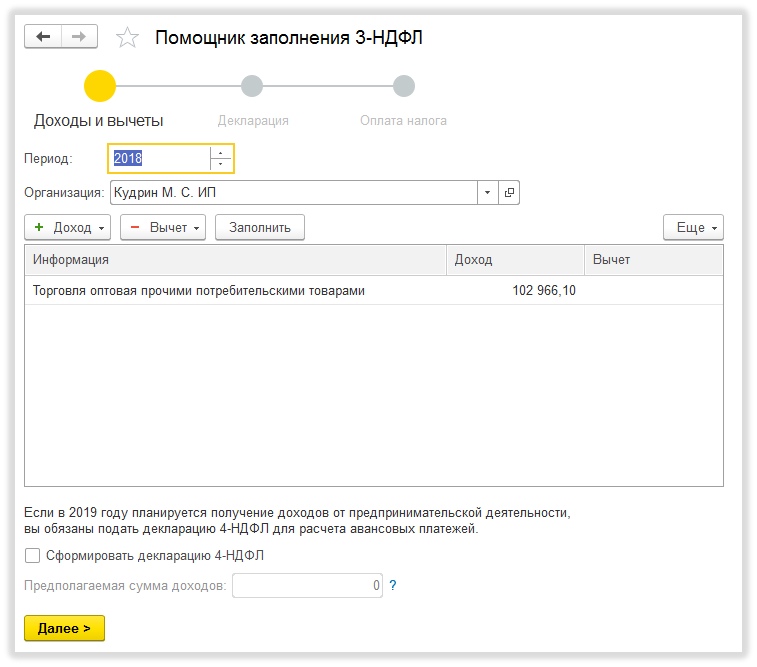

На первом этапе помощник сам заполнит сумму дохода по основной деятельности:

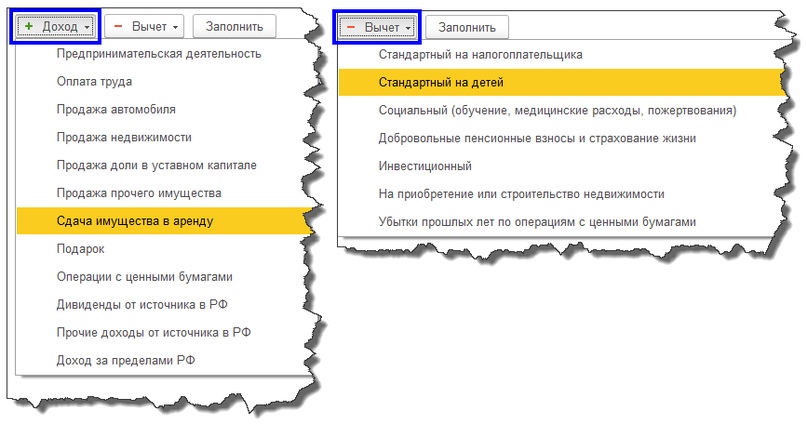

При необходимости, можно вручную добавить доходы и вычеты:

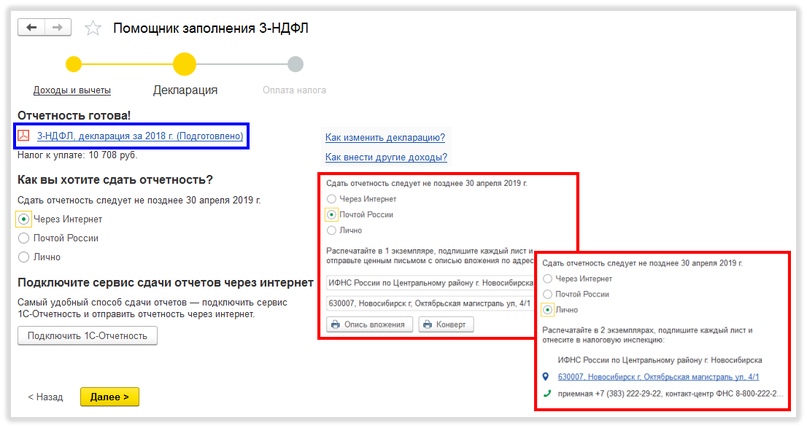

На втором шаге помощник формирует готовую декларацию, которую мы можем открыть нажатием по гиперссылке 3-НДФЛ, декларация за 2018 г. (Подготовлено)

Здесь же можно выбрать один из трёх способов сдачи отчета: Через интернет; Почтой России; Лично:

Просмотр печатной формы декларации 3-НДФЛ:

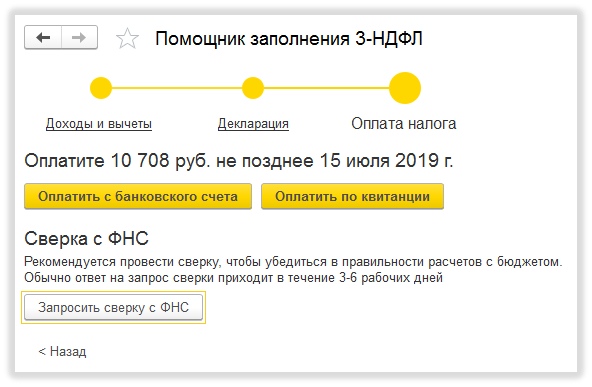

На третьем шаге мы можем сформировать платёжное поручение на уплату налога, либо квитанцию для оплаты наличными через банк:

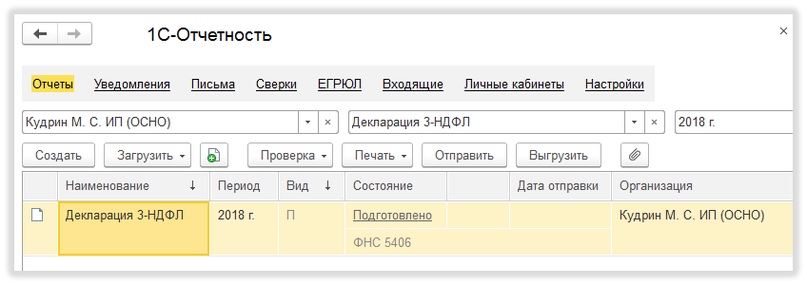

Декларация, созданная через Помощника, отражается в регламентированных отчетах (Отчеты/1С-Отчетность/Регламентированные отчеты) :

Рассказать друзьям

Предыдущая

Как загрузить прайс-лист в 1С:Управление торговлей 11 из EXCEL файлов?

Как заполнить в путевом листе транспортные средства?

Комментарии ( 66,’PROPERTY_OBJECT_ID’ => $ElementID, ‘ACTIVE’=>’Y’,), array(), false, array(‘ID’, ‘NAME’) ); echo $cnt; ?>)

IncludeComponent( «scoder:scoder.comments», «coments», Array( «AJAX_MODE» => «Y», «AJAX_OPTION_ADDITIONAL» => «», «AJAX_OPTION_HISTORY» => «N», «AJAX_OPTION_JUMP» => «N», «AJAX_OPTION_STYLE» => «N», «CACHE_TIME» => «36000000», «CACHE_TYPE» => «A», «COMPOSITE_FRAME_MODE» => «A», «COMPOSITE_FRAME_TYPE» => «AUTO», «CUSTOM_TITLE_DATE_ACTIVE_FROM» => «», «CUSTOM_TITLE_DATE_ACTIVE_TO» => «», «CUSTOM_TITLE_DETAIL_PICTURE» => «», «CUSTOM_TITLE_DETAIL_TEXT» => «», «CUSTOM_TITLE_IBLOCK_SECTION» => «», «CUSTOM_TITLE_NAME» => «Ваше имя», «CUSTOM_TITLE_PREVIEW_PICTURE» => «», «CUSTOM_TITLE_PREVIEW_TEXT» => «», «CUSTOM_TITLE_TAGS» => «», «DEFAULT_INPUT_SIZE» => «30», «DETAIL_TEXT_USE_HTML_EDITOR» => «N», «DIF_LEVEL_COMMENTS_SPACE_PX» => «50», «DISPLAY_BOTTOM_PAGER» => «Y», «DISPLAY_TOP_PAGER» => «N», «ELEMENT_ASSOC» => «PROPERTY_ID», «ELEMENT_ASSOC_PROPERTY» => «300», «GROUPS» => array(«2»), «MAX_FILE_SIZE» => «0», «MAX_LEVELS» => «100000», «MAX_USER_ENTRIES» => «100000», «NEWS_COUNT» => «50», «OBJECT_ID» => $ElementID, «OBJECT_TYPE» => $arParams[«IBLOCK_ID»], «PAGER_BASE_LINK_ENABLE» => «N», «PAGER_DESC_NUMBERING» => «N», «PAGER_DESC_NUMBERING_CACHE_TIME» => «36000», «PAGER_SHOW_ALL» => «N», «PAGER_SHOW_ALWAYS» => «N», «PAGER_TEMPLATE» => «.default», «PAGER_TITLE» => «Комментарии», «PREVIEW_TEXT_USE_HTML_EDITOR» => «N», «PROPERTY_CODES» => array(«300″,»NAME»), «PROPERTY_CODES_ANSWERE» => array(«300″,»NAME»), «PROPERTY_CODES_ANSWERE_REQUIRED» => array(«300″,»NAME»), «PROPERTY_CODES_REQUIRED» => array(«300″,»NAME»), «RESIZE_IMAGES» => «N», «SC_HIDE_TREE» => «N», «STATUS_NEW» => «ANY», «USER_MESSAGE_ADD» => «Ваш комментарий отправлен», «USE_CAPTCHA» => «N», ) );?>

Источник: is1c.ru