Инвестиции в страны и отрасли, а не отдельные фирмы, и отказ от акций компаний, чьи владельцы любят поболтать в Твиттере.

«Не буду инвестировать, а то потеряю все деньги», — думают многие россияне и несут сбережения в банк. Кажется, там с активами ничего не случится, хотя на самом деле инфляция легко проникнет в самый прочный сейф. И в депозитах, и на фондовом рынке — везде есть свои риски, но в случаях с инвестициями ими хотя бы можно управлять. Не зря Уоррен Баффет говорил, что риск приходит от незнания того, что вы делаете. Рассказываем, что грозит инвесторам и как они могут застраховать свои сбережения.

1. Рыночный риск

Как проявляется. Падение фондового рынка из-за непрогнозируемых факторов (пресловутых «черных лебедей») приводит к изменению стоимости ценных бумаг: котировки снижаются, и портфель инвестора «краснеет».

Пример. Пандемия коронавируса, которая устроила мировой экономике серьезную встряску: акции Boeing в феврале-марте прошлого года подешевели на 73%, «Газпрома» по итогам года — на 30%. Или финансовые кризисы вроде лопнувшего 20 лет назад «пузыря доткомов»: тогда за 2,5 года индекс S не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора.

12 Риск и неопределенность

Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Принятие управленческого решения в условиях неопределенности и риска

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Источник: finex-etf.ru

Пять главных рисков для инвестора в 2023 году

В 2022 году на фондовом рынке реализовались риски, которые казались почти невозможными или малозначимыми. Теперь эти риски, ставшие основными для инвестора, имеют фундаментальные причины и будут присутствовать в долгосрочной перспективе. Большинство рисков взаимосвязаны и обладают причинно-следственной связью.

Рассказываем, какие основные риски существуют для российских инвесторов в 2023 году и как можно минимизировать их или избежать их влияния.

Геополитика

Продолжается эскалация геополитического конфликта, налагаются взаимные санкции и углубляется разрыв между российским и мировыми рынками.

Геополитика остается жесткой, а неопределенность исхода высокая, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

Фактически этот риск уже реализовался в прошлом году, отмечает руководитель проектов ИК «ВЕЛЕС Капитал» Валентина Савенкова. Иностранные инвесторы ушли, ликвидность снизилась, рынок привык жить в условиях санкций и обходиться внутренним капиталом, говорит она.

«Дальнейшая реализация этого риска может выглядеть как краткосрочные сильные коррекционные движения на опасениях очередной эскалации конфликта и вряд ли приведет к серьезным структурным изменениям на российском рынке», — полагает эксперт.

По ее мнению, дополнительной защиты для российских инвесторов не требуется.

«Политика всегда влияла и будет влиять на экономику, защита от этого влияния лежит в плоскости разумного инвестирования и умения не поддаваться всеобщей панике», — подчеркивает Савенкова.

Рецессия в экономике

Так как в геополитике продолжается конфронтация, общий темп развития мировой экономики снижается, говорит Зельцер. На этом фоне возрастает риск рецессии, а его влияние может быть особенно велико при рецессии в западных странах.

«Призрак рецессии приводит к турбулентности сырьевых рынков. Стоимость нефти и газа фактически остается на двухлетних минимумах, поскольку рынок закладывает снижение энергетического спроса», — поясняет Зельцер.

И пока даже «переоткрытие» Китая на фоне снятия основных барьеров пандемии не может полностью перекрыть возможный дисбаланс спроса и предложения на товарном рынке, считает он.

14.03.2023 20:02

Рецессии способствует рост ставок в Европе и США, говорит главный аналитик Банки.ру Богдан Зварич.

«Удорожание фондирования замедляет их экономику, оказывая давление на экономическую активность. Также ухудшению ситуации способствуют и программы сокращения балансов регуляторов, что приводит к снижению объема ликвидности в экономике и возникновению проблем, в частности в банковском секторе», — уточняет он.

В такой ситуации нужно взвешенно подходить к инвестированию, говорит Савенкова. Рыночные риски присутствуют всегда, и в зависимости от стратегии торговли необходимо заранее подумать о хеджировании своих рисков и управлении ими в случае реализации негативного сценария.

Здесь вы можете выбрать подходящего брокера, тут — узнать больше про инвестирование.

Высокая инфляция и валютный курс

Инфляция в мире по-прежнему остается высокой, а ставки центробанков повышены на порядок против околонулевой стоимости фондирования еще год назад, напоминает Зельцер.

«Тем не менее пока мы не закладываем серьезных потрясений и сохраняем прогноз по российской инфляции на год в 6%», — говорит эксперт.

Кроме того, по его мнению, текущие котировки курса рубля занижены. «Рубль перепродан и может в ближайшие месяцы перейти к умеренному восстановлению», — полагает он.

Однако риск роста валютного курса и девальвации рубля при отсутствии достаточного числа возможностей валютных инвестиций все-таки остается, говорит Савенкова.

По ее словам, минимизировать этот риск можно, если переключиться с доллара и евро на юань, который по-прежнему является дружественной валютой и предлагает инструменты с адекватной доходностью.

Вместе с тем при слабом рубле определенную поддержку получат экспортеры в качестве компенсации за упавшие цены, говорит Зельцер. «Интересными по-прежнему выглядят бумаги «Лукойла», «Татнефти», «Роснефти», «Новатэка»», — отмечает он.

Санкции

На отдельные отрасли и эмитентов продолжают оказывать влияние санкции, отмечает Савенкова.

«Однако пример Сбербанка, который получил одну из самых серьезных санкционных нагрузок из всех публичных российских компаний и полностью оправился от нее менее чем за год, достаточно позитивен и вселяет надежду в инвесторов», — говорит она.

По ее мнению, защитить себя от этого риска инвестор может при осознанном выборе бумаг в свой портфель.

«Покупать нужно не то, что дешево и имеет потенциал роста, а то, что уже демонстрирует импульс к росту и восстановлению ценовых позиций», — полагает она.

Инфраструктура

На инвесторов продолжает влиять блокировка зарубежных активов.

«Остаются проблемы смены юрисдикции у российских компаний, прошедших листинг на зарубежных площадках. Как следствие — невозможность выплачивать дивиденды», — отмечает Савенкова.

Чтобы минимизировать риски, инвесторам, предпочитающим зарубежные активы, стоит рассмотреть инвестиции в синтетические продукты, повторяющие структуру зарубежных активов, но находящиеся в российской юрисдикции и не подлежащие блокировке в результате санкций, считает она.

Еще по теме:

25.03.2023 00:11

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru

Учет инфляции, риска и неопределенности при оценке эффективности инвестиционных проектов

Инфляция во многих случаях существенно влияет на величину эффективности ИП, условия финансовой реализуемости, потребность в финансировании и эффективность участия в проекте собственного капитала. Это влияние особенно заметно для проектов с растянутым во времени инвестиционным или реализуемых с одновременным использованием нескольких валют (многовалютные проекты). Поэтому при оценке эффективности инфляцию следует учитывать. Помимо этого, инфляция должна учитываться при исследовании влияния на реализуемость и эффективность проектов неопределенности и риска.

Учет инфляции осуществляется с использованием:

общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

прогнозов валютного курса рубля;

прогнозов внешней инфляции;

прогнозов изменения во времени цен на продукцию и ресурсы (в том числе газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

прогноза ставок налогов, пошлин, ставок рефинансирования ЦБ РФ и других финансовых нормативов государственного регулирования.

Для описания влияния инфляции на эффективность ИП используются следующие показатели:

общий индекс инфляции за период от начальной точки (точки 0, в качестве которой можно принять момент разработки проектной документации, момент приведения t 0 , начало нулевого шага или иной момент) до конца m-го шага расчета GJ(tm,0) или GJm (базисный общий индекс инфляции). Он отражает отношение среднего уровня цен в конце m-го шага к среднему уровню цен в начальный момент времени. Если в качестве начальной точки принят конец нулевого шага, GJ0 = 1;

общий индекс инфляции за m-й шаг Jm, отражающий отношение среднего уровня цен в конце шага m-1(цепной общий индекс инфляции). Если в качестве начальной точки принято начало нулевого шага, GJ0=J0;

темп (уровень, норма) общей инфляции за этот шаг im, выражаемый обычно в процентах в год (или месяц);

средний базисный индекс инфляции на m-м шаге MJm, отражающий отношение среднего уровня цен в середине m-го шага к среднему уровню цен в начальный момент.

Аналогичными показателями характеризуется изменение цен на отдельные виды товаров и услуг. Через GJ k (tm,0) и J k ™=J k m обозначаются соответственно базисный и цепной индексы цен на k-й продукт (услугу, ресурс).

Разновидностью индексов цен является индекс переоценки основных фондов, отражающий изменение балансовой и остаточной стоимости фондов при периодически (по существующим правилам – один раз в год) проводимой их переоценке (необходимость учета переоценки обусловлена, в частности, тем, что она влияет на стоимость имущества, размеры амортизации и другие важные показатели проекта). Различаются цепной индекс переоценки, отражающий увеличение стоимости фондов при данной переоценке, и базисный индекс, отражающий аналогичное изменение по сравнению со стоимостью в начальной точке. В расчетах эффективности могут использоваться как усредненные, так и дифференцированные по видам основных фондов индексы переоценки.

Инфляция называется равномерной, если темп общей инфляции im не зависит от времени (при дискретном расчете — от номера m-го шага).

Величины индексов и темпов инфляции зависят от вида используемой валюты (рубли или какой-либо вид инвалюты).

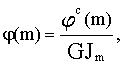

Для многовалютных проектов дополнительно необходимо знать базисные GJ c (tm,0) либо цепные J c ™ индексы (или темпы) изменения валютного курса для всех шагов расчета m или, что эквивалентно, индексы внутренней инфляции иностранной валюты для этих шагов. Базисный индекс внутренней инфляции иностранной валюты определяется формулой

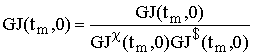

, (3.1)

где GJ(t,0) – базисный общий индекс рублевой инфляции;

GJ $ (t,0) – базисный индекс роста валютного курса для валюты данного вида;

GJ c (t,0) – базисный индекс инфляции инвалюты данного вида.

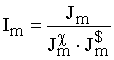

Если в эту формулу вместо базисных индексов подставить цепные, получится формула для цепных индексов внутренней инфляции иностранной валюты:

. (3.2)

Если для некоторого шага расчета m этот индекс равен единице, изменение валютного курса на этом шаге соответствует соотношению величин рублевой и валютной инфляций; если он больше единицы, рост валютного курса отстает от этого отношения (валютный курс растет медленнее, чем внутренние цены по отношению к внешним); если он меньше единицы, рост валютного курса опережает рост внутренних цен (по отношению к внешним).

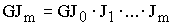

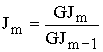

В расчетах чаще всего используются следующие свойства индексов инфляции:

, (3.3)

. (3.4)

В соответствии с (3.3) базисный индекс переоценки основных фондов рассчитывается как произведение предшествующих цепных индексов.

Для того чтобы учесть влияние инфляции на показатели эффективности проекта “в целом”, следует методами, описанными в предыдущем модуле, с использованием прогнозных цен построить составляющие денежных потоков в прогнозных ценах, после чего привести их к единому (итоговому) потоку, выраженному в прогнозных ценах (j с (m)), используя прогнозный валютный курс. Единый (итоговый) поток следует выражать в той валюте, в которой в соответствии с требованиями инвестора необходимо оценить эффективность проекта. Как правило, в российских условиях такой валютой являются рубли.

На основании полученного потока в прогнозных ценах строится денежный поток в дефлированных ценах по формуле

(3.5)

Приведение к дефлированным ценам называется дефлированием.

Для проверки условий финансовой реализуемости проекта и определения потребности в финансировании должны использоваться прогнозные цены. При этом рекомендуется корректировать процентную ставку по кредитам по формуле Фишера (см. п. 6.2.1.6.7).

Денежный поток для собственного капитала дефлируется по формулам (6.10), (6.10а), и на основании дефлированного потока рассчитываются показатели эффективности.

Для практического расчета полезно следующим образом классифицировать виды влияния инфляции:

влияние на ценовые показатели;

влияние на потребность в финансировании;

влияние на потребность в оборотном капитале.

Первый вид влияния инфляции практически зависит не от ее величины, а только от значений коэффициентов неоднородности и от внутренней инфляции иностранной валюты.

Второй вид влияния зависит от неравномерности инфляции (ее изменения во времени). Наименее выгодной для проекта является ситуация, при которой в начале проекта существует высокая инфляция (и, следовательно, заемный капитал берется под высокий кредитный процент), а затем она падает.

Третий вид влияния инфляции зависит как от ее неоднородности, так и от уровня. По отношению к этому виду влияния все проекты делятся на две категории (в основном в зависимости от соотношения дебиторской и кредиторской задолженностей). Эффективность проектов первой категории с ростом инфляции падает, а второй – растет.

В связи с изложенным можно рекомендовать следующий порядок прогноза инфляции:

установить, к какой категории, первой или второй, относится проект;

если приняты меры для уменьшения влияния инфляции на потребность в финансировании, то для проектов второй категории следует использовать минимально возможный уровень инфляции (например, производить расчет в текущих ценах). Для проектов первой категории из всех обоснованных прогнозов инфляции следует выбирать максимальный;

если такие меры не приняты, то наряду с описанными предельными прогнозами инфляции необходимо рассмотреть сценарии, связанные с наиболее быстрым (из реально-прогнозируемых) снижением инфляции от принятой максимальной до принятой минимальной величины;

оценить нижний предел возможных изменений одной из характеристик изменения валютного курса (например, цепных индексов внутренней инфляции иностранной валюты, в том числе из соображений соотношения долларовых цен на продукцию: по проекту и существующих внутри страны и за рубежом).

Помимо этого, финансовая реализуемость и эффективность проекта должна проверяться при различных уровнях инфляции в рамках оценки чувствительности проекта к изменению внешних условий.

При прогнозе инфляции следует учитывать официальные сведения, а также экспертные и прочие оценки, учитывающие дефлятор ВНП, и/или индексы цен по достаточно большой “корзине” постоянного состава.

Учет неопределенности и риска при оценке эффективности инвестиционных проектов

В расчетах эффективности рекомендуется учитывать неопределенность, т.е. неполноту и неточность информации об условиях реализации проекта, и риск, т.е. возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. Показатели эффективности проекта, исчисленные с учетом факторов риска и неопределенности, именуются ожидаемыми.

При этом сценарий реализации проекта, для которого были выполнены расчеты эффективности (т.е. сочетание условий, к которому относятся эти расчеты), рассматривается как основной (базисный), все остальные возможные сценарии – как вызывающие те или иные позитивные или негативные отклонения от отвечающих базисному сценарию (проектных) значений показателей эффективности. Наличие или отсутствие риска, связанное с осуществлением того или иного сценария, определяется каждым участником по величине и знаку соответствующих отклонений. Риск, связанный с возникновением тех или иных условий реализации проекта, зависит от того, с точки зрения чьих интересов он оценивается.

Отдельные факторы неопределенности подлежат учету в расчетах эффективности, если при разных значениях этих факторов затраты и результаты по проекту существенно различаются.

Проект считается устойчивым, если при всех сценариях он оказывается эффективным и финансово-реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом проекта.

В целях оценки устойчивости и эффективности проекта в условиях неопределенности рекомендуется использовать следующие методы:

укрупненную оценку устойчивости;

расчет уровней безубыточности;

метод вариации параметров;

оценку ожидаемого эффекта проекта с учетом количественных характеристик неопределенности.

Все методы, кроме первого, предусматривают разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных для каких-либо участников условиях и оценку финансовых последствий осуществления таких сценариев. Это дает возможность при необходимости предусмотреть в проекте меры по предотвращению или перераспределению возникающих потерь.

При выявлении неустойчивости проекта рекомендуется внести необходимые коррективы в организационно-экономический механизм его реализации, в том числе:

изменить размеры и/или условия предоставления займов;

предусмотреть создание необходимых запасов, резервов денежных средств, отчислений в дополнительный фонд;

скорректировать условия взаиморасчетов между участниками проекта;

предусмотреть страхование участников проекта на те или иные страховые случаи.

В тех случаях, когда и при этих коррективах проект остается неустойчивым, его реализация признается нецелесообразной, если отсутствует дополнительная информация, достаточная для применения четвертого из перечисленных выше методов. В противном случае решение вопроса реализации проекта производится на основании этого метода без учета результатов всех предыдущих.

При оценке проектов следует учитывать следующие виды рисков:

Информация о работе «Учет инфляции, риска и неопределенности при оценке эффективности инвестиционных проектов»

Раздел: Экономика

Количество знаков с пробелами: 28089

Количество таблиц: 0

Количество изображений: 0

Источник: kazedu.com