Возмещение НДС при УСН в сметах в 2021 году, как, впрочем, и в 2020 году, является актуальным вопросом при составлении сметной документации. И хотя компенсация НДС в смете при «упрощенке» чаще всего является частью бухгалтерских отчетов и прочих комплектов документов, предоставляемых в контролирующие органы, все же НДС в смете при УСН должно быть отражено и специалистами сметного отдела.

Следует отметить, что упрощенная система налогообложения предполагает отсутствие уплаты налога на добавленную стоимость в большинстве случаев. Однако есть и случаи, когда строительной компании на УСН все-таки придется иметь дело с данным налогом. Поэтому возникают логичные вопросы, как пересчитать смету с НДС на «упрощенку» и как произвести возмещение НДС в смете при УСН.

Случаи компенсации НДС в смете

Необходимо отметить, что при работе на упрощенной системе налогообложения предприниматель или строительная компания освобождены от уплаты ряда налогов и взносов. Налог на добавленную стоимость, или НДС, входит в их число. Однако этот факт также лишает налогоплательщиков на данной системе налогообложения получать возврат НДС при УСН в смете.

Все о коэффициентах в итогах. Тендерный (аукционный), дефлятор и т.д.

Также следует отметить, что с 2021 года сумма налога НДС значительно возросла, и на сегодняшний день составляет 20 %. В связи с этим, при возникновении вопроса, как в смете учитывается УСН, важно понять также, как произвести возмещение затрат НДС при УСН в смете.

Ведь строительная организация, работающая на упрощенном режиме, часто сталкивается со сметами по форме №4, локальными ресурсными сметными расчетами, объектными сметами, сводными сметными расчетами и прочими формами сметной документации, в которых обозначена статья затрат на уплату НДС.

Кроме того, при закупке материалов и производстве ремонта машин и оборудования, организация также уплачивает указанный налог. Поэтому вопрос об оформлении УСН в смете встает иногда очень остро. Ведь интересует в данном случае метод того, как вернуть уплаченный НДС и как можно применение возмещения УСН в смете учесть.

В различных нормативных документах о возмещении НДС при УСН в смете уделяется внимание разнообразным случаям возникновения подобной необходимости. Кроме того, данной теме посвящено множество обучающих курсов и лекций, а также различные форумы и семинары. Кроме того, следует иметь в виду, что составление смет при упрощенной системе налогообложения УСН обновлено на 2021 год и должно производиться с учетом всех актуальных нормативных документов и актов.

Формула компенсации НДС при УСН в смете

Формула компенсации НДС при УСН в смете в письме Госстроя № НЗ-6292/10 от 06.10.2003 г. является на сегодняшний день основной формулой. Хотя следует отметить, что существует некоторая неопределенность в решении данного вопроса.

Неопределенность эта связана с тем, что формула УСН в смете и, кроме этого, тезисы, касающиеся определения стоимости накладных расходов и сметной прибыли в сметах на «упрощенке», были рекомендованы разными нормативными документами, иногда несколько противоречащими друг другу. Поэтому о том, какая формула расчета компенсации НДС20% в смете будет применена, должно быть уточнено не только текстом контракта на объект строительства, но и действующими региональными регламентирующими документами.

Составление сметы по усн

Итак, возвращаясь к тексту письма №НЗ-6292/10 от 06.10.2003 г., можно выделить несколько направлений. Первым из них является формула упрощенной системы налогообложения для сметы. Следует также уточнить, что как таковой формулы в письме нет, однако, в приложении к письму приведен пример расчета, который позволит понять, как в смете учитывается УСН.

Для чего упрощенец должен рассчитывать компенсацию НДС

Разберем подробнее случай, как с помощью компенсации НДС можно законно снизить риски претензий контролеров и сэкономить деньги, работая по договорам строительного подряда.

Итак, подрядчику-упрощенцу, который работает с заказчиками на ОСНО, необходимо уметь правильно определять компенсацию НДС. Это делается для того, чтобы подрядчик на УСН имел возможность возместить свои расходы, оплаченные поставщикам материалов и комплектующих, которые включали в себя суммы НДС.

При подготовке сметного расчета НДС обычно выделяется в форме документа внизу в итоговой строке, которую нельзя удалять или игнорировать, даже если подрядчик использует спецрежим УСН. В подобных обстоятельствах, чтобы упрощенцы не теряли свои деньги, применяется алгоритм возмещения НДС. Для этого в смете строку «НДС» вам следует поменять на «Затраты на компенсацию НДС при УСН» или на «Компенсацию НДС при УСН».

Формула компенсации НДС при УСН в смете. Пример подсчета

Если обратиться к рисунку 1, то можно увидеть пример расчета НДС при УСН в сметах в 2021 году, а также в году 2021. данный расчет составлен на основании примера из приложения вышеуказанного письма.

Рисунок 1. Пример расчета компенсации НДС в сметах на УСН

Как видно, расчет имеет три столбца, в каждом из которых обозначены необходимые данные для расчета образца сметы без НДС при УСН. В первом столбце указываются статьи затрат. К статьям сметных затрат согласно методическому документу в строительстве МДС81-35.2004 отнесены следующие категории: стоимость материалов, эксплуатации машин и механизмов, а также стоимость фонда оплаты труда (ФОТ), которые составляют прямые затраты в смете. Фонд оплаты труда является суммированием показателей зарплаты труда рабочих и зарплаты машинистов.

Плюс к этому существуют в составе сметных форм укрупненные нормативы накладных расходов (НР) и сметной прибыли (СП), которые также являются составными частями сметных статей затрат. Кстати, к нормам НР и СП при УСН письмами Госстроя и Минюста также рекомендуются понижающие коэффициенты, о чем будет рассказано далее по тексту.

Кроме перечисленных выше, в сметную форму включаются затраты на оплату налогов, а также могут быть перечислены различные лимитированные затраты, затраты на непредвиденные расходы и т.д.

Однако назначение УСН в смете состоит в том, что, как отмечалось выше, многие налоги не могут быть и не должны быть отражены в составе сметной формы в связи с налоговым режимом. Поэтому на такие налоги, как НДС на материалы при УСН в смете, предусмотрен расчет подобный тому, что проиллюстрирован на рисунке 1. Таким образом, становится понятно, как расшифровывается в сметах УСН каждая из статей затрат в первом столбце расчета.

Вторым столбцом в примере расчета УСН в смете содержит в себе спонтанную стоимость работ, которые измеряются тысячами рублей. А в третьем столбце произведены расчеты по возмещению затрат НДС при УСН в смете. Для удобства все формулы УСН в смете на рисунке 1 подробно расписаны, однако в реальной смете они могут быть указаны сразу в итогах.

Итак, чтобы вычислить размер компенсации НДС при УСН в смете, следует для начала выяснить сумму налога на добавленную стоимость по каждой статье затрат. Так, если обратиться к строке «Материалы», сумма которых, указанная во втором столбце, равна 5000 тыс. руб., можно вычислить сумму НДС в размере 20% следующим способом: 5000 умножить на 20%. Итогом является 1000 тыс. руб.

Оплата труда рабочих остается без изменений, так как с нее НДС не уплачивается. А вот относительно затрат на эксплуатацию машин применяется тот же принцип, что и при вычислениях НДС в смете при УСН на материалы.

Однако следует учесть, что эксплуатация машин должна быть учтена в данном расчете в чистом виде, то есть без стоимости зарплаты механизаторов. Поэтому формула УСН в смете в данной строке приведена следующим образом: из суммы эксплуатации машин «1800» вычитается зарплата машинистов «350». Дальше производится идентичный расчет, то есть вычисляется сумма НДС. В данном случае это — 290 тыс. руб.

В строке «Итого» приводится сумма НДС на материалы и механизмы, которая учтена в смете УСН: 1000+290 =1290.

Следующим этапом расчета компенсации НДС в смете является вычисление налога в составе накладных расходов и сметной прибыли. Так как НР и СП в смете вычисляются на основании ФОТ, то вычисления будут производиться от суммы зарплат рабочих и машинистов, то есть от 1900+350=2250 тыс. руб.

Как можно увидеть, к показателям накладных расходов в смете применены еще и коэффициенты 1,18 и 0,7. Коэффициент 1,18 включается в расчет на основании приложения 2 МДС 81-4.99 и является укрупненным нормативом в жилищно-гражданском строительстве на данный вид норматива. Также формула УСН в смете в части НР содержит понижающий коэффициент 0,7, о котором будет рассказано далее по тексту в соответствующем абзаце.

Таким образом, получается, что сумму накладных расходов на расчете возврата НДС при УСН в смете на рисунке 1 составляет 1858,5 тыс. руб. К данной сумме применяется показатель удельного веса затрат на материалы в размере 0,183, а также вычисляется сумма НДС 20%.

Относительно показателя сметной прибыли производятся подобные расчеты возмещения затрат НДС при УСН в смете. Однако из формулы исключается показатель укрупненного норматива. Вместо этого в вычислениях должен присутствовать общеотраслевой норматив СП, применяемый на основании МДС81-25.2001. Кроме этого, показатель удельного веса материалов для сметной прибыли равен 0,15 и также должен быть учтен в конечном вычислении.

После произведения всех расчетов необходимо вывести общую сумму по всем строкам. В примере на рисунке 1 это — 1397,57 тыс. руб. Таким образом, компенсация НДС при УСН в смете в данном случае будет составлять 11,43%.

Составляем смету с «невидимым НДС» в сметах ФЕР/ТЕР

К сожалению, данный шаблон для УСН и разъяснения, которые приводятся выше, не всегда решают все проблемы. Зачастую заказчики или проверяющие соглашаются на оплату компенсации, но категорически не хотят видеть ее в смете. То есть требуют, чтобы сумма компенсации НДС была «растворена» в смете. Это совершенно неверно и такая смета не пройдет автоматизированной проверки, но зачастую проще сделать так, как требует заказчик, чем что-то ему доказывать.

Чтобы «растворить» НДС в смете придется использовать стандартный шаблон и дописать формулы расчетов эксплуатации машин, стоимости материалов, накладных расходов и сметной прибыли. Сначала сделаем это для одной расценки, а потом используем функцию «Распространить», чтобы получить необходимый расчет в остальных расценках.

В ячейке иЭМ необходимо к формуле дописать коэффициент 1,18. Должно получиться вот так: =ВКЛКОЛ*(ТЭМ*ПЭМ+ТЗПМ*(ПЗПМ-ПЭМ))*1.18.

В ячейке иМР также дописываем 1,18. Получится =ВКЛКОЛ*ТМР*ПМР*1,18.

В ячейке иНР необходимо включить только НДС от удельного веса материалов. Формула: =(ИЗП+ИЗПМ)*НР/100+(((ИЗП+ИЗПМ)*НР/100)*0.1712)*1.18

Тоже для ячейки иСП: =(ИЗП+ИЗПМ)*СП/100+(((ИЗП+ИЗПМ)*СП/100)*0.15)*1.18

Теперь распространим измененные формулы на все ячейки. Встаньте на ячейку иЭМ, выделите всю смету (Ctrl+A) и распространите (Shift+Ctrl+=) формулу расчета в ячейке иЭМ на остальные аналогичные ячейки сметы. Повторите операцию распространения для ячеек иМР, иНР и иСП.

ВНИМАНИЕ: Если в смете есть выделенные или свободные ресурсы, модификацию ячейки иМР и ее распространение для таких ресурсов нужно выполнить отдельно.

Альтернативная формула компенсации НДС при УСН в смете

Во многих источниках, посвященных сметной тематике, указывается также еще одна формула УСН в смете. На рисунке 2 приведен данный метод расчета. Однако следует отметить, что выбор формулы расчета компенсации НДС20% в смете должен осуществляться строго при согласовании каждого вида вычислений всеми законно заинтересованными сторонами при производстве строительных работ.

Рисунок 2. Формула компенсации НДС

Таким образом, алгоритм расчета на рисунке 2 имеет схожие черты с примером расчета из письма Госстроя №НЗ-6292/10 от 06.10.2003 г., приведенном на рисунке 1.То есть расчеты производятся с использованием тех же параметров из сметной формы: стоимости материалов, механизмов, а также оплаты труда.

Однако можно обратить внимание, что в приведенной формуле компенсации НДС при УСН в смете к нормативам НР и СП применяются несколько иные показатели. К накладным расходам применяется коэффициент удельного веса затрат на материалы из МДС81-33.2004, тот же показатель учтен и для сметной прибыли.

Многие специалисты предпочитают именно эту формулу возмещения НДС при УСН в смете, а не из письма Госстроя. Однако, как было отмечено выше, данный метод должен быть утвержден и согласован компетентными органами.

Кроме того, экономические вычисления данного типа возможно производить и в различных сметных программах. Например, можно произвести компенсацию НДС при УСН в «Гранд-смете». Формула УСН в «Гранд-смете» вводится по тем же алгоритмам, что и прочие формулы в указанном программном комплексе, поэтому данное действие не должно вызвать затруднений.

Коэффициенты к сметной прибыли и накладным расходам

Сметчики довольно часто задаются вопросом о том, какие понижающие индексы они должны применить по отношению к сметной прибыли и накладным расходам.

Сметчики, как правило, работают на постоянной основе в одной и той же компании, которая занимается определенной деятельностью. Если сметчику нужно сделать смету на другой вид деятельности, он может составить ее по привычному шаблону. Данный шаблон может отклоняться от норм и требований ценообразования в требуемой деятельности.

Организации, находящиеся на упрощенке, при формировании сметных документов должны использовать специальные понижающие индексы к расходам и сметной прибыли.

Выбор коэффициентов к сметной прибыли (СП) и к накладным расходам (НК) находится в прямой зависимости от способа индексирования стоимости в текущие цены.

Существует два способа индексации:

Индексация к СМР в основном используется тогда, когда необходимо выполнить инвестиционные расчеты. Реже данный метод применяется для расчетов между заказчиком и исполнителем. Данный способ расчета представляет собой использование одного и того же индекса к цене СМР (к прямым расходам в смете).

- По статьям расходов.

Индексация по статьям расходов используется, если необходимо произвести расчеты за работы между заказчиком и исполнителем. Данный метод представляет собой использование разнообразных индексов на зарплату водителей, эксплуатацию машин, материалы. Практически во всех случаях индексы на эксплуатацию техники на зарплату водителей являются одинаковыми. Это значит, что на фонд оплаты труда индекс является общим.

Если организация находится на упрощенке, она должна использовать все те же коэффициенты, что и организации-общережимники, однако в дополнение к общим индексам она должна использовать еще и специальные:

- По отношению к накладным расходам – 0,94;

- По отношению к сметной прибыли – 0,9.

Похожие статьи

- Как при УСН правильно учитывать входной НДС?

- НДС при УСН

- В том числе НДС

- Когда надо платить НДС при УСН?

- Как рассчитать НДС по ставке 18% от суммы?

Источник: novapochta.ru

Сметы по УСН для упрощенцев

Сметы по УСН для упрощенцев ИП рассчитывается немного по другому от стандартных расчетов с НДС. Если предприятие находится на особом режиме налогообложения, то для приемки и проверки готовых смет подрядных организаций требуется расчет возмещения НДС по формуле.

Предлагаем переделать итоги обычных смет на УСН с выведением формулы расчета и пояснениями. Такой метод расчета необходим для участия в тендерах и аукционах, также для закрытия работ по актам выполненных работ.

Формула для возмещения НДС в программе Гранд Смета:

(МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,18 — формула до 2018 года

(МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,20 — формула с 2019 года

0,1712 – удельный вес затрат на материалы в накладных расходах;

0,15 – затраты на материалы в сметной прибыли;

0,18 (18%) и 0,20 (20%) – налог на добавленную стоимость

Расчеты по чертежам и поэтажным планам

Источник: smeta-ekspertiza.ru

Формула компенсации НДС при УСН с применением единого индекса к СМР

Поправки в 63-ФЗ, одобренные Советом Федерации, не ограничиваются МЧД и сертификатами сотрудников. Изменения коснутся трансграничного ЭДО, обращения с ключами сертификатов и аккредитации УЦ.

Внедрение CRM

04 августа 2023

Наша компания получила важную компетенцию — Крупные корпоративные внедрения Битрикс24!

Сметное дело

02 августа 2023

Внедрение CRM

06 июля 2023

Сметное дело

27 июня 2023

Проектирование и дизайн

26 июня 2023

Уважаемые, коллеги! Учебный центр ООО «ТУ БИ СОФТ» (лицензия Минобразования Крыма № 1561 от 20.09.2020г) впервые в Республике Крым запускает курсы повышения квалификации посвященные Технологиям Информационного Моделирования (ТИМ).

Информационная безопасность

21 июня 2023

Депутаты Государственной Думы приняли в третьем чтении поправки в Кодекс об административных правонарушениях, устанавливающие ответственность за незаконное использование иностранных мессенджеров.

22 марта 2021

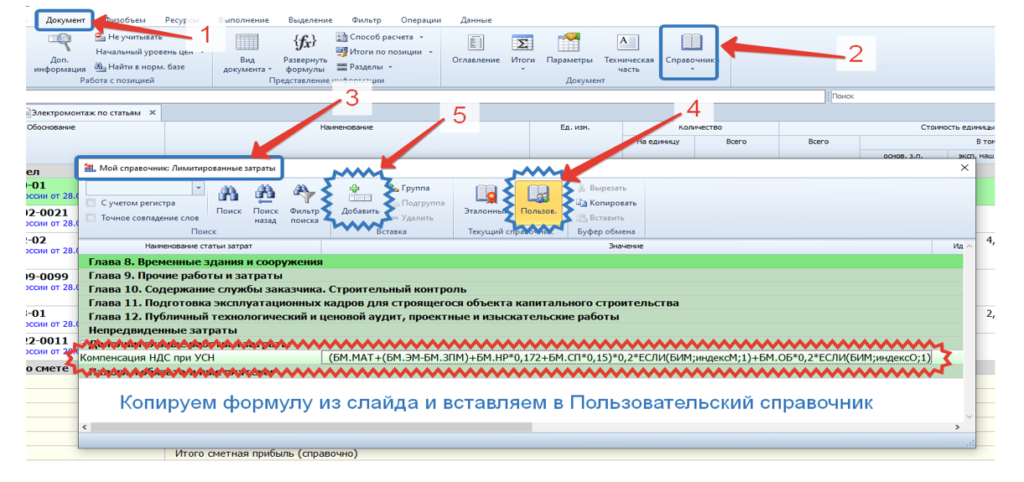

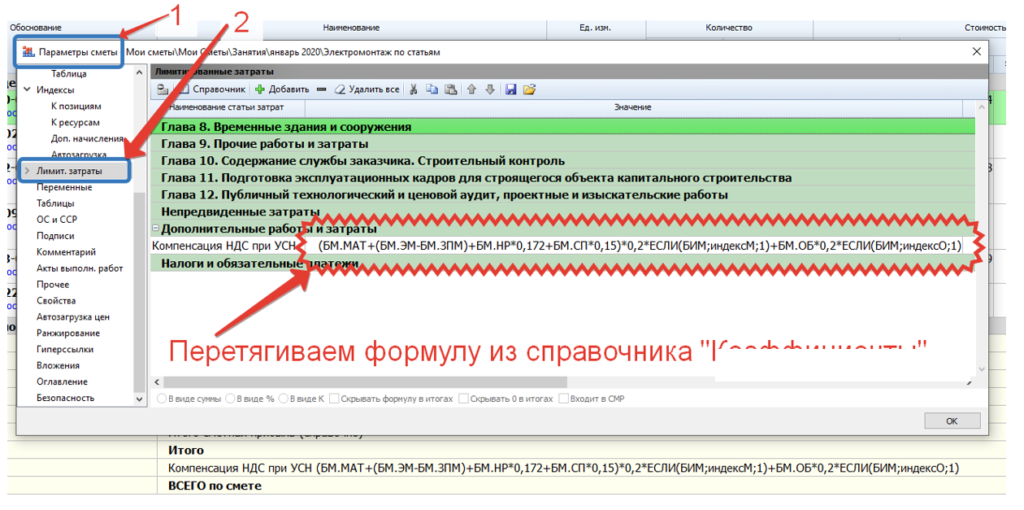

Наш методист сметного дела, Татьяна Арсеновна, продолжает делиться важной информацией для сметчиков, которая упростит и улучшит работу.

На этот раз Татьяна Арсеновна подготовила подробную инструкцию по теме: “Формула компенсации НДС при УСН с применением единого индекса к СМР”:

- Копируем формулу и вставляем в Пользовательский справочник (добавляем формулу в справочник один раз и в дальнейшем используем ёё):

(БМ.МАТ+(БМ.ЭМБМ.ЗПМ)+БМ.НР*0,172+БМ.СП*0,15)*0,2*ЕСЛИ(БИМ;индексМ;1)+БМ.ОБ*0,2*ЕСЛИ(БИМ;индексО; - Добавляем в переменные индексы к материалам и оборудованию и присваиваем им идентификаторы

- Перетягиваем формулу из Пользовательского справочника в Лимитированные затраты

Шаг 1. В Справочник Лимитированных затрат добавляем формулу компенсации.

(БМ.МАТ+(БМ.ЭМ-БМ.ЗПМ)+БМ.НР*0,172+БМ.СП*0,15)*0,2*ЕСЛИ(БИМ;индексМ;1)+БМ.ОБ*0,2*ЕСЛИ(БИМ;

индексО;1)

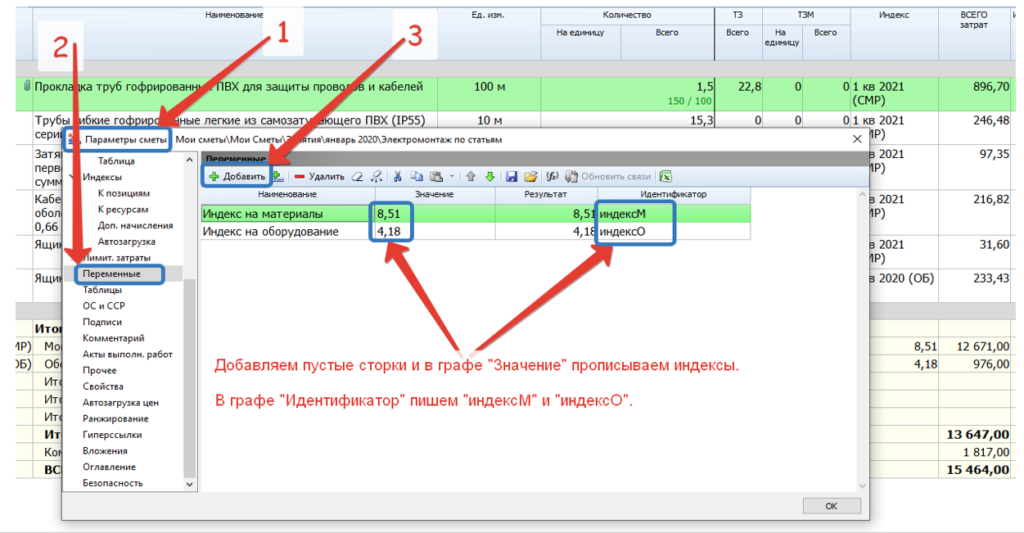

Шаг 2. Добавляем в переменные индексы к материалам и оборудованию и присваиваем им идентификаторы.

Шаг 3. В параметры сметы перетягиваем формулу из справочника Лимитированных затрат.

Для вашего удобства мы подготовили данную инструкцию в PDF формате:

По вопросам приобретения и обновления программного комплекса:

По техническим вопросам:

+7 (978) 738-00-40 (доб. 148) – Лидия Таштанова

По вопросам ценообразования:

+7 (978) 066-58-47 – Татьяна Сарсумат

Источник: tobesoft.ru