В соответствии с подпунктом 12 пункта 1 статьи 346_16 НК РФ, упрощёнщики могут учесть в расходах компенсацию, выплаченную работникам за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных постановлением Правительства РФ от 8 февраля 2002 г. N 92. Указанные нормы применяются как организациями, так и индивидуальными предпринимателями. При этом в нормах учтено возмещение затрат, возникающих в процессе эксплуатации автомобилей, в том числе на их ремонт.

Таким образом, при расчете налога в рамках УСН, индивидуальные предприниматели и организации вправе учесть расходы на выплату работникам компенсаций за использование личных автомобилей для служебных поездок, но только в пределах законодательно установленных норм.

О компании

Партнерство и сотрудничество

- Сотрудничество с нами

- Наши партнеры

- Наши эксперты

Онлайн-сервисы

Социальные сети:

![]()

![]()

Компенсация за использование личного автомобиля в служебных целях

Cлужба поддержки пользователей:

Источник: kodeks.ru

Войти на сайт

Минфин разъяснил, вправе ли ИП учесть в расходах при УСН компенсацию за использование личного легкового автомобиля для служебных поездок.

Вы можете связаться с нашими менеджерами для заказа услуг и уточнения всех интересующих вас вопросов.

Вопрос по услуге

Такие нормы установлены постановлением Правительства РФ от 08.02.2002 № 92. Согласно пункту 1 этого постановления, указанные нормы применяются для определения расходов на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов при применении УСН как организациями, так и ИП.

Таким образом, индивидуальный предприниматель вправе учесть в составе расходов при УСН сумму компенсации за использование для служебных поездок личного легкового автомобиля в пределах установленных норм.

В соответствии со ст. 188 ТК РФ все работодатели (организации и ИП) обязаны выплачивать своим работникам денежную компенсацию за использование личного транспорта, оборудования и других технических средств, принадлежащих работнику. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

В законодательстве отсутствует определение понятия «личное имущество». Поэтому транспортные средства, управляемые работниками по доверенности, также могут рассматриваться как их личное имущество. За их использование в служебных целях также должна выплачиваться денежная компенсация.

Лимиты по доходам для УСН, пособие при увольнении, компенсация за использование авто

Такая компенсация освобождается от НДФЛ (ст. 217 НК РФ). Кроме того, на данную компенсацию не начисляются и страховые взносы. При этом данную компенсацию организации и ИП вправе учесть в составе своих расходов.

Размер учитываемой компенсации за легковые автомобили с объемом двигателя до 2000 куб. см. составляет 1 200 рублей в месяц, а с большим объемом двигателя – 1 500 рублей в месяц. Компенсация за мотоцикл составляет 600 рублей в месяц.

Источник: xn--b1acoz.xn--p1ai

Компенсация за использование личного автомобиля – хватит ли на бензин?

Далеко не всегда у молодой организации есть возможность приобрести собственный транспорт. Однако есть ситуации, когда без автомобиля не обойтись, например, нужно развести товары покупателям, отвезти бригаду рабочих в другой населенный пункт, а торгового представителя – к потенциальным клиентам. Как же быть?

В такой ситуации отличным выходом из положения становится заключение договора с одним из работников, деятельность которого связана со служебными поездками и имеющего автомобиль в собственности. В этом случае ему выплачивается компенсация за использование личного автомобиля.

Кому можно выплатить компенсацию

Выплата компенсации производится в соответствии со ст.188 Трудового кодекса. Она выплачивается только тем сотрудникам, чья работа связана со служебными поездками, например, водителям, торговым представителям и др.

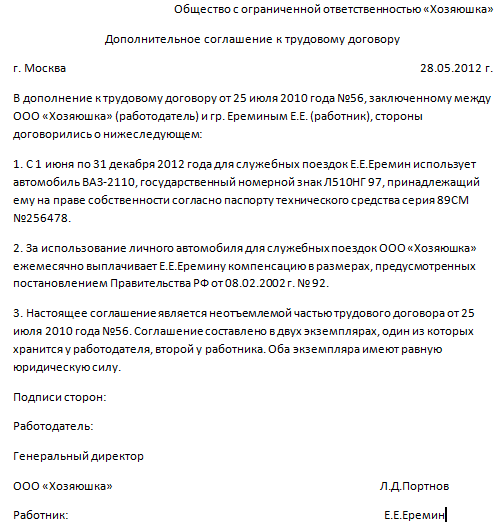

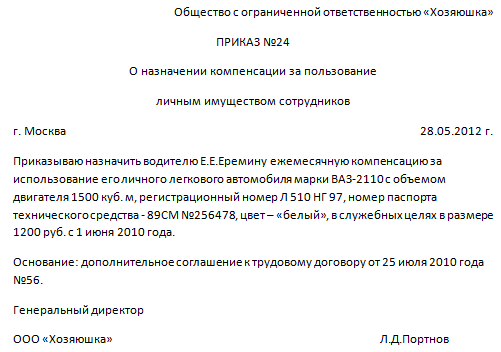

Список сотрудников, которым выплачивается компенсация, утверждается руководителем организации. Кроме того, разъездной характер работы должен оговариваться в трудовом договоре или должностной инструкции. Размер компенсации прописывается в трудовом договоре или дополнительном соглашении к нему. Также издается приказ о назначении компенсации.

Документы для выплаты компенсации

Компенсация за использование личного автомобиля начисляется в одной и той же сумме каждый месяц, независимо от числа календарных дней в нем. За время отсутствия работника компенсация не выплачивается (отпуск, нетрудоспособность, командировка).

Для документального обоснования выплат потребуются такие документы от работника:

— копия технического паспорта автомобиля (свидетельства о регистрации) нотариально заверенная;

— при управлении автомобилем по доверенности – копию доверенности.

Основание: Письмо Минфина №03-03-04/2/63 от 15.09.2005 г., Письмо МНС № 04-2-06/419 от 02.06.2004 г.

Одним из самых спорных вопросов является необходимость составления путевых листов на автомобиль работника, за который выплачивается компенсация. Согласно письмам Минфина (№ 14-05-07/6 от 13.04.2007, №03-05-02-04/192 от 29.12.2006 и др.) и требованиям налоговой инспекции учет служебных поездок в путевых листах обязателен.

Однако судебная практика опровергает такие требования. Если работник – получатель компенсации водителем по должности не является, то путевые листы, по мнению арбитров, организация выписывать не обязана. Например, такой вывод можно найти в постановлении ФАС Московского округа от 19.12.11 № А40-152815/10-116-694, ФАС Центрального округа от 25.05.2009 N А62-5333/2008 г.

Размер компенсации за автомобиль

Учесть в расходах затраты на выплату компенсации могут как организации на общей системе налогообложения, так и применяющие УСН с объектом «доходы – расходы». Однако для данного вида расходов определены нормы постановлением Правительства №92 от 08.02.2002 г.

Установлены такие максимальные размеры компенсации:

— объем двигателя автомобиля менее или равен 2000 куб.м, то 1200 руб. в месяц;

— объем двигателя автомобиля более 2000 куб.м – 1500 руб. в месяц.

— мотоциклы – 600 руб.

Большие суммы компенсации, хотя и могут выплачиваться работнику, но учесть их в расходах не получится.

В размерах компенсации уже учтены все затраты, связанные с автомобилем (износ, ГСМ, ремонт, техническое обслуживание), поэтому дополнительные расходы сверх компенсации учесть не получится.

НДФЛ с компенсации

Компенсация за использование личного автомобиля – одна из денежных выплат работнику. Поэтому возникает логичный вопрос – облагается ли эта выплата НДФЛ? Согласно общему правилу, прописанному в п.3 ст.217 Налогового кодекса, компенсации в пределах норм НДФЛ не облагаются.

Однако есть 2 момента, которые позволяют не удерживать НДФЛ со всей суммы компенсации независимо от норм:

— гл. 23 Налогового кодекса нормы компенсации за личный автомобиль не установлены;

— ст. 188 Трудового кодекса не содержит ограничений в размере компенсации.

Подобную позицию подтверждают письма Минфина: №03-04-06/6-47 от 24.03.2010 г., № 03-04-07-01/387 от 23.12.2009 г. Арбитражная практика также согласна с этим – постановление Президиума ВАС №10627/06 от 30.01.2007 г.

Страховые взносы с компенсации

Согласно пп. «и» п.2 ч.1 ст.9 закона №2012-ФЗ от 24.07.2009 г. компенсация за использование личного автомобиля в пределах законодательно установленных норм не облагается страховыми взносами. Однако нормы компенсации из Постановления №92 разработаны только для расчета налога на прибыль.

Поскольку в ст.188 ТК не установлены нормы выплат компенсации, то в качестве таких норм применяются величины, согласованные сторонами трудового договора. На суммы в этих пределах страховые взносы не начисляются. Это подтверждает Минздравсоцразвития в письме №550-19 от 12.03.2010 г.

Пример

ООО «Хозяюшка» находится на УСН и платит единый налог с разницы между доходами и расходами. Приказом руководителя с 1 июня 2012 года водителю Еремину Е.Е. установлена компенсация за использование его автомобиля ВАЗ-2110 с объемом двигателя 1500 куб.м. сумма компенсации 1200 руб. в месяц. К трудовому договору было составлено дополнительное соглашение, издан приказ руководителя. С 25 июня Еремин ушел в отпуск.

Рассчитаем сумму компенсации за отработанное время:

1200 руб. * 15 дней / 20 дней = 900 руб.

Компенсация была выдана работнику из кассы в сумме 900 руб. по расходному кассовому ордеру от 22.06.2012 г. №50. В книге учета доходов и расходов сделана запись:

Дата и номер первичного документа: расходный кассовый ордер от 22.06.2012 г. №50

Содержание операции: учтена в расходах выплата работнику компенсации за использование его личного автомобиля в служебных целях (в пределах нормы).

Расходы, учитываемые при исчислении налоговой базы: 900 руб.

Думается, что величина компенсации просто смешная. Ладно, если работник ездит немного и недалеко. Если же поездки совершаются регулярно и по всей области, то вряд ли работник согласится только на компенсацию. В таком случае оправданным становится заключение договора на аренду автомобиля.

Или стоит поискать средства на приобретение собственного автомобиля, о том, как учесть такие затраты, читайте здесь. О том, как заполнять путевые листы, мы уже говорили тут.

А что думаете о величине компенсации вы? Многие ли сотрудники с разъездным характером работы соглашаются на ее получение? Поделитесь, пожалуйста, в комментариях!

Источник: pommp.ru