Ведомство отмечает, что по нормам НК РФ организации и ИП, применяющие УСН, при осуществлении операций по реализации не должны составлять и выставлять покупателям счета-фактуры.

В случае выставления лицами, не являющимися плательщиками НДС, в том числе организациями и ИП, перешедшими на УСН, покупателю счета-фактуры с выделением НДС вся сумма налога, указанная в счете-фактуре, подлежит уплате в бюджет.

В связи с этим в случае, если в госконтракте на поставку товаров (работ, услуг) их стоимость указана «с НДС» и при оплате заказчиком в платежном поручении выделена сумма НДС, но при этом продавец на УСН не выставляет счет-фактуру, то у него не возникает обязанности платить НДС.

ФНС России также отмечает, что по нормам статьи 170 НК РФ суммы НДС по товарам (работам, услугам), предъявленные лицам, не являющимся плательщиками этого налога, учитываются в стоимости этих приобретенных товаров (работ, услуг).

Контракт с лицом, применяющим УСН: письмо Минфина России (Закон № 44-ФЗ), 27.04.2023

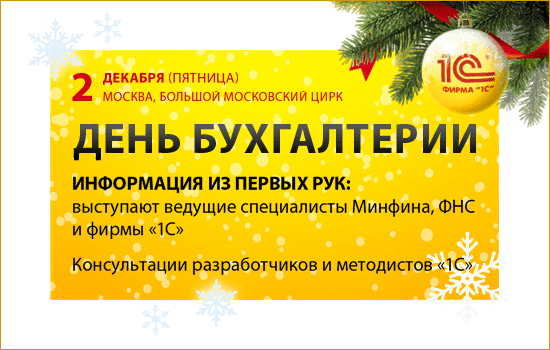

Зарегистрироваться и получить приглашение можно здесь.

Источник: buh.ru

Кто должен платить ндс подрядчик или заказчик

При выполнении работ по договору подряда у заказчика и подрядчика возникают разные налоговые последствия. Подрядчику необходимо заплатить налоги. Их состав зависит от режима, который применяет подрядчик. Заказчик может уменьшить свои налоговые обязательства. Обо всем этом – в рекомендации.

Какие налоги платят подрядчик и заказчик по договору подряда

Если подрядчик предъявил НДС, то его можно принять к вычету. Для этого должны быть выполнены следующие условия:

- работы предназначены для деятельности, облагаемой НДС;

- работы приняты к учету;

- подрядчик выставил заказчику правильно оформленный счет-фактуру с выделенной суммой налога.

Об этом говорится в статье 171 Налогового кодекса РФ.

Налог на прибыль

Стоимость работ заказчик может включить в расходы, которые уменьшают налог на прибыль. В зависимости от характера работ их учитывают в составе:

- материальных расходов (подп. 6 п. 1 ст. 254 НК РФ);

- прочих расходов (ст. 260, 264 НК РФ);

- внереализационных расходов (ст. 265 НК РФ).

В особом порядке учитывают стоимость работ, которые связаны с приобретением амортизируемого имущества и материально-производственных запасов.

В первом случае расходы включают в первоначальную стоимость имущества и списывают через амортизацию (абз. 2 п. 1, п. 3 ст. 257, п. 3 ст. 272 НК РФ).

Во втором – стоимость работ формирует стоимость ценностей, которую учитывают в составе расходов (п. 2 ст. 254 НК РФ). Если применяете метод начисления, то расходы учтите по мере передачи материально-производственных запасов (МПЗ) для выполнения работ (п. 2 ст. 254, абз. 2 п. 2 ст.

272 НК РФ).

При кассовом методе расходы можно признать только при одновременном выполнении трех условий:

- расходы оплачены;

- МПЗ переданы для выполнения работ;

- по состоянию на конец отчетного месяца МПЗ фактически использованы.

Это следует из подпункта 1 пункта 3 статьи 273 и пункта 5 статьи 254 Налогового кодекса РФ.

Если работы выполнял подрядчик – гражданин, то его вознаграждение учтите в составе расходов на оплату труда (п. 21 ст. 255 НК РФ). Если предприниматель – в составе прочих расходов (подп. 41 п. 1 ст.

264 НК РФ).

С выплат гражданам по договору подряда удерживайте НДФЛ, поскольку в этом случае организация признается налоговым агентом (подп. 6 п. 1 ст. 208, ст. 226 НК РФ, письмо Минфина России от 13 января 2014 № 03-04-06/360).

И даже если в договоре предусмотреть, что НДФЛ платит сам гражданин, от обязанностей налогового агента организация не освобождается. Такие условия договора ничтожны (ст. 168 ГК РФ, письмо Минфина России от 9 марта 2016 № 03-04-05/12891).

Налог не удерживайте в случае, если договор заключен с предпринимателем, нотариусом или адвокатом. Предприниматели НДФЛ платят самостоятельно (п. 2 ст. 227 НК РФ).

Вознаграждение по договору о выполнении работ включите в налогооблагаемую базу по НДФЛ в день выплаты вознаграждения в денежной или натуральной форме (п. 1 ст. 223 НК РФ). При этом не имеет значения, в каком налоговом периоде будут выполнены работы.

То есть налог нужно удержать в день фактической выплаты дохода независимо от того, что собой представляет эта выплата – аванс или окончательный расчет по договору. Аналогичные выводы следуют из письма Минфина России от 13 января 2014 г. № 03-04-06/360.

Налоговую базу организаций на УСН, которые платят единый налог с доходов, выплаты по договору подряда не уменьшают. Такие организации не учитывают никакие расходы (п. 1 ст. 346.18 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то можно учесть расходы, которые поименованы в закрытом перечне (п. 1 ст. 346.16 НК РФ). Затраты можно учесть после того, как оплатите их подрядчику и подпишете акт приемки-сдачи работ (п. 2 ст.

346.17 НК РФ).

Если подрядные работы связаны с приобретением или изготовлением объектов основных средств либо МПЗ, то их учитывайте по правилам главы 26 Налогового кодекса РФ.

Если договор подряда заключен с физическим лицом, не зарегистрированным в качестве ИП, при выплате вознаграждения удержите НДФЛ.

Школа заключила контракт на ремонтно-строительные работы. В договоре стоимость работ была указана с НДС, а при выставлении счетов выяснилось, что фирма-подрядчик применяет упрощенную систему налогообложения и счета выставляет без НДС. Надо ли перечислять сумму НДС подрядчику?

– НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ;

– НДС, уплачиваемого согласно ст. 174.1 НК РФ (при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором доверительного управления имуществом или концессионным соглашением на территории РФ) (п. 2 ст. 346.11 НК РФ).

В случае если при заключении договора подрядчик применял общий режим налогообложения и являлся плательщиком НДС, в договоре была указана стоимость работ с учетом НДС. Законодательством не установлено требование при переходе на УСНО вносить изменения в ранее заключенные контракты. Но в этом случае нужно учитывать налоговые риски: будет расхождение в документальном оформлении заключенного контракта, а также у проверяющих могут появиться вопросы по целевому использованию бюджетных средств.

Таким образом, исходя из вышесказанного, следует привести все документы в соответствие друг с другом.

Согласно положениям Закона № 94‑ФЗ контракт заключается по цене победителя аукциона вне зависимости от системы налогообложения, применяемой победителем (Письмо Минэкономразвития РФ от 29.04.2009 № Д05-2144).

На момент оплаты выполненных работ, оказанных услуг подрядчиком выставляется счет без выделения НДС, счет-фактура не выставляется. В акте выполненных работ, оказанных услуг также их стоимость указывается без НДС.

Я Исполитель ИП УСН. (Оказываем услуги) Заказчик на ОСНО. Есть договор на сумму например. 100 000 руб. Я точно не плачу НДС так как на УСН. Заказчик предлагает оплатить на 18% ниже суммы указанной в договоре. Меня это конечно не устраивает.

Должен ли Заказчик платить НДС за меня?

Ответы юристов ( 6 )

Вы предоставьте Заказчику копию уведомления о том что вы на УСН.

Тогда от НДС Вы освобождаетесь и платить его не должны. Соответственно заказчик не вправе уменьшить сумму на 18%.

Я и так знаю, что я не обязан. Вопрос, должен ли заказчик платить НДС?!

Заказчик предлагает оплатить на 18% ниже суммы указанной в договоре. Меня это конечно не устраивает. Должен ли Заказчик платить НДС за меня?

Алексей

Нет, не должен так как вы не являетесь плательщиком НДС, а он не является налоговым агентом по отношению к Вам

Статья 346.11. Общие положения

3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 настоящего Кодекса.

Источник: nalog-plati.ru

Должны ли мы снизить цены контрактов на ставку НДС при переходе на УСН?

С основного режима перешли на УСН, а контракты заключены по 223 ФЗ с НДС. Заказчики настаивают на снижении цены контракта на ставку НДС.

Правомерно ли это?

Поделиться ссылкой на вопрос:

Ответы юристов: 4

Частная практика из Соликамска | 17 лет опыта

Отзывов: 67 Ответов на сайте: 13529

Разъяснения Минэкономразвития России, прозвучавшие в письмах от 08.11.2016 N Д28и-2922, от 19.08.2016 N ОГ-Д28-9909, от 13.07.2016 N Д28и-1775 и др.

Законодательство предусматривает равные условия участия в конкурентных способах определения поставщиков (подрядчиков, исполнителей) участникам закупок вне зависимости от их организационно-правовой формы и системы налогообложения. Так что любой участник закупки, в т.ч. который освобожден от уплаты НДС и применяет «упрощенку», вправе участвовать в закупках.

Контракт заключается и оплачивается заказчиком по цене победителя закупок вне зависимости от применения системы налогообложения у победителя.

В письме Минэкономразвития России от 11.04.2016 N Д28и-900 прозвучало, что удержание заказчиком суммы НДС при оплате контракта неправомерно вне зависимости от того, является ли поставщик плательщиком НДС.

Расчет цены единицы товара осуществляют с учетом того, что цена контракта не может быть выше предложенной участником конкурса (письмо Минэкономразвития России от 10.06.2015 N Д28и-1692).

Помимо начальной цены контракта, заказчик устанавливает требование к формированию цены. Указывает, что в составе заявки участник закупки должен установить цену с учетом или без учета налогов и других обязательных платежей. Данный вывод подтверждают письма Минэкономразвития России от 17.06.2016 N ОГ-Д28-8123, от 10.06.2016 N Д28и-1483, от 18.04.2016 N Д28и-1052, от 30.05.2016 N Д28и-1397, от 30.05.2016 N Д28и-1398, от 04.04.2016 N Д28и-831, от 15.03.2016 N Д28и-721, от 10.06.2015 N Д28и-1656.

Цена контракта может быть снижена по соглашению сторон, в т.ч. на сумму НДС, если поставщик применяет иную систему налогообложения, при условии его согласия на снижение цены и если это было предусмотрено документацией о закупке (письмо ФАС России от 21.08.2014 N АЦ/33651/14).

В случае возникновения необходимости в видах работ или материалов, не предусмотренных контрактом, такую закупку осуществляют посредством проведения нового конкурса (письмо Минэкономразвития России от 18.12.2015 N Д28и-3725).

Источник: justiva.ru