Бухгалтер усомнился в правомерности доначислений, и рекомендовал владельцу компании не спешить уплачивать налог. Тем временем бухгалтер пыталась дозвониться в налоговую, чтобы выяснить ситуацию. Но дозвониться до налоговиков — дело нелёгкое, поэтому вопрос завис на целых 5 месяцев.

Что было дальше, и поплатилась ли компания за медлительность бухгалтера?

Инспектор ошибся — компания сэкономила

Время от времени инспекторы в акте камеральной проверки допускают ошибки. Это даёт возможность отменить решение по акту или снизить доначисления.

- вводная часть;

- факты нарушения налогового законодательства, подкреплённые документальными подтверждениями. Это могут быть: протоколы допросов, ответы контрагентов, банков и т. д. Вместо протоколов инспекторы могут прикладывать выписки, если сведения не подлежат разглашению (п. 3.1 ст. 100 НК);

- итоговая часть с выводами и предложениями инспекторов.

На что стоит обратить внимание в акте?

- Дата составления акта. Акт инспекторы должны составить не позднее 10 рабочих дней после проведения камеральной проверки.

- Реквизиты. Если хоть часть из них отражена неверно, вы избежите доначислений

- Приложение к акту (там, где протоколы допросов, сведения от контрагентов и банков). Если приложения нет — это грубое нарушение инспекторов, и вы спасены от штрафов. Если приложение есть, особенно тщательно проверьте выписки из конфиденциальных документов. Если в них недостаточно сведений, это может значить, что их добыли с нарушением закона. Соответственно, эти данные не могут быть учтены

- Сроки оповещения компании. В течение 5 рабочих дней после подписания акта камеральной проверки его обязаны вам вручить. Вы можете уклониться от получения акта, сославшись на свою некомпетентность. Тогда акт направят в компанию заказным письмом.

- Если налоговики не поинтересовались, дошло ли в организацию заказное письмо. Говоря просто, это даёт возможность компании заявить о том, что она не была извещена о предстоящем рассмотрении итогов проверки. Потому фискалы будут использовать почту наряду с другими каналами извещения, и доказывать, что налогоплательщик был в курсе событий.

- Если о результатах проверки вас известили только по телефону, у вас все шансы оспорить доначисления. Контролёры приняли недостаточно мер по информированию компании, а значит, нарушили её права на защиту. Судьи в таком случае соглашаются с аргументами защиты, ссылаясь на п.2 ст.101 НК.

Советуем прочитать: Как создать электронную трудовую книжку

Нарушений в ходе камеральной проверки не выявлено

В таком случае инспекторы не обязаны оформлять акт камеральной проверки. Но опытные бухгалтеры для безопасности компании запрашивают в инспекции письменное уведомление о том, что проверка завершена и нарушений не выявлено. Для этого пишут запрос в произвольной форме с просьбой оповестить о результатах проверки и определить правильность применения налогового законодательства в компании.

6 ПРИЧИН ОТКАЗА НАЛОГОВОЙ В ВЫЧЕТЕ!

Выявлены нарушения: что значит статус камеральной проверки и что делать

Согласно подп. 4 п. 1 ст.

32 НК, налоговики обязаны дать ответ в чёткой и понятной форме.

Как оспорить акт камеральной проверки

Единой формы для возражений по акту камеральной проверки нет. Вы можете воспользоваться формой, рекомендованной в информации ФНС от 25.04.2018. Перечислите пункты акта, с которыми вы не согласны, приложите подтверждающие документы.

Подать возражения на акт вы можете в течение месяца с того дня, как получили его (п. 6 ст. 100 и п.

5 ст. 101.4 НК). Возражения по акту подают на имя руководителя ИФНС либо письмом, либо по телеккомуникационным каналом связи.

После рассмотрения ваших возражений, руководитель инспекции или его заместитель выносят решение, в том числе, и о мерах дополнительного налогового контроля. Если такие меры потребовались, по результатам дополнительной проверки инспекторы обязаны оформить дополнение к акту камеральной проверки и вручить в течение 5 рабочих дней. Для возражений по дополнению у компании есть 15 рабочих дней.

ИФНС учитывает все материалы и выносит решение. Компания должна быть извещена об окончательном решении в течение 5 дней, но в силу оно вступает через месяц. Если не оплатить доначисленные по решению налоги, через 20 рабочих дней инспекторы выставят требование.

Если и после этого оплата в бюджет не поступает, то через два месяца ИФНС вынесет решение о взыскании налога.

Советуем прочитать: Дарение земельного участка

Сроки по взысканию долга и оспариванию решения

5 месяцев спустя

В случае нашего клиента, ИФНС нарушила порядок оповещения организации о результатах проведения камеральной проверки. С момента выставления Акта налоговой проверки от 21.06.2019 до формирования Извещения о времени и месте рассмотрения материалов налоговой проверки от 05.12.2019, которые были получены через ТКС 09.12.2019, прошло более 5 месяцев. Требований о представлении пояснений за этот период не поступало, что является нарушением законодательства.

Отправив возражение в ИФНС, нам удалось добиться отмены акта правонарушения и избежать штрафа в 15 000 руб. для клиента.

Что такое камеральная проверка?

Начнем вот с чего: как только Вы сдали налоговую в декларацию – началась камералка.

Камеральная налоговая проверка – это проверка соблюдения всех норм законодательства о налогах и сборах на основе налоговой декларации.

Иными словами – это проверка налоговой отчетности компаний, ИП и физлиц.

Чем выездная налоговая проверка отличается от камеральной?

Для камеральной проверки не требуется решения руководителя ИФНС, в отличие от выездной. Поверка начинается сразу по факту сдачи налоговой декларации. Что касается уведомлений о начале камеральной проверки, то они налогоплательщику не направляются. А периодичность камералки напрямую зависит от частоты сдачи отчетности налогоплательщиком.

Камеральная проверка проводится по месту нахождения налогового органа. Иными словами в самой инспекции. Для этого в ИФНС есть соответствующий отдел.

В каких случаях налоговая может истребовать документы и пояснения?

Противоречия и ошибки в декларациях

Если выявлена техническая (счетная) ошибка либо явные несоответствия финансовых показателей в декларации налоговики потребуют предоставить пояснения либо корректировку (сдать уточненную налоговую декларацию)

Возмещение НДС

В ходе камералки по НДС, где налог заявлен к возмещению из бюджета, как правило, документы запрашивают всегда, а не только когда есть противоречия и расхождения.

Подача уточненной декларации

Если подается «уточненка», в которой увеличена сумма убытка либо уменьшен налог к уплате, – налоговики вправе требовать «первичку», счета-фактуры, регистры налогового учета

Льготы в декларациях

Если компания воспользовалась какими-либо льготами, то налоговики вправе запросить документы и пояснения, подтверждающие данную льготу

Декларация по прибыли с убытком

В ходе камеральной проверки декларации по налогу на прибыль ИФНС вправе направить компании требование о представлении пояснений, обосновывающих размер убытка.

Сроки проведения камеральной проверки

Советуем прочитать: Ст

Камерная проверка в налоговой проводится в течение 3-х месяцев со дня подачи декларации в ИФНС. При этом ИФНС может завершить камеральную проверку раньше, чем истекут отведенные на это три месяца, если успеет провести полный комплекс требуемых мероприятий налогового контроля ( письмо ФНС от 27.11.2014 № ЕД-4-15/24606 ).

В то же время в ходе камеральной проверки инспекторы могут начать проводить дополнительные мероприятия налогового контроля, а это еще один месяц. Порядок назначения и проведения дополнительных мероприятий налогового контроля определен п. 6 ст. 101 НК РФ.

Советуем ознакомиться:

- Справка из домовой книги

- Кас рф

- Как откосить от армии 2023

- Путинские выплаты на 2 ребенка

- Средняя тяжесть вреда здоровью при дтп

- Как взять ребенка из детдома

Источник: xn—-7sbbfnbc5ajrhpegqv.xn--p1ai

Как узнать, прошла ли Ваша декларация камеральную проверку?

Апрель закончился, а ИП на УСН сдали декларации за прошлый год. И теперь часто задаются вопросом про то, прошла декларация камеральную проверку или нет.

Очень много таких вопросов в моем телеграмм-канале. Раздаются они практически каждый день. ИП переживают, и это объяснимо.

Кстати, советую подписаться на мой Телеграмм-канал, там уже более 8000 ИП, которые делятся своим опытом: https://t.me/ipnovosti

Что еще за камеральная проверка?

Для начала напомню, что после того, как вы сдаете декларацию по УСН в ФНС, она должна пройти так называемую камеральную проверку.

Длится камеральная проверка не более 3 месяцев. Но это не значит, что вы узнаете результат проверки только через три месяца. Камеральная проверка может завершиться через неделю, а может завершиться в последние дни отведенного трехмесячного срока.

У меня бывало так, что камералка завершалась буквально в последний день. Поэтому, не следует переживать, если она длится слишком долго.

Как узнать статус камеральной проверки?

Разумеется, у вас должна быть учетная запись в «Личном Кабинете ИП». Если ее нет, самое время пройти регистрацию в «ЛК ИП».

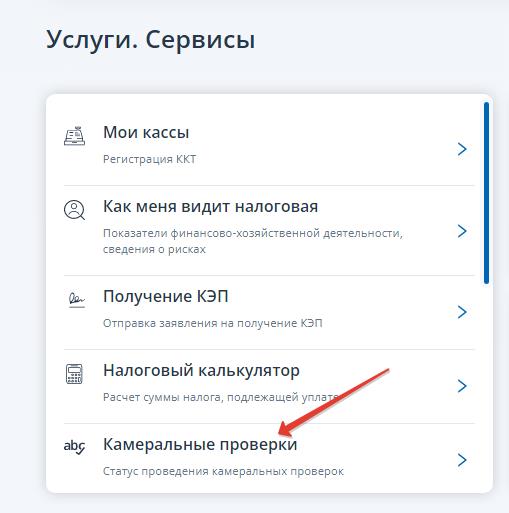

1. Если смотреть через веб-версию «Личного Кабинета ИП» на сайте ФНС

Для этого достаточно зайти в «Личный Кабинет ИП» на сайте ФНС по этой ссылке:

Затем переходите в раздел «Камеральные проверки».

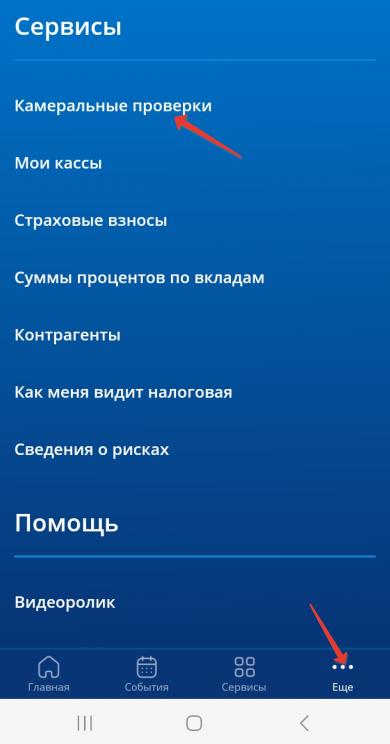

2. Если смотреть через мобильное приложение на смартфоне

Если пользуетесь мобильным приложением на смартфоне, то нажимаете на «Еще…» и выбираете «Камеральные проверки».

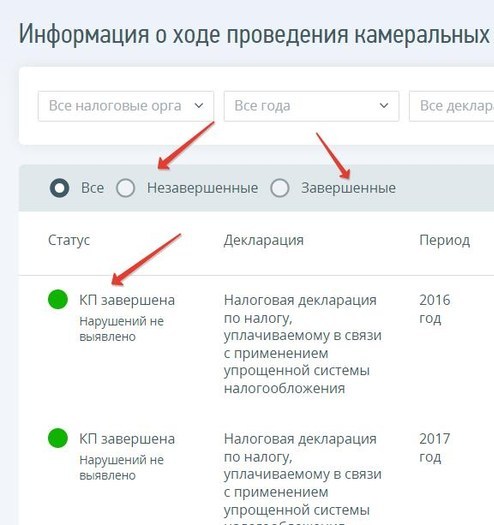

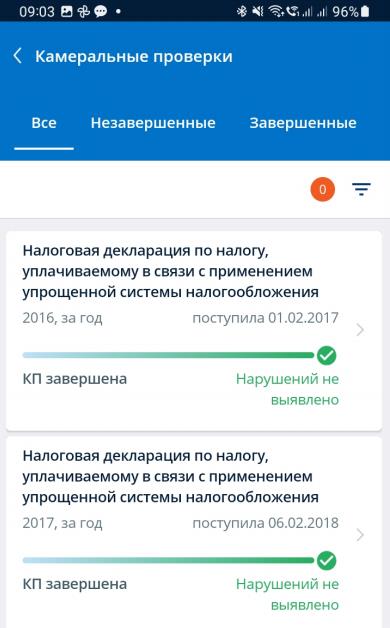

Ну, а дальше все просто. Ищите нужный год и смотрите на статус камеральной проверки

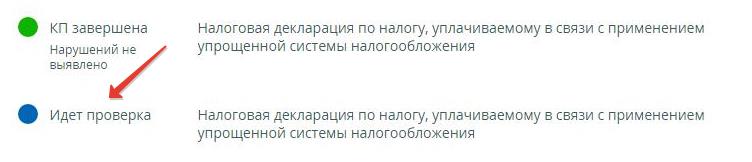

Вот так это выглядит если смотреть на обычном компьютере, при помощи веб-версии «ЛК ИП»:

А вот так выглядят результаты камеральной проверки в приложении на смартфоне:

Если камеральная проверка еще не завершена, то вы увидите сообщение, что проверка еще идет. Это значит, что ваша декларация не потерялась в недрах ФНС и налоговики тщательно ее изучают =)

Как видите, ничего сложного нет. Проверяйте, наблюдайте за ходом проверки своих деклараций. Надеюсь, вам была полезна эта статья.

Если есть пожелания или дополнения, то пишите в комментариях ниже.

С уважением, Дмитрий Робионек.

P.S. Если вы хотите поддержать мой проект, то это можно сделать по ссылке ниже:

Вся ваша помощь, идет на развитие этого проекта для ИП и самозанятых.

Как не пропустить важные новости для ИП и самозанятых?

Если хотите быть в курсе изменений, то советую подписаться на мой Телеграмм-канал. Там уже более 8000 предпринимателей, которые делятся своим опытом.

Подписаться на обсуждения в Telegram

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: dmitry-robionek.ru

Что нужно знать о камеральной налоговой проверке

Камеральная проверка относится к стандартным контрольным мероприятиям, проводимым налоговой. При этом есть отличия в ее ходе в зависимости от того, по какому налогу и поводу такая проверка проводится. В этом обзоре, подготовленном в форме частых вопросов и ответов на них, представляем базовую информацию о камералках, которая пригодится любому бухгалтеру.

Что может быть основанием для камеральной проверки?

В первую очередь «камералят» в обязательном порядке сданные в налоговую декларации, расчеты и отчеты. Проверяют вне зависимости от того, получается ли по сданному документу возврат (зачет) или нет. То есть, основанием для камералки является сданный в ИФНС отчет.

Обратите внимание! В число проверяемых отчетов входит и единая упрощенная декларация (ЕУД).

Если в ходе камеральной проверки будет установлено, что, вопреки условиям для сдачи ЕУД, у плательщика были в периоде объекты налогообложения, то плательщик обязан подать соответствующие декларации и расчеты вместо ЕУД.

Такие декларации и расчеты считаются уточненными и подлежат новой камеральной проверке, по общим правилам.

Иногда налоговики имеют право провести проверку и тогда, когда отчет не сдан. В качестве примера можно привести характерную ситуацию, когда физлицо «забыло» отчитаться по 3-НДФЛ о продаже или получении в дар дорогостоящего имущества. Узнав об этом по своим каналам, инспектор ИФНС вправе инициировать камеральную проверку по своим данным и оформить акт по незадекларированным доходам. В этом случае основанием для проверки как раз и будет являться факт получения налоговой информации, которую налогоплательщик не предоставил с декларацией.

Еще одним основанием для проверки сведений, указанных в представленной отчетности, может служить заявление плательщика на возврат (зачет) суммы, которую по его данным должен ему бюджет.

Если по уже сданному отчету была предоставлена уточненка, то подача уточненки — это тоже основание для начала новой камеральной проверки. При этом проверяться будет вновь поданная уточненка, а камералка по исходному документу будет прекращена.

Кроме того, налоговики могут по своей инициативе проверять финансовый результат инвестиционного товарищества. Делают это по месту учета управляющего товарища, отвечающего за налоги.

Вправе ли проверять камерально расчеты по сборам?

Помимо налоговых отчетов, некоторые сдают в ФНС сведения о том, как они рассчитали те или иные обязательные сборы к уплате.

Например, те, кто уплачивает сбор за добычу водных биоресурсов, сдают в ИФНС сведения о полученных разрешениях и суммах сбора.

Хотя подобные сведения нельзя считать налоговыми расчетами, про которые идет речь в статьях НК РФ, посвященных камеральным проверкам, на практике камералка по сборам тоже проводится.

Подтверждением права налоговиков на такие действия на сегодняшний день является судебная практика. Из судебных решений и актов следует, что сомнений в полномочиях ИФНС поверять предоставленные данные по сборам не возникло ни у одной из сторон дела: ни у судей, ни у плательщиков сборов, ни у самих налоговиков (см., например, Постановление Президиума ВАС РФ от 18.03.2014 N 18736/13).

Когда камеральную проверку проводить нельзя?

На практике бывают ситуации, когда инспектора ФНС все же превышают свои полномочия в части права провести камералку.

Так может быть, если нет основания для проведения именно этого вида проверки. Пример – не сданная вовремя декларация юрлица. В данном случае инспектор не имеет основания для начала камеральной проверки – сданной декларации или расчета. Он вправе провести другие мероприятия налогового контроля (например, заблокировать счета), но не камералку.

Подтверждают это Минфин и арбитражные суды (Письмо Минфина от 05.05.2010 N 03-02-08/28, Постановления Президиума ВАС РФ от 26.06.2007 N 2662/07, от 26.06.2007 N 1580/07, ФАС Поволжского округа от 11.09.2009 N А65-1368/2009).

Из правила есть пара исключений. О том, что касается деклараций физлиц, мы уже рассказали выше. Второе – это когда декларацию или налоговый расчет не подало вовремя иностранное юрлицо, подлежащее постановке на учет как оказывающее услуги в электронной форме на территории РФ или иностранное юрлицо – посредник, признаваемый налоговым агентом. В последних случаях налоговая может провести камералку по имеющимся у нее данным о таком иностранном юрлице.

Может ли быть повторная камералка?

Иногда налогоплательщики получают от налогового органа два акта по одному и тому же отчету. Причем, обычно, сумма выявленных нарушений и штрафов по второму акту больше.

Такие действия налоговиков не правомерны. Статьей 88 НК РФ не предусмотрена возможность проводить повторную налоговую проверку. Ограничение действует и в том случае, если первую камералку проводил один налоговый орган, а вторую – другой.

Решение, вынесенное налоговой по результатам не первой камералки, подлежит отмене. Сделать это можно, в том числе, через суд.

Правило о невозможности повторной камеральной проверки работает и в том случае, если плательщик сам просит ее провести. Например, получив отказ в возврате НДС, плательщик может попробовать перевестись в другую ИФНС и там снова инициировать камеральную проверку на возврат налога по той же декларации. Новая ИФНС имеет полное право отказать в таком действии на том основании, что по одному отчетному документу может быть только одна камеральная проверка.

Должна ли налоговая сообщать о начале камеральной проверки?

Камералка проводится автоматически, по факту сдачи декларации (расчета, отчета). Сообщать о ее начале налогоплательщику сотрудники ИФНС не обязаны.

О том, что в ходе проверки возникли какие-то вопросы, проверяемый обычно узнает, когда получает от ИФНС требование предоставить пояснения и/или документацию, когда начинаются встречные проверки контрагентов и т.п.

В таких обстоятельствах можно сделать вывод о том, что камеральная проверка стала углубленной.

Что такое углубленная камеральная проверка?

В общем случае, в ходе камералки проверяются контрольные соотношения в документах (обычно, автоматизированно). Также могут быть сопоставлены данные конкретного документа с данными других отчетов и дополнительными сведениями, имеющимися у ИФНС.

Если указанная в декларации или расчете информация расходится с тем, что налоговики посмотрели дополнительно, они начинают «копать» глубже. Получается углубленная камеральная проверка, которая, можно сказать, имеет признаки документальной.

- налоговую льготу, применение пониженных ставок и включение в отчетность сумм, освобождаемых от налога;

- сведения по налогу на прибыль и НДФЛ, поданные участником договора инвестиционного товарищества;

- сведения, указанные в уточненной декларации, если в итоге сумма налога по ней уменьшилась или увеличился убыток;

- данные, указанные в отчетах, связанных с использованием природных ресурсов;

- данные по вычетам в декларации по акцизам и инвестиционным вычетам в декларации по налогу на прибыль.

В рамках углубленной камералки инспектора, помимо запроса документации, могут проводить дополнительные мероприятия:

- допрос свидетелей;

- назначение экспертиз;

- физически осмотр территорий, помещений, предметов налогоплательщика;

- выемку документов.

Как проходит камеральная проверка?

В рамках этого материала разберем только общий ход процесса.

Как мы уже рассказали, проверка стартует с момента появления основания.

На первом этапе поданные в ИФНС сведения из отчетов заносятся в автоматизированную информационную систему ФНС – АИС Налог.

Следующий шаг – проверка «по цифрам». Анализируются контрольные соотношения, стыковка данных конкретного отчета с другими.

На этом же шаге выполняется контроль:

- своевременности сдачи декларации (расчета);

- отсутствия ошибок и расхождений;

- наличия формальных поводов для проведения углубленной проверки (например, заявлена льгота или возврат)

Если никаких нарушений на этих двух этапах не выявлено и проверять глубже предпосылок нет – камералка завершается. Акт проверки при этом не составляется, об окончании проверки сдавшего отчет не уведомляют. Исключением являются только проверки по НДС (мы уже упоминали, что они идут по своим правилам).

Если при анализе обнаружились поводы проверять дальше, то налоговики начинают запрашивать дополнительную информацию. Запросить могут не только у сдавшего отчетность, но и в других местах. Например, у банка, у контрагентов и так далее.

Также на этом этапе ФНС обязана сообщить налогоплательщику о выявленных в процессе камералки ошибках и расхождениях (п. 3 ст. 88 Нк РФ).

Налоговики обязаны информировать обо всех ошибках, а не только ведущих к недоплате налога или иного обязательного платежа.

Если в результате ошибки образовалась переплата – плательщику тоже должны об этом сообщить (п.3 ст. 78 НК РФ).

Когда сдавший отчет получает запрос по камералке, по общему правилу у него есть 5 рабочих дней на то, чтобы дать разъяснения. Если он согласен с тем, что в сданный отчет вкралась ошибка, то может сразу внести исправления и сдать уточненку. Как уже было сказано, подобное действие прекратит эту камералку и стартует новую, уже по уточненке.

Если уточненный документ не подавался, проверяющий инспектор должен проанализировать пояснения плательщика и иную полученную им информацию.

В случае, если по новым данным инспектор сделает вывод о том, что нарушений налогового законодательства нет, он завершает проверку. При этом акт тоже не составляется и плательщику не вручается.

А вот когда по результатам камералки выявлены нарушения (с точки зрения налоговиков), составляется акт проверки, который вручается тому, чей отчет проверяют камерально.

По такому акту есть четкие сроки, которые должны соблюдаться инспекторами: 10 дней на формирование акта и 5 дней на его вручение (сроки все по НК РФ, поэтому дни рабочие).

Далее плательщику дается срок, чтобы представить свои возражения. Срок этот составляет один месяц и соблюдается независимо от того, подаются по факту возражения или нет.

Затем налоговый орган должен вынести решение по результатам камеральной проверки. Время, в течение которого это нужно сделать: месяц со дня вручения акта + месяц возможного продления срока рассмотрения материалов углубленной камералки.

Плательщик участвует в процессе (обычно, вызывают извещением). В его присутствии проводится исследование материалов проверки. По итогу такого совместного «исследования» ИФНС решает: достаточно ли данных для вынесения решения.

Если информации «в деле» недостаточно – назначаются новые контрольные мероприятия, по итогам которых процесс повторяется с момента сбора дополнительных данных инспекторами.

Если можно вынести решение – его выносят. Решение может быть в двух вариантах: о привлечении к ответственности или об отказе в таком привлечении. Вынести его нужно в течение 5 дней с момента совместного исследования с плательщиком.

При привлечении к ответственности – у плательщика снова есть прав на обжалование результатов. Сначала в вышестоящий налоговый орган, затем, если решение вышестоящего не удовлетворило – в суд.

Но сама камеральная проверка на этом этапе уже завершена.

Источник: buhpress.ru