Некоторые ИП, которые имеют сотрудников, считают, что они не должны уплачивать взносы в пенсионный фонд в размере 1% по доходам свыше 300 тыс. рублей. В обоснование этого вывода обычно приводят некоторые разъяснения Минфина РФ, например, Письма Минфина РФ от 09.02.2015 № 03-11-11/5348, от 17.02.2015 от 03-11-11/7071.

В обоснование этой позиции также обычно приводится ссылка на то, что правило об уплате взносов в ПФР 1% с доходов сверх 300 тыс. рублей определено в статье 430 НК РФ, которая регулирует размер страховых взносов, уплачиваемых плательщиками, не производящими выплат и иных вознаграждений физическим лицам. Тогда как для ИП с сотрудниками в НК РФ есть отдельная статья 431 НК РФ (определяет Порядок исчисления и уплаты страховых взносов, уплачиваемых плательщиками, производящими выплаты и иные вознаграждения физическим лицам). Статьей 431 НК РФ уплата взносов в ПФР с доходов свыше 300 тыс. рублей не предусматривается.

Как считать 1% свыше 300 тысяч для ИП в 2022

По моему мнению, эта позиция не правильная. Дело в том, что статья 419 НК РФ определяет две категории плательщиков страховых взносов:

1) лица, производящие выплаты и иные вознаграждения физическим лицам;

2) плательщики, не производящие выплаты и иные вознаграждения физическим лицам.

При этом, п. 2 ст. 419 НК определяет:

Если плательщик относится одновременно к нескольким категориям, то он исчисляет и уплачивает страховые взносы отдельно по каждому основанию.

То есть, если ИП имеет работников (выплачивает доходы физическим лицам), то уплачивает страховые взносы как работодатель по правилам ст. 431 НК РФ и за себя по правилам ст. 430 НК РФ.

Отмечу также, что до 2017 года Минфин РФ не был уполномочен разъяснять законодательство по страховым взносам. На тот период таким органом был Минтруд РФ, который, к примеру, Письмом от 20 апреля 2016 г. N 17-3/ООГ-624 разъяснил, что ИП, осуществляющий выплаты работникам уплачивает страховые взносы и как работодатель и за себя (в том числе и 1% в ПФР по доходам свыше 300 тыс. рублей).

Кроме того, последние разъяснения Минфина РФ (с 2017 года Минфин уполномочен разъяснять и вопросы уплаты страховых взносов) уже говорят о том, что ИП, выплачивающий доходы физическим лицам, уплачивает страховые взносы и как работодатель и за себя (в том числе и 1% в ПФР по доходам свыше 300 тыс. рублей). Такая позиция выражена, к примеру, в Письмах Минфина России от 15.03.2017 N 03-15-05/14805, от 15.03.2017 N 03-15-05/14801, от 17.02.2017 N 03-11-11/8950.

Дополнительно

Страховые взносы индивидуального предпринимателя (ИП) — страховые взносы, уплачиваемые индивидуальным препринимателем (ИП).

Словари:

Источник: taxslov.ru

Фиксированные страховые взносы ИП в 2021 году

В законодательстве отмечается, что любой ИП, работающий в 2021 году, должен в обязательном порядке оплатить взнос в пенсионный фонд (ПФР), а также страховку. Оплата осуществляется лицами, которые осуществляют индивидуальную предпринимательскую деятельность. Платеж является обязательным, а без него деятельность ИП запрещается.

Размер фиксированных страховых взносов на себя для ИП в ПФР:

| Вид отчисления | Сумма | Уплата до: |

| Фиксированная сумма при доходе не более 300 000 руб. на пенсионное страхование, которое в 2021 году платят в ФНС | 32 448 | 31.12.2021 |

| Сумма с дохода свыше 300 000 руб. на пенсионное страхование, которое в 2021 году платят в ФНС | 32 448 + 1% с дохода свыше 300 000 руб. | 01.07.2022 |

| Фиксированная сумма на медицинское страхование, которое в 2021 году платят в ФНС | 8 426 | 31.12.2021 |

Когда страховые взносы можно не платить?

- Проходят срочную армейскую службу;

- Имеют маленького ребенка до 1,5 года. Если семья многодетная, льготы действуют на протяжении 6 лет;

- Обеспечивают уход за людьми с особыми физическими потребностями. К данной категории относятся следующие лица: ребенок с физическими недугами или человек, который является инвалидом 1 группы. 2 и 3 группа инвалидности не подразумевает получение льготных. Помимо прочего под категорию подпадают граждане, обеспечивающие уход за лицами, возраст которых превышает отметку в 80 лет;

- Лица, которые из-за прохождения контрактной службы не в состоянии трудоустроится. Здесь также действует льготный период на протяжении 5 лет;

- Лица проживающие за границей в связи с ведением деятельности за рубежом. Льготный период не превышает 5 лет.

Чтобы получить такие льготы, ИП должен представить соответствующие документы, которые подтверждают отсутствие доходов через неактивность предпринимательской деятельности. Если это противоречит действительности, тогда льготы являются недействительными.

Сроки оплаты

Сроки оплаты — до 31 декабря 2021 года. 1% от превышения 300 000 руб. — до 1 апреля следующего года. При этом не обязательно платить всё за раз: можно заплатить в начале года, но большинство платит поквартально.

Как рассчитать размер отчислений при доходах свыше 300 000 рублей?

Сегодня фиксированная ставка, которую необходимо заплатить, зависит от общего дохода в год ИП. Здесь особое внимание следует уделить вопросу, какая система налогов используется бизнесменом.

- ОСНО – процент зависит только от прибыли от деятельности ИП;

- УСН – здесь различают два вида. Первый – доход от продажи товаров, второй – все доходы, которые уменьшенные на общее количество расходов;

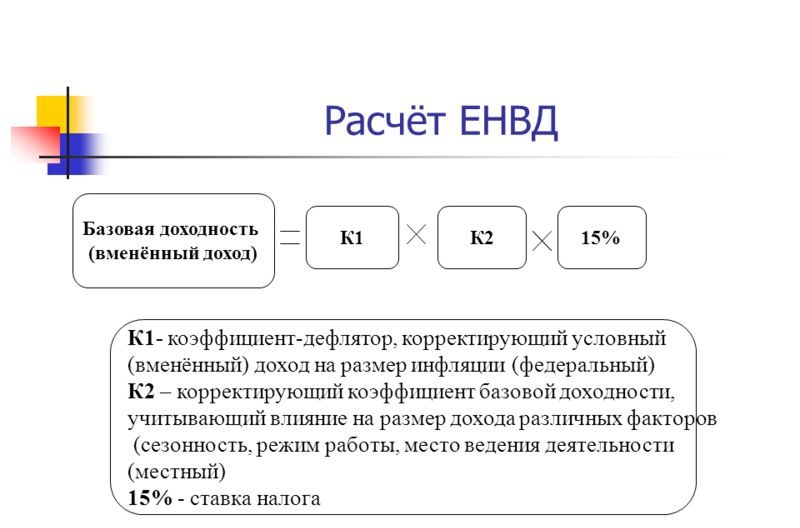

- ЕНВД – вмененный доход, который рассчитывается предварительно ИП;

- ОСН

(доходы от предпринимательской деятельности)

Доходы, облагаемые НДФЛ. Исчисляются в соответствии со ст. 227 НК РФ - УСН

(не зависимо от выбранного варианта налогообложения (6% или 15%)

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст. 346.15 НК РФ - Патентная система

Потенциально возможный доход. Исчисляется в соответствии со ст. 346.47 и 346.51 НК РФ - ЕНВД

Вмененный доход. Исчисляется в соответствии со ст. 346.29 НК РФ - ЕСХН

Доходы, облагаемые ЕСХН. Исчисляются в соответствии с п.1 ст. 346.5 НК РФ

Здесь важно учитывать тот факт, что налоги насчитываются именно от дохода, а не прибыли.

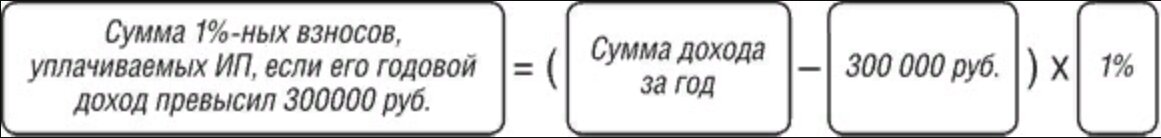

Рассчитать сумму взносов можно самостоятельно при помощи несложной формулы. Для этого необходимо к фиксированной величине приплюсовать 1% с каждой прибыли, которая превышает 300 тысяч рублей.

Что касается порядка оплаты, то многих бизнесменов волнует вопрос о том, нужно ли им лично обращаться в Пенсионный фонд. Законодательство не подразумевает личное присутствие ИП, но как показывает практика, все же следует несколько раз обратиться лично, что поможет свериться с тем, поставили ли вас на учет и не изменились ли данные после года. Такая процедура позволит уберечь ИП от лишних затрат.

Как оплатить?

Чтобы ИП сделать отчисления в пенсионный фонд, он может воспользоваться несколькими путями.

- Оплатить счета самостоятельно согласно квитанциям;

- Оплатить счета онлайн при помощи интернет-приложения. Автоматический подсчет всех данных позволит вам не беспокоиться о возможной ошибке в самостоятельных подсчетах;

- Через сайт ФНС или другие сайты государственных органов.

Что говорит Минфин?

Министерство Финансов России внес в правительство законопроект о сохранении в 2021 году обязательных взносов на том же уровне, что и было в 2020 году. Тем не менее, уже в 2022 году стоит ожидать повышения данных взносов. Например, планируемое обязательное страхование для ИП в пенсионный фонд составит уже 34 445 рублей, что на 1 тыс 997 рублей больше нынешних выплат. Также, размер взносов на обязательное медицинское страхование в следующем году составит — 8 766 рублей. В целом, данные страховые взносы для ИП в 2021 году являются скорректированными в меньшую сторону и носят профилактический характер в целях восстановления экономики и ослабления нагрузки на бизнес после коронавирусной пандемии.

- Как удерживаются алименты с индивидуального предпринимателя?

- Налоги ИП в 2019 году: какую систему налогообложения выбрать

- УСН 6% — налог для ИП и юридических лиц в 2019 году

- Налог на доходы физических лиц (НДФЛ) в 2019 году

- Пенсия для ИП в 2019 году

- Форекс и налоги

Источник: wikilaw.ru

Как посчитать доход свыше 300 000 ИП на ЕНВД и УСН — какой платится налог

ЕНВД, или вмененка, как ее называют в народе, используется предпринимателями, как удобный способ уплаты налогов всего одним единственным платежом. Вместо того, чтобы платить НДС, налог на прибыль и имущество, ИП осуществляет один единственный заранее установленный для его вида деятельности платеж четыре раза в год.

Тем не менее, ни один вид налогообложения для ИП не отменяет обязательных страховых и пенсионных выплат, как за самого индивидуального предпринимателя, так и за своих работников. При этом, для ЕНВД действует своя система расчета выплат в Пенсионный фонд, которая отличается от других. В ежеквартальный платеж предпринимателя на ЕНВД уже включен НДС, НДФЛ и налог на имущество.

Формула расчета 1 % платежа в ПФР

Как посчитать налоги с дохода свыше 300 000 рублей

Так как ИП на ЕНВД должны платить фиксированный налог, Налоговый кодекс РФ не обязывает их фиксировать реальный доход, подтверждать его документами, предоставлять эти данные в декларации, иметь кассовое оборудование, если не осуществляется розничная продажа и пр.

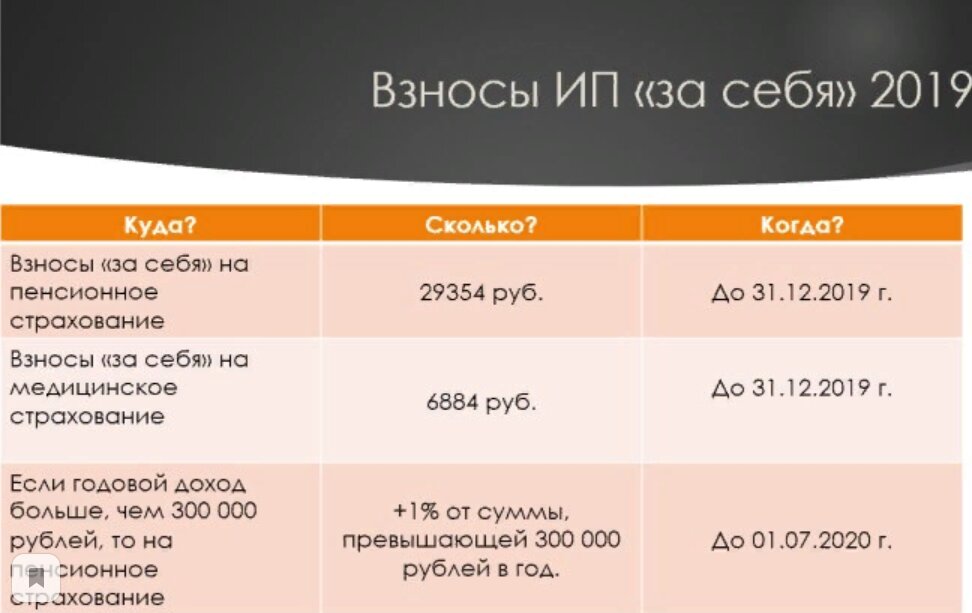

Когда выручка предпринимателя превышает 300 тыс. руб.*, к списку налоговых сборов присоединяются страховые и пенсионные взносы. Причем это касается не только предпринимателей на ЕНВД, но и на УСН и всех остальных. Взнос 1 процент в ПФР для ИП добавляется к основному (в 2019 г. — 29 354 руб.) в том случае, если идет превышение 300 000 тыс. у ИП 2019 году.

Как понять, что доход превышает эту сумму? Предпринимателям на ЕНВД насчитывают вмененный доход, по которому считается налогообложение один раз в квартал. То есть, например, у ИП есть точка по продаже носков. Ему налоговики насчитали вмененный доход 70 тыс. руб. в квартал. С этих денег он и будет выплачивать налог.

При этом, если посчитать годовой вмененный доход, то получается 70 тыс. руб. х на 4 квартала = 280 тыс. руб. В таком случае, 1 % в Пенсионный Фонд не оплачивается. Если сумма дохода за четыре квартала превышает 300 тыс. руб., налог оплачивается.

На ЕНВД

Как посчитать доход свыше 300000 ИП на ЕНВД и патенте? Тут все просто: расчет 1 % в ПФР для ИП на ЕНВД и ПСН происходит по общей формуле.

Вмененный квартальный доход умножается на четыре квартала. Получается годовой доход. Годовой доход минус 300 тыс. руб. дает ту сумму, которая подлежит дополнительному налогообложению. Теперь ее умножают на 1 %, и получается сумма, подлежащая к оплате.

Для большей ясности можно взять калькулятор и рассчитать на примере. Допустим, вмененный доход составляет 100 тыс. руб. Умножив его на четыре квартала, получается 400 тыс. руб. От 400 тыс. руб. отнять 300 тыс. руб., получается 100 тыс. руб., подпадающих под закон 1 %. Умножив 100 тыс. руб. на 1 %, получится 1000 руб. дополнительного налога.

Обратите внимание! Для тех, кто по каким-либо причинам забыл или не знает сумму своего вмененного дохода, его можно посмотреть в декларации по ЕНВД в строке № 100. Также его можно посчитать самостоятельно.

Схема расчета вмененного дохода для ЕНВД

При УСН

Примерно такая же картина с превышением 300000 руб. для ИП на УСН. Согласно упрощенной системе, оплате подлежат 6 % от дохода либо 15 % от чистого дохода («Доходы минус Расходы»). Как же посчитать доход ИП свыше 300 000 на упрощенке? Тут действует все та же формула, что и на ЕНВД.

Допустим, предприниматель за год заработал 1 млн руб. без вычета расходов. В случае обложения по системе 6 % предприниматель отнимает от дохода 300 тыс. руб., в примере это 1 млн руб., и эту сумму умножает на 1 %. Получается (1 000 000 руб. — 300 000 руб.) х 1 % = 7000 руб., которые предприниматель перечислит на счет ПФР.

Важно! Если ИП осуществляет платежи по упрощенке «Доходы минус Расходы», то сначала от суммарного дохода вычитаются расходы и уже от этой суммы отнимается 300 000 и умножается на 1 %. Если эта сумма меньше 300 000, то дополнительный налог не оплачивается.

Оплата страховых взносов при превышении 300 тыс. руб.

Такая же история состоит и с обязательными страховыми взносами на медицинское страхование, которые, так же, как и пенсионные, оплачивает каждый предприниматель независимо от системы налогообложения. Алгоритм расчета будет абсолютно таким же. От суммы годового дохода отнимается 300 000, а полученное значение умножается на 1 %.

Важно! Законом предусматривается максимально возможная сумма уплаты однопроцентного налога. Для любого режима налогообложения сумма 1 % налога не может превышать 234 832 руб. Если по подсчетам сумма выходит больше, то ИП оплачивает только максимально установленную сумму.

Фиксированные платежи ИП и максимальная ставка на 1 % на 2019-2020 гг.

Нужно ли платить 1 % в ПФР

Для ИП уже предусмотрены обязательные пенсионные платежи с немаленькой суммой. В 2019 г. предпринимателям за себя придется внести 36 238 руб., а в 2020 г. еще больше, но взнос в 1 % при доходе свыше 300 000 обязателен для всех ИП независимо от обстоятельств и вида деятельности.

В случае просрочки платежа ИП начисляются пени, которое составляет 1/300 часть от облагаемой суммы за каждый день просрочки. Таким образом, просрочив платеж на 30 дней, предприниматель заплатит вдвойне.

Важно! При уплате однопроцентного налога в 2017 г. нужно было применять отдельный КБК. Теперь оплачивать нужно не вместе с обязательными пенсионными отчислениями, а по отдельной квитанции с актуальным КБК, который при переходе на новый финансовый год может меняться, поэтому его лучше уточнить онлайн на сайте Федеральной налоговой службы.

Актуальные на 2019 г. коды КБК для ИП на ЕНВД при оплате пенсионных взносов, 1 % налога, пени и штрафов

Сроки уплаты

Часто происходят недоразумения. Многие ИП при открытии своего дела до конца не ознакомлены с вменяемыми им налоговыми ставками и сроками их оплаты, из-за чего в дальнейшем приходят квитанция на оплату огромных сумм. Чтобы этого не было, нужно уплачивать все вовремя. В 2019 г. оплата налоговых сборов в российских регионах перенесена с первого апреля на первое июля, тогда как пенсионные и страховые взносы за себя должны быть оплачены не позднее последнего рабочего дня календарного года, то есть 31 декабря.

Сроки уплаты взносов ИП в 2019 г.

Можно ли платить 1 % постепенно

Да, как уже сказано выше, за предыдущий год предприниматель должен заплатить не 1-го апреля, а до 1-го июля. Таким образом, никто не окажется против, если бизнесмен будет постепенно вносить оплату. Например, если по итогам первого квартала доход превысил отметку в 300 тыс. руб., можно смело платить, ведь постепенная уплата поможет снизить налоговую нагрузку в будущем.

К сведению! В 2019 г. сроки ежеквартальной отчетности и уплаты налогов определены 25 числом последнего месяца квартала, в этот же день можно производить оплату 1 % ПФР. Последние месяцы квартала считаются от января — 25 апреля, 25 июля, 25 октября и конец декабря.

Есть ли отличия при наличии сотрудников

Как известно, на ЕНВД ИП может работать как самостоятельно, так и нанимать сотрудников. При этом их число не должно превышать 100 человек, иначе придется переходить на другую систему налогообложения.

Как только предприниматель берет на работу сотрудника, он обязан зарегистрироваться в ПФР как работодатель-страхователь. ИП будет оплачивать такие страховые взносы, как:

- пенсионные;

- медицинские;

- на временную нетрудоспособность;

- при возникновении несчастных случаев;

- по беременности и родам.

С наймом сотрудника все эти взносы ложатся на плечи ИП. Тем не менее, не все так плохо. При наличии сотрудников предприниматель может применить льготу 1 % с закона 300 тысяч для ИП и не выплачивать дополнительный взнос.

*Цены указаны на июль 2019 г.

Источник: samsebeip.ru