Предлагаем разобраться вместе, чтобы уберечь вас от ошибок и помочь сократить свои расходы.

получить бесплатную консультацию

Главная страница » Блог » Пенсионные взносы ИП: в каком размере и когда должен платить их индивидуальный предприниматель в 2019?

Индивидуальный предприниматель обязан платить страховые выплаты за себя и своих работников, если таковые имеются. Что считается доходом при расчете пенсионных взносов ИП? Что делать, если деятельность не велась? Можно ли уменьшить суммы налогов за счет страховых взносов? Как оплачивать взносы ИП в Пенсионный фонд?

Предлагаем разобраться вместе, чтобы уберечь вас от ошибок и помочь сократить свои расходы.

Страховые взносы ИП в 2022 году

Расчет страховых пенсионных взносов ИП за себя

Обязанность выплат взносов ИП в Пенсионный фонд за себя не снимается с предпринимателя на протяжении всего времени, пока он официально имеет статус ИП. Исключением являются только льготные периоды, прописанные в Налоговом кодексе (статья 430 НК РФ). О них мы расскажем ниже.

В 2019 году необходимо выплачивать за себя только медицинские и пенсионные взносы. Перечисление взносов за социальное страхование для получения больничного и декретных выплат является добровольным.

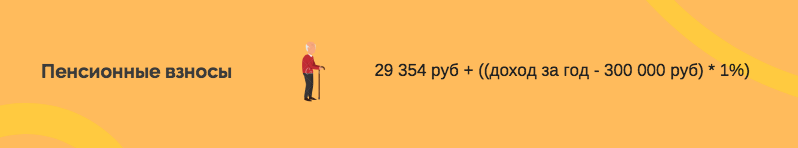

Страховые взносы от МРОТ не зависят, а выплачиваются по фиксированной ставке: обязательное пенсионное страхование: 29 354 рублей в год + дополнительный взнос. Дополнительный взнос — это 1% от суммы доходов, превышающих лимит в 300 000 рублей в год.

Соответственно, взносы будут рассчитываться по следующей схеме:

Рассмотрим два примера.

Пример №1. Доход предпринимателя за год составил 250 000 рублей. В таком случае ему нужно будет выплатить 29 354 рублей за пенсионное страхование. Дополнительный взнос взиматься не будет, т.к. не превышен лимит.

Пример №2. Доход предпринимателя за год составил 850 000 рублей. Заплатить ему нужно будет с учетом дополнительного взноса. То есть 29 354 + ((850 000 — 300 000) * 1%) = 34 854 руб за пенсионное страхование.

Льготы по страховым пенсионным взносам за себя

Если деятельность не ведется, по причинам, описанным в статье 430 НК РФ, то предприниматель освобождается от выплат страховых взносов.

Льготными периодами признаются перерывы в деятельности по следующим причинам:

- уход за пожилыми людьми старше 80 лет;

- уход за ребенком до 1,5 лет;

- уход за ребенком-инвалидом;

- уход за инвалидом 1-й группы;

- проживание за границей с супругом, направленным в дипломатическое представительство и консульство РФ (не более 5 лет);

- прохождение военной службы по призыву (контрактная служба здесь не учитывается);

- проживание с супругом-военнослужащим по контракту, при условии, что нет возможности трудоустройства (не более 5 лет).

О приостановлении уплаты взносов при этом обязательно нужно заявить в ИФНС, подтверждая документально начало одного из обозначенных периодов.

Как платить взносы ИП «за себя» в 2022 году?

При этом речь идет именно о прекращении деятельности. Например, даже если вы документально подтвердите, что ведете уход за инвалидом, но при этом будете продолжать вести предпринимательскую деятельность, то пенсионные страховые взносы по-прежнему придется выплачивать.

Что считать доходом при расчете страховых взносов?

Доходы определяются в зависимости от того, какая была выбрана система налогообложения:

Что считается доходом

доходы от реализации и внереализационные доходы без учета расходов, в том числе при применении УСН «Доходы минус расходы»

вмененный доход, рассчитанный с учетом базовой доходности, физического показателя и коэффициентов

доходы, полученные от предпринимательской деятельности, за минусом профессиональных вычетов

потенциально возможный годовой доход, на основании которого рассчитана стоимость патента

доходы, учитываемые в целях налогообложения, без вычета расходов;

Страховые взносы ИП с работниками

Выплаты пенсионных взносов за работников будут одинаковы, как в случае с трудовым договором, так и при гражданско-правовом — 22% от всех выплат в пользу работников, кроме тех, что не подлежат обложению.

Существует предельная величина базы для начисления страховых взносов. В 2019 году она составляет 1 150 000 рублей. Как только выплаты работнику превысят эту сумму, платежи за пенсионное страхование снижаются до 10%.

Сроки уплаты пенсионных взносов ИП

Крайний срок оплаты пенсионных взносов для ИП — 31 декабря текущего года, а дополнительный взнос до 1 июля следующего. То есть, если вы платите за 2019 год, то выплаты нужно будет сделать до 31.12.2019 и до 01.07.2020.

Страховые взносы за работников необходимо выплачивать ежемесячно, не позднее 15-го числа месяца, следующего за отчетным.

Если кроме предпринимательской деятельности вы работаете по трудовому договору и ваш работодатель платит за вс пенсионные взносы, от выплат пенсионных, как ИП, вы не освобождаетесь!

Как уменьшить суммы налогов к выплате за счет страховых взносов?

Уменьшить сумму налога можно при УСН “Доходы” и ЕНВД:

- УСН “Доходы”. Предприниматели, не имеющие работников, могут уменьшить начисленный единый налог на всю сумму уплаченных взносов. Об этом не нужно извещать налоговые органы, надо просто отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН.

- ЕНВД. Предприниматели, не имеющие работников, могут уменьшать налог на всю сумму взносов, уплаченных в том же квартале. В 2019 году порядок уменьшения квартального налога на ЕНВД за счет взносов точно такой же, как и на УСН “Доходы”, т.е. ИП-работодатели вправе учитывать и взносы, уплаченные за себя.

- Совмещение УСН и ЕНВД. Налог рассчитывается для каждого квартала отдельно. В том квартале, в котором не использовался наемный труд, налог можно уменьшать до 100%. Если наемные работники привлекались, налог уменьшают только до 50%. Если в «упрощенной» деятельности работников нет, а во «вмененной» они приняты в штат, то налог УСН можно уменьшить на взносы ИП за себя, а налог ЕНВД можно уменьшить только до 50% на сумму взносов, перечисленных за работников. При отсутствии работников на ЕНВД, взносы ИП за себя можно отнести на уменьшение «вмененного» налога, а «упрощенный» налог можно уменьшить до 50% на сумму взносов за работников. При совмещении режимов, предприниматель должен вести раздельный учет доходов и расходов.

- Совмещение УСН и патента. Предприниматели на патентной системе налогообложения не могут уменьшить его стоимость на сумму взносов. В случае же совмещения УСН и патента, предприниматель, не имеющий работников, может уменьшить сумму единого налога по деятельности на упрощенке на всю сумму уплаченных за себя страховых взносов.

Уменьшить налоговую базу можно на УСН “Доходы минус расходы” и ОСНО:

- УСН “Доходы минус расходы”. Предприниматели учитывают уплаченные взносы в расходах, уменьшая налоговую базу для расчета единого налога. В расходах можно учитывать как взносы ИП за себя, так и взносы за работников. Уменьшить сам налог к выплате невозможно, поэтому сэкономленные суммы будут меньше, чем на УСН «Доходы».

- ОСНО. Предприниматели включают уплаченные взносы в свои расходы, уменьшая сумму дохода, с которой будет начислен НДФЛ.

Отчетность ИП по страховым взносам

Отчетность должен сдавать только предприниматель-работодатель — 15 числа каждого месяца.

Как избежать проблем со взносами ИП на обязательное пенсионное страхование?

Чем успешнее деятельность, тем меньше у предпринимателя времени на то, чтобы самостоятельно заниматься бухгалтерской и налоговой отчетностью. Что самое парадоксальное, то же самое можно сказать и при кризисе в делах — сложно следить за отчетами, когда приходится решать множество других задач. В обоих случаях на помощь могут прийти специалисты по бухгалтерскому и налоговому учету. Мы приглашаем обращаться в компанию “ПРОГРАММЫ 93”.

Почему нас выбирают?

- Командная работа. Вы сотрудничаете не с одним специалистом, а с целой командой, получая многоуровневый контроль качества работ.

- Разноплановые специалисты. В нашей компании работают не только профессиональные бухгалтера, но и юристы.

- Отслеживание изменений в законодательстве. У нас есть доступ к актуальной информации обо всех нововведениях.

- Большой опыт работ. Более 9-ти лет работы c системой налогообложения позволяет заранее предугадывать возможные ошибки и проблемы.

- Возможность сэкономить. Мы изыскиваем возможности для сокращения налоговых выплат.

Позвоните по номеру, указанному на сайте или заполните форму обратной связи, чтобы мы могли сориентировать вас по стоимости ведения налогового и бухгалтерского учета и рассказать как начать сотрудничество!

Источник: programs93.ru

Страховые взносы ИП в 2019 году — что это и сколько?

Как было сказано в предыдущей статье, индивидуальный предприниматель в силу только лишь своего статуса, независимо от того, ведется предпринимательская деятельность или нет, обязан уплачивать фиксированные взносы в ФФОМС и ПФР. Разберем подробнее, что это такое.

Что такое страховые взносы?

Обязательные страховые взносы установлены законом от 24.07.09 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» и являются платежами, обеспечивающими пенсионное, медицинское страхование и социальную защиту граждан.

Почему ИП должен платить страховые взносы «за себя»?

Статус индивидуального предпринимателя весьма своеобразен.

С одной стороны, — это физическое лицо, не наделенное полномочиями юридического лица (не зря до 2005 г. данные субъекты предпринимательской деятельности именовались как ПБОЮЛ – предприниматель без образования юридического лица).

С другой стороны, физическое лицо, только зарегистрированное в статусе ИП, имеет право вести хозяйственно-экономическую деятельность наравне с другими предприятиями и организациями, т.е., по сути, обладает признаками хозяйствующего субъекта на одном уровне с юридическими лицами.

Часто у индивидуальных предпринимателей, не получающих прибыль или вовсе не ведущих деятельность, возникает вопрос: с какой это стати я должен платить фиксированные взносы?

Индивидуальный предприниматель – сам себе работодатель, и если за наемных работников страховые взносы в ПФР, ФСС и ФФОМС платит их работодатель, то ИП обязан обеспечивать себе свою пенсию сам. При этом не имеет значения, ведется ли по факту предпринимательская деятельность и присутствует ли доход.

«Обязанность по уплате страховых взносов в виде фиксированного платежа возникает у индивидуального предпринимателя с момента приобретения им указанного статуса и не связана с фактическим осуществлением деятельности и получением доходов», — указал Высший арбитражный суд РФ в своем определении от 09.12.13 № ВАС-17276/1.

Страховые взносы в 2019 году

Страховые взносы индивидуального предпринимателя «за себя» уплачиваются в адрес ИФНС, но, по факту, зачисляются в два фонда: Пенсионный фонд РФ (ПФР) и Федеральный Фонд обязательного медицинского страхования (ФФОМС).

В 2019 г. индивидуальный предприниматель должен гарантированно заплатить «обязательный платеж» (за полностью отработанный 2019-й год – с 01.01.19 по 31.12.19) 29 354+6 884=36 238 руб. – еще раз подчеркнем – независимо от того, ведется ли деятельность, и есть ли доходы. Из них 29 354 руб. идет на пенсионное страхование, 6 884 — на обязательное медицинское страхование.

Если вы открыли либо закрыли ИП в течение года, то эта сумма (36 238 руб.) уменьшается пропорционально отработанному времени. Заплатить эту сумму нужно до 31 декабря – не важно, одним платежом, или частями, в любое время в течение года, главное – до 31 декабря.

Если же по итогам года доходы Вашего ИП превысят 300 000 руб., то Вы должны будете оплатить в ПФР дополнительно 1% от суммы превышения. Эту сумму нужно оплатить не позднее 1 июля следующего за истекшим года.

Например, доход ИП составил в 2019 году 450 000 руб., следовательно, нужно до 1 июля 2020 г. заплатить «взносы с превышения» в следующем размере:

(450 000 – 300 000) х 1% = 1 500 руб.

Однако здесь введено также и верхнее пороговое значение размера взносов в ПФР – эта сумма не может превышать 8-кратного фиксированного размера — 234 832 руб. (29 354 руб. x 8).

Итак, подведем итог:

ИП платит страховые взносы

Источник: abc-vl.ru

Страховые взносы для ИП

Уплата страховых взносов — обязанность всех российских предпринимателей, даже тех, кто поставил бизнес на паузу или работает с убытком. В 2023 году изменились размер и порядок отчислений во внебюджетные фонды. В статье расскажем, как ИП внести платежи за себя и своих работников.

Что такое страховые взносы

Все граждане России имеют право на бесплатную медицинскую помощь и пенсионное обеспечение. Деньги на эти цели выделяет Социальный фонд России. Средства на пенсионные выплаты, бесплатную медицину, больничные и пособия формируются из наших страховых взносов. Если вы работаете в найме, то отчисления ежемесячно делает ваш работодатель. А если вы зарегистрированы как ИП, то их уплата — ваша обязанность.

Изображение на Freepik

До 2023 года предприниматели делали отчисления в Пенсионный фонд и Фонд обязательного медицинского страхования отдельными платежами. Сейчас уплата страховых взносов ИП производится единой суммой.

Размер взносов

Сумма страховых взносов ИП зависит от его дохода и состоит из двух частей. Первая — фиксированный платёж. В 2023 году он составляет 45 842 ₽. Эта сумма обязательна к уплате для всех предпринимателей, кроме плательщиков налога на профессиональный доход (самозанятых).

Вторая часть — 1% от доходов ИП. Она платится только в случае, если доход от деятельности предпринимателя за отчётный период превысил 300 000 ₽. Есть ограничения — сумма страховых отчислений в год не может превышать 257 061 ₽.

Если предприниматель использует наёмный труд, то он обязан делать отчисления не только за себя, но и за своих сотрудников. В 2023 году введён единый тариф страховых взносов с выплат работникам ИП, он составляет 30%.

Расчёт страховых взносов

Расчёт страховых отчислений для предпринимателей, работающих в одиночку, и тех, кто платит заработную плату сотрудникам, производится по-разному. Рассмотрим оба варианта:

Взносы за себя

Размер страховых взносов, которые ИП платит за себя, зависит от его доходов и применяемой системы налогообложения.

Если доходы предпринимателя за год составили меньше 300 000 ₽, он должен заплатить только фиксированный страховой платёж. Если прибыль больше этого значения, требуется доплата — 1% от суммы превышения.

Предприниматель заработал в текущем году 1 000 000 ₽. Сумма страховых взносов для ИП составляет: 45 842 ₽ + (1 000 000 ₽ — 300 000 ₽) * 1 % = 52 842 ₽.

Уменьшить фиксированную часть платежа нельзя. Однако, выбрав подходящий налоговый режим, можно снизить базу для расчёта отчислений, зависящих от дохода предпринимателя:

- У ИП, работающего на ОСНО, доходом считается вся сумма выручки за минусом вычетов на профессиональную деятельность.

- На УСН сумма страхового платежа зависит от выбранного объекта налогообложения — «доходы» или «доходы минус расходы».

- При патентной системе к учёту принимается предполагаемый доход ИП, размер которого зависит от вида деятельности и места регистрации.

- Плательщики единого сельскохозяйственного налога в расчёт берут разницу между доходами и расходами.

Взносы за сотрудников

Если у ИП в штате есть сотрудники, то он обязан делать страховые отчисления за каждого из них. До этого года платежей было несколько — обязательное пенсионное и медицинское страхование, отчисления в ФСС на случай временной нетрудоспособности и травматизма. В 2023 году порядок уплаты изменился — платежи перечисляются в ФНС по единому тарифу 30%.

Исключение составляют взносы на травматизм, их перечисляют в СФР. Размер их зависит от вида деятельности ИП и составляет от 0,2 до 8,5%. Когда общая сумма выплат работнику за год превысит 1 917 000 ₽, единый тариф уменьшается до 15,1%.

Заработная плата сотрудника, работающего на ИП, составляет 350 000 ₽. Каждый месяц работодатель платит за него единый страховой взнос: 350 000 ₽ * 30 % = 105 000 ₽.

Через 6 месяцев общая сумма выплат работнику составит 2 100 000 ₽. Это значение выше лимита, поэтому до конца года его страховые платежи будут рассчитываться по тарифу 15.1 %: 350 000 ₽ * 15,1 % = 52 850 ₽.

Сроки и порядок уплаты

Фиксированные страховые взносы ИП должен оплатить до 31 декабря текущего года. Если сумма дохода за отчётный период превысила 300 000 ₽, доплату в размере 1% нужно будет сделать до 1 июля будущего года. Деклараций и уведомлений в налоговую предоставлять не требуется.

Если у ИП нет расчётного счёта, он может внести платёж на сайте ФНС:

В разделе «Уплата налогов, страховых взносов индивидуальных предпринимателей» нужно ввести ИНН, сумму платежа и выбрать способ оплаты — с банковской карты или через личный кабинет в онлайн-банке. Также на сайте налоговой можно сформировать и распечатать квитанцию на бумажном носителе.

Страховые отчисления за своих сотрудников ИП обязан перечислять только с расчётного счета. Срок уплаты — до 28 числа месяца, следующего за отчётным. С 2023 года все платежи поступают на единый налоговый счёт. Поэтому до 25 числа месяца работодатель должен отправить в ФНС уведомление о страховых взносах. Тогда налоговая сможет правильно разнести платежи.

Взносы на травматизм перечисляются отдельным платежом в Социальный фонд России до 15 числа следующего месяца.

Предприниматель может бесплатно открыть расчётный счёт и проводить страховые платежи в сервисе ЮBusiness. В тарифе «Лайт» нет абонентской платы, а комиссия за перевод налоговых отчислений составляет 0 ₽. При оплате квитанции вам не придётся набирать данные вручную. Вам достаточно загрузить фотографию документа, и программа заполнит реквизиты самостоятельно.

Расчёт страховых взносов за неполный год

Если предприниматель начал свою деятельность в середине отчётного периода, ему необходимо внести страховые взносы за отработанное время. Фиксированный платёж рассчитывается пропорционально числу месяцев и дней, в течение которых ИП работал.

ИП зарегистрирован 15 апреля 2023 года. По состоянию на 1 января 2024 года он проработает полных 8 месяцев и 17 дней. Фиксированный взнос:

за один месяц: 45 842 ₽ / 12 месяцев = 3820,17 ₽; за один день в апреле 3820,17 ₽ / 30 дней = 127,34 ₽.

Платёж за год: (3 820 ₽ 8 полных месяцев) + (127,34 ₽ 17 дней) = 32 724,78 ₽.

Страховой взнос 1% не зависит от времени работы ИП, так как зависит от суммы доходов.

Пени и штрафы за неуплату взносов

Задолженность по взносам, которые ИП платит за себя, может иметь следующие последствия:

- начисление пени в размере 1/300 от ключевой ставки ЦБ РФ за каждый календарный день просрочки;

- блокировку расчётного счёта ИП;

- обращение ИФНС в службу судебных приставов;

- арест имущества.

Пеня будет начисляться предпринимателю до тех пор, пока он не оплатит задолженность или не закроет ИП в установленном законом порядке.

Если предприниматель вовремя не заплатит страховые отчисления за своих работников, его могут оштрафовать на крупную сумму. За непредумышленную неуплату взносов ИП заплатит штраф в размере 20% от суммы. Если будет доказан злой умысел, то штраф составит 40%.

За несвоевременное предоставление в ФНС расчёта по страховым отчислениям ИП предусмотрен штраф в размере 5% от суммы, подлежащей уплате, за каждый месяц просрочки. А если предприниматель вообще не ведёт учёт доходов и расходов и не может предоставить первичные документы, он заплатит штраф от 10 000 до 30 000 ₽.

Когда можно не платить

Отсутствие деловой активности не освобождает предпринимателя от уплаты взносов. Даже если он не ведёт бизнес и не получает доходов, он должен ежегодно вносить на единый счёт фиксированный страховой платёж. Эта обязанность прекращается только после исключения предпринимателя из ЕГРИП.

Однако в некоторых случаях ИП может не платить страховые взносы. Налоговый кодекс установил периоды, в течение которых его бизнес считается приостановленным:

- служба в армии по призыву;

- уход за всеми детьми до полутора лет, но не больше шести лет в совокупности;

- уход за ребёнком с инвалидностью, инвалидом 1 группы или лицом в возрасте старше 80 лет.

От уплаты страховых взносов освобождаются супруги военнослужащих-контрактников, проживающие в местах, где невозможно устроиться на работу. Это относится также к супругам дипломатов и консулов, живущих за рубежом.

Для освобождения от оплаты ИП необходимо предоставить в налоговую документы, подтверждающие льготный период.

Уплата страховых взносов — это возможность для ИП позаботиться о будущем и избежать штрафов и санкций в настоящем. Своевременные платежи во внебюджетные фонды дадут возможность получать социальные пособия в случае болезни и после выхода на пенсию.

Источник: yookassa.ru