С 1.04.2020г согласно ФЗ №102-ФЗ все индивидуальные предприниматели и организации, которые входят в реестр МСП, могут применять льготные тарифы страховых взносов — 15% вместо 30%. Взносы на травматизм остаются прежними.

Для ряда организаций, работающих в наиболее пострадавших отраслях, в период с апреля по июнь 2020 года выплачивали 0% страховых выплат. Для этого основной вид деятельности организации должен совпадать с перечнем, указанным в законопроекте №959325-7.

Кто может применять льготный тариф 15%?

Попасть в реестр и претендовать на пониженный тариф страховых взносов может ряд предприятий: микроорганизации, представители малого и среднего бизнеса. При этом вид деятельности и основной ОКВЭД не играют роли.

ФНС обновила реестр субъектов малого и среднего предпринимательства. В обновленный МСП включили те компании, которые соответствовал критериям на 1 июля, а также новые организации, зарегистрированные в июле.

В соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» с 01 апреля 2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства вправе начислять страховые взносы по пониженной ставке 15 процентов:

Пониженные страховые взносы для малого бизнеса. Право или обязанность?

- на обязательное пенсионное страхование – 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

- на обязательное медицинское страхование – 5%.

Пониженный тариф страховых взносов действует только в отношении начисленных выплат (вознаграждений), которые превышают минимальный размер оплаты труда (далее – МРОТ), установленный федеральным законом на начало расчетного периода (года).

На 01 января 2020 величина федерального МРОТ – 12 130 рублей.

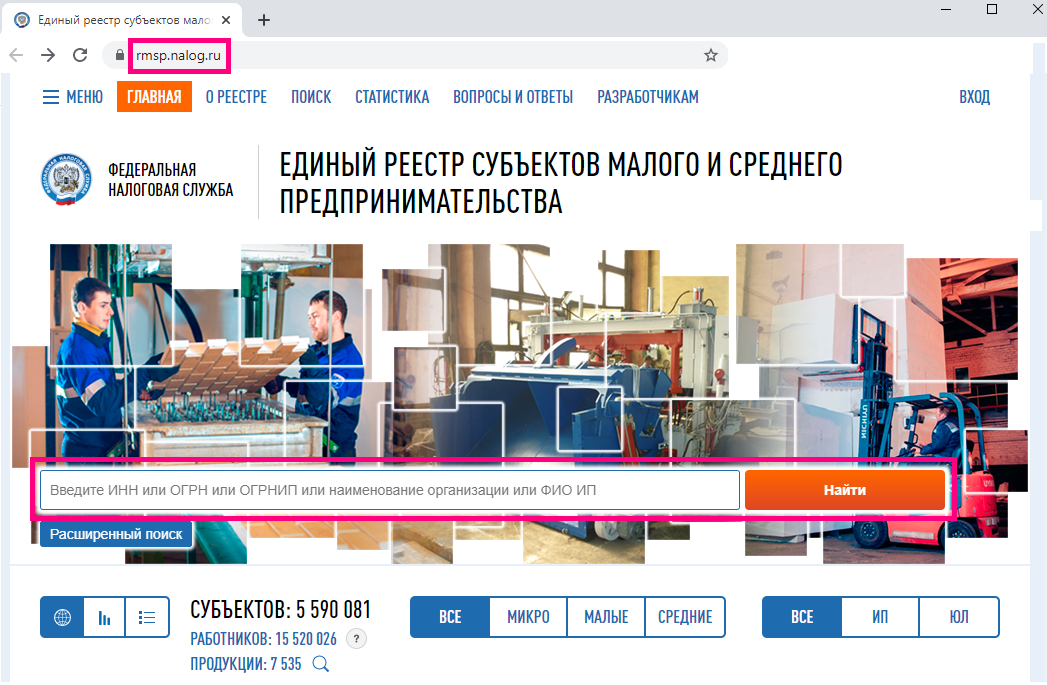

Уточнить, попала ли организация в обновленный реестр можно на сайте ФНС в специальном разделе по ИНН, ОГРН, ОРГНИП, названию компании или ФИО индивидуального предпринимателя.

На данный момент количество предприятий, которые вошли в реестр МСП — 5 590 081.

- И них средних — 17 562;

- Малых — 218 477.

Как пояснили в налоговом ведомстве, ряд налогоплательщиков не были включены в реестр МСП в августе прошлого года из-за того, что вовремя не сдали отчетность за 2018 год. Те из них, кто, хоть и с опозданием, но отчитались до 1 апреля 2020 года, попали в обновленный реестр.

Сдавайте отчётность вовремя с помощью сервиса 1С-Отчётность!

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Кто может применять льготный тариф 0%?

В мае 2020 года Государственной думой был принят законопроект, по которому особо пострадавшие предприятия малого и среднего бизнеса были освобождены от выплат страховых взносов и уплаты налогов (кроме НДС) за второй квартал 2020 года.

Тарифы страховых взносов для малого и среднего предпринимательства. Как начать экономить?

Чтобы применить нулевую ставку страховых взносов основной вид деятельности совпадает с перечнем особо пострадавших отраслей. А основной ОКВЭД организации должен быть зарегистрирован на дату не позднее 01.03.2020 года.

Ознакомится с перечнем особо пострадавших отраслей можно в постановлении Правительства РФ от 18.04.2020 года №540.

Такие организации в период с апреля по июнь 2020 года могли выплачивать нулевые страховые взносы:

- в ПФР – 0%

- в ФФОМС – 0%

- в ФСС на ОСС – 0%

Также не имеет значения превышают ли начисления предельную величину базы по страховым взносам, ставка все-равно будет нулевая.

В 1С:Зарплата и управление персоналом добавлен соответствующий льготный нулевой тариф.

Какие изменения по страховым взносам произошли с 1 июля?

С 1 июля реестр МСП значительно обновился в связи с пандемией коронавируса. Рекомендуем проверить – попала ли ваша организации в обновленные списки.

Теперь компания, попавшая в реестр МСП может применять льготные тарифы с первого числа месяца, в котором компания попала в реестр, но не ранее 1 апреля 2020 года.

Например, ООО «Ромашка» попала в реестр МСП 14 августа. Компания может рассчитывать страховые взносы по льготному тарифу 15% уже с 1 августа. Срок выплаты при этом не изменился – до 15го числа.

ФНС предупреждает организации, которые недавно попали реестр МСП: страховые взносы, уплаченные за период с 01.04 по 01.07.2020 года по общим тарифам, не подлежат возврату.

Такая мера поддержки предусмотрена как долговременная. Действует тариф до конца года, но может применяется и в 2021 году.

Компании и предприниматели, на которых распространяются пониженные тарифы по основным видам деятельности, могут выбрать сами, какой по какому тарифу им делать расчет.

Льготные тарифы страховых взносов МСП

Действие сниженного тарифа распространяется только на те выплаты, которые ежемесячно превышают федеральный МРОТ – 12 130 руб. Для выплат в пределах минималки применяется прежний тариф.

Сравнивать с МРОТ нужно выплаты за каждый календарный месяц.

Страховые взносы

Для периодов до 1.04.2020

Ставка для периодов после 1.04.2020

Обязательное пенсионное страхование (ОПС)

при достижении предельной величины базы далее также действует ставка 10%

Обязательное медицинское страхование (ОМС)

По временной нетрудоспособности и в связи с материнством (ВНиМ)

Обратите внимание! Теперь выплаты по временной нетрудоспособности и в связи с материнством свыше суммы норм начисляются по тарифу 0%.

Для расчетов по льготным страховым взносам действуют новые коды для РСВ. Все коды пострадавших отраслей уже поддерживаются в 1С, не забудьте обновить вашу программу.

Пример, как рассчитать страховые взносы по ставке 15%

ООО «Ромашка» входит в реестр МСП. Сотрудник Петров работает в ООО «Ромашка» по фиксе — 45 000 руб. Выплаты по сотруднику с начала года не превышают предельную базу.

Выплаты по взносам за апрель по сотруднику составляют в пределах МРОТ по общему тарифу 30%:

- пенсионные взносы — 2 668,6р (12 130р × 22%)

- медицинские взносы — 618,6р (12 130р × 5,1%)

- социальные взносы — 351,7р (12 130р × 2,9%)

А выплаты всех федерального МРОТ в размере 32 870р (45 000р – 12 130р) начисляются по льготному тарифу 15%:

- пенсионные взносы — 3 287,0р (32 870р × 10%)

- медицинские взносы — 1 643,5р (32 870р × 5%)

- социальные взносы — 0р (0%)

Итого взносы по сотруднику составляют:

- пенсионные взносы — 5 955,6р (12 130р × 22% + 32 870р × 10%)

- медицинские взносы — 2 262,1р (12 130р × 5,1% + 32 870р × 5%)

- социальные взносы — 351,7р (12 130р × 2,9% + 0)

При расчете зарплаты сотрудника за каждый месяц, учитываются все выплаты, в т.ч. районные коэффициенты, северная надбавка и другие выплаты.

Заполнение РСВ

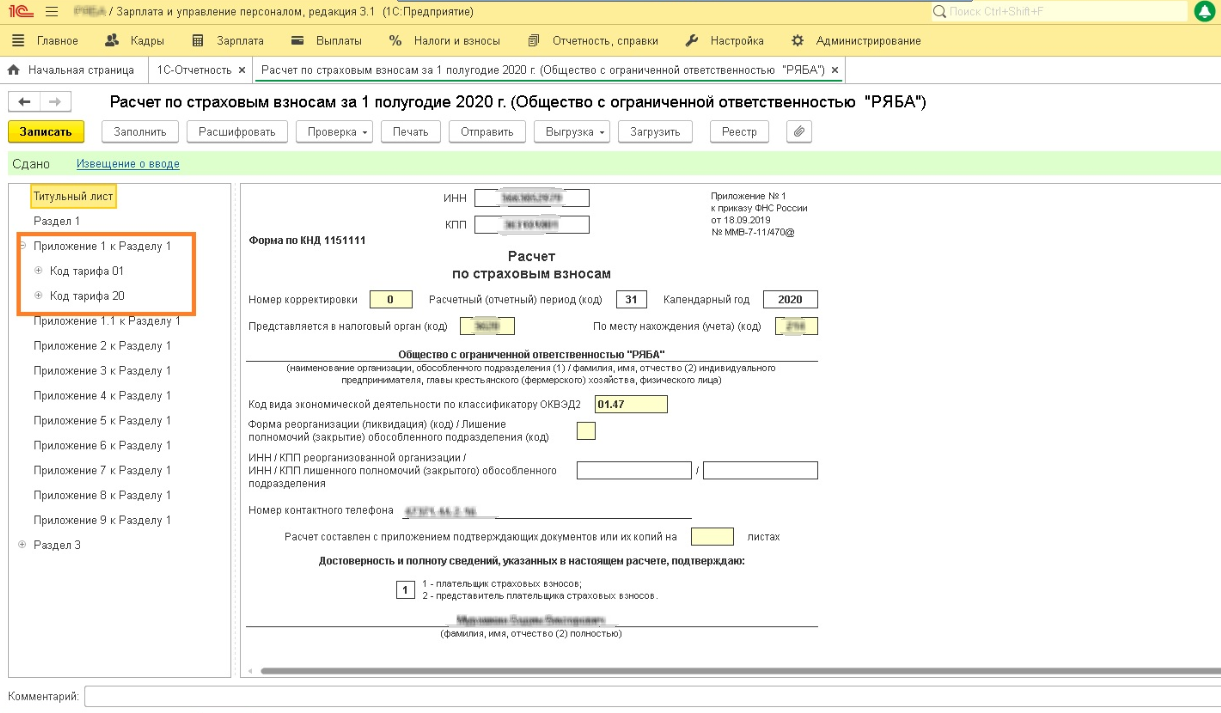

Независимо от вида деятельности, титульный лист и раздел 1 заполняются в общем порядке нарастающим итогом, не влияет, сколько тарифов применял работодатель с начала года.

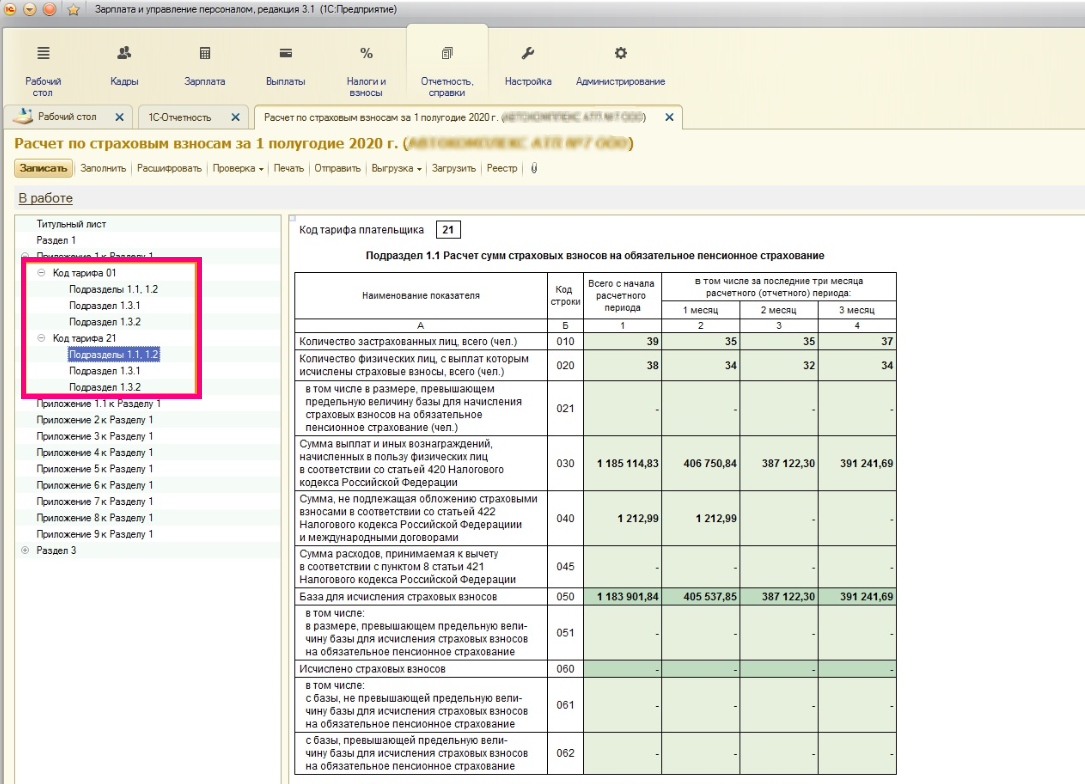

Приложения 1 и 2 раздела 1 нужно заполнить и рассчитать по каждому применяемому тарифу.

Во всех случаях использования льготного тарифа формировать РСВ необходимо по двум кодам – 01, основной, который был всегда и льготный (код 20 – пониженный и код 21 – нулевой).

Пример заполнения РСВ с пониженными взносами

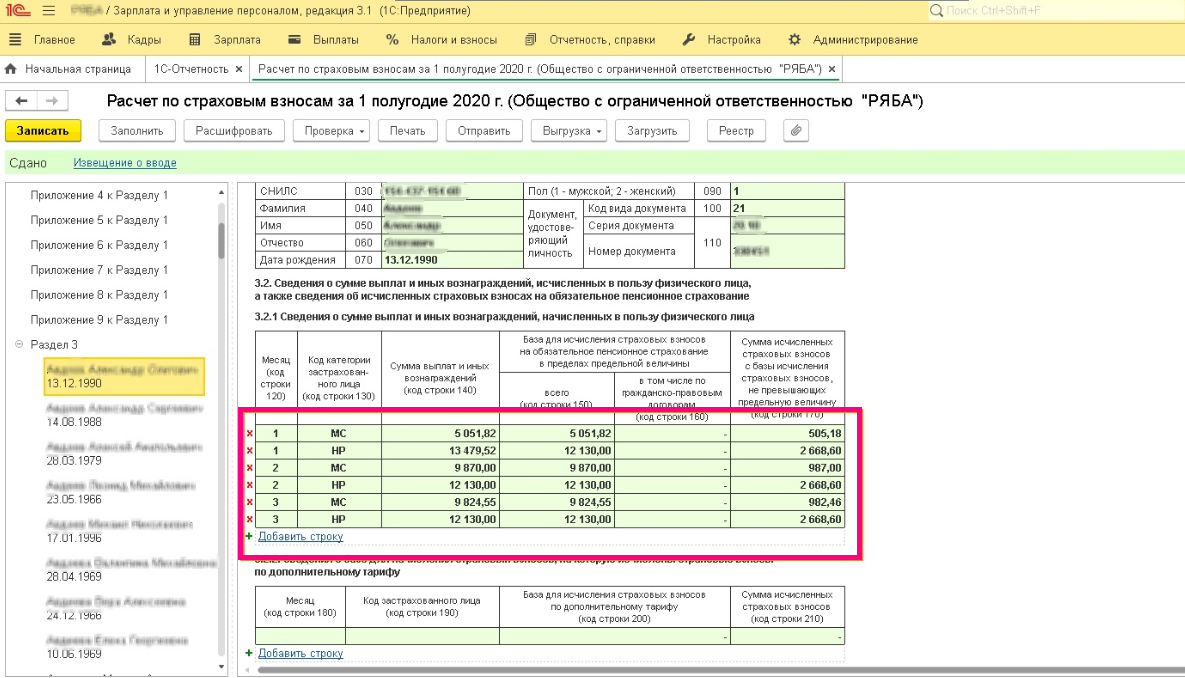

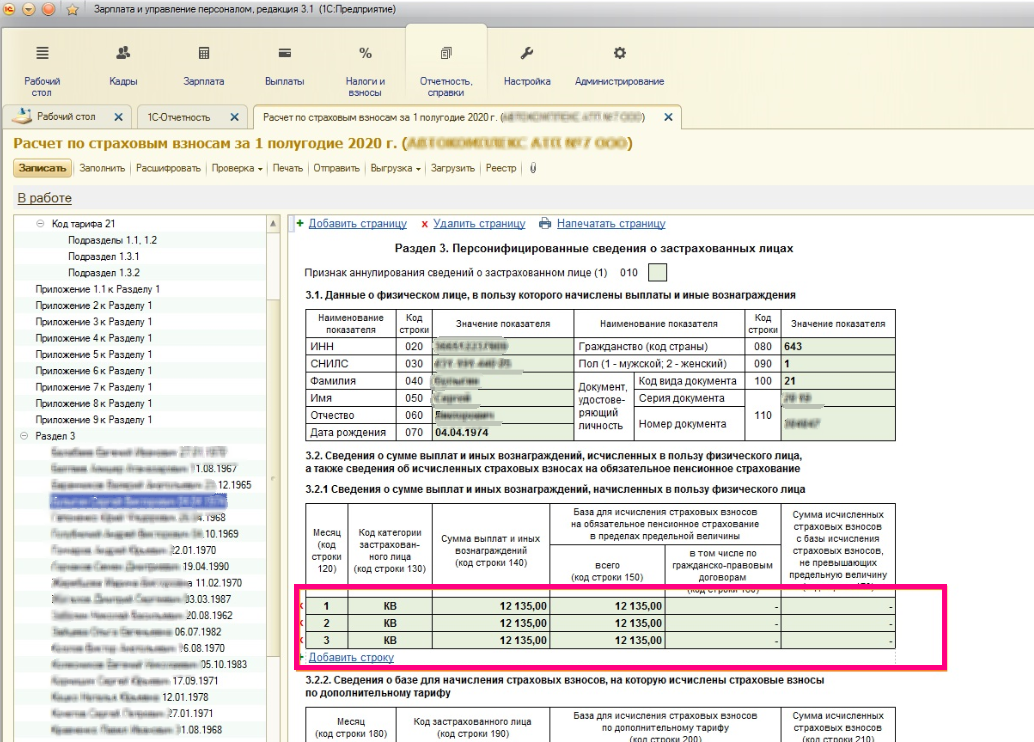

При льготном, пониженном тарифе необходимо соблюдать следующий порядок заполнения. В третьем разделе по кодам НР – указывается основной тариф. Сумма, облагаемая обычными взносами – не превышает размер МРОТ. Для МС – указывается льготный тариф.

Пример заполнения РСВ с нулевыми взносами

Для нулевого тарифа по коду КВ ставится прочерк. Т.е. категория застрахованного лица полностью необлагаемая.

Проверить корректность заполнения РСВ в 1С:ЗУП можно с помощью Анализа страховых взносов (Анализ взносов в фонды), где наглядно выводится к показу 2 таблички – по каждому виду тарифов, основной плюс пониженный. В Анализе в разрезе физических лиц выводятся все данные для проверки формирования третьего раздела РСВ.

Обратите внимание, корректно автоматически формируется и заполняется РСВ только в последних релизах 1С:Зарплата и управление персоналом. Чтобы данные заполнялись корректно, достаточно обновиться до последнего релиза и в настройках учетной политики указать дату, с которой применяется льготный тариф.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Источник: www.1cbit.ru

Изменение по страховым взносам 2021

С 2021 года порядок расчёта и уплаты страховых взносов, а также сдачи отчётности по ним снова изменится. Утверждена новая форма РСВ, изменились базы для начисления взносов, появились новые ставки. Под крылом ФНС находятся пенсионные, медицинские взносы и взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством. ФСС принимает взносы на травматизм и профзаболевания. При этом страхователи продолжают взаимодействовать с ПФР, который принимает персонифицированную отчетность.

Предельные базы для расчета суммы страховых взносов в 2021 году

- Взносы на обязательное пенсионное страхование — 1 465 000 рублей. До достижения лимита на основном тарифе взносы уплачиваются по ставке 22 %, после — по ставке 10 %;

- Взносы по временной нетрудоспособности и в связи с материнством — 966 000 рублей. До достижения лимита взносы уплачиваются по ставке 2,9 %, после — взносы можно не платить.

Для взносов на обязательное медицинское страхование и взносов на травматизм предельные базы по-прежнему не ввели. При любом доходе работника взносы рассчитываются по стандартным ставкам.

Тарифы страховых взносов за сотрудников в 2021 году

Ставка, по которой взносы начисляются на выплаченные сотруднику суммы, зависят от:

- от категории работодателя (имеет ли он право на льготные тарифы);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат сотруднику, начисленной в течение года.

Стандартные тарифы страховых взносов

Вид страховых взносов

Тариф до достижения предельной базы

Тариф после превышения предельной базы

Льготные тарифы страховых взносов

С каждым годом количество организаций и предпринимателей, которые могут применять льготные тарифы, сокращается Но в 2021 году будет несколько новых категорий: субъекты МСП, IT-компании и пр.

Кто имеет право на льготы

Ставка тарифа, %

ОПС

ВНиМ

ОМС

Организации на УСН, которые занимаются благотворительной деятельностью

НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения

Организации, разрабатывающие и продающие анимационные, аудио или видео товары

Участники СЭЗ Крыма и Севастополя

Резиденты зон с опережающим развитием социально-экономической сферы

Резиденты свободного порта города Владивостока

Резиденты ОЭЗ в Калининградской области

Для работодателей из льготных категорий не предусмотрено обложение страховыми взносами выплат, начисленных сверх предельной базы. Исключение — льготы для МСП. При превышении предельной базы по взносам в ПФР, платить взносы надо будет продолжать по ставке 10 %, даже с выплат сверх минималки.

Пониженные тарифы страховых взносов для субъектов МСП

Льготный тариф для малого и среднего предпринимательства — это специальная мера поддержки, введенная из-за коронавируса. Взносы будут меньше в два раза, но только с части выплат сотруднику, которая превышает МРОТ.

Взносы начисляются по стандартной ставке 30 % на часть выплаты за месяц, которая не превышает федеральный МРОТ — 12 792 рубля. Сниженная ставка 15 % действует только на часть сверх МРОТ.

Вид страховых взносов

Тариф на сумму выплаты до 12 792 рублей

Тариф на сумму выплаты сверх 12 792 рублей

Если с начала 2021 года выплаты сотруднику достигнут предельной базы по пенсионным взносам в 1 465 000 рублей, то ставка 10 % по взносам в ПФР будет действовать для всей суммы выплат — и ниже МРОТ, и выше.

Уплата страховых взносов в 2021 году

В общем случае сроки уплаты страховых взносов в 2021 году остаются неизменными — их необходимо перечислить до 15 числа месяца, следующего за отчетным (как предписывает п. 3 ст. 431 НК РФ).

Отчетность в налоговую

В 2021 году действует новая форма РСВ, по которой первый раз отчитались по итогам 2020 года. Изменения следующие:

- На титульный лист добавили сведения о среднесписочной численности. Отдельный отчет по этому показателю отменили.

- Для страхователей из IT-сферы и электронщиков добавили новой приложение 5.1. Это сделали, так как с 1 января 2021 года эти компании применяют пониженные тарифы по взносам. В поле 001 приложения указывается код плательщика «1» для плательщиков из пп. 3 п. 1 ст. 427 НК РФ и «2» для плательщиков из пп. 18 п. 1 с. 427 НК РФ.

- Появились новые коды тарифа плательщика и категорий застрахованных лиц.

Расчет сдавайте в налоговую по месту регистрации не позднее 30 числа в месяц после отчетного квартала. В расчете должны совпасть общая величина страховых взносов с суммой взносов по каждому сотруднику (помните, что взносы рассчитываются в рублях и копейках). Иначе расчет будет признан несданным.

Другие важные изменения

1. У заказчиков по договорам ГПХ не облагаются страховыми взносами расходы как самого исполнителя при исполнении этих работ, услуг, так и оплата этих расходов самим заказчиком заранее. Например, расходы на билеты для поездок или на материалы для выполнения работ.

2. Введено нормирование по полевому довольствию — суммы в размере не более 700 рублей не будут облагаться взносами так же, как сейчас они не облагаются НДФЛ.

3. Отменен зачетный механизм при исчислении страховых взносов на ВНиМ. С 1 января 2021 года вся Россия перешла на «Прямые выплаты». Теперь сотрудники получают пособия и больничные напрямую от ФСС (кроме первых трех дней больничного, которые по-прежнему оплачивает работодатель).

Проверки по страховым взносам в 2021 году

С 2017 года налоговая проверяет правильность расчета и уплаты взносов по тем же правилам, которые действуют для расчета и уплаты налогов. Поэтому ФНС проводит камеральные и выездные проверки не только по налогам, но и по взносам (кроме взносов на травматизм, которые администрирует ФСС). В сфере контроля ПФР останется только персонифицированный учет.

Штрафы за нарушения по взносам в 2021 году

Все санкции, которые применяются для налоговых нарушений, применяются и в отношении взносов.

- Непредставление расчета по взносам карается по той же схеме, что и непредставление налоговой декларации (минимальный штраф 1 000 рублей) — на основании ст. 119 НК РФ.

- Неумышленная неуплата страховых взносов — штраф 20 % от суммы недоимки (ст. 122 НК РФ).

- Умышленная неуплата страховых взносов — штраф 40 % от суммы недоимки (ст. 122 НК РФ).

- Неуплата взносов из-за грубого нарушения норм бухучета — 5 — 20 тыс. рублей на должностное лицо или 1-2 года дисквалификации (ст. 15.11 КоАП РФ).

Новые фиксированные страховые взносы для ИП

Для индивидуальных предпринимателей мало что изменится. Сохранятся фиксированные платежи на пенсионное и медицинское страхование. Взносы на соцстрахование останутся добровольными, взносы на травматизм не будут платиться, как и прежде.

Суммы фиксированных взносов ИП по сравнению с 2020 годом не увеличат. Они по-прежнему составят минимум 40 874 рубля, в частности:

- В ПФР — 32 448 рублей.

- На ОМС — 8 426 рублей.

Еще в ПФР нужно уплатить 1 % с суммы дохода предпринимателя, превысившей 300 000 рублей. Максимальная сумма взносов на ОПС за год не может быть больше 259 584 рублей.

Все актуальные формы отчетов в 2021 году вы сможете найти в онлайн-сервисе Контур.Бухгалтерия. Сервис поможет рассчитать взносы, сформировать платежки и отчитаться по взносам. Познакомьтесь с возможностями Контур.Бухгалтерии бесплатно в течение 14 дней, ведите учет, начисляйте зарплату, сдавайте отчетность с нами.

Источник: www.b-kontur.ru

Пониженные страховые взносы для общепита в 2023 году

С января 2022 года действуют пониженные страховые взносы для общепита, который относится к МСП, даже если количество сотрудников перевалило стандартный лимит в 250 человек. Рассказываем о размере льгот, кто может воспользоваться ими и какие теперь критерии МСП для общепита.

Что вы узнаете

- Кто платит пониженные страховые взносы

- Размер льготного тарифа страховых взносов

- Новые критерии МСП для общепита

- Как применять пониженный тариф

Кто платит пониженные страховые взносы

С 1 января 2022 года компании и ИП из сферы общепита применяют пониженный тариф 15% с части выплат, которая превышает МРОТ, на особых условиях.

Стандартная ситуация: компания (ИП) относится к субъектам малого или среднего предпринимательства (МСП), и среднесписочная численность сотрудников не превышает 250 человек. В таком случае для применения пониженного тарифа достаточно нахождения в реестре МСП. Не нужно смотреть на то, какой вид деятельности является основным или сколько компания зарабатывает.

Особая ситуация: когда по всем привычным критериям компания (ИП) относится к МСП, но среднесписочная численность персонала превышает 250 человек. В таком случае право на пониженный тариф есть при единовременном выполнении таких условий:

- основной ОКВЭД — из раздела 56 «Деятельность по предоставлению продуктов питания и напитков»;

- среднесписочная численность персонала за прошлый календарный год — не более 1 500 человек;

- доля доходов от услуг общепита в предыдущем году составляла не менее 70%;

- сумма выручки за прошлый календарный год не превышает 2 млрд рублей.

Размер льготного тарифа страховых взносов

| На сумму в размере федерального МРОТ (16 242 руб. с 01.01.2023) | Общий — 30% |

| На сумму оплаты труда сверх МРОТ | Пониженный — 15% |

Например, с зарплаты за январь 2023 в сумме 100 000 рублей страховые взносы по льготному тарифу будут начислены следующим образом:

| На сумму в размере федерального МРОТ (16 242 руб. с 01.01.2023) | По общему тарифу — 4 872,6 |

| На сумму оплаты труда сверх МРОТ 83 758 руб. | По пониженному тарифу — 12 563,7 |

| Итого | 17 436,3 |

При отсутствии льготы страховые взносы в ФНС с заработной платы 100 000 рублей составили бы 30 000 рублей. Итого в нашем примере экономия составила 12 536,7 руб.

Новые критерии МСП для общепита

С 1 января 2022 года только для предприятий общепита увеличен такой критерий отнесения к МСП, как среднесписочная численность работников:

- общий критерий отнесения к МСП — до 250 человек;

- особый критерий для общепита с 2022 года — до 1 500 человек.

Остальные критерии малого и среднего бизнеса не поменялись, актуальны для всех сфер:

- доход по всем видам деятельности — 2 млрд рублей;

- доля участия юридических лиц — не более 25%.

Как применять пониженный тариф

Любой бизнес, который соответствует критериям малого и среднего, обязан применять пониженную ставку страховых взносов

пп. 17 п. 1 ст. 427 НК РФ

с части выплат

, превышающей МРОТ. Если организация сферы общепита имеет право на льготу по НДС, но добровольно отказалась от нее, она все равно должна применять пониженные тарифы взносов. При условии, что соблюдает лимиты.

Если в отчетном году превышен любой из параметров, дающих право на применение льготы по страховым взносам, то нужно пересчитать и доначислить взносы по обычной ставке с 1 января года, в котором допущено несоответствие требованиям (п. 13.1 ст. 427 НК РФ).

Удобный расчет и оплата взносов в СБИС

Источник: sbis.ru