Друзья, это моя первая статья на Хабре, пожалуйста, сильно не минусуйте. За все советы по улучшению качества контента буду очень благодарна.

На фоне последних новостей о пересмотре соглашений об избежание двойного налогообложения между Россией и транзитными и/или офшорными странами и введении льготного налогового режима для ИТ компаний в России, расскажу об основных факторах выбора юрисдикции.

Основные цели регистрации компании не в России:

- Минимизация налоговой нагрузки

- Более простой вывод вашего продукта на международный рынок

- Юридические риски, связанные с несовершенством российского законодательства

Налоги

Создавая компанию, предприниматель обычно хочет получать как можно больше прибыли и дальше инвестировать ее в развитие компании, либо забирать себе в форме дивидендов или представительских расходов.

Налоги, снижающие прибыль: НДС и НДФЛ. После них необходимо уплатить налог на прибыль по итогам отчетного года. Если вы в этом году получили прибыль, а тратить на развитие бизнеса ее планируете только в следующем, все равно придётся уплатить налог на прибыль, и инвестировать вы сможете только уменьшенную сумму.

Лучшие юрисдикции для открытия компании, Bosco Conference

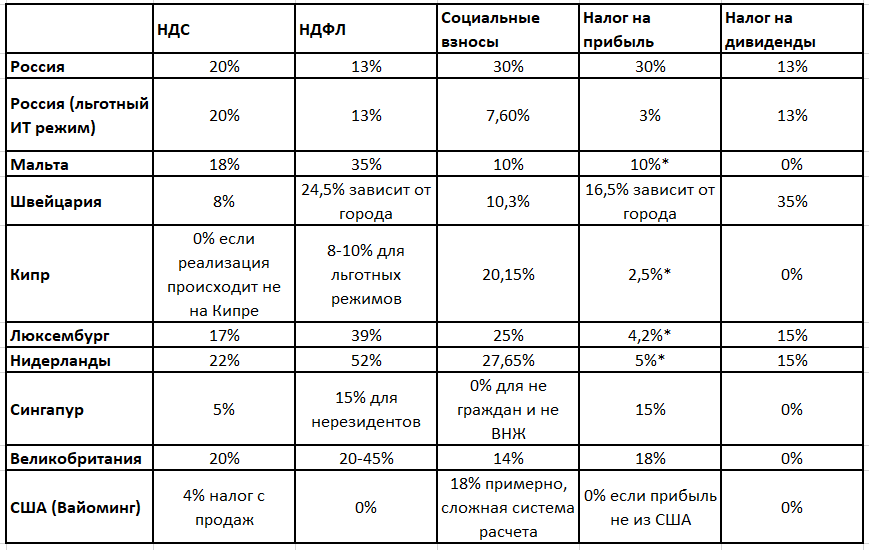

Ниже привожу ставки налогов для наиболее популярных юрисдикций. Налоги, помеченные «*», – льготные, применимые для ИТ компаний.

Предположим упрощенную модель бизнеса со следующими статьями:

- Выручка — 100

- Зарплата — 40

- Прочие издержки — 15

Пересчитав основные налоги, получаем следующее распределение стран по остающимся у предпринимателя деньгам на реинвестирование и вывод в качестве дивидендов.

Как видим, Россия даже с льготным режимом не становится самым привлекательным вариантом в связи с отсутствием льгот по НДС, НДФЛ и налогу на дивиденды. Тем не менее налоговая нагрузка снизилась больше, чем в два раза, и отставание от лидеров уже не так критично. Также нужно учитывать, что Вайоминг предлагает 0% налог на прибыль только если выручка получена от компании за пределами США. Иначе налог 21%.

Люксембург, Нидерланды, Мальта в рассмотренной ситуации выглядят непривлекательно, потому что в примере предполагается использование рабочей силы в стране нахождения компании. По факту крупные холдинги берут сотрудников на аутсорсинг из стран с низкими налогами на доходы и социальными взносами.

Международный рынок

Проще всего взаимодействовать с контрагентами, когда вы находитесь в одной юрисдикции или в одном правовом поле (зона ЕС, англо-саксонская система). Между вами быстрее проходят платежи, в случае возникновения споров нет трансграничного и языкового барьера и у обеих сторон больше уверенности в надежности, платежеспособности и легальности друг друга. Кроме того, в ряде государств есть свои черные списки стран, с которыми платежи лучше не проводить или проводить только при наличии большого количества подтверждающих документов.

Выбор страны для создания компании в Европе для ИТ проекта: Лучшие страны для запуска бизнеса в ЕС

К сожалению, Россия на данный момент под санкциями. Ходят слухи о рисках отключения от системы SWIFT. В такой обстановке регистрация компании в России ставит под вопрос возможность комфортного взаимодействия с иностранными партнерами.

Посмотрите, где регистрируются большинство ваших конкурентов и контрагентов. Скорее всего, эта страна является оптимальной.

Юридические риски

Сюда же можно включить проблемы политической нестабильности, ставшие причиной ухода компаний из Беларуси.

- юрисдикция

- финансы в it

- администрирование бизнес

- налоги

- законодательство и it-бизнес

- Развитие стартапа

- Офисы IT-компаний

- Финансы в IT

- IT-компании

Источник: habr.com

Что дает оффшорный бизнес? 9 преимуществ и 10 лучших стран для регистрации оффшорной компании

Формирование нового бизнеса всегда сопряжено с новыми рисками и неопределенными последствиями. Но, только в том случае, если не понимать всей сложности процесса и его законодательных аспектов, что особенно актуально на фоне текущей ситуации в мире и геополитических волнений.

Оглавление

- 9 преимуществ оффшорного бизнес-планирования

- Простота регистрации

- Гибкость настроек оффшорного бизнеса

- Налоговые льготы

- Защита и конфиденциальность бенефициара

- Защита от судебных исков и долговых обременений

- Расширение партнерской и клиентской сети

- Экономическая стабильность

- Большой выбор оффшорных стран

- Финансовое благополучие

- 10 лучших стран для регистрации оффшорной компании в 2022 году

Выбирая между домашним офисом в пределах страны постоянного проживания и иностранными государствами, многие инвесторы склоняются к регистрации компании в оффшорной зоне. Действительно, оффшорный бизнес – это идеальное решение для хранения активов, банковских операций, повышения конфиденциальности, а также экономических и налоговых преимуществ.

При этом важно понимать, что определение оффшорной компании значительно отличается от того, что было еще десять лет назад. Хотя сама суть данного планирования сохранилась – плюсы от уплаты налогов, защита капитала, избежание судебных разбирательств и расширение бизнеса на мировом рынке.

Как и где открыть оффшорную компанию резидентам РФ, стран СНГ и подданным другим юрисдикций в 2022 году? Обратитесь к экспертам международного портала по оффшорам и получите комплексную помощь с инкорпорацией бизнеса «под ключ».

Оффшорная компания

Бесплатная консультация

подбор подходящей юрисдикции исходя из вида деятельности, предпочитаемого налогового

режима, структуры компании и т.д.

подбор подходящей юрисдикции исходя, из вида деятельности, предпочитаемого налогового режима, структуры компании и т. д.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

9 преимуществ оффшорного бизнес-планирования

Оффшорная компания не обязательно должна находиться в низконалоговой зоне или стране, как это принято было считать раньше. Сегодня оффшорный бизнес может быть сформирован во многих европейских странах, в России, государствах СНГ и Азии.

Иногда гораздо лучше зарегистрировать международную бизнес-структуру не в классических оффшорах, а в престижных государствах с хорошей репутацией. Таким образом вы можете решить сразу несколько задач:

- Доверие партнеров за счет благонадежности места инкорпорации.

- Защищенный банковский сектор.

- Снижение налоговой нагрузки в оффшорных зонах.

- Расширение бизнеса.

- Конфиденциальность не путем применения подставных фирм и многоуровневых схем наподобие «матрешки», а законным путем. Например, через траст, где активы передаются под управление и документально не принадлежат бенефициару.

- Отсутствие усиленного внимания мировых регуляторов.

Почему оффшорное бизнес-планирование сохраняет свою популярность, несмотря на санкции, конфликты между державами и наложение ограничительных мер по банковским каналам и экономическим направлениям?

1. Простота регистрации

Открыть оффшорную компанию гораздо проще, чем может показаться с первого взгляда. Это касается как самой процедуры формирования юрлица, так и гибкости настроек организационно-правовой формы и ее налоговых обязательств.

Требования к учредителю аналогичны во всех странах, но могут отличаться по сборам, периоду ожидания и уровню конфиденциальности, в том числе путем занесения сведений в открытый, закрытый реестр компаний. Помните, что стать полностью «невидимым» для налоговиков и регуляторов не получится.

Сегодня в мире действует эпоха обмена информацией (не во всех странах), а также применяются все силы для исключения существования фиктивных компаний-пустышек и уклонения от налогов. Но, грамотное планирование позволит получить выгоду и по налогам, и по доходу одновременно, что можно сделать только при участии компетентных экономических и юридических экспертов, в том числе нашего портала.

2. Гибкость настроек оффшорного бизнеса

В зависимости от государства и его внутреннего регламента, доступны международные компании для решения различных задач. Какую организационно-правовую форму выбрать для оффшорной компании, поможет определить наш развернутый материал по данной теме.

3. Налоговые льготы

Большинство стран с отдельными льготами предлагают выгодные налоги или их полное отсутствие для международных структур, доход которых формируется за пределами места инкорпорации. Также есть вариант использовать СОИДН, что исключает уплату налогов на прибыль в двух и более странах.

За счет низкого налогообложения, растет капитал, который можно использоваться для расширения бизнеса и других задач. Но, прежде чем открыть офшор, советуем внимательно ознакомиться с действующими налоговыми ставками и условиями по КИК, которые для резидентов разных стран отличаются.

4. Защита и конфиденциальность бенефициара

Существует несколько законных способов защитить личные данные в оффшоре. Это может быть закрытый реестр бенефициаров, использование номинального сервиса, учреждение траста, фонда или холдинговой структуры, а также грамотный выбор банка для хранения сбережений и настройка инвестиционного портфеля.

В последнем случае выбор инвестиционных продуктов влияет на конфиденциальность не меньше, чем тип оффшорной структуры. Например:

- акции, которые не торгуются в стране ПМЖ;

- инвестиции, не доступные дома;

- криптовалюта, которая сегодня стала наиболее актуальной нишей среди китов мирового бизнеса и многое другое.

Дополнительно к грамотной настройке инвестиционных программ, вы можете получить налоговый нейтралитет. Как минимум в стране по месту регистрации оффшорной компании, а как максимум – везде.

5. Защита от судебных исков и долговых обременений

Весьма значимый пункт, который можно отнести к одному из основных преимуществ оффшорной компании. Предположим, что ваш бизнес сформирован в стране проживания. В такой ситуации все иски против вас могут привести к ликвидации корпорации и ее банкротству для погашения долговых обязательств.

При регистрации компании в оффшоре, активы на счетах корпорации могут оставаться неприкосновенными, независимо от судебных решений. Но, выбор страны для инкорпорации бизнеса в совокупности с организационно-правовой формой и управлением – это обязательное условие для защиты капитала от внешнего влияния.

6. Расширение партнерской и клиентской сети

Оффшорная компания обязательно является международной структурой и может пользоваться льготами за счет источника прибыли в другом государстве, что расширяет ее возможности по позиционированию на мировом рынке. Одновременно с расширением партнеров и клиентов, есть доступ к законодательным базам страны инкорпорации, как по таможенным пошлинам, так и по лицензиям.

7. Экономическая стабильность

Инструкция по возвращению: зачем внутренние офшоры российскому бизнесу

Перевод бизнеса в Россию может повысить его устойчивость к санкциям и при определенных условиях обеспечить более благоприятный налоговый режим, чем в Турции или в ОАЭ. Но перед принятием решения важно не забывать о деталях, считают партнеры адвокатского бюро NSP Арсен Аюпов и Михаил Халецкий и партнер Gonen Law Office Зихни Гонен

В конце 2022 и в начале 2023 года сразу несколько крупных российских корпораций заявили о завершении процесса перевода (редомициляции) в Россию своих холдинговых компаний. Среди них — телекоммуникационный холдинг «ЭР-Телеком», несколько компаний группы «Интеррос» Владимира Потанина, производитель продукции из мяса индейки ГК «Дамате».

Владение многими российскими компаниями было исторически структурировано через удобные иностранные юрисдикции. В условиях растущего санкционного давления переезд в Россию стал для них возможностью сохранить управляемость бизнесом и обеспечить более-менее комфортный налоговый режим для себя и своих акционеров.

Под давлением санкций

Возможность переезда в Россию для иностранных компаний существует с момента принятия летом 2018 года серии профильных законов, определивших две территории для «приземления» иностранных компаний: остров Русский в Приморском крае и остров Октябрьский в Калининградской области.

Однако сначала процесс шел не очень активно, заметно ускорившись лишь в 2022 году. Так, по состоянию на конец 2021 года остров Октябрьский насчитывал 60 резидентов, сейчас — 120, остров Русский — пять резидентов, сейчас их число выросло до 19.

Причины роста популярности внутренних офшоров вполне объяснимы. В первую очередь это иностранные санкции — как персональные, под которыми оказалось значительное количество конечных бенефициаров российских активов, так и секторальные, ограничившие предоставление бизнесу с российскими корнями трастовых, юридических, бухгалтерских, консультационных и многих других услуг, необходимых для поддержания иностранных компаний.

Материал по теме

Во-вторых, проблемой стал отказ многих зарубежных контрагентов, таких как банки и страховые компании, от сотрудничества с бизнесом российского происхождения, даже если оно не противоречит санкционному режиму, а просто создает репутационные или иные риски. Не последнюю роль играет и российское контрсанкционное регулирование, принятое после февраля 2022 года и существенным образом ограничившее транснациональные переводы между Россией и большинством стран, таких как Кипр, Люксембург и Нидерланды, в которых исторически находились российские холдинги.

Альтернативы российским «островам»

Классическая холдинговая юрисдикция, как правило, соответствует следующим требованиям: гибкая система корпоративного управления, низкое налогообложение для входящих в эту юрисдикцию пассивных доходов (таких как дивиденды или проценты) и исходящих из нее в пользу конечных бенефициаров бизнеса прибылей, слабый или отсутствующий валютный контроль и развитая система оказания финансовых услуг.

«Дружественные» юрисдикции пока не могут похвастаться полным соответствием этому джентльменскому набору.

Так, ОАЭ хотя и обеспечивают возможность нулевого налогообложения доходов в Эмиратах и отсутствие налога у источника на доходы, поступающие из Эмиратов за рубеж, но в России продолжают официально считаться офшорной зоной, а действующее между Россией и Эмиратами соглашение 2011 года об избежании двойного налогообложения является слабым, то есть предоставляет налоговые преференции только государствам и их финансовым институтам, оставляя за бортом частный капитал. Из-за этого трансфер прибыли из России в ОАЭ будет, по общему правилу, облагаться в России налогом у источника по ставке 15%, что довольно существенно. Выплата дивидендов из эмиратской компании в адрес российской будет облагаться в России налогом на прибыль по ставке 13%.

Материал по теме

Другой альтернативой часто называется Турция. Согласно статистике, опубликованной Союзом палат и товарных бирж Турции, среди компаний с иностранным капиталом, появившихся в 2022 году, первое место заняли компании с российскими корнями — их было создано 1363.

Дивиденды, выплачиваемые из России в Турцию, по общему правилу, будут облагаться в России налогом у источника по ставке 10%. В Турции при соблюдении ряда условий с дивидендов не надо платить местный налог на прибыль, но за их дальнейший трансфер из Турции за рубеж уже взимается налог по ставке до 10%.

Эти условия проигрывают в сравнении с тем, что предлагает российское налоговое законодательство тем, кто после редомициляции получил статус международных холдинговых компаний. Входящие дивиденды, получаемые такой компанией, облагаются налогом на прибыль по ставке 0% или 5% в зависимости от соблюдения ряда условий. Исходящие дивиденды, выплачиваемые международной холдинговой компанией своим иностранным акционерам, облагаются в России налогом у источника по ставке 5% — при условии, что эта компания является публичной, то есть ее ценные бумаги допущены к обращению на одной из признаваемых российских или зарубежных бирж.

О чем нужно помнить

В ситуации, в которой сейчас оказался российский бизнес, налоговые факторы во многом отходят на задний план, а на первое место по важности выходит предсказуемость правового режима. Даже в случае со многими «дружественными» юрисдикциями сложно прогнозировать, как отнесутся местные регуляторы и финансовые институты к усилению санкционного давления со стороны США или ЕС. Если США введут персональные санкции против конкретного российского лица или корпорации, то это, скорее всего, будет означать прекращение сотрудничества с ним и подконтрольными ему компаниями любых финансовых институтов, даже в «дружественных» странах. В такой ситуации наличие иностранной холдинговой компании только усиливает фактор неопределенности и не страхует от международных рисков.

При этом, как показывает статистика, та же Турция, несмотря на наличие международных рисков, остается привлекательным местом для компаний с российскими корнями.

Материал по теме

Возвращение бизнеса в Россию, конечно, повышает устойчивость к санкциям, но и здесь есть ряд моментов, о которых необходимо помнить. Во-первых, российский правовой режим в данном случае представляет собой дорогу с односторонним движением.

Обратная редомициляция за рубеж хотя и допускается законом для ранее переехавших в Россию иностранных компаний, но возможна только с разрешения российского правительства, критерии выдачи которого не раскрываются. Переезд в Россию для международной компании следует рассматривать скорее как переезд навсегда или как минимум на очень долгое время. Кроме того, после редомициляции международная компания будет считаться российским юридическим лицом, а значит, будет нести все соответствующие страновые риски. Поэтому такое решение в большей степени актуально для бизнеса, который полностью или главным образом сосредоточен на России и не имеет значимых активов за рубежом.

Да и «входной билет» для переезда в Россию не самый дешевый — компания должна взять на себя обязательство инвестировать не менее 50 млн рублей в течение года. Для применения части налоговых льгот международная компания должна исполнить повышенные обязательства: вложить в развитие инфраструктуры региона, в котором она находится, не менее 300 млн рублей в течение трех лет.

Все эти условия говорят о том, что российские власти видят институт редомициляции скорее как инструмент, предназначенный только для крупных компаний и групп и не адресованный остальному рынку.

Мнение редакции может не совпадать с точкой зрения автора

Источник: www.forbes.ru