В период финансовых трудностей компанию вполне могут спасти деньги учредителя. Оформить финансовую помощь в таком случае можно по нескольким вариантам. И чтобы она не обернулась в итоге неожиданными финансовыми потерями,наши коллеги из журнала «Упрощенка» подготовили данную статью

Есть три способа оформить помощь. Первый — это заключить договор займа, тогда ни у одной из сторон не возникнет ни доходов, ни расходов. При условии, что договор является беспроцентным и деньги учредителю будут возвращены в оговоренный срок. Второй способ: оформить договор дарения.

Тогда полученные деньги можно не учитывать в налогооблагаемых доходах при УСН, только если учредитель владеет более чем 50% уставного капитала. Третий способ: учредитель может оказать финансовую помощь в виде вклада в имущество ООО. При этом нужно оформить решение общего собрания участников общества, тогда все полученные средства можно будет вывести из-под налогообложения.

Вы можете выбрать любой способ, оценив предварительно его плюсы и минусы. Если у вас «упрощенка» с объектом доходы Данный материал будет интересен всем «упрощенцам» независимо от применяемого объекта налогообложения. В случае нехватки денежных средств или трудностей с оформлением кредита предприятие может спасти финансовая помощь от учредителя.

УСН налоговая СХЕМА / как спрятать ДОХОДЫ и НЕ платить НАЛОГИ

Вариантов оформления такой сделки несколько. Чтобы помощь учредителя не стала для предприятия неожиданными финансовыми потерями, мы подготовили данный материал. Вариант № 1 Оформите договор займа Самый распространенный вариант, когда учредитель вносит свои деньги либо имущество, это оформить договор займа в письменном виде (п. 1 ст. 808 ГК РФ).

Соглашение считается заключенным с момента передачи денег или других вещей по нему. Обязательным условием такого договора будет указание суммы займа (п. 1 ст. 807 ГК РФ). Без этого условия соглашение будет считаться незаключенным (ст.

432 ГК РФ). Кроме того, в договоре нужно указать срок и порядок возврата займа. Также, принимая помощь от учредителя, можно прописать условие о том, что заем беспроцентный (ст. 808 и 809 ГК РФ).Если этого условия не будет, по умолчанию считается, что заем с процентами. А значит, в дальнейшем придется включать данные затраты в расходы при УСН.

Образец составления договора займа приведен ниже.  На заметку Преимуществом договора беспроцентного займа является то, что по нему не возникает ни доходов, ни расходов, если заемщик — юридическое лицо. А вот у заемщика — физлица по беспроцентному договору появляется материальная выгода, облагаемая НДФЛ.

На заметку Преимуществом договора беспроцентного займа является то, что по нему не возникает ни доходов, ни расходов, если заемщик — юридическое лицо. А вот у заемщика — физлица по беспроцентному договору появляется материальная выгода, облагаемая НДФЛ.

Договор займа можно заключить на достаточно длительный срок, законодательством это никак не ограничено. Если же срок возврата денег подошел, а возвращать нечем, то можно продлить договор. Имущество или денежные средства, полученные по договору займа, в доходах при упрощенной системе не учитывают (подп. 1 п. 1.1 ст. 346.15 и подп. 10 п. 1 ст.

Благотворительная помощь в налоговом режиме

251 НК РФ). Поэтому в Книге учета доходов и расходов полученные суммы отражать не нужно. При возврате долга расходов тоже не будет, поскольку в закрытом перечне расходов, учитываемых при УСН, нет такого вида затрат (п. 1 ст. 346.16 НК РФ).

На заметку При возврате займа у учредителя доход не появляется Когда учредителю возвращают заем, экономической выгоды у него не возникает. Ведь ему возвращают сумму, которую он выдал ранее.

Следовательно, при возврате заемных средств по договору беспроцентного займа доходов у учредителя не появляется и обязанности уплачивать НДФЛ нет (письмо УФНС России по г. Москве от 30.09.2009 № 20-14/3/101546). А вот если договор займа предусматривает выплату процентов, то с суммы полученных процентов платить НДФЛ учредителю нужно.

Причем обязанность по их удержанию возникает у налогового агента — организации, которая получила заемные деньги и платит проценты (п. 1 ст. 209 и п. 1 ст. 226 НК РФ). Однако если заем в оговоренные сроки не вернуть, то может возникнуть налогооблагаемый доход.

Дело в том, что в пункте 18 статьи 250 Налогового кодекса РФ среди внереализационных доходов указана кредиторская задолженность, списанная в связи с окончанием срока исковой давности или по другим основаниям. А согласно пункту 1 статьи 346.15 НК РФ внереализационные доходы «упрощенцы» должны отражать в налоговой базе.

Напомним, в соответствии с положениями статьи 196 ГК РФ общий период исковой давности равен трем годам. И по обязательствам с определенным сроком исполнения он начинается после того, как срок закончится (п. 2 ст. 200 ГК РФ). То есть если по договору вы должны погасить долг 10 июля, с 11 июля начнется отсчет срока исковой давности.

Таким образом, если через три года заем не будет возвращен, его сумму придется включить в состав внереализационных доходов, учитываемых при упрощенной системе. Если договор займа процентный, то выплачиваемые проценты можно учесть в расходах при «упрощенке», правда, в пределах норм (подп. 9 п. 1 и п. 2 ст. 346.16 и п. 1 и 1.1 ст. 269 НК РФ).

Вариант № 2 Заключите договор дарения Другой вариант получить помощь от учредителя — это оформить с ним договор дарения. Поскольку дарителем является физическое лицо, договор можно заключить и устно, однако в целях учета лучше, если это будет письменный документ (п. 2 ст. 574 и 575 ГК РФ).

Отметим, что в обиходе часто такую операцию называют не дарением, а оказанием финансовой помощи. Вы и договор можете назвать именно так, однако к нему будут применяться все правила учета, действующие в отношении сделок дарения. Потому что экономический смысл тот же самый. А гражданское законодательство предусматривает свободу договора.

То есть стороны могут заключать любые сделки, как предусмотренные, так и не предусмотренные конкретными законами. Это прописано в пункте 2 статьи 421 ГК РФ. Образец договора дарения (оказания финансовой помощи) представлен ниже.

Если учредитель владеет более 50% доли уставного капитала предприятия, полученный от него подарок не нужно включать в налогооблагаемые доходы (п. 1.1 ст. 346.15 и подп. 11 п. 1 ст. 251 НК РФ). При этом если речь идет не о деньгах, а о каком-то конкретном имуществе, его нельзя передавать третьим лицам в течение года.

Если учредитель владеет более 50% доли уставного капитала предприятия, полученный от него подарок не нужно включать в налогооблагаемые доходы (п. 1.1 ст. 346.15 и подп. 11 п. 1 ст. 251 НК РФ). При этом если речь идет не о деньгах, а о каком-то конкретном имуществе, его нельзя передавать третьим лицам в течение года.

В противном случае его рыночную стоимость придется включить в налогооблагаемые доходы. На заметку Почему ситуация, когда каждому из двух учредителей принадлежит по 50% уставного капитала, является неблагоприятной Если бизнес основали два партнера, часто они имеют одинаковые, равные доли уставного капитала — по 50%. Вроде как все красиво и по-честному.

Однако с точки зрения учета лучше, если у одного учредителя будет хотя бы 51% уставного капитала, а у другого соответственно 49%. Тогда первый сможет оказывать своей фирме финансовую помощь, которая выводится из-под налогообложения.

Ведь согласно подпункту 11 пункта 1 статьи 251 НК РФ для того, чтобы безвозмездно полученные средства не включались в налогооблагаемые доходы, их должен передать учредитель, владеющий более чем 50% уставного капитала. Значит, его доля должна быть хотя бы 51%. Если же уставный фонд поделен между учредителями поровну, финансовая помощь от любого из них будет облагаться налогами.

Если же доля учредителя в уставном капитале не превышает 50%, полученное от него имущество либо деньги сразу нужно включить во внереализационные доходы. Это следует из пункта 1 статьи 346.15 и пункта 8 статьи 250 НК РФ.

Вариант № 3 Учредитель делает вклад в имущество организации, увеличивая чистые активы При необходимости можно оформить помощь учредителя как дополнительный вклад в имущество общества (п. 1 ст. 27 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Участники ООО могут в любое время вносить вклады, если такая возможность предусмотрена уставом.

Однако прежде надо оформить решение общего собрания участников ООО. Это решение нужно закрепить в протоколе общего собрания. Образец протокола представлен ниже.  Обратите внимание, взнос должен делать не один человек, а все участники пропорционально своим долям.

Обратите внимание, взнос должен делать не один человек, а все участники пропорционально своим долям.

Соответственно, если учредителей несколько, перечислить денежные средства придется каждому. А если учредитель один, он сам решает, какую сумму внести.

Если же уставом организации не предусмотрена обязанность учредителей вносить вклад в имущество общества с ограниченной ответственностью, то воспользоваться данным методом «финансовых вливаний» не удастся, пока в устав не будут внесены соответствующие изменения. Налоговый учет вклада не зависит от того, какова доля учредителя, внесшего деньги или имущество. Это четко прописано в подпункте 3.4 пункта 1 статьи 251 Налогового кодекса РФ. И это несомненный плюс — все поступившие средства выводятся из-под налогообложения. Такого же мнения придерживается Минфин России в письмах от 20.04.2011 № 03-03-06/1/257 и от 21.03.2011 № 03-03-06/1/160. Статья подготовлена по материалам наших коллег из журнала «Упрощенка»

Разместить:

Раскрытие понятия «материальной помощи» не найти ни в одном законодательном акте. Если воспользоваться услугами словарей, то можно найти примерно такое определение: помощь, которая оказывается нуждающимся сотрудникам предприятия или иным лицам в денежной или вещественной форме.

Работодатель вовсе не обязан выплачивать материальную помощь, даже по просьбе сотрудников. Ее мы не найдем в Трудовом кодексе среди составляющих частей заработной платы (ч.1 ст.129 ТК).

В организации возможность выплаты материальной помощи, основания ее получения (перечень событий) и размер могут устанавливаться в локальных нормативных актах (например, в коллективном договоре) или трудовом договоре. Выплата материальной помощи обычно связывается с наступлением какого-либо события, которое можно документально подтвердить (свадьба, рождение ребенка, стихийное бедствие, смерть сотрудника или членов семьи, чрезвычайные происшествия и т.п.).

Если во внутренних документах компании вопрос выплаты материальной помощи не урегулирован, то принятие решения о поддержке работника остается на усмотрение работодателя.

Оформляем документы

Руководитель издает приказ на выплату, который содержит:

— ссылку на документ, который послужил основанием для выплаты (локальный нормативный акт, трудовой договор, заявление работника);

— ФИО лица, которому адресуется выплата;

— причину предоставления помощи;

Материальную помощь можно выплатить из кассы наличными по отдельному расходному кассовому ордеру или вместе с заработной платой по платежной ведомости или перечислением на расчетный счет сотрудника.

Бухгалтерский учет

Бухгалтерский учет материальной помощи зависит от того, кому она оказывается – работнику или иному лицу. В первом случае начисление отразится по кредиту счета 70 «Расчеты с персоналом по оплате труда», во втором – по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Материальная помощь не включается в расходы при расчете налога на прибыль, а в бухгалтерском учете относится на прочие расходы:

Дебет 91-2 «Прочие расходы» — Кредит 70 – начислена материальная помощь работнику

Дебет 91-2 «Прочие расходы» — Кредит 76 – начислена материальная помощь иному лицу

При определенных обстоятельствах материальная помощь становится частью оплаты труда (например, материальная помощь к отпуску, установленная коллективным договором), тогда она относится в дебет затратных счетов – 20, 23, 25, 26, 44.

Пример

В марте 2013 года сторож ООО «Сад и огород» Огурцов О.О. предоставил заявление с просьбой оказать материальную помощь в связи с тяжелым материальным положением. По приказу директора ему выплачено 6000 руб. Ставка взносов от несчастных случаев 0,2%. Составим бухгалтерские проводки:

Дебет 91-2 – Кредит 70 – на сумму 6000 руб. – начислена материальная помощь

Дебет 91-2 – Кредит 69 – на сумму 600 руб. ((6000 – 4000) * 30%) – начислены страховые взносы на сумму превышения необлагаемой выплаты (4000 руб.)

Дебет 91-2 – Кредит 69 – на сумму 4 руб. ((6000 – 4000) * 0,2%) – начислены взносы на страхование от несчастных случаях на сумму превышения необлагаемой выплаты (4000 руб.)

Дебет 70 – Кредит 68 – на сумму 260 руб. ((6000 – 4000) * 13%) – удержан НДФЛ с суммы, превышающий необлагаемый НДФЛ лимит (4000 руб.)

Дебет 70 – Кредит 50 – на сумму 5740 руб. (6000 – 260) – выплачена из кассы материальная помощь

А в вашей организации есть практика выплаты материальной помощи? Поделитесь, пожалуйста, в комментариях!

Источник: pommp.ru

Как оформить материальную помощь в 1С 8.3 Бухгалтерия

Если работник имеет основания для дополнительных выплат в связи с трудным финансовым положением, рождением ребенка, чрезвычайными ситуациями, смертью членов семьи, компания может предоставить материальную помощь. Некоторые виды выплат предусматривают удержание НДФЛ и страховых взносов, в то время как другие обязательными платежами не облагаются. В статье рассмотрим, как оформить матпомощь в 1С 8.3 Бухгалтерия на трех примерах.

Оформление материальной помощи в 1С, не облагаемой налогом

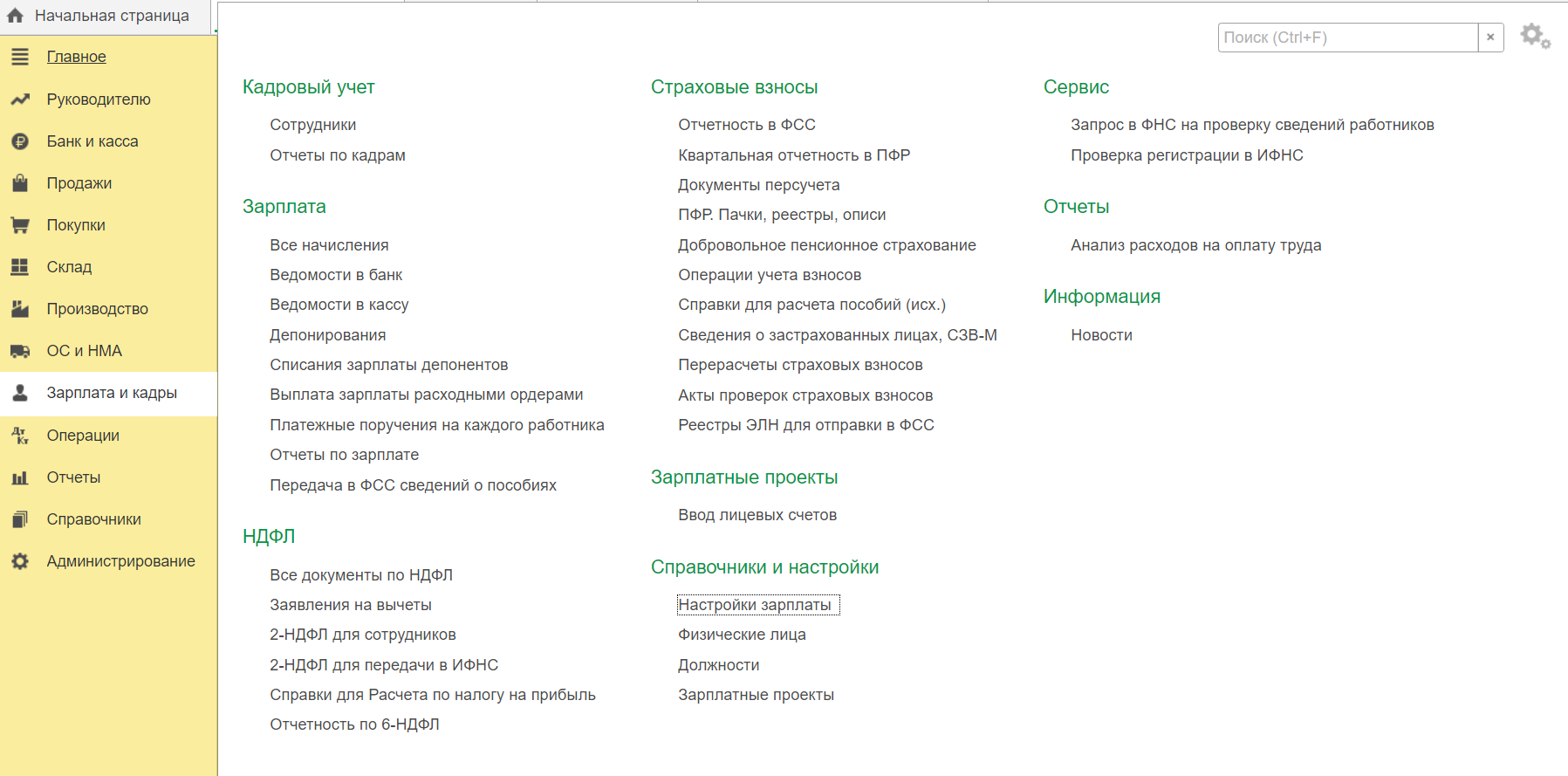

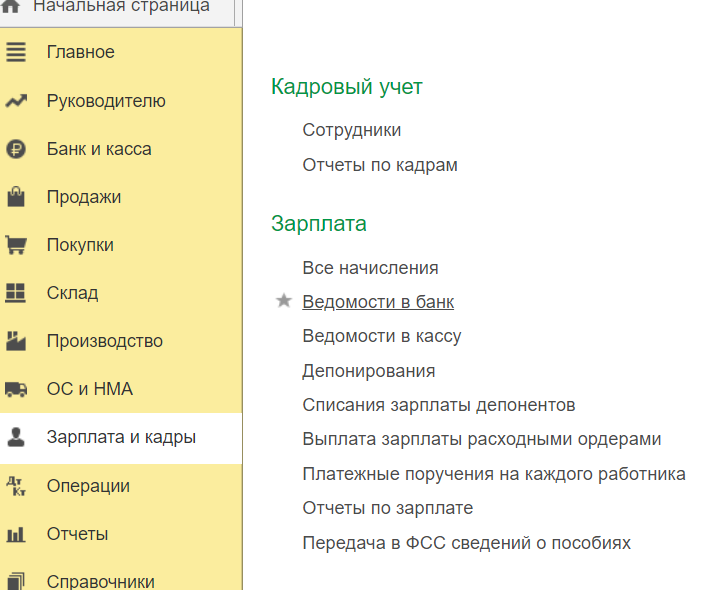

Первый шаг – создание нового вида расчетов с сотрудниками. Обратитесь к разделу «Зарплата и кадры», перейдите на вкладку «Настройки зарплаты».

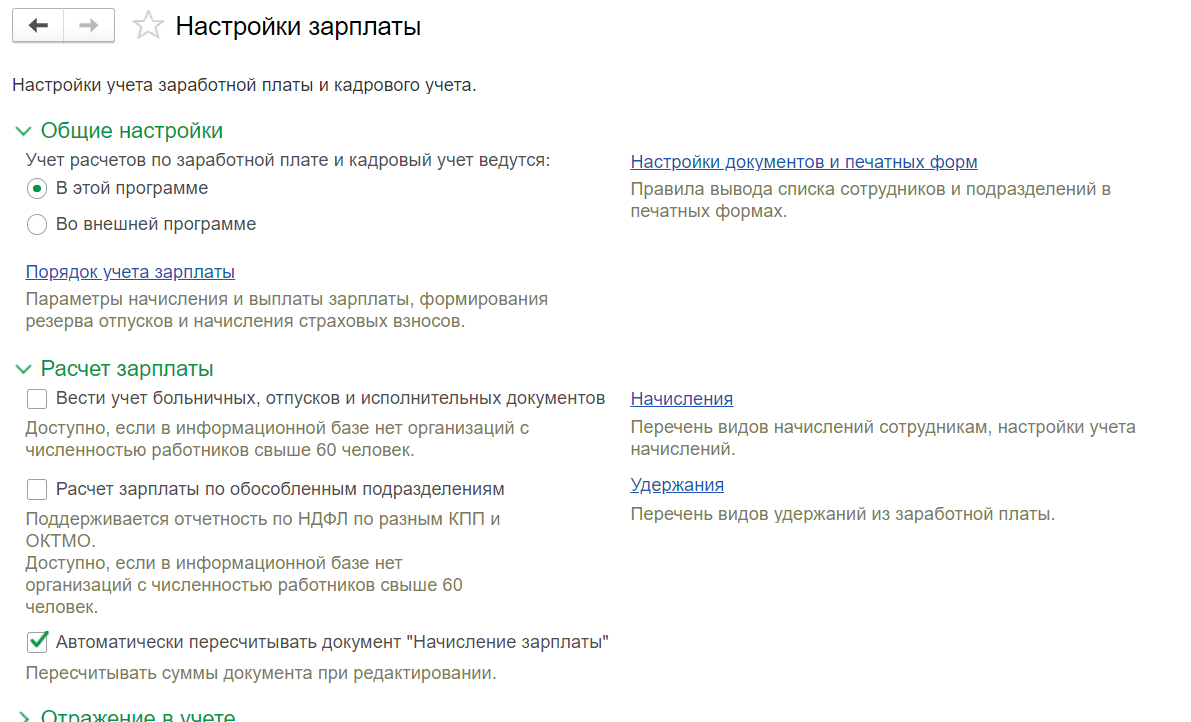

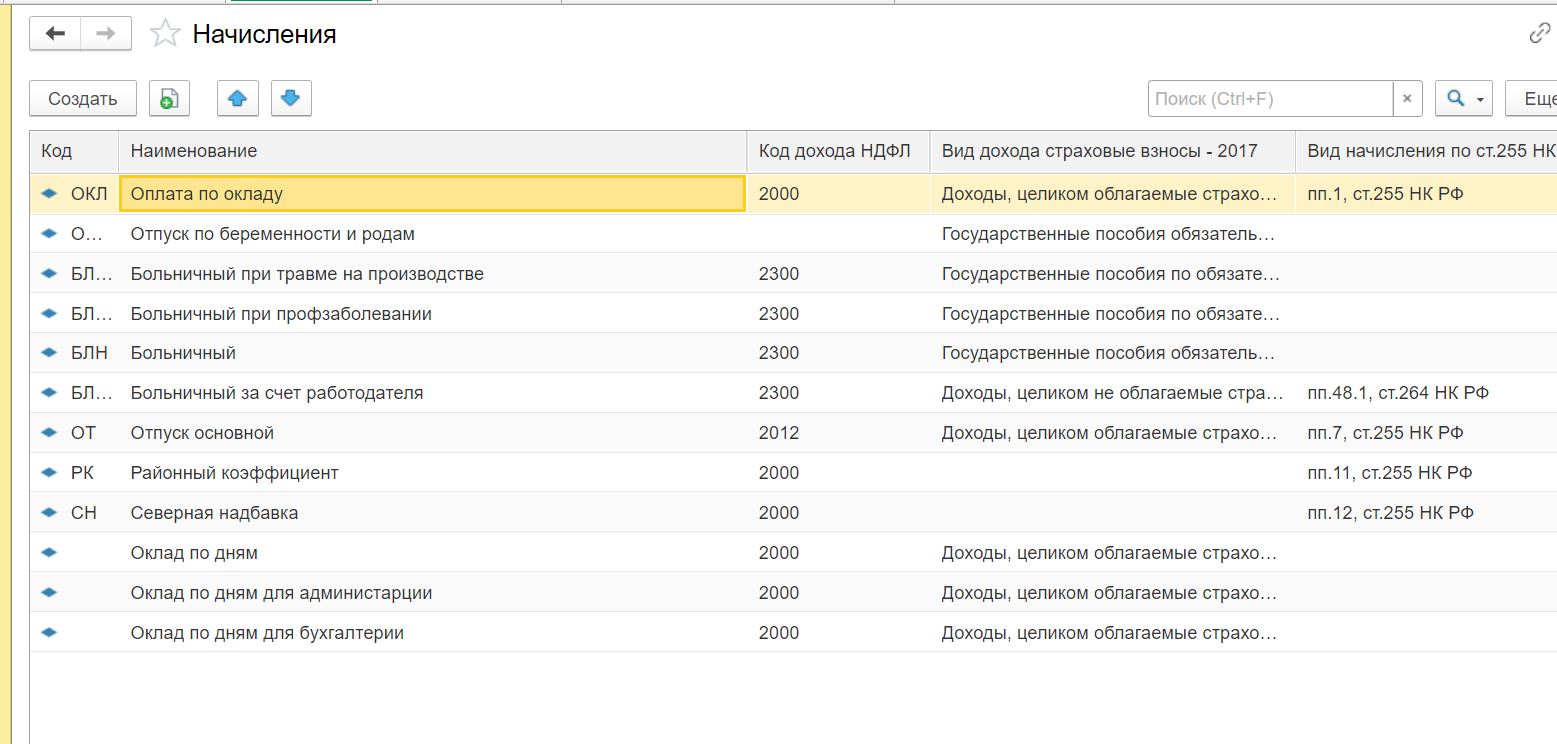

На новой странице откроется форма «Настройки зарплаты». Перейдите на вкладку «Расчет зарплаты» и выберите пункт «Начисления». В новом коне программы будет представлен перечень всех доступных начислений в организации.

Обратитесь к кнопке «Создать» (расположена в верхней панели страницы).

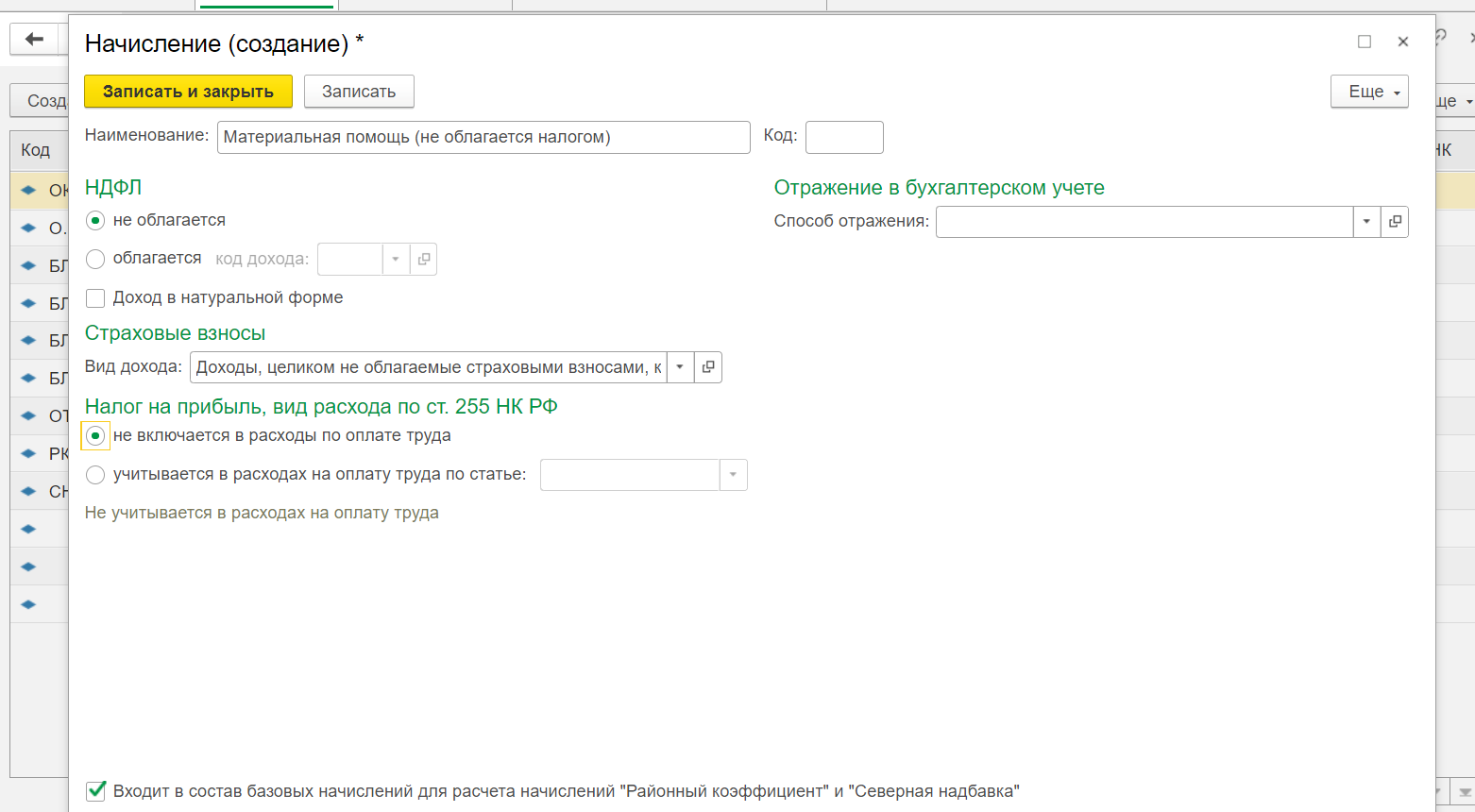

На новой вкладке будет доступна форма создания начисления. Приступите к настройке:

- Укажите наименование выплаты (в нашем случае – «Материальная помощь (не облагается налогом»).

- В подразделе НДФЛ» отметьте галочкой пункт «Не облагается».

- На вкладке страховые взносы выберите пункт «Доходы, целиком не облагаемые страховыми взносами…» из раскрывающегося списка.

- В подразделе «Налог на прибыль» отметьте пункт «Не включается в расходы по оплате труда».

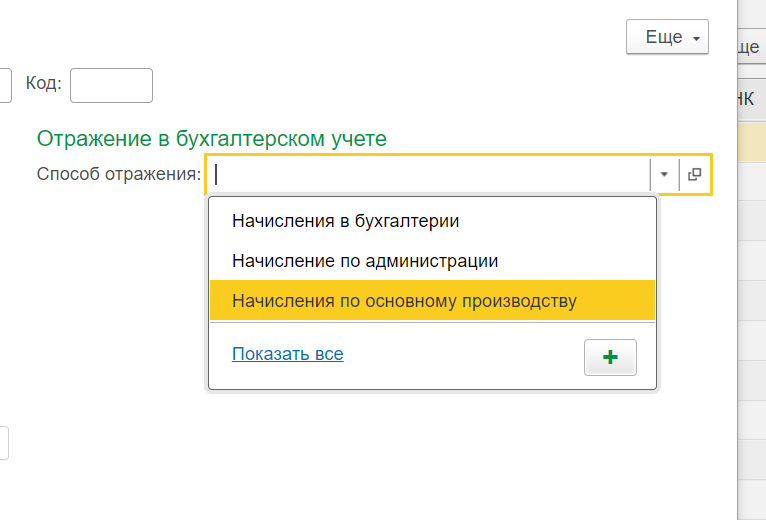

- Укажите способ отражения начисления для сотрудников в бухгалтерском учете. Для этого откройте список и кликните на значок «+» (Добавить). В новом окне будет доступна форма для создания способов учета заработной платы. Вы можете как создать новый способ, так и выбрать его из каталога. В нашем случае используем «Начисления по администрации».

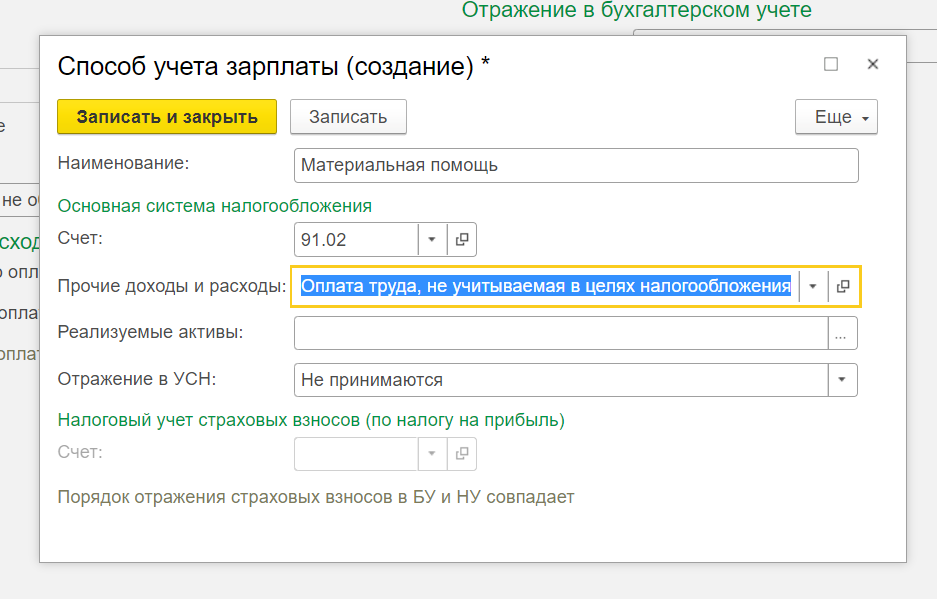

Если необходимо создать новый способ учета заработной платы сотрудника:

- В открывшейся форме укажите наименование (название) способа учета.

- Выберите счет из списка (будет открыт справочник). В данном случае используется счет «91.02» («Прочие расходы»).

- На вкладке «Прочие доходы и расходы» выберите из раскрывающегося списка пункт «Оплата труда, не учитываемая…».

- В разделе «Отражение в УСН» выберите вариант «Не принимаются».

Для того чтобы сохранить способ учета, внимательно проверьте указанные данные и обратитесь к кнопке «Записать и закрыть». Аналогичным способом запишите новое начисление («Материальная помощь (не облагается налогом»).

Как только новый вид начисления добавлен в справочник, его можно использовать для создания документов.

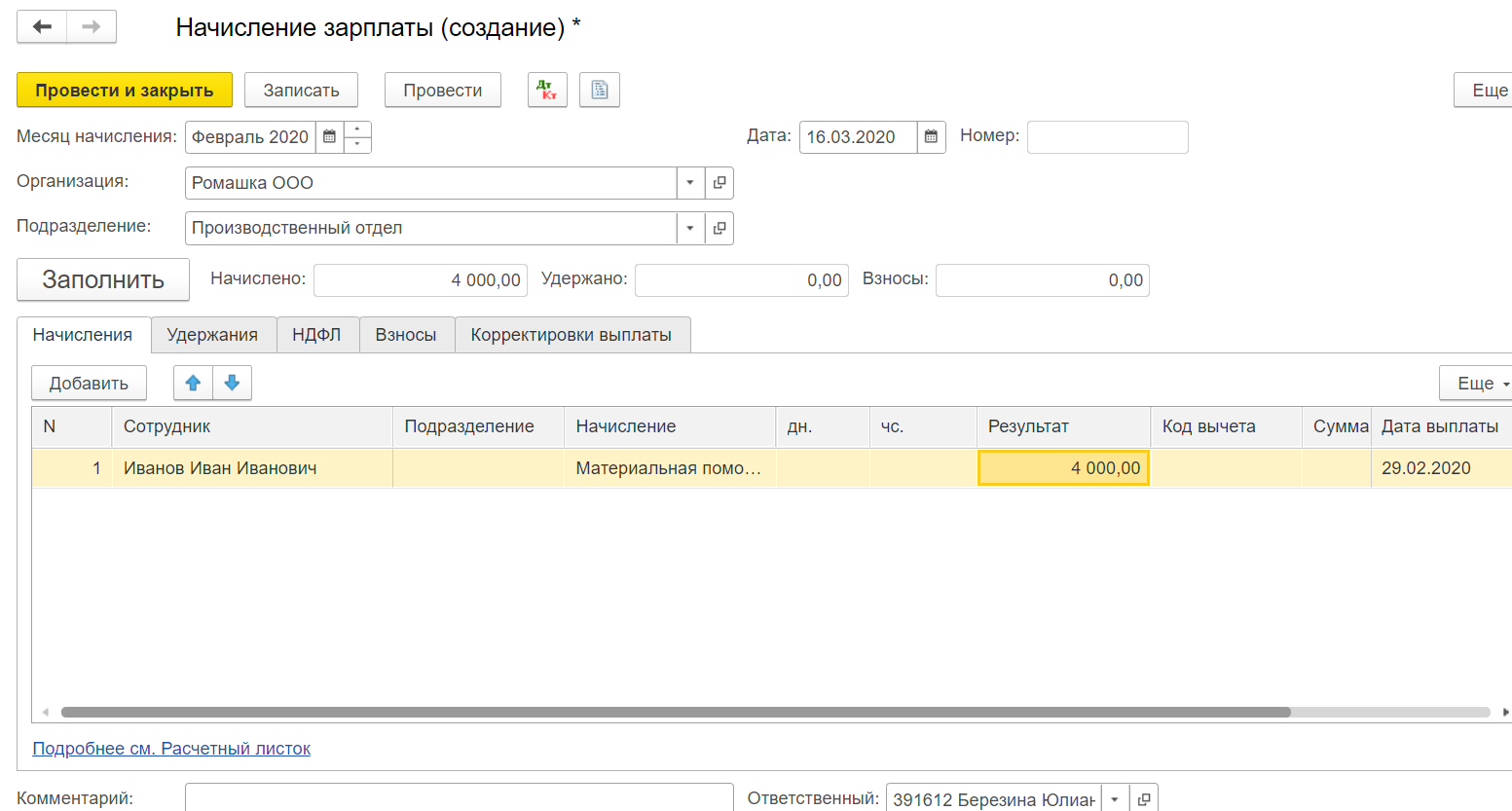

Проведем начисление материальной помощи сотруднику Иванову И.И. в связи с пожаром (чрезвычайной ситуацией). Программа 1С позволяет провести начисление как в отдельном документе, так и вместе с основной заработной платой сотрудника.

Для того чтобы начислить матпомощь работнику, используя отдельный документ, перейдите на вкладку «Зарплата и кадры», а затем кликните на вкладку «Все начисления».

Нажмите на кнопку «Создать» на верхней панели страницы, после чего выберите способ «Начисление зарплаты». В открывшейся форме необходимо указать следующие данные:

- Месяц, за который сотруднику начисляется денежное вознаграждение.

- Организацию (можно выбрать из раскрывающегося списка), подразделение (при необходимости).

- Укажите сотрудника при помощи кнопки «Добавить». Если начислить вознаграждение необходимо сразу по всем работникам выбранного подразделения, кликните на опцию «Заполнить» — данные будут подобраны автоматически.

- После того как данные о сотруднике будут перенесены в документ, нажмите кнопку «Начислить», выбрав из раскрывающегося списка пункт «Материальная помощь (не облагается налогом»).

- В открывшемся окне вручную введите сумму материальной помощи и подтвердите операцию нажатием кнопки «ОК».

Если все шаги выполнены верно, в созданном документе в разделе «Начислено» будет отображена сумма матпомощи. Обратите внимание: разделы «Взносы» и «НДФЛ» должны остаться незаполненными, так как на данную выплату удержания не распространяются.

Для того чтобы сохранить введенные данные, кликните на кнопку «Провести и закрыть». Проверить правильность формирования проводок можно, обратившись к окну проводок.

В правильно сформированном документе матпомощь учитывается по дебету счета «Прочие расходы». При этом сумму документа не идет на расходы по налогообложению.

Оформление матпомощи в связи с рождением ребенка

Для создания документа необходимо создать новый вид расчетов:

- Обратитесь к разделу «Зарплата и кадры», выберите пункт «Настройки зарплаты» — «Расчет заработной платы» — «Начисления».

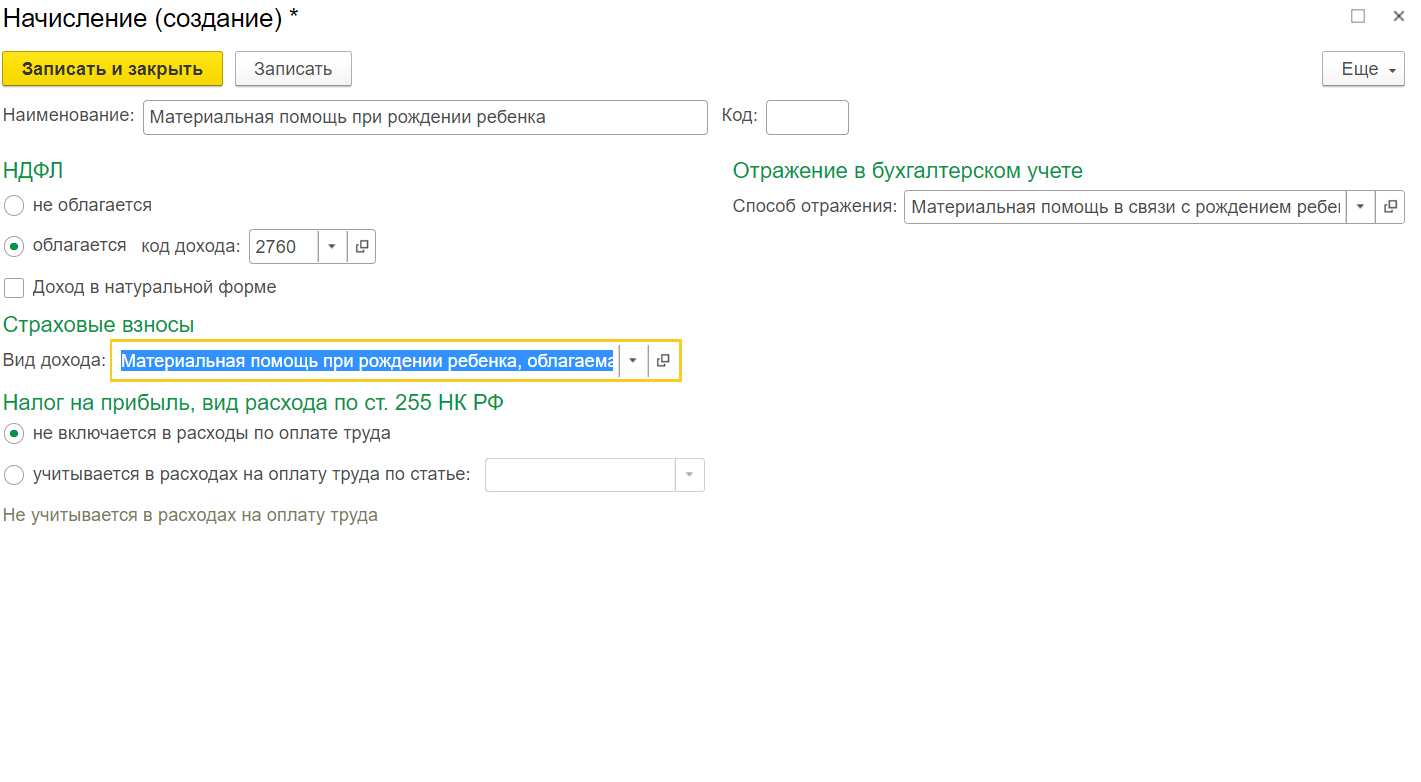

- Приступите к вводу информации в открывшейся форме. Как и в предыдущем случае, пользователю необходимо ввести наименование расчета. На вкладке «НДФЛ» выберите пункт «Облагается». Введите вручную или выберите из справочника код дохода – 2762.

- Укажите вид дохода, выбрав «Материальная помощь при рождении ребенка…» из справочника.

- На вкладке «Налог на прибыль» выберите способ «Не включается в расходы…».

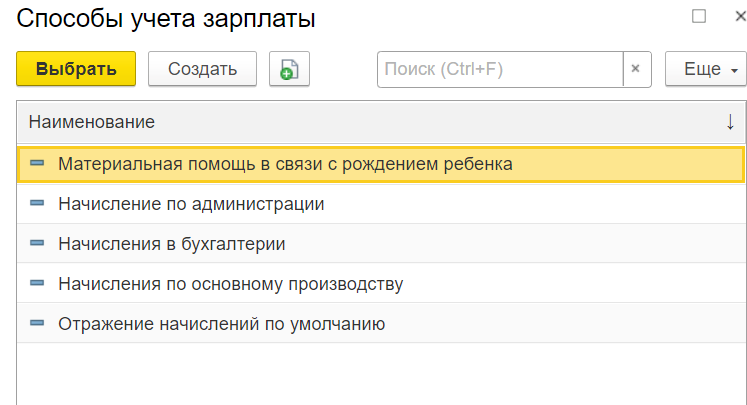

- Укажите способ отражения в бухучете. Как и в предыдущем случае, вы можете выбрать его из справочника или создать самостоятельно. Проведем создание нового способа отражения – в нашем случае это «Материальная помощь в связи с рождением ребенка».

Обратите внимание: в данном случае на вкладке «Счет» необходимо выбрать «Прочие доходы и расходы» — «Прочие внереализационные доходы…». При выборе счета рядом с ним должна отображаться галочка отражения в налоговом учете.

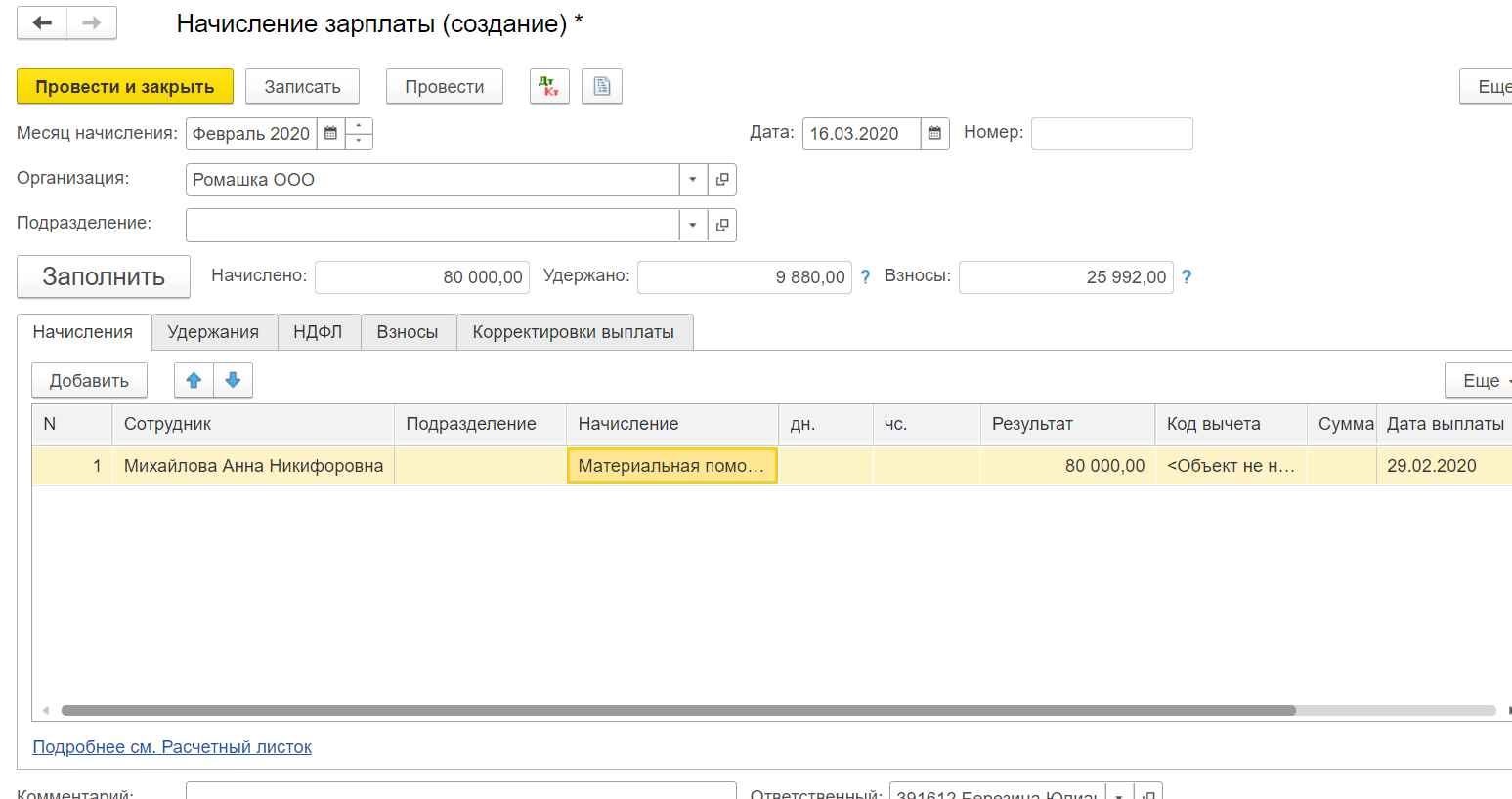

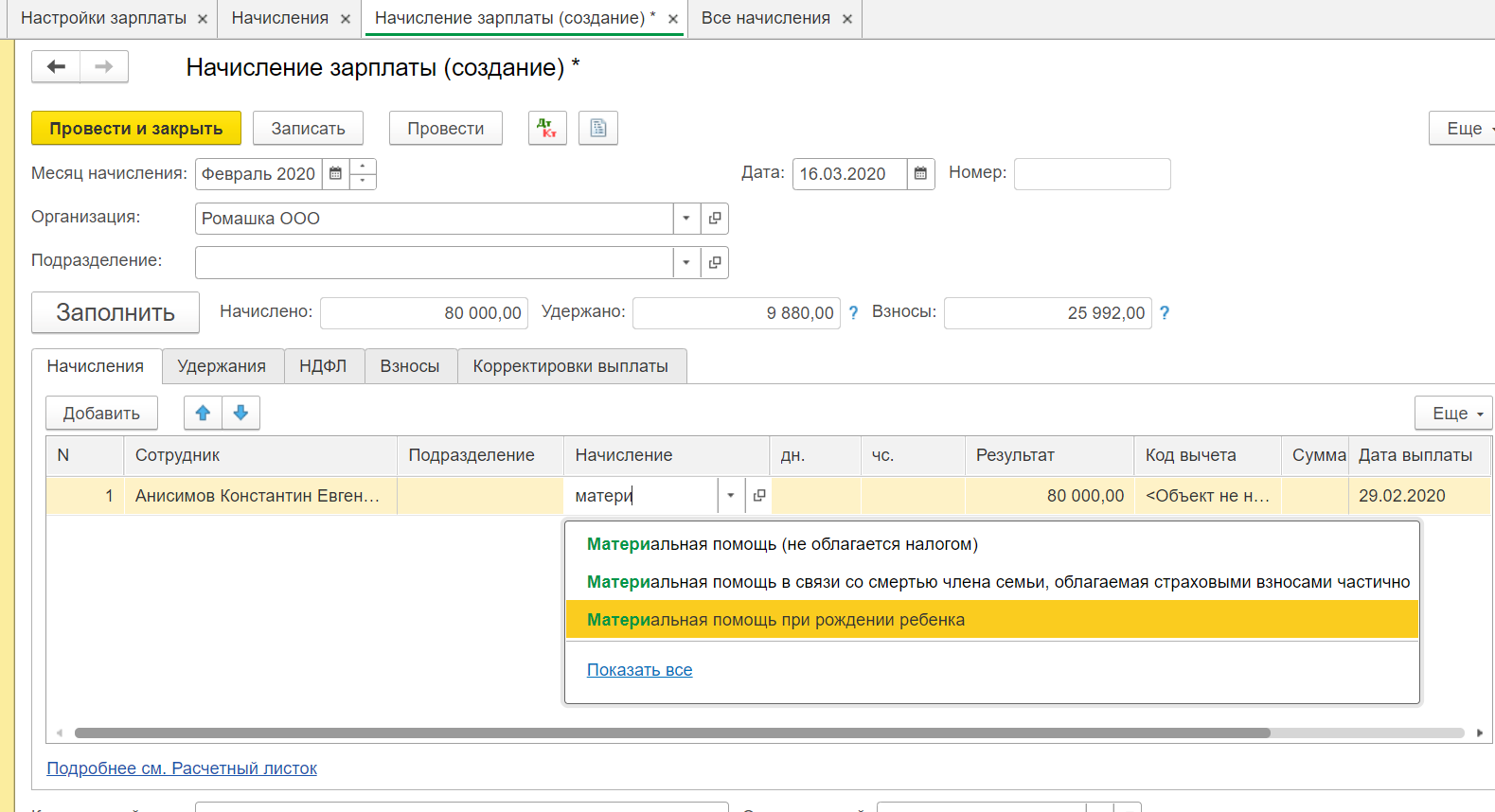

В разделе «Зарплата и кадры» — «Все начисления» — «Создать»:

- Выберите месяц начисления материальной помощи.

- Укажите организацию.

- Выберите сотрудника при помощи кнопки «Добавить».

- Кликните на кнопку «Начислить» и выберите «Материальная помощь в связи с рождением ребенка». Обратите внимание: максимальная сумма, не облагаемая налогом, составляет 50 000 рублей.

В новом окне укажите сумму начисления и подтвердите действие нажатием на кнопку «ОК». В нижней части формы будет представлена информация о сумме доступного для сотрудника вычета. Если она превышает сумму в 50 000 рублей, размер вычета будет равен 50 000 рублей.

В форме начисления будет представлена информация о размере материальной помощи. В ней также будет указан размер налогов (в случае, если сумма лимита в 50 000 рублей превышена).

Рассмотрим ситуацию на примере. ООО «Ромашка» необходимо начислить матпомощь сотруднику Михайловой А.Н. в размере 80 000 рублей. В нашем случае:

- Размер налоговой базы для расчета НДФЛ будет исчисляться как разница между планируемой суммой выплаты и доступным лимитом (80 000 рублей – 50 000 рублей = 30 000 рублей).

- Сумма НДФЛ будет равна = 30 000 * 13 % = 3 900 руб.

- Размер страховых взносов = 30 000 * 30,2 % = 9060 рублей.

Для того чтобы сохранить начисление, кликните на кнопку «Провести и закрыть». На основании данного документа можно создать выплату сотруднику из кассы или выплату с расчетного счета компании.

Оформление материальной помощи с лимитом 4 000 рублей

Матпомощь, сумму которой составляет менее 4 000 рублей, также не облагается налогом согласно положениям закона.

Обратите внимание: налоговым периодом на территории РФ признается один календарный год. В некоторых случаях один сотрудник может быть трудоустроен сразу в нескольких компаниях. Если в течение года работник уже получил вычет размером до 4 000 рублей у одного их работодателей (не облагается налогом), то при повторной выплате в другой компании финансовая поддержка облагается НДФЛ.

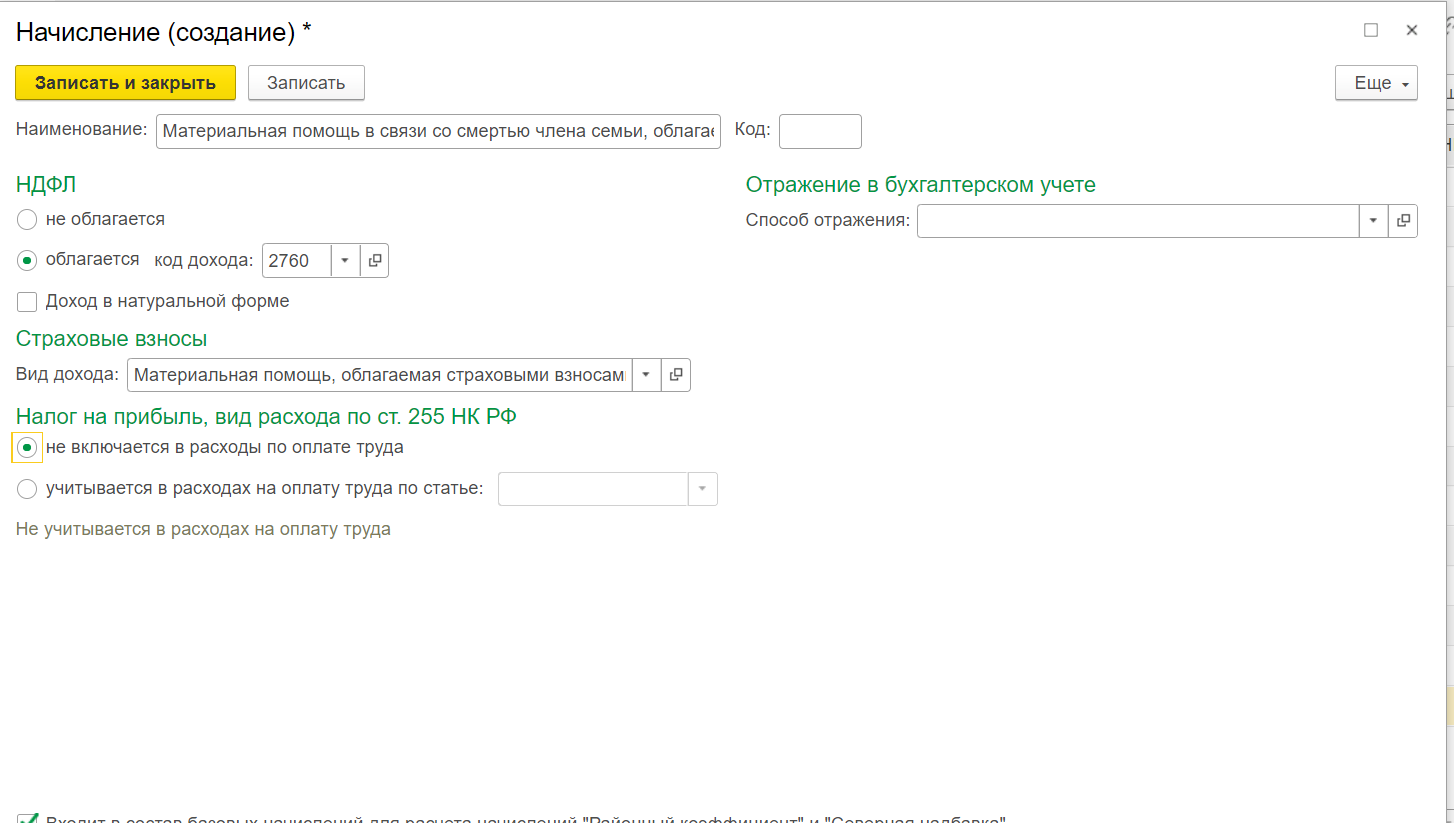

Создадим новый вид расчетов – «Материальная помощь в связи со смертью члена семьи, облагаемая страховыми взносами частично». Перейдите в раздел «Зарплата и кадры» — «Расчет зарплаты- «Начисления». Создайте новый документ, указав следующие данные:

- Наименование расчёта.

- На вкладке НДФЛ – «Облагается», выберите код дохода – 2760.

- В разделе «Вид дохода» укажите «Материальная помощь в связи со смертью члена семьи…».

- На вкладке «Налог не прибыль» — «Не включается в расходы…».

Создайте новый способ отражения, аналогично предыдущему примеру.

Приступите к начислению заработной платы (раздел – «Зарплата и кадры» — «Все начисления» – «Создать»). Укажите месяц, сотрудника (опция «Подобрать»), кликните на кнопку «Начислить» – «Материальная помощь в связи со смертью члена семьи».

На открывшейся вкладке для ввода суммы укажите значение. В нижней части окна будет представлена информация о размере вычета. Если размер финансовой помощи сотруднику более или равен 4 000 рублей, сумма вычета будет установлена в 4 000 рублей. Сохраните данные, нажав кнопку «ОК».

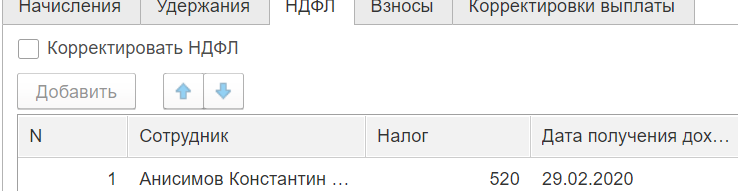

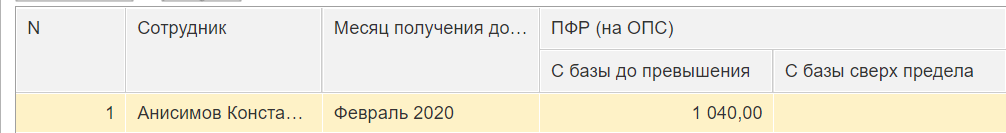

В нашем случае ООО «Ромашка» необходимо создать документ для начисления матпомощи сотруднику Анисимову К.Е суммой 8 000 рублей. Как и в предыдущем случае:

- Налоговая база будет равна разнице между фактической суммой финансовой помощи и доступным лимитом (8 000 рублей – 4 000 рублей = 4 000 рублей).

- Размер НДФЛ к уплате = 4 000 * 13 % = 520 рублей.

- Начисленные страховые взносы составят = 4 000 рублей * 30,2 % = 1 040 рублей.

Для того чтобы сохранить документ, нажмите на кнопку «Провести и закрыть».

Важно: в целях отражения матпомощи в отчетах по страховым взносам и НДФЛ, на основании созданных начислений создайте документы «Операция учета взносов» и «Операция учета НДФЛ».

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru