Независимый эксперт по налогообложению и бухучету

В этой статье о минимальном налоге при упрощенке:

- Когда налогоплательщик УСН должен платить минимальный налог;

- Порядок расчета минимального налога;

- Особенности отражения минимального налога в бухучете.

Минимальный налог — сумма налога, равная 1 % от общего объема доходов за налоговый период при УСН.

Когда необходимо платить минимальный налог при УСН

По итогам налогового периода у налогоплательщика на УСН может появиться обязанность перечислить вместо единого налога минимальный налог. Такая необходимость возникает только у хозяйствующего субъекта, который платит единый налог с разницы между доходами и расходами, если:

- единый налог, рассчитанный по итогам налогового периода, меньше минимального налога;

- по итогам налогового периода налогоплательщик получил убыток (при превышении расходов над доходами).

По общему правилу, налоговым периодом по УСН признается календарный год. Этот срок может быть сокращен в некоторых ситуациях. Например, налоговый период прерывается (заканчивается), если организация реорганизуется или вовсе ликвидируется.

➤ Минимальный налог при УСН доходы минус расходы. #Минимальныйналог

Переходите с УСН на ОСНО в результате превышения допустимого предела применения спецрежима (по доходам или по стоимости ОС, например)? Тогда налоговый период также сокращается до конца квартала, после которого хозяйствующий субъект должен применять традиционную систему налогообложения.

Источник: delovoymir.biz

Минимальный налог при УСН доходы минус расходы в 2023 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Минимальный налог при УСН доходы минус расходы в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Уплата налога производится авансом за каждый отчётный период не позднее 25 числа месяца, следующего за его окончанием. Отчётными периодами по налогу при УСН являются первый квартал, полугодие и 9 месяцев. Таким образом, налогоплательщик производит три авансовых платежа в течение года.

Какие расходы учитываются при УСН «Доходы минус расходы»

В период экономической деятельности компания может запросить применение данного налогового режима. Но для этого недостаточно иметь высокую долю затрат. Руководитель фирмы или предприниматель должны знать, какие именно статьи расходов учитываются и как правильно их оформлять.

Полный список приведен в статье 346.16 НК РФ. Он является закрытым, то есть исключает возможность внесения любых видов затрат, помимо тех, которые уже учтены. Список довольно внушительный, поэтому в ознакомительных целях приводим основные положения:

- Основные средства (покупка оборудования, развитие инфраструктуры).

- Расходы на создание нематериальных активов.

- Платежи по договорам аренды и лизинга.

- Материальные затраты.

- Выплата заработной платы и страхование.

- Оплата услуг связи.

- Налоги и сборы, за исключением единого налога на УСН.

- Приобретение товаров с целью последующей перепродажи.

Свои нюансы есть и с разрешенными затратами. Они будут признаны только в том случае, если были произведены соответствующие платежи, имеются экономические обоснования и подтверждающая документация. Отметим, что часть затрат, например, покупка товаров для последующей реализации, подпадают под особый налоговый учет.

Зачастую спорные ситуации между сотрудниками налоговой и руководством компаний возникают по причине экономической обоснованности тех или иных затрат. В качестве примера можно привести расходы на обслуживание сотрудников, в частности, покупку питьевой воды для кулеров, которую фирма указывает в отчетности. Но если вода в кране признана питьевой и не нуждается в дополнительной очистке, контролирующий орган не будет их учитывать.

Когда нужно переходить на УСН «Доходы минус расходы»

Чтобы лучше разобраться, возьмем в качестве примера бизнес с доходностью на уровне миллиона рублей и высокой долей затрат в размере 750 тысяч.

В случае работы по УСН «Доходы», сумма минимального налога для ИП исчисляется в размере 60 тысяч рублей: 1 000 000*6%.

Если используется УСН «Доходы минус расходы», заплатить придется 37 500 рублей: (1 000 000 – 750 000)*15%.

Несмотря на кажущуюся выгоду, во втором варианте не учтен такой важный показатель, как снижение размера налога на сумму, равную уплаченных за себя страховых взносов.

Отметим, что оба режима предусматривают учет всех видов доходов, начиная с суммы в 300 тысяч рублей. Отличаются только методики вычислений. В случае УСН «Доходы» учитываются доходы, а в «Доходы минус расходы» – разница между доходами и расходами.

Суды различных инстанций уже неоднократно отмечали несправедливость такого положения, однако чиновники Минфина и ФНС настаивают: с дохода свыше 300 тысяч рублей без учета расходов ИП платится 1 процент.

Таким образом, размер отчислений предпринимателя при оборотах, указанных выше, по итогам 2019 года составит:

- Фиксированный взнос: 36 238 рублей.

- Дополнительный взнос: 7 000 = (1 000 000 – 300 000)*1%.

Общий размер за страхование ИП составит 43 238 рублей.

Это позволит предпринимателю уменьшить размер рассчитанного налога до 16 762 рублей, если он работает по УСН «Доходы» (60 000 – 43 238). В УСН «Доходы минус расходы» страховые взносы уже учитываются в отчетности, поэтому уменьшить размер отчислений нельзя.

| Вид налогооблажения | Единый налог, руб. | Взносы за себя, руб. | Общий размер отчислений, руб. |

| УСН «Доходы» | 16 762 | 43 238 | 60 000 |

| УСН «Доходы минус расходы» | 37 500 | 43 238 | 80 738 |

Доходы, которые учитываются при расчете УСН

Компании, которые применяют УСН (доходы минус расходы) при расчете суммы налога учитывают такие доходы:

- полученные от реализации товаров (услуг, имущественных прав);

- внереализационные.

Если доходы в одну из указанных выше групп не попадают, то они налогом не облагаются. Также следует помнить, что есть доходы, которые освобождены от налогообложения УСН. При поступлении денежных средств на счет или в кассу компании требуется определить, к каким доходам они относятся: к облагаемым или необлагаемым УСН. При этом с точностью потребуется определить дату поступления доходов.

· собственной продукции производства, работ и услуг;

· товаров, включая объекты амортизируемого имущества, материалов и др.;

· имущество, полученное безвозмездным путем, работы, услуги, имущественные права, кроме тех, что указаны в ст. 251 НК РФ;

· пени, штрафы, полученные за нарушение контрагентами условий договора, при возмещении ущерба или убытка;

· проценты по кредитам, займам, предоставленным фирмой;

· материалы, запчасти, полученные при демонтаже/ликвидации зданий, оборудования и прочего имущества фирмы;

· невостребованная кредиторская задолженность списанная в связи с истечением исковой давности, либо в связи с ликвидацией кредитора.

Упрощенная система налогообложения (УСН) для ИП

Индивидуальные предприниматели с малыми и средними оборотами успешно применяют УСН в учете. Переход на форму учета нужно производить при регистрации (в течение 30 дней) или с нового календарного года. Налогообложение применяется в розничной, оптовой торговле, производстве, услугах – бухгалтерских, транспортных, репетиторских, отделочных и иных видах деятельности.

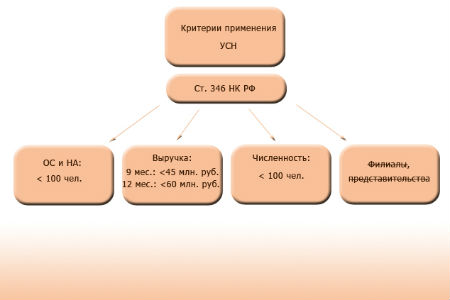

Ограничения по применению системы

Не применяется УСН при ведении игорной, банковской, страховой деятельности, бюджетных учреждений, негосударственных пенсионных фондов, ломбардов и других видах. О том, какие сферы деятельности не подпадают под упрощенку, можно узнать в ст. 346.15 НК РФ.

Применение УСН допускается при отсутствии ограничений, нормальный предел которых необходимо подтвердить при намерении перехода на режим:

- По числу допустимой численности сотрудников (100 человек среднесписочной численности). Когда ИП совмещает несколько видов налогообложения, численность определяется по всему предприятию. Расчет численности нужно определять по требованиям, установленным статистическим органом.

- Остаточная стоимость имущества, подлежащего амортизации, не может превышать 100 млн рублей. Положение о предельной стоимости имущества применяется для предпринимателей (Письмо Минфина РФ от 13.02.2015 № 03-11-12/6555). ИП, находящимся на упрощенке или планирующим ее применение, нужно подтвердить, что имущество относится к конкретному типу в предпринимательской деятельности.

- Доход, полученный в пределах календарного года, не должен превышать 60 млн. рублей с учетом индекса-дефлятора, устанавливаемого ежегодно. Информацию о том, какие индексы действуют в отчетном году, предоставляет ИФНС.

При намерении использовать упрощенку для учета деятельности ИП нужно подтвердить полученный доход в предшествующем году в рамках предельного размера полученной выручки.

Законодательство не допускает одновременное применение ОСН и УСН. Разрешено применение одновременно с упрощенкой ЕНВД или ПНС. При совмещении режимов и отсутствии деятельности по УСН минимальный единый налог не подлежит платежу.

Особенности налогообложения при УСН

При ведении упрощенки предпринимателю нужно платить единый налог. Вносятся авансовые платежи и остаток суммы по итогам года.

Налогооблагаемой базой является выручка, полученная в виде:

- Доходов, полученных от реализации товаров, работ, услуг, имущественных прав.

- Внереализационных доходов. Какие из видов поступлений попадают в расходы, можно узнать в ст. 250 НК РФ.

По аналогии с общепринятой системой не считаются облагаемой выручкой поступления займов, кредитов, возврат перерасхода по авансовым отчетам работников, иные платежи, не связанные с получением прибыли.

Для определения доходов используются данные по оплатам, полученным на расчетный счет и кассу организаций или ИП.

Налоги, не уплачиваемые при ведении УСН

Одним из основных условий УСН является отсутствие обязательства по уплате НДС. Исключение составляет налог, который предприятие уплачивает при ведении ВЭД (внешнеэкономической деятельности).

Предприятия освобождены от необходимости:

- Вести учет, связанный с обязанностью формирования книг покупок и продаж.

- Рассчитывать и уплачивать обязательства.

- Подавать отчетность и участвовать в камеральных и встречных проверках ИФНС.

Сколько налогоплательщик получает выгоды при освобождении от уплаты НДС, правильно определять в каждом конкретном случае.

Минус от отсутствия налогообложения НДС:

- Предприниматель имеет ограниченные возможности при определении круга партнеров.

- Стоимость конечного продукта при аналогичной прибыли у применяющих упрощенку будет выше. Когда применяется вычет, снижается себестоимость.

Единый налог заменяет уплату НДФЛ от сумм, полученных при ведении предпринимательской деятельности. Обязательство исчисления и перечисления налога с доходов работников не снимается с налогового агента.

В 2015 году произошли изменения в законодательстве, связанные с налогообложением имущества. Предприниматели должны заплатить обязательство по имуществу, включенному в особый реестр регионов. К облагаемой собственности относятся коммерческие здания, имеющие кадастровую оценку и участвующие в получении дохода. По остальному имуществу упрощенцы продолжают применять освобождение от платежа.

Не освобождены ИП на УСН от платежа транспортного налога. Ставки попадают под действие регионального законодательства в рамках НК РФ, которое определяет, сколько нужно уплачивать в бюджет. Транспортный налог взимается по технике, имеющейся у ИП в собственности физического лица вне зависимости от привлечения ее к получению прибыли.

Особенности применения транспортного налога при УСН:

- Транспортный налог лицо самостоятельно не рассчитывает. По налогу авансовые платежи не вносятся. Сколько нужно уплатить в бюджет, определяет ИФНС. Квитанции высылаются органом на адрес регистрации ИП.

- Если транспортное средство используется в получении дохода, предприниматель может учесть затраты в составе расходов, участвующих в определении базы при уплате единого налога. ИП должен подтвердить факт участия имущества в получении дохода.

- Отчетность по транспортному налогу ИП не сдает. Данные по технике попадают в ИФНС в порядке обмена с Госавтоинспекцией МВД РФ.

Земельный налог в случае применения УСН уплачивается по данным кадастра вне зависимости от применения собственности в деятельности ИП. Сколько требуется уплатить в бюджет, определяет ИФНС. Не освобождены ИП и от платежа взносов в фонды, начисленных на заработную плату наемных работников.

Ставки, применимые к УСН

Величина ставки зависит от выбранной схемы учета и определяет, сколько нужно платить в бюджет.

Предприятия могут выбрать один из видов определения налоговой базы:

- Доходы, облагаемые по ставке 6%.

- Доходы, уменьшенные на произведенные расходы. К полученной прибыли применяется ставка в размере 15% или 5%, установленная в отдельных регионах. Пониженная ставка применяется к ограниченным видам деятельности, что необходимо подтверждать в ИФНС.

ИП могут самостоятельно выбрать схему определения базы для перехода на УСН. Сколько по величине налогов компания должна будет платить, можно рассчитать до перехода на данный режим или определить практическим путем при ведении деятельности. Законодательство допускает ежегодную смену схемы, что позволяет оптимизировать налогообложение и правильно выбрать порядок определения базы.

Учет и отчетность

При ведении учета для подтверждения расходов используются документы первичного учета. Для форм предъявляются стандартные требования: расходы должны быть экономически оправданы, документально подтверждены и должны использоваться для получения дохода. Особенность УСН состоит в ограниченном закрытом перечне затрат для определения базы.

Данные доходов и расходов вносятся в книгу КУДиР с учетом особенностей заполнения:

- Журнал заводится на годовой период и является основанием для определения базы. Для проверки отчетности ИП дополнительно сдает книгу.

- При учете доходов или расходов не применяются двойные записи. Книга выступает носителем налогового учета и заменяет регистры.

- При применении схемы «доходы» расходная часть не заполняется. То, какие расходы были произведены, не влияет на расчет налога.

- По итогам авансового периода определяется размер квартального платежа.

При ведении учета специального режима УСН применяется кассовый метод. Доходы и расходы принимаются к учету при их признании и только после оплаты.

Декларацию по УСН предприниматель сдает по результатам налогового календарного года. По результатам авансовых периодов ИП отчетность не сдает, но осуществляет платежи. По результатам годового периода при использовании схемы «доходы минус расходы», в котором получены убытки, вносится минимальный платеж в размере 1% от суммы выручки.

Положительные и отрицательные стороны применения УСН

Ведение учета при УСН имеет плюсы, делающие систему востребованной:

- Возможность выбора ставки и порядка ведения учета.

- Отсутствие ограничений по видам применяемой деятельности, кроме незначительных исключений.

- Ведение упрощенной формы налогового учета и возможность минимизировать бухучет.

- Отсутствие необходимости сдавать значительное число деклараций. Отчетность производится 1 раз в год.

Отрицательные стороны ведения УСН:

- Наличие ограничений допустимой выручки и численности.

- Необходимость перехода на общую систему в случаях, когда происходит превышение лимитов по итогам авансового периода и календарного года. Предпринимателю после перехода нужно будет заплатить налоги по ОСН и пени за просрочку платежа.

- Необходимость уплаты авансовых взносов. По результату периодов сложно определить, какие будут обязательства по итогам года, что приводит к переплатам.

- Отсутствие авансовых платежей влечет взыскание пени.

- Предприниматель оплачивает минимальный налог.

- Имеется ограничение по видам допустимых расходов.

Упрощенная система является удобной формой учета. Если ИП имеет средние по величине торговые обороты, режим позволяет максимально использовать преимущества учета.

Проверка ИП Налоговой инспекцией

Правила заполнения расчета по страховым взносам в 2018 году

Условия применения УСН в 2018 году

Свежие записи

Что такое акциз и что к нему относится

Что означает оферта?

Аванс и зарплата:расчет и сроки выплаты

Подлинность больничного листа

Изменения в ЕГРИП

Источник: ipprof.ru