Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

- Изменения с 2021 года

- Изменения с 2020 года

- Изменения с 2019 года

- Изменения с 2018 года

- Программные продукты

- Подборка статей

- Вопросы и ответы

- Производственный календарь

- ПБУ

- Справочно

- Законодательные документы

- Экономический словарь

- Корреспонденция счетов

- Телефонные коды

- МСФО

- Аудит

- Записи в трудовой книжке

- Для г. Белгорода

- Информация по 1С

- Новости

- Финансовые коэффициенты

- Справочники

- История бухучета

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

Разработка сайта:

Может ли самозанятый сдавать в аренду автомобиль?

Главный редактор:

| ИП использует нежилое помещение и транспортные средства в предпринимательской деятельности. Возникает ли у ИП обязанность по уплате налога на имущество физических лиц и транспортного налога? |  |  |

Вопрос: Физлицо приобрело в собственность нежилое помещение и транспортные средства (грузовой и легковой автомобили) и зарегистрировалось в качестве индивидуального предпринимателя (далее — ИП). ИП применяет УСН с объектом налогообложения «доходы». Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО В Департаменте налоговой и таможенно-тарифной политики рассмотрено письмо по вопросу об уплате транспортного налога и налога на имущество физических лиц в отношении транспортных средств и имущества, используемых в предпринимательской деятельности индивидуального предпринимателя, применяющего упрощенную систему налогообложения, и сообщается следующее. Врио директора Источник: glavbuh-info.ru Почему при продаже грузового автомобиля ИП при совмещении УСН и ПСН возникает налог по УСН , а не НДФЛ?Здравствуйте. ИП оказывает услуги по грузоперевозкам, имеет только один вид деятельности, работает в разных регионах. После отмены ЕНВД с 2021 года переходит на патент с машиной, приобретенной в 2018 году. При оформлении патента для подстраховки заявил о применении УСН (доходы) на случай перевозок в другие регионы. Но договоры на перевозку заключались в городе получения патента, поэтому фактически вся деятельность велась в рамках патента. В марте 2021 года ИП продает свой единственный грузовой автомобиль. В декларации по УСН доходы не отражает, считая, что авто к ИП отношения не имеет. А как физилицо, владея автомобилем менее 3-х лет, продал его дешевле, чем купил. И вот получает требование из ИФНС о корректировке декларации или пояснении о причинах невключения в доход суммы продажи авто. Если подавать корректировку,налог к оплате 93 000,00 руб. Ведь будучи на ЕНВД, он тоже продавал свой автомобиль, но ИФНС не имела претензий по поводу обложения этого дохода, не имеющего отношения к деятельности ЕНВД. Имеет ли смысл попытка доказать, что деятельность в рамках УСН не осуществлялась? Можно ли переквалифицировать доход от продажи авто в доход, облагаемый НДФЛ?? Пожалуйста, оцените информацию, если она была вам полезна: Решение вопросаМалый Бизнес Грузовик применялся в предпринимательской деятельности, что не оспаривается. Когда ИП продаёт имущество, которое использовалось в бизнесе, он не может платить налог с дохода как физическое лицо. В этом случае доход облагается в рамках одного из режимов, который он применяет как предприниматель. Поэтому переквалифицировать доход от продажи бизнес-имущества в доход физического лица не получится. ИП совмещает УСН и ПСН по грузоперевозке. Все операции в рамках патента относятся к ПСН, все остальные операции – к УСН. Иначе говоря, в данном случае любая деятельность, не связанная с грузоперевозками, облагается налогом по УСН. Предприниматель не вёл никакой деятельности на упрощёнке, но лишь до тех пор, пока не продал свой автомобиль, который использовал в бизнесе. Продажа грузовика не имеет отношения к грузоперевозке, и доход от этой операции не может облагаться налогом в рамках патентной системы. Следовательно, он должен облагаться налогом в рамках УСН. С такой позицией согласны и в Минфине. Есть письмо ведомства № 03-11-11/11913 от 19.02.2021. В нём рассматривается ситуация совмещения УСН и ЕНВД. Но выводы из этого письма в полной мере справедливы и при совмещении УСН и ПСН. Так что, к сожалению, требования ИФНС об уточнении декларации и уплате налога при УСН с дохода от продажи авто соответствуют действующему законодательству. Источник: www.malyi-biznes.ru Использование личного имущества ИП в предпринимательской деятельности

Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе. Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов. О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики. Какое имущество ИП вправе использовать в своей деятельностиИмущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей. Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально. Как ввести в эксплуатацию имуществоНа упрощенном режиме обложения (доходы минус расходы), налогоплательщик вправе учесть произведенные затраты при расчете суммы налога. Чем больше издержек на бизнес, тем ниже сумма к уплате в бюджет. Коммерсанты стараются учесть практически все покупки и траты: даже те, что совсем не связаны с деятельностью. Первоначальная проблема в использовании личного имущества ИП в предпринимательской деятельности — это документальное оформление и подтверждение бизнес-выгоды. Как это понимать? Рассмотрим два примера. Дизайнер-ИП купил себе новый компьютер. Затраты на приобретение, настройку и ПО коммерсант учел при расчете УСНО 15%. По сути, у ФНС не возникнет никаких вопросов. К омпьютер и ПО непосредственно используются для разработки дизайн-проектов. Выгода для бизнеса налицо. Коммерсант занимается грузоперевозками. Он приобрел ноутбук и хочет учесть затраты при исчислении налога. Вот тут и возникает проблема: основная деятельность ИП не связана с компьютером. Вопросов бы не возникло, если бы ИП приобрел автомобиль или запчасти к нему. А с ноутбуком ситуация спорная. Как быть? Коммерсант приобрел ноутбук, чтобы вести отчетность и документацию в электронном виде. К тому же компьютер позволяет принимать заказы в режиме онлайн. Доказав свою позицию ФНС, он вправе принять затраты на покупку при исчислении УСН. Что учесть при вводе собственности в эксплуатациюСоблюдайте рекомендации: В расходы на покупку учитывайте не только фактическую стоимость объекта, но и иные траты, связанные с настройкой, транспортировкой, монтажом оборудования. Допускается учесть пошлины, налоги и сборы, включенные в стоимость актива. Как учесть расходы на пользование имуществомПриобретая имущества для семьи и бизнеса, не забывайте, что активы придется содержать. Некоторые объекты не требуют значительных вложений. Но большая часть собственности нуждается в ежемесячном содержании. Например, бензин, ГСМ, запчасти, коммунальные платежи, оплата услуг связи и интернет и многое другое. Затраты на транспортДеловые разъезды на личном транспорте подтвердите документально, чтобы списать ГСМ. Для этого придется на каждую поездку оформлять путевые листы. В путевке обязательно указывайте показания одометра (до выезда и по возвращению в гараж). Можете разработать собственный бланк путевки. Если ИП занимается грузоперевозками или перевозкой пассажиров, то придется заполнять специальные бланки путевок. Подробнее: «Как правильно заполнить путевой лист грузового автомобиля». Заключите отдельный договор на обслуживание транспорта и замену запчастей со специализированной организацией. Важно, чтобы в договоре заказчиком выступал коммерсант, а не простое физлицо. Страховку оформите аналогично. Иначе ФНС не согласится с позицией коммерсанта. Коммуналки и интернетДля большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями. Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов. Мобильная связьЗачесть расходы на сотовую связь при расчете УСН допустимо. Но есть ряд нюансов:

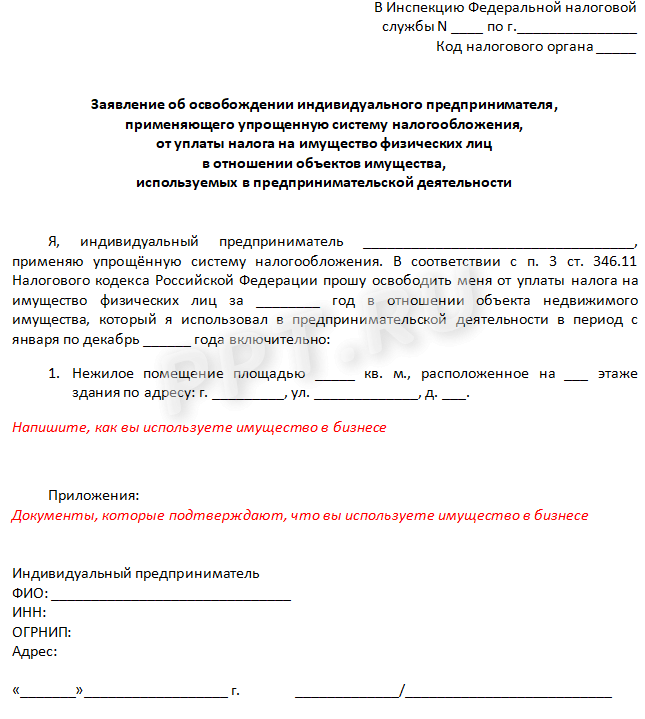

Подключить безлимитный тариф на физлицо — рискованно. В ФНС вы не сможете доказать, что траты на связь производились исключительно в бизнес целях. Бизнесмены на спецрежимах освобождены от уплаты налога на собственность. Но распространяется льгота на имущество, используемое в предпринимательской деятельности. Личная недвижимость, не принимающая участия в бизнесе, облагается в стандартном режиме. Пунктом 1 статьи 5 закона от 09.12.1991 № 2003-1 указано, что физические лица обязаны самостоятельно предоставлять в налоговые органы документы, подтверждающие право на льготы по налогу. Следовательно, ИП придется подать заявление. Иначе на льготу не рассчитывайте. Чтобы получить освобождение от имущественного сбора, придется:

Единого перечня подтверждающей документации не предусмотрено. Для каждой ситуации придется подготовить индивидуальный пакет документов. Как продать имущество, используемое в деятельности ИППростые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае. В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства. Как платить налоги с продажи имущества ИПЕсли предприниматель продает имущество, использованное в бизнесе, то воспользоваться льготой для физлиц не получится. Придется уплатить НДФЛ в сумме 13% от продажи. Налогоплательщик подает декларацию по форме 3-НДФЛ, в которой отражает факт реализации собственности. Исчисленную сумму следует уплатить в бюджет не позднее 15 июля года, следующего за годом получения дохода. Например, продажа ИП имущества, используемого в предпринимательской деятельности, произведена в 2019 году. Значит, сдайте декларацию до 30.04.2020, а уплатите НДФЛ — до 15.07.2020. Будет ли освобождение от НДФЛ, если закрыть ИП и продать недвижимость? Нет, если реализовать собственность сразу по закрытию предпринимательства, то льготы не будет. Если закрыть ИП, выждать минимальный срок пользования (5 лет), то льгота по НДФЛ предоставляется в общем порядке. Источник: news.myseldon.com |