Что делать, если вы индивидуальный предприниматель на упрощенке решили продать и/или купить квартиру? Ведь УСН освобождает вас от уплаты налога на доходы физических лиц или нет?

Доход доходу рознь

Да, ситуация с налогообложением индивидуальных предпринимателей НДФЛ и УСН имеет много пересекающихся неясных моментов. Однако именно вопрос с имущественным вычетом по жилым помещениям решается довольно просто.

В соответствии с п. 3 ст. 346.11 НК РФ при применении УСН индивидуальные предприниматели освобождены от обязанности уплаты НДФЛ ТОЛЬКО в отношении доходов, полученных от предпринимательской деятельности.

Еще раз подчеркнем это: в отношении доходов, полученных от предпринимательской деятельности.

Что из этого следует?

Имущественный вычет при продаже имущества

Продав квартиру, которая находилась у вас в собственности менее 3 лет, являлась жилым помещением и ОКВЭДы по которым зарегистрирован индивидуальный предприниматель не относятся к деятельности по, к примеру, сдачи жилья в аренду или перепродажи жилья, вы должны будете уплатить именно НДФЛ в размере 13% от дохода, а не УСН допустим 6%. Вы на общем основании как физическое лицо будете декларировать такой доход и так же имеете право заявить имущественный вычет при продаже имущества в размере 1 млн рублей (статья 2012 года) или в размере документально подтвержденных расходов.

Может ли самозанятый получить налоговый вычет при покупке квартиры?

Имущественный вычет при покупке жилья

Купив жилье, вы имеете право в соответствии со ст. 220 НК РФ на получение имущественного вычета при покупке в размере 2 млн рублей и вам будет возвращен налог на доходы и/или произведен взаимозачет с доходов НЕ от предпринимательской деятельности. Например, это могут быть доходы от продажи имущества (квартира, машина), дивиденды от участия в предприятиях.

ИП имеет право работать по найму и на общих основаниях получать заработную плату. Вот если у ИП нет доходов, облагаемых НДФЛ, то он, конечно, имеет право заявить в этом случае имущественный вычет при покупке квартиры, но возвращать ему будет нечего. Напомню, что налог 13% от 2 милионов, т.е. 260 тысяч (на момент написания статьи в 2012 году) не выплачивается вам государством, а возвращается уже уплаченный вами и только в том размере, который вы подтвердили в конкретной декларации и конкретными справками.

Если ваша деятельность не связана с имуществом, то покупка/продажа жилья вами будет облагаться налогом на доходы физических лиц на общем основании.

Таким образом, если вы зарегистрированы как ИП и уплачиваете единый налог в связи с применением УСН, то это обстоятельство никак не скажется на получении вами дохода от продажи жилья и имущественного вычета при продаже и покупке жилья.

Можете ли вы самостоятельно подготовить декларацию по НДФЛ?

Да, можете. Для этого удобнее всего скачать с сайта nalog.ru специальную программу и разобравшись в инструкциях, сформировать декларацию.

Как это сделать. Не так и сложно. Подробнее читайте здесь.

Имущественный вычет за покупку квартиры

У меня остались вопросы, могу я проконсультироваться у вас?

Конечно! Звоните (812) 3-392-391

Что вы получаете за эти деньги?

— Правильно заполненную декларацию в любом из 2 форматов или сразу в обоих: распечатанный экземпляр и файл для передачи в налоговую, созданный в специальной программе налоговой для подготовки декларации 3-НДФЛ

— Вы без проволочек и лишних вопросов получите возврат налога из бюджета.

— Еще раз обращаю ваше внимание: консультация бесплатно.

Звоните 7-911-766-33-73 (МТС) Ольга Викторовна

или по телефону (812)3-392-391

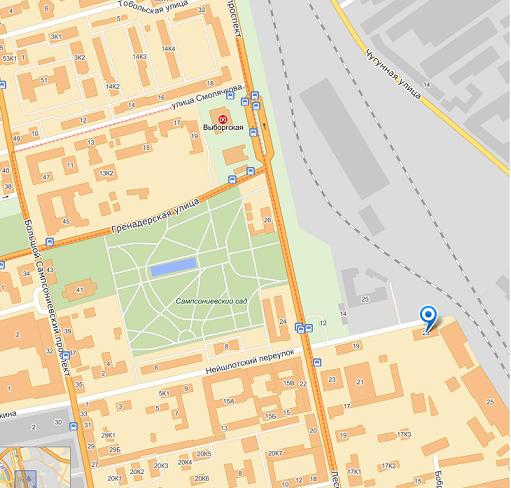

Офис находится по адресу: Санкт-Петербург, Нейшлотский пер., д.23

Здание МИФНС №18, 6 этаж, офис 1

Прием производится только по предварительной записи!

Без записи вы можете придти к закрытым дверям,

потому что я могу быть в налоговой, в банке, у клиента на выезде.

Поэтому, пожалуйста, звоните и договаривайтесь о встрече!

Большое спасибо за понимание!

Это все здорово. а какие гарантии?

— 4-летний успешный опыт подготовки деклараций и возврата НДФЛ

— Гарантирую 100% возврат стоимости декларации, если при камеральной проверке налоговый инспектор обнаружит ошибки в заполнении декларации. В таком случае вы получите полное информационное сопровождение и бесплатную корректировочную декларацию. Опечатки не являются ошибкой даже по мнению ВАС (№ВАС-14602/10 от 11.11.2010). Просьба проверять опечатки на месте.

Источник: taxfera.ru

Как ИП получить налоговый вычет: правила

Как ИП на УСН получить вычет за квартиру и лечение?

Я ИП и плачу налоги. Применяю УСН «Доходы». В 2018 году взял ипотеку и оплачивал расходы на лечение детей и супруги. Имею ли я право на социальные и имущественные вычеты? В общей сложности за год я заплатил в бюджет почти 100 тысяч рублей налогов.

Хотелось бы вернуть хотя бы часть с помощью вычетов. Как это сделать?

Сергей Викторович, вы не сможете вернуть тот налог, который заплатили в бюджет, используя УСН. Но шанс использовать вычеты у ИП на спецрежимах все-таки есть.

Каким ИП положены налоговые вычеты?

Налоговые вычеты — это суммы, на которые государство разрешает уменьшить налогооблагаемый доход при расчете НДФЛ. В результате сумма налога к уплате уменьшается или появляется переплата, которую можно забрать из бюджета.

Уменьшать доходы можно не на любые расходы, а только на те, что установило государство: например, если оплачено лечение, покупка квартиры, образование детей.

Чтобы появилось право на налоговые вычеты, должны одновременно соблюдаться такие условия:

- Налогоплательщик — резидент РФ.

- У него есть доходы, которые облагаются НДФЛ по ставке 13%.

- Расходы для вычета подтверждены документами.

- Соблюдаются остальные условия для конкретного вычета.

То есть право на вычеты за квартиру, лечение и обучение имеют только те люди, которые платят или хотя бы начисляют НДФЛ по ставке 13%. Не любой налог, который идет в бюджет, а именно налог на доходы физических лиц, и только 13%.

С индивидуальными предпринимателями все то же самое. Налоговый вычет дадут, только если ИП платит НДФЛ. Например, он работает на общей системе налогообложения и не применяет спецрежимы. Тогда ИП сдает по доходам от своего бизнеса декларацию 3-НДФЛ , уменьшает доходы на расходы и с разницы платит 13%. Эту сумму ИП может уменьшить или вернуть с помощью налоговых вычетов, как обычное физлицо, которое заплатило за автошколу или ипотеку.

ИП на спецрежимах не могут использовать налоговые вычеты

Предприниматели по желанию могут использовать льготные налоговые режимы: УСН, ЕНВД, НПД, патент. На таких спецрежимах они не платят НДФЛ по ставке 13%. Вместо этого могут платить 4 или 6% с доходов, фиксированную сумму в зависимости от площади магазина или оплачивать стоимость патента, которая не зависит от фактического дохода. Таким предпринимателям дают и другие льготы: разрешают не вести учет расходов, не сдавать декларации или не использовать кассу. То есть эти налоговые режимы сами по себе уже позволяют уменьшить налоговую нагрузку и упростить работу.

Но вычеты для уменьшения доходов и налогов на спецрежимах применять нельзя. Потому что у ИП не соблюдается условие: он не платит НДФЛ по ставке 13%, а платит, например, налог на профессиональный доход по ставке 4%.

Пример с доходами ИП на УСН. У ИП Иванова есть бизнес. Он применяет УСН и платит 6% с доходов. За 2018 год он заработал 800 тысяч рублей. В бюджет надо заплатить 48 тысяч. В том же году ИП Иванов купил квартиру за 1,5 млн рублей.

При покупке квартиры возникает право на имущественный налоговый вычет. Но ИП Иванов не может использовать это право в 2018 году, потому что он платил налог на упрощенке, а такие доходы на стоимость квартиры уменьшить нельзя. Уплаченные в бюджет 48 тысяч рублей вернуть не получится.

Такая ситуация со всеми спецрежимами. Самозанятые физлица и ИП, которые платят налог на профессиональный доход, тоже не могут использовать вычеты за лечение, обучение или квартиру. То есть такое право у них возникает по факту расходов, но применить его без НДФЛ по ставке 13% они не могут.

При каких условиях ИП на спецрежиме могут получить вычет

Допустим, предприниматель работает на упрощенке и платит 6% с доходов. Но кроме этого он имеет еще какие-то доходы: сдает квартиру как физлицо, работает по трудовому договору, получает авторские вознаграждения. Или удачно продал машину, которую купил два года назад. С этих доходов у него удерживают НДФЛ по ставке 13%. Или он сам начисляет этот налог в конце года.

То есть у ИП на УСН могут появиться доходы, которые облагаются НДФЛ. Значит, условие для вычета соблюдается и можно его применять. Минфин периодически напоминает об этом.

Пример с ИП на УСН и НДФЛ. ИП Иванов на УСН платит 6% с доходов и сотрудничает с одним заказчиком по гражданско-правовому договору. Потому что у заказчика такое условие: он со всеми исполнителями работает по оферте и платит им как физлицам. Клиент начисляет взносы и удерживает у Иванова НДФЛ. Статус ИП клиента не волнует, для него Иванов — обычное физлицо.

Доход от такого заказчика — 500 тысяч рублей в год, то есть в бюджет уходит 65 тысяч рублей НДФЛ.

Также Иванов сдает квартиру и честно декларирует этот доход как физлицо. Всего за год он получает от нанимателей 100 тысяч рублей и платит 13 тысяч рублей НДФЛ.

Для этого нужно подать декларацию, заявить в ней доходы, облагаемые НДФЛ, и применить вычет.

Право на имущественный вычет ИП может использовать даже спустя годы

Предприниматели на спецрежимах могут не каждый год получать доходы с НДФЛ. Например, ИП Иванов мог купить квартиру в 2016 году, а работать по гражданско-правовому договору начал только в 2018 году. В 2016 он платил налог на УСН, а НДФЛ по ставке 13% — нет. Поэтому и вычет тогда использовать не смог.

Но особенность имущественного вычета в том, что, в отличие от социальных, он не сгорает. Если не получилось применить его в год покупки квартиры, можно заявить в любом другом году: срока давности нет. Когда будут доходы по ставке 13%, тогда и подадите декларацию, чтобы вернуть или уменьшить налог.

Так можно делать даже через десять лет после покупки квартиры и даже если она давно продана. Право на имущественный вычет при покупке все равно остается. Но с социальными вычетами так нельзя : они уменьшают доходы только того года, когда было оплачено лечение или обучение. Неиспользованный остаток не получится использовать в следующие годы.

Перенос имущественного вычета можно использовать для уменьшения налога

Например, если вы работаете на УСН или вмененке и у вас нет трудового или гражданско-правового договора, налог при покупке квартиры вернуть никак нельзя. Но вот через два года вы продаете машину, которой владели всего год. При этом купили ее за 600 тысяч рублей, а продаете за 750 тысяч. С этой продажи придется начислить 19 500 рублей налога. Но так как продажа машины — это доход с НДФЛ по ставке 13%, можно использовать вычет, на который несколько лет назад возникло право при покупке квартиры.

Вы заявляете имущественный вычет в том году, когда продали машину, уменьшаете налогооблагаемый доход, и платить 19 500 рублей не придется. Тот налог, который вы должны бюджету за машину, перекроется тем НДФЛ, который государство могло бы вернуть вам с покупки квартиры.

Так же можно поступить, если получили в подарок квартиру не от родственника. Придется начислить налог на доходы, но с помощью налоговых вычетов его можно уменьшить. При условии, что на них есть право: то есть были расходы на лечение или обучение в том же году или несколько лет назад покупали квартиру. Так можно делать даже ИП на УСН, ЕНВД или патенте. Но уменьшать и возвращать можно только начисленный НДФЛ, а не налог на спецрежимах.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Налоговый вычет при покупке квартиры для ИП (нюансы)

Общее понятие налогового вычета для ИП

Все индивидуальные предприниматели являются налогоплательщиками и в зависимости от выбранной системы налогообложения платят различные налоги в бюджет государства. Обязанность по уплате того или иного налога прописана в НК РФ.

Какие налоговые изменения нужно учесть ИП в 2022 году, узнайте здесь.

Однако бывают ситуации, когда появляется возможность возместить суммы уплаченных налогов. Все они описаны в НК РФ и носят название «налоговые вычеты». Налоговый вычет — это право налогоплательщика возместить определенную сумму уплаченных налогов или освободиться от обязанности по их уплате.

О том, что такое налоговый вычет по НДС, см. в материале «Что такое налоговые вычеты по НДС».

Налоговый вычет при покупке индивидуальным предпринимателем квартиры

Итак, кто из индивидуальных предпринимателей имеет право на получение налогового вычета, а кто нет?

Для того чтобы получить право воспользоваться имущественным вычетом при покупке квартиры, индивидуальному предпринимателю необходимо соответствовать следующим обязательным требованиям:

- У индивидуального предпринимателя должен быть доход, с которого он уплачивает налог на доходы физических лиц по ставке 13%, за исключением доходов, полученных от долевого участия в организации (так называемых дивидендов), а также выигрышей (полученных участниками азартных игр и лотерей), в отношении которых налоговые вычеты не применяются (см. абз. 2 п. 3 ст. 210 НК РФ). Здесь сразу отметим, что индивидуальные предприниматели, находящиеся на специальных налоговых режимах, таких как УСН, ЕНВД, ЕСХН, ПСН, не могут воспользоваться налоговым вычетом при приобретении квартиры, так как они освобождены от уплаты налога на доходы физических лиц. Исключением в данном случае будет являться наличие у индивидуального предпринимателя помимо дохода по специальному режиму дохода, по которому он уплачивает налог на доходы физических лиц по ставке 13% (см. письмо Минфина РФ от 22.05.2007 № 03-11-05/111).

Для более понятного объяснения данной ситуации давайте рассмотрим пример.

Иванов А. В. имеет собственную машину, на которой он развозит товар по точкам. Он зарегистрирован как ИП, в качестве системы налогообложения выбрана УСН «доходы», однако помимо этой деятельности он имеет дополнительный доход от сдачи в аренду пустующей квартиры, с которого уплачивает налог на доходы физических лиц.

ВАЖНО! Для того чтобы получить налоговый вычет при приобретении квартиры, индивидуальный предприниматель должен иметь доход, облагаемый по ставке 13%, в противном случае он лишается права на получение вычета.

- Индивидуальный предприниматель, который уплачивает НДФЛ за себя самостоятельно, обязан в установленный законом срок (до 30 апреля года, следующего за отчетным) представить декларацию по форме 3-НДФЛ. В ней необходимо отразить и исчисленный налог, и сумму вычета, на который претендует ИП. В случае, когда предприниматель имеет доход, по которому может представить еще справку по форме 2-НДФЛ (как правило, это относится к ИП, дополнительно работающим по трудовому договору либо сдающим в аренду какое-либо имущество в статусе физлица), то он представляет и ее.

- Обязательно наличие документов, подтверждающих приобретение квартиры (договор, акт, свидетельство о регистрации).

- Приобретаемая квартира оформляется в собственность индивидуального предпринимателя, его супруги или ребенка.

При соответствии всем вышеуказанным требованиям индивидуальный предприниматель вправе получить налоговый вычет при покупке квартиры.

Существует еще одна возможность получить право на налоговый вычет при приобретении жилья индивидуальным предпринимателем. Такая ситуация возможна при условии, что у ИП есть супруг (супруга), у которого имеется доход, с которого уплачивается налог на доходы физических лиц, по ставке 13%. В таком случае супруг (супруга) индивидуального предпринимателя имеет право получить вычет при приобретении квартиры в полном объеме.

ВАЖНО! Согласно письму Минфина России от 16.04.2015 № 03-11-11/21776 налоговый вычет при приобретении квартиры можно получить, даже если приобретаемая квартира будет использоваться в предпринимательской деятельности, т.е. в данном случае цель приобретения квартиры никак не влияет на порядок предоставления вычета.

Добавим, что на сегодняшний день сумма налогового вычета при приобретении квартиры составляет 2 000 000 руб., а на руки вы можете получить 260 000 руб. (2 000 000 × 13% = 260 000). Вычет на приобретение квартиры в размере 260 000 руб. можно получить только 1 раз в жизни.

Бланк налоговой декларации для оформления вычета можно скачать в этом материале.

Итоги

Итак, основным требованием для получения налогового вычета при приобретении квартиры индивидуальным предпринимателем (впрочем, как и любым другим налогоплательщиком) является наличие дохода, с которого уплачивается налог на доходы физических лиц именно по ставке 13%. Налоговый вычет фактически является возвратом ранее уплаченного налога, поэтому в случае отсутствия уплаченных сумм в получении «жилищного» вычета будет отказано.

Источник: advokat-now.ru

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Разбираемся, могут ли самозанятые и ИП получать налоговый вычет, как его оформить и какая бывает максимальная сумма возврата НДФЛ.

Кто может оформить вычет

Все граждане, которые платят НДФЛ в России. Причем источник дохода, с которого платится налог, не важен — это могут быть как деньги, полученные со сдачи в аренду имущества, так и заработная плата. Этот нюанс важен, чтобы понять, могут ли самозанятые или ИП оформить вычет.

Самозанятые

Самозанятые не могут оформить имущественные и социальные вычеты, так как они платят налог на профессиональную деятельность. Он существенно ниже НДФЛ, поэтому для этой категории налогоплательщиков действует свой вычет. При оформлении налогового статуса с доходом на профессиональную деятельность ФНС уменьшает ставку на 10 тысяч рублей.

Однако нужно иметь в виду, что воспользоваться этим можно лишь один раз. Если самозанятый сдает имущество в аренду и платит с этого дохода подоходный налог, то все вычеты ему доступны. Та же ситуация с совмещением работы по найму. В этих случаях вычет оформляется по этим основаниям.

Индивидуальные предприниматели

Вычеты доступны только индивидуальным предпринимателям на общей системе налогообложения. ИП на специальных налоговых режимах не платят НДФЛ, поэтому воспользоваться правом на возврат не могут. Исключение те же, что и в случае с самозанятыми: сдача имущества в аренду или совмещение с работой в штате.

В этих случаях вычет также оформляется по этим доходам, а не с предпринимательской деятельности. Только для ИП на общей системе налогообложения доступен профессиональный налоговый вычет. По итогам года можно заплатить 13% только с разницы между доходами и расходами. Но траты должны напрямую относиться к предпринимательской деятельности, а также их придется подтвердить документами — чеками, договорами или актами.

Какие бывают налоговые вычеты

- Стандартный. Вычет для льготных категорий налогоплательщиков и для тех, кто воспитывает детей.

- Социальный. Этот вычет оформляется, если налогоплательщик тратил деньги на лечение, образование, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

- Инвестиционный. Владельцы индивидуальных инвестиционных счетов с помощью этого вычета уменьшают подоходный налог. Обычные держатели акций вовсе не платят его с операций по ценным бумагам, которыми владели больше трех лет и с которыми проводили сделки на бирже.

- Имущественный. Этот вычет оформляется при покупке недвижимости, в том числе с использованием ипотеки, земельных участков для строительства дома или готового жилья. Также можно компенсировать уплаченные налоги после продажи ценного имущества — автомобиля, ювелирных изделий, гаражей и прочего, но только если эти вещи находились в собственности более трех лет.

- Профессиональный. Налоговый вычет для ИП на общей системе налогообложения.

Каков размер налогового вычета

Максимальная сумма, с которой можно вернуть деньги, для каждого вида вычета своя. Стоит обратить внимание, что компенсируют не всю сумму трат, а только 13% от установленного лимита. Например, вычет на образование ребенка рассчитывается из суммы 50 000 рублей в год, и даже если потрачено больше, налогоплательщик получит компенсацию в размере 13% от этой суммы, то есть 6 500 рублей.

Если НДФЛ уже уплачен, а право на вычет получено позже, ФНС вернет часть налогов, но только за три года. При этом сумма возврата не может быть больше, чем сумма уплаченных налогов за этот срок.

Стандартные налоговые вычеты

Этим вычетом могут воспользоваться все родители несовершеннолетних детей. Возраст ребенка повышается до 24 лет, если он учится на очном отделении в вузе или проходит срочную службу. Оформить вычет можно, если суммарная зарплата в год меньше 350 000 рублей.

За первого и второго ребенка размер вычета составляет по 1 400 рублей, за третьего ребенка и всех последующих — 3 000 рублей. За ребенка с инвалидностью, каким бы по счету он ни был, размер вычета увеличивается до 12 000 рублей для родителей и усыновителей, до 6 000 — для опекунов, попечителей и приемных родителей.

Пример расчета: у супругов трое детей до 18 лет, старший из которых с инвалидностью. Формула получается такая: (12 000 + 1 400 + 3 000) * 0,13 = 2 132 рубля. Именно на эту сумму уменьшится ставка НДФЛ у каждого из родителей.

Как считать размер налогового вычета для детей от разных браков

Если у обоих супругов есть по ребенку от других браков, то общий ребенок будет считаться третьим. Соответственно, если ребенок лишь у одного из них, то за общего ребенка вычет будет как за второго.

Как оформить стандартный налоговый вычет

Самый простой способ — обратиться в бухгалтерию работодателя со свидетельствами о рождении детей и справками с места учебы или из военкомата. Коллеги пересчитают ставку НДФЛ и будут удерживать из зарплаты меньшую сумму, в зависимости от количества детей.

Также вычет можно получить через ФНС. Нужно онлайн заполнить декларацию 3-НДФЛ и прикрепить к заявлению документы детей — свидетельства о рождении или усыновлении, справки с места учебы или из военкомата. Если окажется, что работодатель неправильно рассчитал налоговый вычет, то в течение месяца налоговая служба компенсирует недостающую сумму.

Социальные налоговые вычеты

Этот вычет оформляется, если деньги были потрачены на лечение, образование, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

Максимальная сумма для расчета этого вычета — 120 000 рублей, даже если совокупные траты оказались выше. Это значит, что получится вернуть не больше 15 600 рублей, то есть 13% от лимита.

Вычет на образование

Этот вычет можно получить как за себя, так и за детей, братьев и сестер до 24 лет. За племянников и внуков уже нельзя. Единственный нюанс: в первом случае можно вернуть 13% за заочное, очное или онлайн-образование, а в случае с близкими родственниками — только за очное. Также уменьшается и размер вычета — за образование детей и сиблингов вычет возвращается только с 50 000 рублей, то есть максимальный размер выплаты составит 6 500 рублей.

При этом есть хорошая новость: вычет можно получить как за себя, так и за близкого родственника одновременно. То есть если родитель учится на онлайн-курсах, а его ребенок учится на очном отделении в вузе, то ФНС вернет до 22 100 рублей.

Можно ли оформить вычет за расходы на частные детские сады и школы?

Да, это возможно, и не только за частные. Главное, чтобы у учебного заведения была лицензия на образовательную деятельность. Стоит обратить внимание, что вычет из суммы больше 50 000 рублей оформить не получится. Даже если по факту было потрачено больше.

Для оформления вычета понадобится договор на оказание образовательных услуг, лицензия образовательного учреждения, справка 2-НДФЛ с места работы, чек или платежное поручение, заполненная декларация 3-НДФЛ. Все документы должны быть оформлены на получателя компенсации. Получить вычет можно как онлайн на сайте или в приложении налоговой, так и очно в отделении ФНС.

Вычет на медицину

За все платные медицинские услуги, которые налогоплательщик получает в клиниках с лицензией Росздравнадзора, можно оформить социальный вычет. Сумма та же — 120 000 рублей. Однако ФНС увеличивает этот лимит, если понадобилась дорогостоящая услуга — вот утвержденный список. В этом случае можно вернуть 13% с полной стоимости.

Причем эти услуги можно комбинировать. Например, если на лечение было потрачено 120 000 рублей, то сумма вычета составит 15 600 рублей. К этой сумме прибавится 13% от стоимости дорогостоящей услуги из списка, но только в том случае, если итоговая сумма будет меньше уплаченного в году НДФЛ.

Также вычет можно получить за покупку полиса ДМС и лекарства, если врач оформил рецепт на бланке.

Для оформления понадобится копия договора на оказание медицинских услуг, лицензия клиники или страховой компании, чек об оплате, справка 2-НДФЛ с места работы и заполненная декларация 3-НДФЛ.

Вычет на фитнес и спорт

Этот подвид вычета ввели лишь в 2022 году, поэтому оформить его можно будет по тратам с 1 января этого года. За собственные занятия фитнесом и за спортивные секции детей возвращают 13% от стоимости услуг в рамках лимита 120 000 рублей. Правда, стоит учитывать один нюанс: вычет оформляется, только если организация входит в список Минспорта России. Можно уточнить у фитнес-центра, включен ли он в этот список — как правило, менеджеры об этом знают и готовы предоставить подтверждающие документы.

Вычет можно оформить в налоговой или у работодателя. В последнем случае ставка НДФЛ уменьшается, пока не будет исчерпан размер вычета. Понадобится договор со спортивной организацией и чек об оплате.

Вычет на добровольное пенсионное страхование

Вычет можно получить за взносы в негосударственные пенсионные фонды и страховые компании. Причем платить можно не только за себя, но и за близких родственников — супругу, родителей и детей. Договоров, по которым можно получить вычет, может быть несколько, но все они должны быть оформлены на получателя компенсации.

Для оформления понадобится копия договора или страхового полиса, справка 2-НДФЛ, заполненная декларация 3-НДФЛ, чеки об оплате взносов и документы, которые подтверждают родство, если взносы уплачивались за родственника. Оформить вычет можно как онлайн в приложении или на сайте ФНС, так и очно в отделении налоговой.

Инвестиционные вычеты

Инвестор может получить налоговый вычет в следующих случаях:

- за операции с ценными бумагами на организованном рынке ценных бумаг, если получен доход;

- если внесены личные деньги на индивидуальный инвестиционный счет;

- если получен доход по операциям, учитываемым на индивидуальном инвестиционном счете.

Можно выбрать, как получать вычет. В первом случае получится вернуть 13% от суммы, которую инвестор положил на инвестиционный счет, но есть лимит — не более 52 000 рублей за год. Во втором — не платить налог 13% с заработанной на инвестициях суммы после продажи акций. Правда, договор на ведение ИИС должен быть заключен минимум на три года. Максимальный размер вычета составляет 3 млн рублей.

Например, инвестор внес на ИИС 300 000 рублей, купил акции и валюту. По истечении трех лет на его счету оказалось уже 450 000 рублей. Он вправе выбрать: вернуть 13% от 300 000 рублей, то есть 39 000 рублей, или не платить подоходный налог от 150 000 рублей — 19 500. Понятно, что в этом случае выгоднее первый вариант, однако выбор вида вычета можно делать не сразу, а когда истекут три года. Тогда и станет понятно, что выгоднее.

Частные инвесторы без ИИС также могут оформить налоговый вычет, если ценные бумаги находились в их собственности больше 3 лет. Размер вычета также не больше 3 млн рублей.

10.08.2022 18:55

Имущественные вычеты

Получить имущественный налоговый вычет можно, если:

- вы продали имущество;

- вы продали долю в уставном капитале организации;

- вы купили жилье (дом, квартиру, комнату и др.), в том числе с использованием ипотеки;

- вы построили жилье или купили землю для этих целей, в том числе с использованием ипотеки;

- у вас выкупили имущество для государственных или муниципальных нужд;

- вы уступили право по договору участия в долевом строительстве.

Один из самых популярных типов имущественного вычета у россиян — за покупку жилой недвижимости. Подробнее об этом праве можно прочитать в специальной статье.

07.10.2022 19:30

Сколько ждать налоговый вычет

Принести работодателю заявление на стандартный налоговый вычет можно сразу, как только появилось основание для этого права. Со следующего месяца ставка НДФЛ по зарплате уменьшится.

В остальных случаях заполнить декларацию и подать документы на возврат НДФЛ можно не позднее трех календарных лет. За исключением имущественных — у них нет срока давности. После подачи заявления у налоговой есть три месяца на проверку документов, и если с ними все в порядке, то еще один месяц уйдет на перечисление денег на банковский счет.

Ускорить оформление налогового вычета можно через работодателя. Для этого нужно в отделении налоговой или в личном кабинете на сайте ФНС получить уведомление о праве на вычет. Его оформление занимает 30 дней. Этот документ нужно отнести в бухгалтерию.

Правда, возникает два важных нюанса. Во-первых, получить социальный и имущественный вычет через работодателя можно только в тот год, когда получена услуга или куплена недвижимость. Во-вторых, работодатель просто перестанет удерживать налог и вернет удержанный НДФЛ с начала года. Когда лимит вычета закончится, подоходный налог снова начнут удерживать. За этим должен следить работодатель, а не работник.

18.02.2023 13:00

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru