С 1 июня 2014 года вступило в силу Указание Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов» (далее — Указание № 3073-У). Этот документ официально разрешил индивидуальным предпринимателям тратить деньги из кассы на свои личные нужды (ранее такая возможность тоже была, но напрямую в указаниях Центробанка не была прописана).

Одновременно также с 1 июня 2014 года индивидуальным предпринимателям разрешено не оформлять кассовую книгу и приходные и расходные кассовые ордера. Это установлено Указанием ЦБ РФ от 11.03.2014 № 3210-У «О порядке ведения кассовых операций…».

Примечание. До 1 июня 2014 года индивидуальные предприниматели должны были руководствоваться Указанием Банка России от 20.06.2007 № 1843-У (далее — Указание № 1843-У).

Из данной статьи вы узнаете, как можно оформлять расход денег на личные нужды с учетом всех этих нюансов.

Личные траты с расчетного счета. Быть или не быть?

На личные нужды ИП может потратить любую сумму

Предприниматель является полноправным и единоличным владельцем бизнеса. И деньгами, полученными от ведения деятельности и оставшимися после уплаты налогов, он вправе распоряжаться по своему усмотрению (ст. 209 ГК РФ). Получается, что вы вправе в любой момент взять деньги из кассы и потратить их на личные нужды. Например, на покупку подарка родственнику.

Подтверждают такой вывод теперь положения не только пункта 1 статьи 861 ГК РФ, но и вступившего в силу Указания № 3073-У.

Ранее Указание № 1843-У прямого разрешения на такие траты не содержало. А Центробанк в своем письме от 02.08.2012 № 29-1-2/5603 разъяснял, что предприниматели вправе без ограничения расходовать наличные деньги на личные нужды. Однако это касалось исключительно денег, снятых с расчетного счета. Поэтому многие коммерсанты сомневались в законности расходования кассовой выручки в личных целях. Теперь же никаких сомнений в правомерности таких операций нет.

Что касается размера суммы денег, которую вы можете потратить на личные нужды, то она ничем не ограничена. Значит, на оплату личных расходов (не связанных с ведением бизнеса) вы вправе в любой момент взять в кассе столько денег, сколько вам нужно.

Как забрать деньги из кассы на личные нужды

Итак, с 1 июня 2014 года ИП могут не вести кассовую книгу и не оформлять кассовые документы (п. 4.1 и 4.5 Указания ЦБ РФ от 11.03.2014 № 3210-У). Данное послабление распространяется на всех ИП независимо от системы налогообложения. О плюсах и минусах отказа от оформления кассовых документов мы рассказали в отдельном материале на с. 16. Отметим, чтобы воспользоваться правом не оформлять «приходники» и «расходники», нужно издать соответствующий приказ, его образец приведен в предыдущей статье.

Когда нужно соблюдать лимит расчетов наличными

Предприниматели, заключая бизнес-сделки с организациями и другими предпринимателями, должны соблюдать лимит расчетов наличными. В настоящее время он составляет 100 000 руб. и применяется не только в период действия договора, но и после окончания срока его действия (п. 6 Указания № 3073-У). Например, если после расторжения договора аренды за арендатором числится долг, то погасить этот долг наличными деньгами он сможет только в пределах 100 000 руб. с учетом всех предыдущих платежей наличными по этому договору.

Несоблюдение при наличных расчетах ограничения в 100 000 руб. может обернуться административным штрафом в размере от 4000 до 5000 руб. (ст. 15.1 КоАП РФ).

И если вы такой приказ оформили, для того чтобы израсходовать наличные деньги на личные нужды, вам вообще не нужно оформлять никаких документов. Официально вы не будете фиксировать приход или расход наличных денег. А личный учет можете вести в своей записной книжке.

Если же вы пришли к выводу, что вам целесообразнее продолжать вести кассовые документы, то на выдачу денег из кассы на личные нужды оформите расходный кассовый ордер по форме № КО-2 (утверждена постановлением Госкомстата России от 18.08.98 № 88). В качестве основания выплаты в таком документе вы можете указать либо «Выдача денежных средств предпринимателю на личные нужды», либо «Передача предпринимателю дохода от текущей деятельности». Затем выписанный «расходник» не забудьте отразить в кассовой книге. Ее унифицированная форма № КО-4 утверждена постановлением Госкомстата России от 18.08.98 № 88.

Пример 1. ИП Селенин Р.В. собрался съездить в отпуск с женой. Для оплаты путевки он взял из кассы деньги в сумме 65 000 руб. Образец заполнения расходного кассового ордера показан ниже.

Как в учете оформить покупку за наличные

Предприниматели редко разделяют деньги на те, что задействованы в бизнесе, и те, что предназначены для личных нужд. Тем более теперь, когда разрешено беспрепятственно забирать любую сумму наличности для личных трат. Поэтому может сложиться ситуация, когда вы оплатили покупку, необходимую для бизнеса, личными деньгами. Можно ли учесть эти затраты в целях налогообложения? Давайте разберемся.

Согласно пункту 1 статьи 221 НК РФ для учета затрат в составе профвычета по НДФЛ расходы должны быть фактически произведены и документально подтверждены. Кроме того, они должны быть непосредственно связаны с извлечением дохода. Документы, подтверждающие траты, потребуются и в том случае, если вы применяете УСН с объектом доходы минус расходы. Как же все это оформить?

Независимо от того, ведете вы кассовые операции или нет, вам, как ИП, не нужно выдавать самому себе деньги под отчет. Поскольку все они и так ваши. Об этом Центробанк России сообщил еще два года назад в письме от 14.06.2012 № 29-1-2/4255. Выдача подотчетных сумм актуальна, только если что-то покупают ваши сотрудники.

Соответственно и покупку ценностей вам лично не надо оформлять при помощи авансового отчета, как это сделал бы, например, ваш сотрудник. Вам достаточно просто принять к учету те документы, по которым было оплачено нужное для бизнеса имущество (работы, услуги). Сделав при этом записи в Книге учета.

Для налогового учета затрат достаточно кассового чека, накладной либо товарного чека. Это требование актуально, если вы уплачиваете НДФЛ либо применяете УСН (объект — доходы минус расходы).

Если же вы применяете ЕНВД, патентную систему или УСН (объект — доходы), то документы, подтверждающие траты, уже не особо актуальны. Ведь расходы при налогообложении вы не учитываете и бухучет не ведете.

1. Для оплаты личных расходов вы можете использовать кассовую наличность. При этом размер суммы, которую вы можете взять из кассы, ничем не ограничен.

2. Если вы не отказались от оформления кассовых документов, не забудьте при взятии денег из кассы на личные нужды оформить расходный кассовый ордер. А затем отразить его в кассовой книге.

3. Если за личные деньги вы приобрели имущество, вам, как ИП, не нужно оформлять авансовый отчет. Для того чтобы учесть имущество в целях налогообложения, достаточно будет документов, подтверждающих расходы.

Источник: www.mosbuhuslugi.ru

Как ИП снять деньги с расчетного счета на личные нужды — сколько можно снимать

Перед снятием денег у предпринимателей возникает вопрос: как обналичивать деньги выгодно и без последствий? Специалисты советуют заводить пластиковые карты того банка, где у ИП оформлено расчетно-кассовое обслуживание.

Может ли ИП снимать деньги с расчетного счета на свои нужды

Сколько денег может потратить предприниматель на свои нужды? Иногда начинающих предпринимателей такой вопрос заводит в тупик. ИП не является юридическим лицом, следовательно, у ИП нет какого-либо имущества, которое будет определено как имущество для профессиональной деятельности.

ИП может привлекать свои личные вещи (например, автомобиль или компьютер) для работы, а имущество, купленное для работы – дома. То есть, в денежном вопросе разделения на личные и коммерческие средства нет.

Отсюда следует вывод, что снятие наличных с расчетного счета ИП предприниматель может производить по своему усмотрению.

Справка! При снятии денег предприниматель не обязан отчитываться, зачем и сколько денег он обналичивает.

Для выведения денег с расчетного счета у предпринимателя должно быть РКО. Зачастую у таких ИП сделки достаточно крупные, а в штате есть сотрудники. Нельзя забывать, что для того чтобы не было проблем с ИФНС, нужно вовремя уплачивать налоги, взносы, пени и так далее.

Как вывести деньги с РС

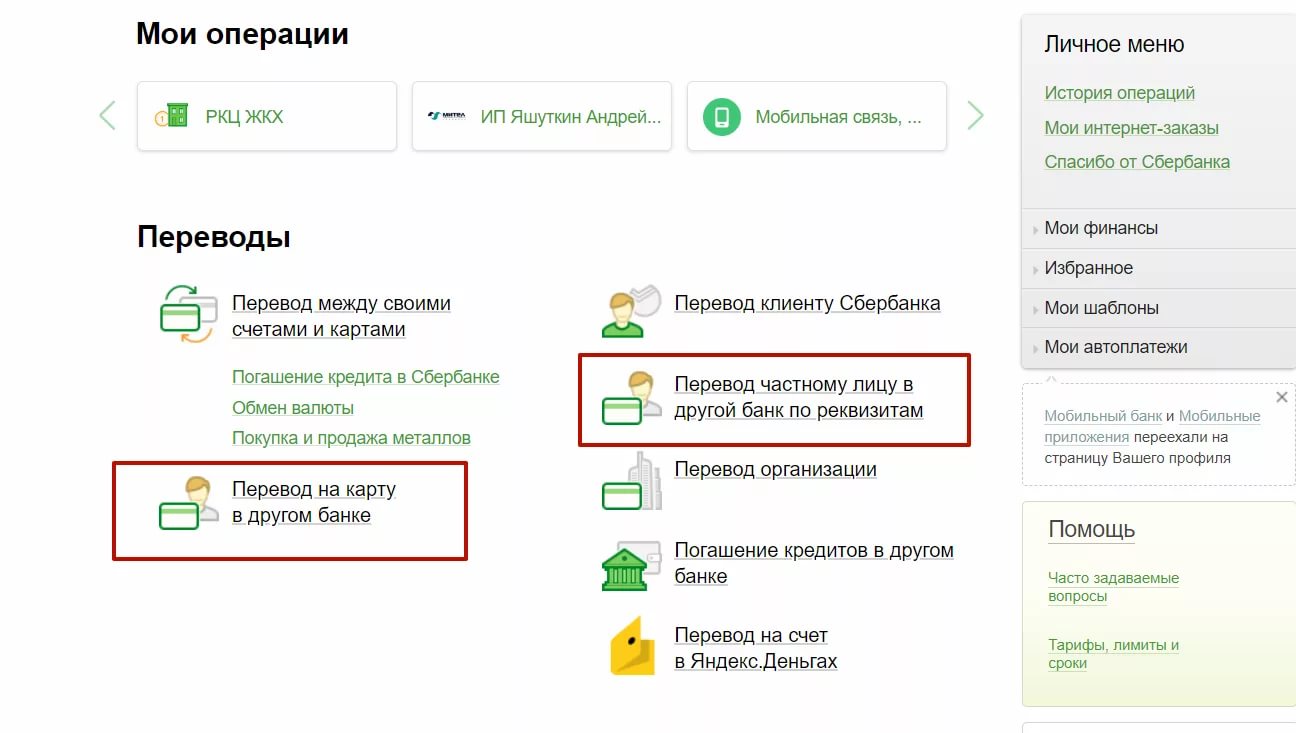

В 2019 году есть 4 удобных способа, как ИП снять деньги с расчетного счета на личные нужды:

- Кэш-карта. Это специальная пластиковая карта, которая привязывается к счету ИП. Обналичивание осуществляется через отделение банка.

- Касса. Второй способ довольно старый, которым пользовались во времена отсутствия всемирной паутины. Для получения денег из кассы ИП должен составить заявление, если сумма крупная, и указать размер получаемых средств. Перед выдачей крупных сумм заявление составляется не только для безопасности, но и для того, чтобы сотрудники банка успели внести средства в кассу. Недостаток этого способа в том, что времени на это уходит больше, а после получения налички ИП должен внести эти средства в кассу, а затем выдать их себе. Все это отражается в книге учета расходов и доходов. Иными словами – делаются бухгалтерские записи.

- Чековая книжка. На все уходит до нескольких дней, а на сумму выданной наличности нужно еще и уплачивать НДС. Как обналичить деньги с ИП с помощью чековой книжки, предприниматель должен узнавать у менеджера.

- Карточка. Наиболее предпочитаемый способ, как вывести деньги с ИП. Карточки могут быть только у физ. лиц, значит, перед снятием денежных средств ИП их должен перевести на карту физического лица. И лучше – на свою. При переводе на карты других физических лиц налоговая служба расценивает перевод как неофициальную заработную плату и с переведенных денег автоматически снимается 13 % НДФЛ.

Обратите внимание! Если физическое лицо не является резидентом Российской Федерации в текущее время, то ставка налогов для него будет ощутимо выше.

Сколько можно обналичивать в месяц

Необходимо знать, как ИП снять деньги со счета грамотно. Если ИП распоряжается своими деньгами странно (а это определяется банковскими специалистами), то кассу могут заблокировать. Максимальный лимит, который может снять предприниматель, будет зависеть от условий тарифа.

Например, «Точка» имеет одни из самых выгодных тарифов для предпринимателей, позволяет ИП снимать и тратить до 800 000 в месяц. Если тариф простой – то ограничение на меньшую сумму. Сколько ИП может снимать наличных денег в месяц без подтверждения – необходимо узнавать при открытии РКО.

Чтобы не возникло проблем, рекомендуется соблюдать следующие правила:

- После поступления денег на расчетный счет не снимать их минимум 5 дней;

- После снятия средств на счету должно оставаться более половины средств;

- Обналичивать средства как можно реже и только по необходимости;

- Отражать в учете на всякий случай коммерческие расходы.

Почему банки отслеживают снятие средств? Конечно, деньги ИП – это его личное имущество. Но Центробанк вместе с коммерческими второстепенными кредитными организациями отслеживают использование средств. Это необходимо для вычисления фирм-однодневок и мошенников. Поэтому банк может иногда запрашивать отчет в виде чеков от потраченных сумм или заблокировать счет.

Чтобы этого избежать, перед открытием рассчетно-кассового счета нужно тщательно изучить методические указания каждого банка, из которых будут следовать сотрудники.

Справка! Как правило, блокировка чаще происходит от некрупных банков. За ними Центробанк осуществляет более тщательный контроль, поэтому они четко придерживаются своих методических указаний и контролируют своих клиентов.

Какой процент берут банки за вывод средств

В среднем, процент за обналичивание в разных банках – 1. Как правило, чем выше сумма денег, снимаемых со счета – тем больше комиссионный процент. И сверх определенного лимита он будет возрастать. Центробанк установил максимальную ставку в 8 % и действует она в основном за снятие сумм более 5 000 000.

Перевод средств в банке

Некоторые банки и вовсе не берут комиссию за снятие до определенной суммы. Комиссия также отличается и для каждого инструмента вывода денег: через карту физического лица, чековую книжку, кассу или кэш-карту.

Справка! Правила вывода для ООО немного строже, чем для ИП, но у предпринимателей все равно есть определенные сложности. Например, если движение денежных средств осуществляется самим предпринимателем, а не бухгалтером.

Сколько времени занимает перевод на собственную карту

Перевод с ИП на карту физ. лица обычно является самым быстрым способом перевода денег. Переводы между физическими лицами происходят в 80 % случаев моментально. Переводы на карточки разных банков могут занимать до нескольких дней. Маленькие кредитные учреждения зачастую переводят средства в течение дня и не занимаются переводами в выходные и праздничные дни.

ИП, как правило, переводят средства на свою собственную карту и уже через нее осуществляют покупки. У крупных кредитных корпораций перевод занимает не более 5 минут. Но если сумма крупная, это время может быть увеличено, а для некоторых переводов даже потребуется подтверждение о совершении перевода (платежное поручение).

Для совершения перевода, необходимо воспользоваться собственным РКО. Как правило, при переводе на карточку самого индивидуального предпринимателя, налоговая служба не облагает переводимые средства налогами.

Если ИП подозревает, что будет потребность срочных переводов – перед выбором кредитного учреждения для РКО лучше проверять эту информацию. Кстати, будет лучше, если обслуживание по расчетному счету будет осуществляться в том банке, где у физического лица оформлена его собственная банковская карточка.

Какую сумму держать на расчетном счете ИП

Неопытные предприниматели расценивают расчетный счет как средство или инструмент для немедленной уплаты налогов и взносов, но контроль над счетами гораздо жестче.

На практике это далеко не так: на РКО предпринимателя должно быть как можно больше денег, заработанных легальным путем. Если же на счете постоянно будет наблюдаться отсутствие средств – налоговая может заинтересоваться предпринимателем. Будет повышенный контроль за целевым назначением использования средств, а также за законностью осуществляемой лицом деятельности.

Средства, оставляемые на счете, должны быть с запасом, чтобы мгновенно оплачивать открытые платежи, штрафы и взносы. Особенно, когда у предпринимателя нет собственного постоянного бухгалтера, на которого можно возложить обязанности ведения и сдачи отчетности. Профессионал сможет правильно отразить операции в книге учета, а также правильно посчитать и вовремя сдать налоговую документацию.

Кстати, некоторые ИП и вовсе не имеют собственного РКО. Это такие предприниматели, у которых отсутствуют работники, а сумма каждой сделки не превышает 100 000 рублей. Они пользуются обычной кассой, собственной картой и сами отвечают за хранение своих средств. Но это не освобождает от уплаты налогов.

Справка! С точки зрения экономики, налоговые взносы и платежи выгоднее делать с расчетного счета, а не путем перевода на карту или снятия наличных. О таких расходах не возникает вопросов ни у каких инстанций, а сам предприниматель может проводить финансовые операции и знать, когда и что было уплачено.

Можно ли перевести деньги на карту другого физ. лица

Перечисление денег с РКО может осуществляться на любую банковскую карту. Правда, если у предпринимателя по какой-то причине нет возможности перечисления средств своего ИП на личную карту – он пользуется карточками своих родственников, друзей или даже наемных сотрудников. Перевод на чужую карту кредитные учреждения не любят.

- Во-первых, неудобно отслеживать направленность переводимых средств;

- Во-вторых, комиссия банка может быть больше, чем при переводе на собственную карту;

- В-третьих, налоговая служба обязывает уплачивать с перевода налог на доходы физических лиц в размере 13 %.

Если делать переводы на чужую карту часто – банк точно может остановить работу РКО, либо проверить физическое лицо, на чью карту переводятся средства.

Если перевод осуществляется в качестве перевода заработной платы – необходимо это также указать в бухгалтерском учете и с перевода вполне закономерно спишутся 13% в налоговые органы.

Справка! За перевод на карту другого банка другого физического лица может взиматься комиссия.

От выбора банка будет зависеть процент за переводы, возможность перевода средств и условия использования счета. Чем реже предприниматель переводит деньги, тем лояльнее к нему относится банк. Налоговики не рекомендуют хранить личные средства на счете ИП. Налоговая служба может отследить соответствие вида предпринимательской деятельности, системы налогообложения (ОСНО или УСН) и объемы с количеством поступающих денежных средств.

Источник: samsebeip.ru

Как ИП вносить деньги на расчетный счет и является ли пополнение личными средствами доходом

На расчетный счет поступают деньги от деятельности вашего бизнеса, но иногда этих средств недостаточно, и счет надо срочно пополнить. В этом случае ИП может внести на счет свои личные деньги. Как это сделать? Не будет ли против налоговая?

Закон разрешает ИП вносить свои личные деньги на свой расчетный счет. Такие ситуации могут возникнуть, когда у бизнеса своих средств недостаточно для оплаты срочных обязательств. И здесь никаких ограничений для предпринимателя нет.

Зачем вносить личные деньги на расчетный счет

Иван регистрируется как индивидуальный предприниматель и открывает кофейню.

О кофейне никто не знает — пока заглядывают только случайные прохожие и друзья. Хорошо, что Иван варит вкусный кофе — его начинают рекомендовать. Но в первый месяц работы расходы все равно выше доходов. Пора платить за аренду: Иван пополняет расчетный счет личными деньгами.

За полгода Иван окупает половину вложений и даже нанимает баристу. Бариста убеждает предпринимателя, что покупка новой кофемашины — разумный ход, потому что кофе станет еще вкуснее. А если запустить рекламную кампанию, в кофейне будет очередь. Иван соглашается и снова вносит наличные на расчетный счет.

Бариста был прав: дела идут в гору. Через год Иван уже открывает вторую кофейню и готовит документы для запуска франшизы. Но ремонт нового помещения и услуги юриста обходятся дорого. Денег на расчетном счете не хватает, и предприниматель снова его пополняет.

У Ивана могли быть и другие причины для пополнения: погашение задолженности перед партнерами, расчет с сотрудниками, оплата налогов и страховых взносов. При этом важно, что все расходы, связанные с бизнесом, Иван совершает с расчетного счета. Если закупать оборудование, рассчитываться с поставщиками и платить зарплату с личной карты, на расчетном счете не будет расходов. Это плохо, если вы платите налог с прибыли: расходы с личной карты нельзя учесть как расходы бизнеса — налог будет выше. Чтобы этого избежать, оплачивайте расходы бизнеса со счета ИП.

Что учесть при снятии денег с расчётного счёта ИП

Если вам необходимо рассчитаться с партнёрами или работниками именно наличными деньгами, то надо учесть следующее:

- За снятие наличных денег с расчётного счёта банк взимает комиссию. Если деньги обналичиваются для выдачи зарплаты, то размер комиссии небольшой, обычно не превышает 1%. А вот если предприниматель снимает деньги для других целей, в том числе, на личные нужды, то комиссия может достигать 2% и более, в зависимости от суммы.

- Все операции с наличными деньгами должны выполняться в рамках соблюдения кассовой дисциплины. Хотя по действующим правилам, установленным Центробанком, в 2021 году индивидуальные предприниматели вправе не вести кассовые документы, на практике такой упрощённый порядок может привести к спорам с налоговыми органами при определении налоговой базы. Подробнее о правилах наличных расчётах читайте в статье «Кассовые операции».

- Если вы часто снимаете наличные деньги с расчётного счёта ИП на крупные суммы (от 100 000 рублей), то будьте готовы к тому, что банк может затребовать у вас подтверждение дальнейших расходов этой наличности. Такой контроль банки осуществляют в рамках закона № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем».

Получить наличные деньги вы можете в кассе своего банка, заполнив чековую книжку или платёжное поручение. Далее полученная наличность должна быть оприходована в кассу ИП по приходному кассовому ордеру (ПКО), а затем выдана из кассы по расходному кассовому ордеру (РКО).

Чтобы подтвердить расходование наличных денег в предпринимательских целях, надо оформлять и сохранять договоры с партнёрами, кассовые и товарные чеки, счёта-фактуры, товарные накладные, другие платёжные документы. Выдача зарплаты наличными подтверждается платёжной ведомостью по форме Т-53. При снятии наличных с расчётного счёта предпринимателю не надо составлять проводки, т.к. это инструмент бухгалтерского учета, который ИП не ведут.

Учитывая сложность оформления кассовых операций и необходимость выплаты комиссии банку, мы рекомендуем проводить наличные расчёты с контрагентами и работниками в крайних случаях. Что касается снятия наличности для личных нужд ИП, то сделать это проще.

Назначение платежа при пополнении расчетого счета ИП

Чтобы налоговая не посчитала перевод доходом, в назначении платежа нужно объяснить, что это личные деньги предпринимателя. Указывать назначение можно в свободной форме. Например, «внесение собственных средств» или «пополнение личными деньгами».

Если этого не сделать, налоговая подумает, что вы уклоняетесь от уплаты налогов. Инспектор увидит, что вы получили перевод, но не указали его в декларации. Даже если до этого несколько лет вы исправно платили, инспектор обязан выписать штраф. После перевода сложно доказать, что это были личные деньги.

Деньги должны перечисляться от имени владельца расчетного счета — то есть предпринимателя. Перевод от родственника в налоговой расценят как доход от предпринимательской деятельности — с него придется заплатить налог.

Можно ли тратить на личные нужды с расчётного счёта ИП

ИП могут оплачивать личные покупки прямо с расчётного счёта или с бизнес-карты, но есть подводные камни. Самое очевидное — расчёт налога.

На УСН «Доходы за вычетом расходов» личные траты нужно исключить из расходов, чтобы они не уменьшали налог. Налоговая может запросить первичку, чтобы проверить, соответствуют ли расходы ст. 346.16 Налогового кодекса. Хранить чеки, платежки, акты и накладные нужно в течение четырёх лет. Подробнее о том, как правильно учитывать расходы, мы написали в статье.

У предпринимателя сервис по ремонту ноутбуков и телефонов, по вечерам он с женой смотрит Игру престолов. Нетфликс нельзя признать в расходах, потому что сериалы не помогают ремонтировать технику, а паяльную станцию можно, она для бизнеса.

На УСН «Доходы» и патенте расходы не учитывают совсем, поэтому нет опасности занизить налог. Можно покупать билеты в кино прямо с карты ИП, ничего за это не будет.

Менее очевидный момент. Закон о защите прав потребителей не распространяется на покупки для бизнеса. Если платите с расчётного счёта ИП, запаситесь доказательствами, что покупка для личных нужд: пропишите это в договоре, закажите доставку на домашний адрес, вызовете мастера на дом для установки, сохраните все бумаги.

Например, купили холодильник, а он через какое-то время сломался. Магазин по гарантии вовремя не отремонтировал. Купили для себя — по претензии можете требовать возврат денег с пенями и компенсацию за моральный вред, потому что работает закон о защите прав потребителей. Купили для бизнеса — магазин вернёт только стоимость холодильника. По этой же причине не стоит покупать крупными партиями, будет сложнее доказать, что купили для себя.

Права потребителя: возврат некачественного товара

Права потребителей: претензии по некачественным услугам и работам

Как вносить деньги на расчетный счет

Переводы стоят денег, причем заплатить придется дважды: банку, через который отправляете, и банку, где открыт расчетный счет. Чтобы узнать, во сколько обойдется перевод, изучите тарифы на сайте банка или спросите кассира. Есть четыре способа пополнить счет:

- Перевод с карты. Вы можете перевести деньги на счет ИП с карты любого банка. Сделать это можно в личном кабинете на сайте банка или в мобильном приложении — достаточно знать номер счета или карты, которая к нему прикреплена. Способ работает везде, где есть интернет.

- Пополнение через банкомат. Первый вариант — вставить карту, прикрепленную к расчетному счету, и пополнить ее обычным способом. Второй вариант — найти в меню банкомата пункт «пополнение расчетного счета», указать выданные банком логин и пароль, затем внести деньги. Эта функция есть не у всех банков. Информация о комиссии за пополнение счета отображается на экране банкомата.

- Пополнение в кассе банка. Для пополнения через кассу банка нужно прийти в отделение с паспортом. За перевод банк-отправитель берет комиссию. Кассир даст точную информацию о комиссии и поможет правильно оформить пополнение счета.

- Перевод через систему переводов. Это компании, которые переводят деньги за процент — Контакт, Юнистрим и другие. Комиссия обычно в пределах 2 %. Перевод можно сделать в офисе компании или через сайт. Тарифы есть на сайте, но можно узнать и у кассира. Для перевода понадобится паспорт и номер расчетного счета.

Пополнение наличными может занять до 5 рабочих дней, а перевод с карты обычно приходит за 1 день. Если карту и расчетный счет обслуживает один и тот же банк, комиссии за перевод не будет.

Корпоративная карта

Пополнить средства бизнеса можно через корпоративную карту. Сегодня почти во всех банках к расчетному счету выдается такая карта. Просто положите деньги на нее в банкомате.

Если пополнять будете через банкомат вашего банка или банка-партнера, то комиссия с вас удерживаться не будет. В ином случае, за услугу придется платить. Сумму комиссии вы увидите на экране банкомата, она разная в разных банках.

Минус этого способа в том, что здесь вы не всегда можете указать, что вносите не выручку, а личные средства. Последствия этого будут рассмотрены ниже. Поэтому уточняйте о нюансах такого пополнения в своем банке, так как обычно корпоративная карта предназначена для внесения выручки.

Куда можно потратить личные деньги с расчетного счета

После внесения личных денег на расчетный счет они перестают быть личными. Теперь это деньги бизнеса. Вы можете тратить их на деловые расходы: оплачивать аренду и расходные материалы, перечислять зарплату, закупать оборудование.

Если ваш банк позволяет, тратить заработанные деньги на личные нужды можно прямо с расчетного счета. Для этого банки предлагают корпоративные карты, привязанные к расчетному счету. Такую карту можно дать сотрудникам, чтобы они могли закупить канцтовары или оплатить обед с клиентом.

Сколько дней идут деньги

Если пополняете корпоративную карту через банкомат, деньги обычно приходят в течение 10 минут. А если кладёте деньги на счёт по номеру через офис партнёра, то зачисление может идти от 1 до 5 дней. Например, платёж, отправленный в конце операционного дня, проведут только на следующее утро. А отправка вечером пятницы захватит и выходные.

Если допустите ошибку в реквизитах, платёж попадет в «невыясненные». В этом случае вам позвонят сотрудники банка и уточнят данные для перевода, это тоже потребует времени.

Что нужно запомнить о внесении личных денег на счет ИП

- Индивидуальный предприниматель может свободно вносить личные деньги на расчетный счет. Перевод личных средств — это не доход. Налог с него платить не нужно.

- Чтобы инспектор не взыскал налог, нужно указывать правильное назначение. Если переводите свои деньги, пишите в назначении «внесение собственных средств».

- За пополнение через банк вы платите комиссию два раза — при отправлении и зачислении. Исключение — пополнение в рамках одного банка.

- Деньги можно тратить на все операции, связанные с бизнесом: перечисление зарплаты, расчеты с партнерами, закупку товара.

- Есть четыре способа пополнения счета индивидуального предпринимателя: картой, в банкомате, в кассе банка и через систему переводов.

Учёт внесения собственных средств в бухгалтерии

Помните – после того как будет оформлено вложение денег ИП в оборот компании, создаётся приходный ордер. Там отмечается, что эта финансовая часть не является частью коммерческой работы фирмы, то есть не имеет ней отношения. Иначе, полученные фирмой деньги могут сойти за выручку от деятельности.

В расходном же ордере указывается номер счёта на который зачисляется переведённая сумма, а также адрес банка, где был принят и исполнен перевод средств.

В процессе добавления средств в кассу фирмы, указывайте откуда средства пришли.

Обратите внимание! Сам «ипешник» может вливать средства, используя собственный счёт в банке. Если он не является владельцем счёта, банк имеет право запретить проведение операции.

Когда операция будет выполнена, предприниматель получает чек, подтверждённый печатью и подписью со стороны кассира. Далее оформляется проводка (счёт 84 «Прочие операционные расходы»).

В приходно-кассовом ордере обозначать цель вливания финансовых средств требуется только тогда, когда эти средства получены от коммерческой деятельности предпринимателя. Тогда они оформляются как вырученные средства. Помните, что любая проводка оформляется всей требуемой документацией.

Приходно-кассовый ордер также оформляется, когда деньги предприниматель вносит для погашения существующей задолженности ИП. Сумма средств, которые были внесены не идёт под учёт в книге доходов и расходов (КУДиР). О КУДиР для УСН читайте здесь.

В том случае, если происходит поступление наличных в кассу из собственного кармана, требуется выполнять проводки 72 «Доходы/расходы ИП», 72.1 «Вклад личных средств», 72.2 «Пополнение счета» и 84 «Прочие операционные расходы».

При этом вклад подкрепляется ордером № Ко-1. Именно тогда учёт финансов, которые вкладываются, проходит по счёту работы с кредиторами (Кредит50) и дебиторами (Дебет76) и по счёту проводки.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai