10.02.23 9483 14 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Как дивиденды поступают инвестору

Если бизнес решил поделиться частью прибыли, инвестору не надо ничего делать, достаточно владеть акцией на дату фиксации реестра акционеров. Все остальное сделают без его участия:

Дивиденды могут зачислить на один из нескольких счетов, которые открыты на имя инвестора:

- брокерский счет;

- индивидуальный инвестиционный счет;

- банковский счет.

Не все брокеры предоставляют инвесторам выбор. Например, в Тинькофф, дивиденды будут зачислены на тот счет, на котором хранится акция — на брокерский или ИИС. Варианта зачисления дивидендов на банковский счет у этого брокера пока нет.

Правила выплаты дивидендов (ИП/РФ)

Размер выплаты акционеру не зависит от стоимости акции в день фиксации реестра акционеров или в день начисления дивидендов.

Дивидендная политика у компаний отличается:

- Некоторые платят дивиденды десятилетиями и регулярно их повышать. Это так называемые дивидендные аристократы. Такую политику ведут известные и устоявшиеся компании, которые давно завоевали свою долю рынка и готовы привлекать инвесторов за счет дивидендов.

- Другие готовы делиться частью прибыли только при выполнении некоторых условий. Если, например, прибыль выше какого-то определенного уровня. Но дивиденды могут отменить или снизить при любых изменениях рыночной ситуации или в политике компании.

- Третьи изначально прописывают в дивидендной политике, что всю прибыль направляют на развитие и ничего акционерам начислять не будут. Чаще всего по последнему пути идут молодые и интенсивно развивающиеся компании, например, из сферы биотехнологий или IT-сектора.

Акционеры обязаны оплатить НДФЛ с дивидендов независимо от того, где работает компания в РФ или за рубежом. Разберемся, по какой ставке считают налог на доходы для налоговых резидентов и нерезидентов России, и в каких случаях его придется платить самостоятельно.

В чем отличие дивидендов российских и зарубежных компаний

- брокер или управляющая компания, в которой открыт брокерский или ИИС счет, если дивиденды начислены российским эмитентом;

- сам инвестор, если дивиденды начислены иностранным эмитентом. Такая же ситуация возможна, если дивиденды поступают не на ИИС или брокерский счет, а на банковский даже от российских компаний. Некоторые брокеры не считают себя налоговыми агентами по таким счетам, поэтому инвестору придется подсчитать налог и отчитаться самостоятельно. Уточните у своего брокера отношение к этому вопросу, чтобы не возникало разногласий с ФНС.

Обратите внимание, некоторые акции торгуются в рублях и их можно свободно купить на Московской бирже, но компания подчинена юрисдикции другого государства. Например, у X5 Group — это Нидерланды, Тинькофф — Кипр, а у Полиметалла — остров Джерси. Проверить эмитента можно по ISIN. Если две первые буквы RU — страна-эмитент Россия, любые другие буквы — эмитент находится за рубежом.

КАК ИП ПОЛУЧИТЬ ДИВИДЕНДЫ?

Какую применяют ставку налога

- 13% для налоговых резидентов — тех, кто находится на территории РФ не менее 183 дней в году;

- 15% для нерезидентов;

- 15% для резидентов, если общая сумма доходов превысит 5 млн рублей за налоговый период. Повышенную ставку применяют только к сумме превышения, то есть доход до 5 млн рублей будет облагаться по ставке 13%.

С НДФЛ от дивидендов нельзя вернуть ни социальные, ни имущественные, ни инвестиционные и никакие другие налоговые вычеты. Нет никаких законных способов обойти это правило. Даже если ваша инвестиционная деятельность принесла убытки, налог платить все равно придется. Повторное инвестирование дивидендов в те же или другие активы тоже не поможет.

Вы вкладываете деньги, с которых уже удержан НДФЛ или с которых вы обязаны его заплатить самостоятельно. Также не избавит от налога с дивидендов покупка акций на ИИС, независимо от того какой тип вычета вы выбрали — на взнос или на доход.

При построении дивидендной стратегии и покупке акций компаний, которые регулярно делятся прибылью с акционерами, обязательно учтите, что со всех этих сумм придется заплатить государству 13%, а в отдельных случаях и 15%.

Как считать НДФЛ с дивидендов российских компаний

Если дивиденды начислены российским эмитентом, инвестор в большинстве случаев ничего не считает сам. Брокер удержит НДФЛ в момент зачисления денег на счет. Сумму налога переведут в ФНС без какого-либо распоряжения от владельца акции.

Например, в портфеле инвестора 1 обыкновенная акция «Новатэк», 5 обыкновенных акций «Татнефть» и 6 привилегированных акций «Татнефть». При зачислении дивидендов брокер автоматически удерживает сумму налога:

Вся информация доступна в брокерском отчете. Его можно заказать у брокера и просмотреть в любой момент.

По акции «Новатэк» брокер должен был списать:

27,67 руб. * 13% = 3,5971 рубля.

Но по закону налог исчисляется в целых рублях, и все что больше 50 копеек округляется до целого рубля. В примере 59 копеек, значит, брокер удерживает не 3,6, а 4 рубля. Так же считаются и суммы по акциям «Татнефть»:

82,6 * 13% = 10,738 после округления 11 рублей,

99,12 * 13% = 12,8856 после округления 13 рублей.

Инвестор получил от двух компаний: 23,67 + 71,6 + 86,12 = 181,39 рублей. А 28 рублей налога с дивидендов брокер переведет в ФНС.

Как считать НДФЛ с дивидендов зарубежных компаний

При поступлении дивидендов от иностранных, в том числе и американских компаний, инвестор сам отчитывается перед налоговой службой о доходе из-за рубежа. Брокер не выступает налоговым агентом, поэтому ничего не удерживает и не перечисляет в ФНС.

Американские компании

- Инвестор подписывал у брокера форму W-8BEN, тогда при выплате дивидендов с него в большинстве случаев спишут только 10% налога и остальные 3% придется доплачивать в ФНС России. Однако по некоторым активам налоговая ставка может быть больше 13%, например по REIT списывают 30%. В этом случае ничего перечислять в бюджет не придется, но подать декларацию надо.

- Инвестор не подписывал у брокера форму W-8BEN. В этом случае ставка, по которой удерживали налог на доходы 30%. Это больше, чем 13% НДФЛ принятые в российском законодательстве. Несмотря на то, что платить в ФНС ничего не надо, предоставлять 3-НДФЛ все равно придется.

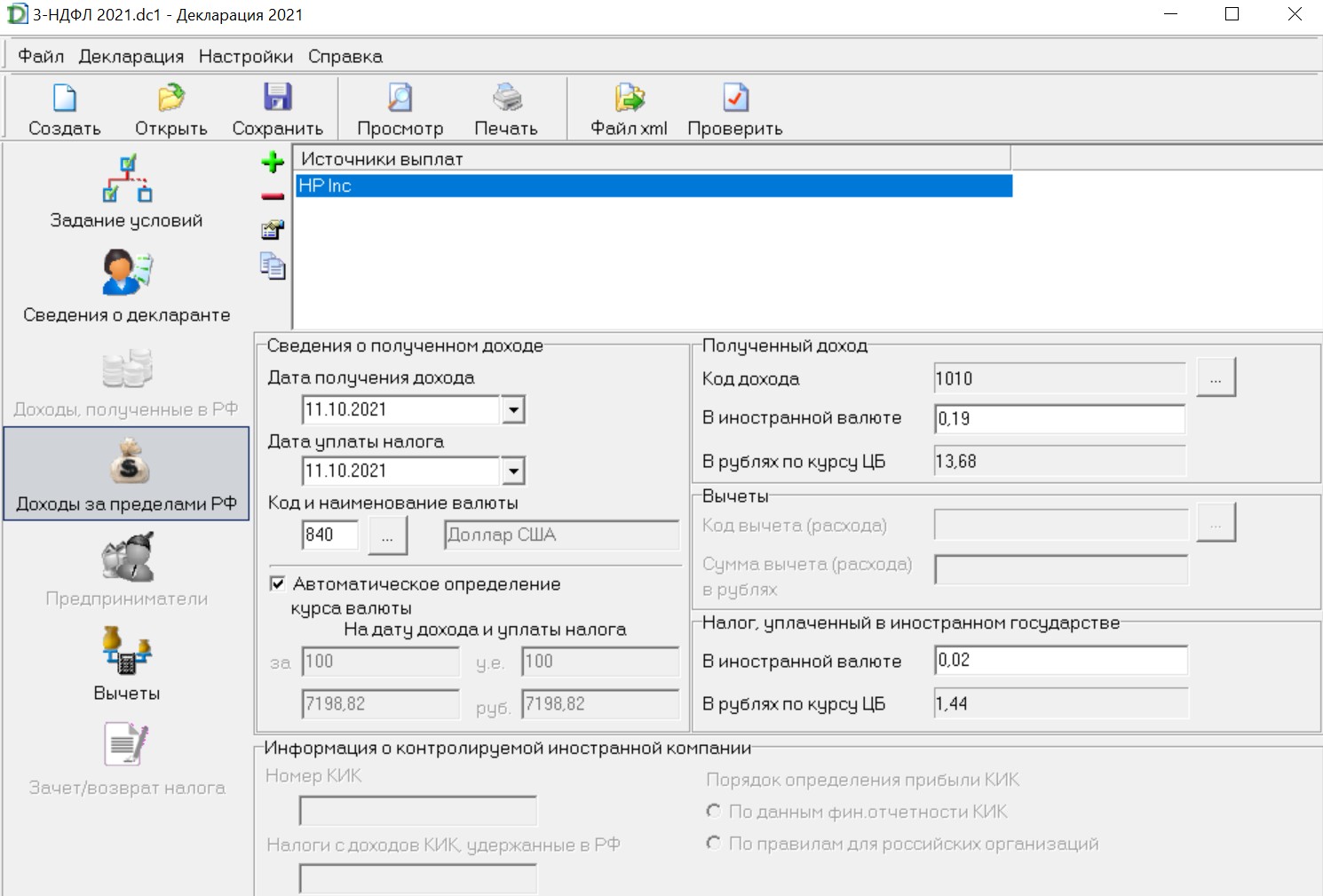

Например, в портфеле инвестора одна акция американской компании HP и подписана форма W-8BEN. Значит, что при зачислении 8 октября 2021 ему зачислили сумму за вычетом 10%. Оставшиеся 3% придется заплатить в ФНС самостоятельно.

- Узнать сумму и дату выплаты дивидендов эмитентом. Эта дата есть в отчете брокера. Это 0,1938 доллара от 8 сентября 2021 года.

Если б инвестор из примера не подписал бы форму W-8BEN до даты отсечки, тогда в США с него удержали бы 30%. На счет пришла б сумма не $0,17, а $0,13, но зато самостоятельно ничего не пришлось высчитывать.

Другие иностранные компании

На доход по акциям других зарубежных компаний форма W-8BEN не влияет. В этом случае важно выяснить, какая ставка налога действует в стране-эмитенте. По налоговому кодексу РФ инвестор может уменьшить сумму налога на размер удержанного и уплаченного налога в той стране, где действует компания. Например, на Кипре — ставка 0%, значит, инвестору придется заплатить в ФНС России все 13%, в Нидерландах — 15%, значит, останется только отчитаться в поступлении дивидендов, а платить ничего не придется.

У России соглашения подписаны с 80 странами. Но этот перечень периодически меняется — одни страны расторгают договоренности, другие, наоборот, заключают новые.

В отчете брокера нет информации об удержании налога с дивидендов от иностранных акций. Поэтому за документооборот и оплату НДФЛ инвестор несет ответственность сам.

Как и когда декларировать дивиденды

Процедура предоставления отчетности по дивидендам одинакова для всех российских инвесторов, независимо от того, через какого брокера куплены акции и зачислены дивиденды.

При сотрудничестве с российским брокером

По дивидендам российских компаний инвестор никому не отчитывается. За него это сделает брокер. А вот все остальные поступления из-за рубежа придется задекларировать. Для этого используют 3-НДФЛ. Если вы оформляете налоговые вычеты, то уже знакомы с этим документом, если нет — придется его изучить.

Обратите внимание, за один календарный год можно сдать только одну 3-НДФЛ. Нельзя заполнить одну декларацию на вычет по ИИС, другую на возврат денег по лечению или занятиям фитнесом, а третью для декларирования доходов из-за рубежа. Все эти данные должны быть в одном документе. Если о чем-либо забыли отчитаться или допустили ошибку, то заполняете новую скорректированную декларацию. При этом не забудьте перенести все данные из предыдущего документа.

При сотрудничестве с иностранным брокером

Если получаете дивиденды за пределами РФ, их также потребуется отразить в декларации 3-НДФЛ. Зарубежный брокер не выступает налоговым агентом, поэтому инвестор отчитывается по таким доходам самостоятельно.

- оригинал отчета брокера с нотариальным переводом на русский язык;

- данные о сумме и валюте дохода, дате выплаты, наименовании эмитента.

Каждую сделку потребуется переводить в рубли по курсу ЦБ на дату получения дохода. Сумму налогов к оплате программа «Декларация» рассчитает самостоятельно.

Подать декларацию за 2021 год необходимо до 4 мая 2022 года. А оплатить налог до 15 июля 2022 года. За просрочку и в первом, и во втором случае предусмотрен штраф.

Создать декларацию 3-НДФЛ можно одним из двух способов — через специальную программу или на сайте налоговой службы в личном кабинете налогоплательщика.

Специальная программа «Декларация»

Программа доступна для скачивания на сайте налоговой. По ссылке загрузите три файла. Установите программу и заполните 3-НДФЛ на компьютере.

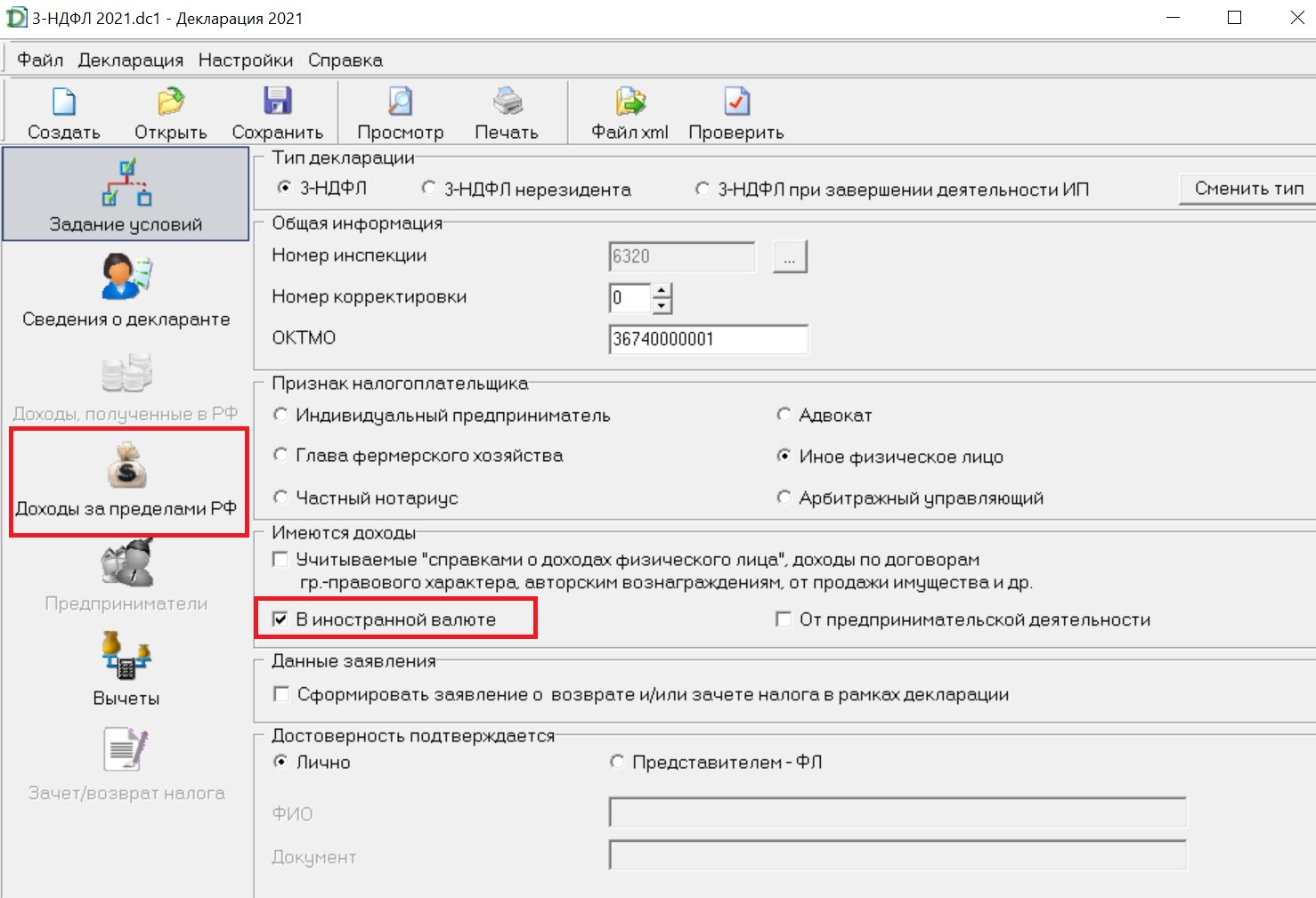

- Укажите тип декларации, а также номер инспекции и ОКТМО. Эти сведения можно узнать в налоговой инспекции или на официальном сайте ФНС по адресу места жительства.

- Поставьте галочку в иностранной валюте.

- Перейдите на вкладку «Доходы за пределами РФ».

Онлайн в личном кабинете налогоплательщика

- Войдите в личный кабинет налогоплательщика и выберите раздел «Жизненные ситуации».

Выберите вкладку «Подать декларацию 3-НДФЛ».

Укажите в разделе «Данные», что декларация за 2021 год подается впервые, если других вариантов 3-НДФЛ за этот период вы еще не подавали.

Укажите год — 2021 и налоговый статус — резидент или нет.

Если заполняете 3-НДФЛ впервые, создайте электронную цифровую подпись для взаимодействия с ФНС.

ЭЦС сформируется за несколько минут, в отдельных ситуациях на это потребуется несколько часов.

Загрузите готовую 3-НДФЛ из программы «Декларация» или выберите вкладку «Заполнить онлайн».

Выберите действие «Заявить доход».

Перейдите на вкладку «За пределами РФ» и нажмите «Добавить источники дохода».

Укажите валюту и сумму налога, которую удержал налоговый агент.

Прикрепите подтверждающие документы: договор на брокерское обслуживание и брокерский отчет, где видна информация обо всех поступивших из-за рубежа дивидендах.

После этого отчет можно отправить.

Налог можно оплатить сразу или дождаться проверки. Главное не забыть перевести в ФНС сумму НДФЛ до 15 июля 2022 года, иначе налоговая начислит штраф.

Дополнительные документы

Иногда налоговой инспекции недостаточно информации из справки о доходах за пределами РФ, которую сформировал брокер. В такой ситуации ФНС могут запросить у инвестора справку по форме 1042-S. Ее также можно сформировать и запросить у своего брокера в личном кабинете или по почте. Но этот документ может быть еще недоступен для брокера из-за особенностей документооборота с зарубежными компаниями, поэтому запрашивать его можно только к концу марта или в апреле.

Чаще всего справку 1042-S брокер предоставляет на английском языке. Поэтому ее придется перевести и нотариально заверить до передачи в налоговую.

Срок проверки декларации

На проверку 3-НДФЛ у налоговой службы 3 месяца. То есть после отправки документа в ФНС не может быть затрачено больше этого срока. Это регламентировано в п. 2. ст. 88 НК РФ.

Если в декларации были указаны только дивиденды, процедура на этом завершена. Но если инвестор претендовал на налоговые вычеты, на перечисление из бюджета на счет уйдет еще один месяц.

Из-за чего могут оштрафовать

- штраф за нарушение срока подачи — 5% от суммы неоплаченного налога за каждый месяц просрочки, минимум 1 000 рублей и максимум 30% от суммы налога — ст. 119 НК РФ;

- штраф за отсутствие в декларации части доходов независимо от причины — 20%, если ФНС посчитает, что в этом не было злого умысла и 40%, если признают действия налогоплательщика преднамеренными — ст. 122 НК РФ;

- пеня за неуплату налога по декларации до 15 июля — 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки начиная с 16 июля — ст. 75 НК РФ.

Поэтому заполняйте декларацию и платите налог своевременно. Если обнаружили ошибку сами или налоговая запросила дополнительные документы, предоставьте их в срок.

Источник: brobank.ru

Порядок расчета дивидендов при УСН

Ежегодно многие компании при положительных результатах работы распределяют полученную прибыль между лицами, владеющими акциями или долями. В основном это делается в виде дивидендов, а решение по их размеру и срокам выплат принимает общее собрание.

Такое собрание может быть годовым или внеочередным; для акционерных компаний это собрание акционеров (п. 1 ст. 47, подп. 10.1, 11 п. 1 ст. 48 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, далее — закон № 208-ФЗ), а для ООО — собрание участников (п. 1 ст.

28, подп. 7 п. 2 ст. 33 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, далее — закон № 14-ФЗ).

Согласно п. 1 ст. 43 НК РФ дивидендом является любой доход участника или акционера, если он получен от компании при распределении чистой прибыли в размере, пропорциональном доле в уставном капитале.

Если компания получила доход из источников, находящихся за пределами России, и такой доход подпадает под определение дивидендов в той стране, то и в РФ он будет признаваться дивидендом.

Кроме того, дивидендами признаются, согласно п. 6 ст. 269 НК РФ, и сверхнормативные проценты, выплачиваемые резидентом РФ иностранной компании по контролируемой задолженности.

Следует ли признавать дивидендами выплаты из чистой прибыли прошлых лет?

Какие выплаты не считаются дивидендами

- суммы, выплачиваемые участнику или акционеру компании в связи с ликвидацией организации, в размере, пропорциональном вкладу в уставный капитал;

- акции, передаваемые в собственность участнику или акционеру;

- вклады в некоммерческую организацию, которые вносит хозяйственное общество для уставной деятельности организации.

- выплаты сделаны из чистой прибыли организации;

- выплаты сделаны прямо пропорционально величине доли участника или акционера в капитале компании.

Начисление и выплата дивидендов при УСН «доходы» и «доходы минус расходы»

Расчет дивидендов при УСН, как и при общем режиме, производится прямо пропорционально доле (вкладу) участника, а выплата осуществляется за вычетом налога, удерживаемого с начисленных доходов.

Любая организация, выплачивающая дивиденды, согласно п. 3 ст. 214, п. 1 ст. 226, п. 2 ст. 226.1, пп. 3, 7 ст. 275 НК РФ, становится налоговым агентом. Причем обязанности по исчислению и уплате налога на прибыль с начисленных дивидендов должны исполнять, в том числе и организации, применяющие УСН (подп. 1 п. 3 ст. 24, пп.

3, 5, 7 ст. 275, п. 5 ст. 346.11 НК РФ). Выбранный объект налогообложения упрощенца не влияет на расчет дивидендов и исчисление налога на прибыль с них.

Далее мы рассмотрим некоторые случаи, при которых организация, применяющая УСН, выступает налоговым агентом при выплате дивидендов другим организациям и физическим лицам.

Если юридическое лицо, которое получает дивиденды, использует общую систему налогообложения, то организация, которая произвела выплаты, должна подсчитать, удержать и перевести в бюджет налог на прибыль. Эта обязанность определена положениями, содержащимися в подп. 1 п. 3 ст. 24, пп. 3, 5, 7 ст.

275 НК РФ.

Перечисляем дивиденды в ООО на УСН: особенности

Более того, даже если организация — получатель дивидендов — также находится на спецрежиме (УСН, ЕСХН), то налог на прибыль с суммы дивидендов все равно надо платить. Для получателей на УСН и ЕСХН этот вывод следует из положений п. 3 ст. 284, п. 3 ст. 346.1, п. 2 ст. 346.11 НК РФ.

Примечательно, что для получателей дивидендов — организаций, использующих разные объекты налогообложения — «доходы» и «доходы минус расходы», налог тоже рассчитывается по единой методике.

Как рассчитать дивиденды при УСН, если получатель — физическое лицо

Организация на УСН, выплачивающая дивиденды физическому лицу, считается налоговым агентом, и на нее, согласно подп. 1 п. 3 ст. 24, п. 3 ст. 214, п. 1 ст. 226, п. 2 ст.

226.1 НК РФ, возлагается обязанность по исчислению, удержанию и внесению в бюджет НДФЛ.

Примечательно, что это тот редкий случай, когда налоговый агент должен платить НДФЛ даже за индивидуального предпринимателя, использующего УСН, ПСН или ЕСХН. Дело в том, что у ИП на спецрежимах, в соответствии с п. 3 ст. 346.1, п. 3 ст. 346.11 НК РФ, дивиденды не освобождены от уплаты подоходного налога.

Пример расчета дивидендов при УСН 6%

- 60 000 руб. × 13% = 7 800 руб.

- 60 000 руб. – 7 800 руб. = 52 200 руб.

Итоги

Компания на УСН, выплачивающая дивиденды, является налоговым агентом, который должен рассчитать и удержать налог у получателей дивидендов независимо от того, какой режим налогообложения они применяют. Расчет дивидендов при УСН производится так же, как и при общем режиме, а уплата — за вычетом удержанного налога, который исчисляется по ставке 13% или 15%.

КБК НДФЛ дивиденды в 2021 году

- Налоговый кодекс РФ

- закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

- закон «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ

Источник: www.rusbuhgalter.ru

Дивиденды: проводки

Целью любой коммерческой организации является получение прибыли. Полученный чистый положительный финансовый результат деятельности предприятия может быть по решению учредителей направлена на развитие компании или на выплату доходов участникам. Рассмотрим понятие «бухучет дивидендов», проводки, которые необходимо сформировать в учете.

Начисление дивидендов: проводки

Дивиденды — часть чистой прибыли, выплачиваемой участникам или акционерам общества. Размер прибыли, подлежащей распределению, определяется по окончании финансового года. Сумма ее отражается итоговой годовой записью по кредиту счета 84.

Решение о такой выплате может принять только общее собрание участников или акционеров общества. Если учредитель единственный, то решение о распределении части положительного финансового результата принимается только им.

Расчеты с учредителями отражаются на счете 75 плана счетов бухгалтерского учета. Для расчетов по выплате доходов Минфин в Приказе № 94н рекомендует открыть к нему субсчет 2. Аналитический учет следует вести в разрезе каждого учредителя. Исключение составляют расчеты с акционерами — собственниками акций на предъявителя в АО, поскольку установить их идентификационные данные невозможно.

Отражаются начисления на дату принятия решения о выплате части нераспределенного положительного финансового результата компании собственникам.

Начислены дивиденды: проводка Дт 84 Кт 75.

Выплату дохода учредителю отражаем записью Дт 75 Кт 50, 51.

Налогообложение выплат участникам общества

С перечислений в адрес физических лиц компания обязана исчислить, удержать и перечислить в бюджет НДФЛ ( ст. 226 НК РФ ). Сделать это нужно не позднее следующего дня. Ставка для налоговых резидентов РФ составляет 13 %, для нерезидентов — 15 %.

В отношении части прибыли, выплачиваемой организации, она признается налоговым агентом, то есть должна удержать и перечислить в бюджет налог на прибыль (п. 3 ст. 275 НК РФ ). Причем это правило распространяется и на предприятия, работающие:

- на общей системе налогообложения;

- на упрощенной системе налогообложения.

Ставка, в соответствии с пп. 2 п. 3 ст. 284 НК РФ , составляет 13 %. Исключением являются выплаты в адрес российской компании, которая владеет не менее чем половиной уставного капитала не менее чем 365 дней подряд до момента выплаты. Если же учредитель — иностранная компания, то ставка составляет 15 %. Перечислить налог также необходимо не позднее следующего дня.

Дивиденды: начисление и выплата, проводки в бухучете

Рассмотрим на примере.

По решению учредителей, ООО «Компания» 15.02.2018 выплачивает часть чистой прибыли трем участникам: АО «Учредитель», Иванову С.М., Семенову К.С. — каждому в размере 100 000 руб. Все получатели — налоговые резиденты РФ.

Принято решение о перечислении части положительного финансового результата учредителям:

Исчислен НДФЛ с перечислений физическим лицам:

Исчислен налог на прибыль с доходов в адрес организации:

Перечислено по решению о распределении части финансового результата:

Полученные дивиденды: бухгалтерские проводки

Если ваша компания является участником другой организации, то она может быть получателем дивидендов. На дату получения такого дохода бухгалтер сделает проводки:

- Дт 51 Кт 76 — получены доходы от участия в другой компании;

- Дт 76 Кт 91 — полученные дивиденды отражены в доходах.

Полученную часть нераспределенного дохода дочерней организации следует обособленно отразить в отчете о финансовых результатах организации по строке 2310 «Доходы от участия в других организациях».

В налоговом учете следует иметь в виду, что с дивидендов, полученных от российской компании, уже был удержан налог на прибыль (п. 3 ст. 275 НК РФ ). Поэтому данные поступления не увеличивают базу по налогу.

Источник: ppt.ru