Должны ли ИП использовать кассовый аппарат

Переход на онлайн-кассы ведется с 2017 года, постепенно охватывая все новые сферы деятельности и виды предпринимательства. Что ж, похоже, все льготные и переходные периоды по применению ККТ закончены. Дольше всех продержались индивидуальные предприниматели, не привлекающие к бизнесу сотрудников. Но 1 июля 2021 года отсрочка кассовых аппаратов для ИП без работников тоже канула в лету.

Эксперты КонсультантПлюс разобрали основные правила применения ККТ. Используйте эти инструкции бесплатно.

Ранее лишились права работать без онлайн-касс ИП на общей системе и упрощенке с сотрудниками, за ними последовали ИП на патенте (но исключения есть и для тех, и для других, мы о них еще поговорим).

910 ФНО за ИП без сотрудников

Онлайн-техника заменила обычные кассы, которые для регистрации таскали в налоговую инспекцию, да и с фискальными данными тоже все было непросто. Теперь одним кликом сведения о продаже отправляются непосредственно на специальный ресурс налоговой инспекции.

Многократно дополненный и измененный закон от 22.05.2003 № 54-ФЗ в ныне действующей редакции однозначно определяет, что предприниматели без сотрудников должны применять кассовый аппарат на общих основаниях, то есть использовать онлайн-кассы.

Цифровые технологии идут вперед и теперь «выдать чек» — это не просто сунуть в руки покупателю бумажку с плохо читаемыми знаками. Современные онлайн-кассы способны не только сформировать чек, но и отправить его по адресу — электронному адресу покупателя, который тот указал перед покупкой. Или по смс. Вот такой кассовый аппарат для ИП на УСН без работников придется как нельзя более кстати. Впрочем, как и для предпринимателей, применяющих иные системы налогообложения и работников привлекающих.

Такая техника предполагает наличие устойчивого и быстрого интернета. Но жизнь, как известно, вносит свои коррективы. На необъятных просторах нашей страны полным-полно мест, где не то что интернет — электричество не всегда доступно. В этой ситуации: какой кассовый аппарат нужен для УСН, ОСНО и ПСН при отсутствии сети, а порой и электричества?

Как говорил персонаж известного фильма: «Не волнуйся, Лев! Правительство тебя не оставит!»

Для сведения: чем отличается ИП от самозанятого

Кто из ИП может не использовать кассовый аппарат

Вот и индивидуальных предпринимателей правительство не оставило и предусмотрело некие послабления в законе 54-ФЗ. О них и поговорим. Сосредоточимся на статье 2 закона. Она имеет название «Особенности применения ККТ». Из нее станет понятно, кому и как работать без кассового аппарата при УСН, ОСНО, ПСН и НПД.

Индивидуальных предпринимателей, имеющих право не применять онлайн-кассу, можно разделить на три группы по следующим признакам:

Нужно ли платить себе зарплату, если ты директор учредитель? Предпринимательский доход и налоги

- особенности местонахождения;

- специфика деятельности;

- применяемый режим налогообложения.

Как видим, ни один признак наличия или отсутствия у ИП сотрудников не касается. Таким образом, на вопрос, нужны ли кассовые аппараты без наемных работников, даем однозначный ответ — да, если речь лишь о сотрудниках, то нужны.

А теперь подробнее о возможностях работы без ККТ.

В законе 54-ФЗ находим два варианта особенностей местонахождения:

- отдаленные и труднодоступные местности;

- отдаленные от сетей местности.

При работе в отдаленных и труднодоступных местностях необязательны кассовые аппараты, с наемными работниками и даже для юридических лиц. Совсем. Но документ о совершении операции выдать надо. Хоть вручную его заполняйте (честно-честно, так можно), но обязательно соблюдайте наличие реквизитов, указанных в ст. 4.7 закона 54-ФЗ (п.

1, абзацы 4–12 статьи 4.7).

Отдаленные от сетей местности не дают возможности вовсе не использовать ККТ. Но вместо онлайн-кассы допустимо использовать устаревший вариант с фискальным накопителем. Также поступаем при работе на территории военного объекта, объекта органов ФСБ, госохраны или внешней разведки. Чеки выдаем в обязательном порядке — здесь никаких послаблений нет.

Перечень труднодоступных и отдаленных от сетей местностей содержат сайты местных администраций. При отказе от использования ККТ из-за неподходящих территориальных условий, ориентируемся только на официальные данные, а не на субъективные впечатления.

Специфика деятельности тоже влияет на обязанность использовать кассовые аппараты для ИП без сотрудников и с таковыми, а также для юридических лиц. Это различная торговля в киосках, разносная и ярмарочная торговля, бытовые услуги, проведение религиозных обрядов и еще много чего интересного. Полный перечень видов работ (услуг), при которых ИП имеет возможность не применять ККТ, приведен в п. 2 ст. 2 закона 54-ФЗ.

Практически каждый пункт перечня имеет оговорки. Прежде чем выбрасывать свою кассу, внимательно с ними ознакомьтесь!

А теперь о влиянии режима налогообложения на применение ККТ.

Не применяют кассу ИП, перешедшие на уплату НПД. Естественно, только в отношении доходов, которые этим налогом облагаются.

ИП на патенте освобождены от применения ККТ, если их вид деятельности указан в п. 2.1 ст. 2 закона и не попадает под ограничения, предусмотренные п. 8 статьи 2. Ограничений немного: торговля подакцизными товарами и применение автоматических устройств для расчетов.

Для сведения: особенности налогообложения самозанятых и ИП

Какие ИП обязаны использовать кассовый аппарат

Если вы внимательно читали предыдущий раздел, то вам уже ясно: применение кассового аппарата для ИП без наемных работников обязательно, если этот самый ИП не осуществляет свою деятельность в отдаленных и труднодоступных местностях.

Другое дело, что в определенных ситуациях разрешается применять не онлайн-кассу, а ККТ с фискальным накопителем. Но ситуаций этих, скажем прямо, совсем немного.

При желании можно организовать деятельность ИП без расчетного счета и кассового аппарата, но вряд ли предпринимателю понравится терпеть жесткие ограничения, которые накладывает подобная организация работ. Сомнительное преимущество сведется на «нет» многочисленными неудобствами как для ИП, так и для его партнеров.

- какие чеки подходят для авансового отчета;

- как заполнить квитанцию к приходному кассовому ордеру.

Источник: clubtk.ru

ИП и аутстаффинг: стоит ли предпринимателю нанимать людей по системе аутстаффинга

Практически перед каждым индивидуальным предпринимателем в определенный момент встает вопрос — стоит ли брать себе в помощь сотрудников. Перспектива снять с себя часть задач и освободить время кажется очень заманчивой.

Но ИП без сотрудников и ИП с сотрудниками — это две совершенно разные ситуации. Содержать работников в штате накладно — всего один человек добавляет индивидуальному предпринимателю более семи дополнительных форм отчетности, которые необходимо регулярно подавать в госорганы.

По этой причине целесообразно будет предложить индивидуальным предпринимателям услуги аутстаффинга. И чтобы не быть голословными, мы готовы предоставить конкретные доказательства преимуществ такого решения.

Для простой навигации по статье:

Простая отчетность

Индивидуальный предприниматель, работающий сам на себя и не имеющий сотрудников в штате, сдает отчетность по выбранной системе налогообложения и делает ежегодные фиксированные взносы на будущую пенсию и на обязательное медицинское страхование.

Как только под руководством предпринимателя оказывается хотя бы один сотрудник, количество обязательных форм отчетности и дополнительных кадровых манипуляций резко возрастает. Сюда добавляются:

- Сдача отчетности по налогу на доходы физических лиц (6-НДФЛ ежеквартально и 2-НДФЛ ежегодно);

- Сдача отчетности по страховым взносам за сотрудника (СЗВ-М, РСВ-1, 4-ФСС, СЗВ-СТАЖ);

- Сдача отчетности по электронным трудовым книжкам, которая стала обязательна с начала 2020 года (СЗВ-ТД каждый месяц);

- Оформление зарплатной банковской карты для каждого сотрудника;

- Оформление СНИЛС для выплаты зарплаты;

- Начисление и выплата зарплаты;

- Валютный контроль, если в штате есть хотя бы один сотрудник-иностранец.

Кроме того, закрыть ИП так же просто, как без штата сотрудников, у предпринимателя с работниками не получится. Если ИП без сотрудников просто подает заявление и ожидает закрытия, то ИП с сотрудниками должен сначала сдать всю ликвидационную отчетность в ПФР и ФСС, а затем после закрытия сдать еще и отчетность в ФНС (НДФЛ и УСН).

Таким образом, преимущество сотрудничества с аутстаффинговой компанией очевидно: ИП заключает договор с подрядчиком, получает необходимых ему работников и легально ведет простую форму отчетности как ИП без сотрудников.

Нет переплаты бухгалтеру

Бухгалтер, занимающийся ведением сотрудников в штате (то есть нагруженный еще и кадровой работой), будет брать за свои услуги гораздо более высокую цену, нежели бухгалтер, помогающий простому ИП без сотрудников.

Вы можете возразить — ведь услуги аутстаффинговой компании тоже стоят денег. Возможно, свой бухгалтер, нагруженный кадрами, все таки обойдется дешевле?

По нашей практике — это не так.

Нагрузка своего бухгалтера кадровой работой может сказаться не только на стоимости его услуг, но и на их качестве. Бухгалтер и специалист по кадрам — это разные профессии! Тему, почему не стоит нагружать бухгалтера кадровой работой, мы затрагивали в этой статье. Соответственно, бухгалтер не сможет полноценно вести кадры, учитывая все нюансы кадрового ремесла.

Чем платить бухгалтеру дополнительные деньги, лучше взять сотрудников у аутстаффиговой компании, в которой работает целый штат профессионалов в сфере кадрового делопроизводства.

Не придется рисковать своим имуществом

Ни для кого не секрет, что имущество ИП — это его собственное имущество как физического лица. Квартира, автомобиль, бытовая техника и прочее — все это может быть конфисковано, если на ИП выпишут непосильно большой штраф.

А штраф действительно может быть немалым и составлять до 400 000 р. за одного неправильно оформленного сотрудника в штате.

Кроме того, к индивидуальным предпринимателям без сотрудников налоговая относится довольно лояльно. Их не часто навещают госорганы с проверками, ошибки в отчетностях легко исправляются.

Если ИП оформляет договор с аустаффинговой компанией, то юридически он так и остается предпринимателем без сотрудников. На руках у ИП имеется договор с подрядчиком, а потому все кадровые вопросы автоматически уходят от ИП к специалистам аустаффинговой компании.

Аутстаффинг или работа «в черную»?

После всего вышесказанного индивидуальному предпринимателю, наверняка, придет в голову вопрос — а не проще ли работать «в черную», не оформляя людей в штат, а просто выплачивая им зарплату в конверте? Или же нанять сотрудников на неполную ставку, чтобы хотя бы уменьшить себе налоговое бремя?

Давайте взвесим риски:

- ИП несет ответственность своим собственным имуществом. В случае выявления нарушений санкции могут быть наложены на квартиру или машину предпринимателя;

- Так как ИП зачастую работает с небольшим количеством сотрудников, а бизнес-процессы проще и прозрачнее, чем у крупных компаний, отследить нарушение для налоговой не составит труда;

- Работа сотрудников на неполной ставке — это красная тряпка для проверяющих. Такую схему нелегального снижения налогов заметно сразу, а значит госорганы обязательно начнут тщательную проверку ИП, в ходе которой высок риск заработать не один штраф.

Репутация предпринимателя в глазах госорганов складывается из многих факторов, которые связаны между собой. Например, если к ИП есть вопросы со стороны трудинспекции, то и налоговая будет проверять его более скрупулезно.

Испортив свою репутацию в чем-то одном, вы портите весь свой предпринимательский облик, что приводит к более тщательным проверкам со стороны госорганов!

Неоспоримые достоинства аутстаффинга для ИП

Использование аутстаффинга автоматически оптимизирует предпринимательский облик и в разы снижает риски. Не имея сотрудников в штате и не вызывая сомнений в легальности ваших действий, вы подпадаете под более лояльный подход со стороны госорганов в рамках риско-ориентированного подхода.

Аутстаффинг позволяет абсолютно законно работать в качестве ИП без сотрудников, забыв о налоговых и прочих проверках.

Более того, аутстаффинг снимает кадровую нагрузку с вашего бухгалтера и снижает риски ошибок, приводящих к штрафным санкциям.

Мы в Lexintel используем собственную автоматизированную систему для работы с кадрами, которая позволяет нам легко и точно отслеживать сроки, документацию и финансы.

Для ИП в данной системе есть личный кабинет, поэтому наша работа всегда прозрачна для наших клиентов.

Аутстаффинг — это также и финансово-выгодное решение. О том, почему предприниматели на самом деле не переплачивают за кадровую оптимизацию, а получают выгоду, мы рассказывали в этой статье.

Перспектива делегировать часть своих задач и открыть возможности для масштабирования бизнеса кажется весьма заманчивой. И чтобы не нагружать себя при этом кадровыми заботами, обратите свое внимание на аутстаффинг.

В Lexintel мы предлагаем нашим клиентам — индивидуальным предпринимателям — четкую, отработанную финансовую схему сотрудничества и полный комплекс услуг: отслеживаем сроки, гарантируем стерильность работы, берем риски и госпроверки на себя. Оставляйте заявку на консультацию с нашими специалистами, и мы бесплатно ответим на любые ваши вопросы: +7 (495) 252-10-09

Источник: lexintel.ru

Как оформить сотрудника в ИП: инструкция

Если вы индивидуальный предприниматель и нанимаете сотрудников, вам нужно оформить их официально. Для разовой работы подойдет договор ГПХ, для постоянной — только трудовой договор. Нарушения при оформлении работника в ИП грозят предпринимателю штрафами, а в особых случаях — тюрьмой. Без согласования взаимных прав и обязанностей вы будете особенно уязвимы в конфликтных ситуациях. Разберемся, как ИП принять сотрудника на работу и не нарушить закон.

Как оформить сотрудника в ИП

Для начала составьте локальные акты: правила трудового распорядка, положение об оплате, штрафах и премировании, документ об обработке персональных данных. Если у вас микропредприятие, все эти положения можно прописать в трудовом договоре. Раскроем этапы оформления работника.

Бизнес

Составление штатного расписания

- ФИО работодателя, код ОКПО. Последний можно уточнить на сайте Росстата.

- Наименования структурных подразделений — при наличии. Предприниматель также должен присвоить нумерацию каждому отделу на свое усмотрение. Например, «001. Отдел продаж», «002. Отдел логистики», «003. Отдел рекламы».

- Названия и коды должностей из Общероссийского классификатора занятий, численность сотрудников на каждой из них. Если вы нанимаете работников на неполную ставку, это число может быть дробным.

- Оклад, бонусы. Окладная часть не может быть ниже МРОТ по вашему городу. Сверьтесь с сайтами региональных ведомств, чтобы не ошибиться в сумме.

- Общий размер зарплаты.

Для создания штатного расписания можно использовать унифицированный шаблон Т-3.

Если у вас есть колл-центр, автоматизируйте его работу. Например, добавьте на ваш сайт виджет Обратного звонка Calltouch. Клиент оставит свой номер, а программа передаст его вашим операторам для быстрой связи в удобное клиенту время. Вы увеличите конверсию сайта и не упустите ни одной заявки.

Виджет обратного звонка для сайта

- Повысьте конверсию сайта на 30%

- Новым клиентам 50 минут в подарок

Составление трудового договора

Запросите у работника документы:

- паспорт;

- СНИЛС;

- ИНН;

- бумажную или электронную трудовую книжку.

Также могут потребоваться диплом об образовании, военный билет, медкнижка. Информацию из документов вы внесете в договор и личное дело сотрудника.

В договоре должны быть:

- ФИО работника, данные его паспорта;

- полное имя и реквизиты предпринимателя;

- дата и место заключения соглашения;

- вид договора: если он срочный, укажите причину ограничения периода работы, при бессрочном контракте уточнений не требуется;

- подразделение и/или филиал места работы;

- должность сотрудника, его специальность;

- дата начала трудовой деятельности;

- порядок оплаты труда, сумма оклада и условия премирования;

- режим труда и отдыха;

- условия, формат работы;

- права и обязанности обеих сторон.

Вы также можете вписать дополнительную информацию, например дату окончания испытательного срока. Если на предприятии нет должностной инструкции, подробно опишите обязанности сотрудника.

Договор составляют в двух экземплярах. Его подписывают обе стороны не позднее трех дней с момента выхода сотрудника на работу.

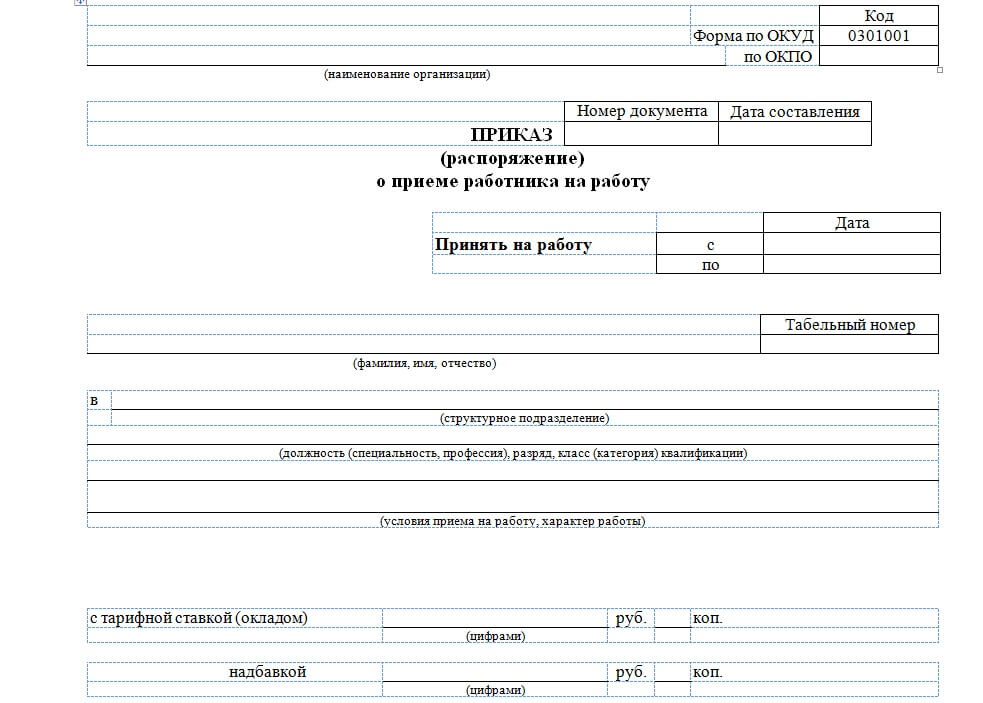

Оформление приказа о приеме на работу

Это необязательный документ, его можно не оформлять. Для тех, кто это все-таки делает, есть специальная форма — Т-1. На основании приказа вы внесете запись в трудовую книжку подчиненного и заведете его личную карточку.

Запись в трудовой

Требования к заполнению бумажной трудовой книжки:

- не пишите аббревиатурами и сокращениями;

- соблюдайте поля;

- применяйте только арабские цифры;

- укажите порядковый номер вашей записи.

Вам понадобится журнал учета трудовых книжек — купите его в магазине канцтоваров и заполните.

На остальных сотрудников достаточно подать сведения в Пенсионный фонд РФ по форме СЗВ-ТД. Отчет формируют на каждого работника при любых кадровых изменениях: трудоустройстве, увольнении, смене должности. Сведения в Пенсионный фонд подают не позднее одного рабочего дня, следующего за днем, когда был издан соответствующий приказ.

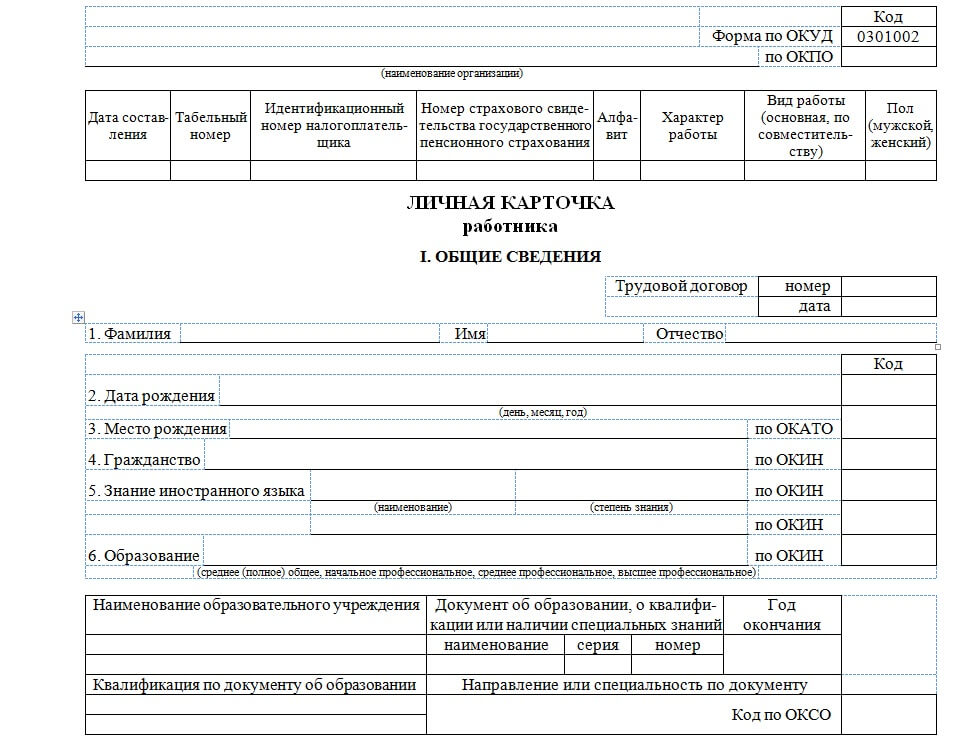

Заведение личной карточки работника

В карточку по форме Т-2 вносят сведения о сотруднике:

- личные данные;

- кадровые сведения, включая учет отпусков;

- информацию об образовании, повышении квалификации, стаже и так далее.

Сотрудник подписывает распечатанную карточку и передает ее на хранение работодателю.

Регистрация в ФСС

Зарегистрируйтесь в Фонде социального страхования через Госуслуги, лично или перешлите документы почтой. Для этого:

- заполните заявление;

- снимите копии с паспорта и трудового договора подчиненного, заверьте их подписью — обычной или электронной;

- направьте документы в ФСС.

Как принять сотрудника временно или на полставки

Для найма временных работников предусмотрен срочный договор — его оформляют на период до 5 лет. В документе обязательно указывают причину ограниченного срока работы. Ей может быть декретный отпуск постоянного сотрудника, сроки проекта, на который требуется специалист, сезонность. В остальном процедура не отличается от обычного найма.

По закону частичную занятость именуют «неполным рабочим временем». Подчиненных, которые трудятся не весь день или несколько дней в неделю, оформляют по тому же принципу, что и остальных, но в трудовом договоре прописывают их график. Указывают полный оклад, как в штатном расписании. Чтобы прояснить финансовый вопрос, уточняют, что зарплата рассчитывается в соответствии с отработанным временем.

Сколько работников может быть у предпринимателя

Все зависит от системы налогообложения:

- упрощенная система (УСН) — до 100 работников;

- патентная система (ПСН) — не более 15 сотрудников;

- общая система — без ограничений.

Микропредприятие может нанять максимум 15 человек, малое — 100. Самозанятым запрещено принимать работников в штат.

Типичные ошибки

Нарушения при оформлении сотрудников наказываются по закону — ИП несет финансовую ответственность.

Основные ошибки и следующие за ними штрафы:

- Некорректное оформление трудового договора, его отсутствие или подмена договором ГПХ. За каждого подчиненного назначают штраф 5 000 – 10 000 рублей при первичном нарушении и 30 000 – 40 000 рублей — при повторном.

- Допуск сотрудника без инструктажа по охране труда. Работодатель платит 15 000 – 25 000 рублей, а при повторном нарушении — до 40 000.

- Другие нарушения. Возможны штрафы 1 000 – 5 000 рублей, а если нарушение повторится — до 20 000,.

Если обнаружат налоговую недоимку от 100 000 рублей, возможны штрафы до 500 000 рублей, принудительные работы или арест до 3 лет.

Коротко о главном

- ИП обязан оформлять сотрудников, как и любой работодатель, — по трудовому договору или договору ГПХ.

- Предприниматель должен составить внутреннее расписание и договоры с сотрудниками, заполнить личную карточку каждого подчиненного.

- Также ИП должен сообщить о найме сотрудников в Пенсионный фонд и ФСС.

- Можно нанять работников на неполный рабочий день или подписать срочный договор на период не более 5 лет.

- Допустимое количество сотрудников у ИП зависит от системы налогообложения.

Источник: www.calltouch.ru