Иногда самозанятому требуется помощь для выполнения поставленной задачи. Например, нужен специалист иного профиля или установленный объем работ не удается выполнить в необходимый срок. Что делать в этом случае? Можно работать вместе, в таком формате есть свои преимущества.

Плюсы совместной работы самозанятых

- Сокращение сроков выполнения большего объема задач и работ

- Возможность привлечения специалистов других специальностей для комплексного выполнения задачи

- Нетворкинг, расширение базы заказчиков (клиентов)

Прежде всего, важно помнить:

- Самозанятый не может иметь работодателя и нанимать работников.

- Плательщик налога на профессиональный доход (НПД) может заключить договор ГПХ с другим самозанятым на оказание услуг и перевести ему вознаграждение.

- Для ФНС сотрудничающие самозанятые остаются самостоятельными плательщиками НПД.

Можно выделить 2 пути взаимодействия заказчика с группой самозанятых.

Самозанятые делят клиентов/зоны ответственности, каждый работает самостоятельно

Наиболее приемлемый и прозрачный вариант сотрудничества заказчиков и группы самозанятых для ФНС.

Анатолий и Степан занимаются ремонтом квартир. Анатолий отвечает за замену сантехники и электрики, а Степан – за малярные/штукатурные работы и установку окон.

С каждым самозанятым заказчику необходимо заключить договор и подписать акт выполненных работ. Обе стороны будут защищены законом в случае возникновения разногласий. После получения оплаты за выполненные работы каждый исполнитель должен сформировать чек и отправить его заказчику.

Заказчик заключает договор с самозанятым, самозанятый заключает отдельные договоры с другими исполнителями

Не всем клиентам будет удобно подписывать несколько договоров с разными самозанятыми и оплачивать выполнение услуг. Как быть, если самозанятых подрядчиков будет несколько? Иногда для выполнения задачи требуется целая команда узкоспециализированных специалистов, или клиент хочет приобрести товар, над созданием которого трудилось несколько человек. В таких случаях законодательство разрешает заказчику заключить договор с одним исполнителем – представителем группы самозанятых. И данный руководитель заключает отдельные договоры уже с каждым специалистом, подписывает акты выполненных работ и получает чеки за конкретные услуги.

3 подруги решили шить куклы на продажу. Настя занимается рекламой и продажами, Кристина изготавливает кукольные тела, а Ольга шьет одежду для них. Покупатель приобретает куклу у Насти, Настя отправляет ему чек за проданный товар. В свою очередь Кристина и Оля формируют чеки для Насти (как заказчика) после получения ими оплаты от нее за соответствующие услуги.

В таком случае возникает двойное налогобложение, но в настоящее время больше нет иных способов легального сотрудничества заказчика с группой самозанятых. Изначально в законе не был предусмотрен такой формат взаимодействия между сторонами.

Что важно учесть

Самозанятые могут оказывать услуги вместе для заказчиков, но в заключаемых договорах необходимо исключить признаки трудовых отношений. В случае выявления нарушений ФНС обяжет заказчика уплатить НДФЛ и страховые взносы за самозанятых, начислит пени. В договорах ГПХ нельзя использовать формулировки, которые могут быть расценены как подмена трудовых отношений гражданско-правовыми.

Могут ли самозанятые работать вместе под одним брендом?

Создать бренд можно, но подать заявку на регистрацию товарного знака самозанятые смогут только в июне 2023 года. Таким образом, пока что существуют риски, что кто-нибудь сторонний захочет использовать чужой бренд для ведения деятельности, и привлечь к ответственности его будет сложно. В настоящее время регистрировать бренды могут только юридические лица и ИП, однако правительство приняло пожелания самозанятых и внесло изменения в законодательство.

Недостатки совместной работы самозанятых

- Потенциально – двойное налогообложение

- Риск недобросовестного отношения к работе со стороны кого-то из исполнителей

- Риск возникновения разногласий из-за доли распределения оплаты за выполненный заказ

Тем не менее, такой формат взаимодействия востребован, поскольку иногда у самозанятых нет возможности выполнить заказ в одиночку. Закон о самозанятости постоянно совершенствуется, поэтому, возможно, вскоре мы услышим об изменениях, которые позволят самозанятым сотрудничать друг с другом в более комфортных форматах.

Источник: naimix.ru

Если подрядчик — самозанятый: тонкости, риски и правила

Иллюстрация: Madhourse/Shutterstock

Руководитель налоговой поддержки Solar Staff

С 2021 года жители всех регионов России имеют право платить «налог на профессиональный доход» (НПД) — то есть статус «самозанятых»: ранее, в 2019-2020 годах, этот режим мог применяться только в некоторых «экспериментальных» субъектах. Этот налог составляет 4% для тех, кто работает с физлицами, и 6% для работающих с юрлицами и индивидуальными предпринимателями. Самозанятость как система налогообложения быстро набирала популярность: если в середине января 2020 года, по данным Минфина РФ, было зарегистрировано лишь 370 000 таких субъектов, то 10 февраля глава ФНС РФ сообщил о 1,7 миллиона самозанятых. Бизнес тоже увидел привлекательность в работе с самозанятыми: с подрядчиками на НПД выгоднее и проще, чем с физлицами, не имеющими этого статуса. Главным образом потому что за самозанятых не надо платить взносы в Пенсионный фонд и Фонд социального страхования, а значит можно экономить 30% от фонда оплаты труда.

Можете ли вы вообще работать с самозанятым?

- продажей подакцизных товаров и товаров, подлежащих маркировке;

- перепродажей ранее купленных товаров и имущественных прав (за исключением продажи имущества, использовавшегося для личных, домашних и (или) иных подобных нужд);

- добычей и реализацией полезных ископаемых;

- деятельностью в качестве посредника (на основании договоров комиссии либо агентских договоров);

- курьерскими услугами с приемом платежей в интересах других лиц, за исключением применения зарегистрированной продавцом ККТ.

Также самозанятыми не могут быть те, у кого есть наемные работники, и предприниматели, работающие с НДФЛ.

Если самозанятый превысил лимит дохода в размере 2,4 миллиона рублей в текущем году, то он автоматически лишается своего статуса. При этом заказчику узнать о таком риске у подрядчика невозможно, если он не скажет об этом сам. И возможна ситуация, когда работы сделаны, вы их оплатили, но самозанятый не сможет предоставить вам чек, так как система ФНС его заблокирует за превышение лимита.

Стоит знать и то, что заказчик не сможет сотрудничать с исполнителем как с самозанятым, если был его работодателем менее двух лет назад. Это сделано для того, чтобы бизнес не стал массово переводить своих сотрудников в самозанятые, пытаясь снизить налоговую нагрузку.

Отличия работы с ИП и самозанятым

Если вам нужен от исполнителя полный пакет закрывающих документов (счет-фактура, акт, счет) и необходимо принять к вычету НДС, то сделать это можно только при работе с ИП на общей системе налогообложения. Если у ИП-исполнителя патентная система или «упрощенка», то разницы с самозанятостью для заказчика нет. И индивидуальные предприниматели, и плательщики налога на профессиональный доход все перечисляют в ФНС сами.

В остальном различия для заказчика при работе с самозанятыми и ИП носят больше документальный и технический характер. Например, вы платите ИП-исполнителю за услуги чаще всего на его расчетный счет ИП, гораздо реже — наличными. В таком случае вам не нужны никакие документы об оплате. С самозанятыми несколько иначе.

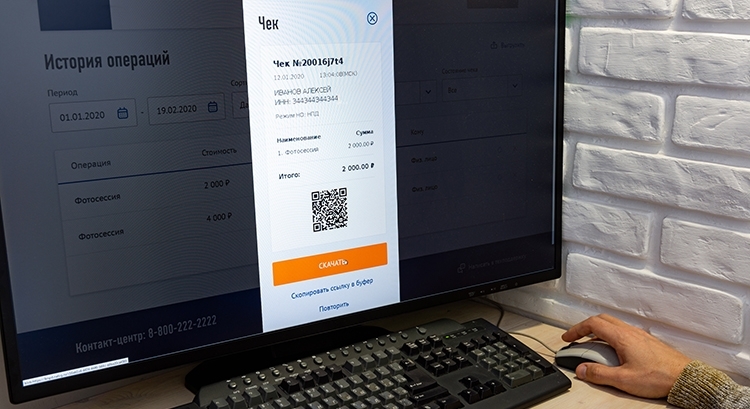

Деньги за работу плательщик НПД может получать как наличными, так и переводом на личную карту, личный счет или электронный кошелек. После этого тот должен предоставить заказчику после получения оплаты чек.

Между работой с ИП и самозанятыми есть отличия в части составления документов. Так, при работе с ИП-исполнителем стороны заключают обычный договор оказания услуг или подряда. В этом случае они выступают как два независимых бизнес-субъекта. Кроме того, в договоре с ИП обязательно указываются его реквизиты.

В случае же сотрудничества с самозанятым оформляется гражданско-правовой договор с физическим лицом, договор подряда или возмездного оказания услуг. В этом договоре юрлицо или ИП-работодатель значатся заказчиком, а исполнителем — физическое лицо, самозанятый. В реквизитах исполнителя-самозанятого указываются личные данные гражданина и его банковский счет, номер карты или электронного кошелька. При таких взаимоотношениях также обязательно применение электронного чека из мобильного приложения «Мой налог», который предоставляет исполнитель.

Небольшая тонкость: если вы работали с исполнителем, который был ИП на «упрощенке» или патенте, но он перешел на уплату налога на профессиональный доход, вам рекомендуется заключить дополнительное соглашение к договору, где это будет указано.

Что важно знать при заключении договора с самозанятым

Во-первых, заказчику нужно убедиться, что исполнитель — самозанятый — зарегистрирован в ФНС РФ как плательщик налога на профессиональный доход. Это можно сделать через специальный сервис налоговой службы. Кроме того, таким подтверждением может быть чек из приложения «Мой налог» или справка о постановке на учет в качестве плательщика НПД. Также стоит проверить, не является ли исполнитель еще и индивидуальным предпринимателем, что возможно — потому что если это так, указанные в договоре реквизиты самозанятого будут недействительны.

Чеки рекомендуется сохранять не только в формате присланной заказчику ссылки, но и в виде изображения, так как у плательщика НПД есть возможность в любой момент аннулировать чек: ссылка будет недействительной и заказчик не сможет подтвердить свои расходы перед налоговой.

Основной риск для заказчика при работе с самозанятым заключается в том, что трудовая или налоговая инспекции могут провести проверку, при которой договор гражданско-правового характера с плательщиком НПД могут признать трудовым и заподозрить предприятие в неправомерной оптимизации налогов. Это может повлечь наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 рублей, на ИП — от 5 000 до 10 000, на юридических лиц — от 50 000 до 100 000 рублей. Кроме того, в случае переквалификации договора в трудовой компанию или ИП заставят доплатить налоги и взносы по конкретному договору на основании положений глав 23 и 34 Налогового кодекса РФ. Внести придется НДФЛ, страховые взносы и соответствующие пени и штрафы за несвоевременную уплату.

Но риски переквалификации и последующих штрафов можно минимизировать. Для этого нужно тщательно составлять договор. Вот несколько рекомендаций по формулировкам, которые помогут заказчику подстраховаться:

- Указывайте в договоре наименование сторон «Заказчик» и «Исполнитель».

- В предмете договора лучше писать в следующем ключе: «Исполнитель обязуется выполнять работы (оказывать услуги) по созданию. в соответствии с перечнем, приведенным в приложении к настоящему договору».

- В сроках выполнения работ (оказания услуг) нужно конкретнее указывать даты. Например: «Исполнитель обязуется выполнить работы по настоящему договору в следующие сроки: дата начала работ — 1 марта 2021 года, дата окончания работ — 1 сентября 2021 года».

- Рекомендуется обозначать конечность выполнения работ или оказания услуг: «по окончании работ исполнитель обязуется передать заказчику результат работ, а заказчик обязуется проверить соответствие работ техническому заданию и принять их результат по акту приема-передачи».

- Стоимость работ тоже лучше обозначать как конкретную сумму за конкретную работу: «общая стоимость работ (услуг) составляет __ руб. Оплата производится по акту приема-сдачи выполненных работ».

- Также можно добавить и другие пункты, которые не допустят сомнения у проверяющих органов в том, что договор действительно заключен с самозанятым:

— «Исполнитель является плательщиком налога на профессиональный доход согласно Закону № 422-ФЗ» — такое уточнение позволит подчеркнуть, что компания-заказчик не является налоговым агентом и удерживать НДФЛ из вознаграждения исполнителя не обязана;

— «Исполнитель обязан представить заказчику чеки на все выплаты по договору в срок __ дней с момента получения оплаты» — эта формулировка говорит об освобождении заказчика от обязательств по уплате страховых взносов;

— «Исполнитель обязан сообщить заказчику об изменении своего статуса плательщика НПД» — такое условие поможет вовремя узнать о том, что исполнитель перестал быть самозанятым лицом и теперь расчеты с ним облагаются НДФЛ и страховыми взносами.

Как правильно оформлять сделки с самозанятым

Сделки с самозанятыми в соответствии с пунктом 1 статьи 158 ГК РФ могут совершаться не только в письменной форме, простой или нотариальной, но и в устной. Каких-либо специальных форм документов или требований для оформления взаимоотношений с плательщиками НПД нет. Для регистрации условий сделки может подойти обычный договор гражданско-правового характера в простой письменной форме. Его можно заключить как составив один документ, который подпишут обе стороны, так просто обменявшись письмами, в том числе электронными.

Подтверждением выполнения условий договора исполнителем может послужить обычный акт выполненных работ или оказанных услуг. Подпись в нем послужит законным основанием для оплаты и подтверждением законного включения затрат в расходы организации. Впрочем, это необязательное условие сотрудничества с самозанятым: как правило, они предоставляют из закрывающих документов только чек.

Кроме того, при заключении договора с самозанятым лицом необходимо указывать в нем информацию об особом статусе такого контрагента — собственно, о применении им режима НПД. Также стоит обязать исполнителя в договоре незамедлительно сообщать заказчику, если он прекратил быть самозанятым.

Стоит также учитывать, что если сделка между заказчиком и самозанятым исполняется немедленно при заключении договора, то в письменной форме его можно не заключать. Факт заключения договора подтверждается уплатой заказчиком соответствующей суммы за оказанные услуги.

Источник: delovoymir.biz

Можно ли привлечь самозанятого для выполнения работ или оказания услуг и избежать негативных последствий

Можно ли привлечь самозанятого для выполнения работ или оказания услуг и избежать негативных последствий

1 января 2019 года в нашей стране появилась новая экспериментальная система налогообложения со специальными льготными условиями для самозанятых граждан (ФЗ от 27.11.2018 № 422-ФЗ).

Сначала она появилась в Москве, Московской и Калужской областях, а также в Республике Татарстан. С 01.08.2020 в эксперименте приняли участие уже 79 субъектов РФ, а с 01.01.2021 на этот спец. режим могут перейти жители любого региона нашей страны.

Самозанятыми могут быть признаны как физические лица, так и индивидуальные предприниматели, в т. ч. иностранные граждане стран ЕАЭС. Это люди, которые производят и продают продукты собственного производства, оказывают услуги или выполняют работы сами, без наёмных работников.

Например , изготавливают и продают свистульки, подсвечники, вязаные варежки, носки и т.д. Ремонтируют одежду и обувь. Оказывают юридические, бухгалтерские, преподавательские услуги. Сдают помещения в аренду, в т. ч. квартиры и дачи. Осуществляют перевозку пассажиров и грузов.

Выполняют строительные и ремонтные работы.

Самозанятые граждане при реализации товаров (работ, услуг) физическим лицам, т.е. другим людям, уплачивают налог на профессиональный доход в размере 4 %. При сделках с юридическими лицами процентная ставка налога на профессиональный доход увеличивается до 6 %.

При этом совокупная сумма дохода самозанятого не должна превышать 2,4 млн. руб. в год.

Самозанятые освобождены от уплаты страховых взносов, НДФЛ. Они не обязаны подавать декларации. К тому же перейти на этот режим налогообложения совсем несложно. Важно только помнить, что самозанятый гражданин не может быть работодателем и не может состоять в трудовых отношениях с теми организациями (ИП и физическими лицами), которым он оказывает услуги (выполняет работы).

Для многих людей система налогообложения в виде налога на профессиональный доход стала явно привлекательной, и они оформили себе этот статус. Да и организации-работодатели увидели в сотрудничестве с самозанятыми сплошные плюсы: заключив договор с самозанятым не нужно удерживать НДФЛ, платить страховые взносы , а значит не надо и отчитываться за этих людей в контролирующие органы.

Но так ли всё радужно? Сама по себе схема привлечения самозанятого для выполнения работ по договору ГПХ, на первый взгляд, должна позволить свести к минимуму расходы работодателя. ФЗ № 422 позволяет самозанятым гражданам, применяющим налог на профессиональный доход (далее НПД), оказывать услуги по договорам ГПХ организациям, ИП и другим лицам. Но на практике такая организация может столкнуться с претензиями со стороны контролирующих органов.

В Письме Минфина РФ от 29.01.2019 № 03-11-11/5075 указано, что самозанятые освобождены от уплаты НДФЛ, а значит у организации – заказчика, которой такое лицо оказывает услуги, нет необходимости удерживать НДФЛ, исчислять и уплачивать страховые взносы и сдавать отчётность в отношении данного лица.

Организация, заключая договор ГПХ с плательщиками НПД, должна убедиться, что в отношении этого лица закон не устанавливает ограничений в соответствии со ст. 4 и ст. 6 ФЗ № 422. Подтвердить факт применения НПД самозанятый может чеком из мобильного приложения «Мой налог» или справкой о постановке физического лица в качестве плательщика НПД.

Если ранее физ. лицо оказывало организации услуги или выполняло работы по договору ГПХ, то после получения им статуса плательщика НПД, при заключении нового договора ГПХ с ним, как с самозанятым, есть большая вероятность претензий со стороны налоговых органов. Хотя напрямую в законе нет запрета на заключение такого договора с самозанятым.

С точки зрения налоговых органов, любая сделка должна быть экономически выгодной и преследовать цель извлечения прибыли. Но действующая в РФ система налогового регулирования исходит из недопустимости заключения сделок, единственной целью которых является минимизация расходов на налоги. Именно поэтому для организации-заказчика заключение новых договоров ГПХ с такими самозанятыми может иметь неприятные последствия .

К тому же, подозрения налоговых органов могут быть вызваны не только получением физ. лицом, ранее оказывавшим организации-заказчику услуги по договору ГПХ, статуса плательщика НПД. Но и то, что организация-заказчик для самозанятого является единственным контрагентом, или состав лиц, оказывающих услуги организации по договорам ГПХ, не изменился и оказываемые ими услуги остались прежними.

Для того, чтобы доказать применение организацией-заказчиком схемы с привлечением самозанятых для оказания услуг с целью минимизации налоговых расходов, у налоговых органов есть возможность вызвать плательщика НПД на комиссию для получения пояснений. В результате, самозанятый может подтвердить отсутствие личной заинтересованности в получении нового статуса, указав, что инициатива исходила от организации-заказчика.

Наибольшее внимание со стороны налоговых органов может привлечь массовое заключение договоров ГПХ с лицами, являющимися плательщиками НПД, если они не предполагают краткосрочные разовые сделки.

К тому же, отсутствие в договоре ГПХ направленности сделки на получение конечного результата, может привести к существенному риску признания такого договора трудовым . Договор ГПХ может быть переквалифицирован в трудовой договор, если будет установлен факт регулирования договором ГПХ трудовых отношений между работником и работодателем (ч. 4 ст. 11, ст. 19.1 ТК РФ). Это, в свою очередь, автоматически приведёт к невозможности применения НПД к доходам, полученным в рамках трудовой деятельности.

Если ФНС сможет доказать, что организация привлекла самозанятых только с целью снижения налоговой нагрузки или переквалифицирует договор ГПХ, заключённый с самозанятым, в трудовой, то такой организации неизбежно грозят значительные материальные убытки. Ей доначислят не только налоги и взносы с сумм, выплаченных самозанятым, но ещё пени и штрафы, размер которых может составить до 40 % от суммы сокрытых налогов и сборов.

Рассмотрим на конкретном примере, какова будет сумма доначисленных налогов и сборов за 2020 год при признании отношений с самозанятым трудовыми.

Допустим, по условиям договора, на карту ему перечислялась сумма 50 000 рублей каждый месяц. Организация, прибегнувшая к услугам самозанятого, является субъектом малого и среднего предпринимательства.

В части НДФЛ будет доначислено без учёта штрафных санкций 89 652 рублей.

Т.к. в соответствии с НК РФ по трудовому договору работнику выплачивается на руки сумма дохода за минусом НДФЛ, то налог будет исчислен не с суммы 50 000 руб., а с суммы, увеличенной на сумму НДФЛ:

50 000 / 0,87 = 57 471 руб.

Следовательно, сумма НДФЛ, которая будет доначислена за один месяц, составит 7 471 рублей. За год это получается:

7 471 × 12 = 89 652 руб.

В части страховых взносов будет доначислено без учёта штрафных санкций 125 281,80 руб.:

12 130 × 30% × 12 + (57 471 – 12 130) × 15% × 12 = 43 668 + 81 613,80 = 125 281,80 руб.

К тому же, сумма недоимки по налогам и сборам будет увеличена на сумму пеней и штрафов.

В соответствии с п. 4 ст. 75 НК РФ пеня рассчитывается за каждый день просрочки платежа в процентах от суммы недоимки. Процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования ЦБ РФ.

Для расчёта пени в течение года будет применяться довольно сложный механизм (т.к. ставка рефинансирования изменялась несколько раз и сумма недоимки увеличивалась), поэтому просто укажу примерную общую сумму по пени. С суммы недоимки по НДФЛ и страховым взносам за один год это получится:

11 545 + 14 360 = 25 905 руб.

Есть ещё и штраф по страховым взносам, который составит:

125 281,80 × 20 % = 25 056 руб.

Таким образом, итоговая сумма финансовых потерь организации за год может получиться порядка 265 895 рублей с одного договора. И это ещё без учёта штрафов за несвоевременное представление отчётности в контролирующие органы и возможных административных штрафов в соответствии с ч. 4 ст. 5.27 КоАП РФ. А они достаточно серьёзные:

- для должностных лиц в размере от 10 000 до 20 000 руб.;

- для лиц, осуществляющих предпринимательскую деятельность без образования юридического лица от 5 000 до 10 000 руб.;

- для юридических лиц — от 50 000 тысяч до 100 000 руб.

Если же организация не относится к субъектам малого и среднего предпринимательства, суммы финансовых потерь будут на порядок больше.

Поэтому организации-заказчику, выбирая для оказания услуг или выполнения работ плательщика НПД, очень важно изначально оценить все возможные риски такой сделки и правильно оформить договор ГПХ.

Для того чтобы избежать негативных последствий, достаточно придерживаться следующих правил (они достаточно простые):

- Ещё до заключения договора с самозанятым нужно проверить его статус и получить от него документальное подтверждение права на применение НПД.

- Самозанятое лицо, с которым ранее осуществлялось сотрудничество в рамках трудовых правоотношений, лучше не привлекать. Особенно, если с момента увольнения бывшего сотрудника прошло менее двух лет.

- При составлении договора ГПХ постарайтесь исключить любые условия и термины, характерные для трудовых отношений.

- Работа, выполняемая самозанятыми, должна предполагать разовый характер. Если это невозможно, то деятельность самозанятого, определённая договором ГПХ, должна быть направлена на получение конечного результата. Например, выполнение монтажно-строительных работ и сдача объекта «под ключ».

- Желательно, чтобы организация не была единственным заказчиком самозанятого.

- В договоре необходимо обосновать экономическую целесообразность заключаемой сделки.

Дополнительно в договоре ГПХ с плательщиками НПД можно прописать условие, закрепляющее ответственность исполнителя перед заказчиком за убытки, которые заказчик может понести в случае недобросовестности исполнителя.

Можно также включить в текст договора пункт, обязывающий самозанятое лицо в трёхдневный срок уведомлять заказчика о снятии с учёта в качестве плательщика НПД, независимо от оснований.

В заключение хочу сказать, что, конечно же, организации могут сотрудничать с самозанятыми гражданами, но при этом важно руководствоваться не только соображениями экономии. Привлекая к сотрудничеству самозанятого, у организации должна быть экономически обоснованная, разумная деловая цель. В противном случае, существуют риски признания таких сделок трудовыми отношениями. В результате, организации могут грозить серьезные штрафные санкции со стороны контролирующих органов.

Консультирует по вопросам правильности расчёта заработной платы более 3 лет. Доступно рассказывает сложные вещи на простом языке.

Читайте другие статьи автора в нашем блоге:

- Как рассчитать отпускные с учётом периода нерабочих дней в пандемию

- Как заполнить РСВ при превышении предельной величины базы для расчёта страховых взносов

- Примеры расчёта отпускных в 2020 году, если в расчётный период включаются месяцы самоизоляции из-за коронавируса

- Как избежать ошибок и штрафных санкций при составлении графика отпусков на 2021 год

- У сотрудника обнаружили коронавирус. Как поступать работодателю?

- Минюст предлагает отказаться от упрощенной схемы взыскания долгов по зарплате

- Выплата отпускных

- Перерыв на обед

- Опоздания. Как наладить трудовую дисциплину

- Перерывы в работе для кормления ребёнка не теряют актуальности

- Может ли директор сам себе платить премии?

- В каких случаях сдвигается окончание рабочего года, за который сотруднику положен отпуск

- Мама вышла на работу. Как сохранить право на получение пособия по уходу за ребёнком

Источник: b2b34.ru