Договор с самозанятым в 2019 году — нужно ли его заключать и как он выглядит? На эти вопросы мы ответим в данной статье. Здесь вы найдете все нюансы заключения договора с самозанятым гражданином: условия, образец, налоги, риски.

Нюансы договора с самозанятым лицом

Налоговый режим, специально разработанный государством для самозанятых лиц, стартовал 01.01.2019 в четырех регионах страны: в Москве, Московской области, Татарстане, Калужской области (закон от 27.11.2018 № 422-ФЗ). С этой даты физические лица, ведущие деятельность в этих регионах, в том числе не имеющие статуса ИП, обязаны платить свой собственный налог на профдоход.

Режим совсем новый, и вполне естественно, что у организаций (или предпринимателей), собирающихся пользоваться услугами самозанятых, возникает много вопросов. В том числе — как оформлять договорные отношения, да и нужно ли вообще это делать?

Универсального рецепта здесь нет, поскольку налог на профессиональный доход имеет несколько нюансов:

Можно ли вообще обойтись без заключения договора? Можно: соглашение между сторонами может быть и устным, если это их обеих устраивает, и для данной сделки не предусмотрена обязательная письменная форма договора (ст. 159 ГК РФ). Однако всегда нужно помнить, что договоренности, не закрепленные на бумаге, — это большие риски.

Заключаем договор с самозанятым ИП

Это самый простой случай — когда исполнитель и заказчик вступают в отношения как независимые субъекты предпринимательской деятельности. При этом заказчик не отвечает за то, выполнит ли исполнитель свои обязанности перед бюджетом по уплате налогов и сборов.

Таким образом, в данном случае договор не будет иметь каких-либо особенностей по сравнению с тем договором, который вы заключаете с ИП, применяющим другой налоговый режим.

Наличие у ИП свидетельства о госрегистрации физлица в качестве ИП не свидетельствует о том, что в этом статусе он находится и сейчас. Свидетельство дает информацию лишь о том, что гражданин когда-то зарегистрировался в качестве предпринимателя. А вот является ли он им сегодня — об этом свидетельство не расскажет.

И еще нюанс — ГПХ-договор с ИП при определенных обстоятельствах могут признать трудовым. Последствия: доначисление НДФЛ, взносов во все фонды, а также административный штраф (п. 4, 5 ст. 5.27 КоАП).

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

Этот случай сложнее, поскольку ваши налоговые обязательства напрямую зависят от того, насколько добросовестно самозанятый исполнитель будет выполнять обязанности плательщика налога на профдоход. Здесь нужно учитывать следующее:

Область транспортных услуг охватывает деятельность многих организаций и включает в себя перевозку грузов, пассажиров, экспедиционные услуги и пр.

Договор на оказание транспортных услуг является основным документом при сопровождении такого рода сделки. Согласно норм действующего законодательства одной из сторон договора, в нашем случаем Исполнителем, может выступать Самозанятый ИПэшник.

Да, именно Индивидуальный предприниматель, перешедший на специальный налоговый режим может осуществлять грузоперевозки. Ведь в п. 13 ст. 2 Федерального закона от 08.11.2007 N 259-ФЗ говориться о том, что данный вид услуги могут оказывать только юридические лица и индивидуальные предприниматели.

Грамотное заключение контракта между Заказчиком и Исполнителем гарантирует соблюдение условий сотрудничества сторонами, защищает их интересы, регулирует правовые отношения.

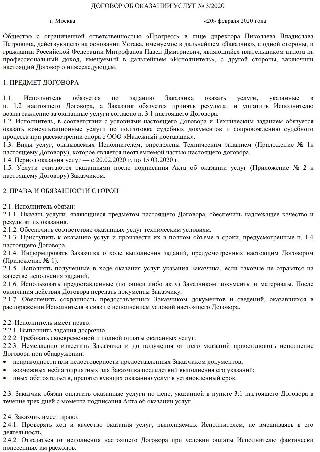

Документальный образец в 2021 году

Предлагаем вам актуальный вариант Договора с Самозанятым на оказание услуг по транспортировке , который вы прямо сейчас можете скачать на странице:

Составляете договор впервые? Боитесь ошибиться?, читайте материал до конца.

О законе

Взаимоотношения с Самозанятым определяет 422 ФЗ .

Договор с Самозанятым гражданином на оказание транспортных услуг регулируется теми же нормами, что и обычная гражданско-правовая сделка. Гражданский кодекс не содержит особых правил для его оформления, кроме соответствия общим нормам заполнения договорной документации.

В составленном документе должны отсутствовать признаки трудовых отношений. В этой ситуации соответствующие органы могут переквалифицировать его в трудовой договор. И тогда нарушителю грозит ответственность по п.4 ст.5.27 КоАП РФ .

Поскольку договор с Самозанятым, оказывающим транспортировку грузов, регулируется ГК РФ, то и срок действия документа будет определять он. В нашем случае таким сроком будет считаться время, затраченное на выполнение обязательств по соглашению. Сроки договора устанавливаются сторонами в зависимости от цели соглашения , ориентируясь на предполагаемое время выполнения работ (оказания услуг) и с некоторым запасом.

Хранить документ после закрытия сделки полагается не менее 5 лет.

Кто и когда составляет или выдает

Законодательством не установлено, какая из сторон должна заниматься оформлением договора на грузоперевозку. На практике, в большинстве случаев, составлением документа занимается Исполнитель. Это оправдано тем, что у этой стороны имеется опыт в сфере договоренностей и знание специфики. Заказчик также вправе взять на себя эту обязанность и внести свои предложения в соглашение.

Составлением соглашения на предприятии может заниматься как специализированный отдел, так и уполномоченный работник в профильном подразделении. Все зависит от уровня организации и масштаба предприятия.

Перед тем как подписать, договор тщательно изучает главный бухгалтер, юрист, финансист, директор, служба безопасности и другие уполномоченные лица. Самозанятый, в свою очередь, может самостоятельно изучить документ, или привлечь для этих целей юриста.

Право подписи договора имеют руководитель организации, на основании устава, либо другие лица при наличии уполномочиваемых документов.

Правила составления

Унифицированной формы договора с Самозанятым закон не предусматривает. Предприятие или предприниматель могут самостоятельно разработать собственный бланк соглашения или, используя типовой образец, добавить условия, отражающие характер сделки. Документ должен содержать пункты соответствующие общим нормам заполнения договорной документации.

Как известно юридическую значимость документу придают правильно заполненные реквизиты. Ниже перечислены обязательные атрибуты для заполнения:

Печать предприятия ставится всегда. Исключения — ИП (если не использовалась при регистрации) и физические лица.

С учетом того, что сделка совершается с Самозанятым, некоторые разделы договора подлежат дополнению. Основные пункты рассмотрим ниже.

Самозанятые граждане вправе оказывать услуги и выполнять работу для физических лиц. Однако всегда есть риск того, что вместо получения качественной услуги заказчик потеряет время и деньги, а исполнитель может оказаться без вознаграждения.

Чтобы исключить подобные риски и застраховаться от неприятных ситуаций, рекомендуется не пренебрегать составлением гражданско-правовой договор (ГПХ) между Самозанятым и физическим лицом еще до начала работы.

Документальный образец в 2022 году

Для вас мы подготовили образец заполненного договора, применяемый на практике . Вы можете прямо его скачать с нашего сайта и заполнить в соответствии с теми рекомендациями, которые мы привели ниже.

Если заключаете такое соглашение в первый раз или боитесь совершить ошибку, прочитайте материал до конца.

Правовая сторона

Договор между Самозанятым гражданином и физлицом – документ необязательный, на практике чаще используется устное заключение сделки. Однако соглашение желательно заключить письменно, если конечная сумма превышает 10000 рублей (ст.161 ГК РФ) .

Заключая договор подряда с Самозанятым, нужно учитывать законодательные особенности в их деятельности, определенные ФЗ №422 .

Правила составления документа

Определенной унифицированной формы для подобного документа не существует, но подходящий образец договора можно легко составить самостоятельно, опираясь на нормы закона. В принципе, соглашение можно даже просто написать от руки на чистом листе бумаги. Чтобы он обрел правовую силу, необходимо соблюсти несколько обязательных моментов:

- документ должен иметь название с указанием, что это именно договор;

- необходимо в нем зафиксировать место и дату составления;

- обязательно прописываются данные сторон;

- четко определяются предмет договора (выполнение работы или оказание услуг), сроки выполнения и стоимость вознаграждения;

- документ визируется обеими сторонами (подписи, расшифровка, реквизиты для оплаты).

Печать в этом документе не является обязательной даже для юридических лиц, а в данном случае ее чаще всего не бывает ни у одной из сторон.

Образец документа

Образец стр. 1 (Для индивидуального предпринимателя на НПД. Если Самозанятый не является предпринимателем, то в шапке и реквизитах нужно убрать информацию о государственной регистрации и указать свои паспортные данные.)

Кроме этих основных пунктов в договор Самозанятого гражданина с физлицом могут быть включены порядок разрешения споров, механизм действий при форс-мажоре или изменении статуса Самозанятого у исполнителя, вопросы по перечислению налоговых выплат и другие важные в конкретном случае обстоятельства.

Договор с самозанятым — это договор гражданско-правового характера, заключаемый с гражданином, применяющим профессиональный налог. Такой договор отличается от обычного только субъектом, но в связи с этим рекомендуется включить в него дополнительные условия.

В связи с введением профналога в РФ нередко и у юридических, и у физических лиц возникает вопрос, как заключить договор с самозанятым. Работать самозанятый вправе и с теми, и с другими, но есть особенности применения этого режима, которые стоит предусмотреть при заключении контракта. Не стоит подходить к вопросу шаблонно, условия и налоги в договоре с самозанятым лицом необходимо периодически проверять на актуальность, так как нормы применения этого типа правоотношений еще не устоялись.

Особенности работы самозанятого с юридическим лицом

Если заключается договор между юридическим лицом и самозанятым, используют форму соглашения гражданско-правового характера.

Преимущества работы с самозанятым:

- заказчик не обязан предоставлять исполнителю рабочее место, инструменты, оборудование и т. д.;

- взносы в фонды и налоги на доход такого работника организация не отчисляет, не заполняется отчетность и кадровая документация;

- работник не получает социальный пакет: больничные, декретные и т. д.

Поэтому на практике вопрос, как работать юр лицам с самозанятыми, разрешается достаточно просто: оформляется контракт, осуществляется приемка работ и услуг и оплата по актам выполненных работ — все, как с обычными контрагентами.

Но в договоре стоит упомянуть несколько моментов. Прежде всего необходимо убедиться, имеет ли человек нужный статус, проверьте его на сервисе официального сайта ФНС РФ. Обязательно укажите, что заключаете контракт с самозанятым (рекомендуется даже приложить распечатку с сайта), чтобы не возникало лишних вопросов. Кроме того, в тексте отметьте, что физическое лицо самостоятельно учитывает полученные доходы и перечисляет профналог.

Структура, обязательные реквизиты

Включите в договор на оказание услуг с самозанятым лицом все обычные реквизиты:

- наименование, дату и место подписания;

- наименование сторон и представляющих лиц (документов, удостоверяющих полномочия);

- условия, права и обязанности сторон;

- существенные условия соответствующего вида соглашения, так как без них оно считается незаключенным;

- подписи и реквизиты, включая реквизиты для оплаты.

Особенно четко стоит описать обязанности исполнителя (можно техзадание оформить приложением), порядок приемки работ.

Правила оплаты услуг и налогообложение

Оплата производится в порядке и сроки, предусмотренные в контракте, а не по правилам трудового права: два раза в месяц. Обычно оплата по контрактам на оказание услуг, выполнение работ (наиболее распространенные для юрлиц с физлицами) заключаются с условием частичной предоплаты. Налоги (часть из них, по заверениям руководства ФНС, идет и на взносы в Фонд медстрахования) физлицо на профналоге оплачивает самостоятельно, заказчику выдается чек. Рекомендуется предусмотреть в договоре пункт о полной ответственности физлица перед налоговой за неуплату, несвоевременную уплату положенных сборов.

Самозанятый или наемный работник: опасность подмены понятий

Работа такого гражданина на условиях трудового соглашения возможна — в этом случае все налоги за него платит работодатель, как за работника без особого статуса. Одновременно с работой по найму гражданин вправе зарегистрироваться в качестве плательщика профналога и в свободное от работы время оказывать услуги. В этом случае он сам платит за себя профессиональный налог с полученного дохода.

НО если работодатель пытается подменить трудовой договор ГПХ с самозанятым, есть риск, что такой контракт госорганы переквалифицируют в трудовой. Чтобы этого избежать, не указывайте в нем следующие пункты:

- одинаковая оплата по графику, установленному на предприятии;

- соцпакет;

- указание на должность, функцию, не на конкретное задание;

- обязанность исполнять правила внутреннего трудового распорядка;

- предоставление рабочего места, инструментов, оборудования и т. д.

Не стоит маскировать трудовой контракт под взаимоотношения с самозанятым, налоговая и трудовая инспекции осуществляет за такими правоотношениями особенно жесткий контроль.

Итак, отвечая на вопрос, как самозанятому работать с юридическими лицами, необходимо обязательно отметить, что только в качестве самостоятельного субъекта, оплачивающего за себя налоги. Заключить трудовой контракт разрешается только в качестве наемного работника, не применяя новый режим по 422-ФЗ.

- Стук с левой стороны фольксваген поло седан

- Обшивка фургона ситроен джампер пошаговая инструкция

- Давление в шинах веста св кросс 17 дюймов

- Бесшумные замки на ланос

- Опель астра g компрессия

Источник: avto-moto8.ru

Договор самозанятого и юридического лица

Договор самозанятого и юридического лица имеет свои особенности, которые необходимо учесть. Ведь неправильно указав стороны в документе или включив несоответствующий пункт, компания может получить массу проблем и штраф от налоговой. Самозанятому также полезно знать, как составить договор с юридическими лицами, чтобы максимально учесть свои интересы.

Когда договор юрлица с самозанятым обязательно нужен

Когда сделка заключается между самозанятым и юридическим лицом, составление договора производится практически во всех случаях.

Исключение составляют разовые обращения к самозанятому за покупкой его изделий, бухгалтерскими и дизайнерскими (или любыми другими) услугами, сумма сделки которых не превышает 10 000 рублей.

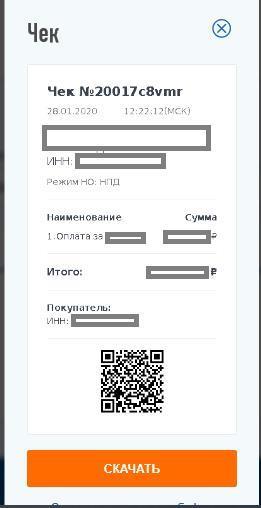

Если договора не было, то факт совершения сделки и её оплаты подтверждает чек самозанятого, который тот выдаёт после получения денег. Благодаря ему у фирмы появляются доказательства назначения платежа, проверить которое, возможно, захочет налоговая служба.

Однако, если сделка юрлица и самозанятого превышает лимит по сумме или переходит в разряд систематических покупок и обращений, либо предполагают долгосрочное взаимодействие для выполнения проектных или иных работ, то следует оформить отношения письменно. Грамотно составленный договор компании с самозанятым лицом позволит учесть особенности сотрудничества и обезопасить обе стороны сделки от возможных претензий.

То же самое верно в отношении составления договора аренды, если фирма, например, не разово арендует жилые помещения у самозанятого лица для проживания своих сотрудников.

Заключил договор с самозанятым… и спишь спокойно…

Еще одна полезная статья: Пособие по безработице самозанятым

Что включить в договор самозанятого и компании

Обязательными пунктами договора самозанятого с любой компанией будут являться моменты, связанные с указанием сведений сторон договора и специфики их деятельности, а также предмета сделки и особенностей ее оплаты.

В частности, обязательно нужно указать:

- сведения о сторонах сделки: полное наименование организации-заказчика, адрес её регистрации, ИНН, номер счёта, с которого производится оплата, если платить самозанятыми будут не наличными, а также паспортные данные самозанятого-исполнителя, его адрес регистрации, ИНН, номер счёта или карты для расчётов;

- точное название покупаемого товара или оказываемой самозанятым услуги, а если это большой проект, то названия и сущность всех этапов его осуществления;

- дату составления документа, дату подписания, срок действия договора и срок оплаты;

- права и обязанности сторон, их ответственность по договору;

- всё, что касается оплаты работ или услуг: когда производятся расчёты и как именно, когда стороны обязаны платить неустойки и когда освобождаются от обязанности платить штраф и т.п.;

- указание на то, что исполнитель является самозанятым и его ответственность, связанная с возможным снятием с учёта, непредоставлением чека, неуплатой налогов в ФНС.

Столько всего надо указать.

Часто при долгосрочном сотрудничестве приём организацией товаров или услуг осуществляется на основании акта приёма-передачи. В случае, если такой планируется использовать в вашем случае, стоит указать это в договоре самозанятого с юридическим лицом. И отметить, что приложение акта является составной и неотъемлемой частью договора.

Учтите, что договор в любом случае должен быть срочным, содержать сведения о конкретных работах и указание на то, что заказчик – организация, а исполнитель – самозанятый и платит НПД (налог на профессиональную деятельность).

Каких пунктов стоит избегать в договоре компании с самозанятым

При составлении договора стоит обратить внимание на формулировку пунктов и понятий, используемых в документе. Неверные обозначения могут служить основанием ФНС переквалификации договора ГПХ в трудовой, что повлечёт штрафы и обязанность компании заплатить за работника все полагающиеся налоговые взносы в ПФР и ФСС за весь период работы.

Еще одна полезная статья: Как самозанятому принимать оплату наличными

В частности, в договор нельзя включать:

- термины, стандартные для трудовых отношений, такие как «работник», «работодатель», «трудовые обязанности», «трудовой распорядок», «зарплата», «плановый отпуск»;

- положения, касающиеся вопросов режима труда и отдыха, конкретизирующих время работы самозанятого над проектом и его отдыха (это не может определяться заказчиком, так как договор не трудовой);

- положения, намекающие или указывающие на то, что договор бессрочный.

Образец договора юрлица с самозанятым

Составить договор юридического лица с самозанятым не сложно. Главное, не забудьте прописать в нем способ оплаты, указать на самозанятость исполнителя и верно прописать ИНН, код деятельности и БИК организации.

А если все же сомневаетесь, можете скачать образец договора юрлица с самозанятым по ссылке здесь.

Еще одна полезная статья: Как самозанятым работать с иностранными клиентами

Итак, договор юрлица и самозанятого на оказание услуг заключается в простой письменной форме. Обязательными пунктами документа являются указание сведений о сторонах сделки (заказчике и исполнителе), сроке договора и дате, месте его составления, полное наименование услуг и работ, которые являются предметом договора.

Так как сделка с самозанятым влечет определенные риски для организации-заказчика, то правильно будет указать в договоре то, что исполнитель – самозанятый и использует режим НПД.

Образец договора услуг с самозанятым также стоит дополнить и пунктами возможного форс-мажора и в каких случаях/как это может повлиять на ответственность сторон. А еще, составляя документ, не используйте формулировок из трудового договора, такие как «работник», «работодатель», «зарплата». Это может служить основанием для признания договора с самозанятым трудовым, что обяжет платить за него налоги и штраф.

(Visited 2 511 times, 1 visits today)

Самозанятыйв.рф — информационный портал для самозанятых. Актуальная и интересная информация, ответы на важные вопросы и решение нестандартных проблем самозанятых.

Источник: xn--80aagslpjfyq3h0b.xn--p1ai

Работа юридических лиц с самозанятыми

Работа юридических лиц с самозанятыми гражданами строится с опорой на нормы ГК РФ. Участники самостоятельно платят налоги и сборы, а их отношения не попадают под определение трудовых. Во избежание риска переквалификации сделок партнерам необходимо соблюдать специальные правила.

В данной статье наш юрист, Елена Александровна, подробно разобрала особенности работы юрлиц с самозанятыми гражданами. В частности вы найдете ответы на следующие вопросы:

- Могут ли самозанятые работать с юридическими лицами?

- Нужно ли организации заключать договор с самозанятым?

- Как правильно заключить договор с самозанятым?

- Как самозанятому выставить счет на оплату юридическому лицу?

- Как юридическому лицу выставить счет на оплату самозанятому?

- Кто и как платит налоги?

- Компания заключила договор с самозанятым: нужно ли платить страховые взносы?

- Получают ли налоговые льготы компании, работающие с самозанятым?

- И др.

- Законодательная база

- Правовой статус самозанятых граждан

- Порядок оформления отношений

- Особенности расчетов

- Налогообложение

- Что еще важно знать участникам сделки

Законодательная база

Впервые о самозанятости заговорили несколько лет назад. Парламентарии закрепили особый статус налогоплательщиков пунктом 70 ст. 217 НК РФ . От обложения НДФЛ освободили доходы, полученные физлицами при оказании следующих услуг:

- присмотр за детьми, пожилыми и больными людьми;

- репетиторство;

- уборка помещений и помощь по хозяйству.

Условиями получения льготы стало отсутствие у исполнителя статуса предпринимателя и постановка на учет по правилам ст. 83 НК РФ . Регионам разрешалось расширять перечень нормативными актами. Действие статьи распространялось на доходы 2017 – 2019 гг.

Результаты первого этапа реформы оказались неудовлетворительными. За весь период информацию о своих заработках раскрыло лишь несколько тысяч человек. На смену системе пришел принципиально новый механизм. В 2019 году в силу вступил закон № 422-ФЗ. На территории четырех регионов ввели особый режим.

Физлицам и предпринимателям предложили стать плательщиками налога на профессиональный доход. Встать на учет разрешили при выполнении следующих условий:

- отсутствие наемного персонала;

- годовая выручка не более 2,4 млн. рублей;

- реализация товаров и услуг, не облагаемых акцизом и не подлежащих маркировке;

- отказ от перепродажи продукции, за исключением личных вещей.

Статья 4 закона прямо запрещает переходить на режим добытчикам полезных ископаемых, участникам соглашений о комиссии, поручения, агентировании. Нельзя встать на учет лицам, оказывающим услуги по доставке продукции с одновременным приемом платежей. Не допускается совмещение НПД с другими специальными системами налогообложения (УСН, ЕНВД, ПСН).

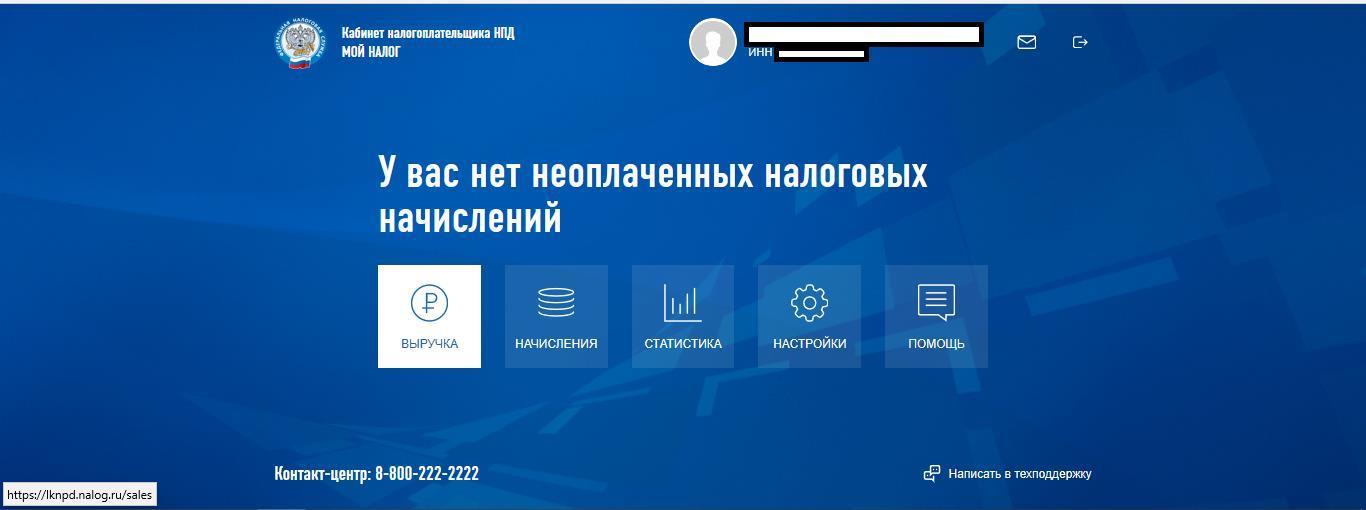

Регистрация проходит удаленно. Физлицу достаточно создать аккаунт в мобильном приложении «Мой налог». После внесения данных территориальная инспекция вышлет уведомление о постановке на учет. Этот документ могут запрашивать контрагенты в рамках заключения договоров.

В 2020 году эксперимент распространили еще на ряд территорий. Сейчас режим доступен жителям 23 субъектов РФ. В перечень входят Пермский край, Сахалин, Челябинская область, Башкортостан и другие регионы.

Самозанятые гражданине регистрируются по месту фактического ведения деятельности. Если человек работает удаленно, у него появляется выбор. При постановке на учет разрешается указывать свой адрес проживания либо регион покупателя ( ч. 2 ст. 2 закона 422-ФЗ ).

Вам будет интересно прочитать

Правовой статус самозанятых граждан

После регистрации физлицо или предприниматель вправе заключать гражданско-правовые сделки. Работать можно с частными клиентами, организациями, в том числе иностранными, и даже государственными учреждениями. Деятельность осуществляется легально. Выручка же отражается в личном кабинете приложения «Мой налог».

Сделки с самозанятыми гражданами заключаются по общим правилам. Если одним из участников является юридическое лицо, соблюдение письменной формы становится обязательным. Выполнять требование придется также при превышении суммой договора минимума в 10 000 рублей ( ст. 161 ГК РФ ).

Единственным ограничением является запрет на сотрудничество с бывшим работодателем. Он устанавливается ст. 8 закона 422-ФЗ и действует 2 года с момента регистрации самозанятого гражданина. Запрет направлен на борьбу с незаконной оптимизацией налогов и уклоненем от оплаты страховых сборов.

Порядок оформления отношений

Правила сотрудничества не будут заметно отличаться от работы с предпринимателями. Организации предстоит провести предварительную проверку контрагента, а затем заключить соглашение.

Должной осмотрительностью можно считать сбор информации о потенциальном партнере. Факт постановки на учет подтверждается электронной выпиской из государственного реестра. Проверить данные можно бесплатно на сайте ФНС РФ. Поиск осуществляется по ИНН гражданина. Результат распечатывается и хранится в деле контрагента. Дополнительно стоит запросить у самозанятого копию ИНН.

На этапе подписания документов не лишним будет изучить и удостоверение личности.

В распоряжении юридических лиц остаются также многочисленные онлайн-сервисы. Проверить партнера можно по единым базам ФНС РФ, службы судебных приставов, государственных арбитражей и судов общей юрисдикцией.

Наличие гражданства РФ не является обязательным условием для применения режима. Однако заключить договор с иностранцем и апатридом организация может лишь при подтверждении законности нахождения на территории страны. Таковыми признаются вид на жительство, уведомление о регистрации по месту прибытия и другие документы. Налоговая служба официально признала возможность самозанятости граждан Беларуси, Киргизии, Армении и Казахстана.

При заключении сделок руководствоваться необходимо положениями ГК РФ. Сотрудничать можно на основании разовых или долгосрочных соглашений. В договоре придется указать:

- тип контракта (поставка, оказание услуг, подряд и др.);

- дату и место заключения;

- информацию о сторонах с указанием правового статуса и применяемого налогового режима;

- предмет.

Сроки, цена, прочие обязанности по договору согласовываются по правилам ГК РФ. Определяющее значение здесь имеет тип сделки, а не правовое положение контрагентов.

Привлечение самозанятых граждан нельзя рассматривать с точки зрения замены персонала. Такие исполнители не подчиняются внутренним регламентам компании, не интегрируются в штат. Они самостоятельно определяют способ выполнения работ, оказания услуг. Задача оговаривается в соглашении или технических условиях. При этом контрагент несет полную ответственность за результат.

В случае причинения вреда он обязан возместить не только прямой ущерб, но и косвенные убытки. Отличия гражданско-правовых сделок от трудовых соглашений неоднократно разъяснялись российскими судами. Ориентиром могут служить постановления ВС РФ № 2 от 17.03.2004 , ФАС Дальневосточного округа по делу № А59-2316/2010 .

Факт исполнения сделки документируется. Доказательством служат передаточные акты. Унифицированной формы для них не утверждено.

Особенности расчетов

Платежи по договорам между юридическими лицами и самозанятыми гражданами могут осуществляться в разных формах. Если деньги принимает организация, применяются стандартные правила. Средства могут зачисляться на банковский счет компании, отправляться на корпоративный электронный кошелек или передаваться наличными. В первом и втором случаях организация выставляет счет с реквизитами, в третьем – выдает приходный кассовый ордер и чек. Поступления включаются в состав выручки, а затем учитываются при налогообложении.

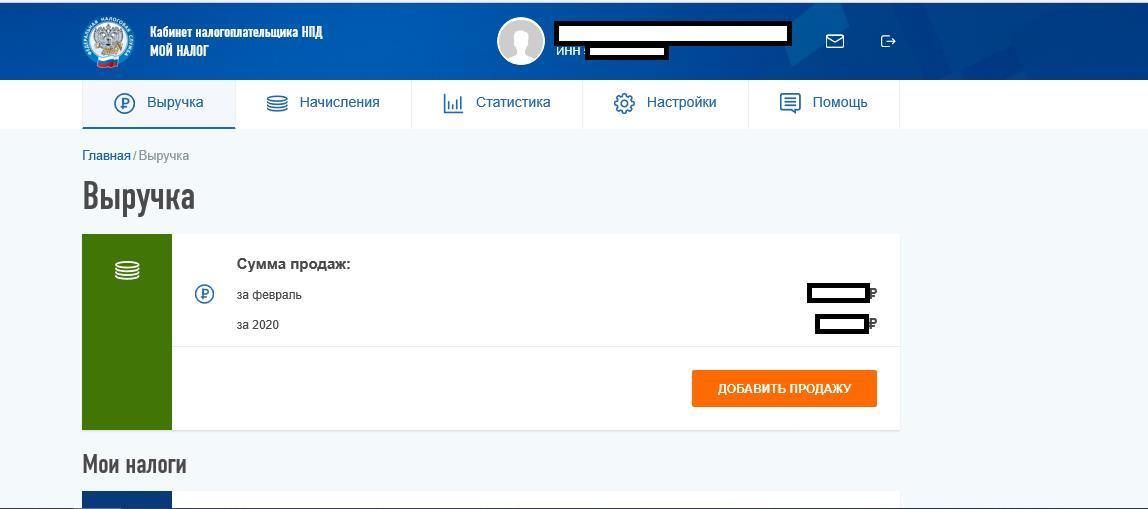

Платежи в пользу самозанятых граждан оформляются несколько иначе. Получая наличные, такой участник обязан выдать чек. Сделать это он может посредством приложения «Мой налог» во вкладке «Продажи».

Для оформления достаточно указать наименование услуги/работы/товара, ее стоимость, тип плательщика. Документ сформируется системой автоматически в день оплаты. Клиенту достаточно отправить ссылку на мобильный телефон или e-mail покупателя. Допустимыми способами также признаются распечатка на бумаге или предоставление чека для считывания QR-кода ( ст. 14 закона 422-ФЗ ). Аналогичный порядок применяется при зачислении вознаграждения на электронный кошелек.

Обратите внимание! Онлайн-сервис проверки чеков ФНС РФ не распознает документы, выданные приложением «Мой налог». Программа подтверждения достоверности находится в разработке. Контролирующая служба обещает запустить ее уже в 2020 году.

Самозанятые граждане вправе принимать деньги на личную карту. Предпринимателям на НПД не запрещено использовать специальный расчетный счет.

Контрагенту высылаются реквизиты для зачисления. Единой формы не утверждено, поэтому можно пользоваться шаблонами коммерческих счетов. Подтверждением расхода по сделке становятся банковская выписка и платежное поручение. Дополнительно продавец может выдать ссылку на электронный чек.

Документ формируется по описанному выше алгоритму при занесении сведений в приложение «Мой налог». Отличается лишь срок. Зафиксировать продажу можно до 9 числа следующего за расчетом месяца ( ст.14 закона 422-ФЗ ).

Таким образом, самозанятость освобождает граждан от необходимости покупать дорогостоящие кассовые аппараты. Чеки выдаются мобильным приложением. При этом просрочка в оформлении документа грозит штрафами. Санкции не налагаются, если нарушение обусловлено массовым сбоем программы.

Особо внимания заслуживают компенсации. Нередко организации выдают частным подрядчикам средства из кассы для приобретения материалов или инструментов. Операции оформляют по схеме подотчетности. До публикации официальных разъяснений от такой практики стоит отказаться. Условие о выделении средств на закупку сырья необходимо прописывать в договоре.

При этом вся сумма попадет под обложение НПД. Режим не позволяет снижать налоговую базу на расходы, связанные с профессиональной деятельностью. Альтернативой в данной ситуации станет заключение соглашения о переработке давальческого сырья.

Налогообложение

Юридические лица вправе учитывать при расчете прибыли расходы по договорам с самозанятыми гражданами. Условием является наличие первичных документов.

Система налогообложения физлиц и предпринимателей специфична. Все платежные операции фиксируются в мобильном приложении. Ставки зависят от статуса покупателя:

- рядовые граждане – 4%;

- организации – 6 %.

Для вновь зарегистрировавшихся плательщиков действует особая льгота. Бонус в 10 000 рублей предоставляется однократно и используется в целях дополнительного понижения ставки. Тариф с доходов от рядовых граждан уменьшается на 1%, от компаний – на 2% ( ст. 12 закона 422-ФЗ ).

Расчет налогов проводится системой. Никакой отчетности плательщик НПД не сдает. По окончании налогового периода, равного 1 месяцу, в личном кабинете появляется квитанция. Деньги можно перечислить с банковской карты, коммерческого счета. Принимаются платежи в бюджет и во всех расчетно-кассовых центрах.

Вносить средства самозанятые граждане обязаны до 25 числа следующего месяца. Согласно ст. 43 НК РФ исполнить налоговые обязанности за плательщика могут третьи лица (например, родственники).

От страховых взносов плательщики налога на профессиональный доход освобождены. Льгота распространяется не только на рядовых физлиц, но и зарегистрированных предпринимателей. При этом самозанятых граждан не лишают права на заключение договора добровольного пенсионного страхования ( ст. 29 закона 167-ФЗ ).

Отчисления в ФОМС РФ производятся из суммы налога. Оставшаяся часть идет в региональный бюджет.

Специальных льгот для компаний, заключивших договоры с самозанятыми гражданами, не установлено. Впрочем, организации защищены от риска возложения обязанностей задним числом. Если в процессе работы физлицо превысит лимит годового дохода, доначислений не последует. Новые правила придется применять лишь с момента нарушения условий НПД. За минувший период НДФЛ и страховые сборы взыскивать не будут.

Что еще важно знать участникам сделки

Во избежание злоупотреблений парламентарии вынесли за рамки специального режима ряд доходов ( ст. 6 закона 422-ФЗ ). Физлица и предприниматели не вправе включать в расчетную базу по НПД:

- вознаграждения по трудовым договорам;

- плату за продажу недвижимости и транспорта;

- суммы, полученные в результате уступки прав на капитальные сооружения или земельные участки (исключение составляет аренда и наем жилья);

- выручку от реализации предметов быта или личных вещей;

- доход от продажи ценных бумаг, долей в капитале хозяйственных обществ;

- вознаграждения по договорам товарищества, доверительного управления, цессии.

Не получится перейти на самозанятость у медиаторов, нотариусов, адвокатов. Запрет также распространяется на арбитражных управляющих.

Предложенную систему можно считать удачной. Об эффективности проекта свидетельствует статистика. Россияне начали активно выходить из тени. К концу 2019 года только в четырех регионах страны на учет встало свыше 330 тысяч человек. Расширение эксперимента должно привести к заметному увеличению доходов региональных бюджетов.

Однако есть у программы и явные недоработки. Так, федеральный закон не упоминает о банкротах. В документе отсутствуют прямые запреты на регистрацию для лиц, признанных ранее несостоятельными. Упущение грозит выходом на рынок недобросовестных участников. Именно поэтому юридическим лицам не стоит пренебрегать проверкой потенциальных партнеров.

Действие эксперимента рассчитано на 10 лет. В этот период законодатели не планируют увеличивать ставки или менять систему начислений. А вот подход к вопросу пенсионного страхования вполне может измениться. Проблема с аккумулированием средств на индивидуальных лицевых счетах ПФР не решена. Политика государства по этому направлению мягкостью не отличается.

Источник: zenfinansist.ru