Рассмотрели условия, при которых гражданин может получить инвестиционный вычет по НДФЛ, а также ситуации, когда такой вычет не предоставляется.

Вышеупомянутый вычет предоставляют, если в то время, пока действителен договор на ведение индивидуального инвестиционного счета (ИИС), гражданин не заключал других подобных договоров: исключение — когда договор прекращался с переводом всех активов, находящихся на одном ИИС, на другой ИИС, который был открыт этому же гражданину.

Если договор на ведение ИИС расторгают до того, как истекли сроки, предусмотренные пп. 1 п. 4 ст. 219.1 НК РФ (исключая ситуации, когда договор расторгается по причинам, которые не зависят от воли сторон), без перевода всех активов, находящихся на одном ИИС, на другой ИИС, открытый тому же налогоплательщику, сумма, не внесенная из-за использования вычетов, должна быть восстановлена и уплачена в бюджет вместе с пенями.

Согласно п. 2 ст. 10.2-1 Федерального закона от 22.04.1996 № 39-ФЗ, физлицо может заключить один договор на ведение ИИС. Когда заключается новый договор, старый должен аннулироваться в течение месяца.

Можно ли, будучи самозанятым, воспользоваться налоговым вычетом типа “А” по ИИС?

В связи с вышесказанным, налогоплательщик может получить инвестиционный налоговый вычет в сумме, которая вносилась в налоговом периоде на ИИС, если соблюдает особенности, перечисленные в п. 3 ст. 219.1 НК РФ: отсутствие в течение срока действия договора других договоров, исключая ситуации, когда договор прекращается, а все активы на ИИС переводятся на другой такой же счет, открываемый тому же физлицу.

Минфин считает, что при соблюдении особенностей из п. 2 ст. 10.2-1 Федерального закона № 39-ФЗ, условие о переводе всех активов на второй ИИС считается выполненным, когда договор на ведение первого ИИС прекращается без перевода активов на второй такой же счет из-за отсутствия активов на первом ИИС за весь период действия договора на его ведение.

- как компаниям получить инвестиционный вычет по налогу на прибыль;

- как заполнить форму П-2 (инвест);

- какие документы прикладывают к декларации 3-НДФЛ.

Источник: ppt.ru

Как открыть ИИС Тинькофф, условия, тарифы, как получить вычет

Инвестирование с использованием индивидуального инвестиционного счета является одним из способов эффективного вложения денежных средств. Возможность открыть ИИС предоставляют многие банки. Один из них – Тинькофф-Банк.

В этой статье мы расскажем о том, что представляет собой Тинькофф ИИС, как оформить и пользоваться индивидуальным инвестиционным счетом от Tinkoff, а также об условиях пользования, преимуществах и недостатках.

Что такое ИИС Тинькофф

Индивидуальный инвестиционный счет, представляет собой особую разновидность брокерского счета. При помощи этого счета можно покупать акции, облигации, валюту. Главным отличием является возможность получить налоговый вычет, чего не позволяет обычный брокерский счет. Также государством могут устанавливаться ограничения и льготы по отношению к ИИС.

В зависимости от типа управления различают две разновидности: контролируемые самостоятельно и через управляющую компанию. Тинькофф-Банк предоставляет возможность оформления ИИС с выгодными условиями.

Обучающее видео — что такое ИИС Тинькофф, как инвестировать и заработать на нем в 2023 году:

Как оформить ИИС Тинькофф — какие данные нужны, чтобы открыть индивидуальный инвестиционный счет в Tinkoff

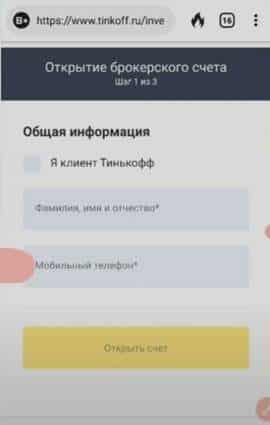

Для оформления нужно заполнить форму на сайте банка. На первом шаге нужно будет указать свои ФИО и контактный телефон.

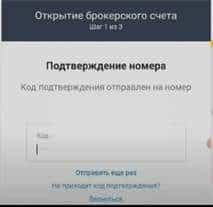

На указанный номер придет SMS с кодом. Его следует ввести в следующей форме.

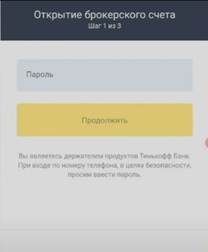

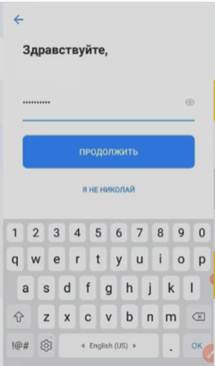

Укажите пароль от личного кабинета Тинькофф-Банк.

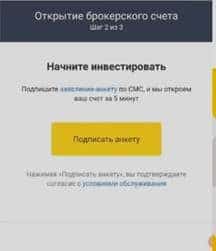

На втором шаге следует ознакомиться с условиями обслуживания и подписать по SMS заявление-анкету.

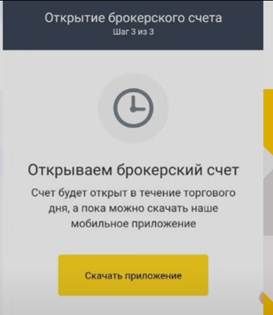

На третьем шаге нужно будет скачать приложение «Тинькофф Инвестиции». Счет будет открыт в течение одного торгового дня.

Страница загрузки приложения выглядит так.

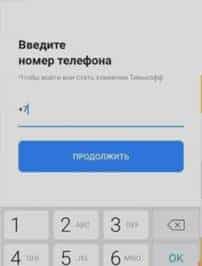

В приложении следует ввести номер телефона, к которому привязана карта Тинькофф-Банка.

На телефон придет SMS с кодом подтверждения. Нужно ввести его в форме.

Введите пароль от личного кабинета Тинькофф-Банк

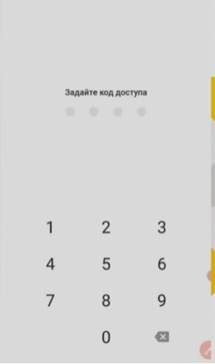

Задайте код доступа в приложении Тинькофф Инвестиции.

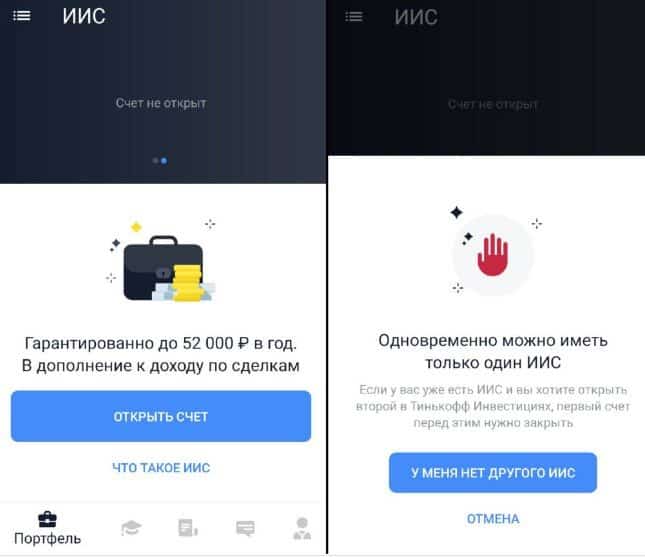

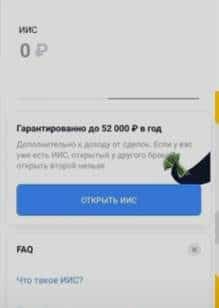

После установки кода откроется главное меню приложения. Проведите пальцем налево.

В открывшемся окне нажмите на кнопку «Открыть ИИС».

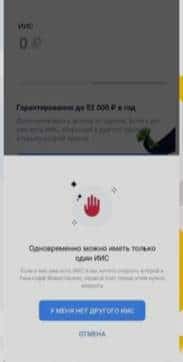

Сервис предупредит нас о том, что можно иметь только один счет. Так что если у Вас есть счет в другом банке, закройте его. Если у Вас нет аналогичных счетов в других банках, нажмите на «У меня нет другого ИИС».

Как открыть индивидуальный инвестиционный счет Тинькоффбанка — пошаговая инструкцию по открытию ИИС в Тинькофф Инвестиции:

Кто может открыть ИИС?

Право на открытие счета имеет только физическое лицо, являющееся налоговым резидентом и гражданином РФ и достигшее 18 лет. Чтобы являться налоговым резидентом РФ, нужно не менее 183 дней в году находиться на территории РФ.

ИИС могут открывать ИП, самозанятый, государственный служащий, пенсионер, военнослужащий.

Госслужащие и военнослужащие не имеют права владеть иностранными активами и активами, владение которыми приведет к конфликту интересов.

Настройка и выбор управления

Управлять инвестициями можно как через мобильное приложение, так и через терминал Тинькофф Инвестиции.

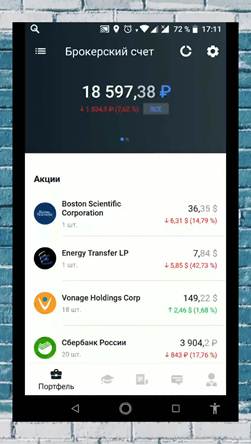

Мобильное приложение включает в себя 5 основных разделов: «Портфель», «Что купить», «Лента», «Чат» и «Еще».

Раздел «Портфель» включает в себя сведения о счете и приобретенных финансовых активах. В этом разделе можно пополнить баланс и узнать об активных и совершенных операциях.

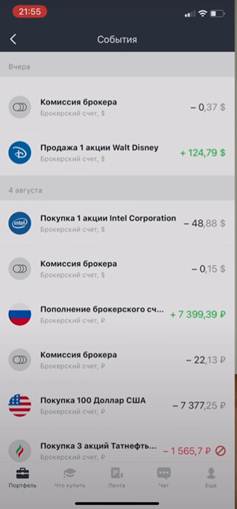

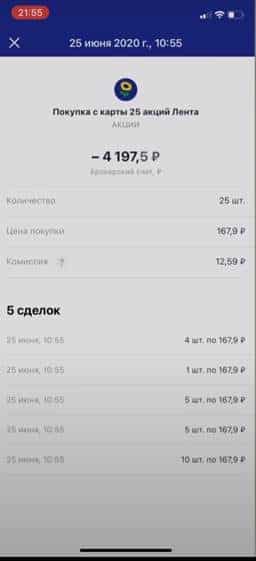

В правом верхнем углу находится кнопка «События», нажав которую, можно увидеть все события, произошедшие с данным счетом.

Если нажать на конкретное событие, можно увидеть все детали по нему.

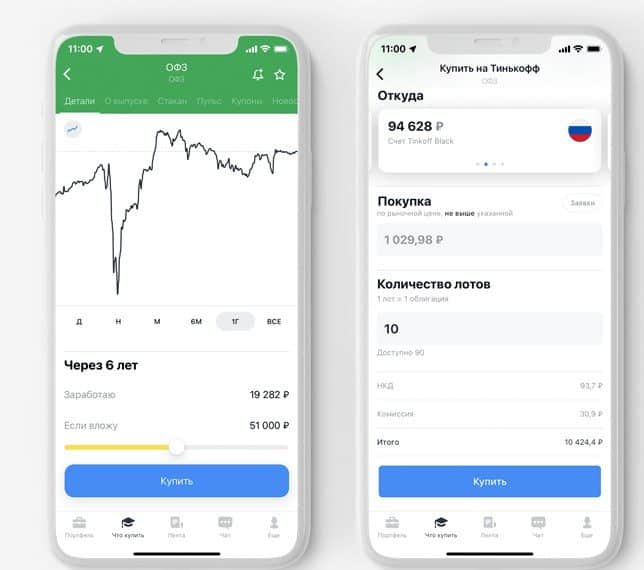

В разделе «Что купить» можно выбрать актив, в который можно произвести инвестиции. Это могут быть фонды, акции, облигации, фьючерсы, валюта.

«Лента» — новости, аналитика и другая важная информация, влияющая на котировки. Здесь можно посетить социальную сеть для инвесторов «Пульс», послушать подкасты на тему инвестиций, почитать публикации.

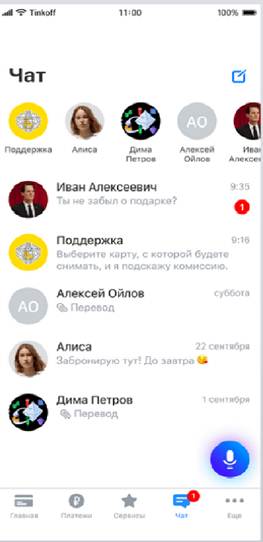

«Чат» — здесь можно обмениваться сообщениями со своими партнерами, а также обратиться за помощью круглосуточной технической поддержки.

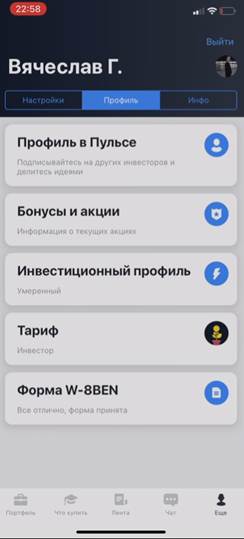

В раздел «Еще» помещены вкладки «Настройки», «Профиль» и «Инфо».

Во вкладке «Профиль» пользователь может выбрать тарифный план и пройти тест с целью определения стиля торговли и инвестиционного профиля.

В этой же вкладке можно заполнить форму W-8BEN. Это стоит сделать, если инвестор покупает иностранные акции, например, с биржи NASDAQ. Заполненная форма докажет, что инвестор не является налоговым резидентом США. С этой вкладки можно выйти на свой профиль в Пульсе – социальной сети Тинькофф-Инвестиции.

Если торговать иностранными активами без заполнения формы, налог будет составлять 30%. После заполнения налог может быть уменьшен до 13%.

Вкладка «Настройки» позволяет настроить ленту новостей и события, включить push-уведомления, параметры входа, SMS-подтверждение торговых операций.

Во вкладке «Инфо» можно получить ответы на часто задаваемые вопросы, решить проблемы, которые не удалось решить во вкладке «Чат» и посмотреть сведения о приложении.

Открыть индивидуальный инвестиционный счет Тинькофф можно онлайн на странице https://www.tinkoff.ru/invest/iis/:

Как получить вычет ИИС от банка Тинькофф типов А и Б

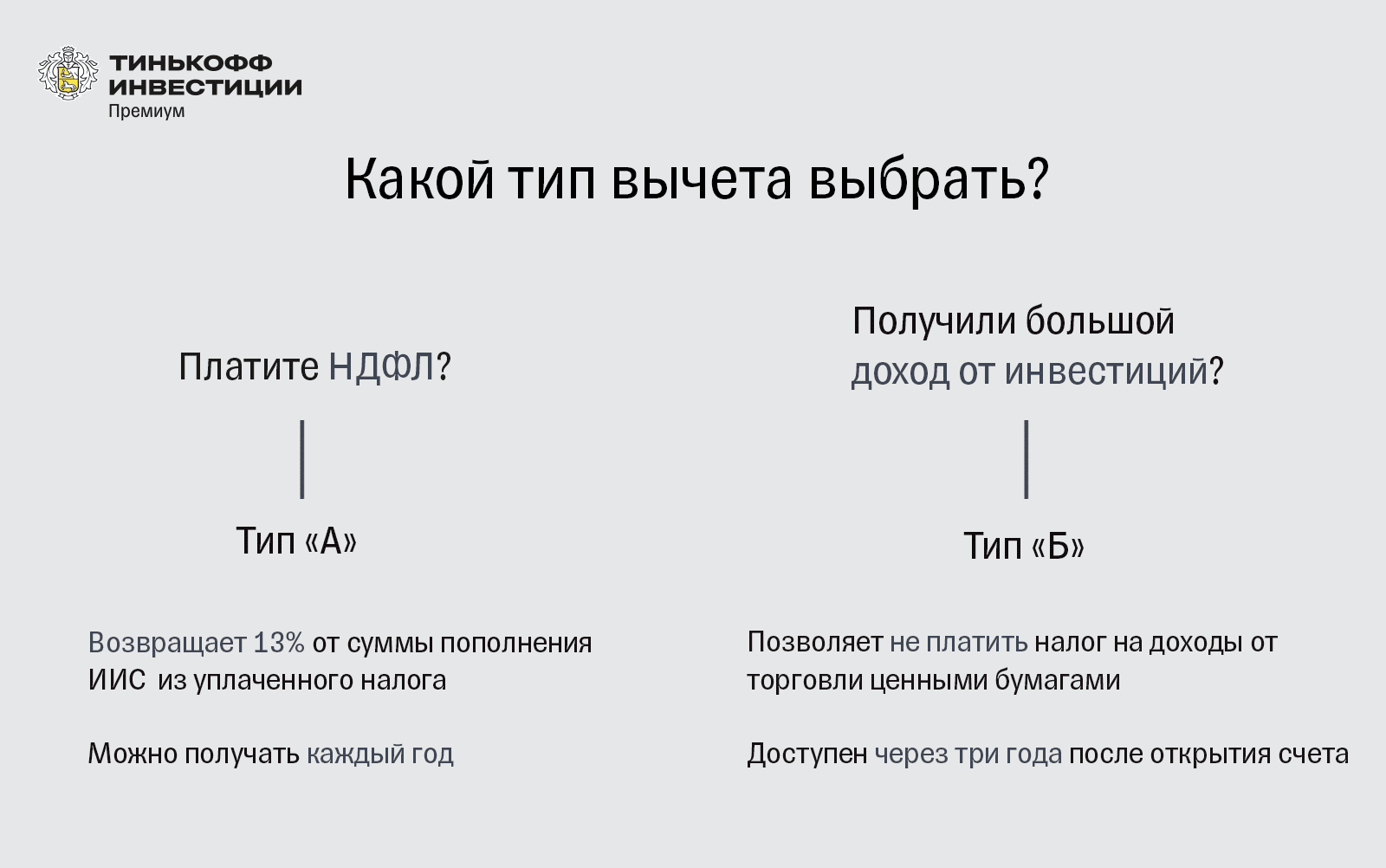

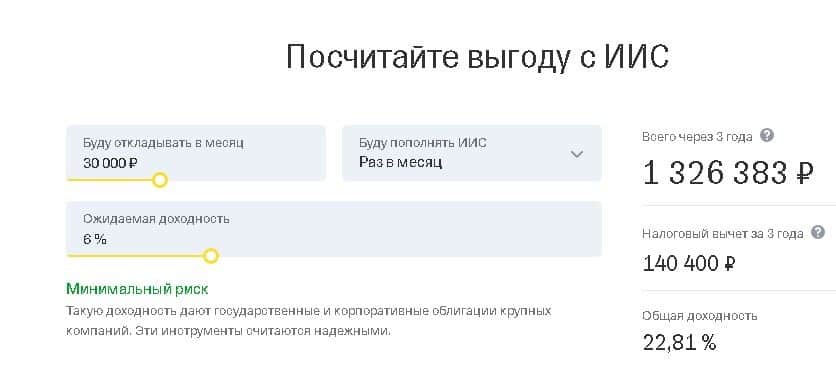

ИИС от банка Тинькофф предусматривает налоговые вычеты типа А и Б. В первом случае ежегодно можно возвращать 13% от вносимой суммы.

Сумма пополнения не должна быть больше 400000 рублей за календарный год. По вычету типа А можно получить до 52000 рублей в год.

Чтобы получить доход, владелец должен иметь доход, облагаемый НДФЛ. Если официальный доход составляет 30000 рублей, наибольшая сумма вычета составит 46800 рублей.

Вычет данного типа инвестор может получить, заполнив заявку на сайте ФНС или подав заявление лично в районном отделении службы.

- Декларация 3-НДФЛ, заполняемая онлайн на сайте ФНС.

- Справка 2-НДФЛ за год внесения средств на инвестиционный счет. Она подтвердит факт получения дохода и уплаты налога по ставке 13% в налоговом периоде. Она выдается в бухгалтерии по каждому месту работы.

- Документы от брокера. Тинькофф-Банк подготовит их после окончания календарного года действия счета. Их нужно будет скачать в приложении Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru, а замет загрузить в форму на сайте ФНС.

Тинькофф-Банк предоставит отчет о сделках и операциях, если его требует налоговая инспекция. Для этого нужно написать в чат службы поддержки в приложении или на сайте tinkoff.ru. Документ готовится в течение 10 рабочих дней и отправляется почтой на удобный адрес.

Вычет типа Б можно получить только при закрытии счета. По данному вычету можно получить прибыль от инвестиций, не уплачивая налог. Этот тип вычета нельзя получить раньше, чем через 3 года после открытия счета.

Допустим, в начале 2020 года инвестор открыл счет и внес туда 300000 рублей. Вклад был успешным, и акции, в которые он вложился, прибавили в цене. В начале 2023 года инвестор решил продать акции и закрыть счет. Счет после продажи акций составил 900000 рублей. Доход после вычета комиссий составил 600000 рублей, налог с него – 78000 рублей.

Заявка на вычет типа Б подается через брокера прямо перед закрытием счета или в налоговой инспекции. Она может быть подана как лично, так и через Интернет.

Брокер при подаче заявки не станет списывать налог на доход от инвестиций. Но если инвестор решит подать заявку в ФНС, брокер спишет платеж по налогу, затем ФНС после проверки начислит вычет на карту инвестора.

Инвестирование через ИИС Тинькофф – условия

- Управление инвестициями происходит достаточно удобно – с помощью приложения на смартфоне. Оно обладает понятным интерфейсом, удобным как для новичков, так и опытных инвесторов.

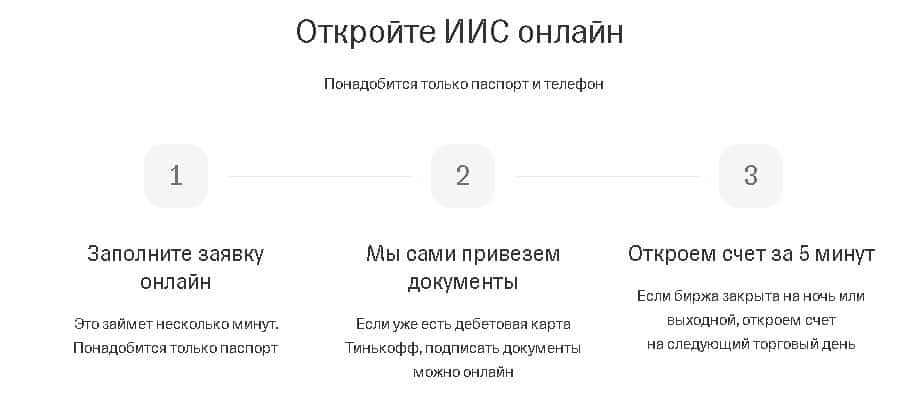

- Заявку на сайте можно заполнить за несколько минут. Представитель банка прибудет с необходимыми документами в удобное время и место. Обладатель карты Тинькофф-банка может подписать документы кодом из SMS, после чего сразу откроется счет. ИИС будет открыт в ближайший рабочий день, если заявка оставлена после 19:00 по московскому времени или на бирже выходной день.

- Инвестировать можно даже с 10 рублями на счету. Это стоимость одного пая фондов «Вечного портфеля» от управляющей компании Тинькофф Капитал. Цена большинства облигаций – 1000 рублей.

- В разделе «Что купить» представлены подборки активов и сведения о самых привлекательных компаниях. Инвестор не прогадает с выбором акций.

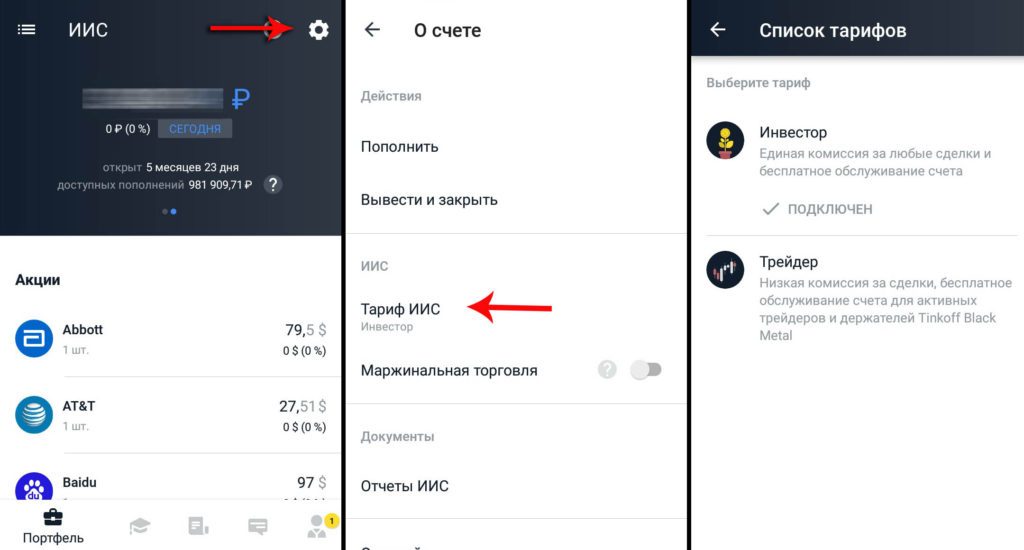

Комиссии и тарифы в ИИС Тинькофф Инвестиции

Существует два тарифа для ИИС Тинькофф. Если пользователь редко торгует на рынке ценных бумаг, ему подойдет тариф «Инвестор». По нему взимается только комиссия при заключении сделок, и составляет 0,3%. Тем, кто профессионально занят инвестициями, подойдет тариф «Трейдер».

Комиссия на сделки составляет 0,04%, но списывается ежемесячная плата стоимостью 290 рублей. Ежемесячный платеж не списывается в месяцы, когда трейдер не использует счет.

Чем отличается брокерский счет от ИИС Тинькофф?

Гражданин может открыть только один индивидуальный счет, в то время как брокерских может быть несколько. С помощью ИИС можно получить вычеты с налога на взносы и на доход.

ИИС позволяет получить гарантированный доход за счет налогового вычета. Часть уплаченного НДФЛ возвращается в виде суммы размером до 52000 рублей. Также возможно исключение уплаты налога в 13% с дохода по сделкам. Налог с операций рассчитывается не каждый год, а только при закрытии ИИС.

Где найти индивидуальный инвестиционный счет Тинькофф?

Найти всю необходимую информацию, как и открыть ИИС Тинькофф можно по ссылке https://www.tinkoff.ru/invest/iis/

Какие минусы у индивидуального инвестиционного счета

Минимальный срок существования ИИС – 3 года, при этом до истечения этого срока выводить средства запрещено. В противном случае счет автоматически закроется, а пользователь потеряет право на налоговый вычет.

Хотя с помощью ИИС можно купить иностранную валюту, счет может быть пополнен только в российских рублях. Максимальная сумма пополнения составляет 1000000 рублей в год. Этот лимит обновляется 1 января каждого года.

Для чего нужен ИИС

Индивидуальный инвестиционный счет представляет собой счет для торговли на бирже с льготным налоговым режимом. Как и брокерский счет, с помощью ИИС можно покупать и продавать валюту, акции и облигации.

Отзывы об инвестировании в ИИС Тинькофф

Я скептически относился к приложениям для биржевой торговли. Но когда я попробовал Тинькофф Инвестиции, я был доволен функционалом и удобствами. В приложении можно посмотреть обзор и показатели по новому активу. Приложение стабильно, быстро переключается на свободные серверы. Валюты вводится за минуты пути до банкомата Тинькофф.

Всем советую приложение.

Это топовый терминал и приложение. Хотя в чате отвечают не так быстро, а быстрота в инвестициях важна. Для госслужащего слишком долго шла справка для декларации.

На сайте banki.ru есть отзыв от инвестора, который рассказывает историю вывода средств с счета. Он нашел более выгодные предложение, поэтому решил закрыть счет.

31 октября 2019 года он продал все активы на счете и вывел средства. 5 ноября он подал заявку на закрытие счета через чат поддержки, на что менеджер ответила, что счет закроется в течение 30 дней.

7 ноября инвестор открыл другой ИИС, при этом подтвердив, что у него уже есть аналогичный счет, который должен закрыться в течение 30 дней. 6 декабря Тинькофф-Банк отправил инвестору сообщение о том, что закрыть счет не удалось.

Заметив это сообщение 16 декабря, пользователь попытался узнать, почему не получилось закрыть счет. Внятного ответа он не получил.

По причине этой некомпетентности по состоянию на 16 декабря 2019 года инвестор рискует не получить налоговые льготы за 2019 год. У него имеется уже два счета: в Тинькофф-Банке и у нового брокера.

Пользователь счета предостерегает других потенциальных инвесторов от пользования этим сервисом.

ИИС Тинькофф Инвестиции — результаты инвестиций в акции за 10 месяцев, практический опыт — видео отзыв:

Также для торгов на Тинькоф Инвестиции доступен робот для алготрейдинга.

Индивидуальный инвестиционный счет предоставляет возможность налогового вычета, но имеет значительные ограничения по использованию. Тинькофф-Банк предлагает довольно выгодные условия инвестирования по ИИС. Хотя большинство инвесторов положительно оценивает Тинькофф-Инвестиции, тут также есть недостатки в обслуживании.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.

Источник: articles.opexflow.com

Как получить налоговый вычет по ИИС?

Налоговое законодательство дает право на налоговые вычеты не только в случае покупки/продажи имущества, обучения или лечения. Вычеты предоставляются и инвесторам, вкладывающим деньги на индивидуальные инвестиционные счета (ИИС). Государство хочет, чтобы вы много вкладывали, потому предоставляет весьма выгодные инвестиционные условия, нежели по другим брокерским счетам. Причем, у инвестора есть 2 варианта получения налоговой льготы – по факту внесения денег, или по факту получения прибыли.

Рассказываем, как получить инвестиционный налоговый вычет по ИСС, какова его сумма и что это вообще такое.

О чем вообще речь?

ИИС – это такой особый вид брокерского счета, открыв который, вы можете претендовать на налоговые льготы. Открыть его могут инвестиционные брокеры, с которым вы заключили договор на ведение ИИС. Заключить его могут только физические лица – налоговые резиденты РФ. И только на срок не менее 3 лет. Если вы намерены инвестировать на менее длительный срок, вычет вы не получите.

А если получите, вам придется вернуть его обратно государству. Се ля ви.

На ИИС можно положить не более 1 млн руб. в течение одного календарного года. И открыть можно только один счет. Если вы вдруг решите уйти к другому брокеру и открыть у него новый ИИС, старый вы обязаны будете закрыть либо договор будет прекращен в течение месяца (ст. 10.2-1 ФЗ № 39 «О рынке ценных бумаг»).

Обращайтесь только к брокерам, которые имеют лицензию ЦБ. При заключении договора ОБЯЗАТЕЛЬНО проверяйте его текст, чтобы это был именно ИИС, а не какой-нибудь другой псевдо-счет. Хитрецов хватает.

Теперь о вычетах.

Какой инвестиционный налоговый вычет можно получить по ИИС?

Их два вида. Оба они предусмотрены пп. 2 п. 1 и пп. 3 п. 1 ст. 219.1 НК. Условно разделим их на вычет категории А и вычет категории Б .

- Вычет категории «А» . Предоставляется в сумме, внесенной налогоплательщиком на ИИС. Но есть ограничение: размер инвестиционного налогового вычета не может быть больше, чем 400 тыс. руб. в год и больше, чем вы заплатили в этом году подоходного налога. Другими словами, вы можете вернуть из бюджета 13% от внесенной на ИИС суммы, но не больше, чем 52 тыс. руб. в год (400 тыс. руб. х 13%). Вариант для тех, у кого высокая официальная зарплата, но он не собирается вкладываться «по крупному» и получать баснословный доход от своих инвестиций.

- Вычет категории «Б» . Предоставляется в размере полученного от операций по ИИС дохода. Другими словами, с любого дохода, независимо от его размера, вы не будете платить НДФЛ. Ограничений по сумме закон не предусматривает. Это выгодно, если вы планируете вкладывать больше 400 тыс. руб. в год и намерены получать с них крупных доход.

Более популярным считается вычет категории «А». Во-первых, вы уже в следующем году сможете вернуть часть от вложенных на ИИС денег в пределах 400 тыс. руб. Вычет же «Б» можно получить только по прошествии 3 лет с момента заключения договора. Во-вторых, это гарантированные деньги – далеко не факт, что вложенные вами средства в результате принесут доход. Ну а доходностью в 13%.

Получить вычет категории «А»

Это вычет, который государство будет возвращать вам из уплаченного вами НДФЛ. Например, из зарплаты или дохода от продажи квартиры. Получать его можно ежегодно. Напоминаем, что не всякий налог – НДФЛ. Например, если вы предприниматель на упрощенке, НДФЛ вы не платите.

Соответственно, и применение инвестиционного налогового вычета категории «А» для вас не доступно.

Чтобы получить его, вам обязательно нужно подать налоговую декларацию. В общем же вам потребуются такие документы для инвестиционного налогового вычета по ИИС:

- декларация по форме 3-НДФЛ. С примером ее заполнения для получения вычета можно ознакомиться здесь;

- документы, подтверждающие дохода, облагаемого подоходным налогом. Например, справка с работы о доходах по форме 2-НДФЛ;

- платежное поручение из банка и другие документы, подтверждающие перечисление денег на ИИС (приходно-кассовый ордер, поручение на зачисление денежных средств вместе с отчетом брокера);

- документы о праве на вычет – договор на ведение ИИС, договор о брокерском обслуживании и другие;

- заявление на возврат налога из бюджета.

Все это дело нужно направить в налоговую любым удобным способом. Ограничений по срокам нет: декларацию нужно подать до 30 апреля следующего года, но если вы подаете ее только для вычета, этот срок не применяется. Подать декларацию нужно в любое время в течение 3 следующих лет, после отчетного. Так, если вы открыли счет в 2019 году, подать декларацию можно в 2020, 2021 или даже в 2022 году. Сделать это можно любым способом – лично в ФНС, через сайт ФНС или по почте.

Получить вычет категории «Б»

С этим проще – даже заявление на инвестиционный налоговый вычет подавать не надо. Конечно, можно воспользоваться алгоритмом, описанным выше. Но есть и другой вариант – вычет через брокера.

Смысл в том, что брокер является налоговым агентом инвестора – он сам высчитывает подлежащий уплате НДФЛ и удерживает его из дохода. По факту, если ваш доход – 100 тыс. руб., брокер перечислит на ваш счет на 13 тыс. руб. меньше. Так вот вычет категории «Б» решает эту проблему.

Чтобы получить вычет вам нужно обратиться в ФНС и написать заявление о получении справки, подтверждающей, что ранее вы не заявляли права на вычет и что открытый BBC – единственный у вас за последние 3 года. Через месяц ФНС выдаст эту справку. Вы передаете ее брокеру, и она является основанием для неудержания у вас налога. Всё!

Какой вычет выбрать?

К сожалению, закон об инвестиционном налоговом вычете позволяет использовать только один тип. Какой конкретно – решать вам лично. Если для вас приоритетнее «синица в руке», то очевидно, вычет категории «А» вам ближе. Вы точно получите гарантированный доход от своих инвестиций в размере 13% от вложений, но не более 52 тыс. руб. в год.

Если вы знаете, как получать заметно больше этих 13%, есть смысл использовать вычет категории «Б». Правда, использовать его можно будет не раньше, чем через 3 года.

В конце концов, можно подождать 3 года, посмотреть на размер доходности инвестиций и тогда уже сделать выбор. Благо, вычет категории «А» можно заявлять в течение 3 лет после истечения каждого налогового периода, в котором на него возникло право. Так что все индивидуально!

Возможно, сделать правильный выбор вам поможет наша сравнительная таблица.

Вычет категории «А»

Вычет категории «Б»

Кто предоставляет вычет

Брокер, управляющий или налоговая инспекция

Какие нужны документы

● заявление на возврат налога, документ от брокера о зачислении взноса;

● договор на ведение ИИС.

Справка из ФНС о неиспользовании вычета

Когда можно получить вычет

По окончании календарного года, в котором был взнос

Через 3 года с момента открытия счета

По закону у налоговой инспекции есть 4 месяца на проверку Ваших документов и перечисление денег

Брокер (или управляющий) сразу в момент выплаты Вам прибыли не удерживает с Вас налог

400 тыс. рублей в год

Должен быть уплачен НДФЛ в сумме, не меньше заявленного вычета

Источник: pravoved.ru