Откуда налоговики берут информацию о незаконной сдаче квартир и какую сумму за выявленные нарушения могут потребовать уплатить в текущем году.

21 марта, 23:40

Многие владельцы квартир, сдавая свою недвижимость, предпочитают заключать с квартиросъёмщиками договор на срок в 11 месяцев, так как такие сделки не нужно регистрировать в Росреестре. А значит, есть возможность не заявлять о получаемом доходе и теоретически не платить налоги. По заявлениям экспертов, такой «серый наём» очень распространён в среднем и нижнем ценовом сегменте арендного жилья. Об этом знает и Федеральная налоговая служба (ФНС), которая до 2023 года занималась только выборочными проверками наймодателей.

Однако с текущего года налоговики стали применять новую методику, суть которой не просто в установлении факта налоговых нарушений, а ещё и во включении налогов с выявленных доходов в общее уведомление, направляемое физлицу. Так как ФНС при наличии оснований имеет право доначислять налоги расчётным путём, то теперь уже гражданам, получившим «письма счастья» от налоговиков, придётся самостоятельно доказывать отсутствие налогооблагаемых доходов. Откуда же ФНС получает информацию о возможной сдаче квартиры?

Что надо помнить, сдавая квартиру в аренду?

Как сейчас выявляется «серый наём»

Раньше основными источниками информации о «сером найме» были соседи тех, кто сдаёт свою квартиру; бдительный участковый, бывшие супруги или сами квартиросъёмщики. Но количество жалоб, которые в итоге могли привести к налоговой проверке, оставалось ничтожно малым, так как в общей своей массе россияне относятся к незарегистрированным арендным отношениям весьма лояльно.

Очевидно, ФНС решила не распылять свои ресурсы на проработку единичных сигналов, а подошла к решению вопроса с уклонением от уплаты налогов с дохода от сдачи квартир внаём системно.

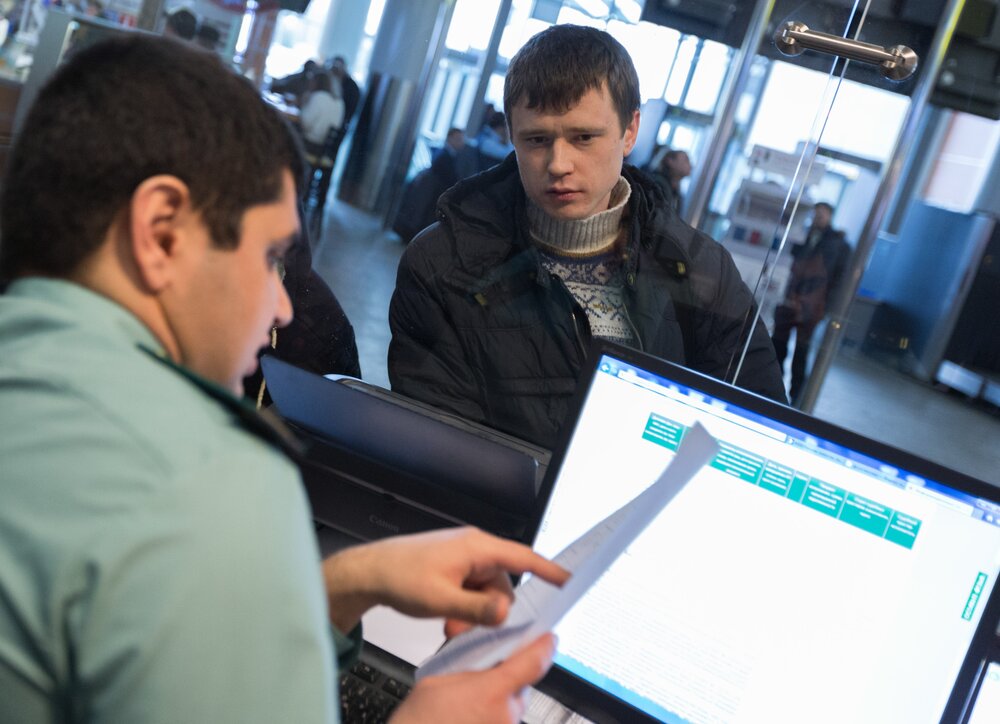

Во-первых, налоговики стали активно использовать базы миграционного учёта. Логика проста: по закону россияне и те, кто прибыл на заработки из-за рубежа, должны иметь регистрацию по месту своего пребывания. При автоматической сверке налоговой и миграционной баз становится видно: является ли собственник и зарегистрированный в квартире человек одним и тем же лицом, а если владелец недвижимости к тому же получает от зарегистрированного в его недвижимости лица периодические безналичные переводы, то могут возникнуть вопросы.

Во-вторых, некоторые региональные налоговые подразделения стали мониторить объявления на специальных интернет-площадках, посвящённых частной аренде, и сравнивать адреса сдаваемых квартир с данными в базах налогового учёта. Всё это делается в автоматическом режиме.

— Наша ФНС довольно-таки продвинутая в части цифровизации и автоматического обмена информацией с другими органами власти. Налоговики имеют полное право использовать как данные МВД для сверки регистрации граждан в квартирах, так и данные из других источников, — поясняет Алексей Подпалый, генеральный директор ООО «Федеральное кадастровое агентство». — Чтобы избежать штрафов и разбирательств, гражданам, сдающим квартиру, логичнее всего зарегистрировать себя в качестве самозанятого и платить 4% — это будет намного дешевле.

3 ситуации, в которых можно лишиться квартиры из-за сдачи ее в аренду

Особый интерес у налоговиков к тем, кто имеет в собственности несколько квартир с несколькими зарегистрированными в них людьми, которые никак не связаны с владельцем родственными отношениями.

— Риски от сдачи в аренду жилья без уплаты налогов с каждым годом растут, ведь информация к налоговикам сейчас поступает не только от участковых, но и от банков, которые видят историю переводов владельцу недвижимости, а ФНС, получая эти данные, вполне может их увязать с незаконной арендой, — утверждает Максим Нехорошев, партнёр юридической компании «Шадрин, Нехорошев и партнёры».

Для справки: с начала 2023 года ФНС начала реализовывать своё право запрашивать у банка расширенные сведения о клиентах и проводимых ими операциях.

Что грозит за сдачу квартиры «в серую»

Российский закон предусматривает ответственность за непредставление ФНС декларации о доходах и неуплату налога, если такие доходы были.

Если налоговая узнает, что кто-то сдаёт нелегально квартиру, то собственнику могут выставить следующие требования: сумму налога (максимум за три года); пени за несвоевременную уплату налога; штраф за непредставление налоговой декларации (5% неуплаченной суммы налога за каждый месяц просрочки, но не более 30% указанной суммы); штраф за нарушение срока уплаты налога (20% от неуплаченной суммы налога) и ещё, возможно, штраф за предпринимательскую деятельность без регистрации (до 2000 рублей).

В теории может грозить и уголовная ответственность, но на практике это вряд ли. Налоговикам придётся доказывать умысел на совершение преступления в крупном размере, а это хлопотно. Оштрафовать и передать дело приставам для взыскания намного проще.

— Если человек предоставляет свою квартиру на коммерческой основе, то ФНС имеет право использовать любую информацию, чтобы это проверить. Бывает, что квартиранты не регистрируются в съёмных квартирах и доказать факт «серого» найма непросто, но это не значит, что квартиросъёмщики и владелец квартиры застрахованы от неприятностей, связанных с нарушением законодательства не только налогового, но и миграционного, — заметил депутат Госдумы Никита Чаплин.

Для справки: штрафы при проживании без регистрации в Москве или Санкт-Петербурге для владельцев жилья составляют до 7000 рублей, для проживающих — до 5000 рублей. Привлечение к административной ответственности за нарушение миграционного законодательства может являться сигналом для налоговой проверки.

А вот депутат Госдумы Алексей Журавлёв считает, что в случае с доходами от сдачи квартиры нужно применять прогрессивную шкалу налогообложения.

— Просто увеличивать нагрузку на граждан, сдающих квартиры, это неверно. Имеет смысл ввести дифференцированный подход к налогам с такого вида доходов, в том числе принимая во внимание итоговые суммы, которые получают владельцы недвижимости. Если сдача недвижимости — это бизнес, приносящий миллионные прибыли, то тут за неуплату налогов должен быть жёсткий спрос, а если доход от предоставления своей квартиры внаём — это возможность существовать семье на околопрожиточном минимуме, то тут налоги брать вообще не стоит. Государству самому невыгодно нести затраты на взыскание крошечных сумм.

Должно ли государство пресекать «серый» наём?

Да, налоги должны платить все

Если речь идёт о небольшом доходе, то нет

Нужна сумма дохода, ниже которой налоги брать не должны

Источник: life.ru

Может ли самозанятый сдавать в аренду не свою квартиру

Нейронные сети проявляют значительные успехи, однако иногда могут предоставлять неточные ответы в некоторых областях. Если ответ оказался неудовлетворительным или не точным, рекомендуется задать вопрос более подробно и конкретно, предоставив точные параметры.

Ответ от нейросети:

Самозанятые предприниматели, которые работают на себя и не имеют официального трудоустройства, могут столкнуться с ограничениями при сдаче в аренду недвижимости. Однако, вопрос о том, может ли самозанятый сдавать в аренду не свою квартиру, имеет несколько аспектов, которые следует рассмотреть.

Правовые аспекты

В большинстве стран, включая Россию, действуют законы, регулирующие отношения между арендодателями и арендаторами. Обычно, арендодатель должен иметь право сдавать в аренду недвижимость, которая находится в его собственности или находится под его управлением. Это означает, что самозанятый человек не может сдавать в аренду квартиру, которая не принадлежит ему или не находится под его управлением.

Возможные варианты

Однако, существуют несколько вариантов, которые могут помочь самозанятому сдать в аренду не свою квартиру:

- Доверенность. Если самозанятый человек имеет доверенность от владельца квартиры, он может действовать от его имени и сдавать ее в аренду. Доверенность должна быть оформлена в письменной форме и содержать все необходимые детали и полномочия.

- Субаренда. В некоторых случаях, арендодатель может разрешить арендатору сдавать в субаренду часть или всю квартиру. Однако, это требует согласия арендодателя и должно быть прописано в договоре аренды.

- Сотрудничество с арендодателем. Самозанятый человек может попытаться установить сотрудничество с владельцем квартиры, предлагая ему различные услуги или договорившись о специальных условиях аренды. В этом случае, арендодатель может согласиться на сдачу квартиры в аренду самозанятому человеку.

Риски и ограничения

Самозанятый человек, сдающий в аренду не свою квартиру, может столкнуться с рядом рисков и ограничений:

- Юридические последствия. Если самозанятый человек сдаст в аренду квартиру без разрешения владельца или нарушит условия договора аренды, он может быть привлечен к ответственности и понести юридические последствия.

- Финансовые риски. Самозанятый человек может столкнуться с финансовыми рисками, связанными с арендой не своей квартиры. Например, если арендатор не оплатит арендную плату, самозанятый человек будет нести финансовые потери.

- Доверие и репутация. Сдача в аренду не своей квартиры может повлиять на доверие и репутацию самозанятого человека. Если арендаторы узнают, что квартира не принадлежит ему, они могут стать осторожными и отказаться от сотрудничества.

Вывод

Самозанятый человек может столкнуться с ограничениями при сдаче в аренду не своей квартиры. Однако, существуют варианты, которые могут помочь ему сдать квартиру в аренду, такие как доверенность, субаренда или сотрудничество с арендодателем. Важно помнить о рисках и ограничениях, связанных с такой сдачей в аренду, и соблюдать все юридические и финансовые аспекты этого процесса.

Источник: smartfaq.ru