Многие россияне получают дополнительный доход от сдачи жилья в аренду. Каждый, кто располагает свободной жилплощадью, вправе сдавать ее внаем. При этом спрос на такую недвижимость очень высок, ведь покупка собственного жилья для большинства граждан является непосильной или как минимум очень сложной задачей. Только в Москве и области дома и квартиры снимает каждая вторая семья.

По закону арендодатель обязан делать отчисления в бюджет. Тем, кто пренебрегает этим правилом, следует знать, чем грозит сдача квартиры в аренду без уплаты налогов.

Что будет, если сдавать квартиру в аренду и не платить налоги

Собственник вправе распоряжаться жилплощадью по своему усмотрению, в том числе сдавать ее в аренду. Но получение дохода от сдачи внаем без декларирования и уплаты налогов считается незаконным.

В налоговом законодательстве предусмотрена финансовая ответственность за незаконную сдачу жилплощади внаем. Закон определяет и административную, и даже уголовную ответственность. Согласно ст. 122 НК РФ за умышленное правонарушение взимается 20–40% от суммы неуплаты налогов. По ст.

119 за непредоставление декларации придется заплатить по 5% от взноса за каждый месяц задержки.

Если гражданин сдавал в аренду жилплощадь и не платил налоги, причем сумма этой неуплаты превысила 600 тыс. рублей за 3 года, действует уголовная ответственность в виде:

- штрафа;

- принудительных работ;

- ареста;

- лишения свободы.

Для юрлиц такая же ответственность предусмотрена при достижении неуплаты в 2 млн рублей за тот же период.

Могут ли самозанятые сдавать в аренду свою квартиру

С нынешнего года в РФ введен специальный налоговый режим для лиц, ведущих трудовую деятельность на условиях самозанятости. Это относится к людям, которые работают на себя и не нанимают сотрудников. Сюда же включены граждане, сдающие жилплощадь и получающие от этого доход.

Важно! Спецрежим не распространяется на посредников и аренду коммерческих, нежилых помещений.

Пока особый налог для самозанятых, сдающих жилье, введен лишь в Москве и области, в Татарстане и Калужском регионе. Воспользоваться новыми возможностями могут только те россияне, которые сдают внаем жилую недвижимость на этих территориях, даже если сам арендодатель зарегистрирован в другом регионе и состоит там на налоговом учете. При оказании услуг, включая аренду, частным лицам размер налога составляет 4%, юрлицам – 6%.

Пользоваться льготным режимом разрешается только российским гражданам. Для иностранцев он недоступен, но исключение сделано для людей с гражданством Беларуси, Киргизии, Армении, Казахстана.

Считаются ли лица, сдающие в аренду жилую и нежилую площадь, самозанятыми

Люди, официально сдающие в аренду квартиры, считаются самозанятыми. Они регистрируются в ФНС, производят предусмотренные платежи, рассчитываясь с бюджетом посредством специального приложения. Программа работает одновременно и как кассовое оборудование. Но на таких условиях разрешается сдать исключительно жилье, а к нежилым помещениям все вышеперечисленное не относится.

Важно! Пенсионер может получить статус самозанятого и легально сдавать жилье. При этом он не считается работающим и продолжает получать пенсионные выплаты в обычном режиме.

Какие условия должны соблюдаться для получения легального дохода

Сдавать квартиру как самозанятый человек может на следующих условиях:

- проживать в регионе, где действует спецрежим налоговых выплат;

- не привлекать наемных работников;

- не иметь статуса ИП;

- получать годовой доход менее 2,4 млн рублей;

- встать на учет в ФНС при помощи приложения «Мой налог».

После регистрации самозанятый получает соответствующее уведомление от налоговиков, подтверждающий его статус и все права, предусмотренные законом. С этого момента доход от сдачи жилья считается легальным, с него необходимо платить налоги.

Важно! Личный визит в инспекцию не требуется.

Возможен ли отказ в регистрации при выявлении ошибок и несоответствий в документах

При наличии ошибок в документации либо указании недостоверных сведений налоговики могут отказать в регистрации. Эта информация отобразится в персональном кабинете приложения «Мой налог».

Самозанятые не обязаны использовать кассовый аппарат. Для формирования чеков используется мобильное приложение, установленное в смартфоне или планшете с доступом в интернет. Формирование чека является обязательной частью такой деятельности, следующей сразу за принятием оплаты.

Чеки могут выдаваться в электронном либо бумажном виде, их статус не различается. Предусмотрена возможность отправки чекового документа на электронный адрес либо сканирование QR-кода.

Выясняя, можно ли сдавать квартиру как самозанятый, граждане часто не учитывают наличие некоторых ограничений при такой деятельности. Запрещается получать доход от передачи жилплощади в доверительное управление. Размеры прибыли не сокращаются с учетом расходов, понесенных нанимателями. Доход от сдачи в аренду не может быть получен в натуральном виде, допускается только денежный эквивалент.

Стоит ли регистрироваться арендодателю в качестве самозанятого в 2023 году

Закон о самозанятости только начал действовать, оценивать его выгоды и недостатки пока преждевременно. Однако уже сейчас понятно, что оформление соответствующего статуса с уплатой налога на сдачу квартиры – привлекательный вариант.

Преимуществами оформления самозанятости являются:

- Самозанятый гражданин легализует получение дохода и может не опасаться проверок, штрафов и прочих санкций.

- Легальная деятельность дает возможность предъявления претензий арендаторам на официальных основаниях, вплоть до обращения в суд.

- Появляется возможность вывести свои доходы из тени. Это позволяет, например, объяснить налоговикам, на какие средства совершались дорогостоящие покупки.

- Официальное подтверждение дохода требуется при получении кредитов.

- Можно совмещать основную работу с самозанятостью (но и платить налоги придется с обоих видов деятельности).

- Не придется сдавать налоговую декларацию, поскольку налоговики отслеживают все доходы через приложение «Мой налог».

Пожалуй, основная выгода налога на самозанятых граждан 2023 при аренде квартир заключается в финансовых преимуществах. Если стандартный налог на такой вид доходов установлен на уровне 13%, то самозанятый, сдающий жилье частному лицу, заплатит всего 4%.

Важно! Без оформления договора и официальных оснований для сдачи квартиры собственник может даже лишиться жилплощади в результате мошеннических действий.

Нужно ли самозанятым платить налог со сдачи квартиры в аренду

При условии официальной регистрации в качестве самозанятого по установленной процедуре владелец жилья уплачивает НПД – налог на профессиональный доход. Такая выплата предусмотрена для всех людей, обладающих данным статусом вне зависимости от выбранного вида деятельности. При этом заниматься расчетами налога и подачей декларации не придется, все эти действия автоматически производятся в специальном приложении.

У арендодателя всегда есть выбор: сдавать квартиру в качестве ИП либо зарегистрироваться самозанятым. Это условие актуально при любых сроках сдачи жилплощади: посуточной аренды либо предоставлении арендаторам на длительный срок. Второй вариант значительно выгоднее в финансовом плане.

Размер налога для самозанятых при сдаче квартиры

В соответствии с законом о самозанятости, граждане с таким статусом платят НПД в определенном размере. При взаимодействии с физлицами предусмотрена более низкая ставка, чем при работе с организациями.

Правила расчета

Налог, который придется заплатить самозанятому с дохода от сдачи жилплощади внаем, составляет 4%, если арендатор – физическое лицо. Опасаться изменения ставки в сторону увеличения не стоит – государство ввело мораторий на корректировки размеров налога на 10 лет. Именно столько будет действовать эксперимент по введению особого режима для самозанятых.

Налоговым периодом считается месяц, выплаты производятся ежемесячно. Уплатить начисленную сумму нужно до 25 числа каждого месяца. Данные о расчетах отображаются в приложении в режиме реального времени. Пользователь также получает напоминание о необходимости уплаты сбора и уведомление о его сумме. Все расчеты производит ФНС на основании сведений из приложения.

Важно! Если размер налоговой выплаты не превысил 100 рублей, ее перенесут на предстоящий месяц.

Примеры расчета налога

Иван Сергеев сдал квартиру Петру Иванову на 3 месяца. Плату за пользование жильем он установил в размере 6 тыс. рублей в месяц. Соответственно, до 25 числа каждого месяца Ивану придется заплатить 240 рублей налога.

Дмитрий предоставит свою квартиру в аренду семье Сидоровых на полгода, но на первый месяц поставил льготную цену в качестве бонуса – 4 тыс. рублей. В остальное время Сидоровы будут платить по 8 тыс. рублей в месяц. Соответственно, за первый месяц Дмитрий заплатит налог в 160 рублей, в остальные месяцы – по 320 рублей.

Наталья сдает квартиру посуточно. В январе арендаторы заплатили ей в сумме 2400 рублей, а в феврале – 5000 рублей. За первый месяц Наталье не придется платить налог, поскольку он оказался меньше 100 рублей. За второй она заплатит 200 рублей налога с 5 000 рублей и еще 96 рублей за предыдущий месяц, т. е. 296 рублей.

Налоговый вычет

Государство предусмотрело немаловажное преимущество для самозанятых – налоговый вычет. Его сумма определена на уровне 10 000 рублей. Единственное условие получения льготы – официальная регистрация в качестве самозанятого. Вычет действует и при сдаче квартиры внаем.

На практике получение вычета выглядит следующим образом:

- Самозанятый платит не 4% налога с полученного дохода за месяц, а 3% (1% засчитывается в вычет).

- Если самозанятый получает доход от юрлиц, в вычет пойдут 2%, а выплатить придется 4%.

- Такая схема работает вплоть до достижения уменьшающими долями суммы в 10 000 рублей.

- Вычет предоставляется не ежегодно, а только один раз за все время деятельности.

Расчетами вычета занимается налоговая, самозанятому не нужно следить за превышением лимита вычета или писать заявление для его получения. В тот момент, когда показатель дойдет до указанной суммы, снижение налогов прекратится автоматически. Самозанятый никак не может повлиять на сумму вычета.

Важно! Время получения вычета не ограничено, 10 000 рублей можно набирать в течение года или нескольких лет.

Порядок исчисления и уплаты налогов

Начисление налогов и все остальные расчеты самозанятых происходят посредством приложения «Мой налог». Для начала необходимо скачать программу и пройти несложную процедуру регистрации. После этого следует авторизироваться и подать заявку в налоговую, а далее – получить подтверждение в веб-кабинете. На период проверки введенных пользователем сведений налоговики могут открыть тестовый доступ к функциям приложения, но это никак не мешает работе. Проверка завершается максимум в течение 6 дней.

При каждом поступлении денежных средств самозанятый должен сформировать чек в приложении и передать его плательщику в удобной для него форме. В чеках необходимо указывать полное наименование услуги. Вариант «За квартиру» – неправильный, лучше обозначить период: «За квартиру за январь 2019 года».

Если в чеке потребителем указано физическое лицо, на доход будет автоматически начисляться налог 4%. Применение вычета также происходит автоматически, самозанятому ничего считать не нужно. Начисленный на каждую сумму налог сразу же отображается в кабинете и самом приложении. Это дает возможность следить за размерами предстоящих отчислений, не дожидаясь завершения месяца.

Предварительный налог не оплачивается, это справочная информация. Оплата окончательной суммы должна производиться до 25-го числа, иначе появится задолженность, на которую начисляется пеня.

Важно! За период, на который самозанятый приостановил деятельность и не получал доход, налог не насчитывается. Уведомлять налоговиков о перерыве в работе не нужно, они увидят эту информацию в приложении.

Платить налоги с дохода от сдачи в аренду жилья самозанятые могут через само приложение, привязав к нему банковскую карточку. Можно настроить автоплатеж, чтобы средства списывались автоматически в установленный промежуток времени. Это позволит не пропускать сроки оплаты.

Сдача квартиры в аренду без уплаты налогов чревата серьезными неприятностями. Избежать штрафов и прочих проблем поможет регистрация в качестве самозанятого и предоставление арендаторам жилплощади по официальному договору. При этом собственник получает доступ к специальному приложению, предназначенному для формирования чеков, передачи данных в ФНС и уплаты налогов. Сдавать декларацию и посещать инспекцию не придется.

Источник: onlinekassa.guru

Самозанятые и сдача квартиры в аренду — как оформиться арендодателю

Сдача жилья — отличный способ дополнительного заработка. Но эта тема более многогранна, нежели может показаться на первый взгляд и имеет несколько сложностей, которые рассмотрены далее.

Могут ли самозанятые сдавать квартиру?

С 1 января (2019 год) гражданин Российской Федерации (определённых, указанных законом, областей и городов) может сдавать жилье, согласно экспериментальной системе налоговой оплаты.

Можно ли сдавать квартиру как самозанятый? Да, уплачивая стандартный налог на профессиональный доход (НПД)!

Налогообложение сдачи в аренду квартиры или нежилого помещения самозанятым

Налог на самозанятых граждан — 2020 при аренде квартиры применим или нет? Можно ли сдавать в аренду нежилое помещение и уплачивать налог на профессиональный доход (далее — НПД)? Допустима ли аренда имущества у самозанятого его работодателем? Ответы на эти и другие вопросы разберем в нашей статье.

- Кто такие самозанятые: плюсы нового налогового режима

- Ограничения для НПД

- Ограничения по территории и размеру дохода

- Ограничения по виду деятельности

- Можно ли сдать имущество в аренду работодателю?

Кто такие самозанятые: плюсы нового налогового режима

Самозанятыми принято называть тех, кто применяет недавно появившийся режим налогообложения — налог на профессиональный доход. Этот экспериментальный режим введен всего в некоторых регионах и должен простимулировать к легализации деятельности людей, которые получают доходы от оказания услуг, продажи собственной продукции и сдачи своего имущества в аренду.

Важно! С июля 2020 года всем региональным властям предоставляется право вводить НПД в действие на территории своих областей (закон от 01.04.2020 № 101-ФЗ). Если до этого самозанятыми могли стать жители только 23 регионов, то после 01.07.2020 такая возможность появится у еще большего числа людей.

Такие граждане не против сделать свои доходы легальными и платить с них налоги, но их останавливает дополнительная бумажная волокита и финансовая нагрузка. Например, при регистрации ИП необходимо знать базовые бухгалтерские понятия, сдавать отчетность и уплачивать страховые пенсионные и медицинские взносы. Граждане, применяющие НПД, от всего этого избавлены.

Однако есть определенные ограничения в применении НПД.

Ограничения для НПД

Есть ли в списке допустимых услуг для самозанятых сдача квартиры в аренду? Может ли самозанятый сдавать в аренду автомобиль согласно новому закону? А иное имущество? Чтобы ответить на вопрос, необходимо изучить закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход…»» от 27.11.2018 № 422-ФЗ, в котором прописаны все условия применения НПД.

Ограничения в применении нового налогового режима связаны с размером дохода, допустимыми видами деятельности и территориальными ограничениями. Рассмотрим, на какие ограничения следует обратить внимание интересующимся сдачей квартиры самозанятым.

Представим данные в виде схемы:

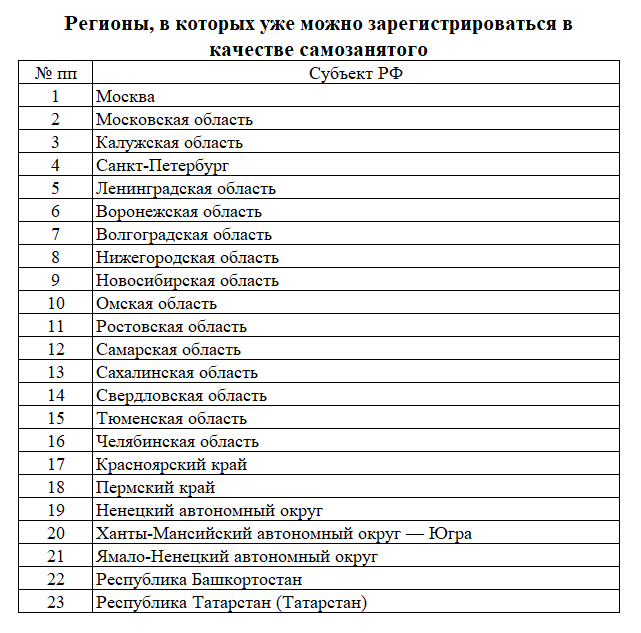

Напомним, что на данный момент НПД действует в 23 регионах РФ:

С 01.07.2020 налог на профессиональный доход появится в Республике Крым и Приморском крае.

Об условиях, при которых можно сдавать квартиру, находящуюся на неэкспериментальных территориях, читайте в разделе «Ограничения по территории и размеру дохода».

Более подробные комментарии к указанным ограничениям даны ниже.

Добавим, что налоговые ставки НПД не зависят от вида деятельности, а варьируются в зависимости от клиента:

- при сдаче в аренду физлицу ставка — 4% от дохода,

- сдаче в аренду юрлицу ставка — 6% от дохода.

Ограничения по территории и размеру дохода

Эксперимент проводится пока на территории 23 регионов РФ.

Пункт 1 ст. 2 закона № 422-ФЗ привязывает регион проведения эксперимента не к месту нахождения налогоплательщика, а к месту ведения деятельности. То есть если квартира для аренды у самозанятого находится в регионе проведения эксперимента, а сам самозанятый проживает или зарегистрирован в другом, он все равно может применять НПД.

Однако допустим вариант, когда самозанятый зарегистрирован в качестве предпринимателя в регионе эксперимента и получает в нем доход, а также получает доход, удовлетворяющий условиям применения НПД, и на иных территориях. В этом случае под НПД попадают все доходы, получаемые как на экспериментальной, так и на другой территории.

Что касается размера дохода, то п. 8 ст. 4 закона № 422-ФЗ запрещает применять НПД тем налогоплательщикам, у которых доход при расчете налоговой базы по НПД превысил 2,4 млн руб. в текущем календарном году.

Необходимо понимать, что в среднем доход в месяц при таком режиме налогообложения не должен превышать 200 000 руб. Однако помним, что ограничение идет не по месячному доходу, а по годовому.

Ограничения по виду деятельности

В законе № 422-ФЗ приведен перечень тех видов деятельности, которыми нельзя заниматься и применять в отношении них НПД. Можно сделать вывод, что любой иной деятельностью, которая не указана в законе № 422-ФЗ, заниматься с применением НПД можно. Рассмотрим, может ли самозанятый сдавать в аренду квартиру, допустима ли сдача самозанятым в аренду нежилого помещения, а также сдача самозанятым в аренду автомобиля.

Подпункт 3 п. 2 ст. 6 закона № 422-ФЗ не относит к объектам налогообложения при применении НПД доходы от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений).

Таким образом, о сдаче в аренду самозанятыми можно сказать следующее:

- сдача в аренду нежилого помещения самозанятым недопустима;

- сдача квартиры в аренду — это самозанятые граждане могут делать, равно как и сдавать в аренду автомобиль.

Можно ли сдать имущество в аренду работодателю?

Бывает, работодателю выгодно использовать имущество, принадлежащее работнику, а не покупать новое. В таких случаях можно выплачивать работнику компенсацию за использование личного имущества или же заключить с ним договор аренды. Договором аренды часто оформляют использование автомобиля работника. Таким образом, работодатель становится налоговым агентом по НДФЛ: он удерживает с суммы аренды и перечисляет в бюджет 13% НДФЛ. А если имущество сдает в аренду самозанятый?

Для начала поясним, что работать по трудовому договору и зарегистрироваться в качестве самозанятого законодательство позволяет. То есть человек, имея основную работу, может стать самозанятым и сдавать в аренду свое имущество, уплачивая НПД с этих доходов.

Но для отношений между самозанятыми и работодателями закон вводит ограничение. В подп. 8 п. 2 ст. 6 закона № 422-ФЗ говорится, что доходы, полученные от работодателя или от лица, бывшего работодателем менее двух лет назад, не могут облагаться НПД.

Таким образом, брать в аренду, например, автомобиль у работника как у самозанятого не получится. Клиентами такого арендодателя могут быть только сторонние люди.

Возможно, вам будут интересны наши статьи:

- «Могут ли самозанятые граждане работать с юридическими лицами?»;

- «Как самозанятому работать в такси»;

- «Самозанятые: в каких регионах будет налог на профессиональный доход».

Самозанятые, то есть те, кто применяет НПД, могут сдавать движимое имущество в аренду. А вот сдача недвижимого имущества запрещена законодательно. Исключением является сдача в наем жилых помещений. Сдача в аренду облагается по обычным ставкам НПД — 4 или 6%.

Еще больше материалов по теме — в рубрике «Самозанятые».

Источник: xn--h1apee0d.xn--p1ai