Налог на самозанятых граждан — 2020 при аренде квартиры применим или нет? Можно ли сдавать в аренду нежилое помещение и уплачивать налог на профессиональный доход (далее — НПД)? Допустима ли аренда имущества у самозанятого его работодателем? Ответы на эти и другие вопросы разберем в нашей статье.

- Кто такие самозанятые: плюсы нового налогового режима

- Ограничения для НПД

- Ограничения по территории и размеру дохода

- Ограничения по виду деятельности

- Можно ли сдать имущество в аренду работодателю?

Кто такие самозанятые: плюсы нового налогового режима

Самозанятыми принято называть тех, кто применяет недавно появившийся режим налогообложения — налог на профессиональный доход. Этот экспериментальный режим введен всего в некоторых регионах и должен простимулировать к легализации деятельности людей, которые получают доходы от оказания услуг, продажи собственной продукции и сдачи своего имущества в аренду.

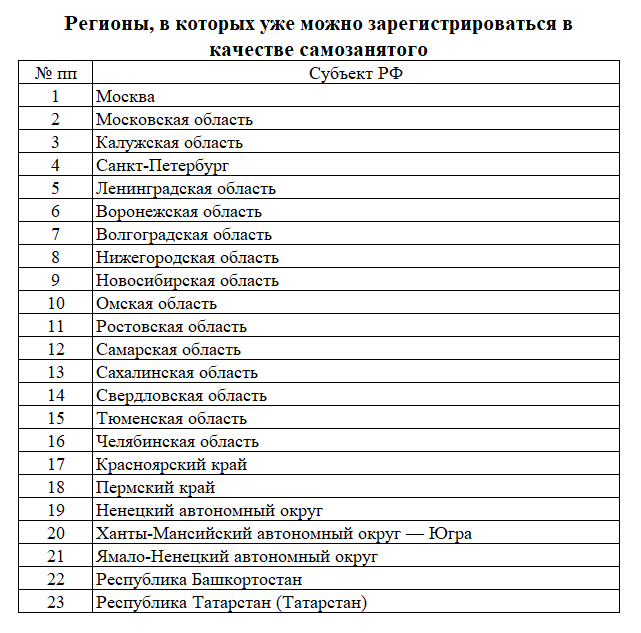

Важно! С июля 2020 года всем региональным властям предоставляется право вводить НПД в действие на территории своих областей (закон от 01.04.2020 № 101-ФЗ). Если до этого самозанятыми могли стать жители только 23 регионов, то после 01.07.2020 такая возможность появится у еще большего числа людей.

Можно ли самозанятому сдавать в аренду квартиру, которая принадлежит его детям?

Такие граждане не против сделать свои доходы легальными и платить с них налоги, но их останавливает дополнительная бумажная волокита и финансовая нагрузка. Например, при регистрации ИП необходимо знать базовые бухгалтерские понятия, сдавать отчетность и уплачивать страховые пенсионные и медицинские взносы. Граждане, применяющие НПД, от всего этого избавлены.

Однако есть определенные ограничения в применении НПД.

Ограничения для НПД

Есть ли в списке допустимых услуг для самозанятых сдача квартиры в аренду? Может ли самозанятый сдавать в аренду автомобиль согласно новому закону? А иное имущество? Чтобы ответить на вопрос, необходимо изучить закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход…»» от 27.11.2018 № 422-ФЗ, в котором прописаны все условия применения НПД.

Ограничения в применении нового налогового режима связаны с размером дохода, допустимыми видами деятельности и территориальными ограничениями. Рассмотрим, на какие ограничения следует обратить внимание интересующимся сдачей квартиры самозанятым.

Представим данные в виде схемы:

Напомним, что на данный момент НПД действует в 23 регионах РФ:

С 01.07.2020 налог на профессиональный доход появится в Республике Крым и Приморском крае.

Самозанятые. Аренда помещений. Аренда движимого имущества.

Об условиях, при которых можно сдавать квартиру, находящуюся на неэкспериментальных территориях, читайте в разделе «Ограничения по территории и размеру дохода».

Более подробные комментарии к указанным ограничениям даны ниже.

Добавим, что налоговые ставки НПД не зависят от вида деятельности, а варьируются в зависимости от клиента:

- при сдаче в аренду физлицу ставка — 4% от дохода,

- сдаче в аренду юрлицу ставка — 6% от дохода.

Ограничения по территории и размеру дохода

Эксперимент проводится пока на территории 23 регионов РФ.

Пункт 1 ст. 2 закона № 422-ФЗ привязывает регион проведения эксперимента не к месту нахождения налогоплательщика, а к месту ведения деятельности. То есть если квартира для аренды у самозанятого находится в регионе проведения эксперимента, а сам самозанятый проживает или зарегистрирован в другом, он все равно может применять НПД.

Однако допустим вариант, когда самозанятый зарегистрирован в качестве предпринимателя в регионе эксперимента и получает в нем доход, а также получает доход, удовлетворяющий условиям применения НПД, и на иных территориях. В этом случае под НПД попадают все доходы, получаемые как на экспериментальной, так и на другой территории.

Что касается размера дохода, то п. 8 ст. 4 закона № 422-ФЗ запрещает применять НПД тем налогоплательщикам, у которых доход при расчете налоговой базы по НПД превысил 2,4 млн руб. в текущем календарном году.

Необходимо понимать, что в среднем доход в месяц при таком режиме налогообложения не должен превышать 200 000 руб. Однако помним, что ограничение идет не по месячному доходу, а по годовому.

Ограничения по виду деятельности

В законе № 422-ФЗ приведен перечень тех видов деятельности, которыми нельзя заниматься и применять в отношении них НПД. Можно сделать вывод, что любой иной деятельностью, которая не указана в законе № 422-ФЗ, заниматься с применением НПД можно. Рассмотрим, может ли самозанятый сдавать в аренду квартиру, допустима ли сдача самозанятым в аренду нежилого помещения, а также сдача самозанятым в аренду автомобиля.

Подпункт 3 п. 2 ст. 6 закона № 422-ФЗ не относит к объектам налогообложения при применении НПД доходы от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений).

Таким образом, о сдаче в аренду самозанятыми можно сказать следующее:

- сдача в аренду нежилого помещения самозанятым недопустима;

- сдача квартиры в аренду — это самозанятые граждане могут делать, равно как и сдавать в аренду автомобиль.

Можно ли сдать имущество в аренду работодателю?

Бывает, работодателю выгодно использовать имущество, принадлежащее работнику, а не покупать новое. В таких случаях можно выплачивать работнику компенсацию за использование личного имущества или же заключить с ним договор аренды. Договором аренды часто оформляют использование автомобиля работника. Таким образом, работодатель становится налоговым агентом по НДФЛ: он удерживает с суммы аренды и перечисляет в бюджет 13% НДФЛ. А если имущество сдает в аренду самозанятый?

Для начала поясним, что работать по трудовому договору и зарегистрироваться в качестве самозанятого законодательство позволяет. То есть человек, имея основную работу, может стать самозанятым и сдавать в аренду свое имущество, уплачивая НПД с этих доходов.

Но для отношений между самозанятыми и работодателями закон вводит ограничение. В подп. 8 п. 2 ст. 6 закона № 422-ФЗ говорится, что доходы, полученные от работодателя или от лица, бывшего работодателем менее двух лет назад, не могут облагаться НПД.

Таким образом, брать в аренду, например, автомобиль у работника как у самозанятого не получится. Клиентами такого арендодателя могут быть только сторонние люди.

Возможно, вам будут интересны наши статьи:

- «Могут ли самозанятые граждане работать с юридическими лицами?»;

- «Как самозанятому работать в такси»;

- «Самозанятые: в каких регионах будет налог на профессиональный доход».

Самозанятые, то есть те, кто применяет НПД, могут сдавать движимое имущество в аренду. А вот сдача недвижимого имущества запрещена законодательно. Исключением является сдача в наем жилых помещений. Сдача в аренду облагается по обычным ставкам НПД — 4 или 6%.

Еще больше материалов по теме — в рубрике «Самозанятые».

Источник: xn--h1apee0d.xn--p1ai

Самозанятый может применять НПД в отношении сдачи в субаренду помещений

По общему правилу объектом налогообложения при применении спецрежима «Налог на профессиональный доход» признаются доходы от реализации товаров (работ, услуг, имущественных прав), полученные физлицами, в том числе и ИП (ч. 1 ст. 2, ч. 1 ст. 6 Федерального закона от 27 ноября 2018 г. № 422-ФЗ). При этом к объектам налогообложения налогом не относятся доходы от передачи имущественных прав на недвижимое имущество, но исключение составляют доходы, полученные от аренды (найма) жилых помещений.

Как поясняет Минфин России, вышеуказанная норма на право применения НПД распространяется и на субаренду жилого помещения (письмо Департамента налоговой политики Минфина России от 9 марта 2023 г. № 03-11-11/19781). Ведь согласно нормам гражданского законодательства арендатор может с согласия арендодателя сдавать арендованное имущество в субаренду (поднаем) и передавать свои права и обязанности по договору аренды другому лицу (перенаем), предоставлять арендованное имущество в безвозмездное пользование, а также отдавать арендные права в залог и вносить их в качестве вклада в уставный капитал хозяйственных товариществ и обществ или паевого взноса в производственный кооператив (п. 2 ст. 615 Гражданского кодекса).

При этом, как ранее указывало министерство, доходы в виде суммы возмещения расходов арендодателя (наймодателя) на оплату коммунальных услуг, поступающие арендодателю (наймодателю) от арендатора (нанимателя) жилого помещения, если соответствующая плата за коммунальные услуги зависит от их фактического потребления арендатором (нанимателем) и фиксируется на основании показаний приборов учета, не являются доходами от сдачи в аренду (внаем) жилого помещения и не признаются доходом, подлежащим обложению НПД (письмо Департамента налоговой политики Минфина России от 10 ноября 2020 г. № 03-11-11/98001).

Источник: pbtimofeev.ru

Самозанятый и аренда помещений

В соответствии с законодательством если Вы не самозанятый гражданин, и не имеете статус индивидуального предпринимателя, Вам необходимо платить налог на доход физических лиц по ставке 13% при сдаче квартиры в аренду.

Может ли самозанятый сдавать квартиру в аренду

Сдавать квартиру в аренду можно всем плательщиком налога на профессиональный доход

Выгода оформить отношения с арендодателем официально прослеживается ни сразу, и в России до сих пор многие сдают квартиру в аренду «в серую». Сожаления приходят после наступления непредвиденной ситуации, и когда становиться вопрос про обращение в правоохранительные органы!

Сравнение официальных вариантов сдачи жилого помещения

Таблица плюсов и минусов при законной сдаче квартиры, а так же какие налоги платят самозанятые за сдачу квартиры:

Штраф 20% от дохода при первом нарушении, если Вы не сформировали чек, и 100% за повторное нарушение в течении года — санкции при непредоставлении информации в федеральную налоговую службу

Страховой депозит собственнику и оплата коммунальных расходов

Страховой депозит, которые обычно берут арендодатели не является доходом в том случае , если при окончании аренды он будет возращен . Если же, часть его будет оставлена владельцу квартиры в качестве, например возмещения причинённого ущерба, то его тоже необходимо внести как доход и уплатить налог.

Если в договоре найма жилья указать оплату арендатором коммунальных расходов по счетчикам, то это не является доходом владельца квартиры и, согласно Письма Департамента налоговой и таможенно-тарифной политики Минфина РФ от 11 июля 2008 г. N 03-04-06-01/194 налог платить не требуется.

Если же договор составлен по системе «Все включено», налог НПД придется платить.

Оформившись как самозанятый гражданин имеет одни плюсы: не нужна касса, не нужно подавать налоговые декларации и вести самостоятельный расчет налогов.

Главные минусы сдачи жилого помещения как самозанятый

Ограничения, которые введены законом:

- лимит годового дохода в размере 2 400 000 рублей;

- сдача только жилого помещения (квартира или дом);

- ежемесячная оплата налога.

Если квартира не своя или поднайм жилого помещения

Долевой владелец жилого помещения, при устном согласии остальных, может единолично заключить договор найма квартиры, и соответственно, полностью уплачивать доход от сдачи по специальному налоговому режиму (НПД).

Законно организовать бизнес по суточной сдаче квартир из «месячных квартир» самозанятым реально

Для формального выполнения законодательства необходимо указать в договоре найма, что квартиру можно сдавать в субаренду или оформить дополнительное соглашение к договору. Срок аренды не должен быть дольше срока субаренды.

В договоре поднайма обязательно укажите на каких правах Вы имеете права сдавать в субаренду квартиру.

Квартира должна находиться на территории Российской Федерации, иначе это уже будут валютные доходы, которые необходимо декларировать!

Минимальный налог, при получении вычета будет составлять 3% при сдаче квартиры физическому лицу. Налоговый вычет составляет 10 000 рублей и расходуется постепенно.

Оптимизируйте налоги, ищите возможности, а не проблемы и удача будет Вам сопутствовать по жизни!

Источник: investobox.ru