- 30 марта 2022

- Криптовалюта — агрегатор новостей из мира крипты

На данный момент российские власти ведут активную разработку криптовалютного законодательства. В феврале 2022 года правительство утвердило концепцию Минфина, в которой предлагается проводить все операции с криптовалютами через российские банки, устанавливать личность держателей криптокошельков и разделить клиентов на квалифицированных и неквалифицированных инвесторов, пишет РБК Крипто.

Кроме того, в феврале глава департамента финансовой политики Минфина России Иван Чебесков рассказал, что криптовалюту могут приравнять к имуществу и обложить налогом на прибыль. Он отметил, что в правительстве остается множество вопросов по налогообложению цифровых активов. Власти обсуждают вопрос введения переходного периода по этому налогообложению.

КРИПТОВАЛЮТА, НАЛОГИ, САМОЗАНЯТОСТЬ (НПД), КРЕДИТЫ

Действующим законодательством пока не предусмотрена подача специальных деклараций по криптовалюте, объяснил эксперт Moscow Digital School Ефим Казанцев. По его словам, если пользователь получил доход от продажи цифровых активов и хочет заплатить налог, то действовать нужно по обычным правилам, как и при оплате налогов за любой другой доход.

«Самозанятые платят налог, предусмотренный для самозанятых, ИП и юрлица платят налоги в зависимости от выбранной системы налогообложения, физлица платят НДФЛ», — пояснил Казанцев.

Обязательность и форма декларирования также зависят от субъекта и выбранной системы налогообложения. Самозанятым не нужно ничего декларировать, ИП и юрлица отчитываются по правилам выбранной системы налогообложения, обычные физические лица могут подать декларацию 3-НДФЛ, предупредил юрист.

В разъяснениях Минфина говорится, что налоговая база по НДФЛ по операциям купли-продажи криптовалют определяется в рублях как превышение общей суммы доходов, полученных налогоплательщиком в налоговом периоде от продажи криптовалюты, над общей суммой документально подтвержденных расходов на ее приобретение. Поэтому при получении дохода от продажи криптовалюты необходимо самостоятельно исчислить НДФЛ и подать налоговую декларацию (форма 3-НДФЛ).

Ответственность за уклонение от уплаты налогов будет наступать по общим нормам. Это штрафы и пени, предусмотренные в Налоговом кодексе РФ, а также статьи 198 и 199 Уголовного кодекса РФ, предусматривающие различные виды уголовной ответственности, вплоть до лишения свободы на срок до 6 лет.

Как физлицам платить налог с криптовалюты?

За отчетный период (ежегодно до 30 апреля) следует суммировать все полученные доходы от реализации криптоактивов, рассказал партнер NOA Circle Russia Эдуард Давыдов. Для этого нужно скачать доступные отчеты по биржам, обменникам, p2p-площадкам, а также выписки с банковских карт и/или счетов, с помощью которых вы приобретали и продавали криптовалюту.

Самозанятый криптовалюта. Как выводить деньги без блокировки карт по 115-ФЗ. Налоги! Перезалив.

Далее доход, полученный от каждого криптоактива, необходимо соотнести с расходом, который вы понесли для его приобретения в том же количестве, то есть нереализованную часть валюты в расчет включать не нужно. Все расчеты нужно производить в рублях, подчеркнул Давыдов. Если вы продавали и/или покупали криптовалюту на бирже за иностранную валюту, то следует дважды пересчитать доход и расход согласно кросс-курсам на даты совершения операций, пока в итоге не получите итог в рублях.

В отношении тех позиций, где значение прибыли больше нуля, необходимо заполнить декларацию по форме 3-НДФЛ. Сделать это можно несколькими способами, все они описаны на официальном сайте налоговой службы: nalog.gov.ru. При заполнении декларации есть ряд важных моментов, отметил эксперт. Учитывая складывающуюся практику по обороту криптовалют, декларировать продажу, например, биткоина, следует как реализацию «иного имущества»;

По результатам камеральной проверки налоговым органом поданной декларации (о результате можно узнать в личном кабинете налогоплательщика) необходимо уплатить утвержденную налоговым органом сумму налога, заключил юрист.

Где выгоднее покупать криптовалюту? ТОП-5 бирж

Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежность площадки в первую очередь определяется объемом торгов и количеством пользователей. По всем ключевым метрикам, крупнейшей криптобиржей в мире является Binance. Платформа поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

Рейтинг криптовалютных бирж :

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Дополнительные возможности и сервисы — фьючерсы, опционы, стейкинг, NFT-маркетплейс.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.

Источник: partnerskie-programmy.org

Налог на криптовалюту: какие операции облагаются налогом

Это прекрасное чувство, когда оплатил все налоги. Но мысль о криптовалюте, которая лежит на каком-то старом счете все не дает расслабиться.

За какие операции с криптовалютой нужно платить налог, а за какие нет — подробно расскажем в статье. Вместе с Татьяной Сафоновой мы подробно разобрали все операции и как с них заплатить налог. Татьяна работает в юридической фирме O2 Consulting, которая занимается правовым сопровождением проектов в сфере цифровых технологий, криптоактивов и блокчейна.

Татьяна Сафонова — партнер, руководитель налоговой практики O2 Consulting . Работает в сфере финансового и налогового консультирования 25 лет. Знает все о налогах на криптовалюты.

В статье мы основываемся на положениях:

- Федеральный закон «О цифровых финансовых активах» признает криптовалюту имуществом для ФЗ « О несостоятельности (банкротстве) », ФЗ « Об исполнительном производстве », ФЗ « О противодействии коррупции ».

- Налоговые органы также намерены признавать криптовалюту имуществом, основываясь на том, как складывается в мире правовая доктрина. Поэтому доход с нее в виде денежных средств или в виде получения дополнительного имущества — самой криптовалюты — для физлиц облагается НДФЛ. Для юрлиц он облагается налогом на прибыль организации.

Какие операции с криптовалютой облагаются налогом

Просто владение криптовалютой. Налогом не облагается до момента ее продажи.

Операции с криптовалютой на биржах и в P2P-обменниках. На биржах совершается три типа операций с криптовалютой: покупка и продажа за фиат, деривативные сделки и обмен одной криптовалюты на другую.

В первом случае, когда вы продаете криптовалюту за фиатную валюту — рубли, доллары, евро — налог платится с дохода, который вы получили с реализации криптовалюты. При этом можно попробовать вычесть сумму, за которую ее приобрели. То есть вы платите налог с превышения дохода от реализации над расходом на приобретение. Таким же образом исчисляется налог с дохода, полученного при обмене в P2P-обменниках.

Вы можете совершать деривативные сделки с криптовалютой — например, фьючерсные или опционные сделки. При этом, обычно, не происходит ее реализации за фиат, но есть получение дополнительного дохода в криптовалюте. То есть вы можете зайти в сделку с одной суммой, а выйти из нее с большей.

В данном случае это получение дохода в натуральной форме, то есть в виде имущества — криптовалюты. С этого дохода необходимо заплатить налог в соответствии с рыночной стоимостью дополнительно полученной криптовалюты на дату ее получения.

Рекомендуем материал

Для тех, кто хочет знать, как задекларировать доход с криптовалюты . В материале пошагово и подробно показываем, как оплатить налог для владельцев криптовалют в 2021 году.

При обмене одной криптовалюты на другую, если они менялись в количестве одна к одной, то это товарообменная операция. Налог с нее платить не нужно. Однако если возникает прирост имущества, то налог платится со стоимости прироста имущества. Его можно определить путем сравнения стоимости полученной и отданной криптовалюты, выраженных в любой фиатной валюте.

Важно отметить, что физические лица подают налоговую декларацию раз в год, а юридические помесячно или поквартально. В них они отражают доходы, полученные при продаже криптовалюты, стоимость ее приобретения, а также возможный прирост криптовалюты, то есть получение дохода в натуральной форме. Налог уплачивается, соответственно, раз в год или поквартально. Это относится как к операциям в Р2Р-обменниках, так и на биржах.

В итоге налогом облагается:

- Получение фиатного дохода с продажи криптовалюты. Например, инвестор купил 1 ETH по цене $1 тыс. Когда ETH вырос до $2 тыс., он продает 0.1 ETH за $200. Прибыль от реализации составила $100 и с них нужно уплатить налог. Если ETH упал до $500, то прибыли с реализации нет, поэтому инвестор не платит налогов.

- Прирост криптовалюты в натуральной форме — в форме имущества. Например, у инвестора был 1 BTC. В результате торгов появился прирост имущества и у инвестора стало 1,5 BTC. С прироста имущества в 0,5 BTC он должен уплатить налог в соответствии с рыночной стоимостью криптовалюты на дату ее получения.

Отдельный случай: если покупаете и продаете за иностранную валюту, то доходы и расходы исчисляются в рублях по курсу на дату проведения операций. При продаже криптовалюты возникает курсовая разница и необходимость произвести переоценку этой криптовалюты для физлиц.

Требование о курсовой переоценке криптовалюты для юридических лиц сейчас отсутствует. То есть, когда криптовалюта лежит на кошельке и растет в цене и в рублевом эквиваленте, прирост стоимости не облагается налогом до момента, пока вы ее не продадите. Только тогда этот прирост считается доходом и будет обложен налогом.

При исчислении налога учитывается курс покупки и продажи криптовалюты. Например, инвестор купил монету при курсе доллара 59 руб. на дату покупки, а продал эту монету при курсе 61 руб. Налог будет считаться как минимум с прироста курсовой стоимости, то есть с 2-х руб. — даже если в иностранной валюте цена криптовалюты не изменилась.

Рекомендуем материал

Для тех, кто хочет разобраться в юридических аспектах криптовалюты . В статье рассказываем, что делать, чтобы ваш сайт не заблокировали из-за криптовалюты. Также перечисляем законы, которые защищают ваши права в отношении нее.

Получение криптовалюты в дар. Если вы отдаете криптовалюту даром, то в соответствии с Гражданским кодексом считается, что вы подарили это имущество. Даритель с этого не платит налог, а получатель обязан заплатить налог на доход физического лица с рыночной стоимости полученного подарка. Есть исключение для близких родственников — они могут дарить без уплаты налогов. К близким родственникам относятся:

- супруги;

- родители и дети — в том числе усыновители и усыновленные;

- дедушки, бабушки и внуки;

- братья и сестры, имеющие общих отца или мать.

Криптовалюту получили в качестве оплаты за работу — это незаконно. Даже если вас не привлекут за нарушение закона о цифровых финансовых активах, то вы обязаны заплатить налог с полученного в оплату имущества, то есть криптовалюты.

Перевод криптовалюты с одного кошелька на другой. В этом случае применяются общие нормы Налогового кодекса. Если вы с кошелька или с одной биржи переводите криптовалюту в том же количестве, что и заносили, то это не облагается налогом.

Налог с перевода криптовалюты платится, если вы переводите больше, чем туда отправляли. То есть имеет место прирост имущества. В зависимости от источника получения криптовалюты, этот прирост будет попадать в одну из категорий или одно из оснований получения дохода и, соответственно, облагаться налогом.

Например, у вас на кошельке прибавилось 20 BTC. Они могли появиться в результате торгов или получены в дар не от близкого родственника. Тогда эти 20 BTC будут считаться приростом имущества. С них нужно заплатить налог по рыночной стоимости BTC на дату их получения.

Какой налог действует на операции с криптовалютой

Криптовалюта признается имуществом налогоплательщика, следовательно, имеет схожий тип налогообложения. Физические лица платят налог в соответствии главой 23 Налогового кодекса РФ, а юридические в соответствии с главой 25 .

Физические лица платят налог с дохода (НДФЛ). Налоговая декларация подается один раз в год до 28-го апреля. То есть, физлица за год собирают все операции, включают их в декларацию и уплачивают налог до 15-го июля.

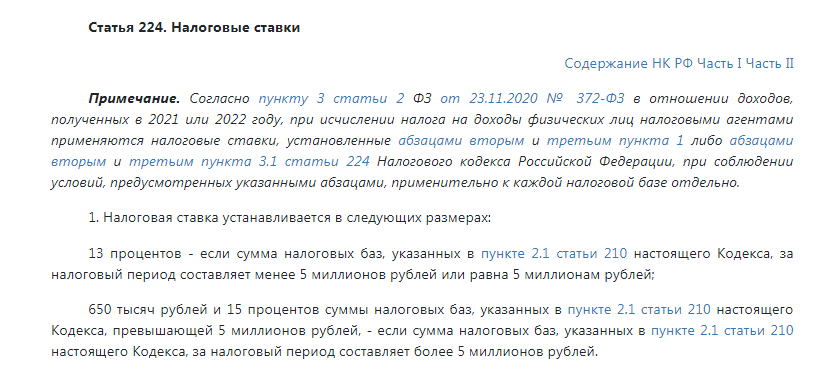

Налог составляет 13% или 15% от разницы между суммой покупки и суммой продажи криптовалюты. Ставка 15% применяется, когда весь доход физлица за год, не только от криптовалюты, превышает 5 млн руб.

Юридические лица, в соответствии с 25-ой главой Налогового кодекса РФ, уплачивают налог на прибыль по операциям с криптовалютой так же, как и по всем остальным торговым операциям. Для них налоговая ставка равна 20%.

Такой налог называется налогом на прибыль. Юридические лица платят его поквартально или помесячно. Сейчас, в основном, все ежемесячно подают налоговую декларацию.

Покупка товаров или услуг за криптовалюту в зарубежных сервисах

Российским гражданам и компаниям запрещается принимать криптовалюту в оплату товаров, работ и услуг в соответствии с законодательством РФ. Оно запрещает проводить операции, принимать или перечислять в оплату криптовалюту по закону « О цифровых финансовых активах ». Где бы ее не проводили, эта операция для российских граждан является незаконной. За незаконный прием криптовалюты в качестве оплаты налагается штраф в размере:

- от 20 тыс. до 200 тыс. руб. для физлиц;

- от 50 тыс. до 400 тыс. руб. для должностных лиц;

- от 100 тыс. до 1 млн руб. для юрлиц.

Но есть и другой путь для тех, кто получает в оплату криптовалюту от иностранных компаний. При работе с ними договор может быть заключен по законам их страны — например, по английскому праву. В нем должны быть детально прописаны все способы оплаты и суммы в криптовалюте. Тогда в РФ можно будет подтвердить, что вся криптовалюта была законно получена и сделки регулировались иностранным правом.

С точки зрения российского законодательства, это будет считаться безвозмездным получением имущества. В этом случае с полученной по договору криптовалюты нужно заплатить 13% или 15% налога.

Заключение

В статье мы показали какие операции облагаются налогом на криптовалюту в России, а какие нет. Налогом облагается:

- Продажа криптовалюты за фиат — налог платится с дохода, который вы получили в результате продажи криптовалюты. Расходы на приобретение можно вычесть, если есть документы их подтверждающие.

- Деривативные сделки — платится налог с прироста криптовалюты, исчисленного по его рыночной стоимости на дату получения.

- Получение криптовалюты в дар — получатель должен заплатить 13% или 15% с безвозмездно полученного подарка.

- Криптовалюту получили в качестве оплаты за работу — это незаконно. Даже если вас не привлекут за нарушение закона о цифровых финансовых активах, вы все равно обязаны заплатить 13% или 15% налога с полученного в оплату работ или услуг имущества, то есть криптовалюты.

- Перевод криптовалюты с одного кошелька на другой — если вы переводите в большей сумме, то с прироста криптовалюты нужно заплатить налог.

Налогом не облагается:

- покупка криптовалюты;

- просто владение криптовалютой — платится только налог с продажи криптовалюты;

- получение криптовалюты в дар от близких родственников;

- перевод криптовалюты с одного кошелька на другой — если вы переводите криптовалюту в том же количестве, что и заносили, то есть у вас нет ее прироста.

Обложка и иллюстрации:

Екатерина Ярмаркина

Источник: maff.io

Как самозанятым, физлицам и юрлицам платить налог на криптовалюту в России?

На данный момент российские власти ведут активную разработку криптовалютного законодательства. В феврале 2022 года правительство утвердило концепцию Минфина, в которой предлагается проводить все операции с криптовалютами через российские банки, устанавливать личность держателей криптокошельков и разделить клиентов на квалифицированных и неквалифицированных инвесторов, пишет РБК Крипто.

Кроме того, в феврале глава департамента финансовой политики Минфина России Иван Чебесков рассказал, что криптовалюту могут приравнять к имуществу и обложить налогом на прибыль. Он отметил, что в правительстве остается множество вопросов по налогообложению цифровых активов. Власти обсуждают вопрос введения переходного периода по этому налогообложению.

Действующим законодательством пока не предусмотрена подача специальных деклараций по криптовалюте, объяснил эксперт Moscow Digital School Ефим Казанцев. По его словам, если пользователь получил доход от продажи цифровых активов и хочет заплатить налог, то действовать нужно по обычным правилам, как и при оплате налогов за любой другой доход.

«Самозанятые платят налог, предусмотренный для самозанятых, ИП и юрлица платят налоги в зависимости от выбранной системы налогообложения, физлица платят НДФЛ», — пояснил Казанцев.

Обязательность и форма декларирования также зависят от субъекта и выбранной системы налогообложения. Самозанятым не нужно ничего декларировать, ИП и юрлица отчитываются по правилам выбранной системы налогообложения, обычные физические лица могут подать декларацию 3-НДФЛ, предупредил юрист.

В разъяснениях Минфина говорится, что налоговая база по НДФЛ по операциям купли-продажи криптовалют определяется в рублях как превышение общей суммы доходов, полученных налогоплательщиком в налоговом периоде от продажи криптовалюты, над общей суммой документально подтвержденных расходов на ее приобретение. Поэтому при получении дохода от продажи криптовалюты необходимо самостоятельно исчислить НДФЛ и подать налоговую декларацию (форма 3-НДФЛ).

Ответственность за уклонение от уплаты налогов будет наступать по общим нормам. Это штрафы и пени, предусмотренные в Налоговом кодексе РФ, а также статьи 198 и 199 Уголовного кодекса РФ, предусматривающие различные виды уголовной ответственности, вплоть до лишения свободы на срок до 6 лет.

Как физлицам платить налог с криптовалюты?

За отчетный период (ежегодно до 30 апреля) следует суммировать все полученные доходы от реализации криптоактивов, рассказал партнер NOA Circle Russia Эдуард Давыдов. Для этого нужно скачать доступные отчеты по биржам, обменникам, p2p-площадкам, а также выписки с банковских карт и/или счетов, с помощью которых вы приобретали и продавали криптовалюту.

Далее доход, полученный от каждого криптоактива, необходимо соотнести с расходом, который вы понесли для его приобретения в том же количестве, то есть нереализованную часть валюты в расчет включать не нужно. Все расчеты нужно производить в рублях, подчеркнул Давыдов. Если вы продавали и/или покупали криптовалюту на бирже за иностранную валюту, то следует дважды пересчитать доход и расход согласно кросс-курсам на даты совершения операций, пока в итоге не получите итог в рублях.

В отношении тех позиций, где значение прибыли больше нуля, необходимо заполнить декларацию по форме 3-НДФЛ. Сделать это можно несколькими способами, все они описаны на официальном сайте налоговой службы: nalog.gov.ru. При заполнении декларации есть ряд важных моментов, отметил эксперт. Учитывая складывающуюся практику по обороту криптовалют, декларировать продажу, например, биткоина, следует как реализацию «иного имущества»;

По результатам камеральной проверки налоговым органом поданной декларации (о результате можно узнать в личном кабинете налогоплательщика) необходимо уплатить утвержденную налоговым органом сумму налога, заключил юрист.

Где выгоднее покупать криптовалюту? ТОП-5 бирж

Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежность площадки в первую очередь определяется объемом торгов и количеством пользователей. По всем ключевым метрикам, крупнейшей криптобиржей в мире является Binance. Платформа поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

Рейтинг криптовалютных бирж :

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Huobi | https://huobi.com | 7.4 |

| 3 | AAX | https://aax.com | 7.2 |

| 4 | Exmo | https://exmo.me | 6.9 |

| 5 | Bybit | https://bybit.com | 6.3 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Дополнительные возможности и сервисы — фьючерсы, опционы, стейкинг, NFT-маркетплейс.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.

Источник: cryptowiki.ru