В Татарстане решают вопрос, можно ли привлекать самозанятных к работам на стройке. По данным республиканских СМИ, эта проблема актуальна для региона: в разгар строительного сезона застройщики стараются по максимуму использовать трудовые ресурсы на стройках, однако с самозанятыми есть некоторые проблемы.

Над решением вопроса о том, можно ли строительным компаниям привлекать на стройки самозанятых, активно работает проектная группа Совета по предпринимательству при президенте РТ. В её заседаниях участвуют представители надзорных органов, страховых компаний и сами застройщики. Встречи проходят под председательством и.о. бизнес-омбудсмена республики Венеры Камаловой, которая уверена, что законодательство не запрещает привлекать самозанятых на стройки: строительная деятельность из режима самозанятых не исключается ни самим законом о налоге на профессиональный доход, ни налоговым кодексом. Данную позицию разделяют в налоговой инспекции и никаких препятствий самозанятым чинить не собираются.

Однако в республиканском Минстрое задались вопросом: а на ком будет лежать ответственность за соблюдение режима безопасности на стройке? Стройкомпании уверяют, что эта ответственность лежит на их плечах вне зависимости от характера взаимоотношений: работник — наниматель или заказчик — самозанятый исполнитель.

С этим не согласны в республиканской Гострудинспекции: самозанятые не платят взносов в Фонд социального страхования, а значит не застрахованы на случай производственных травм. «На сегодняшний день Трудовой кодекс не урегулировал работу самозанятых граждан. Если человек получит травму на объекте, на производстве, он останется ни с чем. А мы все знаем, что строительные объекты — это объекты повышенной опасности», — утверждает представитель ведомства Алсу Зайнутдинова.

По её словам, проводить расследование в случае травмы на производстве по действующему законодательству можно лишь при трудовых отношениях, а не гражданско-правовых, на которые ссылаются сторонники привлечения самозанятых. «На сегодняшний день заказчики и подрядчики возлагают всю ответственность на подрядчиков и субподрядчиков. Если произойдет несчастный случай, то будут ли пострадавшему выплачивать единовременное пособие по 125-ФЗ, содержать до совершеннолетия детей погибших, реабилитацию осуществлять?» — задаёт вопросы госинспектор.

В Фонде соцстрахования подтверждают, что не могут страховать здоровье самозанятых от производственных рисков, даже если они этого захотят. В законе такая возможность никак не прописана, разъяснений на эту тему от законодателей нет. Возможный механизм решения проблемы предложили частные страховые компании. Они готовы страховать самозанятых и гарантировать оплату больничных и компенсаций в пределах страхового договора. Застройщик, в свою очередь, может страховать привлеченных самозанятых по коллективной схеме, подав в страховую компанию список всех привлеченных к работам лиц.

Если решение проблемы всё же найдётся, то его необходимо будет закрепить на законодательном уровне, отметил депутат Госдумы Айрат Фаррахов. Пока только на республиканском уровне, потому как вносить изменения в федеральное законодательство слишком долго, да и вопрос самозанятых пока волнует лишь четыре региона в России.

Темы: охрана труда, строительство

Источник: sroportal.ru

Можно ли привлекать самозанятых на строительно-монтажные работы?

Нередко строительные компании для выполнения строительно-монтажных работ привлекают физических лиц по договорам гражданско-правового характера (ГПХ). Можно ли предложить этим людям зарегистрировать статус самозанятого и привлекать их на работы как плательщиков налога на профессиональный доход?

Итак, можно ли самозанятых привлекать на строительно-монтажные работы?

Да, можно. В налог на профессиональный доход (НПД) попадают все виды деятельности, кроме тех, которые запрещены. А это:

- реализация подакцизных товаров,

- добыча и реализация полезных ископаемых,

- торговля,

- деятельность, которая осуществляется на основании договоров комиссии, поручения, агентирования.

Выполнение СМР относится к разрешённому для самозанятых виду деятельности, поэтому тут ограничений нет.

Нельзя использовать НПД, если индивидуальный предприниматель применяет упрощённую или патентную системы налогообложения. Кроме того, налог на профессиональный доход не используют индивидуальные предприниматели, у которых есть сотрудники. И последнее — у самозанятых есть ограничения в получаемом доходе — до 2,4 млн ₽ в год.

Разрешено ли компании сотрудничать с теми же людьми, которые ранее работали по договорам ГПХ, а теперь — как самозанятые?

Важное ограничение, о котором следует помнить: юридическому лицу нельзя привлекать к работе самозанятых, с которыми в последние два года были трудовые отношения.

Так сделали, чтобы предприниматели не пытались использовать этот режим налогообложения для искусственного снижения налоговой нагрузки — неуплаты НДФЛ и страховых взносов за сотрудников.

Но в случае, когда с работниками ранее были заключены договоры ГПХ, такое ограничение не действует. Т.е. те же самые люди, зарегистрировавшись в качестве плательщиков НПД, могут сотрудничать с тем же юрлицом уже в новом статусе. К тому же, договор, который заключается между компанией и самозанятым — это всё тот же договор гражданско-правового характера.

Получайте оперативные, компетентные консультации по вопросам налогообложения, бухгалтерского учёта и права от экспертов отдела консалтинга Консалтинговой группы «Капитал».

Источник: osnova.capital

Если подрядчик — самозанятый: тонкости, риски и правила

Иллюстрация: Madhourse/Shutterstock

Руководитель налоговой поддержки Solar Staff

С 2021 года жители всех регионов России имеют право платить «налог на профессиональный доход» (НПД) — то есть статус «самозанятых»: ранее, в 2019-2020 годах, этот режим мог применяться только в некоторых «экспериментальных» субъектах. Этот налог составляет 4% для тех, кто работает с физлицами, и 6% для работающих с юрлицами и индивидуальными предпринимателями. Самозанятость как система налогообложения быстро набирала популярность: если в середине января 2020 года, по данным Минфина РФ, было зарегистрировано лишь 370 000 таких субъектов, то 10 февраля глава ФНС РФ сообщил о 1,7 миллиона самозанятых. Бизнес тоже увидел привлекательность в работе с самозанятыми: с подрядчиками на НПД выгоднее и проще, чем с физлицами, не имеющими этого статуса. Главным образом потому что за самозанятых не надо платить взносы в Пенсионный фонд и Фонд социального страхования, а значит можно экономить 30% от фонда оплаты труда.

Можете ли вы вообще работать с самозанятым?

- продажей подакцизных товаров и товаров, подлежащих маркировке;

- перепродажей ранее купленных товаров и имущественных прав (за исключением продажи имущества, использовавшегося для личных, домашних и (или) иных подобных нужд);

- добычей и реализацией полезных ископаемых;

- деятельностью в качестве посредника (на основании договоров комиссии либо агентских договоров);

- курьерскими услугами с приемом платежей в интересах других лиц, за исключением применения зарегистрированной продавцом ККТ.

Также самозанятыми не могут быть те, у кого есть наемные работники, и предприниматели, работающие с НДФЛ.

Если самозанятый превысил лимит дохода в размере 2,4 миллиона рублей в текущем году, то он автоматически лишается своего статуса. При этом заказчику узнать о таком риске у подрядчика невозможно, если он не скажет об этом сам. И возможна ситуация, когда работы сделаны, вы их оплатили, но самозанятый не сможет предоставить вам чек, так как система ФНС его заблокирует за превышение лимита.

Стоит знать и то, что заказчик не сможет сотрудничать с исполнителем как с самозанятым, если был его работодателем менее двух лет назад. Это сделано для того, чтобы бизнес не стал массово переводить своих сотрудников в самозанятые, пытаясь снизить налоговую нагрузку.

Отличия работы с ИП и самозанятым

Если вам нужен от исполнителя полный пакет закрывающих документов (счет-фактура, акт, счет) и необходимо принять к вычету НДС, то сделать это можно только при работе с ИП на общей системе налогообложения. Если у ИП-исполнителя патентная система или «упрощенка», то разницы с самозанятостью для заказчика нет. И индивидуальные предприниматели, и плательщики налога на профессиональный доход все перечисляют в ФНС сами.

В остальном различия для заказчика при работе с самозанятыми и ИП носят больше документальный и технический характер. Например, вы платите ИП-исполнителю за услуги чаще всего на его расчетный счет ИП, гораздо реже — наличными. В таком случае вам не нужны никакие документы об оплате. С самозанятыми несколько иначе.

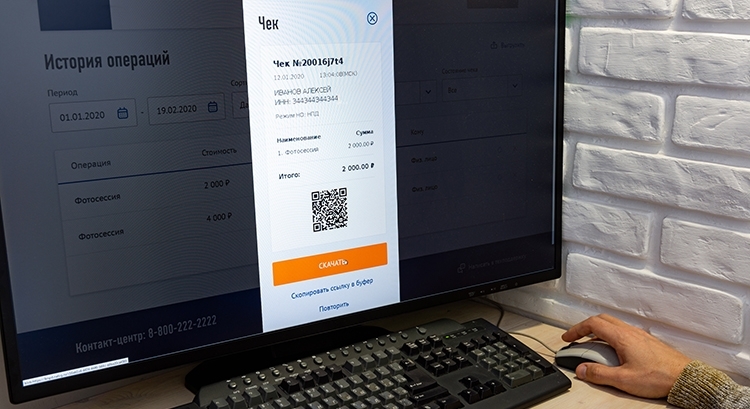

Деньги за работу плательщик НПД может получать как наличными, так и переводом на личную карту, личный счет или электронный кошелек. После этого тот должен предоставить заказчику после получения оплаты чек.

Между работой с ИП и самозанятыми есть отличия в части составления документов. Так, при работе с ИП-исполнителем стороны заключают обычный договор оказания услуг или подряда. В этом случае они выступают как два независимых бизнес-субъекта. Кроме того, в договоре с ИП обязательно указываются его реквизиты.

В случае же сотрудничества с самозанятым оформляется гражданско-правовой договор с физическим лицом, договор подряда или возмездного оказания услуг. В этом договоре юрлицо или ИП-работодатель значатся заказчиком, а исполнителем — физическое лицо, самозанятый. В реквизитах исполнителя-самозанятого указываются личные данные гражданина и его банковский счет, номер карты или электронного кошелька. При таких взаимоотношениях также обязательно применение электронного чека из мобильного приложения «Мой налог», который предоставляет исполнитель.

Небольшая тонкость: если вы работали с исполнителем, который был ИП на «упрощенке» или патенте, но он перешел на уплату налога на профессиональный доход, вам рекомендуется заключить дополнительное соглашение к договору, где это будет указано.

Что важно знать при заключении договора с самозанятым

Во-первых, заказчику нужно убедиться, что исполнитель — самозанятый — зарегистрирован в ФНС РФ как плательщик налога на профессиональный доход. Это можно сделать через специальный сервис налоговой службы. Кроме того, таким подтверждением может быть чек из приложения «Мой налог» или справка о постановке на учет в качестве плательщика НПД. Также стоит проверить, не является ли исполнитель еще и индивидуальным предпринимателем, что возможно — потому что если это так, указанные в договоре реквизиты самозанятого будут недействительны.

Чеки рекомендуется сохранять не только в формате присланной заказчику ссылки, но и в виде изображения, так как у плательщика НПД есть возможность в любой момент аннулировать чек: ссылка будет недействительной и заказчик не сможет подтвердить свои расходы перед налоговой.

Основной риск для заказчика при работе с самозанятым заключается в том, что трудовая или налоговая инспекции могут провести проверку, при которой договор гражданско-правового характера с плательщиком НПД могут признать трудовым и заподозрить предприятие в неправомерной оптимизации налогов. Это может повлечь наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 рублей, на ИП — от 5 000 до 10 000, на юридических лиц — от 50 000 до 100 000 рублей. Кроме того, в случае переквалификации договора в трудовой компанию или ИП заставят доплатить налоги и взносы по конкретному договору на основании положений глав 23 и 34 Налогового кодекса РФ. Внести придется НДФЛ, страховые взносы и соответствующие пени и штрафы за несвоевременную уплату.

Но риски переквалификации и последующих штрафов можно минимизировать. Для этого нужно тщательно составлять договор. Вот несколько рекомендаций по формулировкам, которые помогут заказчику подстраховаться:

- Указывайте в договоре наименование сторон «Заказчик» и «Исполнитель».

- В предмете договора лучше писать в следующем ключе: «Исполнитель обязуется выполнять работы (оказывать услуги) по созданию. в соответствии с перечнем, приведенным в приложении к настоящему договору».

- В сроках выполнения работ (оказания услуг) нужно конкретнее указывать даты. Например: «Исполнитель обязуется выполнить работы по настоящему договору в следующие сроки: дата начала работ — 1 марта 2021 года, дата окончания работ — 1 сентября 2021 года».

- Рекомендуется обозначать конечность выполнения работ или оказания услуг: «по окончании работ исполнитель обязуется передать заказчику результат работ, а заказчик обязуется проверить соответствие работ техническому заданию и принять их результат по акту приема-передачи».

- Стоимость работ тоже лучше обозначать как конкретную сумму за конкретную работу: «общая стоимость работ (услуг) составляет __ руб. Оплата производится по акту приема-сдачи выполненных работ».

- Также можно добавить и другие пункты, которые не допустят сомнения у проверяющих органов в том, что договор действительно заключен с самозанятым:

— «Исполнитель является плательщиком налога на профессиональный доход согласно Закону № 422-ФЗ» — такое уточнение позволит подчеркнуть, что компания-заказчик не является налоговым агентом и удерживать НДФЛ из вознаграждения исполнителя не обязана;

— «Исполнитель обязан представить заказчику чеки на все выплаты по договору в срок __ дней с момента получения оплаты» — эта формулировка говорит об освобождении заказчика от обязательств по уплате страховых взносов;

— «Исполнитель обязан сообщить заказчику об изменении своего статуса плательщика НПД» — такое условие поможет вовремя узнать о том, что исполнитель перестал быть самозанятым лицом и теперь расчеты с ним облагаются НДФЛ и страховыми взносами.

Как правильно оформлять сделки с самозанятым

Сделки с самозанятыми в соответствии с пунктом 1 статьи 158 ГК РФ могут совершаться не только в письменной форме, простой или нотариальной, но и в устной. Каких-либо специальных форм документов или требований для оформления взаимоотношений с плательщиками НПД нет. Для регистрации условий сделки может подойти обычный договор гражданско-правового характера в простой письменной форме. Его можно заключить как составив один документ, который подпишут обе стороны, так просто обменявшись письмами, в том числе электронными.

Подтверждением выполнения условий договора исполнителем может послужить обычный акт выполненных работ или оказанных услуг. Подпись в нем послужит законным основанием для оплаты и подтверждением законного включения затрат в расходы организации. Впрочем, это необязательное условие сотрудничества с самозанятым: как правило, они предоставляют из закрывающих документов только чек.

Кроме того, при заключении договора с самозанятым лицом необходимо указывать в нем информацию об особом статусе такого контрагента — собственно, о применении им режима НПД. Также стоит обязать исполнителя в договоре незамедлительно сообщать заказчику, если он прекратил быть самозанятым.

Стоит также учитывать, что если сделка между заказчиком и самозанятым исполняется немедленно при заключении договора, то в письменной форме его можно не заключать. Факт заключения договора подтверждается уплатой заказчиком соответствующей суммы за оказанные услуги.

Источник: delovoymir.biz