2023 –год налоговых перемен. Изменений в НК РФ произошло столько, что не все могут уложить их в голове. См. “Изменения в НК РФ с 2023 года“. А что уж говорить про практику применения…В одной из самых «неожиданных» и странных ситуаций оказались индивидуальные предприниматели, применяющие «упрощенку».

Если еще в прошлом году они не задумываясь уменьшали налог по УСН на уплаченные за себя страховые взносы, то теперь ситуация существенно усложнилась. Что же произошло? Как в 2023 году ИП уменьшать авансы по УСН на страховые взносы? Расскажем о сути проблемы и дадим рекомендации.

Сумма страховых взносов ИП в 2023 году и сроки уплаты

Размер страховых взносов ИП за себя зависит от суммы дохода. В 2023 году ИП должен заплатить 45 842 руб. на обязательное пенсионное и медицинское страхование. Если доходы за год – более 300 000 руб., с суммы превышения нужно доплатить 1 процент пенсионных взносов. Максимум пенсионных взносов за год — 257 061 руб. Взносы на добровольное страхование на случай ВНиМ— 5652,22 руб.

Таблица. Суммы фиксированных взносов для ИП за 2023 год

| Вид страхования | Сумма дохода ИП | Ставка-2023 |

| Пенсионное и медицинское страхование | Не более 300 000 руб. | 45 842 руб. |

| Свыше 300 000 руб. | 45 842 руб. + 1% с дохода свыше 300 000 руб. (максимум — 257 061 руб. за год) | |

| Социальное страхование на случай ВНиМ (добровольно) | Любая | МРОТ на начало года × 2,9% × 12 мес. (увеличивается на районный коэффициент)16 42 руб. × 2,9% × 12 мес. = 5652,22 руб. |

Что касается сроков уплаты, то они такие:

- срок уплаты фиксированного платежа за 2023 г. – 09.01.2024. Эти взносы можно платить частями в течение года или единовременно;

- срок уплаты дополнительных взносов (свыше 300 000 руб.) за 2022 г. – 03.07.2023, за 2023 г. – 01.07.2024.

В 2023 году ИП вправе уменьшать УСН на страховые взносы

В 2023 году у ИП на УСН сохраняется право – уменьшать “упрощенный” налог на страховые взносы.

Однако, напомним, что для уменьшения УСН на страховые взносы должно соблюдаться важное условие – взносы должны быть фактически уплачены.

Срок уплаты взносов за 2022 год приходится на 9 января 2023 года и 3 июля 2023 года. Именно в эти даты будет осуществлена их фактическая уплата. То есть уменьшить налог на такие взносы ИП смогут только в 2023 году. То же и в отношении взносов за 2023 год, срок уплаты по которым наступает в 2024 году. Таким образом

- на взносы за 2022 год, срок уплаты которых приходится на 09.01.2023 (31.12.2022 – выходной) и/или на 03.07.2023 (01.07.2023 – нерабочая суббота), которые будут погашены в 2023 году, можно уменьшать УСН по соответствующим периодам 2023 года;

- на фиксированные платежи за 2023 год, срок уплаты которых приходится на 09.01.2024, можно будет уменьшать УСН или ПСН по соответствующим периодам 2024 года.

Какую проблему для ИП принес 2023 год

С 1 января 2023 года на уплату налогов и страховых взносов единым налоговым платежом автоматически перешли все организации и ИП (независимо от выбранной системы налогообложения. То есть, ИП на УСН с 01.01.2023 также «перешли» на единый налоговый платеж.

Как сэкономить дополнительно 1% на страховые взносы для ИП на УСН или ОСНО? Бизнес и налоги.

От уплаты налогов и страховых взносов через перечисление ЕНП отказаться нельзя. А, следовательно, в 2023 году ИП должны проводить все платежи через единый налоговый счет. Для этого платежные поручения оформляются специальным образом.

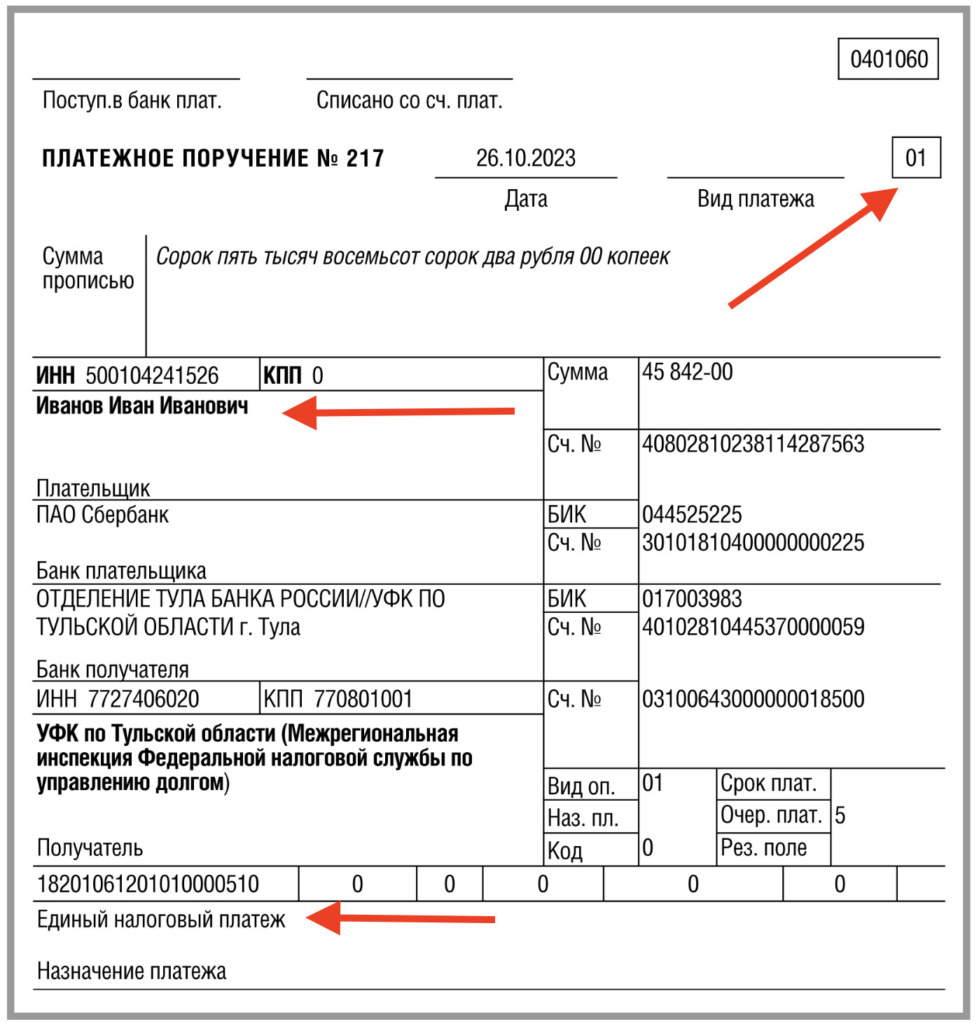

При любой системе налогообложения ИП перечисляет все налоги и взносы платежкой на ЕНП (единый налоговый платеж). Статус плательщика – 01. Отдельные платежки оформляют только по взносам на травматизм, которые платятся не в налоговую, а в Социальный фонд России.

Приведем пример платежного поручения ИП на ЕНП в 2023 году:

А теперь зададимся самыми «интересными» вопросами: как налоговики поймут, что в течение 2023 года ИП перечислил какую-либо сумму именно в счет уплаты фиксированных страховых взносов «за себя»? Как они узнают, что это именно страховые взносы «за себя», а не другой платеж? Как учтут поступившие деньги, если в назначении платежа теперь написано просто – «Единый налоговый платеж»? Давайте разбираться.

Как налоговики поймут какой платеж поступил?

В 2023 году предусмотрено 2 способа «сообщить» налоговикам о том, какой именно налог/взнос был перечислен в составе единого налогового платежа.

Способ 1. Уведомление. С 2023 года организации и ИП должны сдавать в ИФНС уведомления об исчисленных налогах и взносах зачета ЕНП в счет уплаты обязательств. Уведомление представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК).

Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН.

Способ 2. Платежка вместо уведомления. В 2023 году уведомления об исчисленных налогах и взносах можно представлять в виде платежных поручений. ИФНС на основании платежки-уведомления сама сформирует начисленные суммы. Важно правильно заполнить такую платежку и проставить в ней статус плательщика «02». Из платежки инспектор должен точно понять, какой это бюджет, налог/взнос, какой у него период и какую сумму надо учесть.

Какой же вариант выбрать ИП для уменьшения УСН на страховые взносы в 2023 году? Какой способ больше подходит для уменьшения авансовых платежей? Рассказываем.

16 марта 2023 года появился простой способ уменьшить УСН и ПСН на фиксированные взносы ИП

Досрочно заплатить фиксированные взносы и без лишних манипуляций уменьшить на уплаченную сумму «упрощенный» или «патентный» налог ИП поможет обновленный сервис ФНС «Уплата налогов и пошлин».

Сервис дополнен новой функцией «Уплата фиксированных страховых взносов». ФНС сообщила, что, если перечислить взносы таким способом, уменьшить суммы налога по УСН или ПСН можно будет в периоде перечисления платежа. При этом подавать заявление о направлении суммы ЕНП в счет будущих платежей не потребуется.

Но имейте в виду: для того, чтобы досрочно уплаченные взносы уменьшили сумму налога, нужно не иметь задолженности (отрицательного сальдо) на момент оплаты и сохранить положительное сальдо в сумме произведенного платежа к моменту установленного законом срока уплаты страховых взносов.

Помимо этого, при помощи обновленного сервиса можно перечислять авансовые платежи по налогам, не сдавая уведомление о его начислении.

Информация ФНС

Если подать уведомление об уплате страховых взносов

Подавать уведомление для ЕНП по фиксированным страховым взносам, которые ИП платит «за себя», не надо. Дело в том, что уведомление об исчисленных суммах налогов и взносов подают для распределения ЕНП по платежам, по которым срок сдачи отчетности позже, чем срок уплаты (п. 9 ст. 58 НК). А по фиксированным страховым взносам ИП «за себя» нет ни авансов, ни отчетности.

Поэтому направлять уведомление не следует.

Если ИП по ошибке направил уведомление, отменять его и уточнять данные не нужно. Такое уведомление налоговая инспекция просто не учтет.

Пример уменьшения УСН «доходы» на страховые взносы в 2023 году

ИП применяет УСН «доходы», ставка – 6 процентов. Доходы за 1 квартал 2023 года составили – 300 000 руб. В январе 2023 г. ИП заплатил часть фиксированных взносов за 2023 год – 5000 руб., в феврале – снова 5000 рублей. А в марте 2023 года ИП перечислил дополнительные взносы (доходы сверх 300 000 р.) за 2022 год – 5000 рублей.

25 марта ИП 2023 года ИП отправил в ИФНС заявление (КНД 1150057) о зачете уплаченных взносов в счет будущих обязательств. Потом он проверил платежи в личном кабинете ФНС и убедился, что ИНФС зачла его платежи в качестве досрочно уплаченных страховых взносов. После этого он уменьшил налог по УСН на уплаченные взносы и рассчитал авансовый платеж по УСН за 1 квартал 2023 года. Получилось 3000 рублей (300 000 руб. х 6%) – 15 000 руб.

Согласитесь, довольно «странная» схема – подавать заявление в ИФНС, чтобы просто уменьшить авансовый платеж по УСН. Поэтому рассмотрим другой вариант.

Если направить платежку вместо уведомления

Этот вариант вполне рабочий. Как нам удалось выяснить, именно его выбрали некоторые банки, которые обслуживают ИП в части бухгалтерии. Например, такой ответ нам дали в службе поддержки банка “Точка”:

Открыть счет в банке Точка и получить подарки можно по ссылке.

Суть такая: вы заполняете отдельные платежки с конкретными КБК для уплаты фиксированных страховых взносов «за себя». Деньги, в любом случае, сначала поступят на ЕНС, но после этого налоговики смогут однозначно определить, что платеж был внесен в качестве страховых взносов. И никакое заявление уже не потребуется.

В такой платежке укажите период, за который вы платите взносы. Для фиксированных взносов в 2023 году в поле 107 впишите ГД.00.2023, для дополнительных взносов за 2022 год – ГД.00.2022.

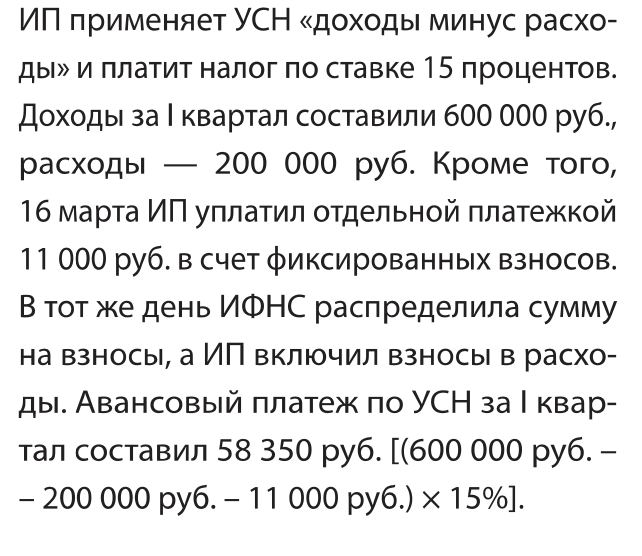

Пример. ИП применяет “доходы минус расходы”

Платежку на взносы ИП оформите так, чтобы можно было однозначно понять назначение платежа и период. Поставьте в поле 101 статус 02, для фиксированных взносов укажите КБК 182 1 02 02000 01 1000 160, в поле 105 запишите ОКТМО по месту жительства ИП, а в поле 107 отметьте код периода ГД.00.2023.

В поле 107 укажите период, за который платите налог или взнос, например, МС.01.2023 или КВ.01.2023.

Когда перечислите взносы, проверьте сальдо ЕНС. Чтобы уменьшить налог на взносы, на ЕНС у вас должно быть положительное сальдо на сумму не меньше величины взносов, на которую вы хотите уменьшить налог.

Например, если ИП рассчитал авансовый платеж по УСН за I квартал 2023 года в размере 1 000 руб. и хочет уменьшить его на фиксированные взносы в сумме 100 руб. ИП должен уплатить фиксированный взнос в сумме не меньше 100 руб. не позднее 31 марта. При этом у ИП на 31 марта должно быть положительное сальдо ЕНС не меньше 100 руб.

Какой вариант выбрать?

Итак, подводим итоги и предлагаем 2 вывода:

- Если вы перечисляете взносы ИП на КБК единого платежа и оформляете платежки со статусом 01, то для уменьшения налога по УСН на взносы придется подавать в ИФНС еще заявление о зачете ЕНП по статье 78 НК.

- Если вы платите фиксированные взносы ИП отдельными платежками-уведомлениями с конкретными КБК, то на основании платежек можно сократить налог по УСН на взносы. Но платежку на взносы ИП оформите так, чтобы можно было однозначно понять назначение платежа и период.

В обоих вариантах платежек в поле 8 «Плательщик» отражайте название Ф.И.О предпринимателя. Указывать адрес ИП в этом поле больше не нужно.

Ответы на вопросы

Как сообщить в ФНС об уплате страховых взносов?

В 2023 году вместо уведомления об исчисленных суммах налогов, сборов и авансовых платежей можно отправлять платёжное поручение. Налоговая корректно учтёт оплату и рассчитает совокупную задолженность по взносам, если сможет однозначно определить по платёжке, что это фиксированный страховой взнос.

Какие реквизиты указывать в платёжке при уплате страховых взносов?

- КБК 18210202000011000160 для взносов в фиксированном размере;

- КБК 18210203000011000160 для взносов в размере 1% с дохода свыше 300 тысяч рублей;

- ОКТМО по месту постановки на учёт;

- налоговый период, за который уплачиваются взносы;

- статус налогоплательщика 02.

В этом случае не нужно подавать заявление о зачёте в счёт предстоящих начислений. Но если вы уплатили страховые взносы по реквизитам ЕНП, нужно подать заявление о зачёте.

Как происходит уменьшение авансов по УСН на страховые взносы в 2023 году?

Если ИП хочет уменьшить на 100 рублей авансовый платеж по УСН за I квартал 2023 года в 1000 рублей, он должен отправить платёжку на уплату страхового взноса не менее 100 рублей.

Если ИП планирует уменьшить предстоящий авансовый платеж размером 1300 рублей по УСН за полугодие 2023 года ещё на 100 рублей, он должен уплатить страховой взнос не менее 100 рублей. При этом надо следить, чтобы на ЕНС всегда было положительное сальдо в размере взносов. То есть по нашему примеру на счёте должно быть не меньше 200 рублей: 100 рублей за I квартал 2023 года и 100 — за II квартал 2023 года.

Когда платить страховые взносы, чтобы уменьшить авансовый платёж?

Чтобы уменьшить авансовый платеж по УСН за I квартал 2023 года на фиксированные страховые взносы, нужно уплатить страховой взнос не позднее 31 марта.

Источник: buhguru.com

Уменьшение налогов ИП на сумму страховых взносов

Действующее налоговое законодательство позволяет предпринимателям уменьшить сумму налоговых обязательств на взносы, уплаченное по обязательному пенсионному и медицинскому страхованию. В статье разберем, как рассчитать уменьшение налогов ИП на сумму страховых взносов, можно ли учесть взносы при расчете налогов ИП на ОСНО, ПСН, УСН.

Оплата страховых взносов ИП в 2021 году

Граждане, зарегистрированные в качестве ИП, одновременно выполняют функции страхователей и застрахованных лиц, в связи с чем обязаны оплачивать страховые взносы «за себя» в порядке, предусмотренном ст. 430 НК РФ. Ниже представлена информация о фиксированных взносах, которые ИП оплачивает за себя:

| № п/п | Страховой взнос | 2021 год | 2021 год | 2021 год |

| 1 | На обязательное пенсионное страхование | 26.545 руб. | 29.354 руб. | 32.448 руб. |

| 2 | На медицинское пенсионное страхование | 5.840 руб. | 6.884 руб. | 8.426 руб. |

Если ИП имеет наемный работников, то помимо взносов «за себя», предпринимателю также надлежит выплачивать страховые взносы за сотрудников на основании следующих тарифов:

| № п/п | Страховые взносы | Предельная величина налогообложения | Базовый тариф | Дополнительный тариф при доходе сверх предельной величины налогообложения |

| 1 | На обязательное пенсионное страхование | 1.021.000 руб. | 22% | 10% |

| 2 | На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 815.000 руб. | 2,9% | 0% |

| 3 | На обязательное медицинское страхование | – | 5,1% | 5,1% |

Предприниматели, работающие самостоятельно, уплачивают страховые взносы за себя срок до 31 декабря отчетного года, при снятии с учета в течение года – до истечения 15-ти дней с момента снятия ИП с регистрации в ЕГРИП.

Оплата страховых взносов за наемных работников производится предпринимателем ежемесячно в срок до 15-го числа, следующего за отчетным.

Уменьшение налогов ИП на сумму страховых взносов

На основании положений НК РФ, предпринимателям предоставляется право на уменьшение обязательств по уплате налога за счет суммы страховых взносов, выплаченных за себя и за наемных работников. Порядок учета взносов при расчете налога зависит от системы налогообложения, которую использует ИП.

УСН Доходы 6%

Предприниматели, применяющие упрощенную системы налогообложения по схеме «Доходы 6%», рассчитывают налог как произведение дохода, полученного по итогам отчетного периода (без учета расходов), на налоговую ставку 6%:

НалогУСН Доходы 6% = ГодДоход * 6%,

где ГодДоход – сумма дохода по итогам отчетного периода (календарный год).

Уплата налога при УСН Доходы 6% производится путем перечисления предпринимателем авансовых платежей в следующем порядке:

- за 1 квартал – до 25 апреля;

- за 2 квартал – до 25 июля;

- за 3 квартал – до 25 октября.

Окончательный расчет по налогу ИП обязан произвести до 30 апреля года, следующего за отчетным (за 2021 год – до 30.04.19).

ИП вправе зачесть сумму страховых взносов, уплаченных за себя и за работников, в следующем порядке:

- Страховые взносы, уплаченные ИП за себя, засчитываются при расчете налога полностью.

- Сумма взносов, начисленные за наемных работников, учитывается при расчете налогов в размере не более 50% от суммы налога.

- Взносы можно учитывать при расчете авансовых платежей по налогу при условии, что на момент перечисления аванса взносы оплачены в установленном размере.

При расчете аванса по налогу при УСН Доходы 6% с учетом уплаченных страховых взносов, формула будет иметь следующий вид:

АвансНалогУСН Доходы 6% = Доходквартал * 6% – СтрВзнИП за себя – СтрВзнза работников,

где АвансНалогУСН Доходы 6% – сумма аванса по налогу, подлежащая уплате до 25-го числа, следующего за отчетным кварталом;

Доходквартал – доход, полученный ИП по итогам отчетного квартала;

СтрВзнИП за себя – сумма страховых взносов, уплаченная ИП за себя в отчетном квартале;

СтрВзнза работников – сумма страховых взносов, уплаченная ИП за работников в отчетном квартале.

Рассмотрим пример. ИП Сидоров работает самостоятельно, применяет систему налогообложения УСН Доходы 6%.

15.03.2021 Сидоров оплатил страховые взносы за 1 кв. 2021 года:

- по ОПС – 6.636,25 руб. (26.545 руб. / 12 мес. * 3 мес.);

- по ОМС – 1.480 руб. (5.840 руб. / 12 мес. * 3 мес.);

Доход Сидорова по итогам 1 кв. 2021 года (без учета расходов) составил 165.005 руб.

Рассчитаем сумму аванса по налогу за 1 кв. 2021, которую Сидорову надлежит уплатить до 25.04.18:

165.005 руб. * 6% – 6.636,25 руб. – 1.480 руб. = 1.784,05 руб.

Предпринимателю целесообразно оплачивать страховые взносы таким образом, чтобы сумма оплаты по взносам не превышала размер налоговых обязательств по итогам отчетного квартала. В таком случае зачет суммы взносов будет пропорционально распределен на авансовые платежи по налогу в течение года.

ЕНВД

Предприниматели-«вмененщики» оплачивают налог, рассчитанный на основании показателя доходности, утвержденного в регионе в отношении конкретного вида деятельности, а также переменного физического показателя, значение которого определяется в зависимости от особенностей деятельности ИП (например, для сферы торговли и общепита – количество квадратных метров торгового зала). Формула расчета ЕНДВ имеет следующий вид:

ЕНВД = Доходность * ФизП * Коэфф-1 * Коэфф-2 * Ст,

где Доходность – показатель доходности, установленный для конкретного вида деятельности в регионе;

ФизП – физический показатель;

Коэфф-1 и Коэфф-2 – дефляторы К1 и К2 соответственно (ежегодно фиксируются на законодательном уровне;

Ст – налоговая ставка, установленная в отношении вида деятельности ИП (15% или 7,5%).

Оплата ЕНДВ производится предпринимателями ежеквартально до 25-го числа месяца, следующего за отчетным.

Предприниматели-«вмененщики» вправе уменьшить сумму ЕНДВ на размер уплаченных страховых взносов аналогично порядку, применяемому для «упрощенцев», а именно:

- сумма страховых взносов, уплаченных ИП за себя в течение отчетного квартала, уменьшает размер ЕНДВ, который подлежит уплате за квартал;

- взносы, уплаченные за работников, предприниматель вправе учесть в размере, не превышающем ½ суммы ЕНВД за квартал.

УСН Доходы минус расходы 15% и ОСНО

Предприниматели, применяющие ОСНО или УСН Доходы минус расходы 15%, определяют налоговую базу как разницу полученных доходов и понесенных расходов.

При расчете налога сумма страховых взносов, уплаченных ИП, уменьшает налогооблагаемую базу:

Налог = (Доход – Расход – СтрВзн) * Ставка,

где Доход – сумма дохода за отчетный период;

Расход – размер понесенных расходов;

СтрВзн – сумма страховых взносов, уплаченных ИП за себя и за работников;

Ставка – налоговая ставка, применяемая в соответствие с выбранной системой налогообложения (для УСН – 15%, для ОСНО – 20%).

Рассмотрим пример. ИП Рублев применяет ОСНО. Рублев ежемесячно перечисляет в бюджет авансовые платежи по налогу на прибыль в срок до 28-го числа месяца, следующего за отчетным.

По итогам января 2021 года финансовые показатели Рублева имеют следующий вид:

- доходы – 412.030 руб.;

- расходы – 104.770 руб.;

- страховые взносы, уплаченные за себя – 2.698,75 руб.;

- страховые взносы, уплаченные за работников – 8.330 руб.

Рублев оплачивает налог на прибыль по ставке 20%. Рассчитаем сумму авансового платежа, которую Рублеву надлежит перечислить за январь 2021:

(412.030 руб. – 104.770 руб. – 2.698,75 руб. – 8.330 руб.) * 20% = 59.242,25 руб.

Патентная система налогообложения

Предприниматели, работающие на патенте (ПСН), не могут уменьшить сумму налога на размер уплаченных страховых взносов. Данное разъяснение содержится в письме Минфина №03-11-12/2453 от 24.01.2014.

ИП на ПСН уплачивают налог авансом, по факту приобретения патента. Перерасчет суммы налога на размер уплаченных взносов действующим законодательством не предусмотрен. Данный порядок предусмотрен как в отношении ИП на ПСН, работающих самостоятельно, так и для предпринимателей на патенте, которые имеют наемных сотрудников.

При этом предприниматели, совмещающие патентную систему и «вмененку», могут учесть страховые взносы, уплаченные за себя, при расчете ЕНВД. Данное право подтверждено разъяснением Минфина в письме № 03-11-11/19849 от 07.04.2016.

Источник: mypravoved.ru

Взносы ИП на ОСНО за себя можно пересчитать

В НК РФ с начала года действует порядок, по которому ИП могут уменьшить сумму доходов на расходы для исчисления взносов за себя. По поводу прошлых периодов в НК РФ ничего не сказано.

ПФР со своей позицией пока не определился, а по мнению ВС РФ, такой перерасчёт правомерен. В частности, судебный орган отменил решение ПФР о доначислении взносов для предпринимателя, который за 2014 год уплатил их по сумме доходов за вычетом расходов.

Ранее сообщалось, что от фиксированных взносов предприниматели не освобождаются, даже если временно не ведут деятельности.

Последние новости

Консультант Плюс

Бесплатный доступ на 3 дня Получить

Получить бесплатный доступ

на 3 дня

Спасибо за ваше обращение!

14.11.2022 — 24.11.2022

Курс повышения квалификации

15.11.2022 — 16.11.2022

Подписаться на рассылку

Поздравляем! Вы успешно подписались на рассылку

У вас уже есть обслуживаемая система КонсультантПлюс?

Получите полный доступ к КонсультантПлюс бесплатно!

Вы переходите в систему КонсультантПлюс

- Прайс-лист 1С

- Купить Консультант Плюс

- Купить 1С

- Записаться на семинар

- Большой тест-драйв

- Калькуляторы

- Производственный календарь

- Путеводители

- Удаленная поддержка

- Приложение Информер

- Помощь Информер

- Тесты

- Вакансии

- Контакты

- О нас

- Политика конфиденциальности

- Новости законодательства

ежедневно, c 9:00 до 19:00

127083, г. Москва, ул. Мишина, д. 56

Согласие на обработку персональных данных

Физическое лицо, ставя галочку напротив текста «Я даю согласие на обработку персональных данных» и/или нажимая на кнопку отправки заполненной формы на интернет-сайтах — https://www.4dk.ru/, https://4dk-consultant.ru, https://4dk-reg.ru, https://meprofi.ru, https://cpk4dk.ru (далее — Сайты), обязуется принять настоящее Согласие на обработку персональных данных (далее — Согласие).

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие ООО «ЧТО ДЕЛАТЬ КОНСАЛТ», местонахождение: 127083, г. Москва, ул. Мишина, д.56, ЭТАЖ 3, КОМ. 307, ОГРН 5137746191941, ИНН 7714923575 (далее — Оператор), на обработку своих персональных данных со следующими условиями:

1. Согласие дается на обработку персональных данных, с использованием средств автоматизации.

2. Согласие дается на обработку следующих персональных данных:

- • фамилия, имя, отчество;

- • место работы и занимаемая должность;

- • адрес электронной почты;

- • номера контактных телефонов

3. Оператор осуществляет обработку полученной от Пользователей информации в целях оказания услуг в соответствии с уставной деятельность, в том числе предоставления Пользователю доступа к персонализированным ресурсам Сайтов; связи с Пользователем, путем направления уведомлений, запросов и информации, касающихся оказываемых услуг, исполнения соглашений и договоров; обработки запросов и заявок от Пользователя, а также проверки, исследования и анализа данных, позволяющих поддерживать и улучшать сервисы Оператора.

4. Основанием для обработки персональных данных является: статья 24 Конституции Российской Федерации; устав Оператора; настоящее согласие на обработку персональных данных.

5. В ходе работы с персональными данными будут совершены следующие действия: сбор, запись, систематизация, накопление, передачу (распространение, предоставление, доступ), хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение.

Пользователь дает свое согласие на передачу своих персональных данных при условии обеспечения в отношении передаваемых данных целей использования, предусмотренных п.3, следующим лицам, являющимся партнерами Оператора:

- ООО «ЧТО ДЕЛАТЬ СИСТЕМА»

Местонахождение: 127083, г. Москва, вн.тер.г. муниципальный округ Савеловский, ул. Мишина д.56. Этаж/комн 6/617

ИНН 7714469778; ОГРН 1217700112080. - ООО «ЧТО ДЕЛАТЬ»

Местонахождение: 127083 г. Москва, ул. Мишина д.56, комната 306

ИНН 7714378062; ОГРН 1167746252728. - ООО «ЧТО ДЕЛАТЬ АУДИТ»

Местонахождение: 127083 г. Москва ул. Мишина д.56, этаж 5, комната 509

ИНН 7714948185; ОГРН 5147746225798. - ООО «ЧТО ДЕЛАТЬ КВАЛИФИКАЦИЯ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56

ИНН 7714349600; ОГРН 1157746706523. - ООО «ЧДВ»

Местонахождение: 127083, г. Москва, ул. Мишина, д. 56, этаж 6, ком.609

ИНН 7714988300; ОГРН 1177746359889. - ООО «СЕРВИС СОФТ»

Местонахождение: 430030, Республика Мордовия, город Саранск, ул. Васенко, д.13,этаж 4, помещение 7

ИНН 1327032250/ОГРН 1181326002527. - ООО «ЧТО ДЕЛАТЬ РЕШЕНИЕ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56, офис 308

ИНН 7714986720 / ОГРН 1177746340617.

6. Согласие на обработку персональных данных может быть отозвано субъектом персональных данных. В случае отзыва субъектом персональных данных согласия на обработку персональных данных оператор вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона 152-ФЗ.

7. Согласие действует все время до отзыва субъектом согласия на обработку персональных данных.

Источник: www.4dk.ru