Прежде, чем приобретать жилье в кредит, многие задаются весьма насущным вопросом. А сколько нужно денег, чтобы сделать первый шаг? А хватит ли у меня? Волнения не случайны, к сделке нужно готовиться. Что такое первоначальный взнос по ипотеке в 2022 году, кому он платится и в каком размере, «Комсомольской правде» объяснила юрист частной практики по гражданским и административным делам Светлана Савинова.

Что такое первоначальный взнос

— С одной стороны, первоначальный взнос — это оплата стоимости приобретаемого жилья, с другой — условия, при котором банк дает вам ипотеку, — рассказывает Светлана.

Эксперт указывает, что не нужно путать первоначальный взнос по ипотеке с задатком. Последний представляет собой средство обеспечения договоренности по сделке между продавцом и покупателем. Его условия прописываются в предварительном договоре купли-продажи, который они составляют.

— Задаток передается и при сделках с наличностью, и при покупке с помощью ипотеки. Во втором случае он засчитывается в размер первоначального взноса, — указывает Савинова. — Сам же первоначальный взнос — это договоренность между покупателем и банком, который выдает ему кредит на жилье.

Можно ли взять обычный кредит на первоначальный взнос под ипотеку?

Кому платится первоначальный взнос

Ипотека оформляется между покупателем, продавцом и банковской организацией. По сути, деньги переходят тому, кто расстается с жилым помещением.

— При покупке недвижимости первоначальный взнос напрямую выплачивается от покупателя продавцу. Тот подтверждает получение этой суммы перед банком специальной распиской, — делится наша собеседница.

Светлана Савинова также выделяет общее правило, согласно которому до оплаты полной стоимости объекта у продавца возникает право залога на недвижимость:

— Но этот пункт, если стороны придут к соглашению, можно убрать из договора купли-продажи. Однако, если деньги по оплате части стоимости договора продавцу так и не поступают, сделку признают недействительной и расторгнут. То есть, нарушать финансовые обязательства нельзя.

Сколько составляет первоначальный взнос

Стандартный первоначальный взнос по ипотеке в 2022 году, как правило, составляет от 20 до 30 процентов от общей стоимости жилья. Все зависит от банка, с которым вы сотрудничаете. Сумма, которую вы готовы выделить, скажется на дальнейших выплатах по сделке.

— Больший размер первоначального взноса повышает вероятность получения кредита на более выгодных условиях, — делится юрист

Добавим, что 3 августа стало известно о снижении первоначального взноса по льготной ипотеке, рассчитанной на людей социально-незащищенных. Как объявил на совещании с вице-премьерами председатель правительства РФ Михаил Мишустин, минимальная сумму с 20 процентов упадет до 15 процентов.

Что касается денег, которые нужно платить в качестве первоначального взноса, то это могут быть средства из разных накоплений. В первую очередь, конечно, речь идет о личных накоплениях. Сюда же подходят средства от продажи недвижимости и другого имущества. В качестве первоначального взноса можно задействовать и материнский капитал.

Кому платится первоначальный взнос по ипотеке: банку или продавцу?

Популярные вопросы и ответы

Можно ли взять ипотеку без первоначального взноса?

—Несмотря на то, что стандартный первоначальный взнос по условиям банков составляет 20-30%, есть банки, которые предлагают кредит с 0 взносом.

Чем первоначальный взнос отличается от задатка?

— Задаток — это некий гарант договора между продавцом и покупателем. Он выдается на предварительной стадии. Если речь идет об ипотеке, то задаток учитывается в качестве части первоначального взноса.

Можно ли использовать материнский капитал в качестве первоначального взноса?

— Да, многодетным семьям он порой и выдается именно на эти цели. Если в качестве первоначального взноса выступает материнский капитал, денежные средства продавцу переводит после совершения и регистрации сделки Пенсионный Фонд, куда представляется подтверждающий сделку пакет документов.

Первоначальный взнос по ипотеке Сбера: ответы на популярные вопросы

Можно ли купить недвижимость в ипотеку без первоначального взноса, каким должен быть его размер, можно ли использовать материнский капитал — мы подготовили ответы на эти и другие самые популярные вопросы о первоначальном взносе.

Что такое первоначальный взнос

Первоначальный взнос при оформлении ипотеки — это сумма, которую вы вносите продавцу из собственных средств в качестве оплаты части стоимости недвижимости. Остальную сумму по договору приобретения в случае с ипотекой за вас вносит банк.

В качестве первоначального взноса вы можете использовать собственные накопления или — по большинству программ кредитования — средства материнского капитала, а также различных жилищных сертификатов. На какое именно жилье можно потратить материнский капитал, написали в статье «Материнский капитал на улучшение жилищных условий в 2022 году» .

Вы также можете использовать одновременно и средства материнского капитала, и личные накопления для первоначального взноса — например, если хотите уменьшить сумму кредита или средств одного только капитала недостаточно для первоначального взноса.

Важно: вам не придется идти в Пенсионный фонд для того, чтобы написать заявление о распоряжении средствами материнского капитала. Теперь всё можно сделать на Домклик. Банк сам передаст все необходимые данные и получит информацию в рамках электронного документооборота с Пенсионным фондом.

Чем первоначальный взнос отличается от задатка

Первоначальный взнос — совсем не то же самое, что аванс или задаток. О них мы подробно рассказываем в статье «Аванс или задаток: как правильно оформить предоплату за квартиру» .

Задаток — это, как правило, совсем небольшая сумма. Она хоть и учитывается в счет оплаты по договору приобретения, но служит лишь для подтверждения серьезности ваших намерений по покупке жилья. Поэтому после задатка вам также потребуется внести на сделке первоначальный взнос.

Первоначальный взнос же говорит о вашей финансовой дисциплине, способности и готовности к накоплению средств. Однако он нужен не только для того, чтобы повысить ваш уровень благонадежности. Для самого покупателя он тоже имеет ряд преимуществ. О них мы подробно написали в статье «Ипотека без первоначального взноса: какие могут быть риски» .

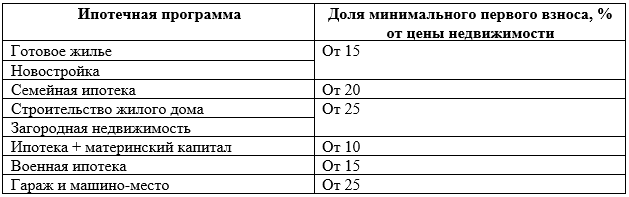

Размер первоначального взноса

Размер первоначального взноса зависит от программы кредитования. Минимальный первоначальный взнос по программе кредитования «Готовое жилье» — 10% от стоимости недвижимости. Для программ «Господдержка» и «Семейная ипотека» — 15% от стоимости недвижимости.

Рассчитать первоначальный взнос по ипотеке Сбера поможет калькулятор Домклик — бесплатный онлайн-сервис, где можно рассчитать ежемесячные платежи и срок кредита, узнать ставку по ипотеке, выбрать подходящую ипотечную программу, посмотреть и скачать примерный график платежей.

Рассчитать первоначальный взнос

Важно: для некоторых программ кредитования при внесении первоначального взноса в размере 20% от стоимости жилья или больше, вы получите скидку на ставку по ипотеке.

Можно ли взять ипотеку без первоначального взноса

Если на первоначальный взнос вы еще не накопили, но хотите купить недвижимость в самое ближайшее время, в Сбере ипотеку без первого взноса можно оформить под залог имеющегося жилья. В залог банку можно передать недвижимость, которой владеете не только вы, но и недвижимость ваших родственников, знакомых и иных лиц. Новое жилье можно приобрести как у застройщика, так и на вторичном рынке, при этом вы остаетесь собственником «старого» жилья и продолжаете им пользоваться.

Подробнее об условиях ипотеки без первоначального взноса в Сбере

Также есть альтернативная программа кредитования — «Кредит на любые цели под залог недвижимости» .

Она подойдет тем, у кого уже есть какая-либо недвижимость в собственности. Банк берет ее в залог, а вы получаете кредит без первоначального взноса в размере части стоимости жилья. Потратить его вы можете на любые цели, в том числе на покупку недвижимости — но отчитываться о том, куда именно пошли средства, вам не придется.

Важно: при оформлении «Кредита на любые цели под залог недвижимости» вы не сможете использовать средства материнского капитала, различных сертификатов и жилищных субсидий на погашение долга по этому кредиту. Будьте внимательны и проконсультируйтесь перед оформлением кредита с менеджером банка или специалистом Пенсионного фонда.

Кому передать первоначальный взнос

Существует расхожее мнение, что первоначальный взнос вы делаете банку, но это не так. Эти средства вы передаете продавцу. Если в качестве первоначального взноса вы используете средства материнского капитала , сообщите об этом продавцу сразу. В этом случае есть ряд нюансов.

Банк может увеличить размер кредита на размер первоначального взноса и в этом случае всю сумму по договору приобретения банк выплатит продавцу сразу, одним платежом. А материнский капитал Пенсионный фонд направит в банк.

А может быть и другой вариант — когда продавец сначала получает сумму, которую вы оформили в кредит, а остальную сумму Пенсионный фонд перечисляет продавцу позже. Связано это с тем, что на проверку и перечисление средств Пенсионным фондом по регламенту отводится определенный срок.

Как передать первоначальный взнос

Вносить первоначальный взнос вы можете прямо на сделке. Для этого вы можете использовать как наличные средства, так и безналичный перевод — подберите оптимальный для вас вариант вместе с продавцом и сообщите о выбранном способе менеджеру по ипотечному кредитованию — он расскажет, как правильно все оформить.

Чаще всего достаточно будет расписки от продавца о получении средств. В ней важно отразить персональные данные сторон сделки, сумму и назначение платежа, информацию о недвижимости.

Если вы используете сервис безопасных расчетов , сумма первоначального взноса будет храниться на защищенном номинальном счете Сбера до момента регистрации перехода права собственности. Как только оно будет зарегистрировано, продавец получит всю сумму по сделке.

Важно: если вы используете материнский капитал, до сделки надо будет получить справку об остатке средств материнского капитала.

Как лучше не делать

Если у вас нет собственных накоплений на первоначальный взнос, не оформляйте на него потребительский кредит, кредитную карту или — что еще хуже — микрозайм. Если вы сделаете это до подачи заявки на ипотеку, это будет учитываться при расчете вашей платежеспособности. А если уже после того, как заявка будет одобрена — это может повлиять на решение банка.

В этом случае лучше отложить покупку до момента, когда вы сможете накопить на первоначальный взнос или одолжить необходимую сумму у родных. Есть и еще варианты, почитайте нашу статью об этом: «Как купить квартиру, если нет денег» .

Однако очень важно помнить, что никто лучше вас не сможет оценить будущую финансовую нагрузку. Поэтому, даже если берете деньги в долг у родных или друзей, помните — их тоже нужно будет отдавать.

Погасил ипотеку: что делать дальше?

Когда-то давно Вы брали квартиру в ипотеку ? Уже и о сроках первого платежа позабыли? И вот, Вы заплатили последний. Теперь всё? Можно уже выдохнуть спокойно? Или потребуются какие-то дополнительные действия? Мы расскажем Вам, что делать дальше после погашения ипотеки!

Так как определённый рад действий выполнить всё же необходимо. Нужно переоформить квартиру, закрыть ипотечный счёт, а также выделить детям долю в новой квартире, если таковые у Вас имеются. Помимо прочего, нужно сделать это всё в отведённые сроки и не допустить никаких ошибок. Обо всём этом Вы и узнаете из нашей статьи.

Что нужно сделать в обязательном порядке?

Вот настал тот долгожданный день, когда Вы собрали последний платёж по ипотеке и готовы отнести его в банковскую организацию, с которой и начиналась Ваша собственная квартира. Для начала уточните актуален ли размер платежа. Достаточно воспользоваться интернет-банкингом либо просто позвонить в банк. Как только всё было выяснено, Вам нужно оплатить данную сумму.

Выбирайте на своё усмотрение – будут это наличные средства или перевод с карты. И вот платёж завершён. Что же делать дальше?

Важный момент! Если вдруг Вы гасите ипотечный кредит досрочно, то Вы должны написать отдельное заявление. В нём должны быть указаны:

- Дата оплаты.

- Предпочтительный способ оплаты ипотеки.

А теперь мигом обращайтесь в сам банк и берите оформленную выписку по задолженности. Не забудьте о процентах по просрочкам (мало ли, такие были), комиссиях, задолженностях и прочем. В том случае, если у Вас будет даже мельчайшая задолженность, с течением времени обязательно на неё будут начислены штрафы и пени. В итоге потом придётся отдать немало.

Если Вы уже успели убедиться, что задолженности отсутствуют или погасили и их, то теперь пишем заявление для закрытия Вашего ипотечного счёта. Внимание! В ряде банков он закрывается автоматически, как только задолженность будет погашена. Но на всякий случай рекомендуем уточнить это отдельно.

Какие документы могут потребоваться?

Вы готовы перейти к следующему этапу. Теперь Вам нужно с банка потребовать следующие документы:

- Справка о том, что счёт был закрыт.

- Выписка, где уточняется состояние Вашего кредитного счёта (требуется для признания нулевого остатка по ипотечному кредиту).

Первую справку Вам предоставят в течение нескольких рабочих дней. Как правило, не больше трёх. В ней Вы сможете найти следующую информацию и немножко поностальгировать о тех временах, когда приходилось большую часть своей заработной платы отдавать банку:

- Дата, когда задолженность по ипотеке была полностью погашена;

- Собственные паспортные данные;

- Дата, когда эту справку Вам выдали;

- Информация по отсутствию претензий к Вам как к заёмщику средств;

- Подпись должностного лица, выдавшего справку.

Как только Вы выплатите ипотечный кредит, нужно будет раздобыть выписку с лицевого счёта – всё там же в банке. Просто пишем соответствующее заявление. С ним Вам могут помочь сотрудники организации. В нём нужно будет указать, что Вы хотите получить информацию по сумме, что была выплачена за всё время – с момента начала действия договора и до сегодняшнего дня.

Источник: olgagp.ru

Как подтвердить первоначальный взнос по ипотеке на жилье?

Данная статья рассматривает особенности подтверждения первоначального взноса при оформлении кредита на покупку недвижимости, как в новостройке, так и на вторичном рынке. В ней перечисляются необходимые документы, детально описывается процедура оформления документов.

Нормативное регулирование

При покупке жилья в ипотеку иногда банки не проверяют наличие средств у покупателя на первоначальный взнос. В некоторых случаях придется предоставить документы, необходимые для подтверждения платежеспособности.

Законодательством предусмотрена возможность банка как удостовериться в наличии требуемой суммы, так и поверить клиенту «на слово». В любом случае процедура передачи денег от покупателя к продавцу должна быть заверена документально.

Общепринятые размеры первоначального взноса по ипотеке

Необходимые документы и сведения

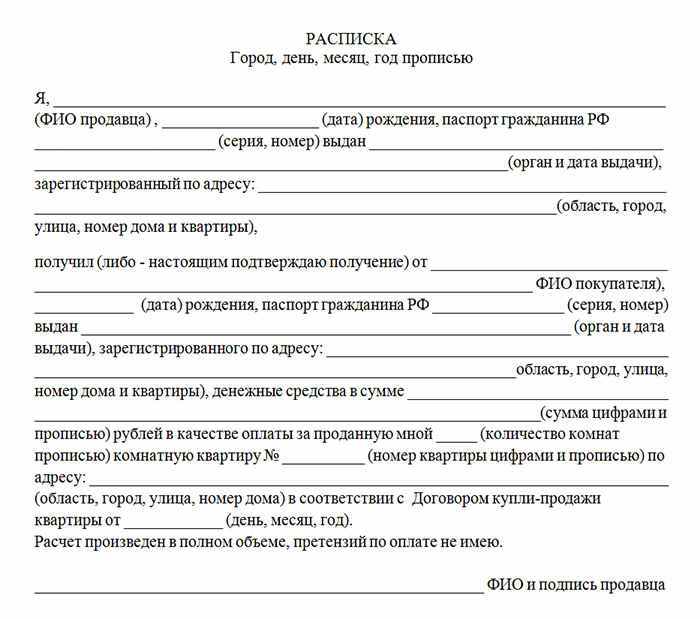

Расписка

Некоторые банки считают возможным провести сделку без подтверждения наличия средств на оплату первоначального взноса. При оформлении сделки они просят предоставить расписку от продавца в том, что он получил определенную сумму в качестве части оплаты за квартиру.

В расписке должны быть указаны следующие сведения:

- Дата и место (населенный пункт), где совершается сделка

- Персональные данные покупателя и продавца (фамилия, имя, отчество гражданина полностью, номер и серия паспорта, дата и место выдачи паспорта, адрес регистрации)

- Указание суммы, переданной с рук на руки (прописью)

- Цель передачи денег (в качестве собственных средств за приобретаемую недвижимость)

- Указание адреса приобретаемой квартиры

- Указание на отсутствие у сторон претензий друг к другу

- Подписи сторон

Документ составляется в 3 экземплярах:

- Покупателю

- Продавцу

- Сотрудникам банка

Расписка предъявляется при оформлении ипотеки в банке. Скачать бланк расписки можно тут.

Форма расписки о получении денег за продажу квартиры

Если же данного документы недостаточно, придется подтвердить наличие средств, предназначенных на оплату первоначального взноса.

Подтверждение наличия средств

Если деньги наличные и заемщик не желает открывать счет и перечислять их туда, он арендует в банке ячейку, помещает в нее перечисленные наличные средства в присутствии сотрудника банка. Ключ от ячейки находится у работников банка и передается продавцу после совершения сделки. Работники банка обязаны составить акт о приеме денежных средств с указанием конкретной суммы и цели помещения средств на хранение.

Более простым методом является открытие банковского счета в том банке, где происходит оформление сделки и перечисление туда денежных средств. После оформления сделки деньги автоматически уйдут на счет продавца. Если по какой-то причине оформляющий ипотеку гражданин не хочет помещать деньги в банк, где оформляется ипотека, он может предоставить квитанцию из любого другого банка.

Выписка со счета является действующим подтверждением первоначального взноса.

Необходимо предоставить подтверждение и в случае, если на первоначальный взнос идут деньги, полученные от государства:

- Материнский капитал

- Средства, полученные по программе «Военная ипотека» членом НИС

- Субсидии, перечисленные государством в качестве социального вспомоществования

Справка о получении данных средств и наличии их на счету берется в организации, по эгидой которых находятся социальные службы. Так, для получения сведений о сумме и наличии материнского капитала необходимо обратиться в пенсионный фонд. При оформлении подобного рода справок нужно иметь в виду временной промежуток, необходимый для их изготовления. В различных организациях он составляет от 3 до 10 рабочих дней.

Стоимость приобретаемого жилья

При оформлении документов для первоначального взноса на руках необходимо иметь бумагу, подтверждающую стоимость приобретаемого жилья. Для получения этого документа требуется обратиться к оценщику. Подойдет любая компания, имеющая лицензию на оценочную деятельность. Им необходимы следующие документы:

- Определение владельца недвижимости (Договор купли-продажи или справка из Единого Государственного Реестра Недвижимости)

- Техпаспорт полностью

- Отдельно выписка из техпаспорта (поэтажный план)

В полученном документе отдельно указывается рыночная и ликвидационная стоимость жилья. Стоимость указывается с учетом округления. Документы должны быть предоставлены банку до формирования решения по предоставлению/непредоставлению кредита. Нелишним будет уточнить у банковских служащих, работали ли они с данной оценочной компанией, и каков ее статус на рынке недвижимости. Документы должны быть оформлены в соответствии с требованиями банка, которые могут различаться в деталях у различных компаний.

Перевод денег в счет первоначального вноса осуществляется после рассмотрения банком представленной документации.

Процедура

Процедура оформления первоначального взноса выглядит следующим образом:

- Потенциальный заемщик выбирает жилье, договаривается с владельцем о покупке (не соглашайтесь на «серые» схема уходов от налога, вроде завышения или занижения стоимости ипотеки)

- Обращается в оценочное агентство, получает справку о стоимости жилья

- Собирает необходимые для оформления кредита документы, оформляет страховку

- Открывает счет/арендует ячейку в банке

- Получает положительное решение по оформлению ипотеки (или отказ в выдаче)

- Деньги автоматически перечисляются прежнему владельцу жилья или отдаются ему под расписку

- Расписка перенаправляется сотрудникам банка

- Добавочная сумма также автоматически перечисляется гражданину, продающему жилье

- Ипотечный кредит вступает в силу, а вам стоит знать, что делать дальше.

Возможные проблемы

К возможным проблемам следует отнести неточности и несообразности в оформлении документов, из-за которых оформление кредита может быть отложено. Например, банк может отказаться принимать отчет о проведении оценки жилья.

- Некоторые банки требуют проведения процедуры оплаты первоначального взноса только через их отделения, не принимая сведения со счета, открытого в другом банке.

- Если расписка о получении денежных средство оформлена неправильно, банк может перезапросить данный документ. Процедура оформления кредита может затянуться.

Во избежание подобных неприятностей необходимо уточнить все нюансы процедуры оформления ипотеки в выбранном банке.

Почему банки, у которых есть программы по предоставлению ипотечных кредитов с нулевым первоначальным взносом, отказывают в выдаче, расскажет видео ниже:

Понравилась статья? Поделитесь с друзьями в социальных сетях:

И подписывайтесь на обновления сайта в Контакте, Одноклассниках, Facebook, или Twitter.

Источник: uriston.com

Ипотека для ИП в Сбербанке: условия, необходимые документы и отзывы

Далеко не все российские банки рады собственникам бизнеса, которые планируют оформить ипотечные займы. Сложность предоставления кредита заключается в том, что подтвердить реальный уровень дохода ИП порой непросто, а в случае банкротства, ипотечная недвижимость может быть изъята для уплаты долгов. Именно поэтому получить ипотеку индивидуальным предпринимателям представляется возможным только в крупнейших финансово-кредитных учреждениях страны, в частности, в «Сбербанке».

Но даже при наличии особых программ кредитования ИП без квалифицированной помощи кредитных брокеров не обойтись. Доверяя подготовку пакета документов и разработку стратегии поведения специалистам из «Роял Финанс», предприниматели получат ответы на любые вопросы и всестороннее содействие, которое повысит шансы на одобрение заявки.

Условия ипотеки для ИП в Сбербанке

В 2021 году Сбербанк предлагает ИП получить ипотеку на жилье по специальной программе “Экспресс-ипотека”. Максимальный срок ссуды составляет 15 лет. Обеспечением выступает залог приобретаемой недвижимости, также можно привлечь поручителей. Ставка – 13,9%, а комиссия за выдачу ипотеки отсутствует.

При приобретении недвижимости в крупных городах максимальная сумма кредита приравнена к 10 000 000 р., в остальных случаях – 7 000 000 р. Первый взнос по ипотеке на жилье – 20%, если же вы хотите купить коммерческую недвижимость, необходимо оплатить 30%.

При оформлении ипотеки во второй и последующие разы Сбербанк снизит первый взнос на 5%, если по предыдущим кредитам отсутствовали просрочки.

Страхование приобретаемой недвижимости от рисков утраты или повреждения оформляется в обязательном порядке. А договор страхования жизни ИП заключается по желанию.

Также прочитайте: Ипотека в Сбербанке: условия, ставки, подача онлайн-заявки + расчет на калькуляторе

Виды ипотечных программ

В России представители малого бизнеса могут с помощью заемных средств приобрести жилую и коммерческую недвижимость.

Ипотека в Сбербанке для индивидуальных предпринимателей предоставляется по нескольким программам:

- «По двум документам» — ссуда предназначена для заемщиков, у которых нет убедительных доказательств стабильного дохода бизнеса. К недостаткам данной программы относится 50%-ный первый взнос и высокая процентная ставка.

- «Бизнес-Недвижимость» — вид ипотечного кредитования для покупки коммерческих объектов. В большинстве случаев первоначальный взнос составляет 25%. Размер ставки можно узнать на сайте банковской организации. Главным условием программы является оформление приобретаемого объекта в качестве залога или привлечение поручителей с высоким уровнем доходов.

- «Экспресс-Ипотека». С ее помощью можно приобрести и жилую, и коммерческую недвижимость. Максимальный размер займа – 5 млн. руб. Покупаемый объект обязательно выступает в качества залога и на него оформляется страховка. Минимальный первоначальный взнос – 25% от стоимости недвижимости для жилых объектов и 30% для коммерческих.

- «Бизнес-Инвест» — ссуда для ремонта, приобретения оборудования для бизнеса и т.д.

- «Бизнес-Рента» — программа, предназначенная исключительно для предпринимателей, деятельность которых заключается в сдаче в аренду объектов недвижимости.

Также финансовая организация может предложить частному предпринимателю кредит на покупку квартиры или нежилой недвижимости по индивидуальной программе.

Как подать онлайн-заявку на ипотеку в Сбербанк

Оформление ипотеки начинается с подачи заявки с официального сайта Сбербанка. Для этого потребуется выполнить следующие действия:

- Пройти регистрацию в личном кабинете.

- Заполнить анкету и загрузить документы (о них поговорим ниже).

Замечание. Если вы уже пользуетесь услугами Сбербанка, то оформить заявку на ипотеку можно через Сбербанк Бизнес Онлайн.

Сотрудники банка рассмотрят заявку, затем сообщат решение и сумму, которую вы можете взять в кредит. После этого необходимо выбрать недвижимость. Ее нужно оценить, обратившись в лицензированную оценочную компанию, и согласовать свой выбор со Сбербанком. Далее можно договариваться с продавцом и заключать сделку в Росреестре.

Также прочитайте: Как оформить онлайн-заявку на потребительский кредит в Сбербанке: пошаговая инструкция + отзывы

Пакет документов

Подавая заявку как физическое лицо, предпринимателю достаточно скромного пакета документов, который подтвердит гражданство и платежеспособность заявителя. Потребуется гражданский паспорт, документы о постановке на налоговый учет, декларация за последние отчетные периоды и свидетельство о регистрации ИП. Если претендовать на ипотечный займ как индивидуальный предприниматель, перечень бумаг необходимо будет расширить следующими группами документов:

- Правоустанавливающие — учредительный договор, устав, свидетельство ОГРН и ИНН, копия паспорта, лицензия.

- Финансовые — налоговые декларации за последние 3-4 периода (в зависимости от системы налогообложения), бухгалтерская отчетность, книги расходов и доходов, справки о наличии имущества и иных обязательств, справки из других банков о наличии задолженности, обороте средств по расчетным счетам и другие.

- Общие — копии договоров аренды/покупки бизнес-помещений, с основными поставщиками/заказчиками и прочее.

Как правило, чем больше документальных доказательств будет предоставлено банку, тем выше вероятность на одобрение займа. Полный перечень необходимых документов помогут подготовить кредитные брокеры из Royal Finance, чтобы представить своего клиента в максимально выгодном свете, доказав его платежеспособность и добропорядочность.

![]()

Отзывы ИП о получении ипотеки в Сбербанке

Славаков Руслан:

Смирнов Олег:

Травников Геннадий:

“Купить помещение за свои деньги для небольшого ИП – нереально, а банки кредиты не дают. По совету жены решил все же попытать счастья в Сбербанке. Мне предложили оформить ипотеку. Ставка по ней была выгоднее, чем по потребительскому кредиту. Одобрили примерно за неделю.

Пришлось, правда, счет в Сбере еще открыть, но это мелочи, т. к. я воспользовался бесплатным тарифом”.

Курдикова Софья:

“Когда решила покупать квартиру, зашла в Сбербанк узнать об ипотеке для ИП. Мне предложили специальную программу. Я особых надежд на положительное решение не возлагала, но одобрили кредит без проблем. Ставка для ИП выше, чем для работающих по найму, но с этим пришлось смириться”.

Как проходит сделка

Процесс рассмотрения и одобрения заявки проходит по определенной схеме. Индивидуальный предприниматель:

- Выбирает объект недвижимости.

- Подает онлайн-заявку или заполняет анкету на ипотеку в отделении Сбербанка, в котором обслуживают корпоративных клиентов.

- Собирает документы для подтверждения платежеспособности.

- Если получает предварительно одобрение, то между банком и ИП заключают предварительный договор.

- Передает первоначальный взнос.

- Получает деньги от банка на расчетный счет для оплаты объекта недвижимости.

- Регистрирует право собственности.

- Оформляет недвижимость в залог и начинает выплату ипотеки.

После одобрения заявки деньги поступают на расчетный счет предпринимателя. Заемщик обязан гасить ипотеку равными долями. Но если у него сезонный вид деятельности, Сбербанк может составить индивидуальный график погашения. На такие уступки банк пойдет, если годовая выручка ИП больше 60 млн рублей. Проценты по ипотеке заемщик погашает ежемесячно, независимо от вида хозяйственной деятельности ИП.

Залоговая и приобретаемая недвижимость подлежат обязательному страхованию. Если супруг или супруга предпринимателя получает официальную заработную плату, семье может оказаться выгоднее подать заявку в Сбербанк на ипотеку для физлиц. В этом случае доходы предпринимателя станут подтверждением уровня платежеспособности семьи. Такой вариант может оказаться выгоднее, потому что для физических лиц предлагают более привлекательные процентные ставки. Кроме того можно участвовать в льготных программах кредитования с государственной поддержкой.

Как еще смогут сэкономить предприниматели на покупке жилье, читайте в отдельном материале Бробанка.

Источники информации:

- Сайт Сбербанка для ИП.

- Виды кредитования ИП в Сбербанке

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Предложение от банка ВТБ 24

Было бы несправедливо обойти вниманием это кредитное учреждение. Дело в том, что по статистическим данным доля ВТБ 24 в сегменте ипотечного кредитования российского финансового рынка в прошлом 2020 году составила 19,97%, а прирост достиг отметки 2,68 п.п. Эти цифры подтверждают востребованность долгосрочных жилкредитов от данной финансовой организации.

Конечно, отставание ВТБ 24 от Сбербанка (49,05%) весьма существенно. Однако, если сравнивать с занимающим третью позицию в рейтинге Россельхозбанком (4,47%), опережение более чем убедительное. Больше информации по этому вопросу вы узнаете из нашей статьи «».

В заключение скажем, что приобретение недвижимости с помощью долгосрочного займа позволит индивидуальному предпринимателю не извлекать средства из оборота. Таким образом, при разумном подходе за счёт расширения финансовых возможностей он повысит конкурентоспособность своего бизнеса.

Одобрение или причины отказа

Процесс оформления состоит из трех этапов:

- Обращение в Сбербанк, ознакомление с точным перечнем документов, выбор программы.

- Подача документов.

- Анализ финансово-хозяйственной деятельности предприятия.

Если отчетность и остальные бумаги не вызвали никаких сомнений, то банк одобряет ипотеку и назначает встречу для заключения договора. Если же банк отказал, то причин отклонения заявки может быть множество:

- Подложные документы, неточности в бухгалтерских отчетах.

- Неверно выбранная недвижимость, не соответствующая требованиям банка.

- Небольшой годовой оборот компании.

- Большие долги по кредитам в других банках.

- Задолженность в налоговой.

- Плохая репутация компании или владельца бизнеса.

Более детально причинах отказа и о том, что делать при отрицательном ответе, читайте в нашей статье.

Приобретение коммерческой недвижимости путь даже и в ипотеку для многих предпринимателей является выгодной инвестицией. Арендные ставки во многих регионах слишком высоки, а помещение в собственности позволяет экономить средства, направляя их на более важные нужды компании. Помимо этого, владение коммерческой недвижимостью может приносить пассивный доход от сдачи его в аренду.

Требования к заемщику

Сбербанк, как и любое другое финансовое учреждение, перед выдачей денег проверяет потенциального заемщика. От его надежности и платежеспособности будет зависеть ответ по ипотеке. Банк определяет перечень требований к клиенту. Причем список их зависит от формы кредитования. Так, если речь идет о жилищной ипотеке, оформляемой физическим лицом, требования будут следующие:

- гражданство – РФ;

- возраст – от 21 до 75 лет (если справка о доходах не предоставляется, предельный возраст заемщика на момент погашения кредита снижается до 65 лет);

- наличие работы – на текущем месте человек должен быть трудоустроен не меньше полугода.

Дополнительно предъявляются требования к общему стражу работы за последние 5 лет – не меньше 1 года.

Большинство ИП не совмещают предпринимательскую деятельность с обычной работой, поэтому и текущего места деятельности у них может не быть. Получается, оформить обычную ипотеку они не могут? Это не совсем так. Банк в таком случае готов учитывать срок ведения бизнеса, он также должен быть не меньше 6 месяцев.

Главный фактор оценки заемщика – уровень его платежеспособности. В случае с обычными гражданами сотрудник банка определяет его исходя из размера заработной платы. Если же речь идет об ИП, то смотрят уже на доходы от предпринимательской деятельности (налоговую и финансовую отчетность). Причем подтвердить их нужно документально.

При вынесении решения в отношении выдачи ипотеки ИП Сбербанк оценивает и другие факторы. Так, положительными моментами будут считаться следующие обстоятельства:

- работа на ОСНО (на «упрощенке» для банка будет предпочтительнее доходно-расходная система);

- положительная кредитная история заемщика как физлица (отсутствие просрочек, своевременное погашение прошлых задолженностей);

- прозрачность предпринимательских доходов и их документальное подтверждение.

Дополнительно банк может потребовать привлечения созаемщиков, поручителей, если до конца не уверен в платежеспособности предпринимателя.

Если же речь идет о выдаче коммерческой ипотеки, то банк к соискателю предъявляет несколько иные требования. Они выглядят так:

- деятельность ведется на территории РФ;

- на момент полного погашения кредита заемщику будет не больше 70 лет;

- ИП открыто не менее 1 года назад;

- уровень дохода не превышает 400 млн руб. в год.

Как видно, требования к ИП по коммерческой ипотеке более серьезные, но тут банк хочет убедиться в целесообразности выдачи кредита, который, по сути, будет направлен на развитие бизнеса заемщика, а не на его личные нужды.

Прядок оформления

Процедура оформления займа на покупку жилья для данной категории заемщиков происходит в следующем порядке:

- выбор объекта недвижимости;

- составление заявки-анкеты;

- сбор требуемых документов (с учетом отличий в налогообложении);

- после одобрительного решения заключение предварительного договора;

- внесение первого взноса;

- составление кредитного договора;

- перевод продавцу суммы, эквивалентной стоимости продаваемого объекта;

- регистрация права собственности;

- оформление приобретенной недвижимости как залоговое имущество.

Источник: s70perm.ru