Согласно п. 16 Порядка суточные возмещаются за каждый день нахождения в служебной командировке, включая выходные и праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

Размер суточных в настоящее время установлен Постановлением Правительства РФ от 02.10.2002 № 729 и составляет 100 руб. за каждый день.

Минтрудом подготовлен проект указа Президента РФ о внесении изменений в п. 16 Порядка, предусматривающий, что размер суточных за каждый день нахождения гражданского служащего в служебной командировке на территории РФ определяется руководителем каждого государственного органа в пределах от 100 до 300 руб.

Необходимость в повышении размера суточных существует давно, поскольку действующий тариф был установлен почти 20 лет назад и с тех пор ни разуне увеличивался, несмотря на неоднократный рост цен на товары, работы, услуги. Пока данный проект Президентом РФ не подписан.

Расходы на проезд.

Государственному служащему по фактическим затратам, подтвержденным проездными документами, возмещаются расходы на проезд воздушным, железнодорожным, водным и автомобильным транспортом (п. 21 Порядка):

- к месту командирования и обратно – к постоянному месту прохождения службы (включая оплату услуг по оформлению проездных документов, предоставлению в поездах постельных принадлежностей);

- из одного населенного пункта в другой при командировании в несколько государственных органов (организаций), расположенных в разных населенных пунктах.

Нормы возмещение командировочных расходов на проезд приведены в таблице.

Нормы возмещения возмещение командировочных расходов

Командированный сотрудник – гражданский служащий

замещающий высшие должности гражданской службы категории «руководители»

замещающий высшие должности гражданской службы категории «помощники (советники)», «специалисты»

замещающий главные, ведущие, старшие и младшие должности гражданской службы

Проезд воздушным транспортом

По билету I класса

По тарифу бизнес-класса

По тарифу экономического класса

Проезд речным транспортом

Не выше стоимости проезда в каюте «люкс» с комплексным обслуживанием пассажиров

Не выше стоимости проезда в двухместной каюте с комплексным обслуживанием пассажиров

Не выше стоимости проезда в четырехместной каюте с комплексным обслуживанием пассажиров

Проезд железнодорожным транспортом

В вагоне повышенной комфортности, отнесенном к вагонам бизнес-класса, с двухместными купе категории «СВ» или в вагоне категории «С» с местами для сидения, соответствующими требованиям, предъявляемым к вагонам бизнес-класса

В вагоне повышенной комфортности, отнесенном к вагонам экономического класса, с четырехместными купе категории «К» или в вагоне категории «С» с местами для сидения

В вагоне повышенной комфортности, отнесенном к вагону экономического класса, с четырехместными купе категории «К» или в вагоне категории «С» с местами для сидения

Контролирующие органы проверяют соблюдение данных нормативов. Например, Счетная палата РФ в п. 1.14 Представления от 30.05.2017 № ПР 09-87/09-03 указала, что в нарушение абз. «в» п. 21 Порядка заместителю начальника отдела управления защиты и охраны лесов (ведущая группа должностей) был оплачен проезд к месту командировки воздушным транспортом по тарифу бизнес-класса, хотя возмещение ограничивается тарифом экономкласса.

Перелет в командировке.

Пункт 21.2 Порядка обязывает при использовании воздушного транспорта для проезда гражданского служащего к месту командирования и (или) обратно – к постоянному месту прохождения службы оформлять (приобретать) проездные документы (билеты) только на рейсы российских авиакомпаний или авиакомпаний других государств – членов Евразийского экономического союза. Исключение составляют следующие случаи:

- данные авиакомпании не осуществляют пассажирские перевозки к месту командирования гражданского служащего;

- отсутствуют проездные документы (билеты) на рейсы этих авиакомпаний на весь срок командирования.

Также в письме сказано, что услугами российских авиакомпаний нужно пользоваться и в ситуации, когда отечественные авиакомпании обслуживают не весь маршрут следования, а один из его промежуточных сегментов.

Кроме того, даны разъяснения по поводу код-шеринговых соглашений. Код-шеринг – это соглашение о совместной коммерческой эксплуатации авиарейса двумя и более авиакомпаниями, одна из которых является оператором (то есть исполняет полеты по этому рейсу и продает билеты на эти рейсы от своего имени), а остальные – маркетинговыми партнерами (то есть продают билеты на рейс компании-оператора от своего имени).

Налоговики отметили, что приобретение авиабилетов в авиакомпаниях на международные рейсы, выполняемые в рамках код-шеринговых соглашений, возможно в случае, если одной из сторон данного соглашения (перевозчиком) является российская авиакомпания или авиакомпания другого государства – члена Евразийского экономического союза.

Отсутствие проездных документов.

Пункт 22 Порядка предусматривает, что при отсутствии проездных документов (билетов), а также документов транспортных организаций, подтверждающих информацию, содержащуюся в проездных документах (билетах), проезд не оплачивается, за исключением проезда личным транспортом.

Личный транспорт.

При использовании личного транспорта для проезда к месту командирования и обратно на основании п. 21.1 Порядка расходы, связанных с его использованием в командировке, возмещаются в соответствии с Правилами выплаты компенсации за использование федеральными государственными гражданскими служащими личного транспорта (легковые автомобили и мотоциклы) в служебных целях и возмещение командировочных расходов, связанных с его использованием, утвержденными Постановлением Правительства РФ от 02.07.2013 № 563.

Расходы на проезд до станции, пристани, аэропорта.

Согласно п. 6 Порядка если станция, пристань, аэропорт находятся за чертой населенного пункта, то при определении дня выезда в командировку учитывается время, необходимое для проезда до этих мест. Аналогично определяется день приезда в постоянное место прохождения службы.

Такие расходы возмещаются командированному при наличии подтверждающих документов (билетов) (п. 22 Порядка).

В Письме Минтруда РФ от 07.02.2018 № 18-4/ООГ-139 указано, что если гражданский служащий направляется в служебную командировку:

- в течение служебного дня, то расходы на проезд до аэропорта при наличии документов (билетов) возмещаются от постоянного места прохождения службы;

- за пределами служебного дня и при этом проживает в том же населенном пункте, в котором располагается государственный орган, то расходы на проезд от места его проживания до аэропорта и обратно возмещаются на основании п. 22 Порядка. Если государственный орган находится в одном населенном пункте, а служащий проживает в другом, то расходы на проезд от места его проживания до аэропорта и обратно могут быть возмещены в соответствии с п. 36 Порядка как иные расходы, связанные со служебной командировочные выплаты , с разрешения представителя нанимателя или уполномоченного им лица, соответственно, при представлении подтверждающих документов.

Что касается применяемых в Порядке терминов «место прохождения гражданским служащим гражданской службы» и «место командирования», то под ними следует понимать населенный пункт, в котором расположен государственный орган, в котором гражданский служащий проходит гражданскую службу, и населенный пункт, в котором находится государственный орган (иная организация), в который(ую) гражданский служащий направляется в служебную командировку.

Сервисные услуги в вагонах повышенной комфортабельности.

В Письме Минтруда РФ от 08.10.2015 № 18-4/ООГ-1670 сказано, что поскольку в стоимость проезда в вагонах повышенной комфортности включена стоимость сервисных услуг (питания), то их не нужно исключать при возмещении стоимости проезда.

Проезд на такси.

В Порядке нет разъяснений относительно оплаты возмещение командировочных расходовпри проезде на такси. Так как в Порядке нет ограничений в отношении вида транспортных средств, используемых гражданским служащим для проезда к месту командировочные выплаты и обратно, его расходы на оплату проезда в такси могут быть возмещены при условии, что они произведены с разрешения или ведома представителя нанимателя (Письмо Минтруда РФ № 18-4/ООГ-1670).

Расходы на наем жилого помещения.

Согласно п. 18 Порядка расходы по бронированию и найму жилого помещения возмещаются по фактическим затратам, подтвержденным соответствующими документами, по следующим нормам:

а) гражданским служащим, замещающим высшие должности гражданской службы категории «руководители», – не более стоимости двухкомнатного номера;

б) остальным гражданским служащим – не более стоимости однокомнатного (одноместного) номера.

Контролирующие органы обращают пристальное внимание на документальное подтверждение соблюдения п. 18 Порядка и часто выявляют его нарушения. Например, Счетной палатой были выявлены случаи, когда государственным гражданским служащим были возмещены расходы:

- по найму помещения по документам, не содержащим указания на количество комнат (мест) в номере (п. 2.5 Представления от 24.05.2018 № ПР 14-123/14-02);

- по найму жилого помещения по документам, не содержащим указания на категорию номера или на количество комнат в жилом помещении (п. 2.6 Представления от 23.05.2018 № ПР 14-101/14-01);

- за проживание сверх установленных норм – по категории номеров («люкс») (п. 1.2 Представления от 01.06.2017 № ПР 12-124/12-03).

Если в населенном пункте отсутствует гостиница, то служащему предоставляется иное отдельное жилое помещение либо аналогичное жилое помещение в ближайшем населенном пункте с гарантированным транспортным обеспечением от места проживания до места командирования и обратно (п. 19 Порядка).

Питание.

В Письме Минтруда РФ от 08.10.2015 № 18-4/ООГ-1670 указано, что Порядком не предусматривается возмещение расходов на питание, поэтому в случае найма служащим жилого помещения, в котором предоставляется такая услуга, стоимость питания возмещению не подлежит.

На этот момент обратила внимание Счетная палата в п. 1.8 Представления от 24.05.2018 № ПР 14-123/14-02, обнаружив нарушение п. 11 Порядка вследствие оплата командировочных расходов на наем жилого помещения, в стоимость которых входили завтраки.

Отсутствие подтверждающих документов.

При отсутствии данных документов (в случае непредоставления места в гостинице) расходы на наем жилого помещения возмещаются в размере 30 % установленной нормы суточных за каждый день нахождения в служебной командировке.

Поскольку суточные в настоящее время равны 100 руб., то данные расходы составят 30 руб.

В Письме от 29.06.2007 № 42-8.1-09/267-759 Федеральное казначейство отметило, что в этом случае расходы на наем помещения возмещаются за время фактического пребывания в месте командирования, которое определяется по отметкам в командировочном удостоверении о днях прибытия и выбытия из места командирования. При этом факт непредставления места в гостинице никакими документами подтверждаться не должен.

Коды видов расходов и КОСГУ.

Согласно порядкам № 132н[1], 209н[2] расходы госслужащих, связанные со служебными командировками, следует отражать по коду вида расходов 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда» в увязке в целях бюджетного учета со следующими подстатьями КОСГУ:

- 212 «Прочие несоциальные выплаты персоналу в денежной форме» – при выплате суточных;

- 226 «Прочие работы, услуги» – при возмещении стоимости проезда к месту командировки и обратно к месту службы, найма жилого помещения и иных расходов, произведенных с разрешения или ведома работодателя в соответствии с коллективным договором или локальным актом;

- 222 «Транспортные услуги» – при выплате компенсации за использование в командировке личного транспорта.

[1] Порядок формирования и применения кодов бюджетной классификации Российской Федерации, утв. Приказом Минфина РФ от 08.06.2018 № 132н.

[2] Порядок применения классификации операций сектора государственного управления, утв. Приказом Минфина РФ от 29.11.2017 № 209н.

Источник: www.audit-it.ru

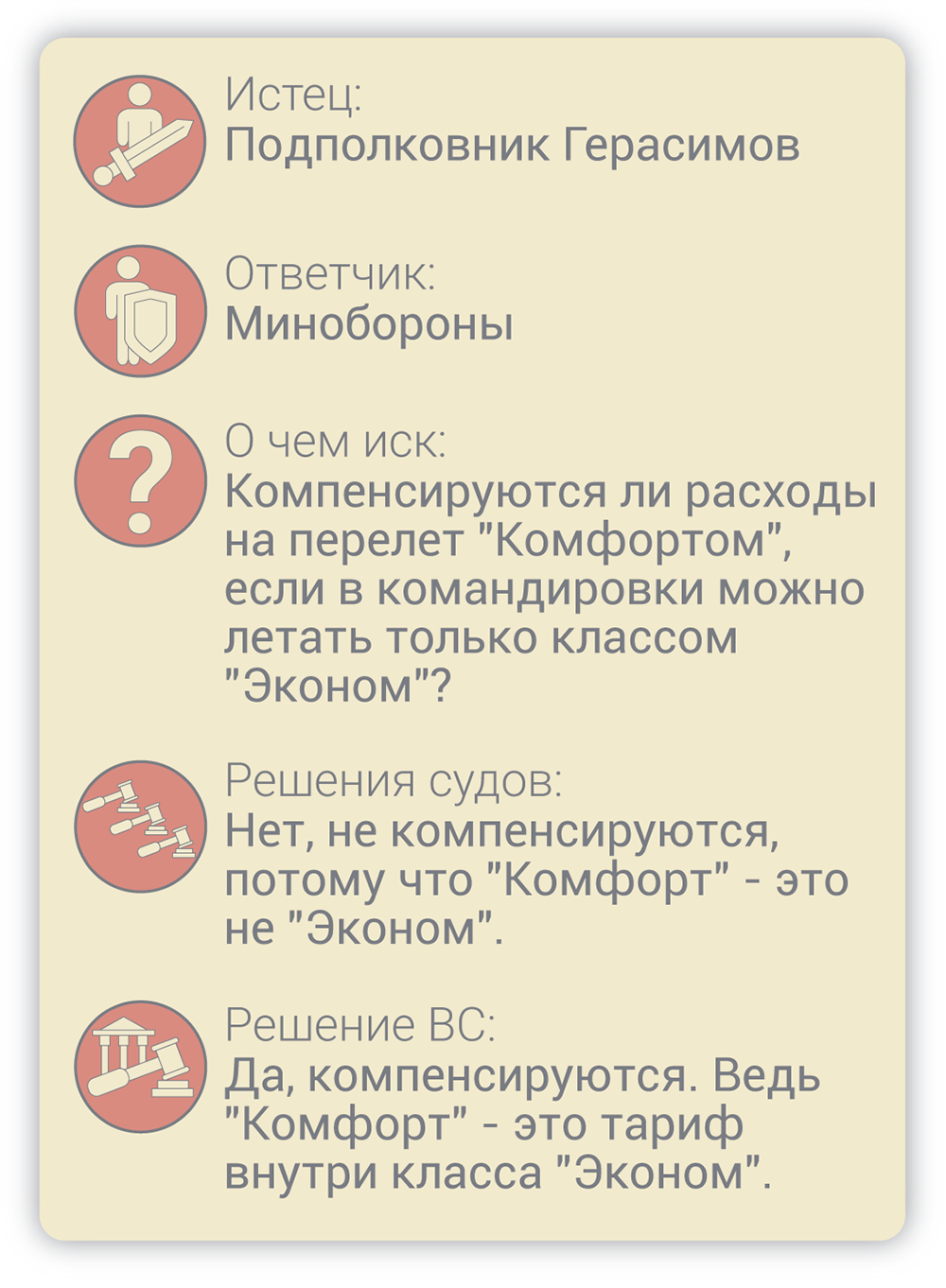

Заплатит ли работодатель за перелет «Комфортом» в командировке

Подполковнику отказались возмещать расходы на командировку, потому что можно летать только «Экономом», а он выбрал тариф «Комфорт оптимум». Три инстанции отказ подтвердили, но ВС с ними не согласился. По словам юриста, подобных споров на практике немного, но большинство из них разрешается не в пользу военнослужащих. Определение Верховного суда может изменить эту ситуацию, считает эксперт.

В конце января 2019 года подполковника Виктор Герасимова*, который служил во Владивостоке, отправили в трехмесячную командировку в Москву. Чтобы добраться до столицы, он купил себе билет на рейс «Аэрофлота» по тарифу «Комфорт оптимум» за 33 600 руб.

По возвращении домой Герасимов составил авансовый отчет, попросив возместить расходы на командировку, в том числе расходы на билет до Москвы. Но управление финансового обеспечения Минобороны по Приморскому краю отказалось согласовывать компенсацию, поскольку Герасимов купил билет не экономкласса, как должен был, а по более высокому тарифу обслуживания. Управление одобрило возмещение цены базового билета экономического класса – 15 000 руб.

Герасимов с таким выводом не согласился и в сентябре 2019-го обратился с административным иском. Он попросил суд признать незаконными действия начальника управления и взыскать полную сумму за билет.

Разное обоснование, но общий отказ

Владивостокский гарнизонный военный суд оставил иск подполковника без удовлетворения. Суд подтвердил, что, согласно действующему законодательству, у Герасимова есть право на возмещение стоимости проезда к месту командировки (пп. 1 и 9 ст. 20 ФЗ «О статусе военнослужащих»).

Но поскольку по своему званию заявитель относится к категории старших офицеров, он имеет право на компенсацию стоимости билета только экономического класса (п. 2 Приложения № 2 к приказу Министра обороны от 27 декабря 2017 года № 815).

На рейсе, которым летел Герасимов, есть три отдельных класса обслуживания: «Эконом», «Комфорт» и «Бизнес», установила первая инстанция. Пассажиры разных классов размещаются в разных салонах, и им доступны разные наборы услуг.

Таким образом, подполковник летел в классе «Комфорт», хотя должен был выбрать «Эконом». И расходы на перелет ему нужно возместить только в размере стоимости билета экономкласса, подтвердил суд позицию управления (№ 2а-343/2019).

Апелляция согласилась с конечным выводом первой инстанции, но представила немного иную аргументацию. Тихоокеанский флотский военный суд со ссылкой на письмо «Аэрофлота» указал, что на рейсе Москва–Владивосток в экономклассе есть три вида тарифов: «Эконом (плоский)», «Эконом (комфорт оптимум)» и «Эконом (комфорт максимум)». Все они отличаются по цене и набору услуг.

То есть суд признал, что Герасимов летел в экономклассе, но счел, что выбор повышенного тарифа – «Эконом (комфорт максимум)» – был необоснован. Подполковник не объяснил, почему он не мог купить билет по тарифу «Эконом (плоский)», а также не согласовал повышенные траты с командованием, подчеркнула апелляция. Все это, по ее мнению, привело к неоправданным расходам в большем размере, чем это предусмотрено законом, говорится в определении Тихоокеанского флотского военного суда (№ 33а-550/2019).

Кассационный военный суд оставил в силе акты нижестоящих инстанций. Он отметил, что управление отказалось согласовывать компенсацию, исполняя тем самым указания руководства. Согласно письму начальника управления финансового обеспечения Минобороны по Восточному военному округу, тарифные группы класса «Комфорт» на рейсах «Аэрофлота» не относятся к тарифам экономкласса. Следовательно, подведомственным управлениям нельзя возмещать военнослужащим стоимость таких билетов, говорится в документе. Это указание обязательно для исполнения, поэтому ответчик обоснованно отказал подполковнику в компенсации, решил Кассационный военный суд (№ 8а-684/2020).

Герасимова такой исход не устроил, и он обжаловал акты трех инстанций в Верховном суде.

Тарифов много, а класс один

Рассматривая это дело, тройка судей под председательством Игоря Крупнова обратилась к правилам, утвержденным приказом Минтранса от 25 сентября 2008 года № 155. В п. 17 этих правил говорится, что по классам обслуживания тарифы подразделяются на тарифы экономкласса, бизнес-класса и первого класса. При этом в каждом из них может быть установлено несколько тарифов, которые отличаются по условиям.

Законодательство, как подчеркнул ВС, не обязывает военнослужащего выбрать какой-то определенный тариф внутри положенного ему класса, чтобы получить компенсацию за билет. Тариф «Эконом (комфорт оптимум)», который выбрал Герасимов, относится к тарифам экономического класса, следовательно, у управления не было оснований отказать в возмещении стоимости билета, решили судьи.

При этом судьи ВС опровергли вывод апелляции о том, что подполковник должен был согласовывать размер расходов на оплату проезда к месту командировки. Постановление Правительства от 2 октября 2002 года № 729, которое устанавливает, что в определенных случаях работники госорганов обязаны согласовывать с работодателями траты на билеты, не распространяется на военнослужащих, отметил Верховный суд.

Он отменил акты нижестоящих судов и направил дело на пересмотр в первую инстанцию, указав, что для разрешения спора нужно правильно оценить объем заявленных требований.

Мнение экспертов

Суть кассационного определения ВС вполне ясна: если акт работодателя предусматривает обязанность компенсации расходов на командировку по определенному классу, то выбор конкретного тарифа внутри класса – право работника при самостоятельной покупке билета, комментирует Елена Соплина из юрфирмы INTELLECT (ИНТЕЛЛЕКТ) INTELLECT (ИНТЕЛЛЕКТ) Федеральный рейтинг. группа Цифровая экономика группа ТМТ (телекоммуникации, медиа и технологии) 8 место По количеству юристов 30 место По выручке на юриста 41 место По выручке Профайл компании × . И это никак не влияет на обязанность работодателя возместить командировочные расходы, добавляет юрист.

По словам адвоката Бородин и Партнеры Бородин и Партнеры Федеральный рейтинг. группа Банкротство (споры mid market) группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции группа Уголовное право × Ольги Рогачевой, большинство подобных дел разрешается не в пользу военнослужащих. Например, три инстанции отказали военнослужащему, который просил обязать управление финансового обеспечения Минобороны по Приморскому краю возместить ему почти 87 000 руб. расходов на проезд к месту лечения и обратно (№ 8а-525/2020). Класс «Комфорт», который выбрал административный истец, является не тарифом, установленным внутри экономического класса, а самостоятельным классом между классами обслуживания «Бизнес» и «Эконом», отметила тогда апелляция.

Рогачева полагает, что позиция, которую ВС принял по делу Герасимова, может поменять сложившуюся судебную практику.

* Имя и фамилия изменены редакцией.

Источник: pravo.ru

Как по-новому считать командировочные расходы

Командировочные расходы — это ряд компенсационных выплат, гарантированных государством, которые должен выплатить работодатель командированному сотруднику. С 2020 года траты на служебные поездки нужно считать по-новому. Рассказываем, как изменились размер, нормы и состав расходов на командировку.

Многочисленные изменения командировочных в 2020 году коснулись практически всех сфер экономической деятельности учреждения бюджетной сферы. Какие изменения коснулись порядка направления работников в служебные поездки, и что осталось неизменным?

Состав командировочных расходов

Выплаты, гарантированные Трудовым кодексом при направлении работника в служебную командировку, закреплены в 168 статье. Что входит в командировочные в 2020 году:

- Заработная плата. За командированным работником гарантированно сохраняется должность, рабочее место и средний заработок, который рассчитывается за предшествующие 12 месяцев.

- Расходы на транспорт. Наниматель обязан оплатить транспортные расходы подчиненного, которые он понес, чтобы добраться до места назначения. Но такие траты придется подтвердить чеками, билетами и прочими документами.

- Затраты на проживание. Если подчиненный направляется в поездку на несколько дней, ему придется арендовать жилье. Работодатель обязан оплатить арендованную комнату или гостиничный номер.

- Траты, связанные с проживанием. Такие расходы обычно называют «суточными», они компенсируют неудобства, которые испытывает работник в командировке. Подтверждать такие затраты документально не нужно, для суточных обычно устанавливается норма.

- Другие траты, согласованные с руководителем организации. Например, на приобретение расходных материалов или учебных материалов, книгопечатной продукции и прочего.

Порядок направления работников в служебные поездки должен быть регламентирован в локальном акте организации. Там же следует установить и нормы (максимальные суммы) командировочных расходов.

Изменения по командировочным с 2020 года

Важные изменения коснулись порядка нормирования размера суточных в организации. Предельно допустимого размера суточных действующим законодательством не установлено. Следовательно, в учреждении может быть принята любая сумма в день: как 50, так и 3000 рублей.

Еще одно изменение, которое может скорректировать сумму командировочных в 2020 году, — это новый курортный сбор. Платеж становится обязательным с 01.05.2018 и равен 50 рублям с человека в сутки.

Платить сбор обязаны все граждане, пребывающие более 24 часов на территории Крыма, Севастопольского, Краснодарского и Алтайского краев. Причем командированные сотрудники не стали исключением. Следовательно, работники, направленные в поездку на «курортные территории», должны будут оплатить взнос.

Эксперты полагают, что оплата курортного сбора будет включена в командировочные расходы, подлежащие возмещению. Приведет ли это к увеличению норм суточных, пока неизвестно.

Размеры гарантированных выплат

По факту ограничений в законодательстве нет, и 2020 год — не исключение. Экономический субъект вправе самостоятельно определить размеры. Но учитывайте важные моменты:

- Затраты на оплату проживания (наем жилого помещения, аренда жилья, гостиницы) оплачивается по фактически понесенным издержкам. Но только при условии предоставления подтверждающей документации. Допустимо установить предельный минимум, который будет выплачен работнику, если он не подал подтверждающих документов. Например, жил у родственников. Компания вправе установить и максимальный лимит, а также требования к нанимаемому жилью. Например запретить съем номеров класса люкс (повышенной комфортности).

- Оплата транспортных издержек также оплачивайте по факту, то есть по подтверждающей документации. Чеки, билеты, квитанции должен предоставить работник по возращению из поездки. Комиссионные сборы тоже подлежат оплате. Работодатель вправе установить запрет на проезд такси, а также покупку билетов класса комфорт, люкс, бизнес в целях экономии.

- Траты, разрешенные работодателем, возмещаются по фактическим документам. Заметим, что необходимо заранее согласовать объем затрат с руководством. В противном случае могут возникнуть финансовые трудности и задержки выплат.

- Размер суточных закрепляет работодатель на год. Норму определяют исходя из экономических возможностей организации, а также от места назначения. Например, суточные при поездке за рубеж должны оплачиваться в повышенном размере.

Некоторые специалисты ошибочно полагали, что Налоговый кодекс РФ регламентирует предельные значения. Разберемся в спорной ситуации.

Суточные по России

Руководство организации обязано самостоятельно определить лимит суточных при командировании работника в пределах нашей страны. Траты в сутки на поездки в пределах России не ограничены.

Единственный лимит, действующий в 2020 году, — норма для определения налогооблагаемой базы по НДФЛ (закреплена в п. 3 ст. 217 НК РФ). Если суточные по России превышают 700 рублей в день, то с разницы работодатель должен удержать НДФЛ и начислить страховые взносы. Но это не ограничение! Наниматель вправе утвердить норму по суточным больше, чем лимит по НДФЛ.

Работник командирован в город Оренбург на 3 дня, ему назначены суточные в размере 1000 рублей в день.

1000 × 3 = 3000 рублей.

Но на сумму, превышающую допустимый лимит, следует начислить страховые взносы и удержать НДФЛ. Рассчитываем сумму превышения:

700 × 3 = 2100 рублей — допустимый лимит.

3000 – 2100 = 900 рублей.

Следовательно, на превышающие лимит 900 рублей бухгалтер должен начислить страховые взносы и удержать НДФЛ.

Региональные компании устанавливают сразу несколько лимитов по суточным в пределах России. Например, при командировании в Москву или Санкт-Петербург утверждается повышенный размер суточных, так как траты в таких городах больше. А при командировании в регионы России норма суточных ниже.

Перед утверждением норматива необходимо проанализировать экономическое положение и источники финансирования деятельности организации. Недопустимо устанавливать завышенные нормы без экономического обоснования затрат. В противном случае в отношении руководителя предусмотрена административная ответственность.

Поездка за рубеж

Командировки за границы России положено оплачивать в повышенном размере. Лимиты на 2020 год отсутствуют. Единственное ограничение — лимит в части налогообложения суточных. Статья 217 НК РФ устанавливает норму в 2500 рублей в сутки. Но работодатель вправе выплачивать больше, в зависимости от финансовых возможностей учреждения.

Если в организации утвержден больший лимит, например 3000 рублей в сутки, то с разницы в 500 рублей (3000 — 2500) необходимо удержать НДФЛ в размере 13 %, а также начислить страховые взносы по действующим тарифам.

Допустимо предусмотреть лимиты отдельно для каждой страны пребывания. Например, отдельно для поездок в Европу, страны СНГ, Азии, Америки. Например, ограничения действуют для федеральных бюджетников (Постановление Правительства № 812).

Учитывайте следующие нюансы:

- день пребывания в иностранное государство должен быть оплачен по норме, утвержденной для заграничных поездок;

- день возвращения в Россию оплатите по норме для поездок по России.

Дни простоя, задержек и переносов рейса тоже подлежат оплате. Нормы определяются в зависимости от места фактического пребывания работника. Например, обратный рейс в Россию задержан на сутки. Этот день задержки оплачивается по нормам для загранкомандировок.

Однодневный выезд

Законодатели не утвердили минимальную продолжительность поездки, которую можно считать командировкой. Это может быть и один день, и неделя, и месяц, и год. Длительные поездки оплачиваются в стандартном режиме. А как оплатить однодневный выезд?

Платить или не платить суточные при однодневной командировке — решает работодатель. Например, в бюджетной сфере принято не оплачивать суточные (п. 11 Постановления Правительства № 749). Но ограничения действуют только в отношении федеральных бюджетников. Муниципальные учреждения утверждают собственные нормативы.

Заграничные однодневные выезды положено оплачивать в 50 % размере от нормы суточных при поездке за границу.

Порядок выплаты

Перед отправкой работника в служебную поездку ему необходимо выдать аванс. Размер аванса определяют приблизительно, но с учетом следующих факторов:

- Траты на проживание определите приблизительно, исходя из мониторинга цен на гостиничные номера в регион командирования. Цены сравнить можно в интернете или же сразу при бронировании гостиничного номера.

- Транспортные издержки определяем исходя из стоимости билетов (авиа, ЖД, автобус, электричка, троллейбус, прочее). Комиссионные сборы, страховки также следует компенсировать работнику.

- Суточные рассчитайте с учетом утвержденных норм и дней командировки.

- Согласуйте дополнительные траты в поездке. Например, покупку материалов или пробных изделий.

Расчет оформите служебной запиской или заявлением сотрудника на имя руководителя компании. Подайте заявление или служебную записку руководителю на рассмотрение. После утверждения издайте приказ о направлении работника в командировку и выплате аванса.

Выдать новый аванс на командировку можно, даже если сотрудник еще не отчитался по старым подотчетным долгам. Например, когда работник направляется из одной поездки в другую по производственной необходимости.

Порядок передачи денежных средств специалисту должен быть закреплен локальным нормативным актом. Допустимо перечислить деньги на банковскую карту или сберегательный счет работника. Выдать денежные средства можно наличными из кассы учреждения. Также для расчетов можно использовать корпоративную карту или казначейскую карту для бюджетников.

Бухгалтерский учет

Отразим бухгалтерские проводки по отражению расходов на командировки в бюджетном учреждении в 2020 году.

Выплачен аванс на затраты по командированию

0 208 12 560 — суточные

0 208 26 560 — иные расходы (проживание, проезд, прочее)

0 201 11 610 — с расчетного счета

0 201 34 610 — из кассы

- Приказ на командирование работника.

- Приказ на выплату аванса.

- Платежное поручение на перечисление денежных средств на банковскую карту сотрудника, дебетовую карту учреждения.

- Расходный кассовый ордер на выдачу денежных средств подотчет из кассы учреждения.

Отражены произведенные расходы учреждения на оплату суточных

Авансовый отчет, сданный сотрудником, проверен и утвержден работодателем.

Вместе с авансовым отчетом предоставляются подтверждающие документы:

- билеты;

- квитанции по оплате гостиницы;

- договоры, накладные, чеки.

Иная подтверждающая документация.

Отражены иные затраты на командировку

Если оплата транспортных издержек проводится через стороннюю организацию (например, заключается договор между работодателем и перевозчиком), то деньги перечисляются в пользу компании-перевозчика. В таком случае используется проводка Дт 0 302 22 830 Кт 0 201 11 610 — отражена оплата услуг перевозчика. При этом счет 0 208 00 000 для отражения выдачи денег подотчет не используется.

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Источник: gosuchetnik.ru