Как правильно рассчитать единый налог на доход по упрощенной системе?

При упрощенной системе с объектом «доходы минус расходы» единый налог в общем случае равен выручке, уменьшенной на затраты, и умноженной на ставку 15% (подробно об этом читайте в статье «Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться»).8 февр. 2021 г.

Как рассчитать сумму единого налога?

Налог = Ставка налога × (Сумма доходов — Сумма расходов) В отличие от расчета налога на УСН «Доходы», на УСН «Доходы минус расходы» нельзя уменьшить налог на страховые взносы, но они входят в состав расходов.

Как посчитать налог на усн доходы минус расходы?

Для того, чтобы посчитать УСН «Доходы минус расходы» нужно сформировать налоговую базу за период. Для этого из полученной выручки вычитают все затраты. Разницу умножают на ставку налога 15%. По этому алгоритму рассчитывают и авансовые платежи УСН за 3, 6, 9 месяцев, и общий годовой налог УСН.17 окт. 2019 г.

Как посчитать налоги на ИП?

Налог по УСН = Сумма доходов за период × 6% + (Сумма доходов за год — Сумма доходов за период) × 8%. ИП на УСН «Доходы» могут снижать начисленный налог на перечисленные в течение года страховые взносы.25 февр. 2021 г.

Какой налог на ИП 2021?

Также индивидуальным предпринимателям, годовой доход которых за 2021 год будет больше 300 000 рублей, придется дополнительно к фиксированному платежу заплатить 1% от суммы доходов, превысивших эти 300 000 рублей. Крайний срок оплаты взноса 1% с доходов – 1 июля следующего года (за 2021 год – до 1 июля 2022 года).

Источник: www.quepaw.com.ru

Авансовые платежи по УСН по ИП — что это такое и обязательны ли они

Упрощённый режим налогообложения — специально разработанная льготная система, декларация по которой сдается в налоговый орган с периодичностью раз в год. Оплата единого налога на УСН также осуществляется до 30-ого апреля как установлено для ИП.

Что такое авансовый платеж для ИП на УСН

Авансовые платежи по УСН по ИП — предварительные платежи, которые должны быть перечислены в государственный бюджет по итогам отчетного периода представителями малого бизнеса.

В течение года федеральное законодательство требует совершить три авансовых платежа и произвести итоговый расчет по результатам предпринимательской деятельности за календарный год.

Порядок оплаты авансовых платежей для ИП

Обязательно ли их нужно платить

Отчетным налоговым периодом для упрощенного режима налогообложения по нормам НК РФ признается календарный год, из-за чего окончательный расчет с бюджетом должен происходить по итогам года.

Для обеспечения равномерного пополнения госбюджета налоговый орган установил обязанность для налогоплательщиков на УСН оплачивать налог по частям — по итогам отчетного периода. Это позволяет говорить о процессе авансирования бюджета за счет равномерных поступлений.

ФНС России отчетными периодами для определения авансовых платежей по УСН для индивидуальных предпринимателей установил:

- (3 месяца) квартал;

- (6 месяцев) полугодие;

- 9 месяцев.

Если предприниматель, используя упрощенный режим налогообложения, в отчетном периоде получал доход, в течение следующих 25 дней требуется произвести расчет и оплатить:

- 6 % — на упрощённой системе УСН «Доходы»;

- либо 15 %, если используется упрощённая система УСН «Доходы минус Расходы».

Важно! При отсутствии дохода упрощенка не требует вносить оплату.

Рассматриваемый тип перечислений получили такое название по той причине, что налог уплачивается на будущее авансом до завершения отчетного периода. Одновременно с этим все перечисления, указанные в декларации, должны быть взяты во внимание, благодаря чему снижается итоговая сумма к оплате (не имеет значения, есть наемные работники или нет).

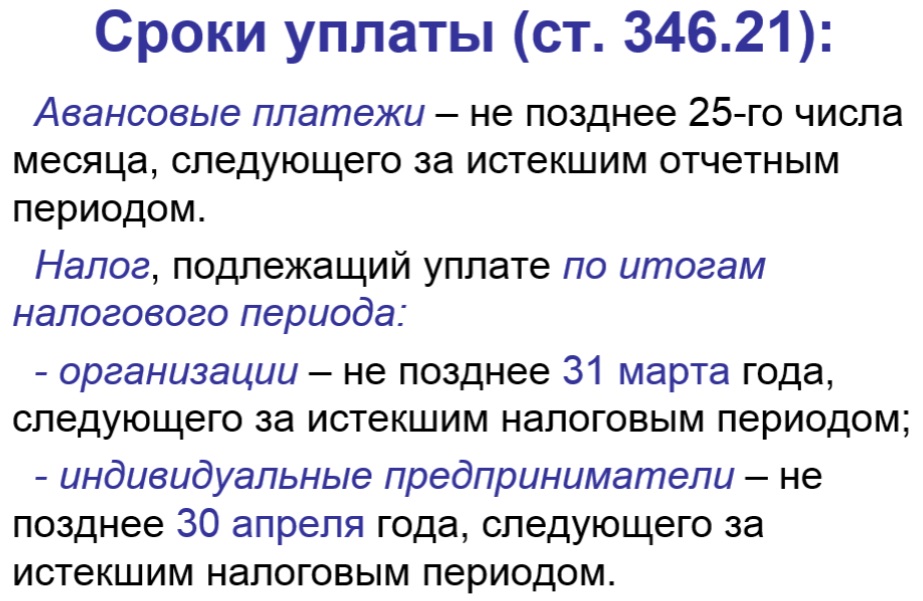

Сроки уплаты для упрощенки

В соответствии с нормами федерального законодательства, срок перечисления авансовых платежей для индивидуальных предпринимателей установлен:

- до 25-ого апреля — за первый квартал;

- до 25-ого июля — за 6 месяцев;

- до 25-ого октября — за 9 месяцев.

В случае нарушения сроков оплаты к бизнесмену могут применить штрафную пеню в размере 1/300 от установленной ставки рефинансирования Центральным банком РФ.

Штрафные санкции за несвоевременную оплату не предусмотрены нормами федерального законодательства, поскольку последний срок перечисления авансовых платежей индивидуальными предпринимателями истекает только 30 апреля. Однако, если это произойдет, ФНС вправе применять штраф, который составит 20 % от общей суммы задолженности. Платежка поступит по месту регистрации ИП.

Обратите внимание! Индивидуальный предприниматель не должен предоставлять в ИФНС какие-либо документы и заполненные бланки, которые могли бы официально подтвердить факт перечисления авансового платежа. Достаточно просто указать об этом в имеющейся КУДиР и хранить полученную квитанцию.

Данные о перечисленных размерах платежей по итогам отчетного налогового периода необходимо в обязательном порядке отображать в сформированной годовой декларации.

Как правильно рассчитать авансовый платеж

Произвести расчет суммы авансового платежа не составит большого труда для индивидуальных предпринимателей.

Порядок расчета аванса при УСН

Для ИП, которые используют УСН «Доходы», требуется использовать следующую формулу:

Авансовый платеж = (полученный доход — перечисленные страховые взносы) х 6 %, где:

- 6 % — максимально допустимый размер налоговой ставки, если используется упрощённая система УСН «Доходы». Показатель варьируется от 0 до 6 % — значение устанавливается местными органами самоуправления по местам.

Если пользоваться упрощёнкой УСН «Доходы минус Расходы», используется следующая формула:

Авансовый платеж = (полученный доход — текущие расходы) х 15 %, где:

- 15 % — установленная налоговая ставки, которая определяется в полной аналогии с упрощёнкой «Доходы». Итоговое значение может варьироваться от 7 до 15 %.

Для расчета достаточно подставить имеющиеся значения в одну из формул и получить итоговый размер авансовых платежей.

Порядок оплаты для ИП на УСН

Чтобы избежать привлечения к административной ответственности, каждый предприниматель должен знать, как заплатить авансовый платеж по УСН ИП. В данном случае невозможно обойтись без КБК.

Под терминологией подразумевается код бюджетной классификации, который должен указываться во время формирования квитанции либо банковского документа с целью перечисления обязательного налога помимо соответствующих реквизитов конкретного отделения налогового органа, в который перечисляются средства.

Код бюджетной классификации для упрощённой системы налогообложения ничем не отличается от установленного КБК для единого налога. В 2019 г. каких-либо изменений нет, из-за чего стоит руководствоваться имеющимися нормами федерального законодательства.

Форма квитанции находится в открытом доступе на официальном сайте ФНС, при желании можно взять на кассе любого банковского учреждения.

Важно! Крайне важно указывать достоверный код, поскольку при допущении ошибок деньги будут перечислены, но распределение произойдет неверно. Как следствие, за предпринимателем автоматически формируется недоимка со всеми вытекающими последствиями.

Индивидуальный предприниматель в таком случае вынужден писать соответствующее заявление относительно необходимости уточнить реквизиты сформированного платежного поручения за уплаченный аванс в государственный бюджет при УСН.

В зависимости от типа УСН КБК следующее:

- КБК УСН 6 % — 182 1 05 01011 01 1000 110;

- КБК УСН 15 % — 182 1 05 01021 01 1000 110.

Данные заносятся в платежное поручение в специально отведенное поле.

Что будет за неуплату

В случае нарушения индивидуальными предпринимателями установленных сроков за каждый день возникновения просрочки будет начислена штрафная пеня в размере 1/300 от принятой ставки рефинансирования Центральным банком РФ на момент перечисления средств.

Ответственность за нарушение сроков

В случае игнорирования сроков для уплаты аванса предпринимателю грозит административная ответственность в виде штрафа 20 % от остаточного размера долговых обязательств.

Поэтому не стоит игнорировать авансовые платежи, лучше все уплатить и спать спокойно, иначе придется переплачивать вдвое.

Источник: samsebeip.ru

УСН в 2022 году: новые лимиты по доходам, обновлённая декларация и другие изменения

Упрощённую систему налогообложения можно совмещать с патентом, налоговая нагрузка на ней намного ниже, чем на ОСНО, из отчётности только декларация раз в год. Поэтому УСН — самый популярный налоговый режим среди организаций и предпринимателей.

В 2022 году вступило в силу несколько важных изменений, которые затронут всех «упрощенцев». Власти обновили бланк декларации, расширили перечень расходов и пересчитали лимит по доходам.

Рассказываем, какие ещё обновления действуют для бизнеса на УСН в 2022 году и как работать по новым правилам. Ключевые тезисы собрали в последнем разделе: переходите к нему, если нет времени читать всю статью.

Новые лимиты и переходный период

Было. На упрощёнке действуют лимиты по доходам, количеству сотрудников и остаточной стоимости основных средств. За их рамки выходить нельзя, иначе предприниматель или юрлицо теряет право на применение УСН. В текущем году лимиты такие:

- Доход до 164,4 млн. рублей. В Налоговом кодексе указан предел в 150 миллионов. Эту цифру нужно умножить на коэффициент-дефлятор. Коэффициент ежегодно меняется — в 2022 году он составляет 1,096.

- Средняя численность сотрудников до 100 человек.

- Остаток стоимости основных средств до 150 млн. руб.

Стало. По обновлённым правилам бизнес, который превысил стандартные лимиты, остаётся на УСН, но платит налог по повышенной ставке. На УСН «доходы» ставка составит 8%, а на УСН «доходы минус расходы» 20%. Это и есть переходный период. Он действует с начала квартала, в котором лимиты были превышены.

На переходном режиме можно работать, пока доходы не превысят 219,2 миллионов, а численность работников 130 человек. По достижении этих лимитов право на упрощёнку теряется. Остаётся только общая система налогообложения.

Пример. ООО «Зевс» занимается торговлей и платит налог на упрощённой системе налогообложения по ставке 6%. Доходы Общества в 2021 году составили:

за первый квартал 70 млн.

за полугодие 135 млн.

за девять месяцев 175 млн.

за 2021 год 240 млн.

Авансовый платёж за первый квартал и полугодие бухгалтер «Зевса» посчитает по ставке 6%, а вот аванс за девять месяцев — уже по ставке 8%.

Предела по доходу компания достигла в ноябре. Соответственно, с октября Общество теряет право на УСН и переходит на общую систему налогообложения. Теперь организации придётся платить НДС, налог на прибыль и на имущество.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Расширенный перечень расходов

Было. Список расходов, которые разрешено учесть при расчёте налога по упрощёнке, закрытый. Все они перечислены в статье 346.16 Налогового кодекса. Перечень коронавирусных расходов был очень маленьким, а затраты на технику безопасности вообще в него не входили.

Стало. Федеральный закон № 305 дополнил статью 346.16 НК пунктами 40 и 41. Теперь в расходах на УСН учитываются расходы на:

- Обеспечение мер по технике безопасности. К таким мерам относится приобретение спецодежды и организация медосмотров.

- Содержание локальных здравпунктов. Этот пункт касается организаций, у которых на территории есть медкабинеты. К расходам будет относиться покупка оборудования и лекарств для кабинета.

- Приобретение медизделий для выявления и лечения ковида. Такими медицинскими изделиями считаются термометры, очистители воздуха или бактерицидные облучатели.

Все перечисленные расходы можно учесть задним числом — начиная с 01.01.2021 года.

Новый бланк декларации

Было. За 2020 год бизнес мог отчитаться по старой форме декларации, утверждённой приказом ФНС ещё в 2016 году.

Стало. За 2021 год предприниматели и юрлица обязаны отчитываться по новой форме декларации. Она утверждена приказом ФНС от 25.12.2020. В новом бланке десять страниц вместо восьми, поскольку увеличилось количество строк. В появившиеся поля необходимо вписать коды обоснования налоговой ставки.

Согласно ст. 346.20 НК, региональные власти имеют право вводить пониженную ставку по налогу для отдельных категорий плательщиков. Ставка по «доходам» может варьироваться от 1 до 6%, а ставка по объекту «доходы минус расходы» от 5 до 15%. Во многих субъектах федерации продолжают действовать налоговые каникулы, когда ставка по УСН равняется нулю.

Почти все региональные власти стараются установить пониженную ставку для определённых сфер бизнеса. К примеру, в текущем году в Санкт-Петербурге действует ставка 3% на УСН «доходы» и 5% на УСН «доходы минус расходы» для турагентств и гостиниц. Для москвичей предусмотрена ставка 10% на УСН «доходы минус расходы», если бизнес относится к сфере научных разработок, оказания социальных услуг или обрабатывающего производства.

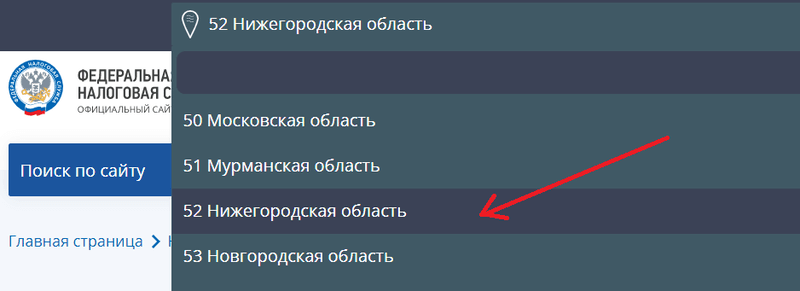

Узнать, какая ставка по упрощёнке принята в вашем регионе, можно на сайте ФНС. Для этого найдите свой субъект:

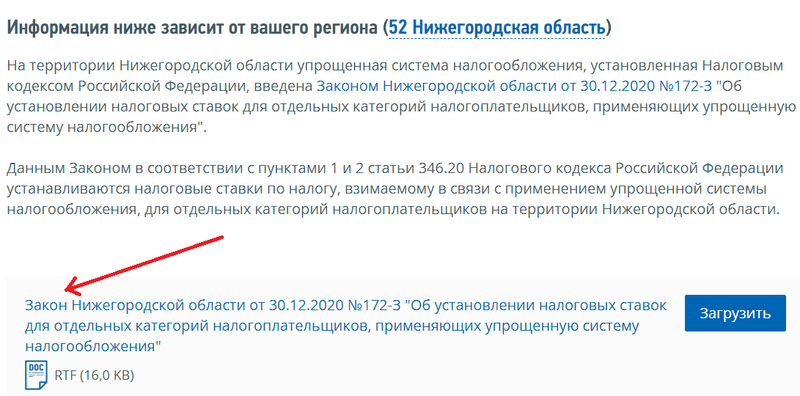

Затем пролистайте страницу до конца и откройте региональный закон:

Чтобы подтвердить право на применение специальной ставки, налогоплательщик должен указать в декларации код.

Разберём на примере порядок формирования кода:

ООО «МегаМозг» занимается разработкой компьютерного ПО на территории Нижегородской области и применяет УСН «доходы». На основании закона области от 30.12.2020, Общество имеет право использовать пониженную ставку 1% (п. 1 ст. 2 закона). Эту ставку нужно обосновать с помощью кода в строке 124 раздела 2.1.1 декларации.

Для формирования кода бухгалтер «МегаМозга» воспользуется Приложением № 5 к Порядку заполнения декларации и законом Нижегородской области. Код формируется так:

В первые семь ячеек нужно вписать 3462010. Цифры означают, что ставка снижена в пределах 1-6% на основании пункта 1 статьи 346.20 Налогового кодекса.

Во второй части кода 12 ячеек. В них бухгалтер впишет цифры 000200010000: пониженная ставка предусмотрена пунктом 1 статьи 2 регионального закона. Это правило есть в пункте 5.6 Порядка заполнения.Таким образом, код обоснования применения налоговой ставки 3462010/000200010000.

Скачать обновлённый бланк декларации можно по этой ссылке.

Автоматизированная УСН

Было. На упрощёнке налогоплательщики самостоятельно рассчитывают налог и платят страховые взносы за сотрудников и за себя, если речь идёт о ИП. Также существует обязанность отчитываться перед налоговой инспекцией, ПФР и ФСС. Ведение отчётности провоцирует значительные непроизводственные издержки.

Стало. С 1 июля 2022 года в Москве, Московской области, Калужской области и в Татарстане начнёт действовать экспериментальный налоговый режим — автоматизированная упрощённая система налогообложения (АУСН). Она не заменяет и не отменяет привычную упрощёнку — это самостоятельная система.

Ключевая особенность АУСН: налог рассчитывает не налогоплательщик, а налоговая служба на основании данных обслуживающего банка и онлайн-кассы. Плательщику останется только погасить налог. Есть и другие особенности:

- Не нужно платить страховые взносы за работников, кроме суммы в 2 040 рублей — это годовой взнос от несчастных случаев и профзаболеваний.

- Нет обязанности сдавать налоговые декларации и некоторые отчёты в Пенсионный фонд и ФСС. Исчезнет около десяти форм отчётности.

- Выездные налоговые проверки отменяются.

Для перехода на АУСН предприниматели и организации должны соответствовать двум требованиям:

- Годовой доход до 60 миллионов руб.

- Количество работников до пяти человек.

Ставки на АУСН будут повышенные: 8% для объекта «доходы» и 20% для объекта «доходы минус расходы».

С 1 июля 2022 года вправе использовать АУСН вновь зарегистрированные компании и ИП. Действующий бизнес может присоединиться к системе с 2023 года.

Отсрочка по уплате налога для некоторых категорий бизнеса

Было. Авансовые платежи по УСН необходимо вносить до 25 числа месяца, идущего за отчётным. За первый квартал — до 25 апреля, за полугодие — до 25 июля, за девять месяцев — до 25 октября. Налог по итогам года организации платят до 31 марта следующего года, ИП — до 30 апреля следующего года.

Стало. Определённые отрасли получили отсрочку по уплате налога за 2021 год и аванса за первый квартал 2022. Отсрочка распространяется на производителей одежды, бумаги, копировальные услуги, турагентства и развлекательные организации. Полный список льготных ОКВЭДов есть в Постановлении Правительства № 512.

Бизнес из перечисленных сфер может заплатить налог в рассрочку равными частями, а именно по ⅙. Для организаций график такой: до 31.10.2022, 30.11.2022, 09.01.2023, 31.01.2023, 28.02.2023, 31.03.2023. Для предпринимателей: до 30.11.2022, 09.01.2023, 31.01.2023, 28.02.2023, 31.03.2023, 02.05.2023.

Рассрочка — дело добровольное. По желанию можно внести всю сумму: компаниям до 31 октября, ИП до 30 ноября. Дополнительных заявлений на отсрочку подавать не надо.

Коротко о главном

- В 2022 году действует переходный период по УСН, когда бизнес платит налог по повышенной ставке: 8% вместо 6%, 20% вместо 15%. Переходный период наступает, если доходы находятся в промежутке между 164,4 и 219,2 млн., а число сотрудников в промежутке между 100 и 130.

- Перечень расходов, которые разрешено учесть при расчёте налога, дополнен двумя новыми пунктами. Это расходы на технику безопасности, оснащение медицинских пунктов в компании, покупку медизделий для диагностики и лечения ковида. Такие затраты можно учесть задним числом — с 1 января 2021 года.

- За 2021 год «упрощенцы» обязаны отчитаться по новой форме декларации. Новшество в том, что в бланк нужно вносить код обоснования налоговой ставки.

- С 1 июля 2022 года власти запустят тестирование автоматизированной УСН. Налог ИФНС рассчитает автоматически на основании сведений банка и ККТ. Главный плюс этой системы: нулевые страховые взносы и отсутствие выездных налоговых проверок.

Источник: delo.ru