Право подавать единую упрощённую декларацию предусмотрено статьёй 23 и статьёй 80 Налогового кодекса. Подают эту форму плательщики одного или нескольких налогов, у которых в отчётном периоде:

- Не было объектов налогообложения.

- Не было движения по расчётным счетам и кассе.

Внимание! Любое движение средств по расчётному счету или кассе, включая ошибочное зачисление или списание денег, станет препятствием для подачи единой упрощённой декларации. Сюда относится в том числе и комиссия за ведение банковского счёта. Вообще, любая операция, будь она приходной и расходной, автоматически означает, что рассматриваемую декларацию субъект подать не сможет. Сумма такой операции не играет роли — важен сам факт её наличия.

Нужно отличать единую упрощённую декларацию от декларации по налогу в связи с применением упрощённой системы налогообложения. Кроме названия, между ними нет ничего похожего.

Кто не может подавать единую декларацию

Указанные выше условия являются необходимыми, но не достаточным для подачи единой упрощённой декларации. Кроме них, существуют и другие.

Единая упрощенная налоговая декларация нулевая образец заполнения

В частности, возможность подать эту декларацию зависит от применяемого субъектом режима налогообложения. Так, если компания или предприниматель применяет ЕНВД , то подавать такую декларацию нельзя, ведь на этой системе не может быть «нулевой» отчётности.

Не смогут подать рассматриваемую декларацию и предприниматели на общей системе налогообложения. Дело в том, что они уплачивают НДФЛ со своих доходов и отчитываться по нему должны вне зависимости от их наличия.

Кроме того, декларация не сможет заменить отчётность по следующим налогам:

Это связано с тем, что отчёты по указанным налогам предоставляются ежемесячно, а единая декларация может подаваться лишь в отношении налогов, которые нужно подавать ежеквартально или раз в год.

Кто вправе подавать форму

Если принять во внимание все указанные выше исключения, то список налогов, которые при отсутствии деятельности можно включить в единую упрощённую декларацию, будет таким:

Однако то, что указанные выше налоги включаются в единую декларацию, вовсе не означает, что субъект должен отчитываться по ним всем. Если он не является, например, плательщиком водного налога или налога на землю, указывать соответствующую информацию в единой декларации не нужно. Другими словами, декларация заполняется в отношении тех налогов, плательщиком которых является подающий её субъект.

Что касается двух последних налогов в списке, то целесообразность подачи в их отношении единой декларации сомнительна. Проще и надежнее подать нулевую декларацию по УСН либо ЕСХН — тогда у инспекции точно не будет никаких вопросов к налогоплательщику.

И еще одно пояснение касается НДС . У субъекта в отчётном периоде не должно быть операций, которые подлежат включению в раздел 7 декларации по НДС. Это операции, которые объектом налогообложения не являются, но в отчётность попадают обязательно. Если такие операции были, подавать вместо декларации по НДС единую декларацию нельзя.

Порядок составления и представления единой упрощенной налоговой декларации

Из-за всех этих ограничений на практике подача единой упрощённой декларации является событием не столь частым.

Когда и куда подавать

Крайний срок подачи декларации — 20 число месяца, следующего за окончанием первого квартал, полугодия, 9-месячного периода и года. С учётом переноса сроков из-за выходных дней, за отчётные периоды, которые относятся к 2022 году, декларацию нужно подавать до:

- за 2021 год — до 20.01.2022 включительно

- за I квартал 2021 года — до 20.04.2022 включительно

- за полугодие — до 20.07.2022 включительно

- за 9 месяцев — до 20.10.2022 включительно

- за 2022 год — до 20.01.2023 включительно

В отношении налогов, отчётным периодом для которых является год, декларация подается только один раз. Например, если организация заменяет рассматриваемым отчётом декларацию по налогу на имущество, то подать его нужно лишь по итогам года.

Декларация подается в ИФНС по месту нахождения организации либо месту жительства физического лица. Подать её можно лично, через представителя, почтовым отправлением с описью либо по ТКС.

Контур.Фокус — быстрая проверка контрагента!

Форма и порядок заполнения

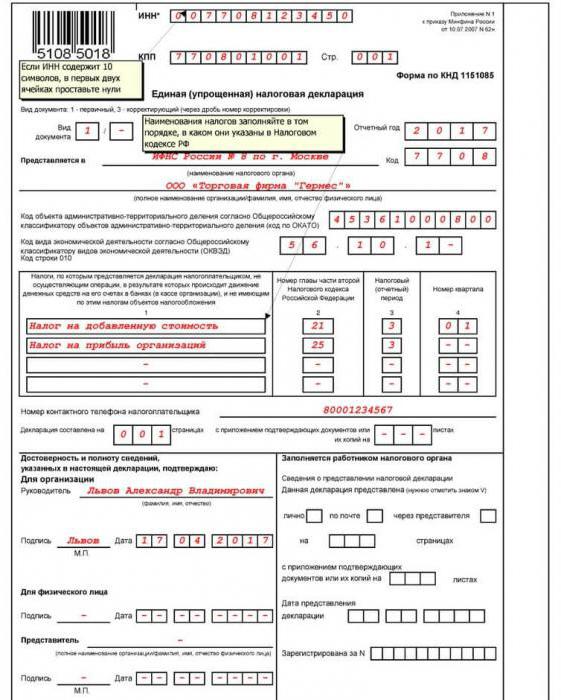

Бланк декларации — форма по КНД 1151085 — утверждён приказом Минфина от 10 июля 2007 года № 62н. Как обычно, в том же документе предлагается и порядок заполнения отчёта (далее Порядок).

Форма состоит из двух страниц, но организации и предприниматели должны заполнять только страницу 001. Страница 002 предназначена для информации о физическом лице, не являющимся ИП, и заполняется лишь в случае, если такой Гражданин не указал на странице 001 свой ИНН .

Рассмотрим построчно заполнение единой упрощённой декларации:

- ИНН. Физические лица, в том числе предприниматели, указывают 12-значный код. Организации указывают 10-значный код, в двух последних ячейках ставят прочерки.

- КПП . Указывается код по месту нахождения организации. Предприниматели ставят прочерки, поскольку не имеют этого кода.

- Вид документа. До дроби указывается: 1 — если декларация первичная, 3 — если корректирующая. После дроби указывается номер корректировки.

- Отчётный год. Указывается год, к которому относится отчётный период, в нашем примере 2022.

- Наименование налогового органа. Указывается наименование и номер своей налоговой инспекции. Рядом в соответствующих ячейках указывается код налогового органа, например, 7722 (ИФНС № 22 по городу Москве).

- Наименование налогоплательщика. Указывается полное наименование организации, включая правовую форму, либо ФИО физического лица.

- Код по ОКАТО . Указывается код код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

- Код вида экономической деятельности. Берется код ОКВЭД из соответствующего классификатора.

Далее идёт табличная часть формы — в ней указываются сведения о налогах, в отношении которых подается упрощённая декларация:

- В графе 1 указывается наименование налога.

- В графе 2 — номер главы НК РФ, регулирующей этот Налог .

- В графах 3 и 4 — коды налогового (отчётного) периода:

- Если периодом является квартал, то в Графе 3 нужно указать код «3», а в Графе 4 — соответствующий код квартала:

- 01 — 1 квартал

- 02 — 2 квартал

- 03 — 3 квартал

- 04 — 4 квартал

- Если налоговым периодом является год, а отчётным — квартал, полугодие и 9 месяцев, то Графа 4 не заполняется, а в Графе 3 указывается:

- 3 — 1 квартал

- 6 — полугодие

- 9 — 9 месяцев

- 0 — год

Далее необходимо указать номер контактного телефона, чтобы при возникновении вопросов по декларации инспектор мог связаться организацией или ИП.

Затем указывается, на скольких листах подана декларация, а при наличии приложений — количество листов с приложениями.

Далее ответственное лицо должно подтвердить достоверность и полноту представленной в отчёте информации. Для организации и физического лица выделенные отдельные блоки:

- Блок «Для организаций» заполняется, если от имени компании декларацию подписывает лично руководитель. Указывается его ФИО, ставится подпись и печать (при наличии).

- В блоке «Для физического лица» ставится его подпись и указывается дата.

- Блок «Представитель» заполняется, если декларацию подписывает представитель организации, ИП или физлица:

- Если представителем является физлицо, указывается его ФИО.

- Если представителем является организация, указывается ФИО сотрудника этой организации, который уполномочен подписывать декларацию.

- В нижней строке указываются реквизиты доверенности.

Вторая страница заполняется физлицом, которое не имеет статуса индивидуального предпринимателя. Необходимо указать ФИО, дату и место рождения, гражданство, в том числе код страны, сведения о документе, удостоверяющем личность, и его код, а также свой адрес. Поясним порядок заполнения некоторых полей, которые могут вызвать затруднения:

- В строке «Гражданство» указывается название страны, например, Российская Федерация, а рядом в соответствующем поле указывается код из Общероссийского классификатора стран мира. Код России — 643.

- В строке «Вид документа, удостоверяющего личность» нужно написать его наименование. Например, паспорт гражданин РФ. В соответствующем поле указывается код документа из приложения № 1 к Порядку. Для российского паспорта ставится код 21.

- В строке «Субъект Российской Федерации», помимо наименования, нужно указать код региона из приложения № 2 к Порядку.

Образец заполнения

На следующем изображении приведен пример заполнения единой упрощённой декларации:

Единая упрощённая декларация

Источник: msppnew.ru

Единая упрощенная налоговая декларация: кто сдает? Особенности новой декларации

Более 10 лет назад была утверждена единая упрощенная налоговая декларация. Кто сдает, сроки сдачи, в каких случаях ее нельзя сдать, какую форму она имеет, как она заполняется — все эти вопросы будут рассмотрены в этой статье.

Понятие единой упрощенной налоговой декларации (ЕУД)

Налогоплательщики — юридические лица нашего государства должны отчитываться в ИФНС вне зависимости от того, осуществляли они деятельность в течение календарного года или нет. Нулевая отчетность предполагает потенциальную возможность сдачи ЕУД. При ее сдаче налогоплательщик освобождается от обязанности предоставлять другие декларации: при применении ОСНО — по налогу на ДС и прибыль, при УСН — упрощенной декларации. Данная декларация может быть подана в бумажном виде, что освобождает юридическое лицо, не осуществляющее хозяйственную деятельность, от необходимости приобретения цифровой подписи, хотя возможность подачи в электронном виде также предусмотрена.

Кто сдает единую упрощенную налоговую декларацию? Это юридические лица, которые выплачивают авансовые или налоговые платежи ежеквартально. В случае? если организация проводит ежемесячные платежи для ИФНС, то ЕУД применяться не может, как и для ИП, использующих общую систему налогообложения. Декларации по иным налогам, таким как земельный, транспортный и на имущество, подаются отдельно.

Кто сдает единую упрощенную налоговую декларацию?

ЕУД сдают те юридические лица и ИП, которые не осуществляли деятельности в отчетном периоде, а также не осуществляли никаких операций в кассе и на расчетном счете. Наиболее важное условие — отсутствие списаний по банковским счетам.

Следующее условие — объект налогообложения должен отсутствовать. Это говорит о том, что хозяйствующий субъект не получал доходов, не нес расходов, налоги и сборы платить не с чего. В случае, если организация не получает прибыли, но несет издержки, подавать декларацию такого рода нельзя.

Сроки сдачи

Мало знать, кто сдает единую упрощенную налоговую декларацию. Сроки также необходимо учитывать. ЕУД должна предоставляться налогоплательщиком в ИФНС по месту его регистрации до 20 числа идущего следом за отчетным месяца.

Таким образом, ЕУД за I квартал сдается до 20.04 текущего отчетного года, за полугодие — до 20.07, за 9 месяцев — до 20.10, за год — до 20.01 следующего за отчетным года.

В случае несвоевременной сдачи данной декларации предусмотрены штрафные санкции, величина которых составляет 1000 рублей за один налог, который задекларирован. Помимо этого, может быть наложен штраф на руководителя организации, величина которого колеблется от 300 до 500 руб.

Форма ЕУД

Форма единой упрощенной налоговой декларации по КНД 1151085 была утверждена еще в 2007 году приказом Минфина. Единственное изменение, которое было внесено за это время в данную декларацию, — изменение ОКАТО на ОКТМО.

Она должна заполняться шариковой либо перьевой черной или синей ручкой, также допускается использовать машинописный способ заполнения с помощью компьютера.

Исправления в бумажной версии, как и в любой другой декларации, допускаются. Они совершаются путем зачеркивания ошибочного значения, исправления с подтверждением сделанного исправления подписью с ее расшифровкой. Если ошибка допущена в электронной версии, то подается новая уточненная ЕУД.

Форма единой упрощенной налоговой декларации по НДС и другим налогам, которые в ней указываются, единообразная.

Заполняем ЕУД на юрлицо

Образец заполнения единой упрощенной налоговой декларации представлен ниже и показан по отношению к первой странице на рисунке.

В самом верху каждой страницы декларации проставляются ИНН и КПП налогоплательщика. Если ИНН имеет не 12, а 10 цифр в своем составе, то в первых двух ячейках отведенного для его заполнения поле ставят прочерки.

Налогоплательщик заполняет всю декларацию, за исключением правой нижней части на первой странице, которую заполняет и делает отметки сотрудник ИФНС.

Первая страница имеет номер 001. Она заполняется следующим образом. Проставляется код вида документа: если он первичный, то 1, если скорректированный, то 3, через слеш указывается номер корректировки. При этом куда делась 2 история умалчивает, но требуется заполнять так, как того требует ФНС.

Указывается год, являющийся отчетным.

Указывается ИФНС, в которую подается ЕУД с приведением ее полного названия и кода.

Далее указывается полное название юридического лица либо ФИО ИП.

Указываем код ОКТМО вместо ОКАТО.

Указываем код согласно ОКВЭД.

Указываются налоги или налог, по которому предоставляется ЕУД. При указании налогов приводим в соседней колонке номер главы НК. Указываем налоговые или авансовые периоды платежей. В случае если налоги уплачиваются по разным периодам, образец заполнения единой упрощенной налоговой декларации по 3 колонке «Налоговый (отчетный) период» и 4 колонке:

- По каждому кварталу: проставляется цифра 3 в колонке. В 4 колонке проставляем номер квартала, идущий с первоначальной цифрой 0, например, 01 и т. п.

- По отчетным периодам: 3 — квартал, 6 — полгода, 9 — за январь-сентябрь, 0 — за 12 месяцев. 4 колонка не заполняется. Так указано в тексте Приказа Минфина, который был подписан еще Кудриным. Однако следом в этом приказе приведен пример, в котором данная колонка заполнена.

Указываются контактные данные налогоплательщика в виде телефона.

Указываем число страниц представляемой декларации.

Указываем число листов приложений, к которым относятся копии документов (как правило, оригиналы ИФНС не принимает), которые подтверждают полномочия представителя. Иных приложений не предусматривается.

Заверяется декларация подписью с полной расшифровкой и печатью руководителя. В случае если ИП не имеет печати, проставляется только подпись. Те же требования распространяются и на представителя юридического или физического лица. В случае если декларация подается представителем, то необходимо в приложение добавить копию документа, подтверждающего его полномочия, а в декларации указать название данного документа.

Заполняем ЕУД на физлицо

Если оно не указывало ИНН на первой странице, то на второй (002) странице приводится идентифицирующая его информация, включающая Ф.И.О полностью, дату и место рождения.

Указываем гражданство физлица.

Его место жительства или пребывания.

В конце достоверность и полнота сведений подтверждается проставлением подписи физического лица, либо его представителя, а также даты заполнения декларации.

Найти, в каких случаях нужно сдавать физическому лицу, не являющемуся ИП, ЕУД не удалось. В начале приказа Минфина на данную декларацию указано, что ее сдают любые налогоплательщики, не производящие операций, приводящих к движению по банковским счетам или кассе юрлица и не имеющие объектов налогообложения. Можно предположить, что это относится и к физическим лицам.

Как сдать единую упрощенную налоговую декларацию?

В случае подачи декларации в бумажном виде в ИФНС ее может представить руководитель организации, ИП или их представитель по доверенности. Помимо этого, единая упрощенная налоговая декларация формы по КНД 1151085 может быть передана электронно с применением цифровой подписи либо заказным (ценным) письмом с предварительно выполненной описью вложения.

В случае личной подачи декларации подтверждением ее передачи в ИФНС является штамп данной организации на втором экземпляре ЕУД, который получает представляющее декларацию лицо, с указанием даты представления.

В случае отсылки декларации по почте датой подачи ЕУД считается дата отправки, указанная на штампе конверта.

В случае подачи ЕУД в электронном виде лицо, подающее ее, получает квитанцию после того, как ИФНС получит документы.

Налогоплательщики сдают единую упрощенную налоговую декларацию в следующем порядке: юридические лица — в соответствующую ИФНС по юридическому адресу регистрации головной организации, ИП — в соответствующую ИФНС по месту жительства.

Какие документы сдавать с декларацией?

ФНС не предполагает упрощения жизни для юридических лиц, поэтому не нужно надеяться на то, что сдав только ЕУД, вы распрощаетесь с ИФНС до следующего отчетного периода. Организациям вменено в обязанность сдавать вместе с ЕУД бухфинотчетность.

В заключение

Таким образом, вопрос «Кто сдает единую упрощенную налоговую декларацию?» имеет такие ответы: хозяйствующие субъекты, а также физические лица без статуса ИП. При этом субъекты налогообложения должны не осуществлять деятельность в отчетном периоде, не иметь списаний по банковским счетам (или в кассе для организаций) и у них не должно быть объекта налогообложения. Юрлица сдают декларацию в ту ИФНС, которая территориально расположена там же, где находится офис головной организации, ИП — по месту регистрации.

Источник: fb.ru

Единая упрощенная налоговая декларация

Единой упрощенной налоговой декларацией пользуется плательщик, который выплачивает один или несколько видов пошлин, а также который не осуществляет операции, по которым могли бы происходить движения денежных средств.

Какую форму имеет единая упрощенная налоговая декларация в 2016 году, каков порядок ее заполнения, какие еще нюансы уплаты обязательных сборов вам следует знать – все эти вопросы вы можете задать юристам портала Правовед.RU. А кроме этого вы можете получить у них квалифицированную помощь в любых спорах.

Последние вопросы по теме «единая упрощенная налоговая декларация»

Налоговое право

Сколько раз за год надо предоставлять единую упрощенную налоговую декларацию? Я на УСН, работы за год не осуществлял (реконструкция помещения), подал единую упрощенную налоговую декларацию за год, но налоговая заявляет, что так нельзя, надо подавать НД по УСН нулевую и теперь мне грозит штраф. Хотя в декларации и в НК ясно прописано «За год» , «календарный год» — как толковать закон, и кто в суде будет прав? С уважением Дмитрий.

Показать полностью

11 июня 2019, 12:17 , вопрос №2394106, Дмитрий, г. Арзамас

Бухгалтерский учет

В мае 2018 г. открыли ООО, получили свидетельство о ГРЮЛ, свидетельство о постановке на учет в налоговой. Счет в банке НЕ открывали, деятельности никакой пока не было. Нужно ли сдавать какие-либо отчеты в налоговую? Есть ли какой-то срок бездействия? единая упрощенная налоговая декларация

Показать полностью

25 марта 2019, 21:15 , вопрос №2303822, Рушан, г. Нижний Новгород

Есть вопрос? Задайте его всем юристам сайта!

Получить консультацию

Вопрос решен

Налоговое право

Здравствуйте. В прошлом году ИП было на общей системе, вопрос касается отчётности по ней. ИП было открыто в июне, заявление о переходе на УСН своевременно подано не было. Деятельность во втором и третьем кварталах не велась, движений по счетам не было, и по тем кварталам были поданы единые упрощенные налоговые декларации.

В августе был получен патент (действующий с августа) и в четвёртом квартале деятельность велась по патенту. Как должна выглядеть налоговая отчётность за четвертый квартал/год?

Работников нет, код деятельности 62.01 (разработка компьютерного программного обеспечения) Когда в последний раз подавал ЕУНД спросил в отделении налоговой о необходимости подачи 4-НДФЛ, сказали, что не требуется – только НДС и 3-НДФЛ. Более конкретно интересуют следущие вопросы: Какую отчётность сдавать и когда? Нулёвку сдать не могу снова?

Поиск бланков для НДС и бланка для 3-НДФЛ вывели на одну и ту же форму.Если бланк действительно один и тот же, то можно сдать 1 раз до 25-ого января и как декларацию по НДС и как 3-НДФЛ?Нужно ли указывать ли доход по деятельности, покрываемой ПСН, в каком-либо из этих документов или вписать нули?Имущественный налог, по идее меня не касается, если правильно понимаю. Веду деятельность по месту проживания и оплачиваю его как физ лицо, да еще и патент.

Или всё же надо?Читал, что с некоторых пор декларация по НДС подаётся только в электронном виде. Где это делается, через Личный Кабинет ИП налоговой? Он сейчас в полудохлом состоянии, со многих разделов советует обратиться в отделение ИФНС. Может посоветуете хорошую онлайн-бухгалтерию, где можно заплатить и они всё заполнят за меня? Если правилами площадки не запрещены подобные рекомендации.

Показать полностью

18 января 2019, 12:35 , вопрос №2229214, Сергей, г. Калининград

Налоговое право

Добрый день, подскажите пожалуйста, возник вопрос. Вид деятельности: 47.76. В 1кв. 2018 года сдала единую (упрощённую налоговую декларацию по форме по КНД 1151085 — она нулевая. С 01.04.2018г. встала на учет, как ИП в качестве налогоплательщика единого налога на вменённый доход.

Во 2кв. и 3кв. 2018 года сдала налоговые декларации по ЕНВД по форме по КНД 1152016 — они нулевые, т.к. сумма страховых взносов выше суммы исчисленного налога. Вопрос: по году, какую отчетность мне предоставлять в ИФНС, кроме декларации за 4кв. на ЕНВД, нужно ли сдавать 3НДФЛ? Спасибо.

Показать полностью

11 января 2019, 09:33 , вопрос №2220816, анна, г. Краснодар

Налоговое право

Добрый день! Какие налоговые декларации(перечень) я могу заменить единой упрощенной налоговой декларацией ?

20 апреля 2017, 08:49 , вопрос №1614832, Павел, г. Тверь

Налоговое право

Налоговая прислал штрафы по ИП : ПОДАЧИ НАЛОГОВОЙ ДЕКЛАРАЦИИ по налогу на доходы физических лиц (расчета) за 2013 год, штраф 1000р. единая (упрощенная) налоговая декларация за 9 месяцев за 2013 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 12 месяцев за 2013 год (квартальный) штраф 1000р.

ПОДАЧИ НАЛОГОВОЙ ДЕКЛАРАЦИИ по налогу на доходы физических лиц (расчета) за год 2014 штраф 1000р. единая (упрощенная) налоговая декларация за 3 месяца за 2014 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 6 месяцев за 2014 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 9 месяцев за 2014 год (квартальный) штраф 1000р. ПОДАЧИ НАЛОГОВОЙ ДЕКЛАРАЦИИ по налогу на доходы физических лиц (расчета) за год 2015, штраф 1000р. единая (упрощенная) налоговая декларация за 3 месяца за 2015 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 6 месяцев за 2015 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 9 месяцев за 2015 год (квартальный) штраф 1000р. единая (упрощенная) налоговая декларация за 12 месяцев (квартальный) за 2015 год штраф 1000р. За каждую штраф 1000р.! вопрос: на сколько это правомерно и при чем тут 3НДФЛ при упрощенной системе? Как в данном случае ИПешник должен сдавать декларации и нужно ли подавать декларацию на 3НДФЛ в данном случае?

Показать полностью

02 марта 2017, 15:36 , вопрос №1558453, Надежда, г. Саранск

Предпринимательское право

Добрый день! Меня зовут Кристина! У меня следующий вопрос: какая должна быть бух.отчетность у Индивидуального предпринимателя, с учетом что он сдавал Налоговую декларацию по налогу на доходы физ.лиц(форма 3-НДФЛ) за 2015г. Может ли у него быть квартальная отчетность (форма 1-2) по 2016г?? И как понять, какая система налогообложения у компании?

Спасибо!!

Показать полностью

01 декабря 2016, 12:32 , вопрос №1459520, Крис, г. Москва

Налоговое право

Мне нужно сдать декларации для ИП за 2014-2015год: 3 НДФЛ, единая упрощённая (НДС). Не могу никак понять, по каким бланкам заполнять. и какой период(1 год?)

21 ноября 2016, 13:19 , вопрос №1448225, Александра, г. Кондопога

Бухгалтерский учет

Подскажите, пожалуйста, ООО зарегистрировано 31 мая 2016г. Один Учредитель, Генеральный директор, он же и работник. До 4 августа деятельность не велась на ОСНО. 4 августа начало деятельности и ООО перешло на ЕНВД.

За 2 квартал была подана НУЛЕВАЯ ЕДИНАЯ (упрощенная) налоговая ДЕКЛАРАЦИЯ. ЕНВД декларацию подаем с 4 августа, а вот какую декларацию теперь подавать с 1 июля по 4 августа 2016г.

Показать полностью

07 октября 2016, 13:16 , вопрос №1400446, Инна, д. Щемилово

Налоговое право

ИП на ОСНО зарегистрировано 26.09.2016 г., деятельность не ведётся, операций по р/с нет. Вопрос: должен ли ИП предоставлять в налоговую — единую упрщенной налоговую декларацию? И в бланке декларации указывать за 3-й квартал или за 9- ть месяцев? И ещё, можно ли лично сдать декларацию прямо в налоговой?

Или только почтой и в электронном виде?

Источник: pravoved.ru