Какими бывают системы налогообложения

В РФ действуют шесть видов систем налогообложения.

Четыре системы доступны предпринимателям и компаниям:

ОСН, или ОСНО — общая система налогообложения с выплатой всех предусмотренных законом налогов, полным бухучётом и отчётностью.

УСН — упрощённая система налогообложения, где заметно проще вести учёт и представлять отчётность в налоговую, с уплатой фиксированных страховых взносов.

АУСН — автоматизированная упрощённая система налогообложения, доступна только в Москве и области, Татарстане и Калужской области. Экспериментальный формат, который почти полностью освобождает от отчётности и страховых взносов.

ЕСХН — единый сельскохозяйственный налог, специальный режим для предприятий в этой сфере с освобождением от уплаты ряда налогов.

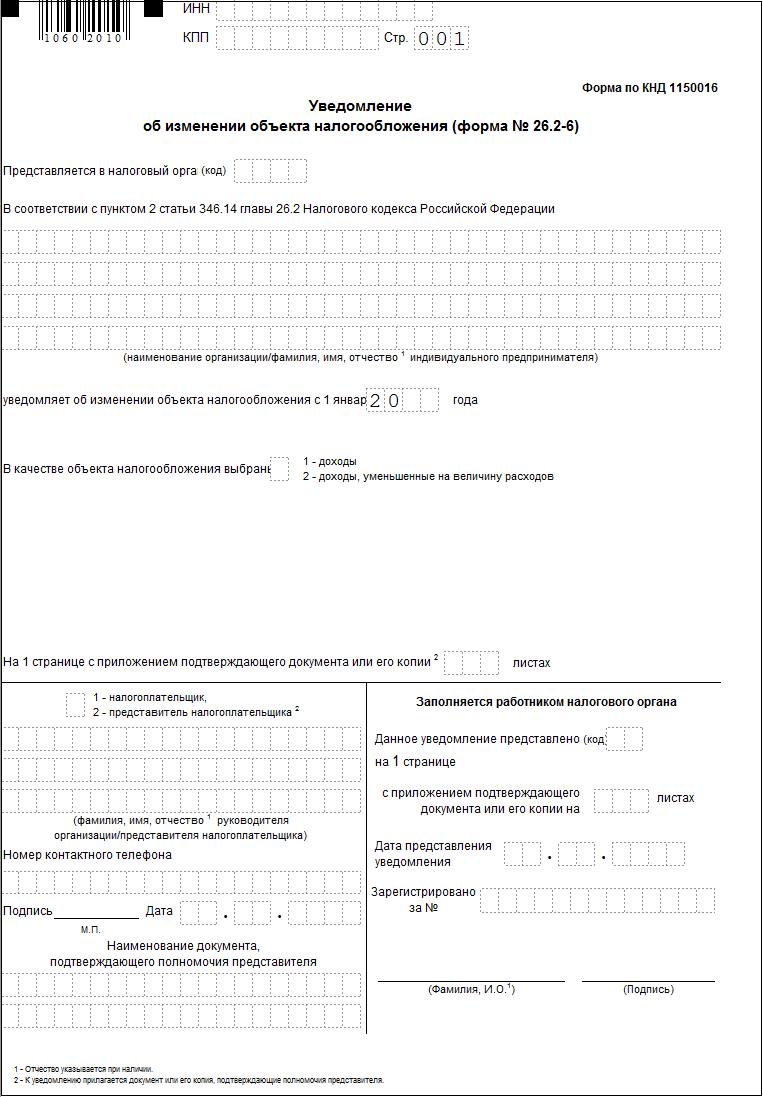

Смена объекта по УСН с 6% на 15% и наоборот

Предпринимателям доступны ещё два варианта:

ПСН — патентная система налогообложения, при которой предприниматель оплачивает фиксированную стоимость патента на какой-либо вид деятельности, а налоговые декларации не сдаёт.

НПД — налог на профессиональный доход, более известный как самозанятость. Этот режим также доступен физлицам, которые не зарегистрированы в качестве ИП.

В каких случаях нужна смена системы налогообложения?

В целом все причины для перехода на другую систему налогообложения можно разделить на две группы:

.

.

Переход из соображений выгоды.

Например, ООО находилось на УСН, однако затем появилась новая система — АУСН. После подсчёта потенциальных налогов предприятия по новой системе бухгалтер предприятия выяснил, что она выгоднее, к тому же есть возможность сменить систему налогообложения онлайн, и обратился к руководителю с предложением это сделать.

Второй пример: ИП находился на УСН до тех пор, пока в законодательстве не появилась новая система налогообложения — НПД. Предприниматель проконсультировался в налоговой и выяснил, что он имеет право перейти на новую систему. При этом размер налога снижается, а обязанность платить фиксированные страховые взносы отпадает. Он решил перейти на НПД.

.

.

Вынужденный переход (из-за несоответствия критериям старой налоговой системы)

Как перейти с УСН 15% на УСН 6% (и наоборот)

Например, ИП работал на патенте, но в какой-то момент решил расширить штат до 20 человек. Поскольку патентная система предполагает, что у ИП не может быть больше 15 сотрудников, предприниматель решил изменить налоговую систему на УСН. На этой системе можно работать с размером штата до 130 человек.

Второй пример: ООО работало на УСН, одним из его учредителей было другое юрлицо, которое владело долей 20% в уставном капитале. Когда учредители договорились о расширении доли этого владельца до 30%, руководитель понял, что необходимо подавать заявление на смену системы налогообложения на ОСН, поскольку юрлица с долей других юрлиц в капитале свыше 25% не вправе использовать УСН.

Как сменить систему налогообложения на ОСН

ОСН подходит всем, но она менее удобна, чем любой другой режим. Выбирать её следует, только если больше ничего не подходит либо если ваши партнёры также работают с ОСН — тогда это может быть выгодно. При этом эта система — базовая: вы окажетесь на ней, если не выбрали ничего другого.

Поэтому для перехода на ОСН с любой системы просто откажитесь от выбранной системы, закройте отчёты в текущем налоговом периоде, а в следующем уже ведите отчётность по новым правилам.

Если вы переходите на ОСН добровольно с УСН или ЕСХН по соображениям выгоды, то можете сделать это только с 1 января. Если опоздать с переходом, то следующий шанс появится через год, поэтому до 15 января нужно обязательно отправить уведомление в налоговую — лично или онлайн. Ответного письма от налоговой не предполагается — бизнес переведут на новый режим автоматически и будут ждать соответствующую отчётность.

Если вы ИП и работаете по патенту, то отказаться можно в любое время, — надо только отправить уведомление в налоговую. С патентной системы снимут в течение пяти дней. Но деятельность по патенту вести будет уже нельзя. Если вы планируете продолжать работать и дальше, то стоит подождать окончания срока патента, тогда вас автоматически переведут на ОСН.

Чтобы перейти на ОСН с НПД, достаточно сняться с учёта в качестве плательщика НПД и заплатить накопившиеся налоги.

Если ваша компания или ИП больше не соответствует критериям НПД, АУСН, УСН или ЕСХН, то учёт по ОСН нужно вести уже с начала того квартала, в котором это произошло. Например, если компания в марте получила более высокий доход, чем это допустимо по критериям УСН, нужно пересчитать налоги по ОСНО за весь первый квартал и заняться отчётностью с 1 января того же года.

Можно ли изменить систему налогообложения на упрощёнку

Переход на УСН с любой системы налогообложения разрешается с 1 января каждого года. При этом важно проверить соответствие вашего бизнеса текущим критериям УСН, иначе после перехода вы «слетите» с УСН на ОСН и вместо оптимизации налогов можете получить их повышение и обязанность вести дополнительную отчётность.

Для того чтобы подключить упрощёнку, нужно отправить в налоговую заявление до 31 декабря — и всё: с нового года начнётся новая жизнь. Разумеется, отчёты до конца года по старой системе нужно сдать, а налоги — заплатить.

Упрощёнку и ЕСХН можно совмещать с патентом (в отношении разных видов деятельности) — это безопаснее для всех владельцев патента, поскольку если бизнес перестанет соответствовать требованиям патентной системы, он окажется на упрощёнке или на ЕСХН автоматически. А если использовать только патент, то компания или предприниматель в таком случае окажется на ОСН.

В Москве, Московской и Калужской областях и Татарстане со следующего года можно будет перейти на АУСН. Порядок такой же, как обычно: уведомление в налоговую, отчёт и уплата старых налогов.

Преимущество системы — в полной автоматизации: всё делает кассовый аппарат. Привычных учётных форм нет, отчёты по налогу сдавать не придётся. При переходе на АУСН нужно сменить систему налогообложения онлайн, и никак иначе.

Можно ли поменять налоговый режим на ЕСХН

Переход на единый сельскохозяйственный налог происходит так же, как и переход на упрощёнку. Перед переходом важно проверить критерии этой системы налогообложения, чтобы случайно не оказаться на ОСН.

Уведомление в налоговую должно содержать сведения, какую долю дохода приносит сельское хозяйство. Дедлайн, когда можно изменить систему налогообложения, — 31 декабря.

Режим применится автоматически, когда наступит новый календарный год, ждать разрешение налоговой не нужно.

Как изменить систему налогообложения для ИП на ПСН

Если вы переходите на патент с налога на профессиональный доход, сначала нужно сняться с учёта. Сделать это нужно в первый день действия патента.

Во всех случаях по старой системе налогообложения необходимо отчитаться и заплатить налоги, начисленные в период работы.

Подать заявление в налоговую нужно за 10 рабочих дней до начала работы на патенте. Порядок здесь разрешительный — налоговая за пять дней рассмотрит заявление и выдаст патент или откажет в этом.

Отчётность простая — только книга учёта доходов, которую налоговая может попросить показать.

Можно ли сменить систему налогообложения на НПД

Для перехода на НПД во всех случаях, кроме ОСН, следует отказаться от текущей системы налогообложения, зарегистрироваться в качестве самозанятого, например в приложении СберБизнес, и отчитаться по старому режиму.

Если не отказаться от старой системы налогообложения, налоговики будут считать, что вы работаете в выбранном ранее режиме. Исключение одно — работа на ОСН. От неё отказываться не нужно — переход произойдёт автоматически.

Перед тем как переходить с УСН на НПД, лучше внимательно изучить ст. 4 закона № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”». В ней чётко определено, кто может быть плательщиком этого налога. Если вы не входите в этот круг, переходить на НПД нельзя.

На НПД не требуется платить страховые взносы, но нужно оплатить их за время работы на старом режиме. По состоянию на 2022 год взнос ИП — 43 211 рублей. Платить нужно пропорционально отработанному времени, а рассчитать точную сумму можно в калькуляторе на сайте налоговой.

Краткое резюме

Сменить систему налогообложения ИП или ООО можно добровольно, но смена бывает и вынужденной, например после вступления в силу новых законов или несоответствия критериям текущего режима.

Большинство вариантов переходов с одного режима на другой возможно осуществить только с нового календарного года. Но главное — каждый может оптимизировать налоговый режим для своих задач. При этом важно верно оценить доступные режимы и следить за соответствием критериям.

Некоторые налоговые режимы можно гибко совмещать, другие — не использовать вовсе. Каждый предприниматель самостоятельно оценивает способы оптимизации налогов, универсального рецепта не существует.

Источник: sberbusiness.live

Как поменять объект налогообложения при УСН

При упрощенной системе налогообложения объект, облагаемый налогом, выбирается налогоплательщиком самостоятельно из двух законодательно установленных вариантов. Расскажем о том, что это за варианты и как один из объектов поменять на другой.

Объекты, облагаемые УСН-налогом

- доходы (основная ставка 6%);

- доходы за вычетом расходов (основная ставка 15%, но установлен обязательный для оплаты минимум налога по итогам года).

У этого правила есть исключение. Оно ограничивает в выборе участников договоров простого товарищества, создаваемых для ведения совместной деятельности, и договоров доверительного управления имуществом. Им разрешено работать только с доходами, уменьшаемыми на величину расходов (п. 3 ст. 346.14 НК РФ).

Выбор объекта необходимо сделать к моменту подачи в налоговый орган уведомления о начале применения УСН.

Такое уведомление вновь созданным налогоплательщиком (юрлицом или ИП) направляется в ИФНС в течение 30 календарных дней с момента постановки в этом органе на учет. Отсчитываются они от даты, указанной в соответствующем свидетельстве, выданном налоговым органом (п. 2 ст. 346.13 НК РФ). Соблюдение срока подачи дает возможность применения УСН с самого начала деятельности.

В аналогичном порядке можно начать работать на упрощенке в случае прекращения применения ЕНВД. Точкой отсчета срока, составляющего 30 календарных дней, в этом случае будет дата прекращения работы на ЕНВД (п. 2 ст. 346.13 НК РФ).

Смена иных систем налогообложения с переходом на упрощенку, а также смена применявшегося УСН-объекта происходят по иным правилам.

Правила смены объекта УСН

Если вы хотите начать применять УСН, отказаться от этой системы или же сменить объект обложения налогом, то обратите внимание: на сроки реализации каждой из этих процедур влияет установленный для УСН налоговый период, равный году (п. 1 ст. 346.19 НК РФ). Это означает невозможность изменения УСН-объекта в течение данного промежутка времени.

Именно поэтому в НК РФ указано на то, что возможность применять УСН для уже функционирующего налогоплательщика наступает лишь с началом очередного года (п. 1 ст. 346.13), а также имеется прямой запрет на переход до истечения года:

- на иную систему налогообложения с упрощенки (п. 3 ст. 346.13);

- на другой объект обложения упрощенным налогом (п. 2 ст. 346.14).

Однако меняться УСН-объект может ежегодно. Чтобы изменение вступило в силу, достаточно уведомить о нем налоговый орган до конца года, предваряющего наступление очередного налогового периода (п. 2 ст. 346.14 НК РФ).

Если уведомление подано в срок, то с наступающего года порядок определения базы для исчисления упрощенного налога изменится. При этом величину нового объекта «доходы» уже нельзя будет уменьшать на какие бы то ни было текущие или осуществленные ранее расходы.

В свою очередь, при расчете базы для нового объекта «доходы минус расходы» в состав расходов нельзя будет включить никакие траты, осуществленные ранее при применении объекта «доходы». В том числе нельзя взять в расходы сумму ущерба, образовавшегося в период действия объекта «доходы» (Письмо Минфина от 15.04.2016 № 03-11-11/22058).

Документы, применяемые при смене УСН-объекта

Уведомление об изменении объекта УСН Скачать

Форма размещается на одном листе и по содержанию очень проста. В нее требуется внести:

- код ИФНС, в которую направляется документ;

- данные налогоплательщика (наименование юрлица или Ф. И. О. ИП, ИНН, при наличии — КПП);

- номер года, с которого будет изменен объект;

- отметку, указывающую на сделанный в отношении объекта выбор.

Вместе с тем, допускается составление уведомления и без использования утвержденного бланка, т. к. его форма является рекомендованной, а не обязательной.

Если вы ошиблись в указании объекта или передумали его менять, у вас есть возможность внести коррективы в уже поданный документ путем отправки в ИФНС нового уведомления (письма Минфина от 16.01.2015 № 03-11-06/2/813 и от 14.10.2015 № 03-11-11/58878), сопроводив его письмом с просьбой аннулировать ранее направленный документ. Но сделать это можно лишь до истечения срока, установленного для подачи уведомления (до завершения последнего дня в году, после которого начинается новый налоговый период).

Подводим итоги

- Применение УСН дает возможность налогоплательщику самому выбрать объект, который будет облагаться упрощенным налогом. Выбор осуществляется из двух вариантов: «доходы» или «доходы за вычетом расходов».

- Облагаемый УСН-налогом объект можно менять ежегодно, но лишь единожды в году — с начала года.

- О смене УСН-объекта до наступления года его применения нужно проинформировать налоговый орган, подав туда уведомление произвольной формы (на бумаге) или по форме 26.2-6 (она существует как в бумажном, так и в электронном варианте).

Источник: blogkadrovika.ru

Переход с УСН доходы-расходы 15% на УСН доходы 6%: когда и как это сделать, список необходимых документов

Для перехода ИП с УСН доходы-расходы 15% на УСН доходы 6% требуется подать в налоговый орган декларацию по упрощенной системе налогообложения не позднее 31 марта текущего налогового периода. Также необходимо учесть, что переход возможен только в том случае, если общая сумма доходов за предыдущий налоговый период не превышала 60 миллионов рублей. Документы, необходимые для перехода, могут отличаться в зависимости от конкретных обстоятельств, поэтому рекомендуется обратиться к налоговому консультанту или специалисту.

#2524767 2022-10-10 08:31:54

Лихачёв Василий Юрист,

Москва На сайте: 1578 дня

Ответов: 7923 Рейтинг: 9.64

Для перехода с УСН 15% на УСН 6% ИП должен подать декларацию по упрощенной системе налогообложения доходов за год, в котором желает перейти на иной режим налогообложения. Кроме того, требуется предоставить следующие документы:

- Свидетельство о государственной регистрации ИП;

- Уведомление о постановке на учет в налоговой инспекции;

- Документы, подтверждающие фактические источники доходов и расходов (например, учетную книгу, кассовую книгу, договоры и счета-фактуры);

- Документы, подтверждающие оплату налогов за предыдущие периоды.

Необходимо отметить, что на период перехода ИП может сохранить упрощенную систему налогообложения доходов и расходов 15%, если это будет выгоднее для него. Для этого необходимо подать заявление на сохранение режима налогообложения и выплатить налог по ставке 15% за соответствующий период.

#2635444 2022-10-10 08:31:54

Лихачёв Василий Юрист,

Москва На сайте: 1578 дня

Ответов: 7923 Рейтинг: 9.64

Статьи, применимые к данному вопросу:

- Статья 346.26 Налогового кодекса Российской Федерации «О порядке перехода на УСН на основе дохода для отдельных категорий налогоплательщиков»;

- Статья 346.27 Налогового кодекса Российской Федерации «О переходе на УСН на основе дохода для отдельных категорий налогоплательщиков, осуществляющих деятельность в новых видах деятельности»;

- Приказ Минэкономразвития России от 28 декабря 2012 года № 1265 «Об утверждении форм и порядка заполнения декларации по уплате налога на имущество организаций, декларации по уплате налога на прибыль организаций, книги покупок, книги продаж, а также форм ЗНО, ЗНП, ЗНО-ОА, ЗНО-ОПИ и ЗНО-ОИП при применении налоговым органом Упрощенной системы налогообложения на основе доходов организаций».

Источник: prav.io

.

. .

.