Чтобы для ИП и ООО начать принимать безналичные платежи и подключить эквайринг нужен расчетный счет, или можно обойтись без него? LIFE PAY разбирает, можно ли подключить эквайринг без открытия расчетного счета.

Юридические лица обязаны открыть расчетный счет для ведения бизнеса, для индивидуальных предпринимателей это необязательно. Но, без р/с нельзя принимать и совершать безналичные платежи. Юридические лица подключить эквайринг могут только при условии зачисления выручки на открытый расчетный счет компании. Счета личных кредитных карт руководителей не подходят для этого.

Поэтому для подключения эквайринга наличие расчетного счета является обязательным условием.

Что нужно сделать для подключения эквайринга:

- Открыть банковский счетКомиссия за обслуживание может быть разной, исходя от суммы общего оборота фирмы, например, средняя величина такой комиссии составит 1,2% в LIFE PAY. Или фиксированной, одинаковой для любого количества безналичных платежей.

- Приобрести эквайринговый терминалили получить его бесплатно, если у вас постоянный ежемесячный оборот от 500 тысяч рублей.

Предпочтительнее использовать заранее известную и не меняющуюся ставку эквайринга, если ваш оборот непостоянен или незначителен.

ТЫ НЕ СМОЖЕШЬ УСТАНОВИТЬ ОНЛАЙН-КАССУ, НЕ ПОСМОТРЕВ ЭТО ВИДЕО. ОНЛАЙН-КАССЫ В 2023 ГОДУ.

Некоторые банки позволяют ИП и ООО получать средства без открытия расчетного счета у них, при условии, что у фирмы есть счет в другом банке.

Можно ли подключить эквайринг без открытия расчетного счета?

Да! Эквайринг без открытия расчетного счета можно подключить индивидуальным предпринимателям, работающим на себя и самозанятым, только при определенном виде деятельности и для некоторых видов эквайринга (например, интернет-эквайринг). А также, в случаях, когда законодательство не запрещает переводить оплату по эквайрингу на личные счета.

Случаи подключения эквайринга без расчетного счета в банке:

- Эквайринг для ИП.Без открытия расчетного счета эквайринг может подключить предприниматель, выбрав банки, которые предлагают эту услугу без необходимости в обязательном порядке открыть счет и по наиболее конкурентоспособным ставкам

- Эквайринг для ООО.Юридические организации чтобы подключиться к эквайрингу должны иметь расчетный счет. Однако они не обязаны иметь его в банке-эквайере.

- Эквайринг для физических лиц.Физлица работающие без образования юридического лица (самозанятые), в некоторых ситуациях могут использовать эквайринг не открывая расчетный счет.

Виды эквайринга без открытия расчетного счета.

— Интернет-эквайринг без расчетного счета

Это предложение только для ИП и самозанятых, которые работают на себя и не имеют наемных работников. Для подключения интернет-эквайринга без открытия р/с можно использовать любой платежный сервис, включая LIFE PAY.

Как подключить интернет-эквайринг:

- Сравните условия нескольких организаций и выберите самую подходящую для вас;

- Подайте заявку и получите полную информацию об условиях предстоящего сотрудничества;

- Заключите договор купли-продажи;

- Установите программное обеспечение;

- Оплатите услуги эквайринга;

- Проведите тестовый платеж.

Мобильный эквайринг

Эквайринг или онлайн- касса? В чем разница?

Ключевое различие между мобильным и торговым эквайрингом заключается в том, что в данной ситуации транзакция совершается с помощью специализированного mpos-терминала (считывающего устройства), подключенного к смартфону продавца. В основном, используется для выездных продаж, курьерских доставок и перевозок.

Подключение к мобильному эквайрингу имеет те же предпосылки и условия, что и подключение к торговому эквайрингу.

Торговый эквайринг

Торговый эквайринг без открытия расчетного счета подключить нельзя. Доходы должны поступать на расчетный счет компании, подключить эквайринг и иметь расчетный счет можно в разных банках.

Процедура подключения проста:

- При выборе банка необходимо оценить условия эквайринга, комиссии и скорость зачисления денег;

- Заполнить заявление;

- Заключить договор;

- Приобрести оборудование;

- Подключить устройство и проверить его на работоспособность.

Плюсы и минусы эквайринга без р/с

Ниже перечислены некоторые преимущества подключения эквайринга без открытия расчетного счета в банке-эквайере:

- Не нужно будет создавать второй расчетный счет и покрывать расходы на РКО.

- Вы сможете принимать платежи по кредитным картам, что расширит вашу клиентскую базу и существенно повысит товарооборот.

- Интернет-эквайринг может быть привязан к личному счету для индивидуальных предпринимателей.

Прежде чем подключить эквайринг без расчетного счета, убедитесь, что такая услуга в будущем себя окупит. Вам придется платить комиссию с каждой операции эквайринга, а если вы являетесь торговым эквайером, то вам также придется покупать или арендовать оборудование.

- Издержки будут выше, если вы откроете расчетный счет в банке, отличном от банка-эквайера;

- Без расчетного счета частные предприниматели и фирмы не смогут подключить торговый эквайринг.

Как работает интернет-эквайринг без расчетного счета?

Выставление счетов

Клиенты получают счета по электронной почте, SMS, через приложения для обмена сообщениями и социальные сети. Этот подход подходит как для крупных интернет-магазинов, так и для предприятий без онлайн-присутствия.

Интеграция с CMS

Развитие эквайринга и сопутствующих технологий позволяет подключить и интегрировать оплату через эквайринг на сайты с различными cms: 1С-Битрикс, Amiro.CMS, CS-Cart, Drupal, Evolution CMS, HostCMS, Joomla, Netcat, OpenCart, PrestaShop, Shop-Script, UMI.CMS, WordPress и другие. В этом случае оплата происходит прямо на сайте, с помощью специального окна.

Вставка формы

Воспользуйтесь услугой эквайринг без открытия расчетного счета, используя HTML или IFRAME для размещения формы оплаты на вашем сайте.

Вы можете свободно использовать собственные компоненты дизайна, стили CSS и макеты.

API для всех

Индивидуальное решение с использованием протокола JSON-API с широкими функциональными возможностями и возможностью интеграции с какой бы то ни было инфосистемой.

Платежи по QR-коду

Принимать платежи можно и через систему быстрых платежей. С помощью этой технологии можно создавать как статические, так и динамические QR-коды. Предпринимателю достаточно иметь онлайн-кассу и для ее использования не нужен ни счет, ни эквайринговый терминал.

Почему бизнес выбирает LIFE PAY?

Интеграционные возможности LIFE PAY позволяют быстро и бесшовно внедрить наши продукты к вашей IT-инфраструктуре. LIFE PAY имеет уже готовые интеграции CRM-системами, система бухучета и конструкторами сайтов. Принимать платежи, следить за статистикой и выгружать нужные отчеты можно в 2 клика, что экономит время и нивелирует человеческий фактор. Вместе с LIFE PAY вы сможете принимать платежи даже с калькулятора.

Источник: vc.ru

Нужна ли онлайн-касса при использовании эквайринга?

В этой статье ответим на главный вопрос: нужно ли применять ККТ при использовании POS-терминала, а также разберём, чем эквайринг отличается от кассы.

Банковский терминал

Некоторые предприниматели не всегда разбираются, чем банковский терминал отличается от онлайн-кассы и думают, что фискальный чек и слип-чек — это одно и то же. В этой статье ответим на главный вопрос: нужно ли применять ККТ при использовании POS-терминала, а также разберём, чем эквайринг отличается от кассы.

Чем эквайринг отличается от кассы?

Эквайринг — это услуга по приёму безналичной оплаты банковской картой. Безналичные платежи принимают с помощью банковских терминалов, или по-другому их называют POS-терминалы. Онлайн-касса — это аппарат, который фиксирует фискальные данные платежей, которые в дальнейшем передаются в налоговую. Соответственно, если покупатель оплачивает товар или услугу банковской картой через POS-терминал, продавец должен пробить ту же сумму на кассе и выдать клиенту кассовый чек на бумаге или направить его в электронном виде по email или СМС на мобильный номер телефона. В случае, если POS-терминал интегрирован с кассовой программой, при безналичной оплате фискальный чек сформируется автоматически.

Отличие кассового чека от слип-чека

Кассовый или фискальный чек — это чек, который продавец формирует на онлайн-кассе для его передачи покупателю. Закон о применении ККТ обязывает выдавать кассовые чеки клиентам. Ст. 4.7. 54-ФЗ говорит о том, что в кассовом документе должны быть отражены обязательные реквизиты:

- Название;

- Номера чека за смену;

- Название компании или ФИО предпринимателя;

- ИНН;

- Система налогообложения для расчёта;

- Наименование товаров или услуг и их стоимость;

- Регистрационный номер кассы;

- Номер фискального накопителя;

- Сайт налоговой;

- Идругие реквизиты.

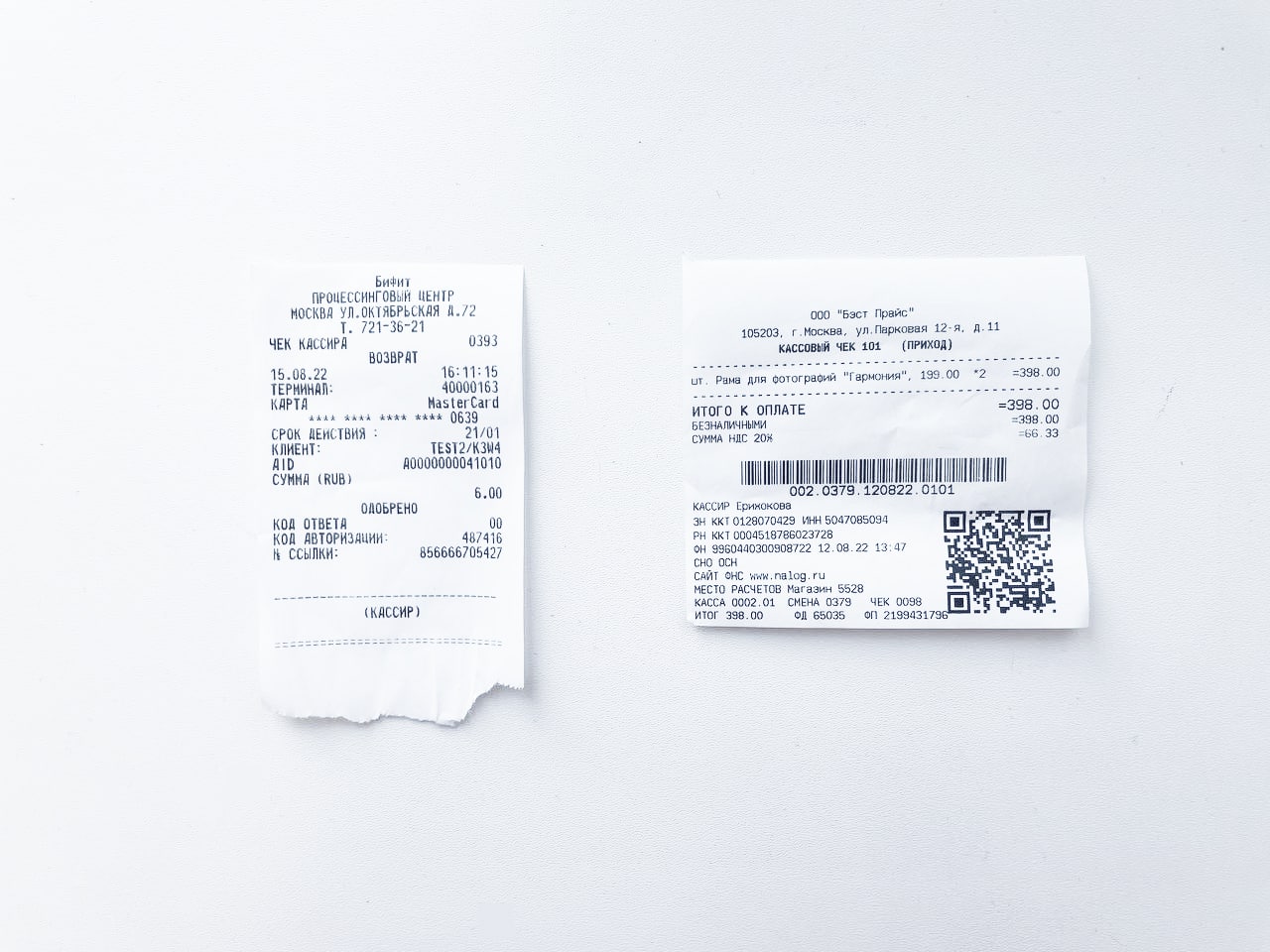

Слева — слип-чек, справа — фискальный (кассовый) чек. На слип-чеке не указаны обязательные реквизиты кассового чека: ФИО кассира, ИНН, номер ККТ, номер ФН и другие реквизиты

Слип-чек — это нефискальный документ, который формирует банковский терминал и выдаётся вместе с кассовым чеком. Такой чек не имеет юридической силы и не доказывает факт оплаты.

Слип-чек только подтверждает расчёт при оплате банковской картой. Данные о покупке не передаются в налоговую службу.

- Дата и время операции;

- Номер операции;

- Номер POS-терминала;

- Пункт обслуживания;

- Номер карты;

- Имя клиента;

- Сумма покупки;

- Комиссия за операцию;

- Код авторизации;

- Номер ссылки банковской транзакции.

Нужна ли онлайн-касса при эквайринге?

54-ФЗ регламентирует: работать с ККТ должны все компании и индивидуальные предприниматели при денежном расчёте с покупателями. В ст. 2 54-ФЗ описаны случаи, когда предприниматели могут не работать с кассой.

Однако использование эквайринга не освобождает бизнес от применения онлайн-кассы. Соответственно, использовать ККТ при работе с банковским терминалом — обязательно.

Так, недавно предприниматель из Екатеринбурга при продаже сыра принял оплату по безналу через банковский терминал. При расчёте продавец не использовал кассу и вместо фискального чека выдал покупателю слип-чек.

Фискальный чек, который должен выдать продавец покупателю после оплаты

Налоговая составила протокол на ИП об административном правонарушении. Суд постановил: эквайринг — это услуга по приёму платежей банковскими картами. Использование банковских терминалов не освобождает от применения ККТ.

Штрафы за неприменение ККТ в 2022

- ИП и должностные лица, которые не работают с кассой, могут быть оштрафованы на 25-50% от суммы общей покупки, но не меньше 10 000 рублей.

- Штраф для юрлиц — 75% от суммы покупки, но не меньше 30 000 рублей.

В случае, если бизнес использует кассу, но не выдаёт чеки, — предпринимателю выносят предупреждение или штрафуют на 2000 рублей, штраф для юрлиц — 10 000 рублей.

Если бизнес не пробивает чек на онлайн-кассе — это приравнивается к неприменению ККТ. В этом случае предусмотрен штраф 30 000 рублей.

Как избежать штраф за неприменение кассы?

Если предприниматель принял оплату с помощью POS-терминала без онлайн-кассы — он нарушил закон. Чтобы избежать штраф, продавцу нужно пробить чек коррекции на сумму произведённых расчётов.

Чек коррекции — это фискальный документ, который используется для корректировки расчётов. Например, если продавец не использовал онлайн-кассу или пробил товар на другую сумму.

Таким образом, главная цель чека коррекции — информирование налоговой о совершённых нарушениях при использовании ККТ. Важное условие: чтобы избежать штраф, чек коррекции должен быть сформирован до того, как ФНС узнает о неприменении кассы.

Источник: spark.ru