Учет спецодежды — это набор специализированных бухгалтерских мероприятий по надзору за каждой вещью, выдаваемой работникам какого-либо предприятия или учреждения. Подобные объекты на производстве, как правило, относятся к классу материально-производственных запасов (активов, задействуемых в виде, например, сырья при выпуске различных изделий). В современном российском законодательстве присутствует целый перечень рекомендаций по тому, как вести грамотную инспекцию подобных контрольных единиц. Однако разобраться в правительственных постановлениях бывает совсем непросто. Чтобы лучше понять, как работать с такой категорией МПЗ, специалист может познакомиться, например, с представленным материалом.

Списание спецодежды из эксплуатации в бухгалтерском и налоговом учете

В соответствии с положениями ст. 212 Трудового кодекса России, специальная одежда — это вещевой и обувной комплект, используемый мастерами различных предприятий/компаний для снижения воздействия вредных условий труда и защиты от загрязнений. Обязанность бренда приобретать такие наборы для своего коллектива установлена в текущем законе.

Основным документом, рассказывающим о том, как правильно взаимодействовать с подобными объектами в плане бухгалтерии, был перечень Методических указаний, утв. Приказом Минфина № 135. В январе данное правительственное постановление было упразднено, а вместо него был введен стандарт, описанный в ФСБУ 06/2020.

Таким образом, списание спецодежды в бухучете и налоговом учете — это, в какой-то мере, новая практика, разобраться с которой успели далеко не все профильные специалисты. Профессионал, еще не познакомившийся с предложенными государством унификатами, но желающий продолжить работу на прежнем уровне качества, может обратиться за помощью, например, к соответствующему ПО. Программное обеспечение, разработанное, отлаженное и выпущенное «Клеверенс», уже включает в себя все образцы, шаблоны, блоки и модули, касающиеся, скажем, инвентаризации специальной одежды в рамках учреждения.

ФСБУ 5/2019 спецодежда

- в момент вычисления базовой стоимости вещей не берутся в расчет скидки и индивидуальное премирование;

- при формировании первоначальной цены каждого объекта учитываются будущие траты на ликвидацию товаров (а также финансовые потери на восстановление состояния окружающей среды, если такая строка расходов актуальна);

- если запасы оплачиваются в согласии с договором о рассрочке (ее срок должен превышать показатель в 365 рабочих дней), их расходование реализуется по тарифу, который бренд закрыл бы сразу;

- на конец каждого отчетного периода абсолютно все профильные организации обязан проводить систематическую оценку активов соответствующего класса, с дальнейшим созданием резерва.

Изменения в учете спецодежды с 2021 года касаются самых разных аспектов, казалось бы, простых и хорошо знакомых операций. Теперь большая часть процедур выполняется по современным регламентам, каждый из которых подробно описан в ФСБУ 06/2020. Разобраться со всеми нововведениями эксперты должны до января 2022: именно с этого месяца стандарт получает свою окончательную юридическую и правоприменительную силу. Несмотря на объем, все модернизации носят простой, понятный и логичный характер.

Источник: www.cleverence.ru

Учет и списание спецодежды в 1С 8.3, пошаговая инструкция

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

от 700 руб.

В соответствии с законодательством предприятия обязаны обеспечить сотрудников в условиях вредных и опасных работ средствами индивидуальной защиты для физической защиты и защиты от загрязнений. Рассмотрим теоретические аспекты проведения таких операций с учетом бухгалтерских и налоговых особенностей, а также практический способ ввода данных в программу 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

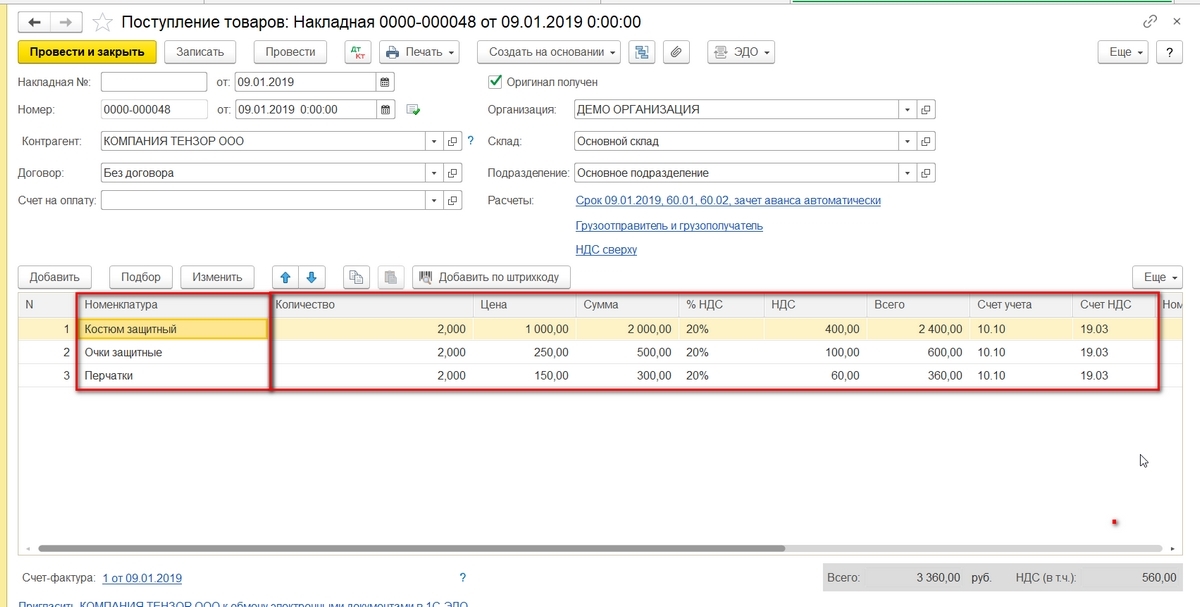

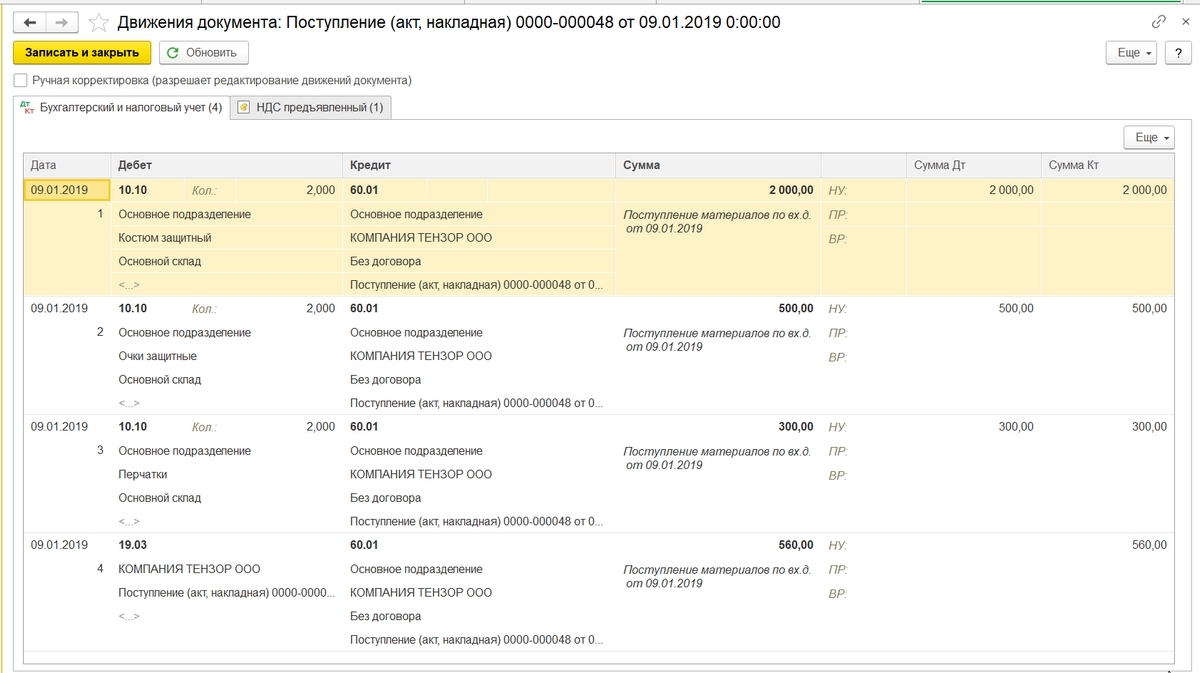

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

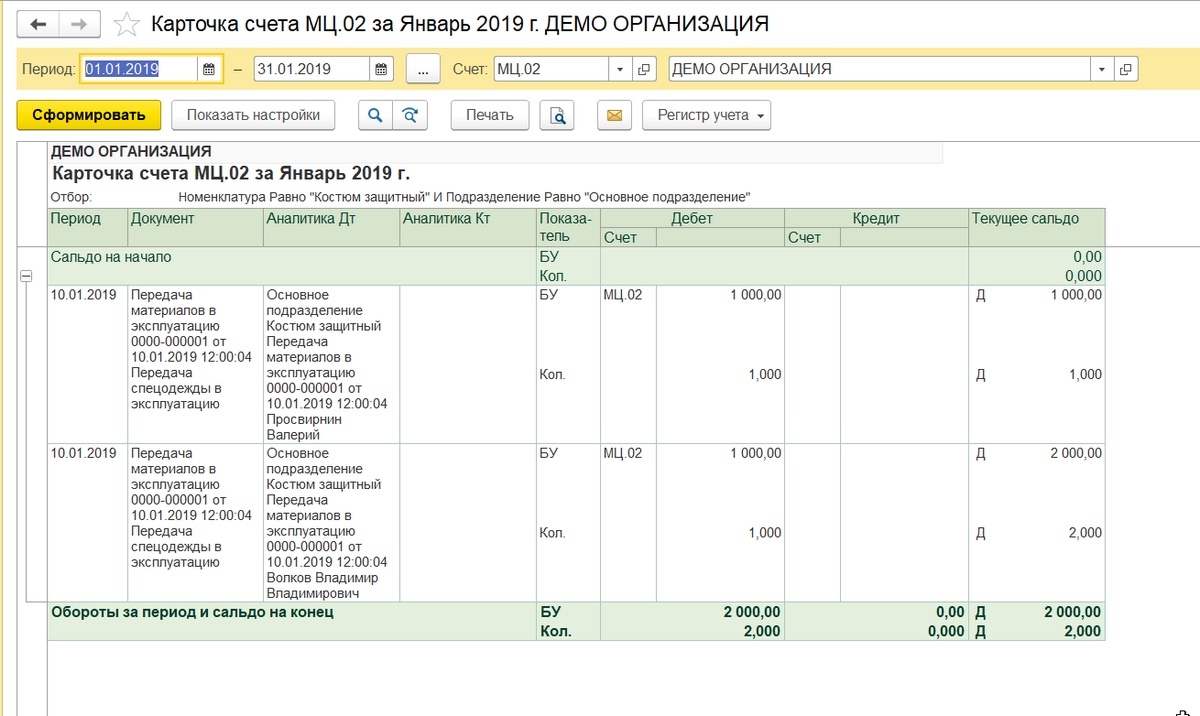

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Учет и списание спецодежды в 1С 8.3

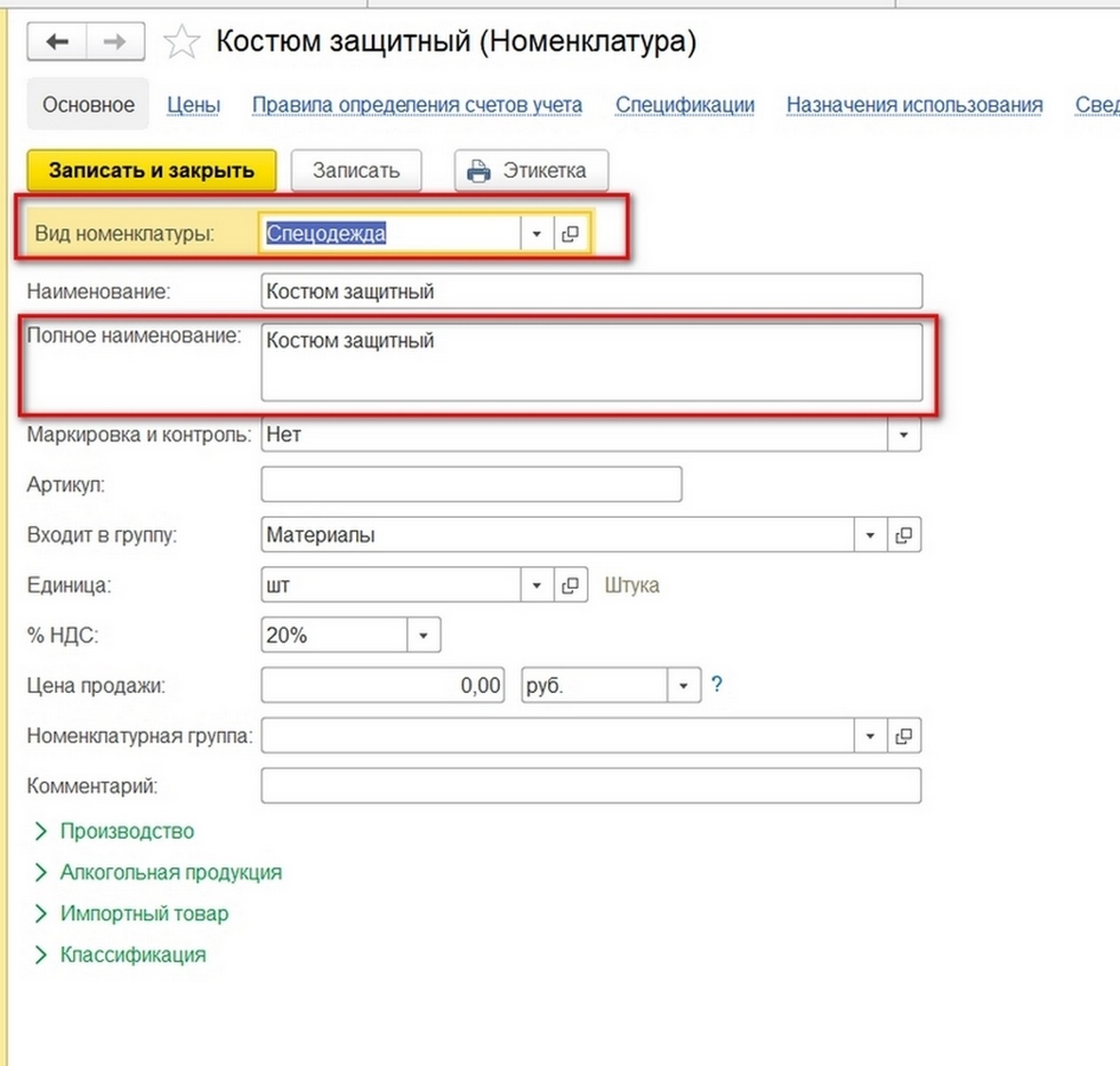

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

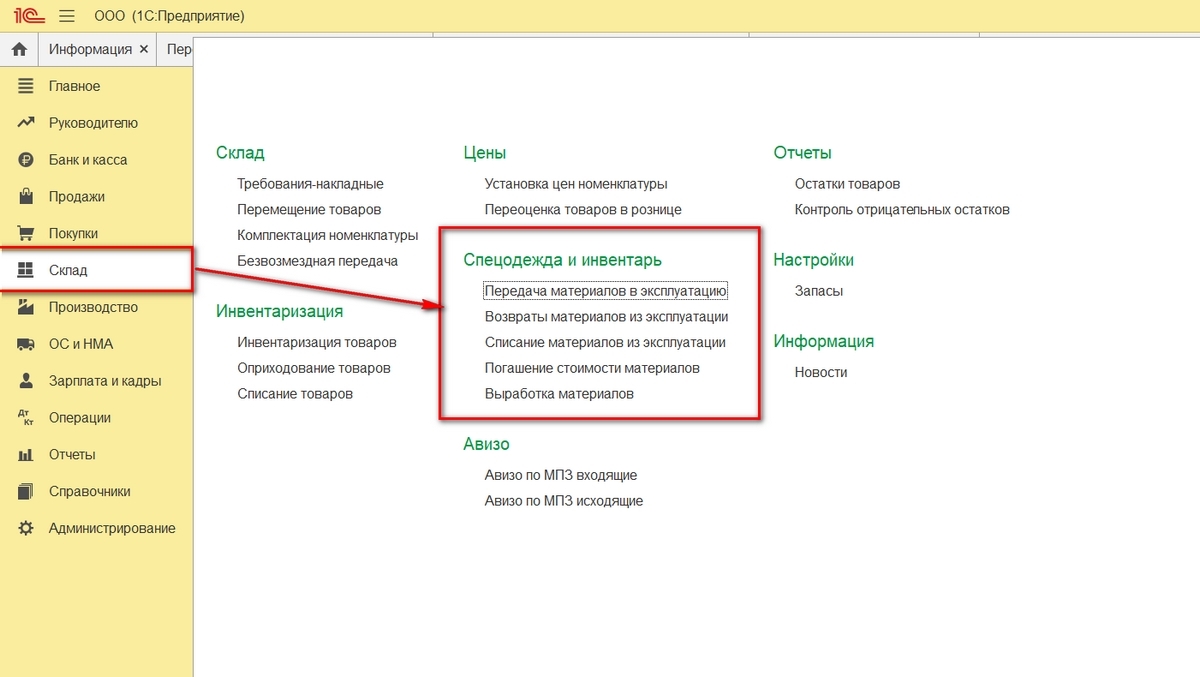

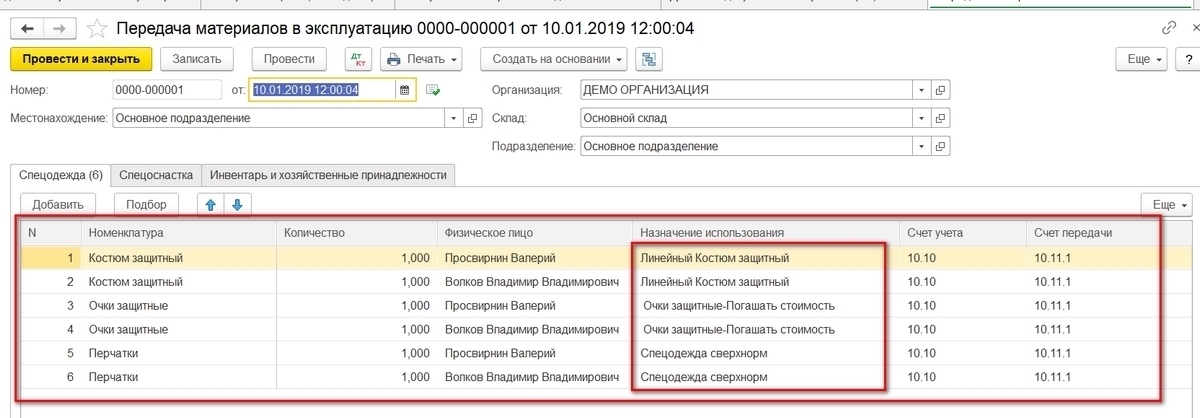

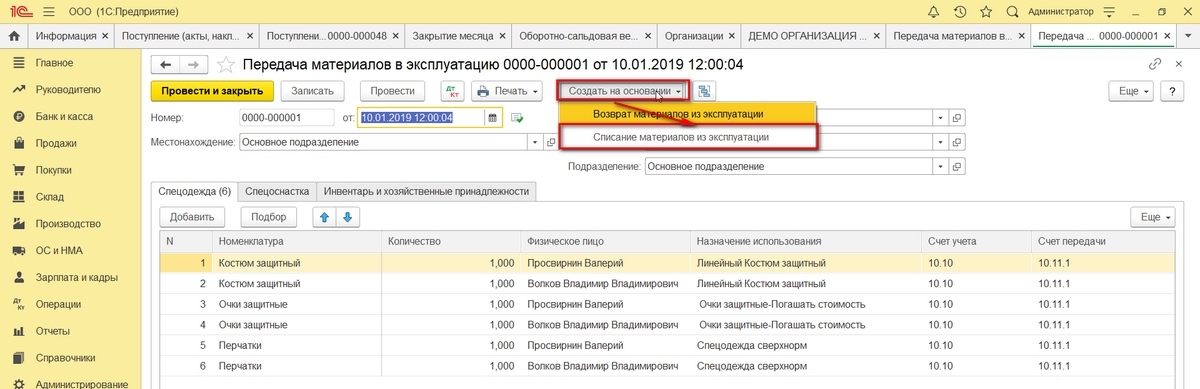

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

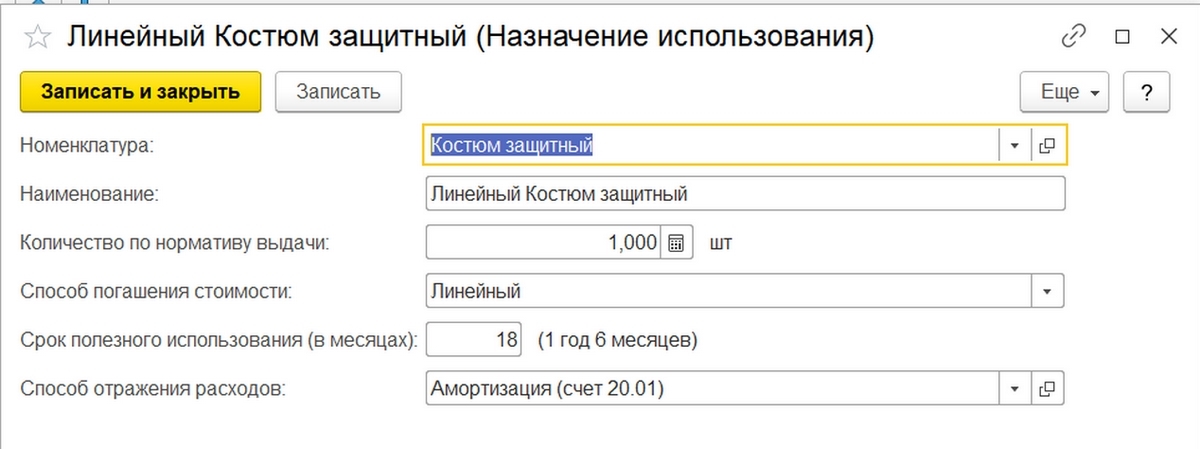

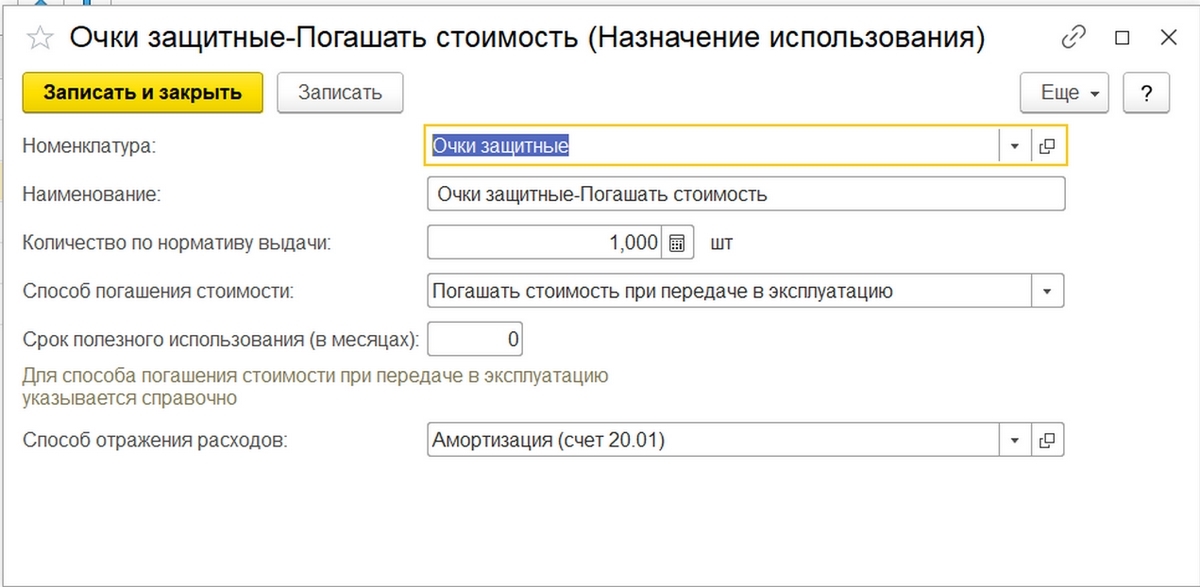

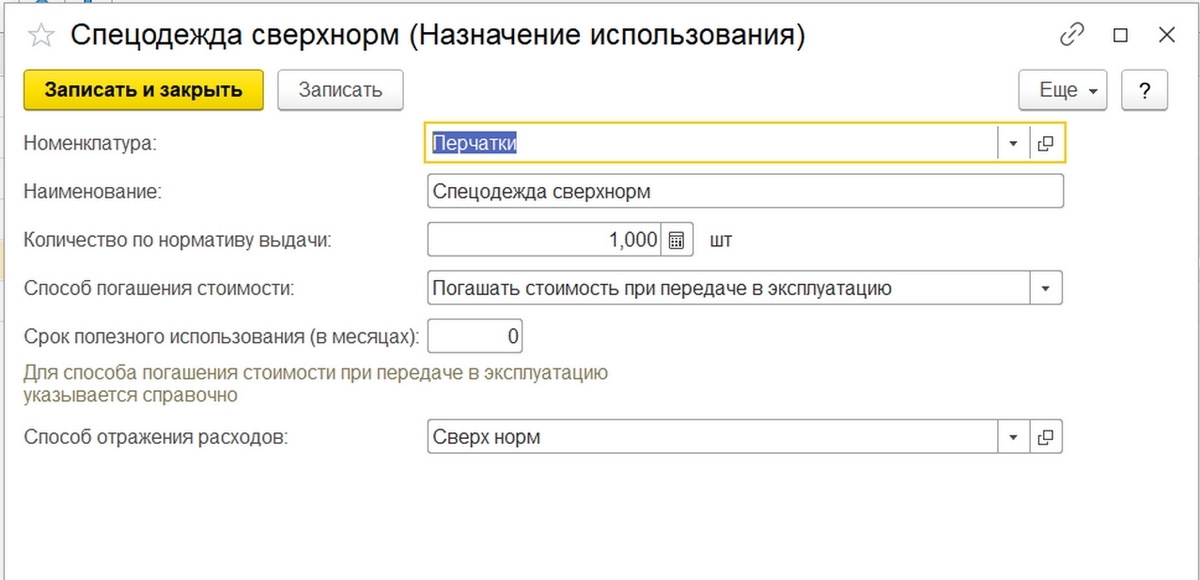

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано).

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

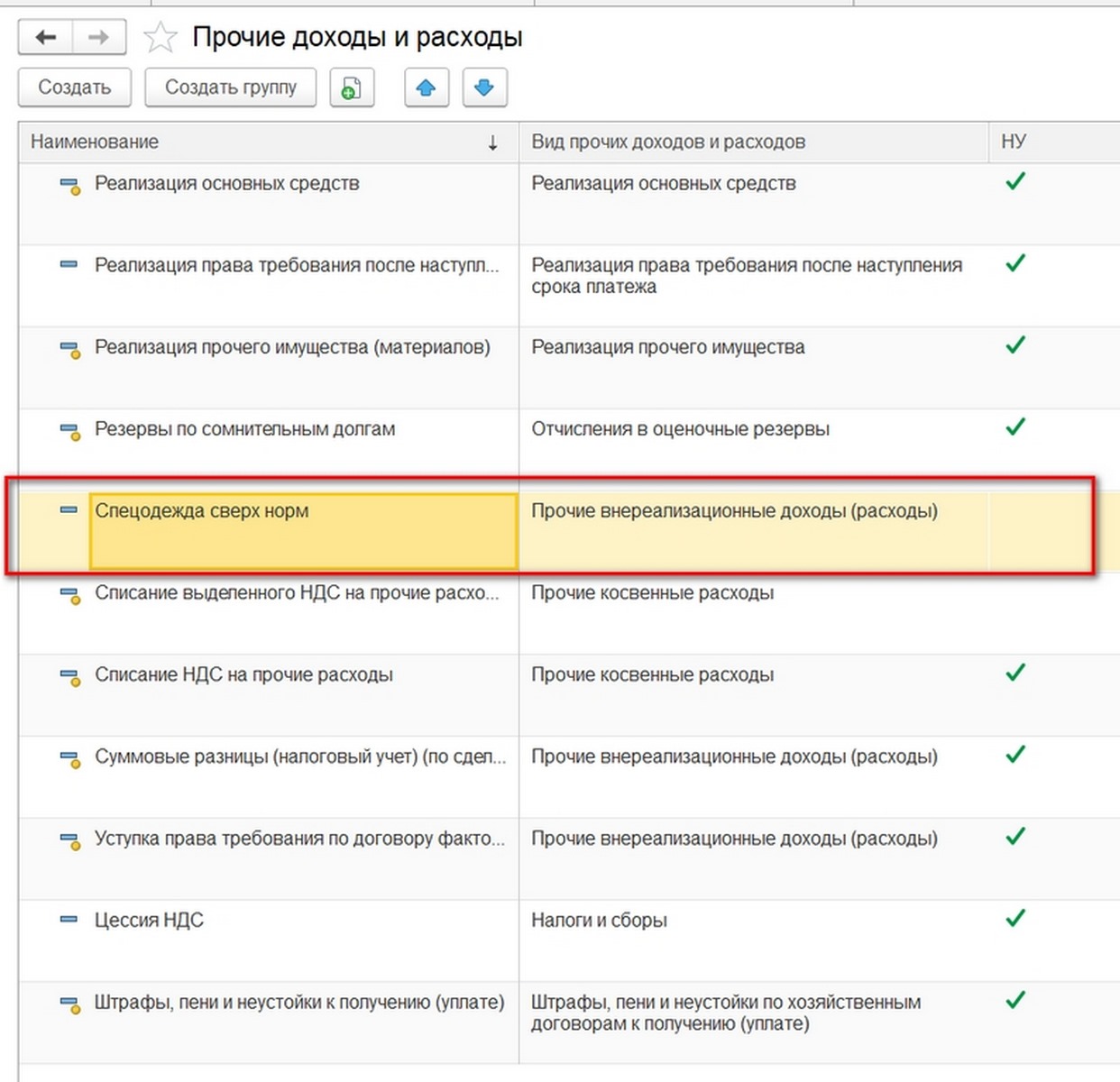

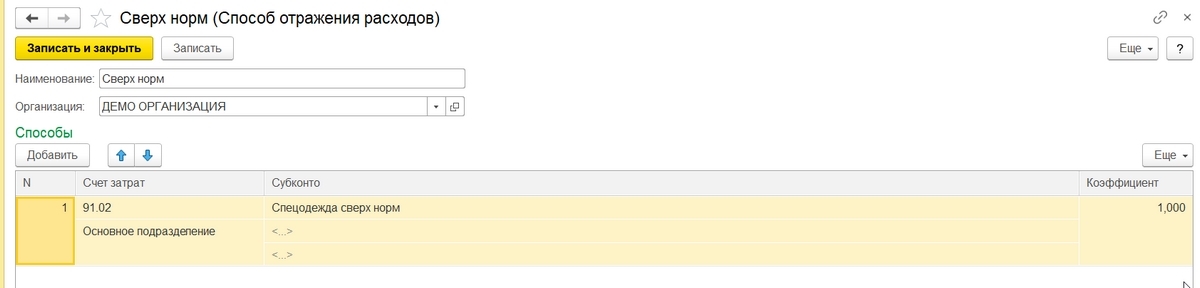

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Счет затрат укажем 91.02.

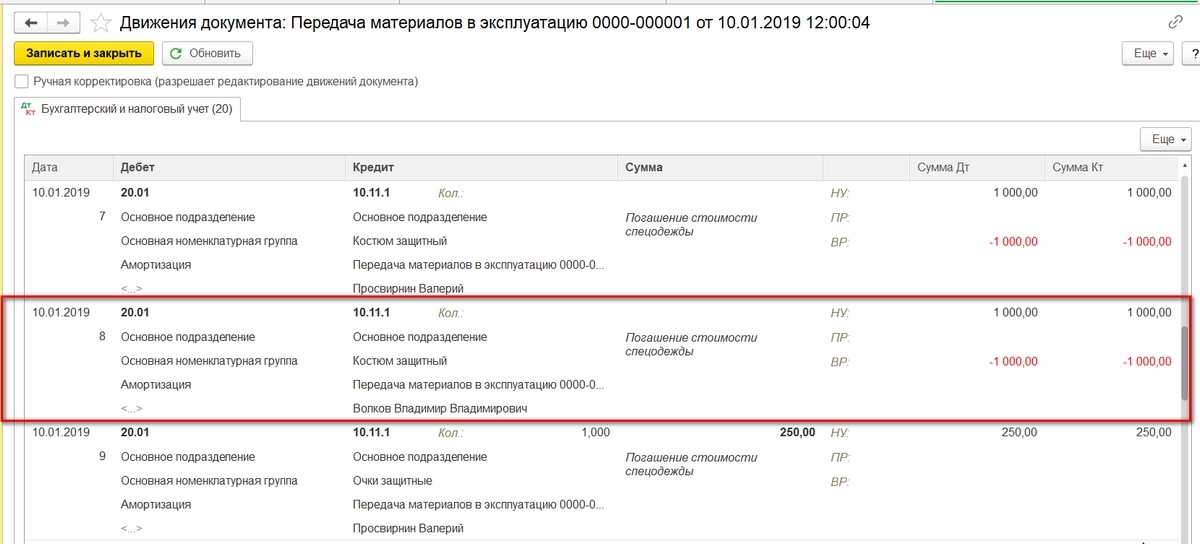

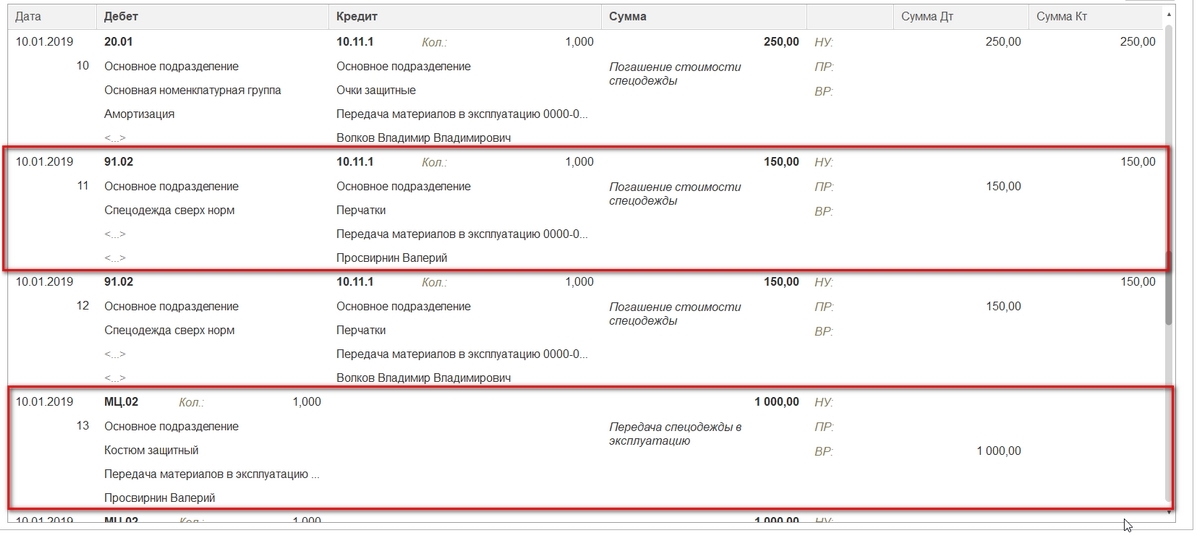

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

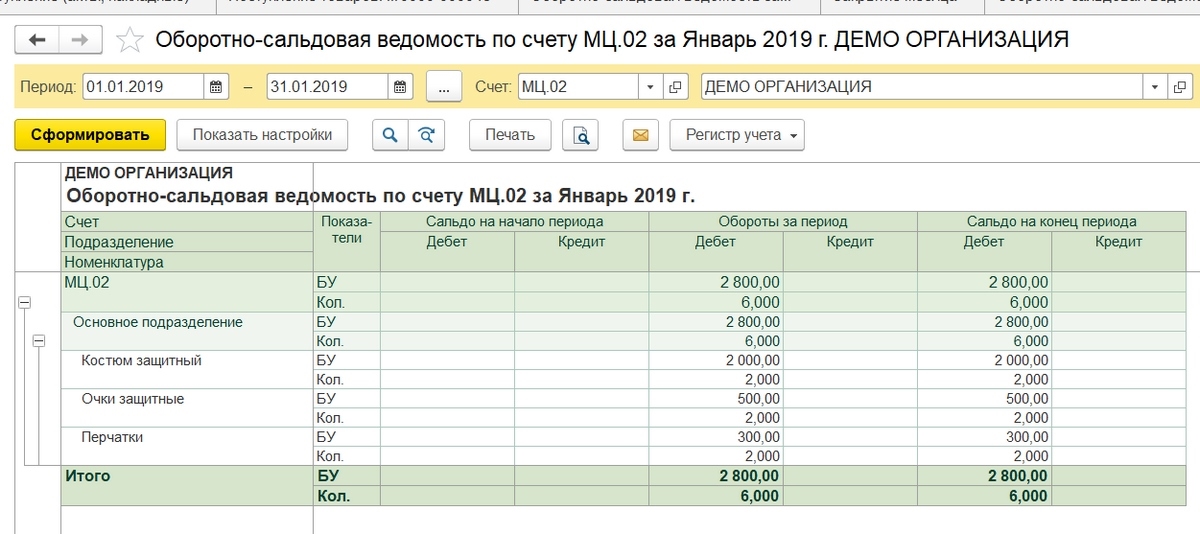

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

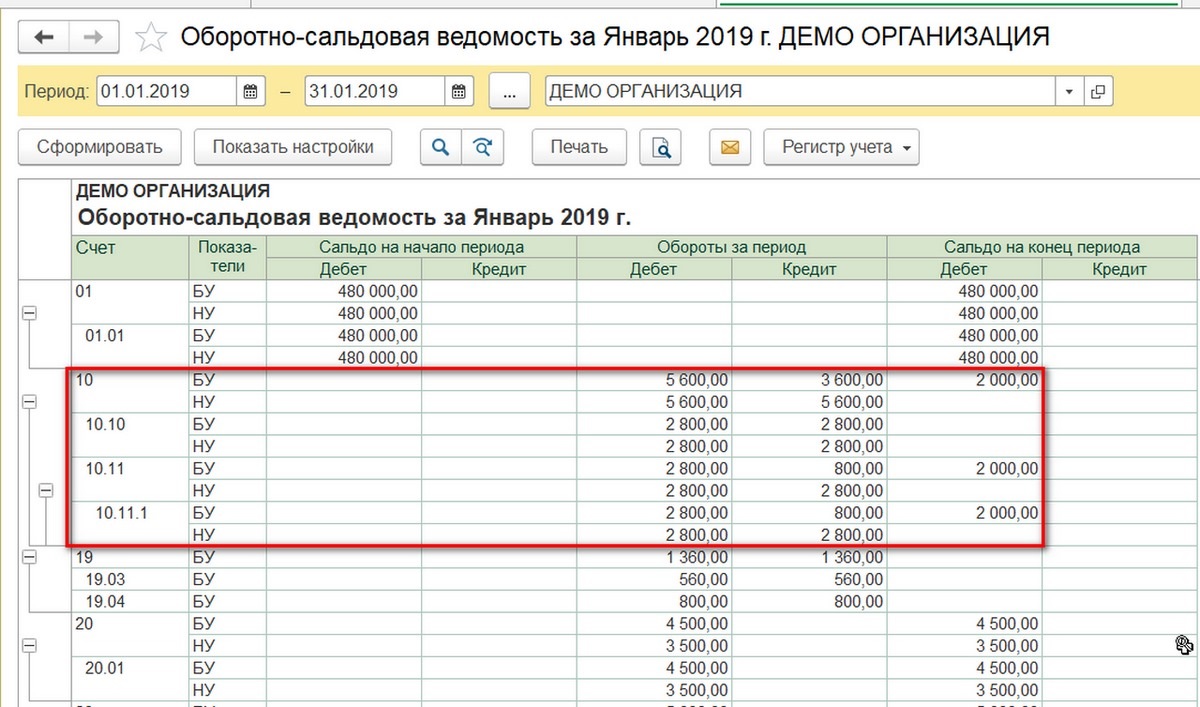

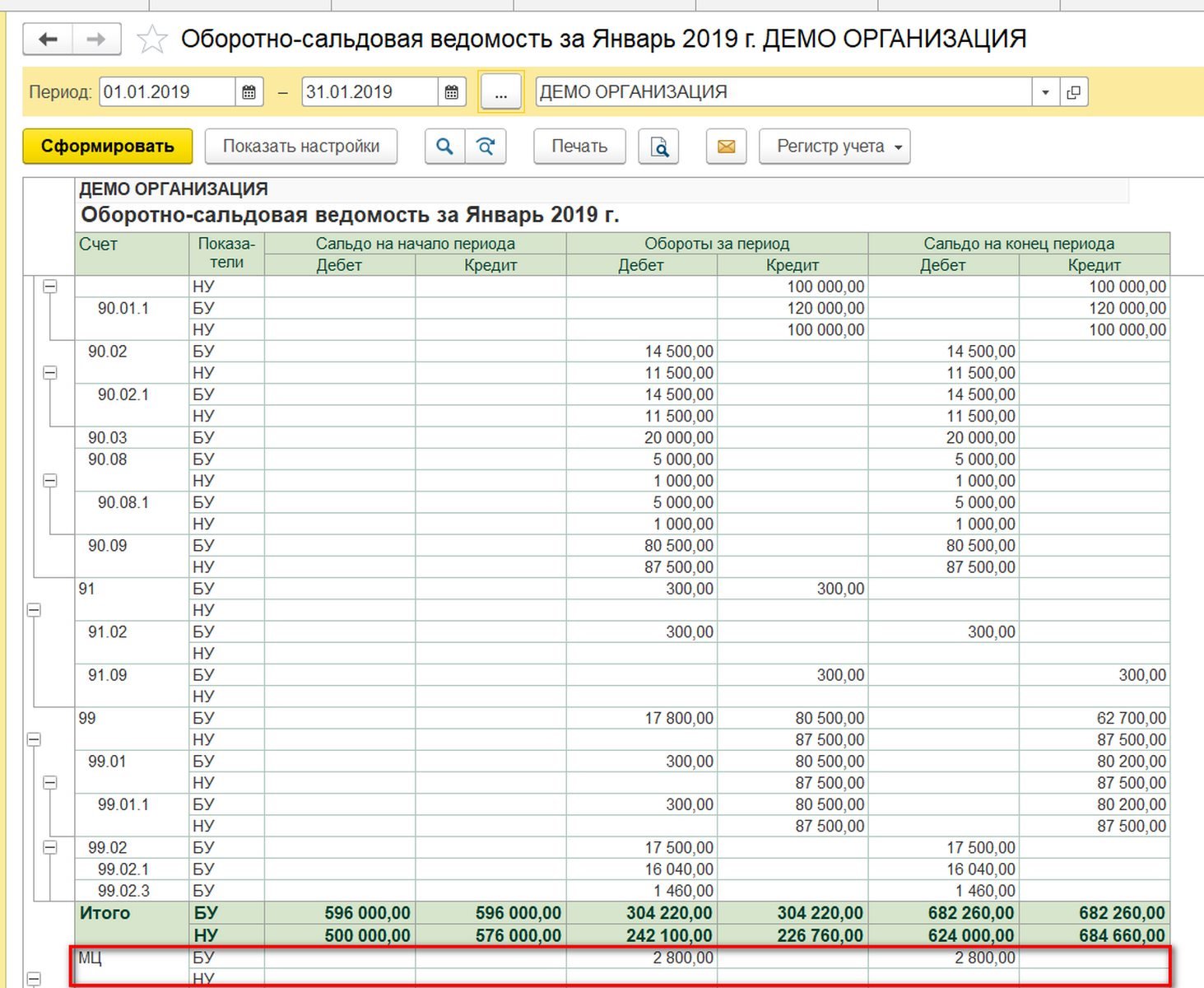

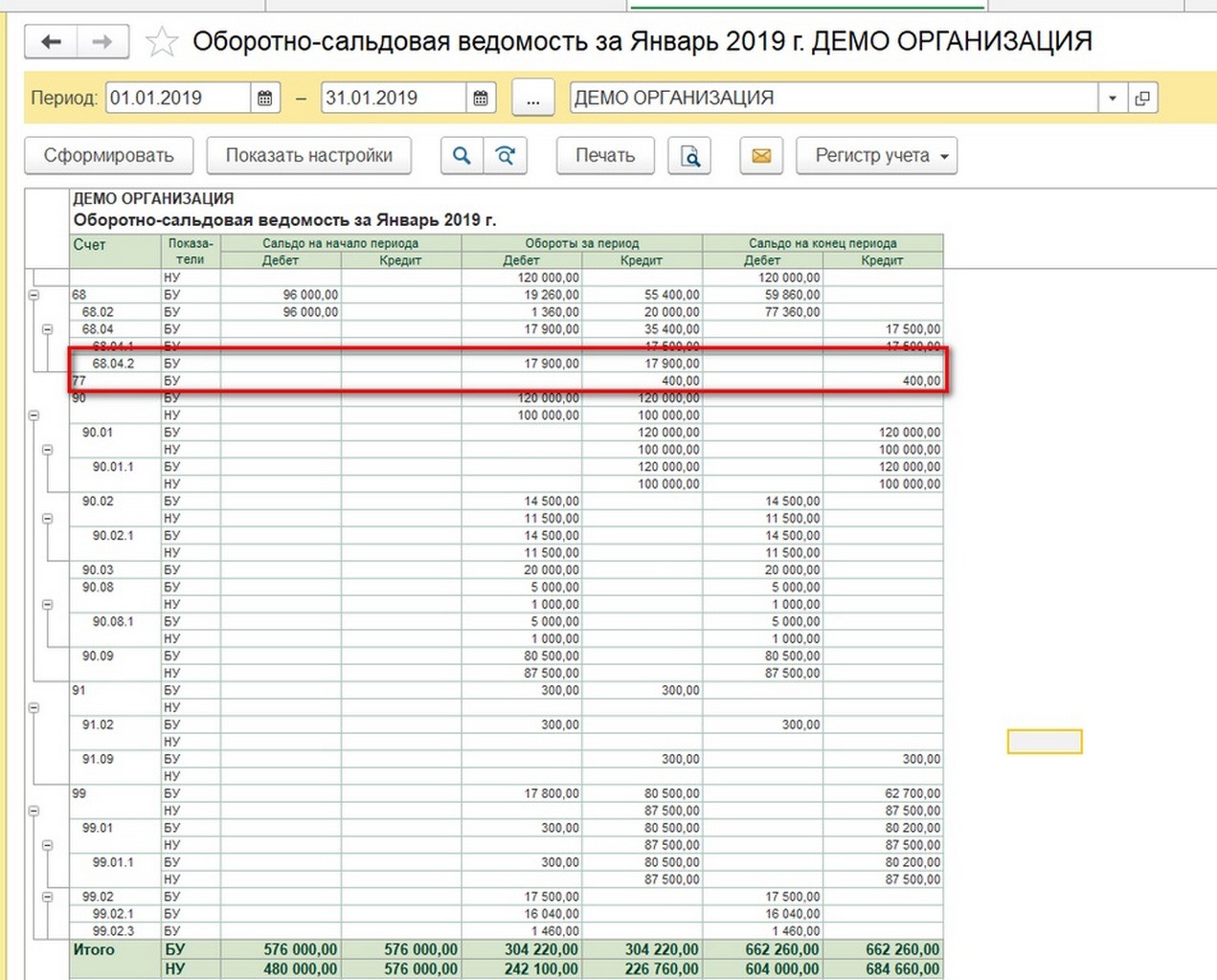

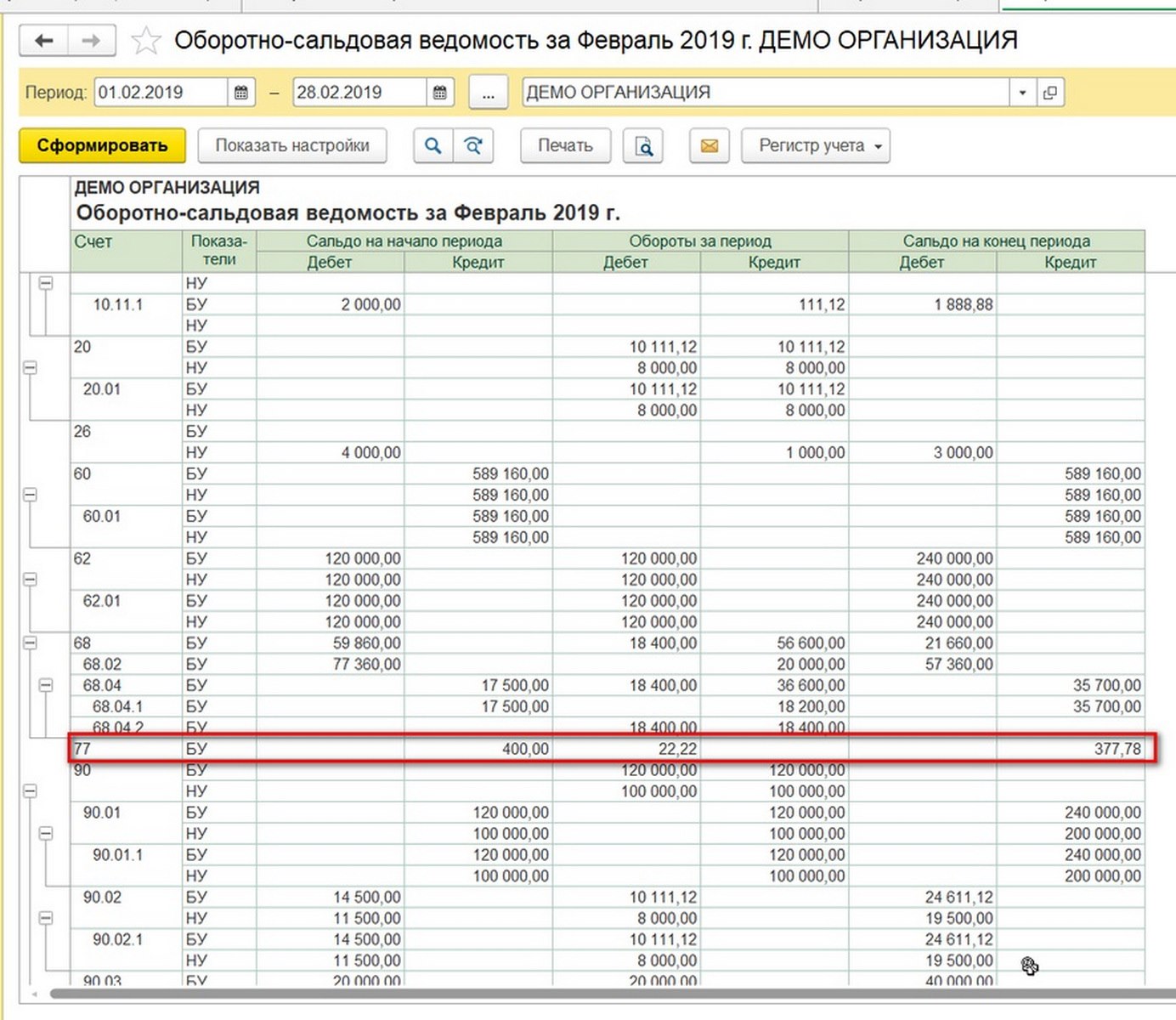

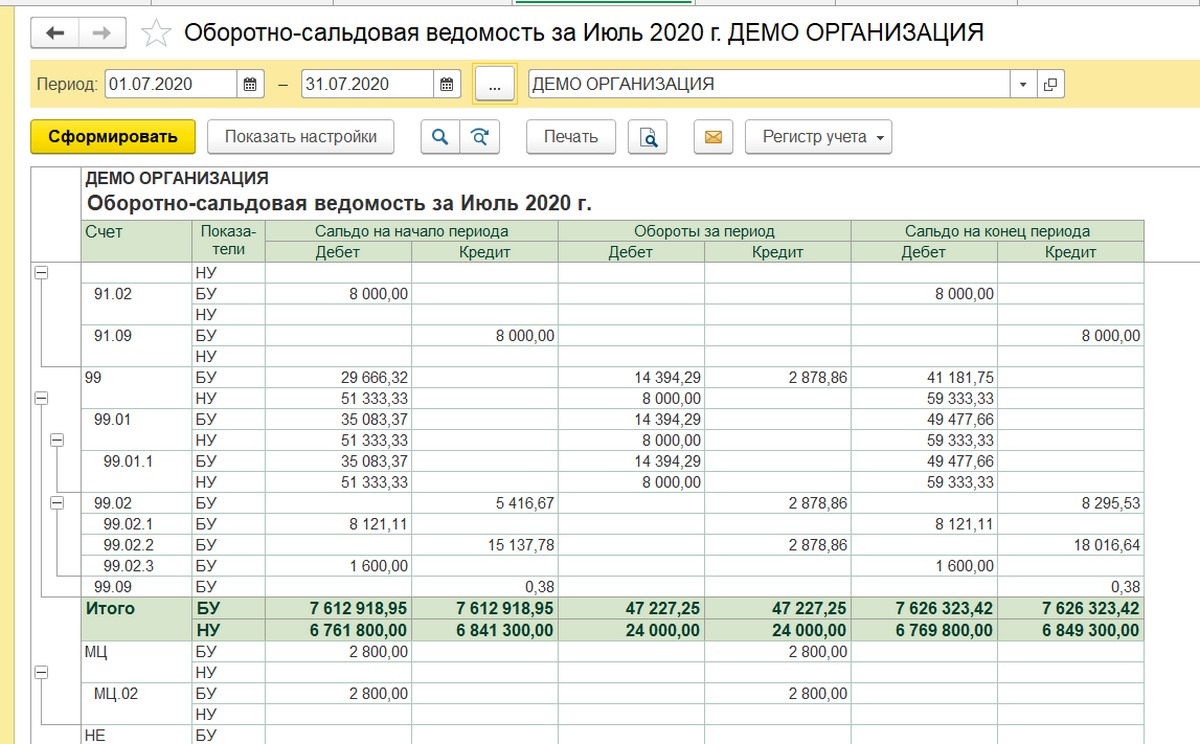

Оборотно-сальдовая ведомость за январь до закрытия месяца.

Можем посмотреть аналитику по забалансовому счету.

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

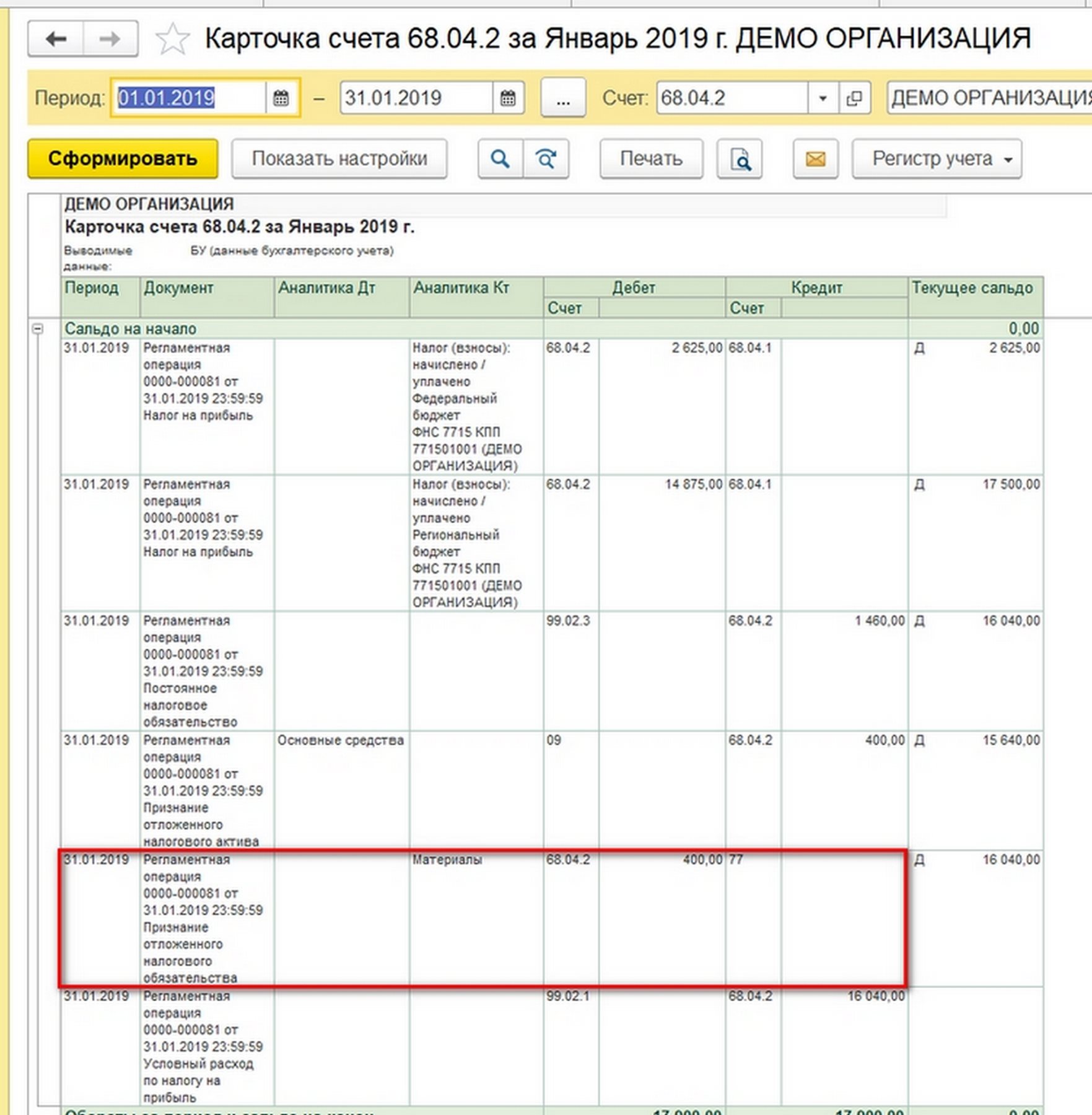

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

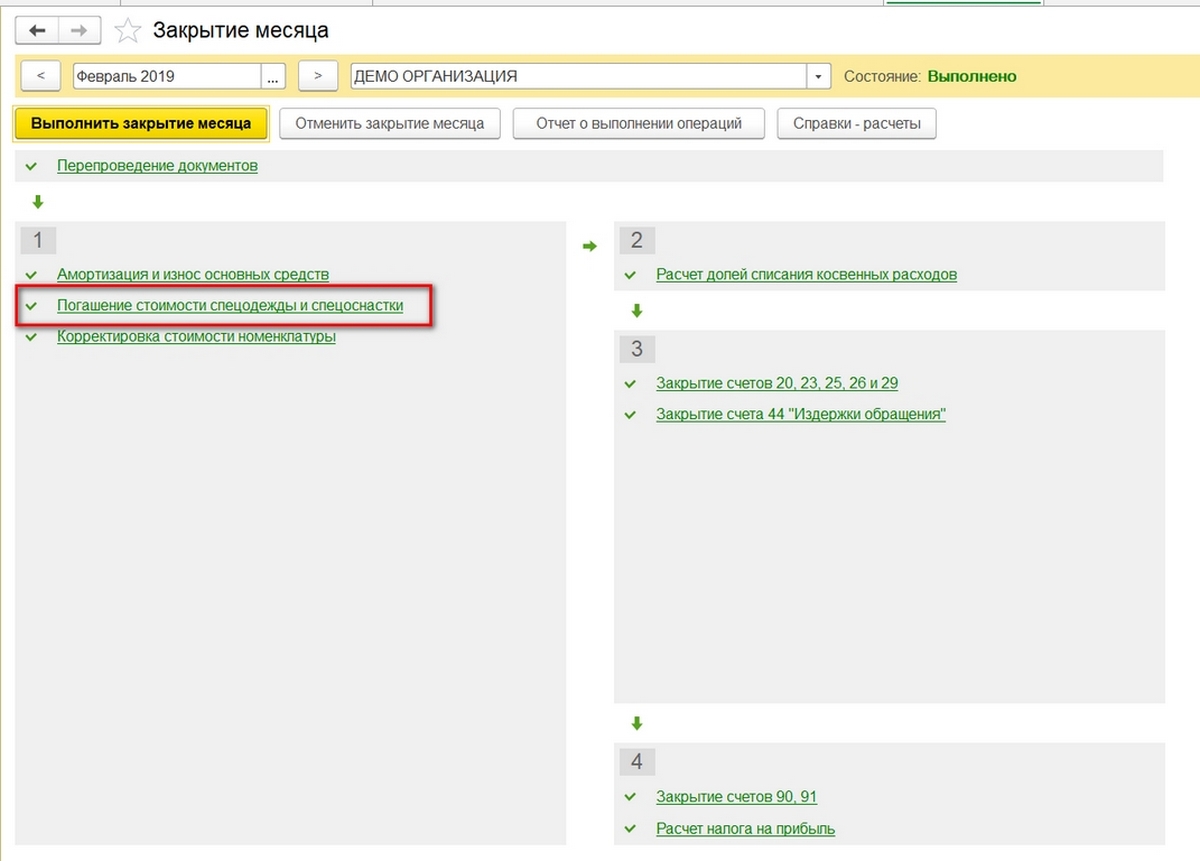

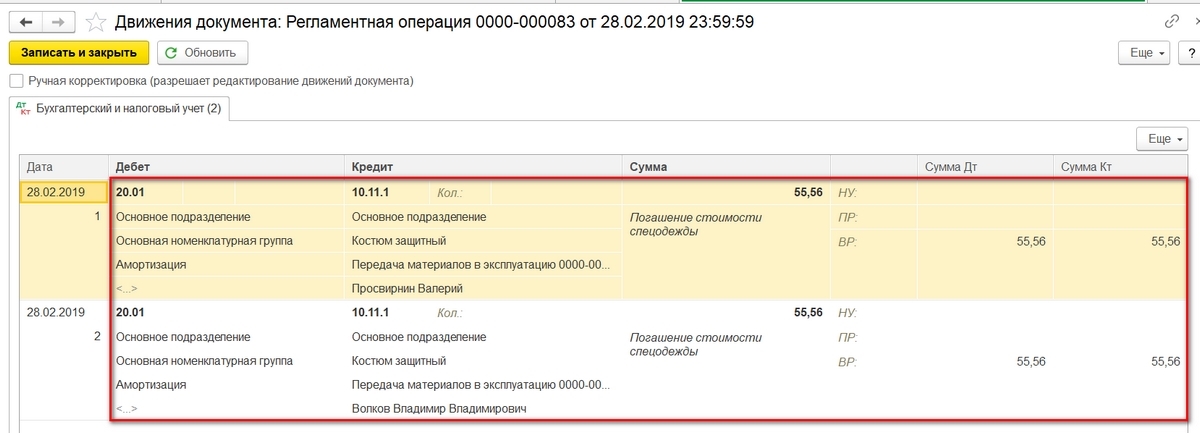

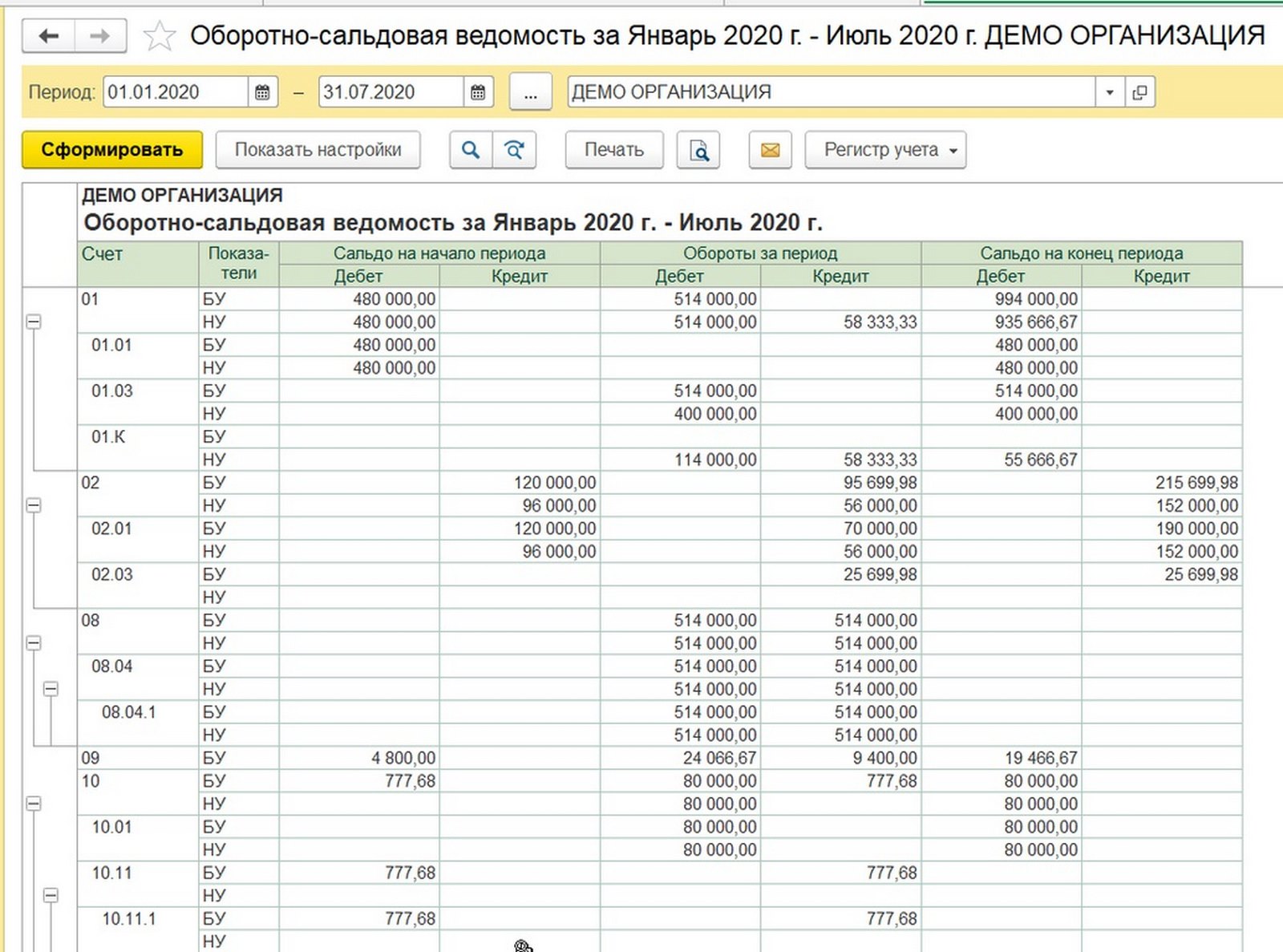

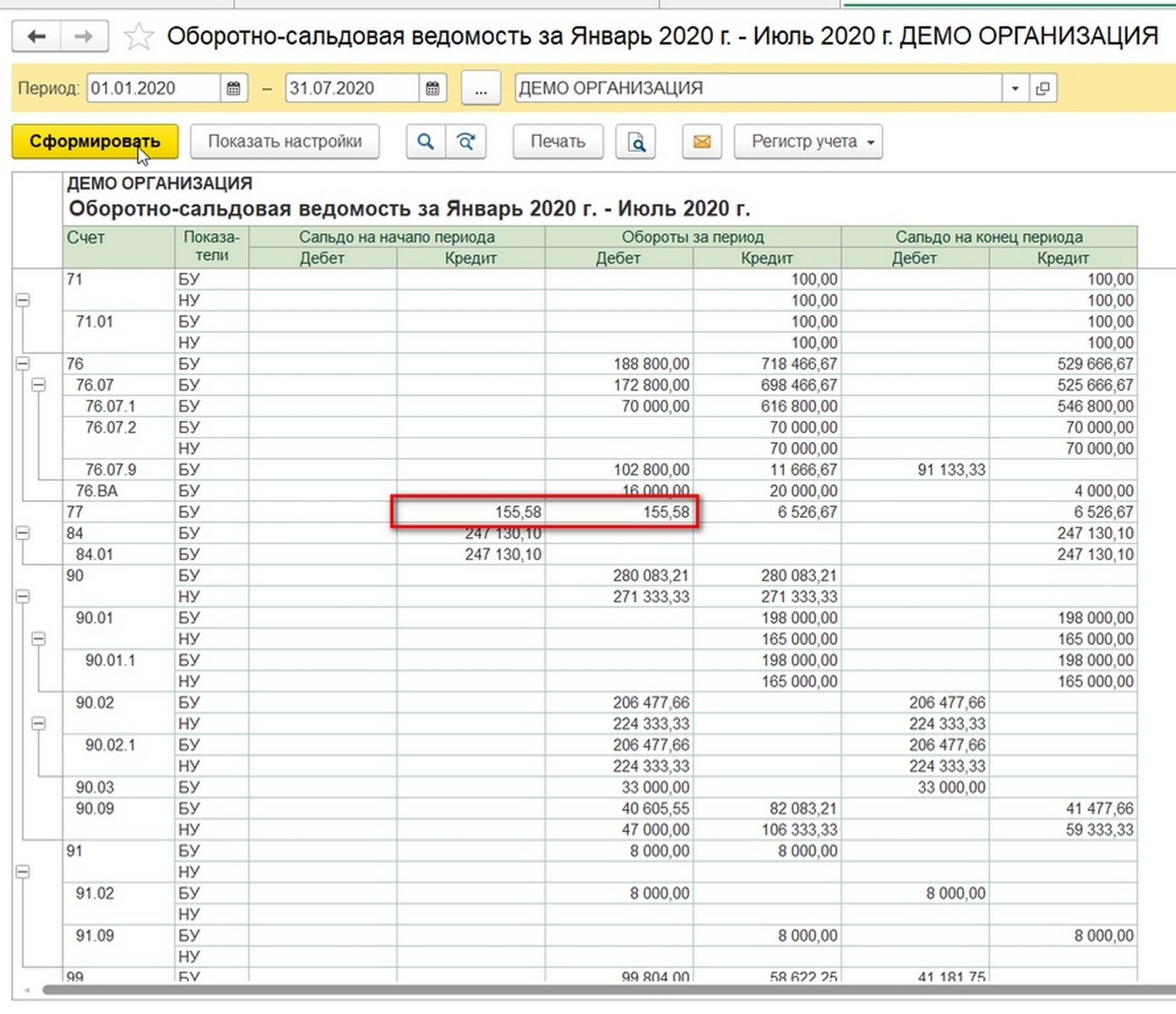

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Суммы списались на 20-й счет.

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечении 18 месяцев балансовая стоимость спецодежды списана полностью.

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

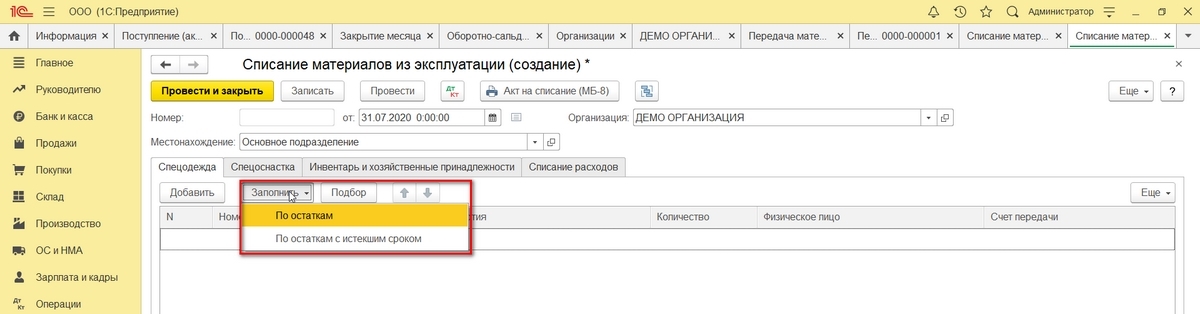

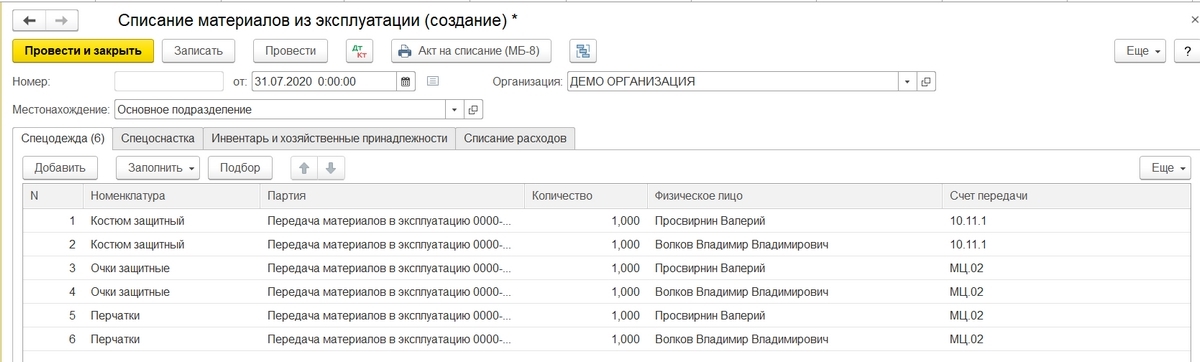

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Заполнить таблицу данных можно По остаткам.

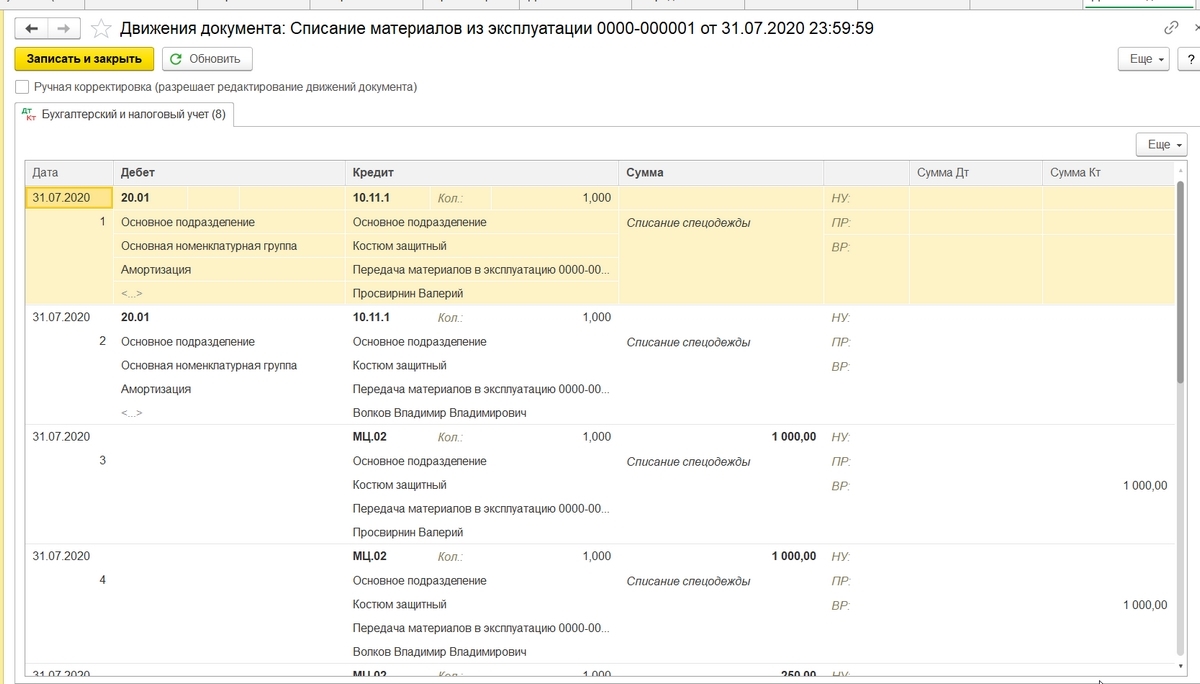

После проведения увидим проводки.

Забалансовый счет обнулился.

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация:

Источник: wiseadvice-it.ru

Базу по УСН можно уменьшать на расходы на приобретение медицинских масок, средств дезинфекции, тест-систем для борьбы с COVID-19

Федеральным законом от 22.04.2020 N 121-ФЗ внесены изменения в ст.346.16 НК РФ, в соответствии с которыми в состав расходов при применении УСН включены расходы на дезинфекцию помещений и приобретение приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты для выполнения санитарно-эпидемиологических и гигиенических требований органов власти в связи с распространением новой коронавирусной инфекции.

Закон вступает в силу 22.04.2020 и распространяется на правоотношения, возникшие с 1 января 2020 года.

О компании

Партнерство и сотрудничество

- Сотрудничество с нами

- Наши партнеры

- Наши эксперты

Онлайн-сервисы

Социальные сети:

![]()

![]()

Cлужба поддержки пользователей:

Источник: kodeks.ru