Содержание

Чтобы перейти на упрощёнку, как уже говорилось ранее, необходимо заполнить бланк уведомления о своём решении Федеральной налоговой службы по форме 26.2-1. Данное уведомление необходимо составлять, опираясь на установленные стандарты и правила. После заполнения данный документ подлежит тщательной проверке, поскольку любая ошибка чревата отказом в переходе на УСН. Затем форма 26.2-1 предоставляется в территориальную инспекцию по месту жительства физического лица (для индивидуального предпринимателя) либо по месту нахождения организации (для юридического лица).

Переход на УСН в общем порядке

Важно! Подать уведомление о переходе на налогообложение по УСН организация может исключительно перед началом нового налогового периода, то есть перед началом нового календарного года. Сделать это необходимо не позднее, чем за 10 дней до окончания текущего периода, то есть не позднее 20 декабря.

Бухгалтер, переход ип с ндс на усн в середине года

Подать такое уведомление можно лично или же в электронном виде посредством средств документооборота или же сервиса на официальном сайте ФНС, предварительно заверив его квалифицированной электронно-цифровой подписью. После чего в течение 10 дней ФНС РФ даст ответ с согласием или отказом о предоставлении организации или предпринимателю возможности перехода на упрощённую систему налогообложения.

Как подать заявление в ИФНС о переходе на упрощенку

О переходе на «упрощенку» необходимо письменно проинформировать налоговую инспекцию, в которой компания стоит на учете. Для этого туда нужно подать заявление по форме № 26.2–1 (приказ ФНС России от 2 ноября 2012 г. № ММВ-7-3/829).

Подать заявление в ИФНС можно в электронной форме или сдав документ на бумаге. Если оформляете бумажное заявление, представьте его лично в инспекцию или по почте. Электронный документ отправьте через интернет по коммуникационным каналам связи. Формат электронных заявлений утвержден приказом ФНС от 16.11.2012 № ММВ-7-6/878.

В какой срок надо подать заявление и когда можно начать работать на упрощенной системе, зависит от обстоятельств, при которых компания переходит на упрощенную систему. Разные правила установлены для новых и работающих организаций. А для последних имеет значение еще и налоговый режим, с которого налогоплательщик хочет перейти на упрощенку. Все сроки подачи заявления и даты перехода на УСН мы привели в единой таблице, которую вы найдете в конце статьи.

Добровольный и вынужденный переход на ОСНО, в чем разница

Добровольно отказаться от «упрощенки» можно только с начала календарного года. Чаще всего такое решение принимают организации, которые выходят на новый уровень и начинают работать с крупными компаниями на ОСНО. Такие компании не работают с организациями на УСН, потому что им нужен входной НДС.

Чтобы получить таких клиентов и вписаться в цепочку НДС, «упрощенцы» отказываются от льготных условий и переходят на ОСНО.

Чтобы добровольно перейти с УСН на ОСНО, необходимо отправить в ИФНС уведомление об отказе от УСН по форме 26.2-3 в срок до 15 января того года, с которого организация планирует применять ОСНО (п. 6 ст. 346.13 НК РФ). Отдельной формы уведомления о переходе на общую систему налогообложения не предусмотрено, т.к., отказавшись от «упрощенки», фирма автоматически будет числиться на ОСНО с 1 января.

Вынужденно перейти с УСН на ОСНО организация должна, если потеряет право на применение «упрощенки», т.е. выйдет за рамки какого-то из ограничений, которые перечислены в статье 346.12 Налогового кодекса РФ:

- уровень дохода превысит 150 млн руб.;

Как учесть стоимость основных средств при переходе с УСН на ОСНО

В общем случае на конец года у бизнесменов на УСН вся стоимость основных средств (ОС) должна быть списана на затраты. Поэтому при добровольном переходе с УСН на ОСНО в стандартной ситуации вопросов с определением «переходной» стоимости ОС не возникает. Однако возможны и другие варианты.

Если бизнесмен купил основное средство в период применения ОСНО, а затем перешел на УСН, то он должен списывать их остаточную стоимость на «упрощенку» в течение длительного времени, которое зависит от срока полезного использования ОС (пп. 3 п. 3 ст. 346.16 НК РФ). Например, если срок полезного использования объекта превышает 15 лет, то его нужно списывать на «упрощенке» в течение 10 лет.

Если за это время бизнесмен решит вернуться на ОСНО, то у него останется несписанная стоимость основного средства. Остаточная стоимость для амортизации по налогу на прибыль в этом случае будет равна разности между стоимостью ОС на дату перехода на УСН и суммой, списанной во время применения «упрощенки» до возврата на ОСНО (п. 3 ст. 346.25 НК РФ).

Если бизнесмен перешел с УСН на ОСНО вынужденно, до окончания года, то у него может остаться несписанная стоимость объектов ОС, купленных в текущем году. Такая ситуация прямо не описана в законе, но здесь можно применить нормы п. 3 ст. 346.25 НК РФ по аналогии. Налогоплательщик должен вычесть из стоимости покупки ОС все затраты, списанные до перехода на ОСНО. Разницу можно перенести на ОСНО, как остаточную стоимость объекта для последующей амортизации (письмо Минфина от 14.06.2019 № 03-04-05/43643).

Бизнесмен имеет право перенести на ОСНО остаточную стоимость ОС вне зависимости от того, какой вариант УСН он использовал.

Когда предприниматель или ООО теряют право на спецрежим

Если условия деятельности перестают отвечать требованиям, позволяющим работать на УСН, ООО или предприниматель должен перейти на ОСНО. Это происходит в момент превышения следующих ограничений:

- годовой доход от деятельности превысил 150 млн руб.;

- число наемных работников увеличилось и стало больше 100 человек;

- остаточная стоимость ОС перешла отметку в 150 млн руб.;

- у организации появились филиалы и (или) доля других юридических лиц в уставном капитале превысила 25 %;

- налогоплательщик занялся одним из видов деятельности, для которых не допускается применение упрощенной системы налогообложения.

УСН или НПД – краткий итог

Налог для самозанятых стал интересен многим ИПшникам по ряду причин:

- отсутствуют обязательства по Декларированию доходов;

- не надо платить страховые/пенсионные взносы;

- выгодные налоговые ставки – 4% при оказании услуг физическим лицам и 6% при работе с юр лицом;

- онлайн формирование чека, который можно отменить;

- не надо никакой ККТ;

- нет прибыли – не налога.

Однако есть и обратная сторона медали.

- Вас не будут воспринимать как ИП банки (не все, но все же…), а только как самозанятого.

- Ваш пенсионный стаж остановится, если только Вы сами не внесете сборы на добровольных началах.

- Вам нельзя зарабатывать больше 2,4 млн рублей в год, что и так не всем доступно.

- Вам нельзя торговать и нанимать работников даже по гражданско-правовому договору.

Если НПД – это Ваш вариант, то смело применяйте его. Отказаться и вернуться на УСН никогда не поздно. Так зачем платить больше, если можно меньше или совсем ничего?

Как перехитрить налоговиков

Новые фирмы могут перейти на упрощенку с момента госрегистрации. Соответствующее заявление надо подать одновременно с заявлением о постановке на учет в налоговой инспекции.

Обратите внимание: при подаче заявления о переходе на упрощенку в момент госрегистрации могут возникнуть проблемы. Дело в том, что в заявлении об упрощенке надо указать дату госрегистрации, поставить печать фирмы и т.д. Но дата регистрации неизвестна, а печати у организации нет. Ведь фирма пока не существует. Как разрешить эти трудности — читайте на с. 16.

Как открыть новую фирму, написано в январском номере нашего журнала на с. 121. Составить же заявление о переходе на упрощенку поможет пример.

Пример. Воспользуемся условиями предыдущего примера. ООО «Пассив» решило сменить объект налогообложения и платить единый налог не с доходов, а с разницы между доходами и расходами.

Критерии по УСН в 2023 году.

Для УСН есть ряд стандартных критериев, позволяющих работать на этом режиме. Из года в год они не меняются (ст. 346.12 НК РФ):

- численность персонала — не больше 100 человек;

- остаточная стоимость основных средств — не больше 150 млн руб.;

- доля участия других юрлиц — не больше 25%;

- нет запрещенных видов деятельности из п. 3 ст. 346.12 НК РФ.

Но есть два критерия, которые корректируются на коэффициенты-дефляторы:

- доходы, полученные за календарный год, — не более 150 млн рублей (или 200 млн рублей — при повышенных ставках);

- 9-месячный доход юрлица, желающего перейти на упрощенку, — не выше 112,5 млн рублей (для ИП такое ограничение не ставится).

Компании и предприниматели, которые отчитываются по ОСНО и платят НДС, как правило работают с контрагентами на основной системе налогообложения.

С переходом на упрощенку возникают сложности, особенно по договорам, предусматривающим авансовые платежи. Выйти из затруднительной ситуации можно тремя способами:

1) Аванс, выплаченный контрагентом, провести по 4 графе 1 раздела книги учета доходов и расходов. Записывают полную сумму с НДС.

2) До начала использования упрощенной системы налогообложения (до 1 января нового года) сделать следующее:

- подписать новый договор, в котором стоимость товаров или услуг снижена на объем НДС;

- с поступившего аванса вернуть контрагенту сумму налога 20%;

- НДС с поступившего аванса принять к вычету в четвертом квартале последнего года на ОСНО;

- завести книгу покупок в 4 квартале (хотя УСН начинает действовать после его окончания), зарегистрировать в ней счет-фактуру на авансовый платеж.

3) Составить с покупателем новый договор, по которому аванс возвращается в полном объеме, а новый платеж перечисляется после начала использования упрощенки.

После перехода с ОСНО на упрощенку, компания перестает быть плательщиком НДС, но по товарам, сырью, материалам должна восстановить сумму налога, принятого к вычету ранее.

Использовать вместо основной системы налогообложения упрощенку может любое юридическое лицо и индивидуальный предприниматель, которые подходят под критерии, определенные Налоговым кодексом РФ. Перейти с одного режима на другой новички могут в середине года (в течение 30 дней с момента регистрации в ФНС). Работавшие больше месяца — только дождавшись начала нового налогового периода (с 1 января).

Переход на УСН в общем порядке

Чтобы перейти на упрощёнку, как уже говорилось ранее, необходимо заполнить бланк уведомления о своём решении Федеральной налоговой службы по форме 26.2-1. Данное уведомление необходимо составлять, опираясь на установленные стандарты и правила. После заполнения данный документ подлежит тщательной проверке, поскольку любая ошибка чревата отказом в переходе на УСН. Затем форма 26.2-1 предоставляется в территориальную инспекцию по месту жительства физического лица (для индивидуального предпринимателя) либо по месту нахождения организации (для юридического лица).

Важно! Подать уведомление о переходе на налогообложение по УСН организация может исключительно перед началом нового налогового периода, то есть перед началом нового календарного года. Сделать это необходимо не позднее, чем за 10 дней до окончания текущего периода, то есть не позднее 20 декабря.

Подать такое уведомление можно лично или же в электронном виде посредством средств документооборота или же сервиса на официальном сайте ФНС, предварительно заверив его квалифицированной электронно-цифровой подписью. После чего в течение 10 дней ФНС РФ даст ответ с согласием или отказом о предоставлении организации или предпринимателю возможности перехода на упрощённую систему налогообложения.

Как ИП уйти с общего режима в середине года

Уйти с общего режима на УСН или ЕСХН в середине года ИП не могут (работает то же правило, что и для организаций: новый режим только с начала года).

А вот с переходом на ПСН в середине года все обстоит намного проще: нужно просто купить патент. Подать заявление на покупку патента (форма № 26.5-1) нужно за 10 дней до даты, с которой ИП хочет начать применять патент.

Напомним, что патент будет действовать только на конкретный вид деятельности (или виды, ведь патентов можно купить несколько). И если ИП будет одновременно работать в других сферах бизнеса, которые под ПСН не попадают, то у него будет совмещение двух режимов: ОСНО ПСН.

Еще проще в середине года уйти на НПД. Предпринимателю достаточно зарегистрироваться в качестве плательщика НПД в приложении «Мой налог». Никаких уведомлений подавать не нужно.

Как перейти на упрощенку с ЕСХН

Чтобы поменять ЕСХН на УСН, нужно проделать почти те же шаги, что и при переходе на упрощенку с ОСНО:

- убедиться, что выполняются необходимые условия для УСН;

- соблюсти срок подачи уведомления;

- подать уведомление об отказе от ЕСХН. Напомним, что сделать это надо до 15 января (включительно) года, в котором начинается УСН.

А вот обязательные переходные корректировки в учете выполнять не нужно. И на упрощенке, и на сельхозналоге учет ведется кассовым методом по похожим принципам. Хотя, возможна пара нюансов:

- Нельзя будет учесть на УСН «доходы» остатки расходов, не учтенных по каким-то причинам на ЕСХН;

- Есть расхождения списков расходов для ЕСХН и УСН. То есть расходы, не учтенные на ЕСХН, можно будет учесть на УСН, только если они есть в «закрытом» списке для УСН. То же самое касается убытка по ЕСХН – на упрощенке он не учтется никак.

Похожие записи:

- На какие выплаты можно рассчитывать при увольнении?

- Бланк акт приёма-передачи автомобиля 2023 скачать и распечатать

- Признание дома блокированной застройки

Источник: lounge-for-you.ru

Когда можно переходить на упрощенку?

В новом законе установлено, что организация имеет право перейти на упрощенку, если доходы на общей системе по итогам девяти месяцев 2020 года не превысили 112,5 млн руб. Про лимиты ИП не сказано, так как предприниматели переходят на УСН независимо от доходов за девять месяцев предыдущего года.

Можно ли перейти на упрощенку в середине года?

К сожалению, возможность перехода для уже действующего бизнеса предоставляется только раз в год. Чтобы оформить переход с ОСНО на УСН, надо подать уведомление до 31 декабря. Тогда вы сможете применять упрощёнку с 1 января 2022 года.

Можно ли перейти на другую систему налогообложения в середине года?

Перейти с УСН на традиционную систему можно только с начала нового календарного года (п. 3 ст. 346.13 НК РФ). В течении года этого сделать нельзя.

Когда надо писать заявление на упрощенную систему налогообложения?

Как оформить заявление о применении УСН

Перейти на УСН можно сразу после регистрации бизнеса или только с нового календарного года. В первом случае подайте заявление в течение 30 дней после регистрации, во втором — не позже 31 декабря. При переходе с отменённого ЕНВД — срок до 31 марта 2021 года.

Кто может перейти на упрощенную систему налогообложения?

Если компания хочет перейти на УСН, то: у нее не должно быть филиалов; средняя численность работников не должна превышать 100 человек; максимальная доля иных компаний в уставном капитале должна быть не более 25 %.

Кто может перейти на Усн в 2021?

В 2021 году компания вправе перейти на спецрежим, если стоимость ее основных средств на 1 октября 2020 года не превышает 150 000 000 руб. Правила перехода на УСН в 2021 году таковы, что к индивидуальным предпринимателям лимит по основным средствам не относится.

Можно ли перейти на Усн с Енвд в середине года?

Обратите внимание, что переход на УСН среди календарного года (с 1 марта либо с 1 июля 2020 года) возможен только при полном прекращении обязанности по уплате ЕНВД. . В таком случае, налогоплательщик не перестает быть налогоплательщиком ЕНВД и не вправе перейти на УСН с 1 марта 2020 года, а только с 1 января 2021 года.

Когда ИП может перейти на другую систему налогообложения?

Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Можно ли в течении года менять систему налогообложения?

Можно ли поменять систему налогообложения в течение года? Поменять систему налогообложения в любое время и по своему желанию не возможно. Подать заявление о смене налогового режима ИП или ООО возможно лишь в декабре текущего года. Исключение составляет лишь переход на ЕНВД, или снятие с ЕНВД.

Как перейти на другой режим налогообложения?

- Убедиться, что компания подходит под критерии системы налогообложения. .

- Заполнить заявление о переходе на другую систему. .

- Передать заявление налоговой. .

- Подготовить копии документов. .

- Подождать, пока налоговая поменяет систему.

Когда можно перейти с упрощенки на общую систему налогообложения?

Налогоплательщик должен подать сообщение по форме № 26.2-2 о переходе с УСН на ОСНО при утрате права на применение не позднее 15 числа месяца, следующего за кварталом, в котором это произошло. Переход с УСН на ОСНО засчитывается только тогда, когда документ представлен в налоговую инспекцию.

Как подать документы на упрощенку?

Когда необходимо подать заявление о переходе чтобы начать применять Усн как можно раньше?

Но у них в соответствии со статьей 346.13 НК РФ есть право сразу перейти на УСН. Срок подачи заявления на упрощенку в этом случае – 30 дней со дня прекращения обязанности по уплате единого налога на вмененный доход. В документе указывается код налогоплательщика «2».

Кто не может перейти на упрощенную систему налогообложения?

все иностранные компании на территории России; организации и предприниматели, в установленные сроки не представившие уведомление о переходе на УСН; микрофинансовые организации; частные агентства занятости, которые занимаются предоставлением труда работников (с 1 января 2016 года).

Как подтвердить упрощенную систему налогообложения?

- предоставив Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа

- предоставив Форму N 26.2-7 «Информационное письмо»

Кто не имеет право применять упрощенную систему налогообложения?

нотариусы, занимающиеся частной практикой; организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции; организации, которые становятся участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Источник: topobzor10.ru

Можно ли перейти на патент с УСН в середине года — правила перехода на ПСН

Выбор системы налогообложения — дело важное. И если предприниматель через некоторое время после начала своей деятельности понимает, что патент для него более выгоден, естественно, он предпринимает действия, чтобы перейти на него независимо от периода года. Но предварительно стоит разобраться, как это сделать и можно ли вообще менять систему в середине отчетного года.

Можно ли ИП перейти на патент

Согласно последним изменениям в Налоговом кодексе, переход с одной системы на другую возможен только в начале нового отчетного периода. Однако если предприниматель, не прекращая одной деятельности, открывает новый бизнес, по нему можно использовать другую систему, совмещая ее с ранее выбранной. Эти новшества введены недавно, а некоторое время назад переход с одной системы на другую был возможен в любое время года. Это следует учитывать, выясняя, можно ли перейти на патент с УСН в середине года.

Отказ в переходе с патента на УСН

Однако не стоит бояться обратиться в налоговую с просьбой разъяснить условия перехода. Не всегда региональные отделения этой системы принимают жесткую позицию по этой проблеме. Поэтому в случае крайней важности для бизнеса можно попробовать осуществить переход на УСН, на патент в середине года. Обращение может быть личным или в электронном виде, то есть посланным через сайт налоговой.

Переход с УСН

Вначале необходимо просчитать, насколько необходимы такие изменения в учете. На самом деле эти системы имеют много общих черт:

- объем выручки за год, не превышающий максимально допустимый по данной системе. Для упрощенки она не превышает 150 млн руб., а для ПСН не должна быть больше 60 млн руб.*;

- ставка по налогам в обоих случаях 6 %;

- обязательные взносы, начисляемые за себя, не зависят от минимального прожиточного минимума;

- отсутствует необходимость ведения бухучёта;

- возможны совмещения с другими системами налогообложения.

Такое сходство делает переход на патент намного проще. Преимуществами этого шага являются отмена уплаты многих налогов, ведение книги учета доходов вместо составления декларации, неизменность суммы отчислений в зависимости от полученных доходов. Кроме того, контроль за работой таких ИП гораздо слабее.

Недостатком является невозможность снижения налога за счет обязательных платежей. К тому же если деятельность ведется в нескольких регионах, в каждом из них необходимо будет купить отдельный патент.

Важно! Следует учитывать, что очень трудно при упрощенке заранее определить сумму расходов на налоговые выплаты, в то время как ПСН это позволяет сделать более точно.

Самостоятельно менять систему, не согласовав это с налоговой, опасно. Можно получить извещение с начисленным штрафом и доначисленной суммой налога. Однако можно открыть новый вид деятельности и совмещать две системы налогообложения в своем бизнесе.

С ЕНВД

Решая, как перейти на патентную систему налогообложения с ЕНВД, нужно четко представлять, что сделать это можно только с начала отчетного года.

Когда возможен переход

Как говорилось выше, благодаря недавно внесенным в Налоговый кодекс поправкам перейти на патентную систему налогообложения для ИП стало несколько сложнее. Прежде всего, это нужно делать по окончании отчетного года и только по заявлению в налоговый орган по месту регистрации. Его образец можно скачать на сайте ФНС.

Но, если разрешение налоговой все-таки получено, не стоит забывать, что патент действует только в течение календарного года, значит такое действие не слишком выгодно в конце года. Конечно, всегда можно в январе продлить действие патента, но при этом стоит проанализировать, насколько это целесообразно в плане финансов.

Таким образом, возможность перейти на патент всегда существует, но нужно понимать, насколько это выгодно предпринимателю.

Процедура перехода на патентную систему налогообложения

Только ИП, прошедшие официальную регистрацию, могут перейти на патентную систему. Основным условием выдачи патента является соответствие применяемых предприятием видов деятельности, утвержденному перечню видов деятельности для патента.

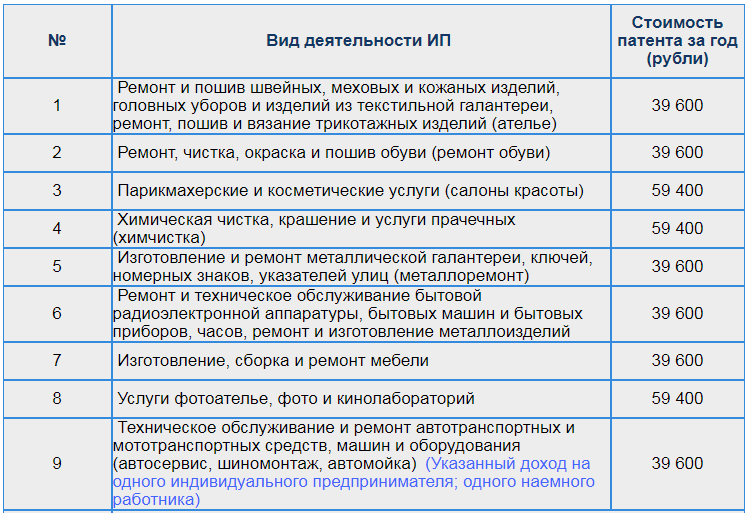

Перечень видов деятельности, на которые выдается патент

Полный их список в каждом субъекте Российской Федерации зависит от особенностей их законодательства. Но однозначно туда входят деятельность швейных мастерских, парикмахерских салонов, химчисток, ремонт и обслуживание машин, услуги по перевозке пассажиров и грузов и некоторые другие.

Использовать патент имеют право ИП, численность персонала у которых в среднем за год больше 15 человек.

Процедура перехода состоит из следующих действий:

- Подачи заявления.

- Получение патента.

- Оплаты налога.

- Организация учета.

Переход возможен только с согласия самого предпринимателя.

Подача заявления в ФНС

Чтобы перейти на патент, руководитель ИП должен подать заявление на получение патента по нужному ему виду деятельности. Бланк заявления легко найти на сайте налоговой или на тематическом интернет-портале.

После заполнения заверенный бланк подается в отделение ИФНС по месту регистрации лично или отправляется через обычную или электронную почту с уведомлением о прочтении. Сделать это необходимо не позднее, чем за 10 рабочих дней до начала данного вида деятельности на основе патента.

Сколько времени это занимает

После получения заявления налоговый орган обязан в течение пяти дней рассмотреть его и дать положительный или отрицательный ответ. В первом случае это будет выдача патентного свидетельства. Во втором заявителю выдается официальное уведомление об отказе.

Форма патента единая и утверждена Приказом ФНС. При этом ИП самостоятельно выбирает срок патента, который выдается на период от одного месяца до года исключительно за календарный период и не переходит на другой год.

Важно! Если патентное удостоверение выдается на срок менее года, периодом считаются месяцы, на которые выдан патент. Если ИП закрывает деятельность по патенту до истечения его срока действия, налоговым периодом будет признан период с начала его действия до даты закрытия производства.

При этом размер полученного предприятием дохода не влияет на стоимость получаемого патента.

Размер налоговой ставки по данной системе составляет 6 %. Однако регионы имеют право принимать законодательные акты по его снижению.

Формула расчета суммы налога следующая:

Н = (Доходная база / 12 мес. × срок патента) × 6 %, где:

- Н — расчетная сумма по патенту, начисляемая к уплате;

- доходная база — прогнозируемый годовой доход предприятия, учитывая утвержденный его размер по федеральному или региональному законодательству. Но также зависит от РФ и от вида и места деятельности.

После произведения расчетов в установленные сроки ИП обязано перечислить данную сумму в бюджет.

Когда срок патента не превышает шести месяцев, оплата производится не позднее срока его окончания.

Если патент выдан более чем на шесть месяцев, налог уплачивается двумя суммами:

- 1/3 — через три месяца после начала производственной деятельности по патенту;

- 2/3 — в срок до окончания его действия патента.

Важно! При патентной системе налогообложения предприниматель не предоставляет в налоговую инспекцию документы об уплате налога.

Могут ли отказать в переходе на ПСН

В некоторых случаях после рассмотрения заявления налоговый инспектор имеет право отказать предпринимателю в получении патента, и это следует понимать, перед тем как перейти на патент.

Документ о патентной системе

Основанием могут служить следующие обстоятельства:

- отсутствие указанных видов деятельности в утвержденном списке, согласно которому выдается патент;

- запрашиваемый срок выходит за рамки календарного периода или несоблюдение условий работы по системе;

- долг по налогу;

- меньшая, чем полагается, численность и не вписывающийся в лимит доход;

- неправильно заполненное заявление.

Обратите внимание! Представитель ИП после устранения недочетов имеет право заново подать заявление.

Патентная система появилась в России недавно, и многие специалисты не считают ее полноценной из-за отсутствия отчетности и учета. Однако для многих предпринимателей она является выгодной, поэтому необходимо знать ее особенности, чтобы иметь возможность перейти на более выгодные условия по уплате налогов.

*Цены указаны на июль, 2019 г.

Источник: samsebeip.ru